Часть 2 из 3

Консолидированная финансовая отчетность

Стандарт IFRS 10 «Консолидированная финансовая отчетность» был опубликован в мае 2011 года и обязателен к применению с годовых периодов, начинающихся с 01 января 2013 года.

Одновременно с публикацией IFRS 10 международный стандарт IAS 27 изменил свое название с «Консолидированная и отдельная финансовая отчетность» на «Отдельная финансовая отчетность» и регламентирует с 01 января 2013 г. представление отдельной финансовой отчетности.

Что изменилось с появлением IFRS 10?

Прежде всего, претерпело изменение само понятие контроля над объектом инвестиций, что, с одной стороны, не принесет никаких новаций по части техники консолидации отчетности группы компаний, однако непосредственно влияет на:

- дату возникновения либо потери контроля;

- возможное наличие контроля при отсутствии контрольного пакета голосов;

- возможное отсутствие контроля при наличии контрольного пакета голосов.

Давайте остановимся на этом подробнее.

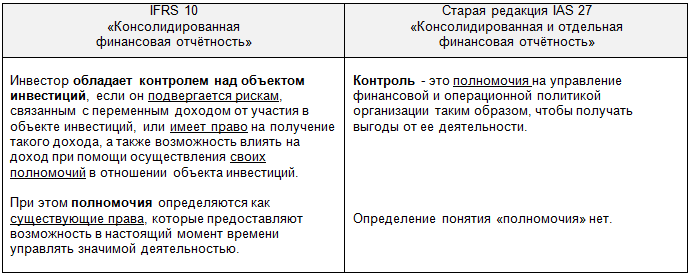

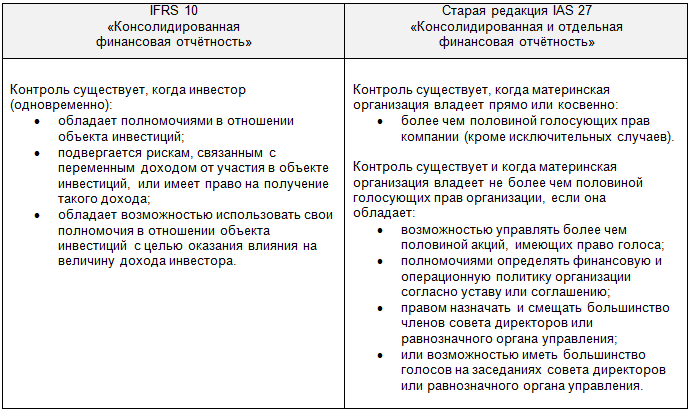

Определение контроля над объектом инвестиций

Признаки наличия контроля

Обратите внимание, что IFRS 10 вообще не упоминает на уровне определения о доле голосующих прав, а сосредотачивает фокус внимания на наличии полномочий, возможности их использования и рисках, связанных с переменным доходом.

Конечно, решая вопрос о наличии или отсутствии у него контроля над объектом инвестиций, инвестор должен учесть долю голосующих акций, но не только.

Инвестору необходимо также:

- оценить, являются ли права инвестора реальными правами;

- оценить, предоставляют ли права полномочия инвестору либо являются правом защиты;

- оценить, является ли деятельность, на управление которой у инвестора существуют права, значимой деятельностью;

- оценить, является ли инвестор принципалом либо выступает в качестве агента;

- проанализировать наличие соглашений с другими держателями прав голоса;

- проанализировать реальные права других сторон, а также их возможности по вступлению в соглашения между собой;

- проанализировать наличие у инвестора потенциальных прав голоса

- и т.д.

Чтобы было понятно, о чем идет речь, рассмотрим три примера, которые приводит IFRS 10.

Пример 1. Наличие контроля у инвестора, не обладающего большинством голосующих акций.

Инвестор рассматривает вопрос о приобретении 48 % голосующих акций объекта инвестиций.

Держателями оставшихся прав голоса являются тысячи акционеров, ни один из которых не имеет более 1 % прав голоса. Ни у одного из акционеров нет договоренностей консультироваться с любыми из других акционеров или принимать коллективные решения.

Оценивая, какую долю голосующих акций приобрести, исходя из относительного размера других пакетов акций, инвестор пришел к выводу, что 48-процентной доли участия будет достаточно, чтобы предоставить ему контроль.

В этом случае, исходя из абсолютного размера его пакета и относительного размера других пакетов акций, инвестор заключил, что он обладает в достаточной мере доминирующей долей участия, чтобы выполнить критерий наличия полномочий без необходимости рассмотрения вопроса о наличии любых других доказательств наличия полномочий.

Пример 2. Отсутствие контроля у инвестора в связи с возможностью других сторон вступать в соглашения.

Инвестор A является держателем 45 % голосующих акций объекта инвестиций.

Имеется еще два других инвестора, каждому из которых принадлежит 26 процентов голосующих акций объекта инвестиций. Остальные голосующие акции принадлежат трем другим акционерам по 1 % у каждого. Каких-либо других договоренностей, затрагивающих процесс принятия решений, нет.

В этом случае, анализ размера пакета акций, принадлежащего инвестору A, а также размера этого пакета относительно пакетов акций других инвесторов достаточно, чтобы вынести заключение, что инвестор A не обладает полномочиями.

Стоит двум другим крупным инвесторам скоординировать свои действия, и инвестор А будет лишен возможности управлять значимой деятельностью объекта инвестиций.

Пример 3. Наличие контроля у инвестора до исполнения форвардного договора на приобретение им контрольного пакета акций.

Инвестор является стороной форвардного договора на приобретение контрольного пакета акций объекта инвестиций. Дата исполнения форвардного договора наступает через 25 дней.

Объект инвестиций проводит ежегодные собрания акционеров, на которых принимаются решения по управлению значимой деятельностью. Следующее плановое собрание акционеров состоится через восемь месяцев.

Акционеры, которые сами по себе или вкупе с другими акционерами владеют, по меньшей мере, 5 процентами прав голоса, могут созвать внеочередное собрание, чтобы внести изменения в существующую политику в отношении значимой деятельности. Однако требование подачи уведомления другим акционерам означает, что такое собрание не может быть проведено в течение, по меньшей мере, 30 дней.

Изменения в политику в отношении значимой деятельности могут быть внесены только на внеочередных или плановых собраниях акционеров. Это включает утверждение существенных сделок по продаже активов, а также вложение или отчуждение значительных инвестиций.

Вывод

Существующие акционеры не могут изменить существующую политику в отношении значимой деятельности, т.к. внеочередное собрание не может быть проведено в течение, по меньшей мере, 30 дней, по истечению которых форвардный договор уже будет исполнен.

Таким образом, инвестор имеет права, которые по существу эквивалентны правам акционера, владеющего контрольным пакетом акций (то есть инвестор, являющийся стороной форвардного договора, может принимать решения касательно управления значимой деятельностью, когда они требуются).

Форвардный договор инвестора – это реальное право, которое дает инвестору возможность управлять значимой деятельностью на настоящий момент времени даже до того, как будет исполнен форвардный договор.

Пример 3 сам по себе очень интересен. Последствием возникновения контроля (в этом примере) будет то, что на дату заключения форвардного контракта инвестор обязан консолидировать объект инвестиций в свою групповую отчетность (даже несмотря на то, что он не обладает юридическими правами на голосующие акции, т.к. до исполнения форвардного контракта еще остается 25 дней).

Прогноз появления этого вопроса на экзамене в 2012 году.

Задание на знание стандарта IFRS 10, скорее всего, будет связано с умением кандидата оценить, существует ли у инвестора контроль над объектом инвестиций или нет.

Маловероятно появление такого задания в Блоке А (в задаче на консолидацию), т.к. ошибка кандидата (при оценке является ли компания дочерней) может перечеркнуть возможность проверить в полном объеме его навыки составления консолидированной отчетности.

Подобная задача может появиться в Блоке Б в виде одного из заданий «весом» 7-8 баллов. Для экзаменатора важно будет протестировать готовность кандидата к работе с новым стандартом.

Учет в совместной деятельности и отражение ее в консолидированной отчетности

Стандарт IFRS 11 «Совместная деятельность» был опубликован в мае 2011 года и обязателен к применению с годовых периодов, начинающихся с 01 января 2013 года.

С его принятием значительно упростились учет и классификация совместной деятельности.

В соответствии с IFRS 11 совместная деятельность – это деятельность, совместно контролируемая двумя или большим числом сторон.

Предприятие должно определить вид совместной деятельности, участником которой оно является, что зависит от прав и обязательств сторон совместной деятельности.

Совместная деятельность подразделяется на:

- Совместную операцию – деятельность, которая предполагает наличие у сторон, обладающих совместным контролем над деятельностью, прав на активы и ответственности по обязательствам, связанным с деятельностью.Совместное предприятие – деятельность, которая предполагает наличие у сторон, обладающих совместным контролем над деятельностью, прав на чистые активы деятельности.

В финансовой отчетности сторона совместной операции в соответствии со своей долей участия признает свои активы и обязательства (в совместных активах и обязательствах), а также доходы и расходы (в соответствии с долей участия в операциях).

В консолидированной финансовой отчетности совместное предприятие учитывается:

- методом долевого участия (при наличии совместного контроля либо значительного влияния на совместное предприятие);

- как финансовый актив в соответствии с IFRS 9 «Финансовые инструменты» (при отсутствии совместного контроля или значительного влияния).

Порядок применения метода долевого участия для совместных и ассоциированных компаний описан в IAS 28 «Инвестиции в ассоциированные и совместные предприятия». Сам метод долевого участия не изменился.

Напомним, что ранее IAS 31 «Участие в совместной деятельности» подразделял совместную деятельность на три вида:

- совместно контролируемые операции;

- совместно контролируемые активы;

- совместно контролируемые организации.

При этом совместно контролируемые организации необходимо было учитывать методом пропорциональной консолидации (в качестве альтернативного метода мог применяться метод долевого участия).

Прогноз появления этого вопроса на экзамене в 2012 году.

В связи со значительным упрощением задание на отражение учета в совместной деятельности может появиться как в Блоке А (в задании на консолидацию), так и в виде небольшого вопроса в Блоке Б (на 7-8 баллов).

Раскрытие информации об участии в других предприятиях

Стандарт IFRS 12 «Раскрытие информации об участии в других предприятиях» был опубликован в мае 2011 года и обязателен к применению с годовых периодов, начинающихся с 01 января 2013 года.

Стандарт устанавливает требования к раскрытию информации при участии в:

- дочерних предприятиях;

- совместной деятельности (совместных операциях и предприятиях);

- ассоциированных компаниях;

- неконсолидированных структурированных предприятиях.

В частности, для консолидированной финансовой отчетности необходимо раскрывать:

- структуру группы;

- участие, которое неконтролирующие доли принимают в деятельности и потоках денежных средств группы.

Пользователь финансовой отчетности также должен иметь возможность произвести оценку:

- характера и степени значительных ограничений возможности предприятия получить доступ к активам группы или использовать их и урегулировать обязательства группы;

- характера и изменения рисков, связанных с участием предприятия в консолидируемых структурированных предприятиях;

- последствий изменений непосредственной доли участия предприятия в дочернем предприятии, которые не приводят к утрате контроля;

- последствия утраты контроля над дочерним предприятием в течение отчетного периода.

Прогноз появления этого вопроса на экзамене в 2012 году.

В связи с тем, что на экзамене крайне редко появляются вопросы, связанные только с раскрытием информации (без проведения расчетов или принятием решений о включении каких-либо операций в отчетность), появление вопроса по IFRS 12 в 2012 году маловероятно.

Оценка справедливой стоимости

Стандарт IFRS 13 «Оценка справедливой стоимости» был опубликован в июне 2011 года и обязателен к применению с годовых периодов, начинающихся с 01 января 2013 года.

Стандарт определяет понятие справедливой стоимости, методы и порядок ее оценки.

Стандарт применяется в тех стандартах, где требуется оценка по справедливой стоимости.

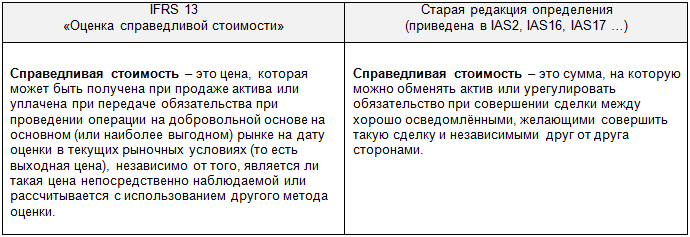

Определение справедливой стоимости

Совет по МСФО в новом определении справедливой стоимости концентрирует внимание на существовании рынка у актива (или обязательства). Поэтому оценку справедливой стоимости актива или обязательства необходимо начинать с анализа наличия для них рынка.

Стандарт IFRS 13 устанавливает следующие методы оценки:

- рыночный подход;

- затратный подход;

- доходный подход, который в свою очередь подразделяется на:

– метод оценки по приведенной стоимости;

– модель оценки опциона (биноминальная модель);

– метод дисконтированных денежных потоков.

Методы оценки, применяемые для оценки справедливой стоимости, должны максимально использовать релевантные наблюдаемые исходные данные и минимально использовать ненаблюдаемые исходные данные.

Поэтому стандарт устанавливает иерархию справедливой стоимости, которая делит исходные данные для метода оценки на три уровня:

- исходные данные 1 уровня – цены, котируемые на активных рынках (наивысший приоритет);

- исходные данные 2 уровня – это данные, которые не являются котируемыми ценами (включенными в 1 уровень), но которые прямо или косвенно являются наблюдаемыми;

- исходные данные 3 уровня – это ненаблюдаемые данные для актива или обязательства (наименьший приоритет).

|

Прогноз появления этого вопроса на экзамене в 2012 году.

В связи с тем, что справедливая стоимость – одно из ключевых понятий МСФО, возможно появление в 2012г. отдельного вопроса по IFRS 13 (на 7-8 баллов). Вопрос может быть связан с методами и порядком проведения оценки по справедливой стоимости.

|

В третьей части мы рассмотрим вопросы:

- представления финансовой отчетности;

- вознаграждения работникам;

- финансовых инструментов (финансовых обязательств, оцениваемых по справедливой стоимости);

- стандарта для малых и средних предприятий.

Продолжение следует