МСФО предлагают ежегодно перед подготовкой годовой бухгалтерской (финансовой) отчетности проводить тест на обесценение активов. Что же такое обесценение и как выявить активы, не приносящие выгоду компании?

Не каждая компания готова «украсить» свою финансовую отчетность показателем «убыток от обесценения активов». Однако от этого никто не застрахован. Особенно в период экономического кризиса. Признаки начинающегося обесценения активов нужно знать в лицо, чтобы иметь возможность их предотвратить. Международные стандарты содержат и другие рекомендации, способствующие качественной проверке в компании и в случае необходимости восстановлению убытков от обесценения.

Когда возможно обесценение?

МСФО (IAS) 36 «Обесценение активов» не содержит определения обесценения, но на основе выводов разработчиков можно сформулировать его самостоятельно. Обесценение — процесс снижения возмещаемой стоимости до величины ниже балансовой стоимости актива.

Таким образом, чтобы не произошло обесценение, нужно стараться избегать снижения возмещаемой стоимости до уровня ниже балансовой. МСФО (IAS) 36 вводит также понятие справедливой стоимости.

Стандарт при проведении теста на обесценение дает возможность выбрать наибольшую из стоимостей между ценностью использования (то есть дисконтированной стоимостью) актива и его справедливой стоимостью, за вычетом расходов на продажу, для последующего сравнения с балансовой стоимостью.

Обесценение проводится ежегодно с помощью специальных проверок. Самый плачевный ее результат — выявленный убыток от обесценения отдельного актива или, в некоторых случаях, группы активов. Убыток от обесценения может затронуть как амортизируемые, так и не подлежащие амортизации активы. Поэтому при подготовке отчетности необходимо учитывать сферу применения стандарта.

МСФО (IAS) 36 применим ко всем активам, за исключением запасов, активов, возникающих из договоров на строительство, отложенных налоговых активов, инвестиционного имущества, биологических активов, долгосрочных активов. Это связано с тем, что перечисленные активы рассматривают отдельные, посвященные этой тематике международные стандарты.

МСФО (IAS) 36 применяется к нематериальным активам (в том числе с неограниченным сроком использования); гудвиллу; основным средствам, учитываемым по справедливой стоимости; инвестиционной недвижимости, а также к финансовым активам (в виде дочерних, ассоциированных, совместных, зависимых компаний).

Кроме требования ежегодного проведения теста на обесценение стандарт также предлагает компаниям:

- проверять нематериальный актив с неопределенным сроком службы или нематериальный актив, которого еще нет в наличии для использования; схема такой проверки стандартна — необходимо соотнести возмещаемую и балансовую стоимость актива; МСФО (IAS) 36 разрешает проводить такую проверку в одно и то же время ежегодно;

- ежегодно проверять приобретенный в результате объединения бизнеса гудвилл.

Следует отметить, что стандарт выделяет нематериальные активы и гудвилл в качестве отдельного объекта учета, к которому применяются требования, отличные от требований к другим активам.

Признаки обесценения

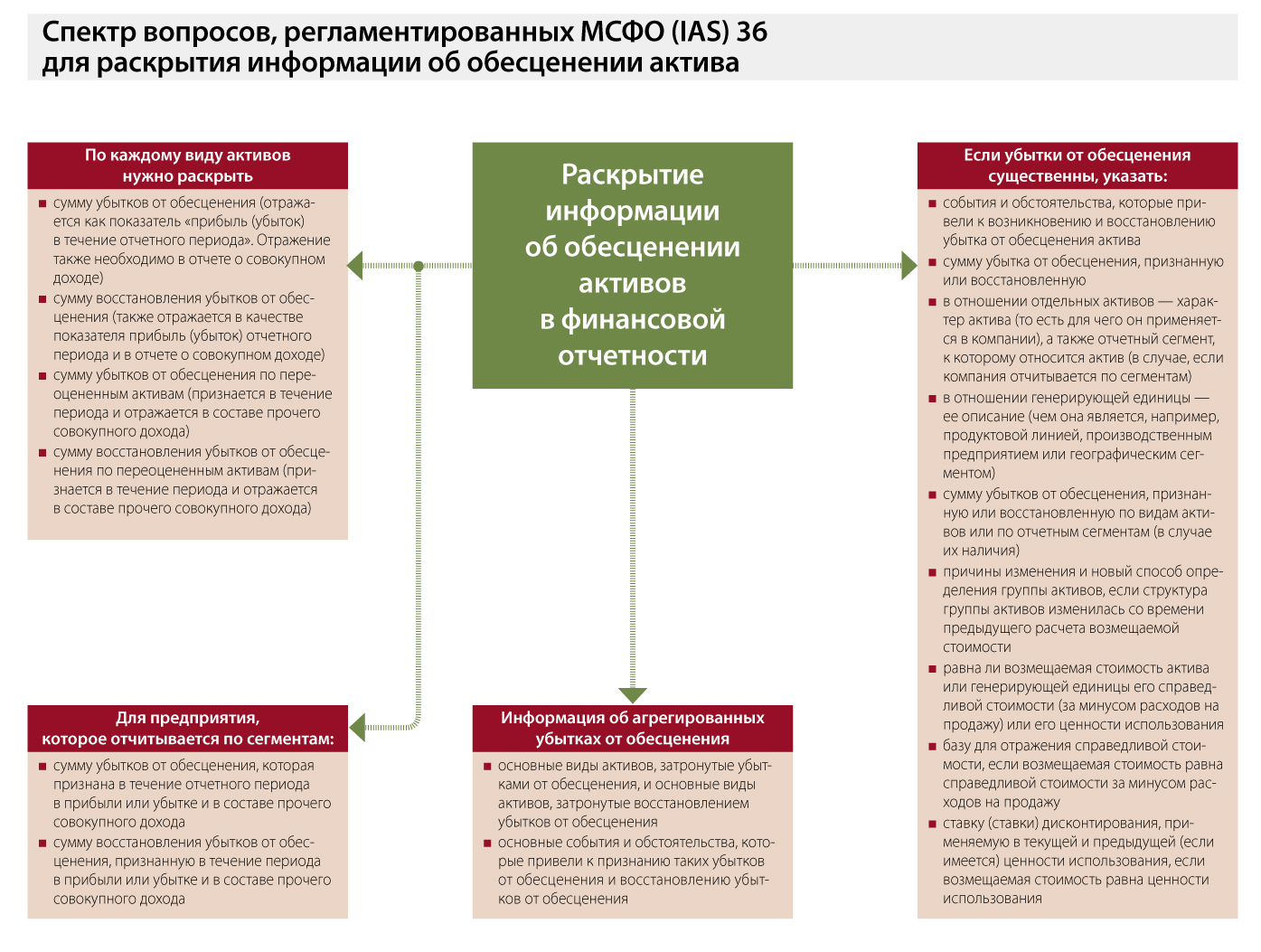

Процесс обесценения происходит под действием множества факторов, а именно под влиянием внутренних и внешних причин обесценения. МСФО (IAS) 36 рассматривает эти причины (см. схему «Спектр вопросов, регламентированных МСФО (IAS) 36 для раскрытия информации об обесценении актива»).

Таким образом, наиболее наглядные признаки, по которым можно заметить обесценение активов, — снижение рыночной стоимости актива; появление на рынке более функциональных и современных активов — аналогов имеющимся в организации; различные повреждения актива и его физическое устаревание.

Если в результате проверки выяснилось, что в компании существует один или несколько перечисленных признаков, необходимо рассчитать возмещаемую стоимость актива. Напомним, что для этого нужно определить наибольшее значение из справедливой стоимости актива за минусом затрат на продажу и ценности использования.

При расчете ценности использования может возникнуть вопрос определения единицы, генерирующей денежные средства (или генерирующей единицы). Для этого лучше разделить предприятие на отдельные подразделения (например, цех 1, цех 2 или торговая точка 1, торговая точка 2 (разделение проводится в зависимости от специфики компании)). В случае холдинговой структуры отдельными подразделениями могут быть дочерние компании. Такие подразделения будут являться генерирующими единицами.

Если компания большая, то можно также определить активы генерирующей единицы, которые представляют собой активы отдельного подразделения компании (например, нематериальные активы и основные средства). Когда компания подразделена на генерирующие единицы или активы генерирующих единиц, определяют ценность использования каждой такой единицы или актива. МСФО (IAS) 36 рекомендует оценивать ценность использования в два этапа:

- на первом этапе нужно оценить будущее поступление и выбытие денежных средств, связанных с продолжением использования актива и его последующим выбытием;

- на втором — применить соответствующие ставки дисконтирования по отношению к потокам денежных средств в будущем.

Международные стандарты рекомендуют оценивать поступление и выбытие денежных потоков по активам и дисконтировать эти потоки в будущем. Оценку денежных потоков можно проводить на основе ожидаемых поступлений и выбытий потоков денежных средств, а также прогнозов руководства компании. Для этого нужно применить профессиональное суждение, а также воспользоваться рекомендациями международных стандартов в отношении того, что должно учитываться в оценке будущих потоков денежных средств (п. 39 МСФО (IAS) 36):

- прогнозы поступлений денежных средств от продолжения использования актива;

- прогнозы выбытия денежных средств, которые всегда происходят при генерировании их поступлений от продолжающегося использования актива;

- чистые потоки денежных средств (если они будут), которые должны быть получены за выбытие актива в конце срока его службы.

При расчете ценности использования нужно учесть следующие элементы:

- оценку будущих потоков денежных средств, которые компания ожидает получить от использования актива;

- возможные отклонения в суммах и распределении во времени будущих потоков денежных средств;

- временную стоимость денег, представленную текущей рыночной безрисковой процентной ставкой;

- цену, связанную с неопределенностью, свойственной активу;

- прочие факторы (например, неликвидность актива).

Перед учетным специалистом стоит важная задача — вовремя определить признаки обесценения. Прежде всего, для того, чтобы предотвратить возможные убытки и избежать риска мошенничества с финансовой отчетностью, которое может быть выявлено в ходе аудиторской проверки компании. Дело в том, что намеренное неуказание факта обесценения актива может признаваться аудиторскими компаниями как мошенничество с отчетностью. Рекомендуем фирмам тщательно проводить проверку на обесценение и выявлять его признаки в период экономического кризиса, особенно мирового. В это время активы многих компаний теряют свою прежнюю стоимость и этот факт необходимо отследить.

Когда и как проводить тест на обесценение?

Необходимость тестирования долгосрочных активов на обесценение их стоимости очевидна. Как уже было отмечено, в отношении нематериальных активов и гудвилла необязательно проводить тестирование именно в конце года. Можно сделать это в любое время отчетного периода, но обязательно на одну и ту же дату каждый год. Кроме того, тестировать на обесценение нематериальные активы и гудвилл все равно придется, даже если нет наглядных признаков обесценения. В отношении других активов (отличных от нематериальных активов и гудвилла, например основных средств) проводить проверку нужно в случае, если замечен хотя бы один внутренний или внешний признак обесценения.

Тест на обесценение активов будет заключаться в определении возмещаемой стоимости актива и ее сравнении с балансовой. Если компания проводит такую проверку самостоятельно, без привлечения сторонних профессиональных оценщиков, следует документально отразить сведения о справедливой стоимости активов (желательно также привести все необходимые расчеты справедливой стоимости). Относительно ценности использования также рекомендуем привести все необходимые расчеты и отразить используемую ставку дисконтирования. Раскрывать данную информацию лучше в примечаниях к финансовой отчетности по МСФО. Будет нелишним показать все методы производимых расчетов в учетной политике для целей МСФО. Не стоит стараться «повысить» справедливую стоимость или «улучшить» ценность использования. Аудиторы не оценят такие старания, и они уж точно не пойдут на пользу компании. Документально оформленные расчеты позволят компании отстоять свою правоту при любой проверке.

Лучший вариант проведения теста на обесценение (особенно это касается гудвилла компании) — привлечение независимых оценщиков. Если материальные возможности компании позволяют, лучше не экономить на этом процессе. Независимый оценщик вызывает большее доверие аудиторов, чем самостоятельные расчеты компании (которые легко можно «подправить» в нужную сторону). Если компания не готова потратить средства на привлечение профессионального оценщика, то ей нужно быть готовой отстаивать свое мнение и еще тщательнее проводить все расчеты.

Восстановление убытка

Если по результатам теста активы компании в течение отчетного периода не обесценивались — это очень хороший результат. Но бывает и по-другому. В результате внутренних и внешних причин обесценения в компании может возникнуть убыток от обесценения активов. Величина такого убытка равна разнице между балансовой и возмещаемой стоимостью активов. Обычно информация об убытках компании рассматривается внешними пользователями дотошно, поэтому к отражению и восстановлению убытка в учете и отчетности нужно отнестись внимательно и не допускать ошибок.

Важно отметить, что в отношении нематериальных активов восстанавливать можно только убытки, которые были отражены ранее. Исключение — гудвилл. Причем сумма восстановления убытков от обесценения не должна превышать общую сумму признанного до этого убытка.

Восстановление убытка от обесценения представляет собой пропорциональное увеличение балансовой стоимости активов (за исключением гудвилла). Так, восстановление убытка от обесценения подразделения, генерирующего денежные потоки, — это увеличение балансовой стоимости активов подразделения (без учета гудвилла). Восстановление убытка от обесценения желательно проводить в пределах его балансовой стоимости, которая имела место до убытка от обесценения. Если восстановленная сумма убытка от обесценения превысила доубыточную балансовую стоимость актива, то сумму разницы нужно распределить на другие активы или группы активов, также пострадавшие от убытка.

В международных стандартах говорится о том, что процесс восстановления убытков от обесценения применим не только к отдельному активу, но и к группе. Если компания большая и учитывает много активов разных видов, такое требование — настоящее благо.

Международные стандарты содержат также перечень источников информации (внешних и внутренних), который поможет компаниям определить, что убыток от обесценения уменьшился или его больше не существует. Эти внешние и внутренние источники информации, которые анализирует предприятие, отличаются от признаков обесценения, представленных в схеме «Причины обесценения активов».

К внешним источникам информации, которые нужно проанализировать, относят:

- за отчетный период значительно выросла рыночная цена актива;

- за отчетный период произошли серьезные изменения в технических, рыночных, экономических или правовых условиях;

- за отчетный период повысились рыночные процентные ставки и другие рыночные нормы прибыли. Это повышение может существенно повлиять на ставку дисконтирования. Ставка дисконтирования применяется при расчете ценности использования и может значительно повысить возмещаемую стоимость актива.

К внутренним источникам относят следующую информацию:

- произошли значительные изменения, имеющие благоприятные последствия для компании (например, повышение эффективности использования актива); предполагается, что изменения произошли в течение отчетного периода или могут иметь место в ближайшем будущем.

- по данным внутренней отчетности, экономическая эффективность актива улучшилась или будет лучше в ближайшем будущем.

Можно заметить, что международные стандарты позволяют восстанавливать убытки от обесценения даже в том случае, если улучшения показателей в настоящее время нет, но они ожидаются. Поэтому важно производить и фиксировать документально расчеты ожидаемых благоприятных изменений, оказывающих влияние на активы компании.

Убыток от обесценения отражается в отчете о прибылях и убытках. Восстановление убытков от обесценения активов (за исключением гудвилла) также отражается в отчете о прибылях и убытках в качестве прибыли отчетного периода.

Часто предприятия принимают решение о восстановлении убытков от обесценения по прошествии значительного временного отрезка (более года), когда текущая стоимость актива естественным образом увеличивается. Этого делать нельзя. Восстановление убытка от обесценения можно проводить, если его причина — внешние и внутренние источники информации, рекомендуемые МСФО.

Обесценение активов: отражение в отчетности

Как и другие стандарты, МСФО (IAS) 36 требует раскрытия в финансовой отчетности информации об объекте своего регулирования. Перечень необходимых раскрытий достаточно объемный. Он касается информации о проведении проверок. В особенности нематериальных активов с неограниченным сроком полезного использования и гудвилла, так как для этих активов обязательны ежегодные проверки. Достаточно объемную информацию следует раскрыть о выявленных убытках от обесценения активов. Это неудивительно, ведь отчетность по МСФО предназначена главным образом внешним пользователям, которым факт отражения убытка от обесценения важен для принятия решения (например, об инвестировании в данную компанию). Так как убыток в отчетности отражать все равно придется, компаниям остается пожелать набраться стойкости и переждать трудные времена. В следующих отчетных периодах ситуацию можно будет исправить.

Для облегчения раскрытия информации международные стандарты рекомендуют представлять информацию по виду активов. Вид активов — это группировка активов, которые могут быть сходны по использованию в деятельности компании.

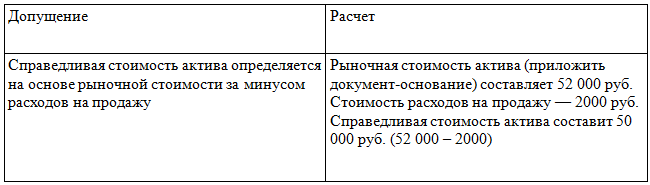

В стандарте отмечено, что поощряется раскрытие в финансовой отчетности допущений компаний при определении возмещаемой стоимости актива. Такими допущениями могут служить расчетные оценки. Лучше, если компания сможет проработать требования международных стандартов под себя: разработает специальные таблицы, информация в которых будет представлена наглядно для внешних пользователей и облегчит ее предъявление руководству. Например, по допущениям.

Таблица 1. Допущения, используемые компанией при расчете возмещаемой стоимости

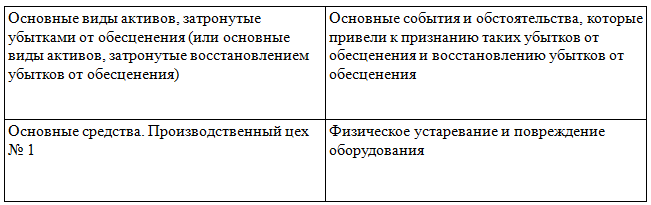

На наш взгляд, удобнее представлять в табличном виде и другую информацию, требующую раскрытия в финансовой отчетности. Например, по агрегированным убыткам от обесценения.

Таблица 2. Информация об агрегированных убытках от обесценения активов

По такому принципу можно раскрывать всю рекомендуемую международными стандартами информацию об обесценении активов. И это удобнее для составителя, нагляднее, чем текстовая информация. Международные стандарты предлагают компаниям право выбора формы представления информации — либо в текстовом, либо в табличном формате.

Раскрывать информацию о расчетных оценках в отношении нематериальных активов с неопределенным сроком службы и гудвиллу можно, если эти активы включены в балансовую стоимость генерирующей единицы. Если стоимость гудвилла не отнесена на генерирующую единицу (группу единиц) на конец отчетного периода, в отчетности следует указать причины, почему стоимость является нераспределенной.