Рассмотрим порядок переоценки указанных статей бухгалтерского баланса для отчетности по российским стандартам бухгалтерского учета (РСБУ): авансы поставщикам выданы в валюте (статья в балансе «Авансы выданные»); товары, материалы на складах приобретены за валюту (статья «Запасы»); отношение счетов оплаченных/полученных к кредиторской задолженности перед поставщиками в валюте (статья «Кредиторская задолженность»); остатки денежных средств на счетах в банках в валюте (статья «Расчетные счета»). Покажем различия между правилами РСБУ и МСФО по указанным операциям, а именно ответим на вопросы: в каком порядке курсовые разницы отражаются по счетам бухгалтерского учета и переоцениваются ли счета по МСФО (если да, то делятся ли курсовые разницы на realized и unrealized и в чем их отличие)? Приведем информацию о сложившейся практике ведения учета курсовых разниц для целей составления управленческой отчетности при делении разниц на realized и unrealized.

В Российской Федерации особенности отражения информации об активах и обязательствах, стоимость которых выражена в иностранной валюте, в бухгалтерском учете и отчетности установлены ПБУ 3/2006[1]. В нем используются следующие понятия:

- деятельность за пределами Российской Федерации — деятельность, осуществляемая организацией, являющейся юридическим лицом по законодательству РФ, за пределами РФ через представительство, филиал;

- дата совершения операции в иностранной валюте — день возникновения у организации права в соответствии с законодательством РФ или договором принять к бухгалтерскому учету активы и обязательства, которые являются результатом этой операции;

- курсовая разница — разница между рублевой оценкой актива или обязательства, стоимость которых выражена в иностранной валюте, на дату исполнения обязательств по оплате или отчетную дату данного отчетного периода и рублевой оценкой этого же актива или обязательства на дату принятия его к бухгалтерскому учету в отчетном периоде или отчетную дату предыдущего отчетного периода.

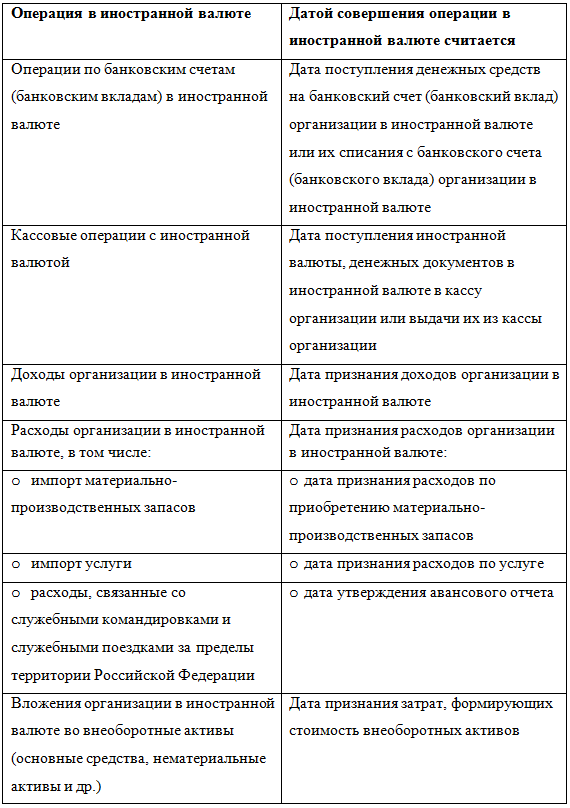

Стоимость активов и обязательств, выраженная в иностранной валюте, для отражения в бухгалтерском учете и бухгалтерской отчетности подлежит пересчету в рубли. Для целей бухгалтерского учета указанный пересчет производится по курсу, действующему на дату совершения операции в иностранной валюте. Даты совершения отдельных операций в иностранной валюте для целей бухгалтерского учета приведены в приложении к ПБУ 3/2006 (табл. 1).

Таблица 1. Перечень дат совершения отдельных операций в иностранной валюте

Для составления бухгалтерской отчетности по РСБУ стоимость материально-производственных запасов и вложений во внеоборотные активы, а также средства полученных и выданных авансов и предварительной оплаты, задатков принимаются в оценке в рублях по курсу, действовавшему на дату совершения операции в иностранной валюте, в результате которой указанные активы и обязательства принимаются к бухгалтерскому учету и в дальнейшем не подлежат переоценке по текущему курсу валюты.

Доходы организации при условии получения аванса, задатка, предварительной оплаты признаются в бухгалтерском учете этой организации в оценке в рублях по курсу, действовавшему на дату пересчета в рубли средств полученного аванса, задатка, предварительной оплаты (в части, приходящейся на аванс, задаток, предварительную оплату).

Иногда стороны сделки по тем или иным причинам расторгают договор. Если покупатель к этому моменту перечислил поставщику аванс (предоплату), продавец обязан его вернуть. Нужно ли в данном случае пересчитывать сумму ранее полученного (выданного) аванса?

Этот вопрос в ПБУ 3/2006 отдельно не освещается, поэтому следует руководствоваться общими правилами этого бухгалтерского стандарта. На наш взгляд:

- возврат аванса покупателю при расторжении договора или изменении его условий необходимо рассматривать как самостоятельную операцию. На нее не распространяются правила п.9 и 10 ПБУ 3/2006, которые касаются лишь получения (перечисления) авансов и дальнейшего учета возникшей в связи с этим задолженности;

- при подписании дополнительного соглашения к договору, из которого вытекает обязанность возврата аванса (предоплаты, задатка), следует переоценить задолженность по текущему курсу Банка России на дату вступления в силу дополнительного соглашения к договору, и далее задолженность подлежит переоценке на каждую отчетную дату и на дату совершения платежа.

Курсовая разница отражается в бухгалтерском учете и бухгалтерской отчетности по РСБУ в том отчетном периоде, к которому относится дата исполнения обязательств по оплате или за который составлена бухгалтерская отчетность, и подлежит зачислению на финансовые результаты организации как прочие доходы или прочие расходы (кроме двух случаев, когда курсовая разница зачисляется в добавочный капитал).

Зачислению в добавочный капитал организации подлежат:

- курсовая разница, связанная с расчетами с учредителями по вкладам, в том числе в уставный (складочный) капитал организации;

- разница, возникающая в результате пересчета выраженной в иностранной валюте стоимости активов и обязательств организации, используемых для ведения деятельности за пределами РФ.

Для целей подготовки отчетности по МСФО следует руководствоваться МСФО (IAS) 21 «Влияние изменений обменных курсов валют»[2]. Данный стандарт применяется:

- для учета операций и остатков по операциям, деноминированных в иностранных валютах, за исключением тех операций с производными инструментами и их остатков, которые входят в сферу применения МСФО (IAS) 39 «Финансовые инструменты: признание и оценка»[3];

- для перевода результатов и финансового положения иностранных предприятий, включенных в финансовую отчетность предприятия путем консолидации, пропорциональной консолидации или через применение метода долевого участия;

- при переводе результатов работы предприятия и его финансового положения в валюту представления отчетности.

В МСФО (IAS) 21 использованы в том числе такие понятия, как:

- курс закрытия — текущий обменный курс на конец отчетного периода;

- курсовая разница — разница, возникающая при переводе определенного количества единиц в одной валюте в другую валюту с использованием разных обменных курсов валют;

- обменный курс валют — соотношение при обмене одной валюты на другую;

- справедливая стоимость — сумма, на которую можно обменять актив или произвести расчет по обязательству при совершении сделки между хорошо осведомленными, желающими совершить такую операцию независимыми сторонами;

- иностранная валюта — любая валюта, отличная от функциональной валюты предприятия;

- иностранное подразделение — предприятие, являющееся дочерним, ассоциированным, совместным предприятием, либо подразделение отчитывающегося предприятия, деятельность которого базируется или осуществляется в стране или в валюте, отличающейся от страны или валюты отчитывающегося предприятия;

- функциональная валюта — валюта, используемая в основной экономической среде, в которой предприятие осуществляет свою деятельность;

- группа — материнское предприятие и все его дочерние предприятия;

- монетарные статьи — единицы валюты в наличии, а также активы и обязательства к получению или выплате, выраженные фиксированным или определяемым количеством валютных единиц;

- чистые инвестиции в иностранное подразделение — доля участия отчитывающегося предприятия в чистых активах данного иностранного подразделения;

- валюта представления отчетности — валюта, в которой представляется финансовая отчетность;

- текущий обменный курс — обменный курс валют при немедленной поставке.

Курсовые разницы признаются в отчете о прибылях или убытках за период, в котором они возникли, за исключением случаев, когда курсовые разницы учитываются в составе капитала[4]. Это происходит, если они возникают в отношении:

- монетарной статьи, которая составляет часть чистой инвестиции в зарубежные компании;

- обязательства в иностранной валюте, хеджирующего чистую инвестицию в зарубежные компании и удовлетворяющего требованиям к учету хеджирования согласно МСФО (IAS) 39.

Отдельным случаем, при котором разницы, возникающие при пересчете валют, учитываются в составе капитала, является ситуация, когда валюта национального учета (рубли) не является валютой представления отчетности по МСФО. При необходимости представлять отчетность в валюте, отличной от российских рублей, разницы пересчета валют не повлияют на отчет о прибылях и убытках, а будут отражаться непосредственно в капитале.

Операции в иностранной валюте должны первоначально отражаться по обменному курсу на дату совершения операции. Датой операции является дата, на которую впервые выполнены критерии признания операции в соответствии с МСФО. На каждую отчетную дату:

- монетарные статьи в иностранной валюте переводятся по курсу закрытия;

- немонетарные статьи, которые оцениваются по исторической стоимости в иностранной валюте, переводятся по обменному курсу валют на дату операции;

- немонетарные статьи, которые оцениваются по справедливой стоимости в иностранной валюте, переводятся по обменному курсу на дату определения справедливой стоимости.

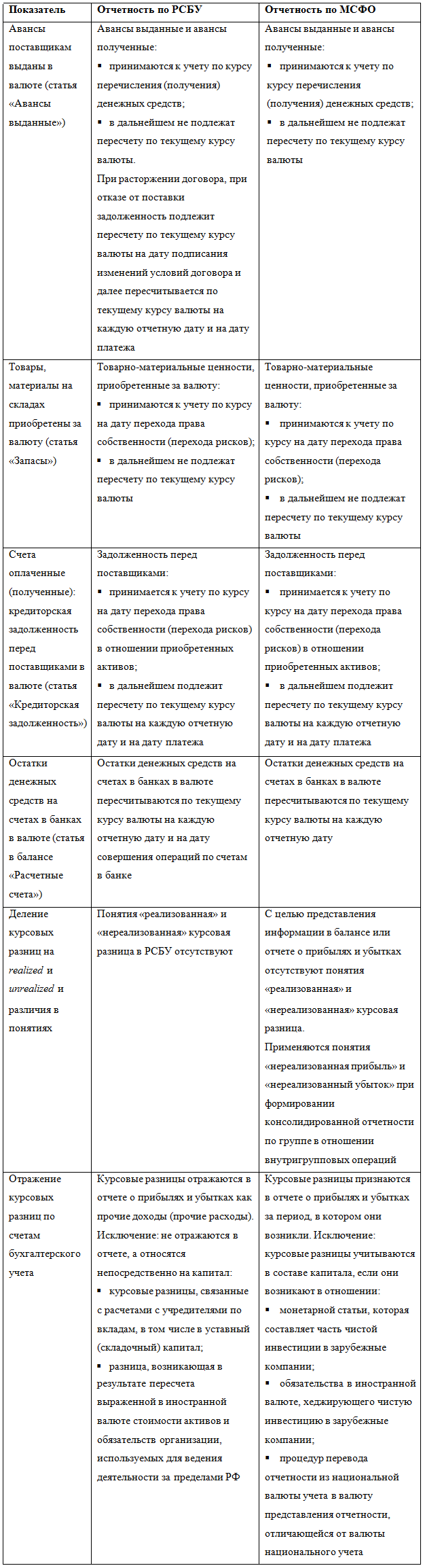

Таким образом, для целей индивидуальной (не консолидированной) отчетности по РСБУ и по МСФО правила пересчета и отражения курсовых разниц существенно не различаются (табл. 2).

Таблица 2. Сравнение правил пересчета и отражения курсовых разниц по российским и международным стандартам

Управленческий учет и отчетность не являются регламентированными. Менеджмент компании может использовать любые правила оценки имущества и обязательств, доходов и расходов; любую функциональную валюту.

Чаще всего для целей управленческого учета и отчетности применяются такие отчеты, как бюджет доходов и расходов (БДР) за период или по отдельным проектам, отчет о движении денежных средств.

Практика формирования БДР по плановым показателям, как правило, не предусматривает планирования влияния валютных курсов. При формировании же фактических показателей БДР могут применяться в равной степени разные подходы:

- курсовые разницы на дату отчетности отражаются в БДР «по кассе», т.е. только по операциям с завершенными расчетами;

- курсовые разницы на дату отчетности отражаются в БДР «по начислению», т.е. на БДР оказывают влияние изменения оценки обязательств (к платежу и к получению) по незавершенным расчетам.

Целесообразность применения того или иного способа формирования БДР может зависеть от установленных в компании правил мотивации менеджмента и персонала. Но в любом случае менеджмент компании должен располагать актуальной информацией о текущей величине задолженности на каждую требуемую дату, что вынуждает производить регулярный пересчет изменения задолженности в валюте платежа по сравнению с валютой управленческой отчетности.

Понятие «реализованная (нереализованная) курсовая разница», вероятно, может применяться к разницам изменения курса валют, влияющим на БДР:

- в случае отражения в БДР курсовых разниц «по кассе» можно говорить о «реализованных курсовых разницах»;

- если курсовые разницы отражаются в БДР «по начислению», можно говорить о «нереализованных курсовых разницах».

[1] Положение по бухгалтерскому учету «Учет активов и обязательств, стоимость которых выражена в иностранной валюте» ПБУ 3/2006 утверждено приказом Минфина России от 27 ноября 2006 г. № 154н.

[2] Международный стандарт финансовой отчетности (IAS) 21 «Влияние изменений обменных курсов валют» (введен в действие на территории Российской Федерации приказом Минфина России от 25 ноября 2011 г. № 160н).

[3] Международный стандарт финансовой отчетности (IAS) 39 «Финансовые инструменты: признание и оценка» (введен в действие на территории Российской Федерации приказом Минфина России от 25 ноября 2011 г. № 160н).

[4] В обоих случаях курсовые разницы снова признаются в отчете о прибылях и убытках только при полной или частичной реализации инвестиции.