Міжнародний стандарт бухгалтерського обліку 36: Зменшення корисності активів

Мета

1. Мета цього Стандарту – визначити процедури, які суб«єкт господарювання застосовує для забезпечення обліку своїх активів за сумою, яка не є більшою ніж сума їх очікуваного відшкодування. Актив обліковують за сумою більшою, ніж сума його очікуваного відшкодування, якщо його балансова вартість перевищує суму, що підлягає відшкодуванню внаслідок використання або продажу активу. Якщо це відбувається, актив визначають як актив, корисність якого зменшилася, і в цьому випадку Стандарт вимагає, щоб суб»єкт господарювання визнавав збиток від зменшення корисності. Стандарт визначає, коли суб'єктові господарювання належить сторнувати збиток від зменшення корисності і як розкривати інформацію про активи, корисність яких зменшилася.

Сфера застосування

2. Цей Стандарт слід застосовувати для обліку зменшення корисності всіх активів за винятком:

а) запасів (див. МСБО 2 «Запаси»);

б) активів, які виникають внаслідок будівельних контрактів (див. МСБО 11 «Будівельні контракти»);

в) відстрочених податкових активів (див. МСБО 12 «Податки на прибуток»);

г) активів, які виникають внаслідок програм виплат працівникам (див. МСБО 19 «Виплати працівникам»);

ґ) фінансових активів, на які поширюється сфера застосування МСФЗ 9 «Фінансові інструменти»;

д) інвестиційної нерухомості, яку оцінюють за справедливою вартістю (див. МСБО 40 «Інвестиційна нерухомість»);

е) біологічних активів, пов«язаних із сільськогосподарською діяльністю, які оцінюються за справедливою вартістю за вирахуванням витрат на продаж (див. МСБО 41 »Сільське господарство ");

є) відстрочених витрат на придбання і нематеріальних активів, які виникають у результаті визначених контрактом прав страховика відповідно до страхових контрактів у межах сфери застосування МСФЗ 4 «Страхові контракти»;

ж) непоточних активів (або ліквідаційних груп), класифікованих як такі, що утримуються для продажу, відповідно до МСФЗ 5 «Непоточні активи, утримувані для продажу, і припинена діяльність».

3. Цей Стандарт не застосовують до запасів, активів, які виникають від будівельних контрактів, відстрочених податкових активів, активів, які виникають унаслідок виплат працівникам, та активів, класифікованих як такі, що утримуються для продажу (або ж включені в групу для вибуття, класифіковану як така, що утримується для продажу), оскільки чинні МСФЗ, застосовувані до таких активів, уже містять конкретні вимоги для визнання та оцінки цих активів.

4. Положення цього Стандарту застосовують до фінансових активів, класифікованих як:

а) дочірні підприємства згідно з визначенням МСБО 27 «Консолідована та окрема фінансова звітність»;

б) асоційовані підприємства згідно з визначенням МСБО 28 «Інвестиції в асоційовані підприємства »;

в) спільні підприємства згідно з визначенням МСБО 31 «Частки у спільних підприємствах».

Для відображення в обліку зменшення корисності інших фінансових активів слід застосовувати положення МСБО 39.

5. Цей стандарт не поширюється на фінансові активи, що належать до сфери застосування МСФЗ 9, на інвестиційну нерухомість, яку оцінюють за справедливою вартістю згідно з МСБО 40, і на біологічні активи, пов«язані з сільськогосподарською діяльністю, які оцінюють за справедливою вартістю за вирахуванням витрат на продаж відповідно до МСБО 41 . Однак положення цього Стандарту слід застосовувати до активів, які відображаються в обліку за переоціненою (справедливою) вартістю відповідно до положень інших МСФЗ, таких як модель обліку за переоціненою вартістю, що наведена в МСБО 16 »Основні засоби". Визначення того, чи може зменшитися корисність уже переоціненого активу, залежить від основи, яка використовується для визначення справедливої вартості:

а) якщо справедлива вартість активу є його ринковою вартістю, тоді єдиною різницею між справедливою вартістю активу та його справедливою вартістю за вирахуванням витрат на продаж є прямі додаткові витрати на вибуття цього активу:

i) якщо витрати на вибуття настільки незначні, що їх не беруть до уваги, то сума очікуваного відшкодування переоціненого активу обов'язково є близькою до переоціненої суми (справедливої вартості) або більшою від неї. У цьому випадку після застосування вимог до переоцінки малоймовірно, що корисність переоціненого активу зменшилася, а тому немає потреби оцінювати суму очікуваного відшкодування;

ii) якщо витрати на вибуття значні і їх беруть до уваги, то справедлива вартість за вирахуванням витрат на продаж переоціненого активу обов«язково є меншою від його справедливої вартості. Отже, корисність переоціненого активу зменшуватиметься, якщо його вартість при використанні є меншою, ніж його переоцінена сума (справедлива вартість). У цьому випадку після застосування вимог до переоцінки суб»єкт господарювання застосовує цей Стандарт для визначення можливості зменшення корисності активу;

б) якщо справедливу вартість активу визначено не на основі його ринкової вартості, тоді переоцінена сума (справедлива вартість) може бути більшою або меншою, ніж сума його очікуваного відшкодування. Отже, після застосування вимог до переоцінки суб'єкт господарювання застосовує цей Стандарт для визначення можливості зменшення корисності активу.

Визначення

6. Терміни, використовувані в цьому Стандарті, мають такі значення: Активний ринок – ринок, на якому існують такі умови:

а) об'єкти, що їх продають і купують у межах ринку, є однорідними;

б) як правило, можна в будь-який час знайти зацікавлених покупців і продавців;

в) інформація про ціни загальнодоступна.

Амортизація – систематичний розподіл суми активу, що амортизується, протягом строку його корисної експлуатації*.

*Для нематеріальних активів замість терміну depreciation здебільшого вживається термін amortization. Обидва терміни мають однакове значення.

Балансова вартість – сума, за якою актив визнають після вирахування будь-якої суми накопиченої амортизації та накопичених збитків від зменшення його корисності.

Вартість при використанні – теперішня вартість оцінених майбутніх грошових потоків, які, за очікуванням, виникнуть від активу або від одиниці, що генерує грошові потоки.

Витрати на вибуття – припустимі витрати, які можна прямо віднести до вибуття активу, за винятком фінансових витрат і витрат з податку на прибуток.

Збиток від зменшення корисності – сума, на яку балансова вартість активу або одиниці, що генерує грошові кошти, перевищує суму його/її очікуваного відшкодування.

Корпоративні активи – активи (за винятком гудвілу), які сприяють генеруванню майбутніх грошових потоків як від одиниці, яка генерує грошові кошти, що розглядається, так і від інших одиниць, які генерують грошові кошти.

Для нематеріальних активів замість терміну depreciation здебільшого вживається термін amortization. Обидва терміни мають однакове значення.

Одиниця, яка генерує грошові кошти – найменша група активів, яку можна ідентифікувати і яка генерує надходження грошових коштів, що здебільшого не залежать від надходжень грошових коштів від інших активів або груп активів.

Справедлива вартість мінус витрати на продаж – сума, яку можна отримати від продажу активу або одиниці, яка генерує грошові кошти, в операції між обізнаними, зацікавленими та незалежними сторонами, мінус витрати на продаж.

Строк корисної експлуатації – це:

а) період, протягом якого очікується, що актив буде використовуватися суб'єктом

господарювання,

або

б) кількість одиниць виробленої продукції чи подібних одиниць, що їх суб'єкт

господарювання очікує отримати від використання активу.

Сума очікуваного відшкодування – більша з двох оцінок активу (або одиниці, яка генерує грошові кошти): справедливої вартості мінус витрати на продаж та його вартості при використанні.

Сума, що амортизується – історична вартість активу або інша сума, за якою обліковується актив у фінансовій звітності, за вирахуванням його ліквідаційної вартості.

Ідентифікація активу, корисність якого може зменшитися

7. У параграфах 8-17 зазначено, коли слід визначати суму очікуваного відшкодування. У цих вимогах використано термін «актив», але вони однаковою мірою поширюються як на окремий актив, так і на одиницю, яка генерує грошові кошти. Подальший виклад цього Стандарту структурований таким чином:

а) параграфи 18-57 визначають вимоги до оцінки суми очікуваного відшкодування. У цих вимогах використано термін «актив», але вони однаковою мірою поширюються і на окремий актив, і на одиницю, яка генерує грошові кошти;

б) параграфи 58-108 визначають вимоги до визнання та оцінки збитків від зменшення корисності. Визнання та оцінка збитків від зменшення корисності за окремим активом, який не являє собою гудвіл, розглядаються в параграфах 58-64. Параграфи 65-108 висвітлюють вимоги щодо визнання та оцінки збитків від зменшення корисності для одиниць, що генерують грошові кошти, і для гудвілу;

в) параграфи 109-116 визначають вимоги щодо сторнування збитків від зменшення корисності, визнаних у попередніх періодах за активом або за одиницею, що генерує грошові кошти. У цих вимогах теж використано термін «актив», але вони однаковою мірою поширюються і на окремий актив, і на одиницю, яка генерує грошові кошти. Додаткові вимоги щодо окремого активу визначені в параграфах 117-121, щодо одиниці, що генерує грошові кошти – у параграфах 122 та 123, а для гудвілу – в параграфах 124 і 125;

г) параграфи 126-133 визначають інформацію, що її треба розкривати, яка стосується збитків від зменшення корисності, їх сторнування для активів і для одиниць, які генерують грошові кошти. Параграфи 134-137 визначають додаткові вимоги щодо розкриття інформації для одиниць, які генерують грошові кошти і на які (задля перевірки збитку від зменшення корисності) був розподілений гудвіл або нематеріальні активи з невизначеним строком корисної експлуатації для цілей перевірки на зменшення корисності.

8. Корисність активу зменшується, коли балансова вартість активу перевищує суму його очікуваного відшкодування. У параграфах 12-14 наведено деякі ознаки можливості збитку від зменшення корисності. За наявності якоїсь із цих ознак суб«єкт господарювання повинен оцінити суми очікуваного відшкодування. За винятком вимог параграфа 10, цей Стандарт не вимагає від суб»єкта господарювання формальної оцінки суми очікуваного відшкодування, якщо ознак потенційного збитку від зменшення корисності немає.

9. В кінці кожного звітного періоду суб«єктові господарювання слід оцінювати, чи є якась ознака того, що корисність активу може зменшитися. Якщо хоча б одна з таких ознак існує, суб»єктові господарювання слід оцінити суму очікуваного відшкодування такого активу.

10. Незалежно від наявності ознак того, що корисність активу може зменшитися, суб'єктові господарювання також слід:

а) щорічно перевіряти зменшення корисності нематеріального активу з невизначеним строком корисної експлуатації або нематеріального активу, ще не придатного для використання, порівнюючи його балансову вартість із сумою його очікуваного відшкодування. Таку перевірку зменшення корисності можна здійснювати будь-коли протягом річного періоду за умови, що вона щорічно проводитиметься в той самий час. Перевірка зменшення корисності різних нематеріальних активів може здійснюватися в різний час. Однак, якщо нематеріальний актив був первісно визнаний протягом поточного річного періоду, то перевірку такого нематеріального активу на зменшення його корисності слід здійснити до завершення поточного річного періоду;

б) щорічно перевіряти зменшення корисності гудвілу, придбаного в результаті об'єднання бізнесу, відповідно до положень, наведених у параграфах 80-99.

11. Здатність нематеріального активу генерувати достатні майбутні економічні вигоди для відшкодування його балансової вартості, як правило, більш невизначена для того нематеріального активу, який ще не придатний до використання, аніж для того, який уже став придатним для використання. Тому цей Стандарт вимагає від суб'єкта господарювання перевіряти щонайменше щорічно зменшення корисності балансової вартості нематеріального активу, який ще не придатний до використання.

12. Оцінюючи наявність ознак того, що корисність активу може зменшитися, суб'єкт господарювання має брати до уваги як мінімум такі показники (зовнішніх (а)-г)) та внутрішніх (ґ)-е)) джерел інформації:

Зовнішні джерела інформації:

а) протягом періоду ринкова вартість активу зменшилася значно більше, ніж могла б

зменшитися, за очікуванням, унаслідок плину часу або звичайного використання;

б) протягом періоду відбулися зміни зі значним негативним впливом на суб'єкт

господарювання або вони відбудуться найближчим часом у технологічному, ринковому, економічному або правовому оточенні, в якому діє суб'єкт господарювання, чи на ринку, для якого призначений актив;

в) ринкові ставки відсотка або інші ринкові ставки доходу від інвестицій збільшилися протягом періоду, і це збільшення, ймовірно, вплине на ставку дисконту, застосовану при обчисленні вартості активу при використанні, і суттєво зменшить суму очікуваного відшкодування активу;

г) балансова вартість чистих активів суб'єкта господарювання, що звітує, є більшою, ніж його ринкова капіталізація.

Внутрішні джерела інформації:

ґ) є свідчення застаріння або фізичного пошкодження активу;

д) протягом періоду відбулися суттєві зміни, які негативно вплинуть на суб'єкт господарювання, або очікується, що вони відбудуться у близькому майбутньому та змінять інтенсивність або спосіб нинішнього чи запланованого використання активу. Ці зміни включають плани припинити використання активу, припинити або реструктуризувати господарську одиницю, до якої належить цей актив, продати його раніше від попередньо очікуваної дати і повторно оцінити строк корисної експлуатації цього активу, цього разу як визначений*;

*Як тільки актив відповідає визначенню активу, утримуваного для продажу (або ж його включено до групи, яка призначена для ліквідації і класифікована як така, що утримується для продажу), на нього вже не поширюється сфера застосування цього Стандарту; натомість його слід відображати в обліку відповідно до МСФЗ 5 «Непоточні активи, утримувані для продажу, та припинена діяльність»

е) наявні свідчення з даних внутрішньої звітності, які вказують, що економічна ефективність активу є або буде гіршою, ніж очікувана.

Дивіденди, отримані від дочірнього, спільно контрольованого або від асоційованого підприємства

є) для інвестицій у дочірнє, спільно контрольоване або в асоційоване підприємство інвестор визнає дивіденди від своєї інвестиції і наявні свідчення того, що:

(i) балансова вартість інвестиції в окремій фінансовій звітності перевищує суми балансової вартості чистих активів об«єкта інвестування, включаючи пов»язаний з ними гудвіл, в консолідованій фінансовій звітності; або

(ii) розмір дивідендів перевищує суму загального прибутку дочірнього, спільно контрольованого або асоційованого підприємства, отриманого у періоді, за який оголошується виплата дивідендів.

13. Перелік у параграфі 12 не є вичерпним. Суб«єкт господарювання може ідентифікувати інші ознаки того, що корисність активу може зменшитися; тоді теж треба, щоб суб»єкт господарювання визначав суму очікуваного відшкодування активу або, якщо йдеться про гудвіл, перевіряв зменшення корисності відповідно до параграфів 80-99.

14. Свідчення з даних внутрішньої звітності, які вказують, що корисність активу може зменшитися, включають наявність:

а) грошових потоків для придбання активу або подальших потреб у грошових коштах для його експлуатації чи технічного обслуговування – значно більших, ніж спочатку передбачалось у бюджеті;

б) фактичних чистих грошових потоків або операційного прибутку чи збитку від активу – значно менших, ніж передбачено в бюджеті;

в) значного зменшення закладених у бюджет чистих майбутніх грошових потоків чи операційного прибутку або значного збільшення визначеного в бюджеті збитку від активу, або

г) операційних збитків або чистого вибуття грошових коштів для активу, коли суми поточного періоду розглядаються разом з сумами, передбаченими у бюджеті на майбутнє.

15. Як зазначено в параграфі 10, цей Стандарт вимагає щонайменше щорічно перевіряти зменшення корисності нематеріального активу з невизначеним строком корисної експлуатації, нематеріального активу, ще не придатного для використання, і гудвілу. Крім випадків, на які поширюються вимоги, визначені в параграфі 10, концепція суттєвості застосовується при визначенні того, чи слід оцінювати суму очікуваного відшкодування активу. Наприклад, якщо попередні обчислення показують, що сума очікуваного відшкодування активу значно більша за його балансову вартість, то суб'єктові господарювання не треба переоцінювати суму очікуваного відшкодування активу, якщо не відбулися ніякі події, які б ліквідували цю різницю. Подібно до цього, попередній аналіз може показати, що сума очікуваного відшкодування активу не є чутливою до однієї або кількох ознак, наведених у параграфі 12.

16. Приклад до параграфа 15: ринкова ставка відсотка або інші ринкові ставки доходу від інвестицій збільшилися протягом періоду, а отже, суб'єктові господарювання не треба офіційно оцінювати суму очікуваного відшкодування активу в тих випадках, якщо:

а) малоймовірно, що на ставку дисконту, застосовану при обчисленні вартості активу при використанні, впливатиме збільшення цих ринкових ставок. Наприклад, збільшення короткострокових ставок відсотка може суттєво не впливати на ставку дисконту, застосовану до aктиву, в якого залишається тривалий строк корисної експлуатації;

б) імовірно, що на ставку дисконту, застосовану при обчисленні вартості активу при використанні, впливатиме збільшення цих ринкових ставок, але попередній аналіз чутливості суми очікуваного відшкодування показує, що:

i) малоймовірно, що відбудеться суттєве зменшення суми очікуваного відшкодування, оскільки збільшення майбутніх грошових потоків також є ймовірним (наприклад, у деяких випадках суб'єкт господарювання може продемонструвати, що він коригує прибутки для компенсації будь-якого збільшення ринкових ставок), або

ii) малоймовірно, що зменшення суми очікуваного відшкодування спричинить суттєвий збиток від зменшення корисності.

17. Якщо є ознаки того, що корисність активу може зменшитися, це може свідчити про необхідність перегляду і коригування строку корисної експлуатації, що залишається, методу амортизації або ліквідаційної вартості активу згідно зі Стандартом, який застосовується для обліку активу, навіть якщо збиток від зменшення корисності не визнається.

Оцінка суми очікуваного відшкодування

18. Стандарт визначає суму очікуваного відшкодування як більшу з двох оцінок: справедлива вартість за мінусом витрат на продаж активу (чи одиниці, що генерує грошові кошти) та його (її) вартість при використанні. У параграфах 19-57 визначено вимоги до оцінки суми очікуваного відшкодування. У цих вимогах застосовано термін «актив», але вони однаковою мірою поширюються і на окремий актив, і на одиницю, яка генерує грошові кошти.

19. Не завжди є потреба визначати і балансову вартість активу за вирахуванням витрат на продаж, і його вартість при використанні. Якщо будь-яка з цих двох сум перевищує балансову вартість активу, корисність активу не зменшується і немає необхідності оцінювати другу суму.

20. Справедливу вартість активу за вирахуванням витрат на його продаж зазвичай можна визначити, навіть якщо актив не продають на активному ринку. Проте іноді буде неможливо визначити справедливу вартість активу за вирахуванням витрат на продаж через відсутність основи для достовірної оцінки суми, що її можна отримати від продажу активу в операції між обізнаними та зацікавленими сторонами. У цьому разі за суму очікуваного відшкодування активу можна вважати суму його вартості при використанні.

21. Якщо немає підстави вважати, що вартість активу при використанні суттєво перевищує його справедливу вартість за вирахуванням витрат на продаж, то останню можна використовувати як суму очікуваного відшкодування активу. Це часто буває, коли актив утримується для продажу, тому що вартість при використанні активу, утримуваного для продажу, складатиметься здебільшого з чистих надходжень від реалізації, оскільки ймовірно, що майбутні грошові потоки від безперервного використання цього активу до його вибуття будуть настільки малими, що їх не братимуть до уваги.

22. Суму очікуваного відшкодування визначають для окремого активу, якщо цей актив генерує надходження грошових коштів і ці кошти здебільшого не залежать від інших активів або груп активів. Якщо це так, суму очікуваного відшкодування визначають для одиниці, яка генерує грошові кошти і до якої належить актив (див. параграфи 65-103), крім випадків коли:

а) справедлива вартість активу за вирахуванням витрат на продаж перевищує його балансову вартість, або

б) вартість активу при використанні можна оцінити як близьку до справедливої вартості за вирахуванням витрат на продаж і справедливу вартість за вирахуванням витрат на продаж можна визначити.

23. Інколи середні величини та скорочені розрахунки можуть дати достовірне наближення до детальних обчислень для визначення справедливої вартості за вирахуванням витрат на продаж чи вартості при використанні, приклад яких наведено в цьому Стандарті.

Оцінка суми очікуваного відшкодування нематеріального активу, строк корисної експлуатації якого не визначений

24. Параграф 10 вимагає щорічно перевіряти зменшення корисності нематеріального активу, строк корисної експлуатації якого не визначений, порівнюючи його балансову вартість із сумою очікуваного відшкодування незалежно від наявності ознак можливого зменшення його корисності. Однак у поточному періоді для перевірки зменшення корисності такого активу можна використовувати останнє деталізоване обчислення суми очікуваного відшкодування, зроблене в попередньому періоді, за умови дотримання визначених критеріїв, а саме:

безперервного використання, які переважно не залежать від надходжень, отриманих від інших активів чи груп активів, а отже, підлягають перевірці зменшення корисності в складі одиниць, що генерують грошові кошти, до яких вони належать, при цьому, активи і зобов'язання, які складають цю одиницю, суттєво не змінилися з часу останнього обчислення суми очікуваного відшкодування;

б) результатом останнього обчислення суми очікуваного відшкодування є сума, яка значно перевищує балансову вартість активу;

в) аналіз подій, які відбулися, та обставин, що змінилися з часу останнього обчислення суми очікуваного відшкодування, демонструє малу ймовірність того, що поточне визначення суми очікуваного відшкодування буде менше від балансової вартості цього активу.

Справедлива вартість за вирахуванням витрат на продаж

25. Найкращим свідченням справедливої вартості активу за вирахуванням витрат на його продаж є ціна за юридично обов'язковою угодою про продаж в операції між незалежними сторонами, скоригована на додаткові витрати, які можна прямо віднести до вибуття активу.

26. Якщо немає юридично обов'язкової угоди про продаж, але актив продається та купується на активному ринку, тоді справедлива вартість активу за вирахуванням витрат на його продаж є ринковою ціною активу мінус витрати на вибуття. Відповідною ринковою ціною є, як правило, поточна ціна покупця. Якщо поточних цін покупця немає, ціна останньої операції може дати підставу для оцінки справедливої вартості активу за вирахуванням витрат на його продаж за умови, що не відбулося значної зміни економічних обставин у період з дати здійснення операції до дати оцінки.

27. Якщо немає юридично обов«язкової угоди про продаж і немає активного ринку для активу, справедлива вартість активу за вирахуванням витрат на його продаж базується на найкращій наявній інформації для відображення суми, яку суб»єкт господарювання може отримати на кінець звітного періоду за продаж активу в операції між обізнаними, зацікавленими та незалежними сторонами після вирахування витрат на вибуття. Визначаючи цю суму, суб'єкт господарювання враховує результат останніх операцій з подібними активами в межах тієї самої галузі. Справедлива вартість за вирахуванням витрат на продаж не відображає вартість при примусовому продажу, крім випадку, коли управлінський персонал змушений негайно продати актив.

28. Витрати на вибуття (інші, ніж ті, що їх уже визнано як зобов«язання) вираховуються при визначенні справедливої вартості за вирахуванням витрат на продаж. Прикладами таких витрат є витрати на юридичні послуги, на гербовий збір і подібні податки на операцію, витрати на вивіз активу, а також прямі додаткові витрати на доведення активу до стану, прийнятного для продажу. При цьому, витрати при звільненні персоналу (визначені у МСБО 19) та витрати, пов»язані зі скороченням або реорганізацією діяльності після ліквідації активу, не є прямими додатковими витратами на вибуття активу.

29. Іноді продаж активу може вимагати, щоб покупець прийняв на себе зобов«язання, і є лише єдина справедлива вартість за вирахуванням витрат на продаж для цього активу і зобов»язання. У параграфі 78 роз'яснено, як слід розглядати такі випадки.

Вартість при використанні

30. В обчисленні вартості активу при використанні слід відображати такі елементи:

а) оцінку майбутніх грошових потоків, які суб'єкт господарювання очікує отримати від цього активу;

б) очікування щодо можливих відхилень у сумі чи в часі цих майбутніх грошових потоків;

в) вартість грошей у часі, відображену у вигляді поточної ринкової безризикової ставки відсотка;

г) ціну за прийняття ризику, притаманного цьому активу;

ґ ) інші фактори, зокрема неліквідність, яку учасники ринку відображали б у визначенні вартості майбутніх грошових потоків, які суб'єкт господарювання очікує отримати від цього активу.

31. Оцінка вартості активу при використанні передбачає такі кроки:

а) оцінку майбутніх надходжень і вибуття грошових коштів, що їх мають отримати від безперервного використання активу та його остаточної ліквідації;

б) застосування відповідної ставки дисконту до цих майбутніх грошових потоків.

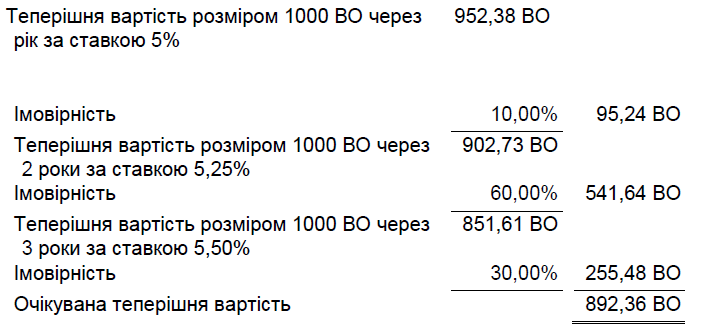

32. Елементи, визначені у параграфі 30 б), в) та г) можуть відображатися як коригування майбутніх грошових потоків або ж як коригування ставки дисконту. Незалежно від підходу, який суб'єкт господарювання обирає для відображення очікувань щодо можливих відхилень у сумі або в часі майбутніх грошових потоків, результат має відображати очікувану теперішню вартість майбутніх грошових потоків, тобто він відображатиме середньозважений показник за всіма можливими результатами. Додаток A надає додаткове керівництво з використання підходу до оцінки вартості активу при використанні, який базується на теперішній вартості.

Основа для попередніх оцінок майбутніх грошових потоків

33. Оцінюючи вартість при використанні, суб'єкт господарювання повинен:

а) базувати прогнозні оцінки грошових потоків на обґрунтованих та прийнятних

припущеннях, які відображають найкращу оцінку управлінським персоналом комплексу економічних умов, що існуватимуть протягом решти строку корисної експлуатації активу. Більшого значення слід надавати зовнішнім свідченням;

б) базувати прогнозні оцінки грошових потоків на останніх фінансових бюджетах / прогнозах, затверджених управлінським персоналом (але не включати до них будь-які майбутні надходження або вибуття грошових коштів, які очікуються в результаті майбутньої реструктуризації або підвищення результатів діяльності активу, визначені згідно з оцінками). Перспективні оцінки, основані на цих бюджетах / прогнозах, мають охоплювати період максимум у п'ять років, якщо триваліший період не виправданий;

в) робити прогнозні оцінки грошових потоків, які виходять за межі періоду, охопленого найостаннішими бюджетами / прогнозами, екстраполюючи перспективні оцінки, основані на бюджетах / прогнозах, і застосовуючи постійний або зменшуваний темп зростання на наступні роки, якщо збільшуваний темп не виправданий. Цей темп зростання має не перевищувати довгостроковий середній темп зростання щодо видів продукції, галузей або країни (чи країн), у якій діє суб'єкт господарювання, або щодо ринку, на якому використовується актив, якщо вищий темп не виправданий.

34. Управлінський персонал оцінює прийнятність тих припущень, на яких ґрунтуються його поточні оцінки прогнозних грошових потоків, виявляючи причини, які призвели до розбіжності між минулими прогнозами грошових потоків і їх фактичними показниками. Управлінський персонал має забезпечити відповідність припущень, на яких ґрунтуються поточні прогнози грошових потоків, фактичним показникам минулих періодів і належне врахування подальших подій чи обставин, яких не було на момент генерування цих фактичних грошових потоків.

35. Докладних, точних та достовірних фінансових бюджетів / прогнозів майбутніх грошових потоків на періоди понад 5 років узагалі немає. Тому попередні оцінки управлінським персоналом майбутніх грошових потоків ґрунтуються на останніх бюджетах / прогнозах максимум на п«ять років. Управлінський персонал може застосовувати перспективні оцінки грошових потоків, основані на фінансових бюджетах / прогнозах на період понад п»ять років, якщо управлінський персонал упевнений, що таке перспективне оцінювання достовірне і воно може показати свою спроможність, основану на минулому досвіді, точно прогнозувати грошові потоки на такий тривалий період.

36. Прогнозні оцінки грошових потоків до кінця строку корисної експлуатації активу визначають екстраполяцією перспективних оцінок грошових потоків, основаних на фінансових бюджетах / прогнозах, із застосуванням темпу зростання на подальші роки. Цей темп є постійним або зменшуваним, якщо збільшення темпу не відповідає об'єктивній інформації про структуру протягом життєвого циклу продукту або галузі. Якщо це прийнятно, темп зростання дорівнює нулю або є негативним.

37. У тих випадках, коли умови є дуже сприятливими, ймовірно, що на ринку з«являться конкуренти, які обмежать зростання. Отже, суб»єктам господарювання буде важко перевищити середній історичний темп зростання протягом тривалого періоду (наприклад, двадцять років) для видів продукції, галузей або країни чи країн, у яких діє суб'єкт господарювання, або ринку, на якому використовується цей актив.

38. Застосовуючи інформацію з фінансових бюджетів / прогнозів, суб'єкт господарювання розглядає, чи відображає ця інформація обґрунтовані та прийнятні припущення та найкращу оцінку управлінський персоналом комплексу економічних умов, які існуватимуть протягом строку корисної експлуатації активу, що залишається.

Структура оцінок майбутніх грошових потоків

39. Оцінки майбутніх грошових потоків мають складатися з:

а) прогнозних оцінок надходжень грошових коштів від безперервного використання активу;

б) прогнозних оцінок вибуття грошових коштів, яке обов'язково проходитиме у процесі генерування надходжень грошових коштів від безперервного використання активу (включаючи вибуття грошових коштів на підготовку активу до використання) і яке можна прямо віднести до активу або розподілити на нього на обґрунтованій та послідовній основі;

в) чистих грошових потоків (якщо вони є), що їх отримають або сплатять за ліквідацію активу наприкінці строку його корисної експлуатації.

40. Оцінки майбутніх грошових потоків та ставка дисконту відображають послідовні припущення про зростання цін унаслідок загальної інфляції. Отже, якщо ставка дисконту включає вплив зростання цін унаслідок загальної інфляції, майбутні грошові потоки оцінюють у номінальному вираженні. Якщо ставка дисконту не включає впливу зростання цін унаслідок загальної інфляції, майбутні грошові потоки оцінюють у реальному вираженні (але включають майбутнє конкретне збільшення або зменшення ціни).

41. Прогнозні оцінки вибуття грошових коштів включають витрати на поточне обслуговування активу і майбутні накладні витрати, які можна прямо віднести до використання активу або розподілити на нього на обґрунтованій та послідовній основі.

42. Якщо балансова вартість активу ще не включає всі вибуття грошових коштів, які відбуватимуться до того, як актив буде придатний для використання або продажу, оцінка майбутнього вибуття грошових коштів включає оцінку будь-якого подальшого вибуття грошових коштів, яке, за очікуванням, виникне до того, як актив буде придатний для використання або продажу. Прикладом може бути незавершене будівництво чи незавершені розробки.

43. Щоб уникнути подвійного врахування, попередні оцінки майбутніх грошових потоків не включають:

а) надходження грошових коштів від активів, які генерують надходження грошових коштів і не залежать від активу, вартість якого переглядається (наприклад, фінансові активи, такі як дебіторська заборгованість);

б) вибуття грошових коштів, пов«язане із заборгованостями, які вже визнані як зобов»язання (наприклад, кредиторська заборгованість, пенсії чи забезпечення).

44. Майбутні грошові потоки слід оцінювати для активу в його поточному стані. До оцінок майбутніх грошових потоків не слід включати оцінені майбутні надходження або вибуття грошових коштів, які, за очікуванням, виникнуть у результаті:

а) майбутньої реструктуризації, щодо якої суб'єкт господарювання ще не прийняв

зобов'язання, або

б) вдосконалення або підвищення результатів використання активу.

45. Оскільки майбутні грошові потоки оцінюють для активу в його поточному стані, вартість при використанні не відображає:

a) майбутні вибуття грошових коштів чи пов«язані з ними заощадження витрат (наприклад, зменшення витрат на персонал), а також виплати, які, за очікуванням, виникнуть від майбутньої реструктуризації, щодо якої суб»єкт господарювання ще не прийняв зобов'язання, або

б) майбутнє вибуття грошових коштів, яке поліпшить або збільшить результати використання активу чи поліпшить або збільшить надходження грошових коштів, які очікують отримати в результаті таких витрат.

46. Реструктуризація – це програма, яку планує та контролює управлінський персонал і яка суттєво змінює обсяг діяльності суб«єкта господарювання або спосіб здійснення такої діяльності. МСБО 37 »Забезпечення, умовні зобов«язання та умовні активи» містить керівництво, яке роз«яснює, коли суб»єкт господарювання вважається таким, що прийняв зобов'язання щодо реструктуризації.

47. Коли суб«єкт господарювання прийняв зобов»язання щодо реструктуризації, ймовірно, що така реструктуризація вплине на деякі активи. Якщо суб'єкт господарювання прийняв рішення про реструктуризацію:

а) його попередні оцінки майбутнього надходження і вибуття грошових коштів при визначенні вартості при використанні відображають заощадження витрат та інші вигоди від реструктуризації (основані на останніх фінансових бюджетах / прогнозах, затверджених управлінським персоналом);

б) його попередні оцінки майбутнього вибуття грошових коштів на реструктуризацію включаються до забезпечення з реструктуризації згідно з МСБО 37.

Ілюстративний приклад 5 демонструє вплив майбутньої реструктуризації на обчислення вартості при використанні.

48. Доки в суб'єкта господарювання виникають видатки грошових коштів, які поліпшують або збільшують результати використання активу, оцінки майбутніх грошових потоків не включають оціненого майбутнього надходження грошових коштів, яке, за очікуванням, виникне від цих видатків грошових коштів (див. ілюстративний приклад 6).

49. Оцінки майбутніх грошових потоків включають майбутнє вибуття грошових коштів, необхідне для збереження певного рівня економічних вигід, які очікують отримати від активу в його поточному стані. Якщо до складу одиниці, яка генерує грошові кошти, входять активи з різним (визначеним згідно з оцінками) строком корисної експлуатації і кожен з них є суттєвим для безперервної діяльності цієї одиниці, то в цілях оцінки майбутніх грошових потоків, пов'язаних з цією одиницею, заміна таких активів активами з меншим строком корисної експлуатації розглядається як поточне обслуговування цієї одиниці. Подібним чином, якщо до складу окремого активу входить низка компонентів з різними строками корисної експлуатації, то в цілях оцінки майбутніх грошових потоків, генерованих таким активом, заміна цих компонентів на компоненти з меншим строком корисної експлуатації розглядається як поточне обслуговування цього активу.

50. До оцінок майбутніх грошових потоків не слід включати:

а) надходження або вибуття грошових коштів від фінансової діяльності;

б) отриманий або сплачений податок на прибуток.

51. Оцінені майбутні грошові потоки відображають припущення, які відповідають способу визначення ставки дисконту. Інакше вплив деяких припущень обчислюватиметься двічі або ігноруватиметься. Оскільки вартість грошей у часі враховують дисконтуванням попередньо оцінених майбутніх грошових потоків, ці грошові потоки не включають надходження або вибуття грошових коштів від фінансової діяльності. Аналогічно до цього, оскільки ставку дисконту визначають на основі «до оподаткування», майбутні грошові потоки також визначають на основі «до оподаткування».

52. Оцінкою чистих грошових потоків, що їх отримають (або сплатять) при вибутті активу наприкінці строку його корисної експлуатації, має бути сума, яку суб'єкт господарювання очікує отримати від продажу активу в операції між зацікавленими, обізнаними та незалежними сторонами після вирахування оцінених витрат на вибуття.

53. Оцінка чистих грошових потоків, що їх отримають (або сплатять) при вибутті активу наприкінці строку його корисної експлуатації, визначається подібно до чистої ціни продажу активу, за винятком того, що, оцінюючи ці чисті грошові потоки:

a) суб'єкт господарювання застосовує ціни, які на дату оцінювання переважають на подібні активи, строк корисної експлуатації яких закінчився і які функціонували в умовах, подібних до тих, у яких використовуватиметься цей актив;

б) суб'єкт господарювання коригує ці ціни як на вплив майбутнього збільшення цін унаслідок загальної інфляції, так і на вплив конкретного майбутнього збільшення (зменшення) цін. Проте, якщо попередні оцінки майбутніх грошових потоків від безперервного використання активу та ставка дисконту не включають вплив загальної інфляції, цей вплив не слід включати і до оцінки чистих грошових потоків від вибуття.

Майбутні грошові потоки в іноземній валюті

54. Майбутні грошові потоки попередньо оцінюють у тій валюті, у якій вони генеруватимуться, а потім дисконтуватимуться із застосуванням ставки дисконту, прийнятної для цієї валюти. Суб«єкт господарювання переводить одержану теперішню вартість, застосовуючи курс »спот" на дату обчислення вартості при використанні.

Ставка дисконту

55. Ставка (ставки) дисконту має (мають) бути ставкою (ставками) до оподаткування, яка відображає (які відображають) поточні ринкові оцінки:

а) вартості грошей у часі;

б) ризиків, характерних для активу, на які не були скориговані оцінки майбутніх грошових потоків.

56. Ставка, яка відображає поточні ринкові оцінки вартості грошей у часі та ризики, характерні для активу, – це ставка доходу, який вимагали б інвестори, якби вони обирали інвестицію, що генерує грошові потоки в сумах, часі та формі ризику, еквівалентних тим, які суб«єкт господарювання очікує отримати від активу. Цю ставку оцінюють за ставкою, що використовується при поточних ринкових операціях для подібних активів, або за середньозваженою вартістю капіталу суб»єкта господарювання, акції якого котируються на фондовій біржі та який має один актив (або портфель активів), подібний за експлуатаційним потенціалом та ризиками до розглядуваного активу. Однак ставка (ставки) дисконту, які використовуються для оцінки вартості активу при використанні, не повинні відображати ризики, за якими були скориговані попередні оцінки майбутніх грошових потоків. Інакше вплив деяких із цих припущень буде врахований двічі.

57. Якщо характерної для активу ставки немає у прямому вигляді на ринку, тоді суб'єкт господарювання застосовує замінники для оцінювання ставки дисконту. Додаток А містить додаткове керівництво щодо попереднього оцінювання ставки дисконту за таких обставин.

Визнання та оцінка збитку від зменшення корисності

58. У параграфах 59-64 визначено вимоги до визнання та оцінки збитків від зменшення корисності для окремого, іншого, ніж гудвіл, активу. Визнання та оцінка збитків від зменшення корисності для одиниці, яка генерує грошові кошти, і для гудвілу розглянуто в параграфах 65-108.

59. Балансову вартість активу слід зменшувати до суми його очікуваного відшкодування, якщо і тільки якщо сума очікуваного відшкодування активу менша від його балансової вартості. Таке зменшення є збитком від зменшення корисності.

60. Збиток від зменшення корисності слід негайно визнавати в прибутках чи збитках, якщо актив не обліковують за переоціненою вартістю згідно з іншим стандартом (наприклад, відповідно до моделі переоцінки, наведеної в МСБО 16). Будь-який збиток від зменшення корисності переоціненого активу слід визнавати як зменшення резерву з переоцінки за цим іншим стандартом.

61. Збиток від зменшення корисності непереоціненого активу визнається в прибутку чи збитку. Проте збиток від зменшення корисності переоціненого активу визнається в іншому сукупному прибутку, якщо збиток від зменшення корисності не перевищує суми, включеної до надлишку переоцінки (резерву переоцінки) того самого активу. Такий збиток від зменшення корисності переоціненого активу зменшує резерв переоцінки для такого активу.

62. Якщо сума оціненого збитку від зменшення корисності, більша від балансової вартості активу, з яким вона пов«язана, суб»єктові господарювання слід визнавати зобов'язання, якщо і тільки якщо цього вимагає будь-який інший стандарт.

63. Після визнання збитку від зменшення корисності нарахування амортизації активу слід коригувати в майбутніх періодах для розподілу переглянутої балансової вартості активу за вирахуванням його ліквідаційної вартості (якщо вона є) на систематичній основі протягом строку корисної експлуатації, що залишається.

64. Якщо визнано збиток від зменшення корисності, будь-які пов«язані з ним відстрочені податкові активи або зобов»язання визначають згідно з МСБО 12 «Податки на прибуток», шляхом порівняння переглянутої балансової вартості активу з його податковою базою (див. ілюстративний приклад 3 ).

Одиниці, які генерують грошові кошти, та гудвіл

65. У параграфах 66-108 і в Додатку В наведено вимоги до ідентифікації одиниці, яка генерує грошові кошти і до якої належить актив, а також до визначення балансової вартості одиниць, які генерують грошові кошти, та гудвілу і до визнання збитків від зменшення їхньої корисності.

Ідентифікація одиниці, яка генерує грошові кошти і до якої належить актив

66. Якщо є яка-небудь ознака того, що корисність активу може зменшитися, суму очікуваного відшкодування слід оцінювати для окремого активу. Якщо неможливо оцінити суму очікуваного відшкодування окремого активу, суб'єкт господарювання має визначати суму очікуваного відшкодування одиниці, яка генерує грошові кошти і до якої належить актив (одиниця активу, яка генерує грошові кошти).

67. Суму очікуваного відшкодування окремого активу неможливо визначити, якщо:

а) вартість активу при використанні не можна оцінити як близьку до його справедливої вартості за вирахуванням витрат на продаж (наприклад, якщо майбутні грошові потоки від безперервного використання активу не можна оцінити як настільки малі, що їх можна не брати до уваги);

б) актив не генерує надходження грошових коштів, які здебільшого не залежать від надходжень грошових коштів від інших активів.

У таких випадках вартість при використанні, а отже, суму очікуваного відшкодування можна визначити лише для одиниці активу, яка генерує грошові кошти.

Приклад

Суб'єкт господарювання, який працює у вугледобувній галузі, володіє приватною залізницею для підтримки своєї вугледобувної діяльності. Приватну залізницю можна продати за вартістю брухту; вона не генерує надходження грошових коштів від безперервного використання, які здебільшого не залежать від надходжень грошових коштів від інших активів шахти.

Неможливо оцінити суму очікуваного відшкодування приватної залізниці, оскільки вартість при використанні приватної залізниці визначити не можна; до того ж, імовірно, що ця вартість відрізняється від вартості брухту. Отже, суб'єкт господарювання оцінює суму очікуваного відшкодування тієї одиниці, яка генерує грошові кошти і до якої належить приватна залізниця, тобто шахти в цілому.

68. Як визначено в параграфі 6, одиниця активу, що генерує грошові кошти, – це найменша група активів, до складу якої входить актив і яка генерує надходження грошових коштів від безперервного використання, що здебільшого не залежать від надходжень грошових коштів від інших активів або груп активів. Ідентифікація одиниці активу, яка генерує грошові кошти, передбачає судження. Якщо не можна визначити суму очікуваного відшкодування окремого активу, суб'єкт господарювання ідентифікує найменшу сукупність активів, яка генерує здебільшого незалежні надходження грошових коштів.

Приклад

Автобусна компанія надає послуги за контрактом з муніципалітетом, що вимагає мінімальних послуг на кожному з п'яти окремих маршрутів. Активи, задіяні на кожному маршруті, та грошові потоки від кожного маршруту можна ідентифікувати окремо. Експлуатація одного з маршрутів здійснюється зі значним збитком.

Оскільки суб«єкт господарювання не має права скоротити будь-який автобусний маршрут, то найнижчим рівнем надходжень грошових коштів від безперервного використання, який можна ідентифікувати і який здебільшого не залежить від надходжень грошових коштів від інших активів або груп активів, є грошові потоки, що їх генерують п»ять маршрутів разом. Одиницею, яка генерує грошові кошти, для кожного маршруту є автобусна компанія в цілому.

69. Надходження грошових коштів полягає в отриманні грошових коштів та їх еквівалентів від сторін поза межами суб«єкта господарювання. Визначаючи, чи не залежать надходження грошових коштів від активу (чи групи активів) від надходжень грошових коштів від інших активів (чи груп активів), суб»єкт господарювання бере до уваги різні чинники, зокрема те, як управлінський персонал керує операціями суб«єкта господарювання (наприклад, за асортиментом продукції, видами господарської діяльності, окремими місцями розташування, районами чи регіональними зонами або в інший спосіб) або як управлінський персонал ухвалює рішення про подальше використання активів чи операцій суб»єкта господарювання чи їх продаж. Ілюстративний приклад 1 є прикладом ідентифікації одиниці, яка генерує грошові кошти.

70. Якщо існує активний ринок для продукції, виробленої з активу або групи активів, цей актив або групу активів слід ідентифікувати як одиницю, що генерує грошові кошти, навіть якщо деяку частину або всю продукцію використовують внутрішньо. Якщо на надходження грошових коштів, генерованих будь-яким активом чи одиницею, що генерує грошові кошти, впливає внутрішнє трансфертне ціноутворення, то суб'єкт господарювання повинен використовувати найкращі оцінки управлінського персоналу майбутньої ціни (цін), які можуть бути забезпечені в операції між незалежними й обізнаними сторонами для оцінювання:

а) майбутніх надходжень грошових коштів, які використовуються для визначення вартості при використанні активу або одиниці, що генерує грошові кошти;

б) майбутнього вибуття грошових коштів, які використовуються для визначення вартості при використанні активу або одиниці, що генерує грошові кошти і перебуває під впливом внутрішнього трансфертного ціноутворення.

71. Навіть якщо частина або вся продукція, вироблена активом або групою активів, використовується іншими одиницями суб«єкта господарювання (наприклад, вироби на проміжній стадії процесу виробництва), цей актив або група активів становлять окрему одиницю, яка генерує грошові кошти, якщо суб»єкт господарювання зможе продавати цю продукцію на активному ринку. Це зумовлено тим, що такий актив або група активів можуть генерувати надходження грошових коштів від безперервного використання, які здебільшого не залежатимуть від надходжень грошових коштів від інших активів або груп активів. Використовуючи інформацію, основану на фінансових бюджетах / прогнозах, пов«язаних з такою одиницею, яка генерує грошові кошти, або будь-яким іншим активом, суб»єкт господарювання коригує цю інформацію, якщо внутрішні трансфертні ціни не відображають найкращу оцінку управлінським персоналом майбутніх ринкових цін, які можна отримати в операції між незалежними сторонами.

72. Одиниці, які генерують грошові кошти, слід ідентифікувати послідовно від періоду до періоду для того самого активу або типів активів, доки зміна не буде виправданою.

73. Якщо суб«єкт господарювання визначає, що актив належить до іншої, ніж у попередніх періодах, одиниці, яка генерує грошові кошти, або що типи активів, об»єднаних в одиницю, яка генерує грошові кошти, змінилися, то параграф 130 вимагає розкривати певну інформацію про одиницю, яка генерує грошові кошти, якщо збиток від зменшення корисності визнається або сторнується щодо цієї одиниці, що генерує грошові кошти.

Сума очікуваного відшкодування і балансова вартість одиниці, яка генерує грошові кошти

74. Сума очікуваного відшкодування одиниці, яка генерує грошові кошти, є більшою з двох оцінок: справедливої вартості одиниці, яка генерує грошові кошти, за вирахуванням витрат на продаж та її вартості при використанні. Для визначення суми очікуваного відшкодування одиниці, яка генерує грошові кошти, будь-яке посилання у параграфах 19-57 на «актив» слід читати як посилання на «одиницю, яка генерує грошові кошти».

75. Балансову вартість одиниці, яка генерує грошові кошти, слід визначати відповідно до визначення вартості очікуваного відшкодування одиниці, яка генерує грошові кошти.

76. Балансова вартість одиниці, яка генерує грошові кошти:

а) включає балансову вартість лише тих активів, які можна прямо розподілити на одиницю, яка генерує грошові кошти (або віднести до неї на обґрунтованій та послідовній основі) і які генеруватимуть майбутні надходження грошових коштів, оцінені при визначенні вартості при використанні одиниці, яка генерує грошові кошти;

б) не включає балансову вартість будь-якого визнаного зобов«язання, якщо суму очікуваного відшкодування одиниці, яка генерує грошові кошти, можна визначити, не враховуючи це зобов»язання.

Це є результатом того, що справедливу вартість одиниці, яка генерує грошові кошти, за вирахування витрат на її продаж та вартість при використанні визначають з вирахуванням грошових потоків, пов«язаних з активами, які не є частиною одиниці, яка генерує грошові кошти, та зобов»язань, уже визнаних у фінансовій звітності (див. параграфи 28 і 43).

77. У тих випадках, коли активи об«єднують в групи для оцінки очікуваного відшкодування, важливо включати до складу одиниці, яка генерує грошові кошти, усі активи, які генерують надходження відповідних грошових коштів або використовуються для цього. Інакше може здаватися, що одиниця, яка генерує грошові кошти, повністю відшкодована, тоді як фактично виник збиток від зменшення корисності. У деяких випадках, хоча певні активи сприяють оціненим майбутнім грошовим потокам від одиниці, яка генерує грошові кошти, їх не можна обґрунтовано та послідовно розподілити на одиницю, яка генерує грошові кошти. Це може статися у випадку гудвілу або корпоративних активів, таких як активи головного офісу. У параграфах 80-103 роз»яснено, як слід перевіряти такі активи, на предмет зменшення корисності.

78. Може виникнути потреба розглянути певні визнані зобов«язання для визначення суми очікуваного відшкодування одиниці, яка генерує грошові кошти. Це може статися, якщо вибуття одиниці, яка генерує грошові кошти, змушує покупця взяти на себе зобов»язання. У цьому випадку справедлива вартість за вирахуванням витрат на продаж (або попередньо оцінений рух грошових коштів від остаточної ліквідації) одиниці, яка генерує грошові кошти, є попередньо оціненою ціною продажу суми цих активів і зобов«язання за вирахуванням витрат на вибуття. Для порівняння балансової вартості одиниці, яка генерує грошові кошти, та суми її очікуваного відшкодування балансову вартість зобов»язання вираховують при визначенні як вартості при використанні одиниці, яка генерує грошові кошти, так і її балансової вартості.

Приклад

Компанія експлуатує шахту в країні, за вимогами законодавства якої власник має відновлювати ділянку після завершення видобування корисних копалин. Витрати на відновлення включають заміну покривної породи, яку слід видалити до початку видобування корисних копалин. Забезпечення витрат на заміну покривної породи було визнане, як тільки покривну породу видалили. Забезпечена сума була визнана як частина вартості шахти й амортизується протягом строку корисної експлуатації шахти. Балансова вартість забезпечення під витрати на відновлення становить 500 ВО*, що дорівнює теперішній вартості витрат на відновлення.

Суб«єкт господарювання перевіряє зменшення корисності шахти. Для шахти одиниця, яка генерує грошові кошти, – це шахта в цілому. Суб»єкт господарювання отримав різні пропозиції купити шахту за ціну, яка приблизно дорівнює 800 ВО. Ця ціна враховує і той факт, що покупець візьме на себе зобов'язання відновити покривну породу. Витрати на продаж шахти є настільки малими, що їх не беруть до уваги. Вартість при використанні шахти дорівнює приблизно 1200 ВО, за винятком витрат на відновлення. Балансова вартість шахти становить 1000 ВО.

Справедлива вартість за вирахуванням витрат на продаж для одиниці, яка генерує грошові кошти, дорівнює 800 ВО. Ця сума враховує і витрати на відновлення, які вже забезпечені. Внаслідок цього вартість при використанні одиниці, яка генерує грошові кошти, визначають після врахування витрат на відновлення й оцінюють розміром 700 ВО (1200 ВО мінус 500 ВО). Балансова вартість одиниці, яка генерує грошові кошти, становить 500 ВО, ця сума є балансовою вартістю шахти (1000 ВО) мінус балансова вартість забезпечення витрат на відновлення (500 ВО). Отже, сума очікуваного відшкодування цієї одиниці, що генерує грошові кошти, перевищує її балансову вартість.

79. З практичних причин суму очікуваного відшкодування одиниці, яка генерує грошові кошти, іноді визначають після врахування активів, що не становлять частину одиниці, яка генерує грошові кошти (наприклад, дебіторська заборгованість або інші фінансові активи), або зобов«язань, які вже визнані (наприклад, кредиторська заборгованість, пенсії та інші забезпечення). У таких випадках балансову вартість одиниці, яка генерує грошові кошти, збільшують на балансову вартість таких активів і зменшують на балансову вартість цих зобов»язань.

Гудвіл

Розподіл гудвілу на одиниці, що генерують грошові кошти

80. Для перевірки зменшення корисності гудвіл, придбаний у результаті об«єднання бізнесу, слід розподіляти (від дати придбання) на кожну одиницю (одиниці), що генерує грошові кошти, або ж на групи одиниць, що генерують грошові кошти покупця, який, як очікується, отримає вигоди від синергії в результаті такого об»єднання бізнесу незалежно від того, чи відносяться до цих одиниць чи груп одиниць інші активи або зобов«язання придбаного суб»єкта господарювання. Кожна одиниця чи група одиниць, на яку розподіляється гудвіл вище зазначеним чином, повинна:

а) представляти найнижчий рівень у складі суб'єкта господарювання, на якому в цілях внутрішнього управління здійснюється моніторинг гудвілу;

б) бути не більшою від операційного сегмента, як визначено у параграфі 5 МСФЗ 8

«Операційні сегменти» до агрегації.

81. Гудвіл, що визнається при об«єднанні бізнесу, – це актив, який представляє майбутні економічні вигоди, які виникають в результаті придбання інших активів внаслідок об»єднання бізнесу, що не можуть бути окремо визначені або визнані. Гудвіл не генерує грошових потоків незалежно від інших активів або групи активів і часто забезпечує надходження грошових коштів від декількох одиниць, що генерують грошові кошти. Інколи гудвіл неможливо однозначно розподілити на окрему одиницю, що генерує грошові кошти, натомість він може бути віднесений лише до груп одиниць, що генерують грошові кошти. Унаслідок цього найнижчий рівень у складі суб'єкта господарювання, на якому в цілях внутрішнього управління здійснюється моніторинг гудвілу, інколи включає кілька одиниць, що генерують грошові кошти, до яких відноситься гудвіл, проте не може бути розподілений на них. Посилання в параграфах 83-99 та в Додатку В на одиницю, що генерує грошові кошти і на яку розподілений гудвіл, слід також читати і як посилання на групу одиниць, що генерують грошові кошти, на які розподіляється гудвіл.

82. У результаті застосування вимог параграфа 80 перевірка зменшення корисності гудвілу здійснюється на рівні, що відображає спосіб, у який суб«єкт господарювання управляє своєю діяльністю, з якою, як очевидно, пов»язаний гудвіл. Отже, потреби в розробці додаткових систем звітності, як правило, не виникає.

83. Одиниця, що генерує грошові кошти, на яку в цілях перевірки зменшення корисності був розподілений гудвіл, може не збігатися з тим рівнем, на якому здійснюється розподіл гудвілу відповідно до МСБО 21 «Вплив змін валютних курсів» для цілей оцінки прибутку чи збитку від курсових різниць. Наприклад, якщо МСБО 21 вимагає від суб«єкта господарювання розподіляти гудвіл до відносно низьких рівнів для цілей оцінки прибутку чи збитку від курсових різниць, то вимоги перевіряти зменшення корисності гудвілу на цьому ж рівні немає, якщо тільки суб»єкт господарювання не здійснює моніторинг гудвілу на цьому рівні в цілях внутрішнього управління.

84. Якщо неможливо завершити первісний розподіл гудвілу, придбаного в результаті об«єднання бізнесу, до завершення річного періоду, в якому відбувається це об»єднання бізнесу, то такий первісний розподіл гудвілу слід завершити до кінця першого річного періоду, який починається після дати придбання.

85. Відповідно до МСФЗ 3 «Об»єднання бізнесу«, якщо первісний облік об»єднання бізнесу може бути визначений лише попередньо наприкінці періоду, в якому відбувається це об'єднання бізнесу, то покупець повинен:

а) відображати в обліку таке об'єднання, використовуючи такі попередньо встановлені значення;

б) визнавати будь-яке коригування цих попередньо встановлених значень у результаті завершення первісного обліку упродовж періоду оцінки, що не має перевищувати дванадцять місяців від дати придбання.

За таких обставин може бути неможливо завершити первісний розподіл гудвілу, визнаного в результаті об«єднання бізнесу, до кінця річного періоду, в якому відбулося це об»єднання. У таких випадках суб'єкт господарювання розкриває ту інформацію, якої вимагає параграф 133.

86. Якщо гудвіл був розподілений на одиницю, що генерує грошові кошти, а суб«єкт господарювання ліквідує діяльність в межах цієї одиниці, то гудвіл, пов»язаний з діяльністю, що ліквідується, має бути:

а) включений до балансової вартості діяльності, що ліквідується, при визначенні прибутків чи збитку від її вибуття;

б) оцінений на основі відносних показників діяльності, що ліквідується, і за тією часткою одиниці, що генерує грошові кошти, яка залишається, якщо тільки суб'єкт

господарювання може продемонструвати, що інший метод краще відображає гудвіл, пов'язаний з діяльністю, що вибуває.

Приклад

Суб'єкт господарювання продає за 100 ВО в діяльність, яка була складовою одиниці, що генерує грошові кошти, на яку був розподілений гудвіл. Цей розподілений на зазначену одиницю гудвіл не може бути безпосередньо визначений або віднесений до групи активів на рівні, який є нижчим від рівня цієї одиниці. Це можна зробити лише умовно. Сума очікуваного відшкодування тієї частки одиниці, що генерує грошові кошти і яка залишається, становить 300 ВО.

Оскільки гудвіл, розподілений на одиницю, що генерує грошові кошти, може бути визначений лише умовно або може бути віднесений до групи активів лише на рівні, який є нижчим від рівня цієї одиниці, то оцінювання гудвілу, пов'язаного з діяльністю, яка ліквідується, здійснюється на основі відносних значень для діяльності, яка ліквідується, і для тієї частки одиниці, що зберігається. Таким чином, 25 відсотків гудвілу, розподілених на одиницю, що генерує грошові кошти, включають до балансової вартості діяльності, що продається.

87. Якщо суб«єкт господарювання реорганізує свої звітну структуру в такий спосіб, який змінює склад однієї або кількох одиниць, що генерують грошові кошти, на які був розподілений гудвіл, тоді такий гудвіл підлягає перерозподілу за одиницями, до яких він відноситься. Такий перерозподіл слід здійснювати користуючись методом відносних значень, подібним до методу, що застосовується у разі продажу суб»єктом господарювання діяльності у межах одиниці, що генерує грошові кошти, якщо тільки суб'єкт господарювання не продемонструє, що інший метод краще відображає гудвіл, що відноситься до реорганізованих одиниць.

Приклад

Гудвіл попередньо був розподілений на одиницю А, що генерує грошові кошти. Цей гудвіл, розподілений на одиницю А, може бути визначений або ж пов'язаний з групою активів, які перебувають на нижчому рівні, ніж А, тільки умовно. Одиниця А буде розділена і включена до складу трьох інших одиниць, що генерують грошові кошти, а саме – Б, В і Г.

Оскільки гудвіл, розподілений на А, може бути визначений або пов 'язаний з групою активів, що перебувають на нижчому, ніж А, рівні тільки умовно, то його перерозподіл на одиниці Б, В і Г здійснюється на основі відносних значень трьох відповідних частин А, до того, як ці частини інтегруються до Б, В і Г.

Перевірка одиниць, що генерують грошові кошти і містять гудвіл, на зменшення корисності

88. У випадках, коли гудвіл пов«язаний з одиницею, що генерує грошові кошти (як це зазначено в параграфі 81), але не був розподілений на цю одиницю, то ця одиниця підлягає перевірці на предмет зменшення корисності кожного разу, коли з»являються ознаки можливого зменшення корисності такої одиниці. Така перевірка здійснюється шляхом порівняння суми балансової вартості цієї одиниці, без урахування гудвілу, з сумою її очікуваного відшкодування. Будь-який збиток від зменшення корисності слід визнавати згідно з вимогами параграфа 104.

89. Якщо балансова вартість одиниці, що генерує грошові кошти і про яку йдеться у параграфі 88, включає нематеріальний актив з невизначеним строком корисної експлуатації або який ще не є придатним для використання, а перевірку його корисності можна здійснити лише в складі цієї одиниці, що генерує грошові кошти, то параграф 10 вимагає щорічно перевіряти зменшення корисності також і цієї одиниці.

90. Перевіряти зменшення корисності одиниці, що генерує грошові кошти і на яку був розподілений гудвіл, слід щорічно, а також тоді, коли з«являється будь-яке свідчення можливого зменшення корисності такої одиниці. Перевіряти слід шляхом порівняння балансової вартості цієї одиниці, до якої включається гудвіл, з сумою її очікуваного відшкодування. Якщо сума очікуваного відшкодування одиниці перевищує її балансову вартість, то таку одиницю (і гудвіл, що належить до неї) слід розглядати як таку, корисність якої не зменшилася. А якщо балансова вартість цієї одиниці перевищує суму її очікуваного відшкодування, то суб»єкт господарювання повинен визнавати збитки від зменшення корисності відповідно до параграфа 104.

91-95 [Вилучено]

Визначення часу проведення перевірок зменшення корисності

96. Річну перевірку зменшення корисності одиниці, що генерує грошові кошти і на яку був розподілений гудвіл, можна здійснювати у будь-який час протягом річного звітного періоду за умови, що ця перевірка здійснюється в один і той самий час щороку. Перевірку зменшення корисності різних одиниць, що генерують грошові кошти, можна здійснювати в різні проміжки часу. Однак, якщо весь гудвіл або його певна частина, розподілена на одиницю, що генерує грошові кошти, були придбані в результаті об'єднання бізнесу протягом поточного річного періоду, то перевірку такої одиниці, що генерує грошові кошти, на зменшення її корисності слід здійснити до завершення поточного річного періоду.

97. Якщо перевірка корисності активів, які складають одиницю, що генерує грошові кошти і на яку був розподілений гудвіл, здійснюється одночасно з перевіркою одиниці, до складу якої входить цей гудвіл, то слід починати з перевірки зменшення корисності власне активів і тільки після цього перевіряти одиницю, що містить гудвіл. Подібним чином, якщо перевірка зменшення корисності одиниць, що генерують грошові кошти і являють собою групу таких одиниць, на які був розподілений гудвіл, проходить одночасно з перевіркою групи одиниць, що містять гудвіл, то спочатку слід перевірити зменшення корисності окремих одиниць і тільки після цього переходити до перевірки зменшення корисності груп одиниць, що містять гудвіл.

98. У процесі перевірки зменшення корисності одиниці, яка генерує грошові кошти і на яку був розподілений гудвіл, може з«явитися свідчення щодо зменшення корисності активу, який входить до складу цієї одиниці, що містить гудвіл. В такому випадку, суб»єкт господарювання спочатку перевіряє зменшення корисності активу і визнає будь-яке зменшення корисності за цим активом і лише після цього перевіряє зменшення корисності одиниці, яка генерує грошові кошти і яка містить відповідний гудвіл. Подібним чином, може існувати свідчення щодо зменшення корисності одиниці, що генерує грошові кошти і перебуває в складі групи одиниць, що містять гудвіл. У такому випадку суб'єкт господарювання спочатку перевіряє зменшення корисності цієї одиниці, що генерує грошові кошти, а потім перевіряє зменшення корисності групи одиниць, на яку розподілений відповідний гудвіл.

99. Можна застосовувати останнє деталізоване обчислення попереднього періоду, яке визначає суму очікуваного відшкодування одиниці, що генерує грошові кошти і на яку був розподілений гудвіл, для перевірки збитків від зменшення корисності за цією одиницею в поточному періоді, якщо дотримано таких умов:

а) усі активи і зобов'язання, які належать до такої одиниці, суттєво не змінилися від часу останнього обчислення суми очікуваного відшкодування;

б) у результаті останнього обчислення суми очікуваного відшкодування було отримано суму, яка суттєво перевищує балансову вартість певної одиниці;

в) відповідно до аналізу подій, що відбулися, і обставин, що змінилися від часу останнього обчислення суми очікуваного відшкодування, ймовірність того, що поточна сума очікуваного відшкодування буде меншою, ніж балансова вартість одиниці, є віддаленою.

Корпоративні активи

100. Корпоративні активи включають активи групи або підрозділів, такі як будинок головного офісу або підрозділу підприємства, обладнання для електронної обробки даних або дослідницький центр. Структура суб'єкта господарювання визначає, чи відповідає актив визначенню корпоративних активів згідно з цим Стандартом для конкретної одиниці, яка генерує грошові кошти. Основною характеристикою корпоративних активів є те, що вони не генерують надходження грошових коштів незалежно від інших активів або груп активів, а їхню балансову вартість не можна повністю віднести до одиниці, що генерує грошові кошти, яка розглядається.

101. Оскільки корпоративні активи не генерують окремі надходження грошових коштів, суму очікуваного відшкодування окремого корпоративного активу не можна визначити, окрім випадків, коли управлінський персонал вирішив ліквідувати такий актив. Тому, якщо є ознака можливого зменшення корисності корпоративного активу, то суму очікуваного відшкодування визначають для одиниці, яка генерує грошові кошти, або групи таких одиниць, до яких належить корпоративний актив, і порівнюють її з балансовою вартістю цієї одиниці, яка генерує грошові кошти, чи з балансовою вартістю групи одиниць, що генерують грошові кошти. Будь-який збиток від зменшення корисності визнають відповідно до параграфа 104.

102. Перевіряючи зменшення корисності одиниці, яка генерує грошові кошти, суб«єкт господарювання повинен визначати всі корпоративні активи, пов»язані з цієї одиницею, яка генерує грошові кошти. Якщо частка балансової вартості корпоративного активу:

а) може бути розподілена на обґрунтованій і послідовній основі на цю одиницю, то суб'єктові господарювання слід порівняти балансову вартість цієї одиниці, включаючи частку балансової вартості корпоративного активу, розподілену на цю одиницю, із сумою її очікуваного відшкодування. Будь-який збиток від зменшення корисності визнають відповідно до параграфа 104;

б) не може бути розподілена на обґрунтованій і послідовній основі на цю одиницю, тоді суб'єктові господарювання слід:

і) порівняти балансову вартість цієї одиниці без урахування корпоративного активу із сумою її очікуваного відшкодування і визнати будь-який збиток від зменшення корисності відповідно до параграфа 104;

ii) визначити найменшу групу одиниць, що генерують грошові кошти, яка включає одиницю, яка генерує грошові кошти, що перевіряється, на яку можна розподілити частку балансової вартості корпоративного активу на обґрунтованій і послідовній основі; та

iii) порівняти балансову вартість цієї групи одиниць, що генерують грошові кошти, включаючи частку балансової вартості корпоративного активу, розподілену на цю групу одиниць, із сумою очікуваного відшкодування цієї групи одиниць. Будь-який збиток від зменшення корисності визнають відповідно до параграфа 104.

103. Ілюстративний приклад 8 демонструє застосування цих вимог до корпоративних активів.

Збиток від зменшення корисності одиниці, що генерує грошові кошти

104. Збиток від зменшення корисності слід визнавати для одиниці, що генерує грошові кошти (для найменшої групи одиниць, що генерують грошові кошти, на яку був розподілений гудвіл або корпоративний актив), якщо і тільки якщо сума очікуваного відшкодування цієї одиниці (групи одиниць) менша від балансової вартості цієї одиниці (групи одиниць). Для зменшення балансової вартості активів одиниці збиток від зменшення корисності слід розподіляти у такій послідовності:

а) спочатку зменшити балансову вартість будь-якого гудвілу, розподіленого на цю одиницю (групу одиниць), яка генерує грошові кошти;

б) потім на пропорційній основі розподілити на інші активи одиниці (групи одиниць),

базуючись на балансовій вартості кожного активу, який входить до складу одиниці (групи одиниць).

Такі зменшення балансової вартості слід розглядати як збиток від зменшення корисності окремих активів та визнавати відповідно до параграфа 60.

105. Розподіляючи збиток від зменшення корисності згідно з параграфом 104, суб'єктові господарювання не слід зменшувати балансову вартість активу нижче найбільшої з таких величин:

а) його справедливої вартості за вирахуванням витрат на продаж (якщо її можна визначити);

б) вартості активу при використанні (якщо її можна визначити);

в) нуля.

Суму збитку від зменшення корисності, яку в інших випадках розподіляли б на цей актив, слід розподіляти на пропорційній основі на інші активи одиниці (групи одиниць).

106. Якщо неможливо оцінити суму очікуваного відшкодування кожного окремого активу одиниці, яка генерує грошові кошти, цей Стандарт вимагає умовного розподілення збитку від зменшення корисності між активами цієї одиниці (за винятком гудвілу), оскільки всі активи одиниці, яка генерує грошові кошти, працюють разом.

107. Якщо суму очікуваного відшкодування окремого активу не можна визначити (див. параграф 67), тоді:

а) збиток від зменшення корисності визнають для активу, якщо його балансова вартість перевищує більшу з двох оцінок: справедливу вартість за вирахуванням витрат на продаж та результат процедур розподілу, наведених у параграфах 104 і 105;

б) збиток від зменшення корисності не визнають для активу, якщо корисність пов'язаної з ним одиниці, яка генерує грошові кошти, не зменшилася. Цей підхід є доречним, навіть якщо справедлива вартість за вирахуванням витрат на продаж активу менша, ніж його балансова вартість.

Приклад

Верстат зазнав фізичного пошкодження, але все ще працює, хоч і не так добре, як раніше. Справедлива вартість верстату за вирахуванням витрат на його продаж менша від його балансової вартості. Верстат не генерує незалежних надходжень грошових коштів. Найменша група активів, яка включає верстат, яку можна визначити і яка генерує надходження грошових коштів, що здебільшого не залежать від надходжень грошових коштів від інших активів, – це виробнича лінія, до якої належить верстат. Сума очікуваного відшкодування виробничої лінії показує, що корисність виробничої лінії в цілому не зменшилася.

Припущення 1. Бюджети / прогнози, затверджені управлінським персоналом, не відображають його наміру замінити верстат.

Суму очікуваного відшкодування верстата не можна оцінити окремо, оскільки вартість верстата при використанні:

а) може відрізнятися від справедливої вартості верстата за вирахуванням витрат на його продаж;

б) можна визначити лише для одиниці, яка генерує грошові кошти і до якої належить верстат (виробнича

лінія).

Корисність виробничої лінії не зменшилася. Отже, збиток від зменшення корисності не визнається для верстата. Однак суб«єкт господарювання може мати потребу переоцінити період амортизації або метод амортизації верстата. Можливо, потрібен коротший період амортизації або швидший метод амортизації для відображення очікуваного строку корисної експлуатації верстата, що залишається, або моделі, за якою очікується споживання суб »єктом господарювання економічних вигід.

Припущення 2. Бюджети / прогнози, затверджені управлінським персоналом, відображають його намір замінити верстат і продати його найближчим часом. Грошові потоки від безперервного використання верстата до його ліквідації за оцінкою настільки малі, що їх не беруть до уваги.

Вартість верстата при використанні можна оцінити як таку, що наближається до справедливої вартості верстата за вирахуванням витрат на його продаж. Таким чином, суму очікуваного відшкодування верстата можна визначити, не враховуючи одиницю, що генерує грошові кошти і до якої належить цей верстат (виробничу пінію). Оскільки справедлива вартість верстата за вирахуванням витрат на його продаж менша, ніж його балансова вартість, то збиток від зменшення корисності визнають для верстата.

108. Після застосування вимог параграфів 104 та 105 зобов'язання слід визнавати за будь-якою сумою збитку від зменшення корисності, що залишається, для одиниці, яка генерує грошові кошти, якщо і тільки якщо цього вимагають інші МСФЗ.

Сторнування збитку від зменшення корисності

109. У параграфах 110-116 викладено вимоги до сторнування збитку від зменшення корисності, визнаного для активу або одиниці, яка генерує грошові кошти, у попередні періоди. У цих вимогах застосовано термін «актив», але він поширюється як на окремий актив, так і на одиницю, яка генерує грошові кошти. Додаткові вимоги для окремого активу викладені в параграфах 117-121, для одиниці, яка генерує грошові кошти, – у параграфах 122 і 123, та для гудвілу – в параграфах 124 та 125.

110. Суб«єктові господарювання слід визначити в кінці кожного звітного періоду, чи є свідчення того, що збиток від зменшення корисності, визнаного для іншого, ніж гудвіл, активу в попередніх періодах, вже відсутній або зменшився. Якщо така ознака є, суб»єкт господарювання має оцінити суму очікуваного відшкодування цього активу.

111. Оцінюючи наявність будь-якої ознаки того, що збиток від зменшення корисності, визнаний у попередні періоди для активу, іншого ніж гудвіл, більше не існує або зменшився, суб'єкт господарювання повинен брати до уваги щонайменше такі ознаки:

Зовнішні джерела інформації

а) ринкова вартість активу суттєво збільшилася протягом періоду;

б) суттєві зміни зі сприятливим впливом на підприємство сталися протягом періоду (або незабаром стануться) у технологічному, ринковому, економічному або правовому оточенні, у якому діє суб'єкт господарювання, чи на ринку, для якого призначений актив;

в) ринкові ставки відсотка або інші ринкові ставки доходу від інвестицій зменшилися протягом періоду, і ймовірно, що таке зменшення вплине на ставку дисконту, застосовану при обчисленні вартості активу при використанні і суттєво збільшить суму очікуваного відшкодування такого активу.

Внутрішні джерела інформації

г) значні зміни зі сприятливим впливом на суб'єкт господарювання сталися протягом періоду (або, як очікується, незабаром стануться) в інтенсивності чи способі теперішнього чи очікуваного використання активу. Ці зміни включають затрати, понесені протягом періоду, з метою вдосконалення або підвищення продуктивності чи реструктуризації діяльності, до якої належить актив.

ґ) є свідчення, що можна отримати з внутрішньої звітності, яке вказує, що економічна ефективність активу є (або буде) кращою за очікувану.

112. Ознаки потенційного зменшення збитку від зменшення корисності в параграфі 111 є переважно дзеркальним відображенням ознак потенційного збитку від зменшення корисності в параграфі 12.

113. Якщо є ознаки того, що збитку від зменшення корисності, визнаного для іншого, ніж гудвіл, активу, вже немає або він зменшився, це може свідчити про необхідність перегляду та коригування методу амортизації, залишкової вартості активу або строку корисної експлуатації, що залишився, відповідно до МСФЗ, що застосовується до активу, навіть якщо збиток від зменшення корисності не сторнують для цього активу.

114. Збиток від зменшення корисності, визнаний для активу (за винятком гудвілу) в попередніх періодах, слід сторнувати, якщо і тільки якщо змінилися попередні оцінки, застосовані для визначення суми очікуваного відшкодування активу з моменту визнання останнього збитку від зменшення корисності. Якщо це так, то балансову вартість активу слід збільшити до суми його очікуваного відшкодування, за винятком випадків, наведених у параграфі 117. Таке збільшення є сторнуванням збитку від зменшення корисності.

115. Сторнування збитку від зменшення корисності відображає збільшення оціненого експлуатаційного потенціалу активу від використання або продажу, починаючи з дати, коли суб«єкт господарювання востаннє визнав збиток від зменшення корисності для цього активу. Параграф 130 вимагає, щоб суб»єкт господарювання визначав зміну в оцінках, що спричиняє збільшення оціненого експлуатаційного потенціалу. Приклади змін в оцінках включають:

а) зміну основи суми очікуваного відшкодування (тобто чи основана сума очікуваного відшкодування базується на справедливій вартості за вирахуванням витрат на продаж, чи ж на вартості при використанні);

б) зміну суми або визначення часу оцінених майбутніх грошових потоків чи ставки дисконту, якщо сума очікуваного відшкодування базувалася на вартості при використанні,

або

в) зміну оцінки компонентів справедливої вартості за вирахуванням витрат на продаж, якщо сума очікуваного відшкодування базувалася на справедливій вартості за вирахуванням витрат на продаж.