Міжнародний стандарт фінансової звітності 9: Фінансові інструменти

Розділ 1 Мета

1.1 Мета цього МСФЗ – встановити принципи фінансової звітності про фінансові активи та фінансові зобов«язання, які надаватимуть доречну та корисну інформацію користувачам фінансової звітності для їхньої оцінки обсягів, часу та невизначеності майбутніх грошових потоків суб»єкта господарювання.

Розділ 2 Сфера застосування

2.1 Суб«єкт господарювання застосовує цей МСФЗ до всіх статей, на які поширюється сфера застосування МСБО 39 —Фінансові інструменти: визнання та оцінка».

Розділ 3 Визнання та припинення визнання

3.1 Первісне визнання

3.1.1 Суб«єкт господарювання визнає фінансовий актив або фінансове зобов»язання у звіті про фінансовий стан тоді і лише тоді, коли суб«єкт господарювання стає стороною контрактних положень щодо цього інструмента (див. параграфи Б3.1.1 та Б3.1.2). Коли суб»єкт господарювання вперше визнає фінансовий актив, він класифікує його відповідно до параграфів 4.1.1-4.1.5 та оцінює його відповідно до параграфів 5.1.1 та 5.1.2. Коли суб«єкт господарювання вперше визнає фінансове зобов»язання, він класифікує його відповідно до параграфів 4.2.1 та 4.2.2 та оцінює його відповідно до параграфа 5.1.1.

Звичайне придбання або продаж фінансових активів

3.1.2 Визнання та, у відповідних випадках, припинення визнання звичайного придбання або продажу фінансових активів здійснюється, з використанням обліку за датою операції або обліку за датою розрахунків (див. Б3.1.3-Б3.1.6).

3.2 Припинення визнання фінансових активів

3.2.1 У консолідованих фінансових звітах параграфи 3.2.2-3.2.9, Б3.1.1, Б3.1.2 та Б3.2.1-Б3.2.17 застосовуються на консолідованому рівні. Отже, суб«єкт господарювання спочатку консолідує всі дочірні підприємства відповідно до МСБО 27 «Консолідована та окрема фінансова звітність та ПКТ-12 «Консолідація: суб»єкти господарювання спеціального призначення», а потім застосовує параграфи 3.2.2-3.2.9, Б3.1.1, Б3.1.2 та Б3.2.1-Б3.2.17 до отриманої внаслідок консолідації групи.

3.2.2 Перш ніж оцінювати, чи доцільно припиняти визнання (і якщо так, то якою мірою) згідно з параграфами 3.2.3-3.2.9, суб'єкт господарювання визначає, чи слід застосовувати ці параграфи до частини фінансового активу (або частини групи подібних фінансових активів) або фінансового активу (чи групи подібних фінансових активів) повністю, як наведено далі:

а) параграфи 3.2.3-3.2.9 застосовуються до частини фінансового активу (або частини групи подібних фінансових активів) тоді і лише тоді, коли частина, яку розглядають з метою припинення визнання, відповідає одній з трьох наведених далі умов:

і) частина складається лише з конкретно ідентифікованих грошових потоків від фінансового активу (або групи подібних фінансових активів). Наприклад, якщо суб«єкт господарювання укладає відсотковий »стрип", за яким контрагент отримує право на грошові потоки від відсотка (але не на грошові потоки від основної суми за борговим інструментом), то параграфи 3.2.3-3.2.9 застосовують до грошових потоків від відсотка;

ii) частина складається лише з повністю пропорційної частки грошових потоків від фінансового активу (або групи подібних фінансових активів). Наприклад, якщо суб«єкт господарювання укладає угоду, за якою контрагент одержує права на 90% усіх грошових потоків боргового інструмента, то параграфи 3.2.3-3.2.9 застосовують до 90% цих грошових потоків. Якщо є кілька контрагентів, то кожен контрагент не обов»язково повинен мати пропорційну частку грошових потоків, за умови, що суб'єкт господарювання, який передає, має повністю пропорційну частку;

iii) частина складається лише з повністю пропорційної частки конкретно ідентифікованих грошових потоків від фінансового активу (або групи подібних фінансових активів). Наприклад, якщо суб«єкт господарювання укладає угоду, за якою контрагент отримує права на 90% грошових потоків від відсотка за фінансовим активом, то параграфи 3.2.3-3.2.9 застосовують до 90% цих грошових потоків від відсотка. Якщо є кілька контрагентів, то кожен контрагент не обов»язково повинен мати пропорційну частку конкретно ідентифікованих грошових потоків, за умови, що суб'єкт господарювання, який передає, має повністю пропорційну частку;

б) в усіх інших випадках, параграфи 3.2.3-3.2.9 застосовують до фінансового активу повністю (або до групи подібних фінансових активів повністю). Наприклад, якщо суб'єкт господарювання передає і) права на перші чи останні 90% надходжень грошових коштів від фінансового активу (або групи фінансових активів) або іі) права на 90% грошових потоків від групи дебіторської заборгованості, але надає гарантію компенсувати покупцеві будь-які кредитні збитки до 8% основної суми дебіторської заборгованості, то параграфи 3.2.3-3.2.9 застосовують до фінансового активу (або групи подібних фінансових активів) повністю.

В параграфах 3.2.3-3.2.12 термін «фінансовий актив» означає або частину фінансового активу (чи частину групи подібних фінансових активів), як визначено в а) вище, або в інших випадках означає фінансовий актив (чи групу подібних фінансових активів) повністю.

3.2.3 Суб'єкт господарювання припиняє визнання фінансового активу тоді і лише тоді, коли:

а) строк дії контрактних прав на грошові потоки від фінансового активу закінчується, або

б) він передає фінансовий актив (як зазначено в параграфах 3.2.4 і 3.2.5), і ця передача відповідає критеріям для припинення визнання відповідно до параграфа 3.2.6. (Див. параграф 3.1.2 стосовно звичайних продажів фінансових активів).

3.2.4 Суб'єкт господарювання передає фінансовий актив тоді і лише тоді, коли він:

а) передає контрактні права на одержання грошових потоків фінансового активу; або

б) зберігає контрактні права на отримання грошових потоків фінансового активу, але

бере на себе контрактне зобов'язання сплатити грошові потоки одному або кільком

одержувачам за угодою, яка відповідає умовам, наведеним у параграфі 3.2.5.

3.2.5 Якщо суб«єкт господарювання зберігає контрактні права на одержання грошових потоків від фінансового активу (»первісний актив«), але бере на себе контрактне зобов»язання сплатити ці грошові потоки одному або кільком суб«єктам господарювання (»кінцевим одержувачам«), то суб»єкт господарювання розглядає операцію як передачу фінансового активу тоді і лише тоді, коли виконуються всі з наведених далі умов:

а) суб«єкт господарювання не має зобов»язання сплатити суми кінцевим одержувачам, доки він не отримає еквівалентні суми від первісного активу. Короткострокові аванси суб'єкта господарювання із правом повного відшкодування позиченої суми плюс нараховані відсотки за ринковими ставками не порушують цієї умови;

б) умови контракту про передачу забороняють суб«єктові господарювання продавати або надавати у заставу первісний актив, окрім надання кінцевим одержувачам як забезпечення зобов»язання сплатити грошові потоки;

в) суб«єкт господарювання має зобов»язання передати будь-які грошові потоки, які він отримує від імені кінцевих одержувачів, без суттєвої затримки. Крім того, суб«єкт господарювання не має права повторно інвестувати такі грошові потоки, за винятком інвестицій у грошові кошти або еквіваленти грошових коштів (як визначено в МСБО 7 »Звіти про рух грошових коштів") протягом короткого періоду розрахунків від дати отримання коштів до дати необхідного перерахування кінцевим одержувачам, причому відсоток, зароблений за такими інвестиціями, також перераховується кінцевим одержувачам.

3.2.6 Якщо суб'єкт господарювання передає фінансовий актив (див. параграф 3.2.4), від оцінює, якою мірою він зберігає ризики та винагороди від володіння фінансовим активом. У цьому випадку:

а) якщо суб'єкт господарювання передає в основному всі ризики та винагороди від

володіння фінансовим активом, то суб'єкт господарювання має припинити визнання

фінансового активу і визнати окремо як активи або зобов'язання будь-які права та

зобов'язання, створені або збережені при передачі;

б) якщо суб'єкт господарювання зберігає в основному всі ризики та винагороди від

володіння фінансовим активом, то суб'єкт господарювання продовжує визнавати

фінансовий актив;

в) якщо суб'єкт господарювання ні передає, ні зберігає в основному всі ризики та

винагороди від володіння фінансовим активом, то суб'єкт господарювання визначає,

чи зберігає він контроль за фінансовим активом. У цьому випадку:

i) якщо суб«єкт господарювання не зберіг контроль, він припиняє визнання фінансового активу і визнає окремо як активи чи зобов»язання будь-які права чи обов'язки, створені або збережені при передачі;

ii) якщо суб'єкт господарювання зберіг контроль, він продовжує визнавати фінансовий актив тією мірою, якою він бере подальшу участь у фінансовому активі (див. параграф 3.2.16).

3.2.7 Передачу ризиків та винагород (див. параграф 3.2.6) оцінюють, порівнюючи, якою мірою суб«єкт господарювання наражається на ризики (до і після передачі) змінюваності сум та строків чистих грошових потоків від переданого активу. Суб»єкт господарювання зберіг в основному всі ризики та винагороди від володіння фінансовим активом, якщо ризик змінюваності теперішньої вартості майбутніх чистих грошових потоків від фінансового активу, на який він наражається, не змінюється суттєво внаслідок передачі (наприклад, суб«єкт господарювання продав фінансовий актив за умовами угоди викупити його за фіксованою ціною або за ціною продажу плюс компенсація позикодавцю). Суб»єкт господарювання передав в основному всі ризики та винагороди від володіння фінансовим активом, якщо ризик такої змінюваності, на який він наражається, більше не є суттєвим стосовно загальної змінюваності теперішньої вартості майбутніх чистих грошових потоків, пов«язаних із фінансовим активом (наприклад, тому, що суб»єкт господарювання продав фінансовий актив лише за умови опціону на викуп за його справедливою вартістю на час викупу або передав повністю пропорційну частку грошових потоків від більшого фінансового активу в угоді, наприклад такій, як угода про додаткову участь у позиці, що відповідає умовам параграфа 3.2.5).

3.2.8 Часто буде очевидним, передав чи зберіг суб«єкт господарювання в основному всі ризики та винагороди від володіння і не буде потреби виконувати будь-які обчислення. В інших випадках треба буде обчислювати та порівнювати рівень ризику для суб»єкта господарювання від змінюваності теперішньої вартості майбутніх чистих грошових потоків до і після передачі. Обчислюють та порівнюють із застосуванням відповідної поточної ринкової ставки відсотка як ставки дисконту. Розглядається вся обґрунтовано можлива змінюваність чистих грошових потоків, причому більша вага надається тим кінцевим результатам, імовірність яких є вищою

3.2.9 Чи зберіг суб«єкт господарювання контроль (див. параграф 3.2.6(в)) за переданим активом, залежить від здатності сторони, якій передається актив, продати його. Якщо сторона, якій передають актив, має практичну можливість продати актив повністю незв»язаній третій стороні і спроможна здійснити цю можливість односторонньо і без необхідності висувати додаткові обмеження щодо передачі, то суб«єкт господарювання не зберіг контроль. У всіх інших випадках суб»єкт господарювання зберіг контроль

Передачі, які відповідають критеріям для припинення визнання

3.2.10 Якщо суб«єкт господарювання передає фінансовий актив у передачі, яка відповідає критеріям для припинення визнання повністю та зберігає право обслуговувати фінансовий актив за плату, то він визнає або актив, пов»язаний з обслуговуванням, або зобов«язання, пов»язане з обслуговуванням, для такого контракту на обслуговування. Якщо не очікується, що плата, яка підлягає отриманню, адекватно компенсуватиме суб«єктові господарювання виконання обслуговування, то зобов»язання, пов«язане з обслуговуванням, за прийнятими обов»язками з обслуговування, визнається за його справедливою вартістю. Якщо очікується, що плата, яка підлягає отриманню, перевищуватиме адекватну компенсацію за обслуговування, то актив, пов'язаний з обслуговуванням, визнається для права обслуговування за сумою, визначеною на основі розподілу балансової вартості більшого фінансового активу відповідно до параграфа 3.2.13.

3.2.11 Якщо внаслідок передачі, визнання фінансового активу припиняється повністю, але передача приводить до отримання суб«єктом господарювання нового фінансового активу або прийняття нового фінансового зобов»язання чи зобов«язання, пов»язаного з обслуговуванням, тоді суб«єкт господарювання визнає за справедливою вартістю новий фінансовий актив, фінансове зобов»язання або зобов«язання, пов»язане з обслуговуванням.

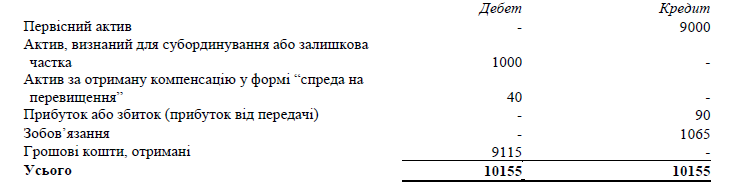

3.2.12 При припиненні визнання фінансового активу повністю різниця між:

а) балансовою вартістю (оціненою на дату припинення визнання) та

б) отриманою компенсацією (включаючи будь-який новий отриманий актив мінус будь-яке нове взяте зобов'язання) визнають у прибутку або збитку.

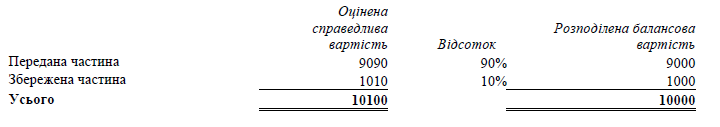

3.2.13 Якщо переданий актив становить частину більшого фінансового активу (наприклад, якщо суб«єкт господарювання передає грошові потоки від відсотків, що є частиною боргового інструмента, див. параграф 3.2.2а)) і передана частина відповідає критеріям для припинення визнання повністю, то попередню балансову вартість більшого фінансового активу розподіляють між частиною, визнання якої продовжується, та частиною, визнання якої припиняється, на основі відносної справедливої вартості цих частин на дату передачі. З цією метою збережений актив, пов»язаний з обслуговуванням, розглядають як частину, визнання якої продовжується. Різницю між

а) балансовою вартістю (оціненою на дату припинення визнання), розподіленою на

частину, визнання якої припиняється, та

б) компенсацією, отриманою за частину, визнання якої припиняється (включаючи будь-який новий отриманий актив мінус будь-яке нове взяте зобов'язання) визнають у прибутку або збитку.

3.2.14 Якщо суб«єкт господарювання розподіляє попередню балансову вартість більшого фінансового активу між частиною, визнання якої продовжується, та частиною, визнання якої припиняється, треба визначити справедливу вартість частини, визнання якої продовжується. Якщо суб»єкт господарювання у минулому продавав частини, подібні до частини, визнання якої продовжується (або є інші ринкові операції для таких частин), то останні ціни фактичних операцій надають найкращу оцінку її справедливої вартості. Якщо немає котирувань цін або останніх ринкових операцій для підтвердження справедливої вартості частини, визнання якої продовжується, то найкращою оцінкою справедливої вартості є різниця між справедливою вартістю більшого фінансового активу в цілому та компенсацією, отриманою від сторони, якій передається частина, визнання якої припиняється.

Передачі, які не відповідають критеріям для припинення визнання

3.2.15 Якщо передача не приводить до припинення визнання, оскільки суб«єкт господарювання зберіг в основному всі ризики та винагороди від володіння переданим активом, то суб»єкт господарювання продовжує визнавати переданий актив повністю та визнає фінансове зобов«язання за отриману компенсацію. У подальших періодах суб»єкт господарювання визнає будь-який дохід від переданого активу та будь-які витрати, понесені за фінансовим зобов'язанням.

Подальша участь у переданих активах

3.2.16 Якщо суб«єкт господарювання не передає і не зберігає в основному всі ризики та винагороди від володіння переданим активом, і зберігає контроль за переданим активом, то суб»єкт господарювання продовжує визнавати переданий актив у межах його подальшої участі. Ступінь подальшої участі суб'єкта господарювання в переданому активі – це те, якою мірою він наражається на ризики змін вартості переданого активу. Наприклад,

а) якщо подальша участь суб'єкта господарювання набирає форми гарантії на

переданий актив, тоді ступінь подальшої участі суб«єкта господарювання є меншою з двох оцінок: і) суми активу або ii) максимальної суми отриманої компенсації, яку суб»єкт господарювання може бути вимушений повернути («суми гарантії»);

б) якщо подальша участь суб'єкта господарювання набирає форми проданого чи

придбаного опціону (або обох) на переданий актив, то ступінь подальшої участі

суб«єкта господарювання є сумою переданого активу, яку суб»єкт господарювання

може викупити. Проте у випадку проданого опціону «пут» на актив, який оцінюється

за справедливою вартістю, обсяг подальшої участі суб'єкта господарювання

обмежується меншою з двох оцінок: справедливої вартості переданого активу або

ціни виконання опціону (див. параграф Б3.2.13);

в) якщо подальша участь суб'єкта господарювання набирає форми опціону, який

погашається грошовими коштами, або подібного забезпечення на переданий актив, то обсяг подальшої участі суб'єкта господарювання оцінюється таким самим способом, як і для участі, що є результатом опціонів, які не погашаються грошовими коштами, як зазначено в б) вище.

3.2.17 Якщо суб«єкт господарювання продовжує визнавати актив тією мірою, якою він бере подальшу участь у ньому, то суб»єкт господарювання також визнає і відповідне зобов«язання. Не зважаючи на інші вимоги до оцінки в цьому МСФЗ, переданий актив і відповідне зобов»язання оцінюються на основі, що відображає права та обов«язки, збережені суб»єктом господарювання. Відповідне зобов«язання оцінюється у такий спосіб, що чиста балансова вартість переданого активу та відповідного зобов»язання є:

а) амортизованою собівартістю прав та обов«язків, збережених суб»єктом

господарювання, якщо переданий актив оцінюється за амортизованою собівартістю,

або

б) рівною справедливій вартості прав та обов«язків, збережених суб»єктом

господарювання, коли їх оцінювати окремо, якщо переданий актив оцінюється за

справедливою вартістю.

3.2.18 Суб«єкт господарювання продовжує визнавати будь-який дохід, що виникає від переданого активу тією мірою, якою він бере подальшу участь у цьому активі, та визнає будь-які витрати, понесені за відповідним зобов»язанням.

3.2.19 З метою подальшої оцінки визнані зміни справедливої вартості переданого активу та відповідного зобов'язання обліковують узгоджено одна до одної відповідно до параграфа 5.7.1, і їх не згортають.

3.2.20 Якщо подальша участь суб«єкта господарювання полягає лише в частині фінансового активу (наприклад, коли суб»єкт господарювання зберігає опціон на викуп частини переданого активу або зберігає залишкову частку, яка не веде до збереження в основному всіх ризиків та винагород від володіння, і суб«єкт господарювання зберігає контроль), то суб»єкт господарювання розподіляє попередню балансову вартість фінансового активу між тією частиною, яку він продовжує визнавати згідно з подальшою участю, та частиною, яку він більше не визнає, на основі відповідної справедливої вартості цих частин на дату передачі. З цією метою застосовують вимоги параграфа 3.2.14. Різниця між

а) балансовою вартістю (оціненою на дату припинення визнання), розподіленою на

частину, яка більше не визнається, та

б) компенсацією, отриманою за частину, яка більше не визнається,

визнається у прибутку або збитку.

3.2.21 Якщо переданий актив оцінюється за амортизованою собівартістю, то право вибору (описане у цьому МСФЗ) призначити фінансове зобов«язання як таке, що оцінюється за справедливою вартістю з відображенням результату переоцінки у прибутку або збитку, не застосовується до відповідного зобов»язання.

Всі передачі

3.2.22 Якщо визнання переданого активу продовжується, актив та відповідне зобов«язання не згортають. Подібно до цього, суб»єкт господарювання не згортає будь-який дохід, що виникає від переданого активу, із будь-якими витратами, понесеними за відповідним зобов«язанням (див. МСБО 32»Фінансові інструменти", параграф 42).

3.2.23 Якщо сторона, яка передає, надає заставу негрошовими коштами (наприклад, борговими інструментами або інструментами капіталу) стороні, якій передається, то облік застави стороною, яка передає, та стороною, якій передається, залежить від того, чи має сторона, якій передають, право продати або перезаставити заставу, а також від того, чи не виконала зобов'язання сторона, яка передає. Сторона, яка передає, та сторона, якій передають, повинні обліковувати застави так:

а) якщо сторона, якій передають, має право за контрактом або за звичаєм продавати чи перезаставляти заставу, тоді сторона, яка передає, повинна перекласифікувати цей актив у своєму звіті про фінансовий стан (наприклад, як позичений актив, заставлені інструменти капіталу або дебіторську заборгованість за викупом) окремо від інших активів;

б) якщо сторона, якій передають, продає надану їй заставу, то вона має визнавати

надходження від продажу та зобов'язання, оцінене за справедливою вартістю, щодо її заборгованості повернути заставу;

в) якщо сторона, яка передає, не виконує зобов'язання згідно з умовами контракту та більше не має права викупити заставу, то вона повинна припинити визнання застави, а сторона, якій передають, має визнавати заставу як актив, первісно оцінений за справедливою вартістю (або якщо вона вже продала заставу, припинити визнання заборгованості повернути заставу);

г) за винятком наведеного у в), сторона, яка передає, має подовжувати облік застави як свого активу, а сторона, якій передають, не повинна визнавати заставу як актив.

3.3 Припинення визнання фінансових зобов'язань

3.3.1 Суб«єкт господарювання вилучає фінансове зобов»язання (або частину фінансового зобов«язання) зі свого звіту про фінансовий стан тоді і лише тоді, коли його погашають, тобто коли зобов»язання, визначене у контракті, виконано, анульовано або строк його дії закінчується.

3.3.2 Обмін борговими інструментами між існуючим позичальником та позикодавцем на суттєво відмінних умовах обліковують як погашення первісного фінансового зобов«язання та визнання нового фінансового зобов»язання. Подібно до цього, значну зміну умов існуючого фінансового зобов«язання або його частини (незалежно від того, чи відбувається вона внаслідок фінансових труднощів боржника) обліковують як погашення первісного фінансового зобов»язання та визнання нового фінансового зобов'язання.

3.3.3 Різницю між балансовою вартістю фінансового зобов«язання (або частини фінансового зобов»язання), погашеного або переданого іншій стороні, та сплаченою компенсацією (включаючи будь-які передані негрошові активи та прийняті зобов'язання) визнають у прибутку чи збитку.

3.3.4 Якщо суб«єкт господарювання викуповує частину фінансового зобов»язання, то суб«єкт господарювання розподіляє попередню балансову вартість фінансового зобов»язання між частиною, визнання якої продовжується, та частиною, визнання якої припиняється, на основі відповідної справедливої вартості цих частин на дату викупу. Різницю між а) балансовою вартістю, розподіленою на частину, визнання якої припинено, та б) сплаченою компенсацією, включаючи будь-які передані негрошові активи або прийняті зобов'язання, щодо частини, визнання якої припинено, визнають у прибутку чи збитку

Розділ 4 Класифікація

4.1 Класифікація фінансових активів

4.1.1 Окрім випадків, коли застосовується параграф 4.1.5, суб'єкт господарювання класифікує фінансові активи як такі, що оцінюються у подальшому або за амортизованою собівартістю, або за справедливою вартістю на основі обох таких чинників:

а) моделі бізнесу суб'єкта господарювання для управління фінансовими активами; та

б) характеристик контрактних грошових потоків фінансового активу.

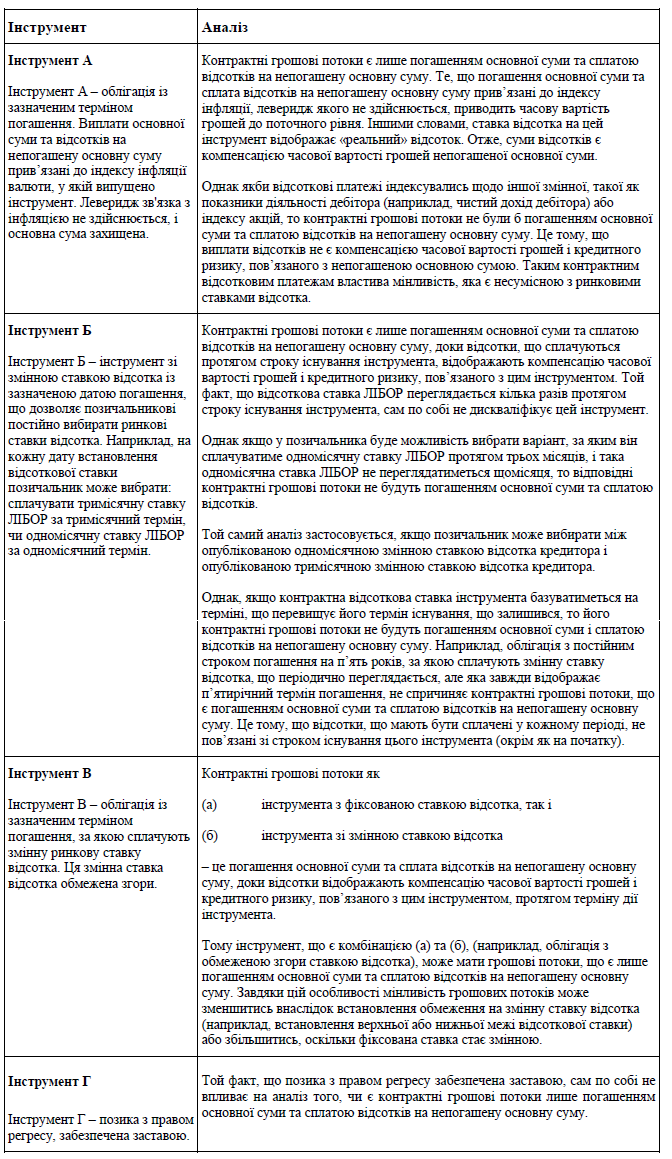

4.1.2 Фінансовий актив оцінюють за амортизованою собівартістю, якщо виконуються обидві такі умови:

а) актив утримують в моделі бізнесу, мета якої – утримування активів задля збирання

контрактних грошових потоків;

б) контрактні умови фінансового активу передбачають у певні дати надходження

грошових потоків, які є лише погашенням основної суми та сплатою відсотків на

непогашену основну суму.

Параграфи Б4.1.1-Б4.1.26 містять настанови щодо застосовування цих умов.

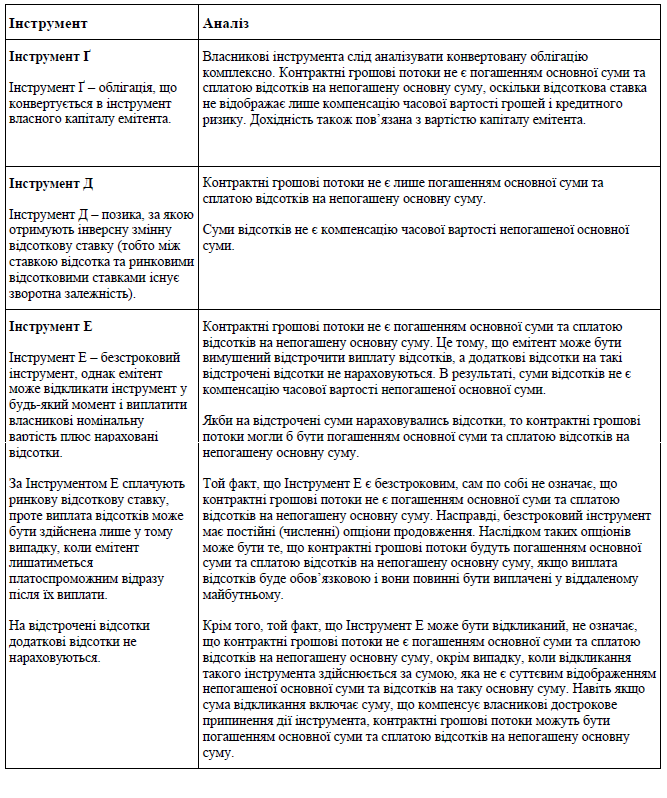

4.1.3 Для цілей застосування параграфа 4.1.2б) відсоток – це компенсація часової вартості грошей і кредитного ризику, пов'язаного з непогашеною основною сумою, протягом певного періоду часу.

4.1.4 Фінансовий актив оцінюють за справедливою вартістю, окрім випадків, коли його оцінюють за амортизованою собівартістю відповідно до параграфа 4.1.2.

Можливість призначення фінансового активу за справедливою вартістю з відображенням результату переоцінки у прибутку чи збитку

4.1.5 Незважаючи на параграфи 4.1.1-4.1.4, суб«єкт господарювання може при первісному визнанні нескасовно призначити фінансовий актив як такий, що оцінюється за справедливою вартістю з відображенням результату переоцінки у прибутку або збитку, якщо таке призначення усуває або значно зменшує невідповідність оцінки чи визнання (яку інколи називають »неузгодженістю обліку«), що інакше виникне внаслідок оцінювання активів або зобов»язань чи визнання прибутків або збитків за ними на різних підставах (див. параграфи Б4.1.29-Б4.1.32).

4.1.6 МСФЗ 7 «Фінансові інструменти: розкриття інформації» вимагає від суб'єкта господарювання розкривати інформацію про фінансові активи, які він призначив як такі, що оцінюються за справедливою вартістю з відображенням результату переоцінки у прибутку або збитку.

4.2 Класифікація фінансових зобов'язань

4.2.1 Суб«єкт господарювання класифікує всі фінансові зобов»язання як такі, що у подальшому оцінюються за амортизованою собівартістю, користуючись методом ефективного відсотка, за винятком таких:

а) фінансові зобов'язання за справедливою вартістю з відображенням результату

переоцінки у прибутку або збитку. Такі зобов'язання, в тому числі похідні фінансові

інструменти, які є зобов'язаннями, у подальшому оцінюються за справедливою

вартістю;

б) фінансові зобов'язання, що виникають, коли передача фінансового активу не

відповідає критеріям для припинення визнання або коли застосовується підхід

подальшої участі. Параграфи 3.2.15 та 3.2.17 застосовуються до оцінки таких

фінансових зобов'язань;

в) контракти фінансової гарантії, як визначено у Додатку А. Після первісного визнання емітент такого контракту (окрім випадків, коли застосовуються параграф 4.2.1а) або б)) у подальшому оцінює його за більшою з таких двох величин:

i) сума, визначена відповідно до МСБО 37 «Забезпечення, умовні зобов»язання та умовні активи"; та

ii) сума, визнана первісно (див. параграф 5.1.1), мінус, у відповідних випадках, кумулятивна амортизація, визнана відповідно до МСБО 18 «Дохід».

г) зобов'язання надати позику за відсотковою ставкою, нижчою ніж ринкова. Після

первісного визнання емітент такого зобов'язання (окрім випадків, коли

застосовується параграф 4.2.1а)) у подальшому оцінює його за більшою з таких двох величин:

i) сума, визначена відповідно до МСБО 37; та

ii) сума, визнана первісно (див. параграф 5.1.1), мінус, у відповідних випадках, кумулятивна амортизація, визнана відповідно до МСБО 18.

Можливість призначати фінансове зобов'язання за справедливою вартістю з відображенням результату переоцінки у прибутку або збитку

4.2.2 Суб«єкт господарювання може при первісному визнанні нескасовно призначити фінансове зобов»язання як таке, що оцінюється за справедливою вартістю з відображенням результату переоцінки у прибутку або збитку, якщо це дозволяє параграф 4.3.5, або якщо результатом такого призначення є доречніша інформація, оскільки або:

а) воно усуває чи значно зменшує неузгодженість оцінки чи визнання (які іноді

називають «неузгодженістю обліку»), що в іншому випадку виникає внаслідок

оцінювання активів або зобов'язань чи визнання прибутків або збитків за ними на

різних основах; або

б) управління групою фінансових зобов'язань або фінансових активів та фінансових

зобов'язань та оцінка їх показників здійснюється на основі справедливої вартості,

відповідно до задокументованої стратегії управління ризиками або інвестиційною

стратегією, і інформація про таку групу надається для внутрішнього використання

на цій основі вищому управлінському персоналові суб'єкта господарювання (як

визначено в МСБО 24 «Розкриття інформації про зв»язані сторони"), наприклад, раді

директорів суб'єкта господарювання або його виконавчому директорові.

4.2.3 МСФЗ 7 вимагає від суб«єкта господарювання розкривати інформацію про фінансові зобов»язання, які він призначив як такі, що оцінюються за справедливою вартістю з відображенням результату переоцінки у прибутку або збитку.

4.3 Вбудовані похідні інструменти

4.3.1 Вбудований похідний інструмент – це компонент гібридного контракту, який також включає основний контракт про непохідний інструмент – результатом чого є варіювання деяких грошових потоків від комбінованого інструмента, подібне до автономного похідного інструмента. Вбудований похідний інструмент спричиняє те, що деякі (або всі) грошові потоки (які у протилежному випадку були б потрібні за контрактом) модифікуються на основі визначеної ставки відсотка, ціни фінансового інструмента, цін на товари, курсу обміну валют, індексу цін чи ставок, показника кредитного рейтингу чи кредитного індексу, або іншої змінної (за умови, що у випадку нефінансової змінної, ця змінна не є специфічною для сторони контракту). Похідний інструмент, що додається до фінансового інструмента, але може передаватися за контрактом незалежно від цього інструмента, або має іншого контрагента, являє собою не вбудований похідний інструмент, а окремий фінансовий інструмент.

Гібридні контракти, основними контрактами яких є фінансові активи

4.3.2 Якщо гібридний контракт включає основний контракт, який є активом, що належить до сфери застосування цього МСФЗ, то суб'єкт господарювання застосовує вимоги, викладені у параграфі 4.1.1-4.1.5 до всього гібридного контракту.

Інші гібридні контракти

4.3.3 Якщо гібридний контракт включає основний контракт, який не є активом, що належить до сфери застосування цього МСФЗ, то вбудований похідний інструмент відокремлюють від основного та обліковують як похідний інструмент відповідно до цього МСФЗ тоді і лише тоді, коли:

а) економічні характеристики та ризики вбудованого похідного інструмента не пов'язані тісно з економічними характеристиками та ризиками основного контракту (див. параграфи Б4.3.5 та Б4.3.8);

б) окремий інструмент із такими самими умовами, як і вбудований похідний інструмент, відповідатиме визначенню похідного інструмента;

в) гібридний контракт не оцінюють за справедливою вартістю з відображенням змін

справедливої вартості у прибутку чи збитку (тобто похідний інструмент, вбудований у фінансове зобов'язання за справедливою вартістю з відображенням результату переоцінки у прибутку або збитку, не відокремлюється).

4.3.4 Якщо вбудований похідний інструмент відокремлюється, то основний контракт обліковують згідно з відповідними МСФЗ. Цей Стандарт не розглядає, чи слід подавати вбудований похідний інструмент окремо у звіті про фінансовий стан.

4.3.5 Незважаючи на параграфи 4.3.3 та 4.3.4, якщо контракт містить один або кілька вбудованих похідних інструментів і основний контракт не є активом, що належить до сфери застосування цього МСФЗ, то суб'єкт господарювання може призначати весь гібридний контракт як такий, що оцінюється за справедливою вартістю з відображенням результату переоцінки у прибутку або збитку, за винятком випадків, коли:

а) вбудований похідний інструмент (інструменти) значно не змінює грошові потоки, які інакше були би потрібними за контрактом, або

б) під час першого розгляду подібного гібридного інструмента шляхом незначного

аналізу чи без застосування аналізу ясно, що відокремлення вбудованого похідного

інструмента (інструментів) забороняється, наприклад, опціон на дострокове погашення, вбудований в позику, який дозволяє утримувачеві достроково погасити позику приблизно за її амортизованою собівартістю.

4.3.6 Якщо за цим МСФЗ від суб'єкта господарювання вимагається відокремлювати похідний фінансовий інструмент від його основного контракту, але він не може оцінити вбудований похідний інструмент окремо або при придбанні або на кінець наступного фінансового звітного періоду, то він призначає весь гібридний контракт як такий, що оцінюється за справедливою вартістю з відображенням результату переоцінки у прибутку або збитку.

4.3.7 Якщо суб«єкт господарювання не може достовірно визначити справедливу вартість вбудованого похідного інструмента на основі його строків та умов, то справедливою вартістю вбудованого похідного інструмента є різниця між справедливою вартістю гібридного контракту та справедливою вартістю основного контракту, якщо ці суми можна визначити згідно із цим МСФЗ. Якщо суб»єкт господарювання, застосовуючи цей метод, не може визначити справедливу вартість вбудованого похідного інструмента, то застосовується параграф 4.3.6 і гібридний контракт призначається як такий, що оцінюється за справедливою вартістю з відображенням результату переоцінки у прибутку або збитку.

4.4 Перекласифікація

4.4.1 Якщо і лише якщо суб'єкт господарювання змінює свою модель бізнесу для управління фінансовими активами, він перекласифікує всі фінансові активи, яких торкнулась ця зміна, відповідно до параграфів 4.1.1-4.1.4.

4.4.2 Суб«єкт господарювання не може перерекласифікувати жодне фінансове зобов»язання.

4.4.3 Для цілей параграфів 4.4.1 та 4.4.2 вказані далі зміни обставин не є перекласифікаціями:

а) похідний інструмент, який раніше був призначеним і діючим інструментом хеджування у хеджуванні грошового потоку або хеджуванні чистої інвестиції, більше не кваліфікується як такий;

б) похідний інструмент стає призначеним і діючим інструментом хеджування у хеджуванні грошового потоку або хеджуванні чистої інвестиції.

Розділ 5 Оцінка

5.1 Первісна оцінка

5.1.1 Під час первісного визнання фінансового активу або фінансового зобов«язання суб»єкт господарювання оцінює їх за їхньою справедливою вартістю (див. параграфи 5.4.1-5.4.3 та Б5.4.1-Б5.4.17) плюс або мінус, у випадку фінансового активу або фінансового зобов«язання, що оцінюється не за справедливою вартістю з відображенням результату переоцінки у прибутку або збитку, витрати на операцію, які прямо відносяться до придбання або випуску фінансового активу чи фінансового зобов»язання.

5.1.2 Якщо суб'єкт господарювання використовує облік за датою розрахунку для активу, який у подальшому оцінюють за собівартістю або амортизованою собівартістю, актив первісно визнається за його справедливою вартістю на дату операції (див. параграфи Б3.1.3-Б3.1.6).

5.2 Подальша оцінка фінансових активів

5.2.1 Після первісного визнання суб'єкт господарювання оцінює фінансовий актив відповідно до параграфів 4.1.1-4.1.5 за справедливою вартістю (див. параграфи 5.4.1, 5.4.2 та Б5.4.1-Б5.4.17) або амортизованою собівартістю (див. параграфи 9 та КЗ5-КЗ8 МСБО 39).

5.2.2 Суб'єкт господарювання застосовує вимоги до зменшення корисності, викладені в параграфах 58-65 та КЗ84-КЗ93 МСБО 39, до фінансових активів, що оцінюються за амортизованою собівартістю.

5.2.3 Суб«єкт господарювання застосовує вимоги до обліку хеджування, викладені в параграфах 89-102 МСБО 39, до фінансових активів, призначених як об»єкти хеджування (див. параграфи 78-84 та КЗ98-КЗ101 МСБО 39).

5.3 Подальша оцінка фінансових зобов'язань

5.3.1 Після первісного визнання суб«єкт господарювання оцінює фінансове зобов»язання відповідно до параграфів 4.2.1-4.2.2 (див. параграфи 5.4.1 – 5.4.3 та Б5.4.1-Б5.4.17 та параграфи 9 та КЗ5-КЗ8 МСБО 39).

5.3.2 Суб«єкт господарювання застосовує вимоги до обліку хеджування, викладені в параграфах 89-102 МСБО 39, до фінансового зобов»язання, призначеного як об'єкт хеджування (див. параграфи 78-84 та КЗ98-КЗ101 МСБО 39).

5.4 Оцінка за справедливою вартістю

5.4.1 Визначаючи справедливу вартість фінансового активу чи фінансового зобов«язання для цілей застосування цього МСФЗ, МСБО 32, МСБО 39 та МСФЗ 7, суб»єкт господарювання застосовує параграфи Б5.4.1-Б5.4.17.

5.4.2 Кращим свідченням справедливої вартості є ціни котирування на активному ринку. Якщо ринок для фінансового інструмента не є активним, суб«єкт господарювання встановлює справедливу вартість, застосовуючи метод оцінювання. Мета застосування методу оцінювання – встановити, якою буде ціна операції на дату оцінки в обміну між незалежними сторонами, виходячи з звичайних міркувань бізнесу. Методи оцінювання охоплюють застосування останніх ринкових операцій між обізнаними, зацікавленими та незалежними сторонами, якщо вони доступні; посилання на поточну справедливу вартість іншого інструмента, який в основному є подібним; аналіз дисконтованих грошових потоків та моделі опціонного ціноутворення. Якщо є метод оцінювання, який звичайно використовують учасники ринку для визначення ціни інструмента, і доведено, що він надає достовірні попередні оцінки цін, отриманих у фактичних ринкових операціях, то суб»єкт господарювання застосовує цей метод. В обраному методі оцінювання максимально використовуються ринкові показники та інформація та якомога менше спираються на дані, специфічні для суб«єкта господарювання. Він поєднує всі чинники, які учасники ринку розглядали би при встановленні ціни, і він узгоджується з прийнятими економічними методологіями ціноутворення щодо фінансових інструментів. Періодично суб»єкт господарювання обстежує метод оцінювання та перевіряє його на достовірність, застосовуючи ціни будь-яких поточних ринкових операцій з таким самим інструментом (тобто без змінювання та перепакування), які спостерігаються, або на основі інших доступних ринкових даних, які спостерігаються.

5.4.3 Справедлива вартість фінансового зобов«язання із характеристикою »до запитання" (наприклад, депозит до запитання) не є меншою, ніж сума, що підлягає сплаті до запитання, дисконтована від першої дати, коли суму можуть вимагати сплатити.

5.5 Оцінка за амортизованою собівартістю – не використовується

5.6 Перекласифікація фінансових активів

5.6.1 Якщо суб«єкт господарювання перекласифікує фінансові активи відповідно до параграфа 4.4.1, він застосовує перекласифікацію перспективно з дати перекласифікації. Суб»єкт господарювання не перераховує жодні раніше визнані прибутки, збитки або відсоток.

5.6.2 Якщо, відповідно до параграфа 4.4.1, суб'єкт господарювання перекласифікує фінансовий актив так, що він оцінюється за справедливою вартістю, то його справедлива вартість визначається на дату перекласифікації. Будь-який прибуток або збиток, що виникає внаслідок різниці між попередньою балансовою вартістю та справедливою вартістю, визнається у прибутку або збитку.

5.6.3 Якщо, відповідно до параграфа 4.4.1, суб'єкт господарювання перекласифікує фінансовий актив так, що він оцінюється за амортизованою собівартістю, то його справедлива вартість на дату перекласифікації стає його новою балансовою вартістю.

5.7 Прибутки або збитки

5.7.1 Прибуток або збиток за фінансовим активом або фінансовим зобов'язанням, що оцінюється за справедливою вартістю, визнається у прибутку або збитку, за винятком випадків, коли:

а) він є частиною відносин хеджування (див. параграфи 89-102 МСБО 39);

б) він є інвестицією в інструмент капіталу і суб'єкт господарювання вирішив

скористатися можливістю подавати прибутки і збитки за таким інструментом в

іншому сукупному доході відповідно до параграфа 5.7.5;

в) не є фінансовим зобов«язанням, призначеним як таке, що оцінюється за справедливою вартістю з відображенням результату переоцінки у прибутку або збитку, і від суб»єкта господарювання вимагається подавати впливи змін кредитного ризику зобов'язання у складі іншого сукупного доходу відповідно до параграфа 5.7.7.

5.7.2 Для фінансового активу, який оцінюється за амортизованою собівартістю і не є частиною відносин хеджування (див. параграфи 89-102 МСБО 39), прибуток або збиток визнається у прибутку чи збитку, коли припиняється визнання або зменшується корисність фінансового активу чи відбувається його перекласифікація відповідно до параграфа 5.6.2, а також у процесі амортизації. Для фінансового зобов«язання, яке оцінюється за амортизованою собівартістю і не є частиною відносин хеджування (див. параграфи 89-102 МСБО 39), прибуток або збиток визнається у прибутку чи збитку, коли припиняється визнання фінансового зобов»язання, а також у процесі амортизації.

5.7.3 Для фінансових активів або фінансових зобов«язань, які є об»єктами хеджування (див. параграфи 78-84 та КЗ98-КЗ101 МСБО 39), прибуток або збиток визнається відповідно до параграфів 89-102 МСБО 39.

5.7.4 Якщо суб'єкт господарювання визнає фінансові активи, застосовуючи облік за датою розрахунку (див. параграф 3.1.2 та параграфи Б3.1.3 та Б3.1.6), то будь-яку зміну справедливої вартості активу, що його мають отримати протягом періоду з дати операції до дати розрахунку, не визнають для активів, що оцінюються за амортизованою собівартістю (крім збитків від зменшення корисності). Проте для активів, що оцінюються за справедливою вартістю, зміну справедливої вартості визнають у прибутку чи збитку або в іншому сукупному доході, відповідно до параграфа 5.7.1.

Інвестиції в інструменти капіталу

5.7.5 При первісному визнанні суб'єкт господарювання може прийняти нескасовне рішення подавати в іншому сукупному доході подальші зміни справедливої вартості інвестиції в інструмент капіталу, що належить до сфери застосування цього МСФЗ, яка не утримується для торгівлі.

5.7.6 Якщо суб«єкт господарювання приймає рішення, про яке йдеться в параграфі 5.7.5, то він визнає у прибутку або збитку дивіденди від такої інвестиції, якщо право суб»єкта господарювання на отримання виплати дивідендів встановлене відповідно до МСБО 18.

Зобов'язання, призначені як такі, що оцінюються за справедливою вартістю з відображенням результату переоцінки у прибутку або збитку

5.7.7 Для фінансового зобов«язання, призначеного як таке, що оцінюється за справедливою вартістю з відображенням результату переоцінки у прибутку або збитку, суб»єкт господарювання подає прибуток або збиток таким чином:

а) величина зміни справедливої вартості фінансового зобов«язання, що відноситься на зміни кредитного ризику такого зобов»язання, подається в іншому сукупному доході (див. параграфи Б5.7.13-Б5.7.20),

б) а решта величини зміни справедливої вартості зобов«язання подається у прибутку або збитку, якщо підхід до впливів змін кредитного ризику зобов»язання, описаний в а), не створюватиме чи не збільшуватиме облікову невідповідність у прибутку або збитку (у цьому випадку застосовують параграф 5.7.8). В параграфах Б5.7.5-Б5.7.7 та Б5.7.10-Б5.7.12 наведено керівництво із визначення того, чи створюється або збільшується облікова невідповідність.

5.7.8 Якщо вимоги, наведені в параграфі 5.7.7, створюватимуть або збільшуватимуть невідповідність у прибутку або збитку, то суб«єкт господарювання подає всі прибутки або збитки за таким зобов»язанням (включаючи впливи змін кредитного ризику такого зобов'язання) у прибутку або збитку.

5.7.9 Незважаючи на вимоги, наведені в параграфах 5.7.7 та 5.7.8, суб«єкт господарювання подає у прибутку або збитку всі прибутки та збитки за кредитними зобов»язаннями та контрактами фінансової гарантії, які призначені як такі, що оцінюються за справедливою вартістю з відображенням результату переоцінки у прибутку або збитку.

Розділ 6 Облік хеджування – не використовується Розділ 7 Дата набрання чинності та перехід

7.1 Дата набрання чинності

7.1.1 Суб«єкт господарювання застосовує цей МСФЗ для річних періодів, що починаються 1 січня 2013 р. або пізніше. Дозволяється застосування до цієї дати. Проте якщо суб»єкт господарювання вирішив застосовувати цей МСФЗ раніше і ще не застосовував МСФЗ 9, виданий у 2009 р., то він повинен застосовувати одночасно всі вимоги, наведені у цьому МСФЗ (але див. також параграф 7.3.2). Якщо суб'єкт господарювання застосовуватиме цей МСФЗ у своїй фінансовій звітності для періоду, що починається до 1 січня 2013 р., він має розкрити цей факт і одночасно застосовувати зміни, викладені у Додатку В.

7.2 Перехід

7.2.1 Суб«єкт господарювання застосовує цей МСФЗ ретроспективно, відповідно до МСБО 8 »Облікові політики, зміни в облікових оцінках та помилки", за винятком обставин, вказаних в параграфах 7.2.4-7.2.15. Цей МСФЗ не застосовується до статей, визнання яких уже припинено на дату первісного застосування.

7.2.2 Для цілей перехідних положень параграфів 7.2.1 та 7.2.3-7.2.16 датою першого застосування є дата, коли суб'єкт господарювання вперше застосовує вимоги цього МСФЗ. Датою першого застосуванням може бути:

а) будь-яка дата між датою випуску цього МСФЗ та 31 грудня 2010 р. для суб'єктів господарювання, які вперше застосували цей МСФЗ до 1 січня 2011 р.; або

7.2.3 Якщо дата першого застосування не припадає на початок звітного періоду, суб'єкт господарювання розкриває цей факт і причини використання такої дати першого застосування.

7.2.4 На дату першого застосування суб«єкт господарювання оцінює, чи відповідає фінансовий актив умові параграфа 4.1.2а) на основі фактів і обставин, що існують на дату першого застосування. Отриману внаслідок такої оцінки класифікацію застосовують ретроспективно, незалежно від моделі бізнесу суб»єкта господарювання у попередні звітні періоди.

7.2.5 Якщо суб'єкт господарювання оцінює гібридний контракт за справедливою вартістю відповідно до параграфа 4.1.4 або параграфа 4.1.5, але справедлива вартість гібридного контракту у порівняльні попередні періоди не визначалась, то за справедливу вартість гібридного контракту у порівняльні звітні періоди беруть суму справедливих вартостей компонентів (тобто непохідного основного інструмента та вбудованого похідного інструмента) на кінець кожного порівняльного звітного періоду.

7.2.6 На дату першого застосування суб'єкт господарювання визнає будь-яку різницю між справедливою вартістю всього гібридного контракту на дату першого застосування та сумою справедливих вартостей компонентів гібридного контракту на дату першого застосування:

а) у нерозподіленому прибутку на початок звітного періоду першого застосування, якщо суб'єкт господарювання вперше застосовує цей МСФЗ на початку звітного періоду; або

б) у прибутку або збитку, якщо суб'єкт господарювання вперше застосовує цей МСФЗ протягом звітного періоду.

7.2.7 На дату першого застосування суб'єкт господарювання може призначити:

а) фінансовий актив як такий, що оцінюється за справедливою вартістю з відображенням результату переоцінки у прибутку або збитку відповідно до параграфа 4.1.5; або

б) інвестицію в інструмент капіталу як таку, що оцінюється за справедливою вартістю з відображенням результату переоцінки у іншому сукупному доході відповідно до параграфа 5.7.5.

Таке призначення здійснюється на підставі фактів та обставин, що існують на дату першого застосування. Цю класифікацію застосовують ретроспективно.

7.2.8 На дату першого застосування суб' єкт господарювання:

а) скасовує своє попереднє призначення фінансового активу як такого, що оцінюється за справедливою вартістю з відображенням результату переоцінки у прибутку або збитку, якщо цей фінансовий актив не відповідає умові, наведеній у параграфі 4.1.5;

б) може скасувати своє попереднє призначення фінансового активу як такого, що оцінюється за справедливою вартістю з відображенням результату переоцінки у прибутку або збитку, якщо цей фінансовий актив відповідає умові, наведеній у параграфі 4.1.5.

Таке скасування здійснюється на підставі фактів та обставин, що існують на дату першого застосування. Цю класифікацію застосовують ретроспективно.

7.2.9 На дату першого застосування суб'єкт господарювання

а) може призначити фінансове зобов'язання як таке, що оцінюється за справедливою

вартістю з відображенням результату переоцінки у прибутку або збитку, відповідно до параграфа 4.2.2а);

б) скасовує своє попереднє призначення фінансового зобов'язання як такого, що оцінюється за справедливою вартістю з відображенням результату переоцінки у прибутку або збитку, якщо таке призначення було здійснене при первісному визнанні відповідно до умови, наведеної зараз в параграфі 4.2.2а) і таке призначення не задовольняє цієї умови на дату першого застосування;

в) може скасувати своє попереднє призначення фінансового зобов'язання як такого, що оцінюється за справедливою вартістю з відображенням результату переоцінки у прибутку або збитку, якщо таке призначення було здійснене при первісному визнанні відповідно до умови, наведеної зараз в параграфі 4.2.2а) і таке призначення задовольняє цю умову на дату першого застосування.

Таке призначення та скасування здійснюються на підставі фактів та обставин, що існують на дату першого застосування. Цю класифікацію застосовують ретроспективно.

7.2.10 Якщо ретроспективне застосування метода ефективного відсотка або вимог стосовно зменшення корисності, наведених у параграфах 58-65 та КЗ84-КЗ93 МСБУ 39, є для суб«єкта господарювання практично неможливим (як визначено в МСБО 8), то суб»єкт господарювання вважає справедливу вартість фінансового активу на кінець кожного порівняльного періоду його амортизованою собівартістю. За таких обставин справедливу вартість фінансового активу на дату першого застосування вважають новою амортизованою собівартістю такого фінансового активу на дату першого застосування цього МСФЗ.

7.2.11 Якщо суб«єкт господарювання раніше обліковував інвестицію в інструмент капіталу, що не котирується, (або похідний актив, прив»язаний до інструмента капіталу, що не котирується, і повинен бути погашений шляхом надання такого інструмента) за собівартістю відповідно до МСБО 39, то він оцінює цей інструмент за справедливою вартістю на дату першого застосування. Будь-яку різницю між попередньою балансовою вартістю та справедливою вартістю відображають у нерозподіленому прибутку на початок звітного періоду, що включає дату першого застосування.

7.2.12 Якщо суб«єкт господарювання раніше обліковував похідне зобов»язання, що прив«язане до інструмента капіталу, що не котирується, і повинно бути погашене шляхом надання такого інструмента, за собівартістю відповідно до МСБО 39, то він оцінює таке похідне зобов»язання за справедливою вартістю на дату першого застосування. Будь-яку різницю між попередньою балансовою вартістю та справедливою вартістю відображають у нерозподіленому прибутку на початок звітного періоду, що включає дату першого застосування.

7.2.13 На дату першого застосування суб'єкт господарювання, на підставі фактів і обставин, що існують на дату першого застосування, визначає, чи не створюватиме або не збільшуватиме підхід, описаний в параграфі 5.7.7, облікову невідповідність у прибутку або збитку, Цей МСФЗ застосовується ретроспективно на основі результату визначення.

7.2.14 Незважаючи на вимогу, наведену в параграфі 7.2.1, суб«єкт господарювання, який приймає цей МСФЗ для звітних періодів, які починаються до 1 січня 2012 р., не повинен обов»язково перераховувати суми попередніх періодів. Якщо суб«єкт господарювання не перераховує попередні періоди, то він визнає будь-яку різницю між попередньою балансовою вартістю і балансовою вартістю на початок річного звітного періоду, що включає дату першого застосування, у нерозподіленому прибутку (або іншому компоненті власного капіталу, якщо доцільно) на початок звітного періоду, що включає дату першого застосування. Проте, якщо суб»єкт господарювання перераховує попередні періоди, то перераховані фінансові звіти повинні відображати всі вимоги, викладені у цьому МСФЗ.

7.2.15 Якщо суб«єкт господарювання готує проміжну фінансову звітність відповідно до МСБО 34 —Проміжна фінансова звітність», то йому не потрібно застосовувати вимоги цього МСФЗ до проміжних періодів до дати першого застосування, якщо це практично неможливо (як визначено в МСБО 8).

Суб'єкти господарювання, що достроково застосовували МСФЗ 9, виданий у 2009 р.

7.2.16 Суб«єкт господарювання застосовує вимоги перехідного періоду, наведені в параграфах 7.2.17.2.15 на відповідну дату першого застосування. Іншим словами, суб»єкт господарювання застосовує параграфи 7.2.4-7.2.11, якщо він застосовує МСФЗ 9 (виданий у 2009 р.), або – якщо цього не було зроблено – коли він застосовує МСФЗ 9 (виданий у 2010 р.) повністю. Суб'єктові господарювання не дозволяється застосовувати ці параграфи більше ніж один раз.

7.3 Вилучення КТМФЗ 9 та МСФЗ 9 (2009 р.)

7.3.1 Цей МСФЗ замінює КТМФЗ 9 «Переоцінка вбудованих похідних фінансових інструментів». Вимоги, додані до МСФЗ 9 у жовтні 2010 р., включають вимоги, що раніше були наведені в параграфах 5 та 7 КТМФЗ 9. Внаслідок цього до МСФЗ 1 «Перше застосування Міжнародних стандартів фінансової звітності» були включені вимоги, які раніше були викладені в параграфі 8 КТМФЗ 9.

7.3.2 Цей МСФЗ замінює МСФЗ 9, виданий у 2009 р. Проте для річних періодів, які починаються до 1 січня 2013 р., суб'єкт господарювання може за власним вибором застосовувати МСФЗ 9, виданий у 2009 р., а не цей МСФЗ.

Додаток A Визначення термінів

Цей додаток є невід'ємною складовою цього МСФЗ.

Наведені далі терміни визначені в параграфі 11 МСБО 32, в параграфі 9 МСБО 39 або Додатку А до МСФЗ 7 та вживаються у цьому МСФЗ у значенні, визначеному в МСБО 32, МСБО 39 та МСФЗ 7.

|

а) |

амортизована собівартість фінансового активу або фінансового зобов'язання; |

|

б) |

кредитний ризик; |

|

в) |

метод ефективного відсотка; |

|

г) |

інструмент капіталу; |

|

ґ) |

фінансовий актив; |

|

д) |

фінансовий інструмент; |

|

е) |

фінансове зобов'язання; |

|

є) |

об'єкт хеджування |

|

ж) |

інструмент хеджування; |

|

з) |

витрати на операцію. |

Додаток Б

Керівництво із застосування

Цей додаток є невід'ємною складовою цього МСФЗ.

Визнання та припинення визнання (розділ 3)

Первісне визнання (пункт 3.1)

Б3.1.1 Унаслідок принципу, викладеного у параграфі 3.1.1, суб«єкт господарювання визнає у звіті про фінансовий стан всі свої контрактні права та зобов»язання за похідними інструментами, відповідно, як активи або зобов'язання, за винятком похідних інструментів, які не допускають обліку передачі фінансових активів як продажу (див. параграф Б3.2.14). Якщо передача фінансового активу не відповідає критеріям для припинення визнання, сторона, якій передають, не визнає переданий актив своїм активом (див. параграф Б3.2.15).

Б3.1.2 Приклади застосування принципу, викладеного у параграфі 3.1.1:

а) безумовна дебіторська та кредиторська заборгованість визнається як актив чи зобов«язання, коли суб»єкт господарювання стає стороною контракту і внаслідок цього має юридичне право отримувати грошові кошти або юридичне зобов'язання сплатити їх;

б) активи, які мають бути придбаними, та зобов«язання, які мають виникнути внаслідок твердої угоди придбати або продати товари чи послуги, як правило, не визнаються доти, доки хоча б одна зі сторін угоди не виконала дії згідно з угодою. Наприклад, суб»єкт господарювання, який отримує замовлення за твердою угодою, як правило, не визнає актив, (і суб«єкт господарювання, який розміщує замовлення, не визнає зобов»язання) під час угоди, а відстрочує визнання, доки замовлені товари чи послуги не будуть відвантажені, доставлені або надані. Якщо тверда угода

на придбання або продаж нефінансових статей є в межах сфери застосування цього Стандарту (згідно з параграфами 5-7 МСБО 39), то її чиста справедлива вартість визнається як актив або зобов«язання на дату угоди (див. в) нижче). Крім того, якщо попередньо невизнана тверда угода призначається об»єктом хеджування при хеджуванні справедливої вартості, то будь-яка зміна чистої справедливої вартості, що розподіляється на хеджований ризик, визнається як актив або зобов'язання після початку хеджування (див. параграфи 93 та 94 МСБО 39);

в) форвардний контракт у межах сфери застосування цього МСФЗ (див. параграф 2.1) визнається як актив чи зобов«язання на дату угоди, а не на дату, коли проводиться розрахунок. Коли суб»єкт господарювання стає стороною форвардного контракту, справедлива вартість права та зобов«язання часто є рівними, а отже, чиста справедлива вартість форвардного контракту дорівнює нулю. Якщо чиста справедлива вартість права та зобов»язання не дорівнює нулю, контракт визнається як актив або зобов'язання;

г) опціонні контракти в межах сфери застосування цього МСФЗ (див. параграф 2.1) визнаються як активи або зобов'язання, коли утримувач чи продавець стає стороною контракту;

ґ) заплановані майбутні операції, незалежно від ступеня їхньої ймовірності, не є активами та зобов«язаннями, оскільки суб»єкт господарювання не став стороною контракту.

Звичайне придбання або продаж фінансових активів

Б3.1.3 Звичайне придбання або продаж фінансових активів визнається застосуванням обліку за датою операції або обліку за датою розрахунку, як описано у параграфах Б3.1.5 та Б3.1.6. Суб«єкт господарювання застосовує використаний метод послідовно до всіх придбань та продажів фінансових активів, класифікованих однаково відповідно до цього МСФЗ. З цією метою активи, які обов»язково оцінюються за справедливою вартістю з відображенням результату переоцінки у прибутку або збитку, створюють категорію, окрему від активів, призначених як такі, що оцінюються за справедливою вартістю з відображенням результату переоцінки у прибутку або збитку. Крім того, інвестиції в інструменти капіталу, які обліковуються з використанням можливості вибору, наданої в параграфі 5.7.5, утворюють окрему категорію.

Б3.1.4 Контракт, який вимагає чи дозволяє погашення на нетто-основі зміни вартості контракту, не є звичайним контрактом. Натомість, контракт обліковується як похідний інструмент у період від дати операції до дати розрахунку.

Б3.1.5 Дата операції – це дата, коли суб«єкт господарювання бере на себе зобов»язання придбати чи продати актив. Облік за датою операції стосується а) визнання активу, який мають отримати, та зобов«язання, яке треба сплатити за нього на дату операції, та б) припинення визнання активу, який продають, визнання будь-якого прибутку чи збитку від продажу та визнання дебіторської заборгованості покупця за платіж на дату операції. Як правило, відсоток не починають нараховувати на актив та відповідне зобов»язання до дати розрахунку, коли передається право власності.

Б3.1.6 Дата розрахунку – це дата, коли актив надається суб«єктові господарювання (або суб»єктом господарювання). Облік за датою розрахунку стосується а) визнання активу на дату його отримання суб«єктом господарювання та б) припинення визнання активу і визнання будь-якого прибутку чи збитку від продажу на дату, коли суб»єкт господарювання його надає. Якщо застосовується облік за датою розрахунку, то суб'єкт господарювання обліковує будь-яку зміну справедливої вартості активу, який має бути одержаний протягом періоду від дати операції до дати розрахунку так само, як він обліковує придбаний актив. Іншими словами, для активів, обліковуваних за амортизованою собівартістю, зміну вартості не визнають; її визнають у прибутку чи збитку для активів, класифікованих як фінансові активи, що оцінюються за справедливою вартістю з відображенням результату переоцінки у прибутку або збитку; її визнають в іншому сукупному доході для інвестицій в інструменти капіталу, які обліковують відповідно до параграфа 5.7.5.

Припинення визнання фінансових активів (пункт 3.2)

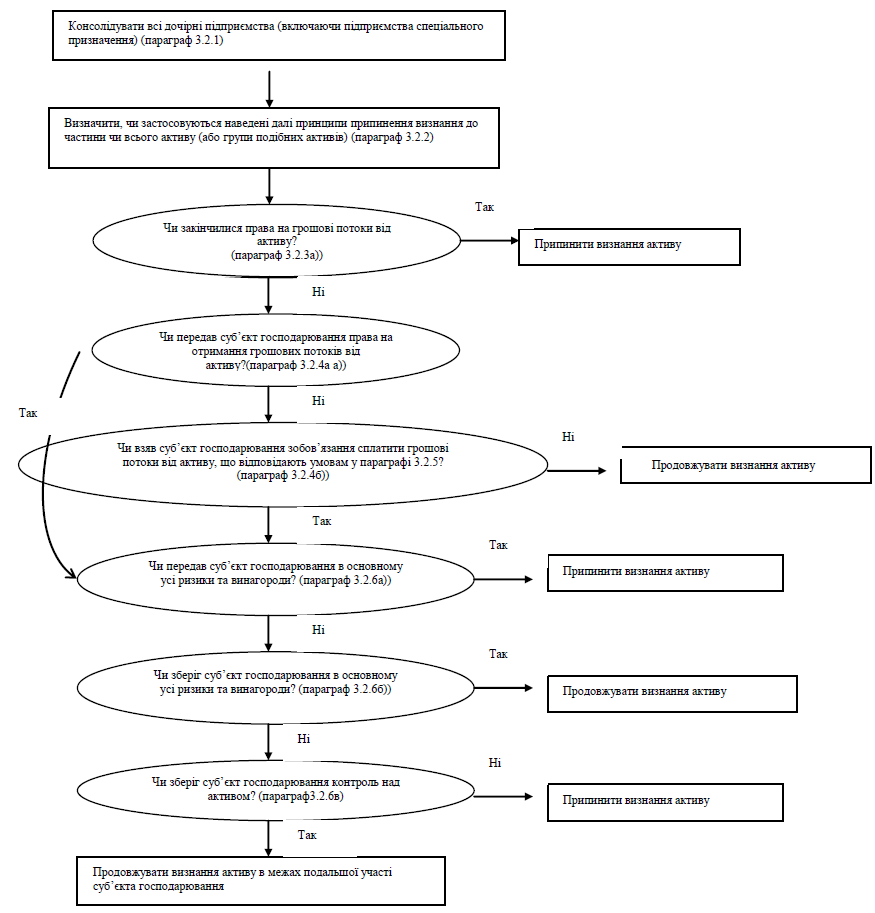

Б3.2.1 Наведена блок-схема ілюструє оцінку того, чи припиняється (і якою мірою припиняється) визнання фінансового активу.

Б3.2.2 Ситуація, зазначена в параграфі 3.2.4б) (коли суб«єкт господарювання зберігає контрактні права отримувати грошові потоки від фінансового активу, але бере на себе контрактне зобов»язання сплатити грошові потоки одному або кільком одержувачам), відбувається, наприклад, за умови, коли суб'єкт господарювання є підприємством спеціального призначення або трастом, і надає інвесторам право на винагороду від основних фінансових активів, якими він володіє, і забезпечує обслуговування цих фінансових активів. У цьому випадку фінансові активи відповідають критеріям для припинення визнання, якщо виконуються умови параграфів 3.2.5 та 3.2.6.

Б3.2.2 При застосуванні параграфа 3.2.5 суб«єкт господарювання може бути, наприклад, ініціатором фінансового активу або може бути групою, до складу якої входить консолідований суб»єкт господарювання спеціального призначення, що придбав фінансовий актив і передає грошові потоки інвесторам – незалежним третім сторонам.

Оцінка передачі ризиків та винагород від володіння (параграф 3.2.6)

Б3.2.4 Приклади, коли суб'єкт господарювання передав в основному всі ризики та винагороди від володіння:

а) безумовний продаж фінансового активу;

б) продаж фінансового активу разом з опціоном на подальший викуп фінансового активу за його справедливою вартістю на час викупу;

в) продаж фінансового активу разом з опціоном «пут» або «кол», внутрішня вартість яких набагато менше ціни контракту (тобто ціна виконання опціону настільки нижче ціни контракту, що мало ймовірно, щоб його внутрішня вартість стала вище ціни контракту до закінчення строку його дії).

Б3.2.5 Приклади, коли суб'єкт господарювання зберіг в основному всі ризики та винагороди від володіння:

а) операція продажу з подальшим викупом, в якій ціна викупу є фіксованою або ціною продажу плюс дохід позикодавця;

б) угода про надання цінних паперів у позику;

в) продаж фінансового активу разом із «свопом» на загальний дохід, який повертає ринкові ризики до суб'єкта господарювання;

г) продаж фінансового активу разом із опціоном «пут» або «кол», внутрішня вартість якого значно перевищує ціну контракту (тобто опціон, виконання якого є настільки вигідним, що дуже мало ймовірно, щоб його внутрішня вартість впала нижче ціни контракту до закінчення строку його дії);

ґ) продаж короткострокової дебіторської заборгованості, коли суб'єкт господарювання гарантує компенсувати одержувачу можливі кредитні збитки.

Б3.2.6 Якщо суб'єкт господарювання визначає, що внаслідок передачі він передав в основному всі ризики та винагороди від володіння переданим активом, тоді він не визнає переданий актив знову в майбутньому, якщо він не викуповує переданий актив у новій операції.

Оцінка контролю

Б3.2.7 Суб«єкт господарювання не зберіг контроль над переданим активом, якщо сторона, якій він передається, має реальну можливість продати переданий актив. Суб»єкт господарювання зберіг контроль над переданим активом, якщо сторона, якій він передається, не має реальної можливості продати переданий актив. Сторона, якій він передається, має реальну можливість продати переданий актив, якщо він вільно продається та купується на активному ринку, оскільки сторона може повторно придбати переданий актив на ринку, якщо їй буде потрібно повернути актив суб«єктові господарювання. Наприклад, сторона, якій він передається, може мати реальну можливість продати переданий актив, якщо переданий актив підлягає дії опціону, який дає змогу суб»єктові господарювання викупити його, але сторона, якій він передається, може легко отримати переданий актив на ринку, якщо опціон здійснюється. Сторона, якій він передається, не має реальної можливості продати переданий актив, якщо суб«єкт господарювання залишає за собою такий опціон і сторона, якій він передається, не може легко отримати переданий актив на ринку, якщо суб»єкт господарювання здійснить свій опціон.

Б3.2.8 Сторона, якій передають актив, має реальну можливість продати переданий актив, тільки якщо сторона, якій він передається, може продати переданий актив у його сукупності незалежній третій стороні та здатна здійснити цю можливість односторонньо і без застосування додаткових обмежень до передачі. Досить важливим є питання, що реально здатна зробити сторона, якій він передається, а не контрактні права, які має сторона, стосовно того, що вона може робити з переданим активом або які контрактні заборони існують. Зокрема:

а) контрактне право реалізувати переданий актив має незначний реальний вплив, якщо немає ринку для переданого активу; та

б) можливість реалізувати переданий актив має незначний реальний вплив, якщо її не можна вільно здійснити. З цієї причини:

i) можливість сторони, якій він передається, реалізувати переданий актив незалежно дій інших сторін (тобто вона повинна бути односторонньою можливістю); та

ii) сторона, якій він передається, повинна бути здатною реалізувати переданий актив без необхідності додавати обмежувальні умови або «застереження» щодо передачі (наприклад, умови про те, як повинен обслуговуватись позиковий актив або опціон, що надає стороні, якій передається, право у подальшому викупити актив).

Б3.2.9 Відсутність імовірності того, що сторона, якій передають актів, продасть його, не означає сама по собі, що сторона, яка передає, зберегла контроль над переданим активом. Проте, якщо опціон «пут» або гарантія обмежує сторону, якій він передається, щодо продажу переданого активу, тоді сторона, яка передає, зберегла контроль над переданим активом. Наприклад, якщо опціон «пут» або гарантія є достатньо цінними, то вони обмежують сторону, якій він передається, щодо продажу переданого активу, оскільки сторона, якій він передається, на практиці не продавала б переданий актив третій стороні без додавання подібного опціону чи інших обмежувальних умов. Навпаки, сторона, якій він передається, утримувала б переданий актив з метою отримання платежів згідно з гарантією чи опціоном «пут». За таких обставин сторона, яка передає, зберегла контроль над переданим активом.

Передачі, які відповідають критеріям для припинення визнання

Б3.2.10 Суб«єкт господарювання може зберігати право на частину платежів відсотків за передані активи як компенсацію за обслуговування цих активів. Частина платежів відсотків, від якої суб»єкт господарювання «відмовився б» після закінчення строку або передачі контракту на обслуговування, розподіляється на актив або зобов«язання з обслуговування. Частина платежів відсотків, від якої суб»єкт господарювання не відмовляється, є дебіторською заборгованістю лише щодо відсоткового «стрипу». Наприклад, якщо суб«єкт господарювання не відмовляється від будь-якого відсотка після закінчення строку чи передачі контракту на обслуговування, весь відсотковий »спред« є дебіторською заборгованістю лише щодо відсоткового »стрипу«. З метою застосування параграфа 3.2.13, справедливу вартість активу з обслуговування, та дебіторської заборгованості лише щодо відсоткового »стрипу« використовують для розподілу балансової вартості дебіторської заборгованості між частиною активу, визнання якої припиняється, та частиною, визнання якої продовжується. Якщо немає встановленої плати за обслуговування (або не очікується, що плата, котра підлягає отриманню, компенсує суб»єктові господарювання адекватне виконання обслуговування), то зобов'язання за заборгованістю щодо обслуговування визнається за справедливою вартістю.

Б3.2.11 З метою застосування параграфа 3.2.13, оцінюючи справедливу вартість частини, визнання якої продовжується, та частини, визнання якої припиняється, суб'єкт господарювання застосовує вимоги до оцінки за справедливою вартістю, наведені в параграфах 5.4.1-5.4.3 та Б5.4.1-Б5.4.13 додатково до параграфа 3.2.14.

Передачі, які не відповідають критеріям для припинення визнання

Б3.2.12 Далі наведено застосування принципу, викладеного в параграфі 3.2.15. Якщо гарантія, надана суб«єктом господарювання щодо збитків за невиконання зобов»язань за переданим активом, запобігає припиненню визнання переданого активу, оскільки суб«єкт господарювання в основному зберіг усі ризики та винагороди від володіння переданим активом, то його продовжують визнавати у всій сукупності, а отримана компенсація визнається як зобов»язання.

Подальша участь у переданих активах

Б3.2.13 Далі наведено приклади того, як суб«єкт господарювання оцінює переданий актив та відповідні зобов»язання згідно з параграфом 3.2.16.

Усі активи

а) якщо гарантія сплати збитків, надана суб«єктом господарювання, за невиконання зобов»язань за переданим активом, запобігає припиненню визнання переданого активу тією мірою, якою продовжується участь, то переданий актив на дату передачі оцінюється за нижчою з двох оцінок:

і) балансової вартості активу або іі) максимальної суми компенсації, отриманої при передачі, відшкодування якої можна вимагати від суб«єкта господарювання (»сума гарантії«). Відповідне зобов»язання первісно оцінюється за сумою гарантії плюс справедлива вартість гарантії (як правило, вона є компенсацією, отриманою за гарантію). У подальшому первісна справедлива вартість гарантії визнається у прибутку чи збитку на пропорційній часу основі (див. МСБО 18), а

балансова вартість активу зменшується на будь-які збитки від зменшення корисності;

Активи, оцінені за амортизованою собівартістю

б) якщо зобов«язання за опціоном »пут«, проданим суб»єктом господарювання, або право на опціон «кол», утримуваний суб«єктом господарювання, запобігає припиненню визнання переданого активу і суб»єкт господарювання оцінює переданий актив за амортизованою собівартістю, то відповідне зобов'язання оцінюється за його собівартістю (тобто отриманою компенсацією), скоригованою на амортизацію будь-якої різниці між собівартістю та амортизованою собівартістю переданого активу при закінченні строку опціону. Наприклад, припустимо, що амортизована собівартість та балансова вартість активу на дату передачі становить 98 ВО і що

отримана компенсація становить 95 ВО. Амортизована собівартість активу при здійсненні опціону становитиме 100 ВО. Первісна балансова вартість відповідного зобов«язання становить 95 ВО і різниця між 95 ВО та 100 ВО визнається у прибутку чи збитку із застосуванням методу ефективного відсотка. Якщо опціон виконується, будь-яка різниця між балансовою вартістю відповідного зобов»язання та ціною виконання визнається у прибутку чи збитку;

Активи, оцінені за справедливою вартістю

в) якщо право на опціон «кол», збережене суб«єктом господарювання, запобігає припиненню визнання переданого активу і суб»єкт господарювання оцінює переданий актив за справедливою вартістю, то актив продовжують визнавати за його справедливою вартістю. Відповідне зобов«язання оцінюється за: і) ціною виконання опціону мінус вартість опціону в часі, якщо внутрішня вартість опціону перебуває в межах ціни контракту або дорівнює їй, або іі) справедливою вартістю переданого активу мінус вартість опціону в часі, якщо внутрішня вартість опціону нижча ціни контракту. Коригування оцінки відповідного зобов»язання забезпечує те, що чиста балансова вартість активу та відповідного зобов«язання є справедливою вартістю права на опціон »кол«. Наприклад, якщо справедлива вартість основного активу становить 80 ВО, ціна виконання опціону дорівнює 95 ВО та вартість опціону в часі є 5 ВО, балансова вартість відповідного зобов»язання становить 75 ВО (80 ВО – 5 ВО), а балансова вартість переданого активу дорівнює 80 ВО (тобто, його справедливій вартості);

г) якщо опціон «пут», проданий суб«єктом господарювання, запобігає припиненню визнання переданого активу і суб»єкт господарювання оцінює переданий актив за справедливою вартістю, то відповідне зобов«язання оцінюється за ціною виконання опціону плюс вартість опціону в часі. Оцінка активу за справедливою вартістю обмежується нижчою з двох оцінок: справедливою вартістю або ціною виконання опціону, оскільки суб»єкт господарювання не має права збільшувати справедливу вартість переданого активу вище ціни виконання опціону. Це забезпечує те, що чиста балансова вартість активу та відповідного зобов«язання є справедливою вартістю зобов»язання за опціоном «пут». Наприклад, якщо справедлива вартість основного активу становить 120 ВО, ціна виконання опціону – 100 ВО, а вартість опціону в часі – 5 ВО, то балансова вартість відповідного зобов'язання дорівнює 105 ВО (100 ВО + 5 ВО), а балансова вартість активу становить 100 ВО (у цьому випадку ціна виконання опціону);

ґ) якщо «комір» у формі придбаного опціону «кол» та проданого опціону «пут» запобігає припиненню визнання переданого активу і суб«єкт господарювання оцінює актив за справедливою вартістю, то він продовжує оцінювати актив за справедливою вартістю. Відповідне зобов»язання оцінюється за і) сумою ціни виконання опціону «кол» та справедливої вартості опціону «пут» мінус вартість опціону «кол» у часі, якщо внутрішня вартість опціону «кол» є в межах ціни контракту або нульовою, або іі) сумою справедливої вартості активу і справедливої вартості опціону «пут» мінус вартість опціону «кол» у часі, якщо внутрішня вартість опціону «кол» нижче ціни контракту. Коригування до відповідного зобов«язання забезпечує те, що чиста балансова вартість активу та відповідного зобов»язання є справедливою вартістю опціонів, утримуваних та проданих суб«єктом господарювання. Наприклад, припустимо, що суб»єкт господарювання передає фінансовий актив, який оцінюється за справедливою вартістю, причому одночасно купує опціон «кол» із ціною виконання 120 ВО і продає опціон «пут» із ціною виконання 80 ВО. Припустимо також, що справедлива вартість активу становить 100 ВО на дату передачі. Вартість у часі опціонів «пут» та «кол» дорівнює, відповідно, 1 ВО та 5 ВО. У цьому випадку суб«єкт господарювання визнає актив у 100 ВО (справедлива вартість активу) та зобов»язання в 96 ВО [(100 ВО + 1 ВО) – 5 ВО]. Це дає чисту вартість активу в 4 ВО, що є справедливою вартістю опціонів, утримуваних та проданих суб'єктом господарювання.

Усі передачі

Б3.2.14 Тією мірою, якою передача фінансового активу не відповідає критеріям для припинення визнання, контрактні права або зобов«язання сторони, яка передає, що пов»язані з передачею, не обліковують окремо як похідні інструменти, якщо визнання похідного інструмента і переданого активу або зобов«язання, що виникає внаслідок передачі, призведе до визнання однакових прав або зобов»язань двічі. Наприклад, опціон «кол», збережений стороною, яка передає, може запобігати облікові передачі фінансових активів як продажу. У такому випадку опціон «кол» не визнається окремо як похідний актив.

Б3.2.15 Тією мірою, якою передача фінансового активу не відповідає критеріям для припинення визнання, сторона, якій він передається, не визнає переданий актив як власний. Сторона, якій він передається, припиняє визнання грошових коштів або іншої сплаченої компенсації і визнає дебіторську заборгованість сторони, яка передає. Якщо сторона, яка передає, має як право, так і зобов'язання викупити контроль над усім переданим активом за фіксованою сумою (наприклад, згідно з угодою про продаж з наступним викупом), то сторона, якій він передається, може оцінити свою дебіторську заборгованість за амортизованою собівартістю, якщо вона відповідає критеріям, наведеним у параграфі 4.1.2.

Приклади

Б3.2.16 Подальші приклади пояснюють застосування принципів припинення визнання в цьому МСФЗ:

а) угоди про продаж з наступним викупом та надання цінних паперів у позику. Якщо фінансовий актив продають згідно з угодою про наступний викуп за фіксованою ціною або ціною продажу плюс дохід позикодавця, або якщо він надається у позику згідно з угодою про його повернення стороні, яка передає, його визнання не припиняють, оскільки сторона, яка передає, зберігає в основному всі ризики та винагороди від володіння. Якщо сторона, якій передають, отримує право продати або надати актив у заставу, то сторона, яка передає, перекласифіковує актив у своєму звіті про фінансовий стан, наприклад, як позичений актив або як дебіторську заборгованість за викупом;

б) угоди про продаж з наступним викупом та надання цінних паперів у позику: активи, які в основному є однаковими. Якщо фінансовий актив продають згідно з угодою про продаж із наступним викупом однакового або майже однакового активу за фіксованою ціною або за ціною продажу плюс дохід позикодавця, і якщо фінансовий актив є залученим або позиченим згідно з угодою про повернення такого самого або в основному такого самого активу стороні, яка передає, то його визнання не припиняють, адже сторона, яка передає, зберігає в основному всі

ризики та винагороди від володіння;

в) угоди про продаж із наступним викупом і надання цінних паперів у позику: право заміни. Якщо угода про продаж із наступним викупом за фіксованою ціною викупу або ціною, що дорівнює ціні продажу плюс дохід позикодавця, або надання подібних цінних паперів у позику надає стороні, якій передається, право замінити на активи, які подібні до переданого активу і мають однакову справедливу вартість із переданим активом на дату викупу, то визнання активу, проданого чи наданого у позику в операції продажу з наступним викупом або позики цінних паперів, не припиняється, адже сторона, яка передає, зберігає в основному всі ризики та

винагороди від володіння;

г) право першої відмови від викупу за справедливою вартістю. Якщо суб«єкт господарювання продає фінансовий актив і зберігає лише право першої відмови від викупу переданого активу за справедливою вартістю, якщо сторона, якій він передається, у подальшому продає його, то суб»єкт господарювання припиняє визнання активу, оскільки він передав в основному всі ризики та винагороди від володіння;

ґ) операція фіктивного продажу. Викуп фінансового активу невдовзі після його продажу інколи називають фіктивним продажем. Такий викуп не виключає можливості припинення визнання, якщо первісна операція відповідає вимогам до припинення визнання. Проте, якщо угода про продаж фінансового активу укладається одночасно з угодою викупити такий самий актив за фіксованою ціною або ціною продажу плюс дохід позикодавця, тоді визнання активу не припиняється;

д) опціони «пут» та опціони «кол», внутрішня вартість яких значно вище ціни контракту. Якщо переданий фінансовий актив може бути викуплений стороною, яка передає, а внутрішня вартість опціону є значно вищою ціни контракту, то передача не відповідає критеріям для припинення визнання, оскільки сторона, яка передає, зберегла в основному всі ризики та винагороди від володіння. Подібно до того, якщо фінансовий актив може бути повернутий стороною, якій він передається, а внутрішня вартість опціону «пут» є значно вищою ціни контракту, то передача не

відповідає критеріям для припинення визнання, адже сторона, яка передає, зберегла в основному всі ризики та винагороди від володіння;

е) опціони «пут» та опціони «кол», внутрішня вартість яких значно нижче ціни контракту. Визнання фінансового активу, що його передають лише за умовами опціону «пут», внутрішня вартість якого значно нижче ціни контракту, що його утримує сторона, якій передають, або опціону «кол», внутрішня вартість якого є значно нижче ціни контракту, що його утримує сторона, яка передає, припиняється. Причина полягає в тому, що сторона, яка передає, в основному передала всі ризики та винагороди від володіння;