Федосимов Борис

Федосимов Борис

Председатель совета директоров ПАО «Холдинг «Люди Дела»

Председатель Московской арбитражной и налоговой коллегии адвокатов «Люди Дела»

Бизнес-консультант

1. Введение

В данном документе мы рассмотрим возможные риски от деятельности на территории РФ зарубежных консалтинговых, аудиторских компаний. Несмотря на то, что мы в основном будем говорить о так называемой «Большой четверке» - 4 крупнейших аудиторских компаний мира, наиболее активно действующих на территории РФ и лоббирующих свои интересы, мы должны одинаково относится ко ВСЕМ консалтинговым фирмам в сфере аудита, права, персонала, оценки, обучения, стратегии и т.п., имеющих иностранных бенефициаров (возможно и опосредованных). Все такие иностранные консалтинговые компании несут риски для безопасности РФ.

Правительство РФ не может ограничить деятельность таких консалтинговых компаний на территории России, поскольку это будет прямо противоречить подписанных нами международных договоров (например, в связи со вступлением в ВТО), но может и должно ограничить возможность оказания услуг государственным и частным предприятиям, с долей государственного участия.

Такие попытки были сделаны в 2014 году…

2. Об ограничении доступа иностранных организаций и лиц до информации, могущей нанести ущерб РФ

2.1. ФабулаДепутаты ГД внесли законопроект, вносящий изменения в статью 5 федерального закона «Об аудиторской деятельности». Согласно поправкам, иностранные организации не смогут проводить аудиторские проверки предприятий с государственным участием.

Законопроект подан вице-спикером Госдумы Игорем Лебедевым, заместителем руководителя фракции ЛДПР Ярославом Ниловым и депутатом Андреем Свинцовым.

К сожалению, принятие данных поправок до сих пор заблокировано!

2.2. Анализ ситуации

«Согласно пояснительной записке к законопроекту, сейчас наблюдаются тенденции, увеличивающие риски нанесения ущерба отечественной экономике. Так, в той части экономической деятельности, которая регулируется законом «Об аудиторской деятельности», доминируют представители международных аудиторских организаций и наблюдается тенденция роста присутствия этих организаций на рынке аудиторских услуг. По мнению авторов законопроекта, такая ситуация наносит ущерб экономическим интересам России».

К сожалению, низкая юридическая техника многих депутатов ГД РФ приводит к возможности блокирования таких полезных законопроектов. Вышеназванные депутаты ГД РФ при разработке данного законопроекта пошли «лобовым путем» - путем явного указания запрета на аудит госкомпаний зарубежными аудиторскими компаниями, что вызвало не только возмущение в зарубежных бизнес-кругах политической ангажированностью решения, но и вызвало явное лоббиское сопротивление в политических кругах РФ.

Считаю, что необходимо рекомендовать депутатам ГД РФ отдавать проекты законопроектов на предварительную экспертизу. Поскольку, если бы предварительная экспертиза была проведена, то на проблему можно было бы взглянуть шире:

- Как не допустить сопротивления лоббистов?

- Как не вызвать упреков в политической ангажированности?

- Как поставить под контроль не только иностранные аудиторские компании, но и любые компании (российские, зарубежные, с долей зарубежного участия и т.п.), которые имеют доступ до информации государственных организаций, предприятий с долей государственного участия?

Решение достаточно очевидное – не надо трогать специализированные законы, лучше внести правки в достаточно общие законы о контрактных системах (44 [1] и 223 [2] ФЗ). В данных законах надо ввести идентичные нормы: участники торгов, организуемые государственными организациями, предприятиями с долей государственного участия должны иметь лицензию на осуществление работ, с использованием сведений, составляющих государственную тайну (хотя можно и создать другую лицензию, тип лицензии).

Данное решение сразу поставит под контроль все предприятия, которые должны работать, оказывать услуги государственным организациям и предприятиям, с долей государственного участия.

3. Риски для государственной безопасности, связанной с доступом иностранных консалтинговых компаний до информации государственных и частных компаний, с долей государственного участия

3.1. При проведении аудита (по российским или международным стандартам) в государственных и частных компаний, с долей государственного участия, иностранные аудиторы получают доступ до следующей информации:

3.1.1. Учредительные документы, с раскрытием информации о конечных бенефициарах.

3.1.2. Корпоративные документы, раскрывающие все механизмы управления предприятием.

3.1.3. Документы, связанные с анализом рынка, маркетинговые документы.

3.1.4. Документы, связанные со стратегией развития предприятия.

3.1.5. Кадровые документы: списки сотрудников, подрядчиков, связанных лиц – их статус, система оплаты труда, персональная информация.

3.1.6. Финансовые документы: финансовые модели, бюджеты - (управленческий) учет, перспективны планы развития, оценочные документы и т.п..

3.1.7. Бухгалтерские документы: состав активов, список поставщиков, покупателей, прочих контрагентов, номенклатуры закупок, схема финансирования, кредитования, структура налоговых отчислений и т.п..

3.1.8. Прочие документы: переписка, документы влияющие на подтверждение достоверности учета и т.п.

3.2. Вышеприведенный список означает, что фактически зарубежный эксперт получает доступ практически до всех значимых документов. Небольшой «изъян» документов, связанных с технологией, производством или документов, имеющий гриф «секретно», «совершенно секретно», может быть преодолен путем перекрестного анализа вышеприведенных документов.

3.3. Примерно аналогичные документы получают в свое распоряжение и обычные консалтинговые компании, которые российские предприятия приглашают для: разработки стратегии; стратегии маркетинга; реструктуризации; выхода на IPO; проектного финансирования и т.п.

3.4. Ситуацию осложняет то, что аудиторы и консалтеры обязаны собирать доказательства своей деятельности (общепринятое понятие: аудиторские доказательства), это означает, что у аудитора или консалтера формируется архив документов, которые сканируются и по факту хранятся на серверах, расположенных за рубежом. Это сильно облегчает их анализ зарубежными структурами, а также дает возможность проводить динамический, прогнозный анализ. При этом не надо забывать, что в большинстве фирм внутренняя документация ведется на английском языке с использованием специальных обозначений.

3.5. Учитывая тот факт, что в РФ среди крупных и даже средних предприятий сложилась негативная практика по привлечению к построению стратегий, маркетинга, аудита, оценки и т.п. только зарубежные консалтинговые компании, то они по факту получили доступ до стратегической информации: могут строить анализ, прогнозы развития РФ в любой отрасли (или в целом), имея доступ до предприятий, формирующих российский ВВП на 80%!

4. Влияние вступление РФ в ВТО на рынок аудита и консалтинга [3]

Один из важнейших рисков в сфере аудита и консалтинга связан со вступлением России во Всемирную Торговую Организацию (ВТО), объединяющую 153 государства и устанавливающую правила торговли между ними. В свою очередь, ВТО играет значительную роль в неизбежном и усиливающемся процессе глобализации, который несет в себе не только положительные, но и отрицательные стороны, особенно для России. В сущности, процесс глобализации можно определить как стирание границ между странами и культурами, следствием чего является появление транснациональных корпораций. Когда Россия вступила в ВТО и таким образом полностью присоединилась к процессам глобализации, российские компании, в том числе и те, которые занимаются аудиторско-консалтинговой деятельностью, могут не выдержать конкуренции с многоопытными зарубежными организациями. Как известно, на российском рынке уже осуществляют свою деятельность четыре крупнейшие аудиторские компании, так называемая «Большая четверка», включающие Deloitte & Touche, PricewaterhouseCoopers, KPMG и Ernst & Young. Занимая немалую долю рынка, они представляют большую угрозу для российских фирм. Вполне предсказуемо, что транснациональные корпорации, выходящие на российский рынок, в качестве своих аудиторов/консультантов будут выбирать не местные компании, а вышеперечисленных мировых гигантов. Кроме всего прочего, возникает риск того, что многие клиенты российских аудиторских/консалтинговых компаний могут перейти к конкурентам из «Большой четверки» в случае выхода на IPOили привлечения инвестиций у западных инвесторов.

Увеличение присутствия «Большой четверки» на российском рынке влечет за собой кадровый риск, который подразумевает под собой «переманивание» наиболее квалифицированной части специалистов в сфере аудита и консалтинга. «Большая четверка» разрабатывает программы привлечения и набора выпускников. В частности, по словам генерального директора компании Deloitte СНГ Дэна Коха, компания несет высокий уровень расходов на повышение квалификации персонала, чтобы каждый из аудиторов мог работать в любой стране 3. А поскольку российские компании пока не в состоянии это обеспечить, велика угроза потери высококвалифицированных работников.

Другим существенным риском, который может негативно повлиять на деятельность российских аудиторско-консалтинговых компаний, является переход на МСФО. Международные стандарты финансовой отчетности (МСФО) - это «набор документов, регламентирующих правила составления отчетов для компаний во всем мире» 5. В феврале 2011 года Правительство РФ приняло постановление № 107 "Об утверждении Положения о признании Международных стандартов финансовой отчетности и Разъяснений Международных стандартов финансовой отчетности для применения на территории Российской Федерации" 5. На данный момент большое число ведущих компаний России добровольно предоставляют отчетность, составленную на базе международных стандартов. Переход на МСФО может повлечь за собой как положительные, так и отрицательные последствия для аудиторско-консалтинговых компаний. Можно выявить следующие проблемы, связанные с переходом российских стандартов финансовой отчетности к международным: подготовка квалифицированных кадров и разработка учебных пособий, трудности с переводом, отличие у конечных пользователях финансовой информации, отсутствие четких формулировок законодательства и некоторые другие. Для большинства аудиторско-консалтинговых компаний переход на МСФО представляет собой значительный риск, так как во многих их них существует нехватка квалифицированного персонала, свободно владеющего английским языком.

Для того, чтобы быть конкурентоспособной компанией в сфере аудита необходимо предлагать клиентам полный спектр услуг, то есть всестороннюю поддержку не только в области аудита, но также и в других областях: консультирование по налогообложению и праву, финансовое консультирование, консультационные услуги в сфере повышения эффективности, оздоровления и реструктуризации бизнеса, IT-консалтинг и т.д. То есть в сфере аудита и консалтинга, в условиях динамично развивающегося рынка услуг, существует риск того, что компании, предлагающие ограниченный комплекс услуг, будут вытеснены более крупными компаниями.

Также для компаний, работающих в данной сфере, характерен риск потери репутации, который cтечением времени может привести к банкротству. Репутация является основным активом компании, состоящим из корпоративного имиджа, престижа и ценности бренда. Уоррен Баффет сформулировал это так: «чтобы создать репутацию, нужно 20 лет, а чтобы разрушить хватит и пяти минут» 4. Ярким примером реализации репутационного риска является аудиторская фирма Andersen, которая оказалась замешанной в махинациях с Enron. Бизнес аудиторской фирмы строился на доверии к ней клиентов, но став участником скандала, фирма подорвала свою репутацию и, в конечном счете, разорилась. Этот риск может оказать влияние на всю отрасль аудита и консалтинга, так как она базируется на доверии клиентов. Таким образом, недобросовестное поведение одной компании может негативно отразиться на деятельности других компаний, работающих в сфере аудита и консалтинга.

Поскольку любые операции по оказанию услуг привлекают пристальное внимание налоговых органов, для компаний, занимающихся аудиторско- консалтинговой деятельностью и, следовательно, защищающих интересы клиентов в налоговых органах, возникает риск негативного отношения со стороны данных органов власти. Факт того, что аудиторские услуги не получают воплощения в материализированном результате, порождает особый контроль со стороны проверяющих органов.

Генеральный директор АО «Холдинг «Люди Дела»,

Список использованных источников и литературы

- Бартон, Т. Риск-менеджмент. Практика ведущих компаний/ Т. Бартон, У.Г. Шенкир, П.Л. Уокер.- М.: Вильямс, 2008. - 208с.

- Пособие по корпоративному управлению: В 6 т: Часть VI - М.: Альпина Бизнес Букс, 2004. - 365с.Кох, Д. Рынок аудиторских услуг в России в ближайшие годы будет активно расти/ Беседу вел Д. Сергеев//Аудит, бухучет, налогообложение/НОУ ИПП. -2005. - http://www.ippnou.ru/article.php?idarticle=001682

- Холмс, Э. Риск-менеджмент. - М.: Эксмо, 2007. - 304с.

- KM.RU[Электронный ресурс]: Отчетность по МСФО в России станет обязательной в 2012 году. - 2011. URL: http://fintimes.km.ru/ekonomika-rossii/finansovaya- otchetnost/15456

- KPMG.RU [Электронный ресурс]: Что такое аудит? URL: http://www.kpmg.ru/index.thtml/ru/careers/workmatters/profauditor/index.html

- Ю. И. Маркова, А. А. Баркова, Обзор рисков в сфере аудита и консалтинга / Доклад Сибирско-американского факультета менеджмента Байкальской международной бизнес-школы Иркутского государственного университета.

Приложение № 1

Ведущие международные аудиторские компании (Большая четверка)

«Большой четверкой» называют четыре крупнейших в мире компании, предоставляющие ауди́торские и консалтинговые услуги:

Крупнейших фирм когда-то было восемь, и назывались они вместе «Большая восьмерка». В 1989-м году в результате слияния Deloitte, Haskins and Sells и Touche Ross (объединенная фирма стала называться Deloitte & Touche), и Ernst & Whinney и Arthur Young (Ernst & Young) «Восьмерка» превратилась в «Шестерку». Количество крупнейших компаний вновь сократилось в 1998 году после слияния PriceWaterhouse и Coopers & Lybrand (в результате возникла PricewaterhouseCoopers). Наконец, «Пятерка» стала «Четверкой» в 2002 году после массового ухода клиентов от Arthur Andersen, последовавшего за обвинением компании в соучастии в фальсификации отчетности обанкротившейся Enron.

Ежегодно российские представительства компаний «большой четверки» принимают на работу более пяти тысяч выпускников российских вузов, а также молодых специалистов.

Приложение № 2

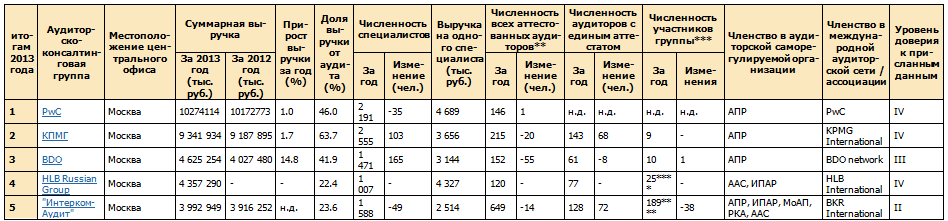

Общедоступные рейтинговые результаты пяти ведущих аудиторских компаний [5]

[1] Федеральный закон от 05.04.2013 N 44-ФЗ "О контрактной системе в сфере закупок товаров, работ, услуг для обеспечения государственных и муниципальных нужд"

[2] Федеральный закон от 18.07.2011 N 223-ФЗ "О закупках товаров, работ, услуг отдельными видами юридических лиц"

[3] 6

[4] По материалам Википедии

[5] http://raexpert.ru/rankingtable/auditors/2013/main/____________________________________________

Дополнительные материалы

О наличном денежном обращении и национальной платежной системе

I. Наличное денежное обращение

1. Проблематика

1.1. Наличное денежное обращение в России и других странах долгие годы являлось необходимым и обязательным элементом кредитно-денежной политики.

1.2. Но с развитием экономики и новых технологий, наличное денежное обращение стало скорее негативным фактором по следующим причинам:

1.2.1. Трудная контролируемость наличных платежей, что приходит к:

1.2.1.1. Коррупционным схемам (взятки, откаты и т.п.).

1.2.1.2. «Черному» денежному обращению, включая серые и черные заработные платы.

1.2.1.3. Неконтролируемость расходов населения, включая государственных служащих.

1.2.1.4. Необходимость постоянной замены денежных знаков (защита, обветшание и т.п.) для поддержания необходимой денежной массы в обороте.

1.2.1.5. Расходы, связанные с выпуском, обращением, замещением денежных купюр.

2. Решение

2.1. При современных технологиях Российская Федерация должна предпринять все возможные шаги для замещение наличных денежных средств – безналичными.

2.2. Для этого необходимо на законодательном уровне:

2.2.1. Обязать ВСЕ государственные и частные структуры выдавать зарплаты, пенсии и прочие платежи только через персональные пластиковые карты конкретного физического лица.

2.2.2. Обязать ВСЕ розничные, государственные структуры установить средства по приему денежных средств через пластиковые карты (эквайринг).

2.2.2.1. Ввести льготы по налогу на прибыль и НДС при покупке такого оборудования.

2.2.2.2. Ввести дополнительный налог при покупке за наличные средства.

2.2.3. Запретить любые наличные денежные переводы между юридическими лицами.

2.2.4. В последствие запретить любое денежное обращение между физическими и\или юридическими лицами.

3. Выгоды, преимущества

3.1. Если в Российской Федерации полностью запретить наличное денежное обращение, то это приведет к следующим позитивным моментам:

3.1.1. Полный контроль доходов и расходов граждан и юридических лиц.

3.1.2. Чрезвычайная сложность финансирования террористических и преступных формирований.

3.1.3. Сложность в реализации любой коррупционной схемы.

3.1.4. Большие сложности при выплате серых и черных заработных плат.

3.2. Все это приведет к:

3.2.1. Сокращению государственных расходов на наличное денежное обращение.

3.2.2. «Обеление» всех доходов и расходов, а как следствие увеличение налоговых поступлений.

3.2.3. Контролируемости всех расходов, а как следствие к затруднению финансирования любых криминальных схем.

3.2.4. Повышению экономической безопасности РФ.

II. Национальная платежная система

1. Проблематика

1.1. В Российской Федерации доминируют две американские платежные системы:

1.1.1. Visa International.

1.1.2. MasterCard International.

1.2. Это несет непосредственную угрозу экономической безопасности РФ.

1.2.1. Даже если счета российских граждан открыты в российских банках, то западные спецслужбы все равно имеют доступ до информации о реальных операциях по выпущенным картам, поскольку основные клиринговые центры находятся за рубежом.

1.2.2. Если по любой причине зарубежные клиринговые центры прекратят обслуживание наших запросов, это сразу заморозит все безналичные переводы по выпущенным картам наших граждан, с соответствующим огромным ущербом экономике России.

1.2.3. Если российские граждане вывели свои капиталы за рубеж и в зарубежном банке открыли расчетный счет, то они могут воспользоваться своими денежными средствами на территории РФ, не платя соответствующих налогов и не подконтрольны ФНС РФ (Финмиторингу).

2. Решение

2.1. Реализация в РФ собственной платежной системы (по аналогу с Visa & MasterCard).

2.1.1. Данную систему можно построить на базе Сбербанка России и применении технологий «Золотая Корона» (разработанной ООО «Центр Финансовых Технологий»).

2.2. Законодательный запрет на обращение зарубежных платежных систем в РФ, с обязанием всех использовать российскую платежную систему.

2.3. Постепенную ликвидацию всех банкоматов, эквайринговых систем, принимающих зарубежные платежные инструменты.

2.4. При въезде иностранных граждан в РФ выдавать им пластиковые карты с привязкой к их платежной системе.

2.4.1. Т.е. потребуется сотрудничество с ведущими платежными системами, чтобы при любой транзакции в российской платежной системе она реплицировалась в запрос зарубежной платежной системы.

2.5. Аналогичную (зеркальную) схему надо сделать для российских граждан, выезжающих за рубеж.

2.5.1. К российской платежной карте можно привязывать одну международную или.

2.5.2. Сделать нашу платежную систему совместимой с запросами зарубежных эквайриновых систем.

3. Выгоды, преимущества

3.1. Реализация данной программы окончательно поставит под государственный контроль все платежные операции в РФ.

3.2. Повысит экономическую независимость (безопасность) российской платежной системы (экономики в целом).

_______________________

Вопрос: какие меры необходимо предпринять Правительству (госструктурам) в целях обеспечения информационной безопасности В НПС (если есть возможность, то как можно подробнее, при целесообразности пошагово…)

1. Направления безопасности НПС

1.1. Физические:

1.1.1. На стороне сервера:

1.1.1.1. Меры обеспечивающие сохранность и восстановимость информации.

1.1.1.2. Меры ограничивающие физический доступ до серверов.

1.1.1.3. Меры обеспечивающие безопасность места (сейсмическая, военная и т.п. защиты), секретность расположения и т.п.

1.1.1.4. Меры обеспечивающие бесперебойную работу:

1.1.1.4.1. Резервные базы данных и контрольные (резервные сервера).

1.1.1.4.2. Резервные каналы связи.

1.1.1.4.3. Резервные каналы электропитания и вентиляции.

1.1.2. Каналов связи:

1.1.2.1. Меры ограничивающие доступ до каналов связи.

1.1.2.2. Меры обеспечивающие бесперебойную работу (резервные каналы, работу с оборудованием и т.п.).

1.1.3. На стороне клиента:

1.1.3.1. Меры верифицирующие конечное оборудование.

1.2. Аппаратные:

1.2.1. Создание (сборка) серверов, сетевого оборудования, прочего аппаратного обеспечения из комплектующих, исключающих возможность наличия «закладок», «окон доступа» и т.п.

1.2.1.1. Желательно, хотя и не всегда возможно, использование российского аппаратного обеспечения.

1.3. Информационные:

1.3.1. Создание (использование) собственной систему управления базами данных.

1.3.2. Создание (использование) собственных протоколов связи и шифрования.

1.3.3. Создание собственного ПО для конечного оборудования.

1.3.4. Создание собственной операционной системы, на которой будут работать сервера и конечное оборудование (предположительно на основе Unix, Lunix).

1.4. Ресурсные (человеческие):

1.4.1. Меры, контролирующие лиц, имеющих доступ до различных частей НПС.

1.5. Законодательные.

Поскольку каждый из пунктов, приведенных выше – это отдельный БОЛЬШОЙ проект со своими задачами, сроками, бюджетами, описанием рисков и т.п., считаю данное описание достаточным для общего понимания необходимых задач, обеспечивающих информационную безопасность Национальной Платежной Системы.