Указанием Банка России от 03.12.2010 № 2539-У внесены изменения в Указание Банка России от 12.11.2009 № 2332-У, которым, в частности, с 1 апреля 2011 года введена новая форма отчетности 0409406 «Сведения о расчетах резидентов с нерезидентами по операциям с производными финансовыми инструментами и прочим срочным сделкам». Рассмотрим особенности ее составления и представления.

Порядок представления новой формы в ТУ Банка России

Уполномоченные банки ежемесячно в электронном виде направляют отчетность по форме 0409406 (далее – Отчет) в территориальные учреждения Банка России по месту нахождения головного офиса уполномоченного банка не позднее 17-го рабочего дня месяца, следующего за отчетным. Отчет представляется головным офисом уполномоченного банка, включает данные по его филиалам независимо от места их расположения, в том числе по филиалам (не являющимся самостоятельными юридическими лицами), находящимся на территории других государств.

Сведения, отражаемые в отчете

В целях составления Отчета основные понятия используются в соответствии с трактовками их в действующем законодательстве:

- резидент, нерезидент – в соответствии с Федеральным законом от 10.12.2003 № 173-ФЗ «О валютном регулировании и валютном контроле»;

- выгодоприобретатель – в соответствии с Положением Банка России от 19.08.2004 № 262-П «Об идентификации кредитными организациями клиентов и выгодоприобретателей в целях противодействия легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма»;

- производный финансовый инструмент – в соответствии с ч. 29 ст. 2 Федерального закона от 22.04.1996 № 39-ФЗ «О рынке ценных бумаг».

При этом уточняется, что отделения, дочерние общества и организации резидентов, находящиеся на территориях иностранных государств и имеющие статус юридического лица иностранного государства, а также структуры созданного Российской Федерацией и Республикой Беларусь Союзного государства отражаются в Отчете в качестве нерезидентов.

Понятия: вариационная маржа, начальная маржа, трансграничный расчет, используемые в Отчете, применяются в соответствии с терминами, используемыми в платежных и расчетных системах1.

Классификация финансовых инструментов для целей отчета

Данные о расчетах по операциям с производными финансовыми инструментами и прочим срочным сделкам представляются по видам финансовых инструментов:

- опционы, включая опционы на акции для работников;

- фьючерсы, биржевые и внебиржевые форвардные контракты;

- своповые контракты.

Опционы включают все виды контрактов, которые дают покупателю контракта определенное право, но не обязательство, купить (продать) базовый актив к определенной дате (на определенную дату) по определенной цене. За это право покупатель платит премию. В обмен покупатель получает право, но не обязанность, купить (опцион типа call) или продать (опцион типа put) определенный актив по заранее оговоренной цене (цене исполнения).

Опционы на акции для работников представляют собой опционы на покупку акций компании, предлагаемые работникам компании в качестве формы оплаты труда. Опцион на акции для работников создается на определенную дату (дата предоставления) и устанавливает, что работник может купить оговоренное количество акций в предприятии работодателя по оговоренной цене (цена исполнения) либо на заданную дату (дата получения права на исполнение опциона), либо в течение некоторого периода времени (период исполнения), начинающегося с даты получения права на исполнение.

Контракты форвардного типа (форвард) включают все виды контрактов, которые обязывают одну из сторон купить, а другую продать базовый актив по определенной цене (цене исполнения) на определенную дату. В группу контрактов форвардного типа входят фьючерсные контракты, биржевые и внебиржевые форвардные контракты, а также своповые контракты.

Своповые контракты включают валютные свопы, процентные свопы и кросс-валютные процентные свопы. Под процентным свопом понимается соглашение об обмене долгового обязательства с фиксированной процентной ставкой на обязательство с плавающей ставкой. Участники обмениваются только процентными платежами, но не номиналами. Под валютным свопом понимается соглашение об обмене номинала и фиксированных процентов в одной валюте на номинал и фиксированный процент в другой валюте, при этом реального обмена номинала может не происходить.

Для целей Отчета к прочим срочным сделкам относятся сделки, в условиях которых предусмотрено, что поставка соответствующего актива или расчеты осуществляются сторонами не ранее третьего рабочего дня после дня заключения сделки, но при этом не указано, что такая сделка является производным финансовым инструментом.

Расчеты с какими лицами отражаются и не отражаются в отчете

В Отчете отражаются расчеты клиентов-резидентов, являющихся индивидуальными предпринимателями и юридическими лицами (кроме кредитных организаций):

- непосредственно с нерезидентами в собственных интересах и за свой счет;

- непосредственно с нерезидентами в интересах и за счет резидентов-выгодоприобретателей;

- с резидентами в интересах и за счет нерезидентов-выгодоприобретателей.

Обратим внимание, что при составлении Отчета учитываются расчеты, совершенные клиентами-резидентами данного уполномоченного банка в интересах резидентов-выгодоприобретателей и нерезидентов-выгодоприобретателей, к которым относятся уже все лица, а именно физические лица, индивидуальные предприниматели и юридические лица (включая кредитные организации).

Если расчеты осуществлялись между двумя резидентами, один из которых действовал в интересах и за счет нерезидента-выгодоприобретателя, то сведения о расчетах отражает в Отчете тот уполномоченный банк, клиентом которого является резидент, действовавший в интересах указанного нерезидента. При этом уточняется, что неважно, указано или нет в контракте (сделке) наименование нерезидента-выгодоприобретателя.

В Отчете не отражаются:

- расчеты кредитных организаций по операциям с производными финансовыми инструментами и прочим срочным сделкам, совершенные ими как в собственных интересах, так и в интересах третьих лиц;

- расчеты клиентов-резидентов, являющихся физическими лицами, с нерезидентами по операциям с производными финансовыми инструментами и прочим срочным сделкам, совершенные ими как в собственных интересах, так и в интересах третьих лиц;

- встроенные производные инструменты, являющиеся неотделимой частью базового актива;

- операции с ценными бумагами на возвратной основе без признания получаемых (передаваемых) ценных бумаг;

- страховые контракты;

- аккредитивы и гарантии;

- неустойки (пени, штрафы) по операциям с производными финансовыми инструментами и прочим срочным сделкам, взысканные по решению судов.

Как внести исправления в отчеты за предыдущие отчетные периоды

В случае полного или частичного возврата суммы, например, при ненадлежащем исполнении или неисполнении контрагентом обязательств по контракту (сделке), а также в случае возврата излишне или ошибочно переведенных сумм по операциям с производными финансовыми инструментами и прочим срочным сделкам, отраженным в Отчете за предыдущие периоды, исправления отражаются в Отчете за текущий период сторнировочной записью. При этом указываются все первоначальные реквизиты данной операции (несовпадение допускается только по показателям «код валюты платежа», «сумма платежа по операции», «БИК (СВИФТ) банка, обслуживающего нерезидента»), а сумма возврата указывается со знаком минус.

Данные операции отражаются в Отчетах тех уполномоченных банков, клиенты которых осуществляли первоначальные расчеты (в пределах последних 12 месяцев, но не ранее даты вступления в силу настоящей формы отчетности).

Если возврат денежных средств по сделке осуществлялся через отчитывающийся уполномоченный банк, не проводивший первоначальные расчеты, такой перевод отражается в Отчете как обычная операция.

Если клиент не представил своевременно подтверждающие документы

Если денежные средства, поступившие в пользу клиентов отчитывающегося уполномоченного банка, из-за отсутствия подтверждающих документов на момент представления Отчета не были определены как подлежащие включению в Отчет, то такие операции отражаются в том отчетном периоде, в котором были представлены соответствующие документы (в пределах последних 12 месяцев, но не ранее даты вступления в силу формы отчетности 0409406).

Порядок заполнения Отчета

Форму 0409406 будут заполнять только те банки, у которых были расчеты с нерезидентами по операциям с производными финансовыми инструментами и прочим срочным сделкам. Однако если у банка таких расчетов не было в отчетном периоде, в поле «Признак отчета с нулевыми показателями» необходимо поставить ноль. И отправить пустую форму в территориальное управление Банка России.

В поле I банк ставит число, равное количеству филиалов, действующих в отчетном периоде у данной кредитной организации. При этом в поле II проставляется только количество филиалов, через которые в отчетном периоде осуществлялись расчеты клиентов-резидентов с нерезидентами по операциям с производными финансовыми инструментами и прочим срочным сделкам.

У банка NNN есть три филиала. На 01.05.2011 расчеты с нерезидентами по операциям с производными финансовыми инструментами не производились. На 01.06.2011 расчеты с нерезидентами по операциям со срочными сделками производились только в одном филиале.

На 01.05.2011 в поле I будет стоять показатель 3 (количество филиалов, действующих в отчетном периоде у банка NNN), в поле «Признак отчета с нулевыми показателями» необходимо проставить ноль, так как расчеты, соответствующие форме 0409406, не совершались в данном отчетном периоде.

На 01.06.2011 в поле I будет стоять значение 3 (количество филиалов, действующих в отчетном периоде, у банка NNN), в поле II будет стоять показатель 1, так как только в одном филиале совершались расчеты с нерезидентами по операциям со срочными сделками.

Графа 2 формы 0409406 предназначена для отражения даты совершенной операции. Возможны три даты:

- дата зачисления денежных средств на корреспондентский счет отчитывающегося уполномоченного банка (списания денежных средств с корреспондентского счета отчитывающегося уполномоченного банка);

- дата зачисления (списания) денежных средств на счет (со счета) клиента-резидента (в случае если это внутрибанковские (клиентские) расчеты);

- дата представления документов по совершенным операциям.

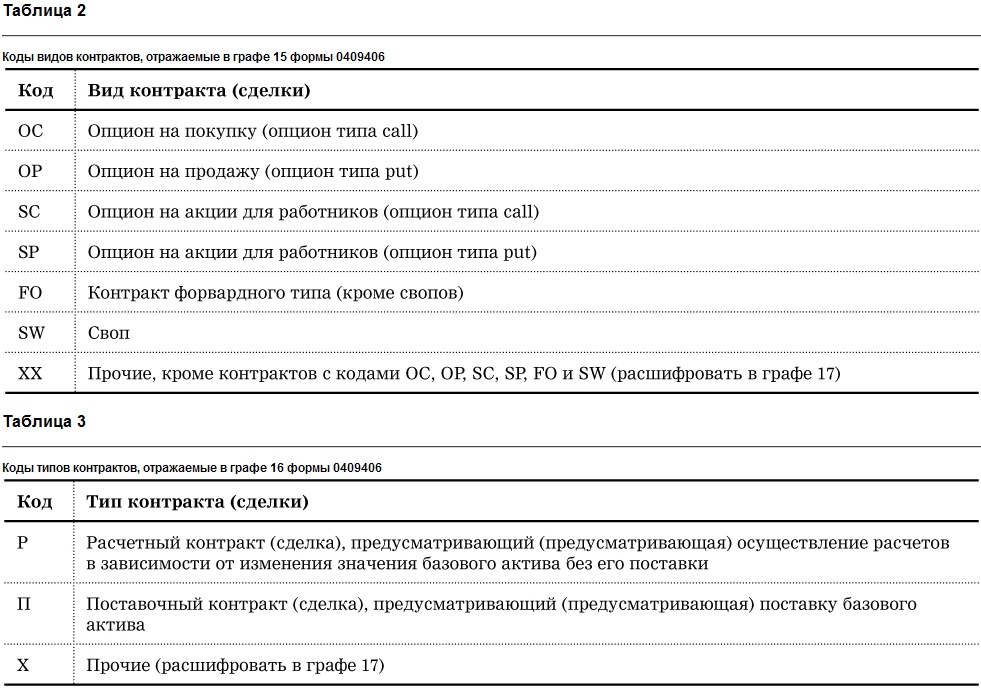

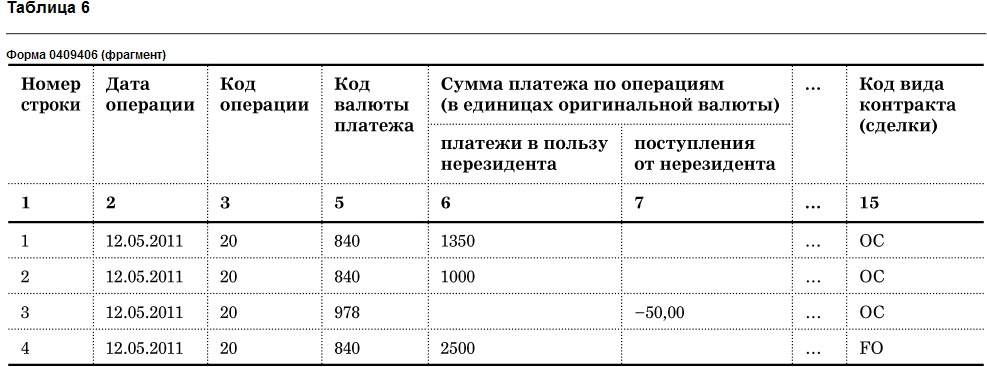

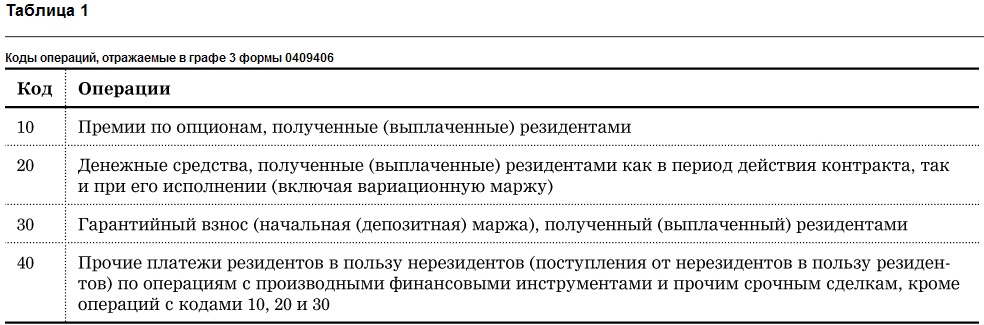

Банк России предлагает в форме 0409406 отражать четыре вида операций, каждому виду был присвоен соответствующий код, который необходимо отразить в графе 3 (табл. 1).

Если банк проставляет в графе 3 код 40, то в графе 4 необходимо кратко раскрыть назначение платежа.

Возможна ситуация, когда один платежный документ оформлен сразу по нескольким контрактам, указанным в графе 15 и 16 (табл. 2 и 3), тогда следует имеющийся платеж разделить на каждый вид контракта. Если это невозможно, вся сумма платежа относится на один из видов контрактов.

Пример 2

Банк NNN на 01.06.2011 отражал операции с нерезидентами по операциям с производными финансовыми инструментами и прочим срочным сделкам. 12.05.2011 был оформлен один платежный документ на два опциона и форвардный контракт в размере $5000:

- опцион call № 1 – $1500;

- опцион call № 2 – $1000;

- форвардный контракт – $2500.

В форме 0409406 будут отражены три контракта 12.05.2011 (табл. 4).

Если платеж является комплексным, включающим расчеты по операциям, как подлежащим, так и не подлежащим отражению в форме 0409406, следует на основании сделки выделить из общей суммы платежа платежи, подлежащие отражению в форме 0409406. Если платежи по данным операциям определить невозможно, то в форме 0409406 такой комплексный платеж не отражается.

Не стоит забывать, что денежные средства, перечисленные в пользу нерезидента (поступившие от нерезидента) в отчетном периоде, могут быть частично возвращены в этом же отчетном периоде,а если на момент представления формы 0409406 в распоряжение отчитывающегося уполномоченного банка поступила информация о возврате денежных средств, выплаченных (поступивших) в отчетном периоде, то при совпадении данных по всем показателям, кроме граф 2, 6 и 7, допускается сальдирование указанных операций. Результат сальдирования отражается с датой первоначальной операции.

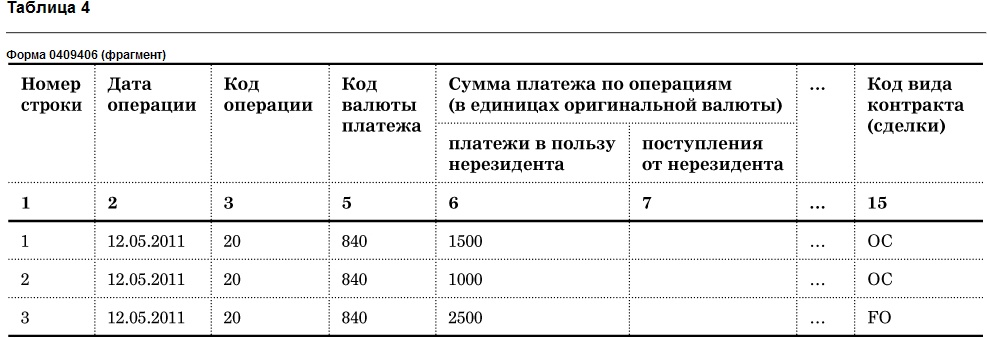

Пример 3

Пример 2 дополним следующим условием: 26.05.2011 были частично возвращены денежные средства по опциону № 1 в размере $150. Таким образом, форма 0409406 будет выглядеть иначе, чем это представлено в примере 2 (табл. 5).

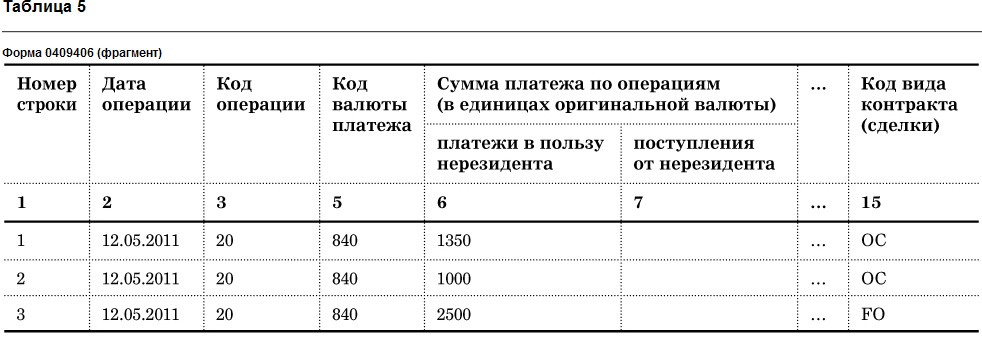

Если расчеты по контракту (сделке) осуществлялись в отчетном периоде в одной валюте, а их возврат произведен в другой валюте, но в этом же отчетном периоде, то такие операции не сальдируются, а отражаются как две самостоятельные операции. При этом возврат отражается с датой первоначального платежа, но в графах 6 и 7 сумма возврата указывается со знаком минус.

Пример 4

Пример 2 дополним следующим условием: 26.05.2011 были частично возращены денежные средств по опционам № 1 и № 2 в размере $150 и $50 соответственно. Таким образом, форма 0409406 будет выглядеть иначе (табл. 6).

В графах 9–11 раскрывается информация о клиентах-резидентах. В графе 9 приводится следующая информация в зависимости от клиента:

1. Клиент – юридическое лицо: банк указывает прописными буквами без кавычек сокращенное наименование фирмы, затем без пробела через запятую отражает сокращенно организационно-правовую форму.

2. Клиент – физическое лицо: банк указывает код ФЛ.

3. Клиент – индивидуальный предприниматель: банк указывает код ИП.

В графе 10 указывается идентификационный номер налогоплательщика – юридического лица, для кредитных организаций – БИК. Для физических лиц и индивидуальных предпринимателей указываются те же коды, что и в графе 9.

В графе 11 указывается:

1. «Продавец» – если продавцом по контракту (сделке), а для опционов – продавцом опционного контракта являются:

- клиент-резидент, действующий в собственных интересах;

- клиент-резидент, действующий в интересах резидента-выгодоприобретателя;

- контрагент-резидент.

2. «Покупатель» – если покупателем по контракту (сделке), а для опционов – покупателем опционного контракта являются:

- клиент-резидент, действующий в собственных интересах;

- клиент-резидент, действующий в интересах резидента-выгодоприобретателя;

- контрагент-резидент.

В контрактах (сделках), заключенных клиентом-резидентом от своего имени в интересах и за счет нерезидента, стороной по контракту (сделке) считается нерезидент-выгодоприобретатель.

В графах 12–14 раскрывается информация о клиентах-нерезидентах. Графа 12 заполняется аналогичным образом, как и графа 9, за исключением п. 3, касающегося индивидуальных предпринимателей. Для контрактов, заключенных на иностранных биржах, если конечный контрагент неизвестен, приводится аббревиатура наименования биржи или ее расчетной организации.

В графе 13 указывается цифровой код в соответствии с ОКСМ страны места нахождения нерезидента. Для представительств и филиалов иностранных компаний, расположенных на территории Российской Федерации, указывается код страны места нахождения материнской компании. Если страна материнской компании неизвестна, то указывается код 997. Для международных организаций указывается код 998. При отсутствии данных о стране места нахождения нерезидента указывается код 999. Для контрактов, заключенных на иностранных биржах, указывается код страны места нахождения биржи или ее расчетной организации.

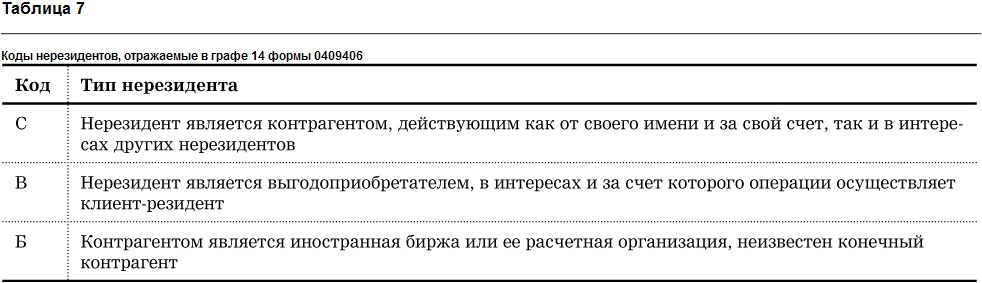

В графе 14 указывается один из кодов, предложенных Банком России (табл. 7).

Банк России готовится внести исправления в «Порядок составления и представления отчетности по форме по форме 0409406 «Сведения о расчетах резидентов с нерезидентами по операциям с производными финансовыми инструментами и прочим срочным сделкам»»2. Большая часть изменений затрагивает пункт III.7, посвященный порядку заполнения графы 8 «БИК (СВИФТ) банка, обслуживающего отправителя (получателя) – нерезидента».

Необходимо иметь в виду, что согласно Письму Банка России от 24.02.2011 № 21-Т «О неприменении мер воздействия к кредитным организациям» регулятор не собирается принимать меры воздействия принудительного характера в отношении кредитных организаций, допустивших в период с 01.04.2011 по 30.09.2011 нарушения при составлении формы отчетности 0409406 «Сведения о расчетах резидентов с нерезидентами по операциям с производными финансовыми инструментами и прочим срочным сделкам».

1См. специализированное издание Банка России «Платежные и расчетные системы. Международный опыт. Выпуск 1. Глоссарий терминов, используемых в платежных и расчетных системах» на сайте Банка России

2Проект изменений в Указание Банка России от 12.11.2009 № 2332-У размещен на сайте Банка России