Полученные кредиты и займы первоначально признают по справедливой стоимости. Последующий их учет производят по амортизированной стоимости с использованием метода эффективной ставки процента.

Компании, привлекающие заемные средства, могут столкнуться с некоторыми сложностями при отражении их в учете и отчетности. Рассмотрим основные принципы раскрытия информации о кредитах и займах, полученных как на общие цели, так и под конкретные проекты.

Первоначальное признание кредитов и займов полученных

Согласно МСФО кредиты и займы полученные — это финансовые обязательства. Их отражение в учете и отчетности регламентируют стандарты МСФО (IAS) 32 и 39, а также МСФО (IFRS) 7 и 9. Первоначальное признание полученных кредитов и займов производится по справедливой стоимости, которая, как правило, соответствует сумме, указанной в договоре (см. пример ниже). Помимо этого, стоимость корректируют с учетом прямых затрат по сделке, которые не были бы понесены, если бы сделка не совершалась.

Пример 1

Компания получила кредит в банке на рыночных условиях сроком на 3 года. Сумма кредита — 100 млн руб. В кредитном договоре предусмотрена комиссия банка в размере 5 млн руб. В итоге фактически получено не 100, а 95 млн руб. Именно эта сумма должна быть признана справедливой стоимостью кредита на дату отражения операции в учете.

Фирма также может нести расходы на привлечение заемных средств (см. таблицу 1) до момента их фактического получения, но с большой вероятностью того, что кредит (заем) будет взят. В таком случае следует учитывать данные затраты как предоплату и при поступлении заемных средств списывать их в уменьшение суммы заимствования.

Таблица 1. Примеры прямых затрат по привлечению финансирования и способы их учета

|

Затраты, учитываемые в стоимости финансового обязательства

|

Затраты, списываемые на финансовый результат текущего периода

|

|

|

Существуют и другие ситуации, когда справедливая стоимость финансового обязательства будет отличаться от договорной. Например, когда заемные средства привлекаются на нерыночных условиях:

- получен беспроцентный заем;

- проценты по кредиту существенно отличаются от рыночных ставок при прочих аналогичных условиях.

Согласно принципам МСФО (IAS) 39 ставка процента должна соответствовать кредитному рейтингу заимодавца и ставкам по аналогичным долговым инструментам. Критерии аналогичности: период и длительность кредита, валюта сделки, схема движения денежных средств, наличие залога (обеспечения, гарантии) и другие. Принципы МСФО вытекают из теории стоимости денег. Данная теория гласит, что сумма, полученная или уплаченная в будущем, стоит меньше, чем та же сумма, полученная или уплаченная в текущем периоде (из-за инфляции, рисков, возможности альтернативных доходов). Следовательно, текущую стоимость обязательства необходимо отражать с учетом того, что движение экономических выгод, заключенных в соответствующем обязательстве, отсрочено во времени. В этих целях проводится процедура дисконтирования, то есть приведения стоимости будущих денежных потоков к их текущему эквиваленту (см. пример ниже). Отметим, что дисконтирование не применяется в случае с краткосрочными финансовыми инструментами, поскольку эффект будет несущественным.

Пример 2

Фирма получила заем от своей материнской компании 01.01.2012 в размере 700 000 руб. сроком на 3 года. Ежегодная сумма процентов составляет 5% годовых от суммы основного долга. Ее выплачивают ежегодно, начисляя по методу простого процента. Средняя рыночная ставка процентов по привлеченным на аналогичных условиях кредитам и займам составляет 13,5% годовых.

Для определения справедливой стоимости займа необходимо продисконтировать все предстоящие выплаты по займу по рыночной ставке процента (см. таблицу 2).

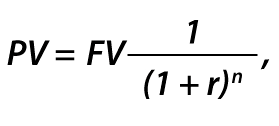

где PV — приведенная стоимость;

FV — будущая стоимость;

r — рыночная процентная ставка;

n — количество периодов (дней, месяцев, лет).

Таблица 2. Дисконтирование предстоящих выплат по рыночной ставке процента

|

Дата |

Выплаты по договору, руб. |

Рыночная ставка, %

|

Год |

Дисконтированный денежный поток, руб.

|

|

31.12.2014

|

35 000

|

13,5 |

1 |

30 837

|

|

31.12.2014

|

35 000

|

13,5 |

2

|

27 169

|

|

31.12.2014

|

735 000 |

13,5 |

3 |

502 689

|

|

Итого: |

805 000

|

|

|

560 696

|

Справедливая стоимость займа составляет 560 696 руб.

Между справедливой стоимостью и суммой договора существует разница, поэтому в момент первоначального признания возникает прибыль. В учете сделаны следующие записи:

ДЕБЕТ счета «Денежные средства»

– 700 000 руб.

КРЕДИТ счета «Заем полученный»

– 560 696 руб.

КРЕДИТ счета «Доход»

– 139 304 руб. (700 000 – 560 696)

Последующий учет кредитов и займов полученных

Последующий учет кредитов и займов полученных производится по амортизированной стоимости с использованием метода эффективной ставки процента. Амортизированная стоимость складывается:

- из суммы финансового обязательства при первоначальном признании;

- выплат основной суммы долга;

- накопленной с использованием метода эффективной ставки процента амортизации разницы между первоначальной стоимостью и суммой к погашению.

Метод эффективной ставки процента — это признание процентных расходов в течение периода кредитования с целью обеспечения постоянной процентной ставки в каждом периоде. По сути, данный метод аналогичен начислению сложных процентов. Эффективная ставка процента — это ставка, которая дисконтирует будущие денежные выплаты в течение ожидаемого срока кредита до справедливой стоимости кредита (займа). Как правило, ставка процента по банковскому кредиту, указанная в договоре, соответствует эффективной ставке процента. В случае с нерыночными условиями сделки финансовому специалисту необходимо использовать профессиональное суждение для определения ее величины и обосновать свой расчет.

Пример 3

В начале 2012 г. фирма получила беспроцентный заем в размере 15 млн руб. Она обязана погасить его в течение 5 лет равными долями. Рыночная ставка процента — 13,5%.

Первоначальную стоимость займа определяют путем дисконтирования аналогично предыдущему примеру (см. таблицу 3).

Таблица 3. Расчет первоначальной стоимости займа путем дисконтирования

|

Выплаты по договору, тыс. руб.

|

Рыночная ставка, %

|

Год

|

Дисконтированный денежный поток, тыс. руб.

|

|

3000

|

13,5

|

1

|

2643

|

|

3000

|

13,5

|

2

|

2329

|

|

3000

|

13,5

|

3

|

2052

|

|

3000

|

13,5

|

4

|

1808

|

|

3000

|

13,5

|

5

|

1593

|

|

Итого:

|

|

|

10 424

|

Проценты рассчитывают с учетом погашения и амортизации разницы между первоначальной стоимостью и суммой к погашению (см. таблицу 4).

Таблица 4. Расчет процентов

|

Год

|

Балансовая стоимость кредита на начало периода, тыс. руб.

|

Проценты по кредиту, тыс. руб.

|

Выплаты основного долга, тыс. руб.

|

Балансовая стоимость кредита на конец периода, тыс. руб.

|

|

(1)

|

(2)

|

(3) = (2) × 13,5%

|

(4)

|

(5) = (2) + (3) + (4)

|

|

2012

|

10 424

|

1407

|

–3000

|

8831

|

|

2013

|

8831

|

1192

|

–3000

|

7024

|

|

2014

|

7024

|

948

|

–3000

|

4972

|

|

2015

|

4972

|

671

|

–3000

|

2643

|

|

2016

|

2643

|

357

|

–3000

|

—

|

В отчете о прибылях и убытках за 2012 г. указана сумма процентного расхода — 1407 тыс. руб.

Капитализация затрат по кредитам и займам

В международной практике (МСФО (IAS) 23) так же, как и в РСБУ, капитализируются затраты по кредитам и займам, связанным с приобретением, строительством или производством активов. Основное отличие от российских стандартов заключается в том, что согласно МСФО к затратам по займам относятся проценты, рассчитанные по методу эффективной ставки процента, процентные платежи по договорам финансовой аренды и курсовые разницы по процентам.

Требования МСФО к квалифицируемому активу:

- актив не отражается по справедливой стоимости;

- подготовка актива к использованию требует значительного времени.

Дата начала капитализации наступает, когда:

- компания несет расходы, связанные с квалифицируемым активом;

- компания несет затраты по займам (начисляется процентный расход);

- предпринимаются действия, необходимые для подготовки актива к предполагаемому использованию.

Капитализация затрат по займам продолжается до даты, когда актив готов к использованию.

Капитализированные затраты по займам рассчитываются на основе средней стоимости финансирования (см. пример ниже). Исключение составляют случаи, когда средства получены непосредственно для приобретения или создания квалифицируемого актива. По таким заимствованиям капитализируются все фактические затраты, которые отражают за вычетом любого инвестиционного дохода от временного инвестирования заемных средств. Также отметим, что к квалифицируемому активу относятся авансы, выданные под незавершенное строительство, то есть проценты могут капитализироваться и в состав авансов.

Пример 4

01.07.2012 компания заключила договор на сооружение производственной линии на сумму 22 млн руб. Объект был построен в течение года. За это время строительной организации было перечислено:

- 01.07.2012 — 2 млн руб.;

- 30.09.2012 — 6 млн руб.;

- 31.03.2013 — 10 млн руб.;

- 30.06.2013 — 4 млн руб.

Фирма привлекала кредит в размере 7 млн руб. по ставке 10% годовых непосредственно на финансирование строительства, а также два кредита на общие цели в размере 10 и 15 млн руб. по ставке 12,5% и 10% годовых соответственно.

Средневзвешенная сумма кредитов общего назначения составляет (см. таблицу 5):

Таблица 5. Расчет средневзвешенной суммы кредитов общего назначения

|

Дата

|

Затраты,

|

Сумма, относящаяся

|

Сумма, относящаяся

|

Средневзвешенная сумма

|

|

01.07.2012

|

2000

|

2000

|

0

|

0

|

|

30.09.2012

|

6000

|

5000

|

1000

|

1000 × 9/12

|

|

31.03.2013

|

10 000

|

0

|

10 000

|

10 000 × 3/12

|

|

30.06.2013

|

4000

|

0

|

4000

|

2000 × 0/12

|

|

Итого:

|

22 000

|

7000

|

15 000

|

3250

|

Ставка капитализации равна:

12,5% × (10 000 : (10 000 + 15 000)) тыс. руб. + 10% × (15 000 : (10 000 + 15 000)) тыс. руб. = 11%

Сумма капитализируемых процентов по займу общего назначения составила:

3250 тыс. руб. × 11% = 357,5 тыс. руб.

Сумма капитализируемых процентов по целевому займу:

7000 тыс. руб. × 11% = 770 тыс. руб.

Общая сумма капитализируемых затрат:

357,5 + 770 = 1057,5 тыс. руб.

Прекращение признания

Прекращение признания финансового обязательства (или его части) происходит:

- когда оно погашено (то есть указанное в договоре обязательство исполнено или аннулировано);

- срок его действия истек.

Прибыль или убыток от выбытия финансовых обязательств определяется как разница между балансовой стоимостью обязательства и суммой выплаченного возмещения. Результат отражают в составе отчета о прибылях и убытках как финансовый доход или расход.

Прекращение признания также происходит при существенном пересмотре условий сделки. В этом случае предыдущее финансовое обязательство списывается по балансовой стоимости и признается новое по справедливой стоимости с учетом измененной ставки. Разница формирует прибыль или убыток.

Представление в отчетности

Для качественного отражения в отчетности финансовых обязательств необходимо сделать множество раскрытий. Во-первых, в самом отчете о финансовом положении необходимо разделить полученные займы на краткосрочные и долгосрочные, а также включить текущую часть долгосрочных кредитов в краткосрочные обязательства (МСФО (IAS) 1).

Пример

Воспользуемся условием примера 3. При составлении отчетности на 31.12.2013 краткосрочная часть займа составит 3000 тыс. руб., а долгосрочная — 4024 тыс. руб. (7024 – 3000).

Во-вторых, согласно требованиям МСФО к финансовым обязательствам относятся также векселя и облигации выданные, обязательства по договорам продажи с обратным выкупом и обязательства по финансовой аренде. Поэтому стоимость данных инструментов включается в сумму кредитов и займов наравне с банковскими овердрафтами и срочными кредитами и займами. В соответствующем примечании к отчетности раскрывается информация по каждому виду отдельно.

В-третьих, приводится информация не только о балансовой стоимости полученных кредитов и займов, но и об их справедливой стоимости, если она отличается от балансовой. Далее указывают информацию об обеспечениях и гарантиях выданных, переданных в залог основных средствах, запасах и инвестиционной собственности.

При необходимости раскрывают информацию о соблюдении или несоблюдении условий кредитных договоров, а именно:

- данные о дефолтах в течение отчетного периода;

- сумму задолженности по займам, по которым произошел дефолт;

- был ли дефолт устранен, или условия задолженности по займам были пересмотрены.

Управление финансовыми рисками

Значительная часть раскрытий в отчетности должна быть сделана относительно управления финансовыми рисками, как того требует МСФО (IFRS) 7. Финансовый риск, возникающий в связи с заемными средствами, включает в себя валютный риск, риск изменения процентной ставки, кредитный риск и риск ликвидности. Рассмотрим каждое раскрытие.

Раскрытия по валютному риску

Кредиты и займы должны быть представлены с разбивкой по валютам в числе прочих финансовых активов и обязательств. На практике данные раскрытия делают в табличном виде (см. таблицу 6).

Таблица 6. Образец раскрытия по валютному риску

|

В тысячах российских рублей

|

Денежные финансовые активы

|

Денежные финансовые обязательства

|

Производные

|

Чистая балансовая

|

|

(1)

|

(2)

|

(3)

|

(4)

|

(5) = (2) + (3) + (4)

|

|

Российские рубли

|

ххх

|

(ххх)

|

ххх

|

хххх

|

|

Доллары США

|

ххх

|

(ххх)

|

ххх

|

хххх

|

|

Евро

|

ххх

|

(ххх)

|

ххх

|

хххх

|

|

Прочее

|

ххх

|

(ххх)

|

ххх

|

хххх

|

|

Итого

|

хххх

|

(хххх)

|

хххх

|

хххх

|

Кроме того, рассчитывают суммы возможного изменения величины обязательств, выраженных в иностранной валюте, при изменении курса валют (укреплении/ослаблении валюты отчетности на 10%).

Раскрытия по процентному риску

Общий анализ процентного риска по кредитам и займам приводят в табличной форме в разбивке по датам пересмотра процентных ставок в соответствии с договорами или сроками погашения, в зависимости от того, какая из указанных дат является более ранней (см. таблицу 7).

Таблица 7. Образец раскрытия по процентному риску

|

В тысячах российских рублей

|

До востребования

|

От 1 до 6 мес.

|

От 6 до 12 мес.

|

Свыше 1 года

|

Свыше 5 лет

|

Итого

|

|

31 декабря 201Х г.

| ||||||

|

Итого финансовые активы

|

ххх

|

ххх

|

ххх

|

ххх

|

ххх

|

хххх

|

|

Итого финансовые обязательства

|

(ххх)

|

(ххх)

|

(ххх)

|

(ххх)

|

(ххх)

|

(хххх)

|

|

Чистый разрыв по процентным ставкам на 31 декабря 201Х г.

|

хх

|

хх

|

хх

|

хх

|

хх

|

хх

|

Дополнительно следует раскрыть возможное влияние изменения процентных ставок на прибыль и прочие компоненты капитала.

Раскрытия по риску ликвидности

В данном разделе необходимо представить недисконтированные финансовые обязательства по срокам погашения, включая будущие выплаты основной суммы и процентов.

Рассмотрим пример раскрытия финансовых рисков (см. пример ниже).

Пример

Компания старается поддерживать устойчивую базу финансирования, состоящую преимущественно из заемных средств и кредиторской задолженности по основной деятельности. Поэтому она контролирует позицию по ликвидности и регулярно проводит оценку возможного эффекта от возникновения неблагоприятных рыночных условий. Приведенная ниже таблица 8 показывает распределение обязательств по состоянию на 31.12.2013 по договорным срокам, оставшимся до погашения. Суммы сроков погашения, раскрытые в таблице 8, представляют контрактные недисконтированные денежные потоки.

Таблица 8. Распределение обязательств по состоянию на 31 декабря 2013 г.

|

В тысячах российских рублей

|

До востребования и в срок менее 1 мес.

|

От 1 до 3 мес.

|

От 3 до 12 мес.

|

От 12 мес. до 5 лет

|

Свыше 5 лет

|

Итого

|

|

31 декабря 2013 г.

| ||||||

|

Обязательства*

|

|

|

|

|

|

|

|

Банковские овердрафты (Примечание XX)

|

179

|

—

|

—

|

—

|

—

|

179

|

|

Срочные займы (Примечание XX)

|

—

|

—

|

500 150

|

29 006

|

—

|

529 156

|

|

Кредиторская задолженность

|

—

|

344 020

|

214 037

|

34 111

|

—

|

592 168

|

|

Итого будущие платежи, включая будущие выплаты основной суммы и процентов

|

179

|

344 020

|

714 187

|

63 117

|

—

|

1 121 503

|

* Суммы в отчете о финансовом положении могут отличаться от суммы в примечании, поскольку могут быть рассчитаны с учетом временной стоимости денег для отражения по справедливой стоимости.

По всем табличным данным должна быть представлена сопоставимая информация, то есть на текущую и предыдущую отчетную дату (или за текущий и предыдущий отчетный период). Помимо стоимостных показателей компания должна раскрывать политику управления финансовыми рисками (мониторинг процентных ставок, контроль прогнозов движения денежных средств, хеджирование и прочие процедуры), а также раскрывать свою оценку существенности риска (см. пример ниже).

Пример

Фрагмент раскрытия в отчетности политики управления финансовыми рисками:

«Валютный риск оценивается ежемесячно с использованием анализа чувствительности и поддерживается в рамках параметров, утвержденных в соответствии с политикой Компании.

Компания проводит анализ подверженности риску изменения процентных ставок, включая моделирование различных сценариев для оценки влияния изменения процентной ставки на размер годовой прибыли до налогообложения.

Компания обладает развитой системой управления риском ликвидности для управления краткосрочным, среднесрочным и долгосрочным финансированием.

Компания контролирует риск ликвидности за счет поддержания достаточных резервов, банковских кредитных линий и резервных заемных средств. Руководство осуществляет постоянный мониторинг прогнозируемых и фактических денежных потоков и анализирует графики погашения финансовых активов и обязательств, а также осуществляет ежегодные процедуры детального бюджетирования».

События после окончания отчетного периода

Согласно МСФО (IAS) 10 существенные события, произошедшие после отчетной даты, но до выпуска отчетности, должны быть раскрыты. В части кредитов и займов могут потребоваться следующие комментарии.

Объединение бизнеса

Если производились сделки по объединению бизнеса (как до, так и после отчетной даты), необходимо указать справедливую стоимость приобретенных кредитов и займов.

Рефинансирование

Необходимо раскрыть информацию о следующих событиях, если они имели место:

- рефинансирование займов на долгосрочной основе;

- устранение нарушения условий долгосрочного договора займа;

- получение от кредитора отсрочки для устранения нарушения условий долгосрочного договора займа на срок не менее 12 месяцев после отчетной даты.

Как может показаться на первый взгляд, отличия в учете полученных кредитов и займов по МСФО от РСБУ незначительны. Однако практика показывает, что есть существенные расхождения. Поэтому целесообразно вести отдельные регистры учета кредитов и займов в соответствии с МСФО. Для этого вполне подойдут электронные таблицы Excel. Важным моментом является качественный сбор и внесение в регистры всей необходимой информации, позволяющей сформировать не только данные для расчета балансовых показателей и элементов расходов, но и всех необходимых раскрытий.