Построение системы оперативного управления денежными потоками, как части системы управления финансами предприятия требует четкой регламентации и разностороннего подхода к проблеме согласования и реализации всех процессов движения денежных платежей компании. Системой управления финансами можно считать такой механизм, который обеспечивает функционирование и взаимодействие всех уровней управления: стратегического, тактического и оперативного. На стратегическом уровне принимаются решения, касающиеся долгосрочных вложений средств и методов их финансирования, а также существенных изменений в структуре предприятия и методах ведения бизнеса. Инструментом управления на данном уровне является Годовой бюджет. На тактическом уровне принимаются решения, связанные с обеспечением текущей ликвидности. Тактические решения реализуются в течение одного месяца и не имеют долгосрочных последствий. В рамках системы тактического управления финансами задаются плановые показатели по возникновению и погашению обязательств и формируются детальные планы расходования средств на календарный месяц.

Оперативное управление финансами направлено на практическое выполнение тех решений, которые были приняты на тактическом уровне. Первоочередной целью оперативного управления финансами является поддержание необходимого для осуществления расчетов уровня абсолютной ликвидности. Стабильная и ритмичная работа основного и вспомогательного производств, других служб предприятия во многом зависит от возможностей своевременно оплачивать все виды потребляемых ими ресурсов. Должен быть сведен к минимуму риск возникновения ситуации, в которой финансовые менеджеры окажутся неготовыми к внезапно возникающим «провалам», когда обязательства предприятия не могут быть своевременно погашены из-за недостатка платежных средств. Поэтому построение системы оперативного управления финансами, как показывает практика, является задачей первостепенной важности, как для проблемного предприятия, столкнувшегося с недостатком денежных поступлений, так и для успешно развивающегося бизнеса, которому требуется надежная защита от хозяйственных рисков и получение максимального эффекта от использования денежных средств.

Основными целями построения системы платежного календаря является:

- обеспечение устойчивой абсолютной ликвидности и платежеспособности предприятия;

- максимизация экономического эффекта от использования денежных средств.

- Для достижения поставленных целей необходимо решение следующих задач:

- создание системы оперативного отражения данных о плановых и фактических поступлениях/ выплатах в разрезе источников ДС (денежных средств), контрагентов или иных учетных аналитик за определенный период;

- контроль поступлений и платежей с учетом запаса ликвидности в разрезе форм денежных средств (ликвидные ценные бумаги, акции, облигации, займы);

- планирование аккумулирования денежных средств на банковских счетах и депозитах, продажа/покупка валюты;

- планирование кредитной деятельности предприятия, учет движения кассовых разрывов и движения кредитных/заемных средств;

- создание взаимосвязи производственных и финансовых планов компании;

- создание механизма контроля и взаимодействия персонала, уполномоченного принимать решения о расходовании денежных средств;

- своевременно обеспечивать информацией о состоянии расчетов предприятия;

- не допускать образования избыточных остатков денежных средств на счетах и в кассе предприятия.

- Система оперативного управления финансами выполняет пять взаимосвязанных функций:

- планирование поступлений, расходов и остатков платежных средств в краткосрочной перспективе (до одного месяца);

- исполнение намеченных планов оплаты расходов;

- учет возникающих и погашаемых обязательств, движения и остатков платежных средств;

- контроль исполнения планов по возникновению и погашению обязательств и расходованием платежных средств;

- план-факт анализ данных о движении обязательств и платежных средств и выявление причин отклонений.

Таким образом, система оперативного управления финансами несет достаточно высокую функциональную важность, соответственно грамотно спроектированная система позволит с наименьшими потерями и трудозатратами реализовывать основные производственные, обеспечивающие функции предприятия.

Изначально, следует выделить два аспекта построения системы денежных платежей компании. Первый – построение системы в статике, что включает в себя формирование финансовых планов в среднесрочной перспективе, статей движения денежных средств и иных аналитик (организации, договоры, контрагенты) лимитирующих выплаты денежных средств. Результатом системы денежных платежей в статике является документ – платежный календарь, представляющий собой план движения денежных средств в краткосрочной перспективе, неделя – месяц, отражающий все виды деятельности предприятия (основную, финансовую, инвестиционную), утвержденный руководством в рамках лимитов и возможностей предприятия. Вторым аспектом проектирования системы платежного календаря является описание движения заявок (платежных реестров) в динамике в разрезе участников процессов, временных рамок. Данное движение рассматривается как бизнес-процесс предприятия, направленный на реализацию документа «Платежный календарь» с точки зрения взаимодействия служб, отделов и менеджмента предприятия, требующий четкой координации и пристального внимания со стороны руководителей и исполняющего персонала.

Соответствующим образом можно выделить основные этапы настройки платежного календаря, как документа, так и бизнес-процесса:

- Формирование плановых данных. Данный процесс реализуется в рамках бюджетирования. Является обязательным подготовительным этапом, т.к. проверка возможности оплат осуществляется с плановыми данными.

- Определение лимитообразующих аналитик, т.е. аналитик (Статья ДДС, контрагенты, договоры, источник ДС), в разрезе которых будет идти проверка на возможность выплат и поступлений.

- Построение механизма формирования реестров платежей, заявок.

- Описание бизнес-процесса «Платежный календарь», определение ответственных по процедурам, задачам в рамках данного бизнес-процесса.

- Регламентация и документарное оформление бизнес-процесса «Платежный календарь».

- Автоматизация бизнес-процесса «Платежный календарь».

Естественным образом, на любом современном предприятии в той или иной форме присутствует планирование деятельности, уже большинство предприятий внедрили систему бюджетирования как инструмента управления предприятием. Данный этап является основой для платежного календаря, т.к. проверка на возможность оплаты/поступления происходит в разрезе определенных плановых данных. Забегая вперед, к следующему этапу разработки системы оперативного управления финансами, необходимо добавить, что в системе бюджетирования необходимо предусмотреть и иметь те аналитики (субконто на плане счетов), в разрезе которых в дальнейшем планируется проверять лимиты. Следуя принципу о соответствии разреза аналитик, в которых планируется деятельность фактическому перечню аналитик, необходимо внедрить в план счетов, или иные бухгалтерские и управленческие регистры учетных данных, те же аналитики, по которым будут проверяться лимиты выплат/поступлений.

Как отмечалось выше, перечень лимитообразующих аналитик позволяет создать инструмент для проверки выплат/поступлений на возможность реализации.

Личный опыт

На одном из холдинговых предприятий сектора потребительских товаров вводилась система платежного календаря и руководство изначально задало перечень аналитик, по которым хотела бы проверять заявки на оплату:

- Центр финансовой ответственности (ЦФО);

- Источник денежных средств;

- Контрагент;

- Договор;

- Статья ДДС;

- Проект;

- Ответственный менеджер;

- Приоритет заявки;

- Подразделение.

Но оказалось, что часть аналитик невозможно было добавить на план счетов, пришлось отказаться от проверки по подразделениям, ответственным, проектам, т.к. при проектировании системы учета, а также планировании деятельности данных аналитических разрезов не было реализовано. В дальнейшем был проведен анализ возможности добавления необходимых аналитических разрезов на план счетов, добавлена часть аналитик, скорректированы требования руководства к системе. В итоге, на план счетов были добавлены нетиповые аналитики: «Проект», «Подразделение», в разрезе которых было развернуто планирование. Данный шаг позволил расширить типовые возможности учетной системы и не увязнуть в излишней детализации планирования.

Данный пример иллюстрирует типовую ситуацию, когда руководство предоставляет излишние требования к системе, тем самым перегружая неоптимальными аналитиками и уровнями планирования, что в результате увеличивает трудозатраты и инертность учетной системы. Поэтому, при построении систем управленческого и бухгалтерского учета необходимо находить «золотую» середину, создавая систему динамичной и оптимальной по трудозатратам.

Одним из реквизитов, используемых для балансирования системы оперативного управления финансами, служит приоритет платежа, если мы говорим о выплатах. Данный инструмент необходим во избежание кассовых разрывов при ограниченном или слабо прогнозируемом объеме поступлений денежных средств. В дневном плане платежей (реестре) платежи также группируются в порядке убывания приоритета, что позволяет избежать потери ликвидности при отклонениях величины входящего денежного потока от прогнозного уровня. Система приоритетов может быть ограничена одним уровнем – в целом по предприятию, либо включать дополнительные уровни, например, учитывающие степень важности платежа для данного ответственного распорядителя.

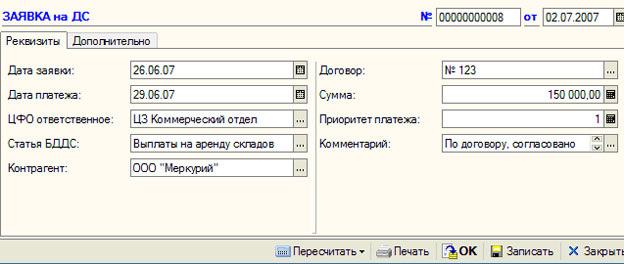

Определив лимитообразующие аналитики и реквизиты платежа необходимо сформировать инструментарий оплаты/поступления денежных средств. Следует отметить, что система оперативного управления финансами предприятия, реализуемая через бизнес-процесс «Платежный календарь» включает в себя несколько участников (сотрудник, отдел, служба), и каждому требуется инструмент, с которым он будет работать в данной системе. Традиционно, сотрудники отделов и служб подают заявки на выплату/поступление денежных средств, а руководство или уполномоченные принимать решения сотрудники реализуют данные заявки через реестры заявок. Заявка представляет собой документ-запрос на хозяйственную операцию поступления или выплат ДС, содержащий всю описательную информацию о данной операции. В заявке отражаются все лимитобразующие аналитики, вспомогательные реквизиты, приоритетность, если необходимо, и поле для комментариев для каждого из участников будущего процесса платежного календаря. В программном продукте «Корпоративные финансы 2005» разработчика ГК «ИНТАЛЕВ» документ «заявка» реализована через универсальный документ «Проформа», который адаптируется и настраивается под требования предприятия. Проформа настраивается экономистами, бухгалтерами под определенные цели, в неограниченном количестве и с необходимыми под каждый документ перечнем реквизитов. Пример настроенной проформы, названный «Заявка на ДС», представлен на рис.1:

Лимитообразующие аналитики должны быть проверены на возможность оплаты, т.е. на этапе формирования заявки система сверяет заявленную сумму с плановыми данными.

Личный опыт

На одном из крупных государственных предприятий с жесткой и четко регламентированной политикой расходования денежных средств, подача заявок была реализована в два этапа. На первом этапе отделы подавали заявки, укрупненные по статьям, без определения контрагентов, договоров и приоритетности на период квартал с разбивкой по месяцам. Утверждались лимиты выплат/поступлений ДС на месяц. Для этого была настроена соответствующая заявка с соответствующими реквизитами.

На втором этапе подавались заявки на период месяц с более детальными характеристиками в рамках утвержденных лимитов на месяц. Соответственно, была разработана заявка с полным количеством реквизитов.

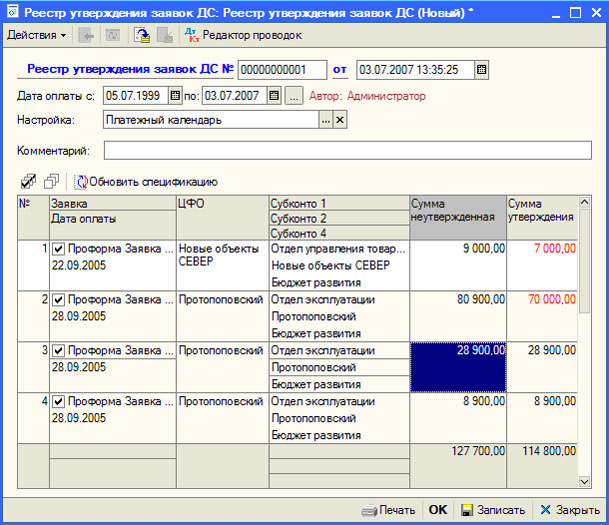

Для просмотра руководителем всего перечня заявок формируются реестры заявок. Реестр заявок – это список или перечень заявок, консолидированных по определенному признаку (дата, ответственный, источник ДС, вид статей).

Соответственно, заявка и реестр заявок на выплату денежных средств должны содержать полный и достаточный объем информации для принятия решения о выплате/поступлении ДС. Пример реестра, настраиваемый в системе, представлен на рис.2:

Через данный инструмент руководитель утверждает сумму к оплате в пределах установленного лимита с учетом внешних факторов, неучтенных в системе.

После проверки и одобрения оплаты предоставленных заявок завершается первая сторона, один из аспектов бизнес-процесса «Платежный календарь» – статика. Что это означает? Это означает, что платежный календарь как бизнес-процесс реализован в документах, реестрах, утвержденных заявках. Т.е. данные документы могут быть задействованы системе платежей предприятия.

Но вторая сторона данного вопроса, именно динамика процесса, этап, отвечающий на вопросы: кто, что, когда и в какие сроки. Именно на данном этапе и в этом аспекте важен процесс разработки платежного календаря, который устанавливает порядок взаимодействия сотрудников, и, следовательно, результат и репутация платежной дисциплины предприятия.

При реализации этапа проектирования динамики системы управления денежными потоками важно оптимизировать соответствующие бизнес-процессы, для чего необходимо определить:

- участников процесса, то есть сотрудников компании, выступающих в роли инициаторов платежей, контролеров выполнения внутренних регламентов, акцептантов;

- обязанности и полномочия каждого участника бизнес-процесса, в частности по определению платежных лимитов, и ответственных за принятие решений по тем или иным платежам;

- временной график прохождения платежей, в частности установить сроки и последовательность прохождения заявок на оплату.

Грамотно выстроенный бизнес-процесс позволяет решить актуальную задачу — свести к минимуму риск злоупотреблений со стороны сотрудников предприятия за счет разделения функций контроля выплат и их инициации. Например, руководитель бизнес-направления акцептует все заявки на оплату по своему ЦФО и отвечает за выполнение бюджета, а сотрудник финансовой службы (это может быть финансовый директор, финансовый менеджер) контролирует соответствие заявок бюджетным лимитам и выполнение регламентных процедур платежной системы.

Личный опыт

При реализации проекта некоторые предприятия при построении системы «Платежный календарь» останавливаются на первом этапе реализации, т.е. проектируют и создают только механизм формирования Платежного календаря как документа. Но основной эффект от данной системы возникнет только при реализации Платежного календаря через последовательность взаимодействующих организационных звеньев предприятия в процессе согласования и утверждения реестров заявок и платежей. На всех проектах мы рекомендуем заказчику завершать постановку системы именно в динамике. Часы должны ходить, а система должна работать. Регламент взаимодействия сотрудников будет отражать алгоритм работы системы.

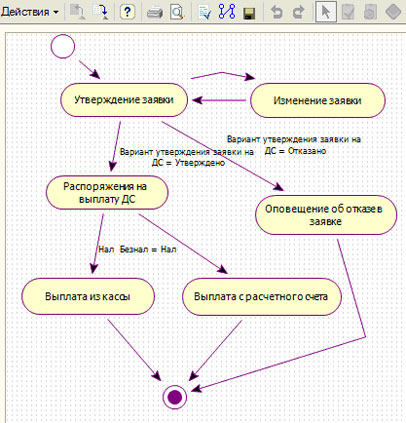

Варианты архитектуры и взаимодействия сотрудников в процессе согласования заявок неограничен в своих вариациях и придерживаться какой-то определенной рекомендуемой схемы некорректно. Графическое описание является наилучшим вариантом предоставления информации, поэтому при помощи знаков процедур, направляющих стрелок, используя любой язык описания процессов, создается эскиз, график или диаграмма, которая в дальнейшем реализуется на практике. При проектировании бизнес-процесса мы можем лишь посоветовать использовать следующие принципы:

- достаточности полномочий и функций участников процесса. Это означает, что каждый из согласующих и утверждающих сторон имеет право на принятие того или иного решения по платежу.

- организационной обеспеченности. Любой хозяйственный платеж или заявка на поступление предприятия должен иметь единый орган согласования и утверждения. И ни одно подразделение, которое должно участвовать в процессе не может быть исключено из цикла формирования платежного календаря.

- возможность контролирующей функции. Все заявки должны иметь достаточный уровень проверки возможности оплаты, во избежание несанкционированных выплат.

- динамичность. Система денежных платежей должна иметь оптимальную структуру согласования платежей, отвечающей требованиям платежной дисциплины предприятия. На унитарном предприятии процесс согласования заявки может продолжаться до 5 дней, а в частной компании не более 2 дней, и в обоих случаях процесс утверждения платежей будет оптимальным в соответствии с работой с поставщиками.

Пример диаграммы бизнес-процесса «Платежный календарь» представлен на рис.3.

Заключительным этапом разработки процесса является его регламентация. Бизнес-процесс управления денежными потоками закрепляется в регламентных документах, например «Порядке прохождения платежей в компании». Эти документы утверждаются внутренним приказом и являются обязательными к исполнению всеми подразделениями компании. Внутренний документ, определяющий правила функционирования платежной системы компании, обязательно будет содержать информацию о порядке прохождения заявок на оплату, сроках, ответственных за согласование, обязанностях и полномочиях сотрудников, последовательности действий. Для наглядности удобно сопроводить регламент таблицей с описанием процедур, сроков исполнения, ответственных. Грамотно проработанный регламент должен предотвращать сбои в управлении платежной системой, быть прозрачным и однозначно трактовать действия того или иного сотрудника. Однако это не всегда можно проверить, пока регламент не запущен в работу. Поэтому нормальной является практика, когда регламент корректируется в процессе использования и заново утверждается вместе с изменениями.

Для поддержки оперативного управления денежными потоками потребуется автоматизация соответствующих бизнес-процессов. Выбранное программное обеспечение должно позволять:

- создавать электронные учетные документы платежной системы (например, заявки на оплату или реестры);

- формировать электронную отчетность, необходимую для контроля исполнения платежей, выполнения регламентов платежной системы, бюджетов движения денежных средств, к примеру, платежного календаря;

- реализовать поддержку процедур контроля и согласования (бюджетов, заявок на оплату и пр.). Например, заявки, неакцептованные начальником соответствующего ЦФО, и заявки на оплату не видны для других участников бизнес-процесса, но как только заявка акцептована, она автоматически направляется на рассмотрение финансовому менеджеру;

- разграничить права доступа к финансовой информации для разных уровней ответственности в компании. К примеру, начальник ЦФО видит в системе только заявки по своему бизнес-направлению.

В настоящее время все больше компаний склоняется к выбору специализированного программного обеспечения, например, достаточно популярными являются решения в области бюджетирования, управления платежами и документооборота, предлагаемые ГК «ИНТАЛЕВ».

В заключении, хочется заметить, что успешность внедрения и автоматизации бизнес-процесса «Платежный календарь» зависит от корректности и оптимальности архитектуры процесса на этапе создания и дисциплины сотрудников на этапе исполнения регламентов и процедур оперативной системы управления финансами.