Доходы от бонусного ремонта ОС отражают в налоговом учете, а в бухгалтерском — нет. Возникает постоянное налоговое обязательство, которое надо показать в проводках.

Продавцы, которые реализуют основные средства (ОС) (например, строительную и добывающую технику, холодильное оборудование и т. д.), используют для привлечения новых клиентов и поддержания хороших отношений со старыми различные приемы. В рамках договора поставки (купли-продажи) могут быть предоставлены скидки, премии и, как альтернатива им, бесплатный ремонт ОС в качестве бонуса. Отличие данного вида ремонта от гарантийного состоит в следующем. По гарантии продавец обязан отремонтировать только поломки, вызванные недостатками качества своей продукции (ст. 469, п. 2 ст. 470 ГК РФ), которые подпадают под гарантийный случай. Бонусный же ремонт позволяет исправить (если такое условие есть в договоре) все неисправности. Например, починить механические повреждения ОС, полученные по вине покупателя, досрочно заменить какие-либо детали и т. д. При этом в учете у покупателя возникают сложности. Рассмотрим их в данной статье.

Отражаем в бухучете

В результате безвозмездно оказанной продавцом услуги у фирмы возникает экономическая выгода. Если проанализировать нормативную базу по бухучету, то получается, что в отчетности данную операцию никак не отражают. Как правило, по дебету балансовых счетов показывают приобретенные активы и понесенные расходы компании, по кредиту — возникшие обязательства и полученные доходы. Согласно Концепции (Концепция развития бухучета в рыночной экономике, одобрена Методологическим советом по бухучету при Минфине России и Президентским советом Института профессиональных бухгалтеров России 29.12.1997 (далее — Концепция)):

- активы — это хозяйственные средства, контроль над которыми фирма получила в результате свершившихся фактов ее хозяйственной деятельности и которые должны принести ей экономические выгоды в будущем, а именно способствовать притоку денежных средств (пп. 7.2, 7.2.1 Концепции);

- обязательства — это существующая на отчетную дату задолженность компании, которая является следствием свершившихся проектов ее хозяйственной деятельности и расчеты по которой должны привести к оттоку активов (п. 7.3 Концепции);

- доходы — это увеличение экономических выгод в течение отчетного периода или уменьшение обязательств, которые приводят к увеличению капитала, отличного от вкладов собственников (п. 7.5 Концепции);

- расходы — это уменьшение экономических выгод в течение отчетного периода или возникновение обязательств, которые приводят к уменьшению капитала, кроме изменений, обусловленных изъятиями собственников (п. 7.6 Концепции).

Бесплатные работы по ремонту ОС нельзя отнести ни к одному из перечисленных объектов учета. При этом фирма не оплачивает их продавцу, значит, экономические выгоды не уменьшаются и стоимость ремонта нельзя учесть в качестве расхода (п. 2 ПБУ 10/99, утв. приказом Минфина России от 06.05.1999 № 33н).

Налоговый учет

В налоговом учете доходы в виде безвозмездно произведенных работ (услуг) признают внереализационными (п. 8 ст. 250 НК РФ). Оценивают такие доходы исходя из рыночных цен. Информация о последних должна быть подтверждена получателем дохода документально или путем проведения независимой оценки. Для внереализационных доходов датой получения дохода признается дата подписания сторонами акта приемки-сдачи работ (услуг) (п. 1, подп. 1 п. 4 ст. 271 НК РФ).

Разница между бухгалтерской прибылью (убытком) и налогооблагаемой прибылью (убытком) отчетного периода, образовавшаяся в результате применения различных правил признания доходов в бухгалтерском и налоговом учете, порождает в бухгалтерском учете постоянную разницу и, следовательно, постоянное налоговое обязательство (ПНО) (пп. 4, 7 ПБУ 18/02, утв. приказом Минфина России от 19.11.2002 № 114н).

Пример

Фирма купила строительную технику на сумму 15 000 000 руб. При этом продавец согласно договору купли-продажи предоставляет бонус в виде ее бесплатного разового ремонта. Рыночная стоимость такого ремонта составляет 50 000 руб.

Так как в бухучете стоимость бонусного ремонта не отражают, возникает ПНО:

50 000 руб. × 20% = 10 000 руб.

ДЕБЕТ 99 субсчет «ПНО»

КРЕДИТ 68

– 10 000 руб. — отражено ПНО по ремонту.

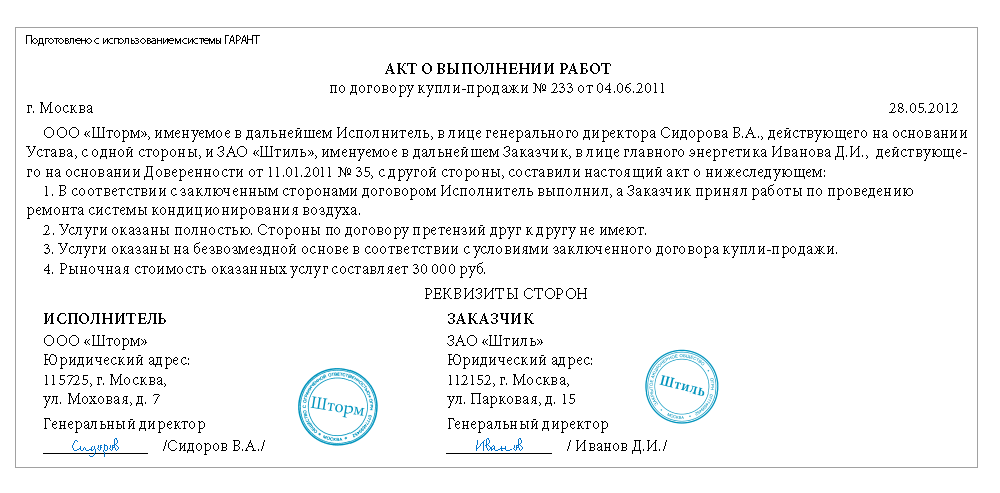

Нужно определиться с документальным оформлением бонусного ремонта ОС. Условие о предоставлении такого вида работ обязательно прописывают в договоре купли-продажи. Для того чтобы произвести ремонт, фирма обращается к продавцу в письменной форме. При этом желательно иметь на руках документ, свидетельствующий, что последний извещен о необходимости провести ремонт. Например, можно отправить его заказным письмом с описью вложения. По факту выполнения работ составляют акт. Унифицированной формы такого документа нет, главное — чтобы он содержал все обязательные реквизиты, предусмотренные законодательством (п. 2 ст. 9 Федерального закона от 21.11.1996 № 129-ФЗ).

Отдельно поговорим об измерителях хозяйственной операции в денежном выражении. Это есть не что иное, как стоимость бонусных работ. Понятно, что в случае бесплатного их выполнения данный реквизит заполнять нет смысла. Но фирма должна включить доход в базу по налогу на прибыль в размере рыночной стоимости этих работ, а подрядчик — в базу по НДС 18 процентов с этой суммы (подп. 1 п. 1 ст. 146 НК РФ). По возможности желательно заполнить этот реквизит. Логично предположить, что продавец выполняет такие работы и за денежное вознаграждение, поэтому вполне может оценить и доказать рыночную стоимость работ. Приведем примерный образец акта о выполнении работ (см. выше).

Когда продавец по тем или иным причинам не хочет указывать стоимость бонусного ремонта, есть другие варианты ее определения. Во-первых, если фирма уже покупала идентичные работы за денежное вознаграждение, то доход можно определить исходя из их стоимости. Во-вторых, можно использовать официальные источники информации: официальные издания органов ценообразования и статистики. В-третьих, определить стоимость работ путем проведения независимой оценки оценщиком, действующим в соответствии с законодательством РФ.

Закономерно возникает вопрос: как налоговики узнают о проведенной работе? Самый легкий и удобный способ — провести встречную проверку. Не стоит доводить дело до разногласий с инспекцией. Включение такого дохода в базу по налогу на прибыль будет квалифицировать фирму как порядочного налогоплательщика.