Самое важное в этой статье:

- Порядок отражения в налоговом учете сумм страховых взносов, доначисленных по итогам проверки

- Правил

- Примеры

- Практика

- Разъяснения Минфина

В письме Минфина России от 15.03.2013 № 03-03-06/1/7994 рассмотрена ситуация, связанная с порядком отражения в налоговом учете сумм страховых взносов, доначисленных по итогам проверки. К счастью, позиция финансистов выгодна налогоплательщикам.

Учим правила

Как известно, страховые взносы организация вправе учесть в расходах по налогу на прибыль. Соответственно, если компания по той или иной причине допустит ошибку в расчете их суммы, это повлечет за собой переплату (при занижении взносов) или недоплату (при завышении взносов) по налогу на прибыль. В комментируемом письме описана следующая ситуация.

При проверке органы контроля за уплатой страховых взносов выявили ошибки в их расчете и доначислили компании некоторую сумму этих возмездных платежей. У плательщика возникли два вопроса:

- в каком периоде отразить доначисленную сумму в расходах по налогу на прибыль: в том, к которому относятся доначисления (т. е. в периоде совершения ошибки), или в том, когда эту ошибку выявили (т. е. в отчетном);

- нужно ли подавать в связи с допущенными ошибками уточненную декларацию по налогу на прибыль.

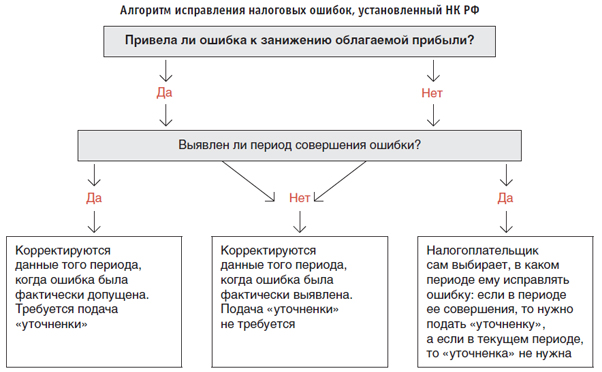

Прежде чем перейти к ответам, напомним основные правила исправления налоговых погрешностей (рисунок).

Они установлены п. 1 ст. 54 НК РФ. Согласно этой статье ошибки делятся на две категории в зависимости от того, известен ли период их совершения. В первую входят те, которые допущены в неустановленном периоде, во вторую – те, которые допущены в периоде, который можно определить.

В первом случае все достаточно просто. Ошибка исправляется в том периоде, когда она фактически выявлена. Соответственно, не нужно подавать уточненные декларации по налогу на прибыль: все корректировки делают в отчетном периоде.

Во втором случае ситуация усложняется. Исправления должны относиться к тому периоду, когда ошибка была фактически допущена. Однако из этого правила есть исключение: если неточность привела к переплате налога, ее можно исправить в текущем периоде (в том же порядке, что и в первом случае).

Предположим, организация неправильно сформировала базу по налогу на прибыль.

Ошибка была выявлена, равно как и период ее возникновения. Обязана ли компания подавать уточненную декларацию? Да, но только если ошибка привела к занижению облагаемой прибыли и к недоплате налога.

Отметим, что порядок составления «уточненок» регулируется отдельной нормой – ст. 81 НК РФ. Она также предусматривает два варианта:

- первый – ошибка не вызвала занижения базы, облагаемой налогом на прибыль, и не привела к его недоплате;

- второй – ошибка вызвала занижение базы, облагаемой налогом на прибыль, и привела к неполной уплате налога.

В первом случае компания вправе самостоятельно решить, подавать ей уточненную декларацию или нет. То есть сдача «уточненки» – это не обязанность, а право компании.

Пример

Организация «Альфа» ошибочно не учла расходы, которые уменьшают облагаемую прибыль. В результате произошла переплата налога на прибыль.

В данном случае можно не подавать «уточненку» (ст. 81 НК РФ), а ошибку исправить в текущем периоде (ст. 54 НК РФ). В то же время фирму никто не лишает права ее составить (если бухгалтер испытывает непреодолимое желание это сделать).

При втором варианте компания обязана подать уточненную декларацию, доплатить налог и пени за его несвоевременное перечисление. Причем ее составляют по той форме, которая действовала в 2011 г. (т. е. в периоде совершения ошибки).

На практике

Вернемся к вопросам, которые рассмотрены в комментируемом письме. Исходя из правил, о которых шла речь выше, уточненную декларацию фирма сдавать не обязана. Поскольку погрешность вызвана не недоплатой, а переплатой налога на прибыль, ошибку можно исправить в текущем налоговом периоде. Аналогичной позиции придерживается и Минфин России. Правда, у чиновников традиционно своя логика.

Минфин разъясняет

Из письма от 15.03.2013 № 03-03-06/1/7994

<…> Таким образом, расходы в виде сумм страховых взносов в Пенсионный фонд Российской Федерации на обязательное пенсионное страхование, в Фонд социального страхования Российской Федерации на обязательное

социальное страхование на случай временной нетрудоспособности и в связи с материнством, в Федеральный фонд обязательного медицинского страхования на обязательное медицинское страхование, доначисленные по актам проверок, включаются в налоговую базу по налогу на прибыль на дату их начисления. <…>

Положения ст. 264 НК РФ устанавливают, что расходы по уплате взносов на обязательное соцстрахование являются прочими. Их отражают в налоговом учете на дату начисления (подп. 1 п. 7 ст. 272 НК РФ). Из этого следует вывод: расходы в виде сумм взносов, доначисленные по актам проверок, нужно включить в базу по налогу на прибыль на дату их начисления.

Конечно, заявление Минфина России о том, что данные расходы «включаются в налоговую базу», несколько странно.

Ведь налоговой базой являются доходы, уменьшенные на сумму расходов. Соответственно, затраты не включаются в налоговую базу, а исключаются из нее. В противном случае получится, что налог нужно платить не с доходов, а с расходов.

Причем тот факт, что взносы доначисляются по результатам проверки и, следовательно, ранее не начислялись по ошибке, Минфин России игнорирует и никак не комментирует. Отмечу, что подавляющее большинство прочих расходов учитывают при налогообложении после их начисления. Если следовать логике финансистов, то практически все ранее не учтенные прочие расходы нужно корректировать в том периоде, когда ошибка выявлена. При этом положения ст. 54 и 81 НК РФ можно смело игнорировать.