По мнению Минфина, при возврате имущества, принятого на учет покупателем, последний должен исчислить НДС и выставить продавцу счет-фактуру. При замене ОС по гарантии амортизацию и амортизационную премию восстанавливать не нужно.

В соответствии с п. 2 ст. 475 ГК РФ в случае существенного нарушения требований к качеству товара [1] покупатель вправе по своему выбору отказаться от исполнения договора купли-продажи, потребовав возврата уплаченной за товар денежной суммы либо замены товара ненадлежащего качества товаром, соответствующим договору.

Согласно п. 3 ст. 477 ГК РФ, если на товар установлен гарантийный срок, покупатель вправе предъявить требования, связанные с недостатками товара, при обнаружении таковых в течение гарантийного срока.

Теперь представим такую ситуацию. В качестве товара выступает имущество, которое в учете покупателя будет числиться как основное средство. При его продаже поставщик в случае обнаружения недостатков в течение гарантийного срока обязуется произвести замену на такое же или аналогичное имущество. Покупатель приходует ОС, принимает к вычету НДС, вводит в эксплуатацию, уменьшает облагаемую базу по налогу на сумму амортизационной премии, начинает начислять амортизацию в бухгалтерском и налоговом учете. Далее происходит то, что наверняка знакомо многим налогоплательщикам, – спустя какое-то время (но до окончания гарантийного срока) обнаруживаются существенные недостатки ОС. Согласно условиям договора купли-продажи имущество возвращается продавцу, а он взамен предоставляет новое.

У организации-покупателя в этой ситуации возникает масса вопросов относительно того, как оформить и отразить состоявшиеся операции в бухгалтерском и налоговом учете.

Налог на добавленную стоимость

Как было отмечено выше, в случае серьезного нарушения требований к качеству товара покупатель вправе отказаться от него и потребовать возврата денег или замены на другой, более качественный. Гражданским кодексом предусмотрены и другие случаи, когда покупатель имеет право расторгнуть договор в одностороннем порядке и возвратить продавцу его товар: нарушение ассортимента, количества, комплектации и иных существенных условий договора и др. Возврат товара может быть осуществлен, например, из-за снижения спроса на него, сворачивания покупателем бизнеса в регионе, то есть по причинам, от продавца не зависящим. Последний по просьбе покупателя может забрать товар назад (однако имейте в виду, что это право продавца, а не обязанность). Такой возврат осуществляется по отдельному договору купли-продажи, где стороны меняются местами, происходит «обратная реализация».

Однако на практике контролирующие органы предлагают считать обратной реализацией любой возврат товара, независимо от причины (не только при надлежащем исполнении договора купли-продажи, но и в случае нарушения продавцом условий договора).

Напомним, что согласно п. 3 Правил ведения книги продаж [2] регистрации в книге продаж подлежат составленные и (или) выставленные счета-фактуры во всех случаях, когда возникает обязанность по исчислению НДС, в том числе при возврате принятых на учет товаров.

Руководствуясь этой нормой и критерием «принято – не принято на учет», Минфин и ФНС на протяжении ряда лет дают следующие рекомендации.

Если имущество возвращено продавцу до принятия на учет покупателем (в том числе по причине брака), продавцу надо выставлять корректировочные счета-фактуры (см. письма Минфина России от 10.08.2012 № 03 07 11/280 и ФНС России от 05.07.2012 № АС-4-3/11044@) [3].

При возврате товаров, принятых на учет покупателем – плательщиком НДС, тот, по мнению Минфина, НДС не восстанавливает (Письмо от 29.11.2013 № 03 07 11/51923), а исчисляет налог и выставляет продавцу счет-фактуру по возвращенному имуществу (Письмо от 03.06.2015 № 03 07 11/31971).

В арбитражной практике по данному вопросу нет единого мнения. Есть пример, где судьи разделяют позицию ФНС и Минфина, – Постановление ФАС УО от 28.01.2013 № Ф09-14081/12 по делу № А50-8114/12. Можно встретить и противоположную точку зрения. Например, в Постановлении ФАС МО от 07.12.2012 по делу № А40-54535/12 116 118 арбитры отметили: причины и условия, по которым покупатель имеет право возвратить товар, а продавец обязан принять его обратно, перечислены в гл. 30 ГК РФ. В частности, это случай, когда покупатель обнаружил недостатки товара. Следовательно, такой возврат представляет собой односторонний отказ стороны договора от исполнения договорных обязательств, то есть договор купли-продажи в одностороннем порядке расторгается, а стороны возвращаются в исходное положение. Получается, что реализация товара не состоялась – независимо от того, был ли принят к учету товар покупателем. Значит, право собственности на товар от продавца к покупателю не переходит. Поэтому возврат товара не может квалифицироваться как его обратная реализация и выставление покупателем счетов-фактур на возвращаемый товар не является непременным условием для применения вычета продавцом. Таким образом, обязанность выставить счет-фактуру у покупателя не возникает.

Подведем итоги. Если организации не хотят спорить с налоговиками, то при возврате имущества (независимо от причины возврата) необходимо учитывать следующее:

- если имущество не принято на учет покупателем, корректировочный счет-фактуру оформляет продавец;

- если имущество принято на учет покупателем, происходит «обратная реализация» – покупатель выставляет бывшему продавцу счет-фактуру в порядке, установленном п. 3 ст. 168 НК РФ, и регистрирует ее в книге продаж. Последний вправе принять к вычету «входной» НДС на основании ст. 171 и 172 НК РФ.

ОБРАТИТЕ ВНИМАНИЕ

При возврате бракованного основного средства, принятого покупателем – плательщиком НДС на учет, счет-фактура, выставляемый покупателем на основании п. 3 Правил ведения книги продаж, составляется на первоначальную стоимость ОС (Письмо Минфина России от 09.02.2015 № 03 07 11/5176).

Налог на прибыль

Комментариев контролирующих органов на тему отражения в налоговом учете операций по замене бракованного основного средства не так уж и много. Тем примечательнее свежее письмо от Минфина на эту тему (от 03.06.2015 № 03 07 11/31971), где разъясняется, что если производится замена по гарантии бракованного основного средства на исправное, эта операция не признается отдельной сделкой, а осуществляется в рамках первоначального договора поставки, поэтому в учете организации не происходит ошибок (искажений), не возникает доходов и расходов. Таким образом, необходимости восстанавливать в составе доходов начисленную ранее по бракованному основному средству амортизацию и амортизационную премию нет.

Действительно, до того, как обнаружился брак, основное средство было поставлено на учет и использовалось в деятельности, направленной на извлечение дохода, а значит, все условия для применения амортизационной премии и начисления амортизации были соблюдены.

Однако остается неясным, что делать покупателю, который вернул продавцу бракованное ОС, а взамен получил аналогичное исправное ОС. Как в дальнейшем ему начислять амортизацию?

Попробуем поразмыслить над этим на конкретном примере.

Пример 1

В январе 2015 года организация приобрела, оплатила и ввела в эксплуатацию основное средство стоимостью 118 000 руб. (в том числе НДС – 18 000 руб.).

ОС относится ко второй амортизационной группе (имущество со сроком полезного использования свыше двух лет до трех лет включительно).

СПИ установлен в 25 месяцев, норма амортизации 4% (1 / 25 мес.).

Продавец основного средства установил гарантийный срок – один год с момента реализации ОС, в течение которого он обязуется в случае обнаружения неустранимых недостатков произвести замену или вернуть деньги.

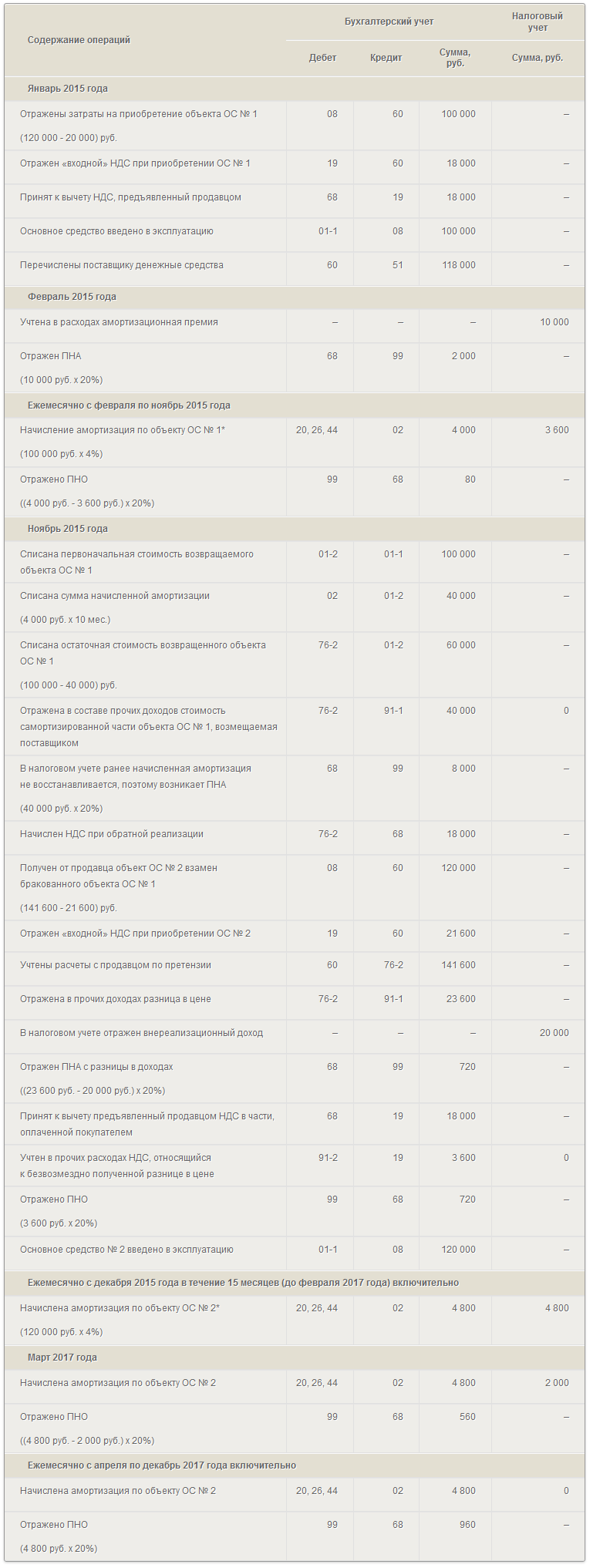

В ноябре 2015 года был обнаружен брак и основное средство было возвращено продавцу, который заменил его на новое по той же стоимости – 118 000 руб. (в том числе НДС – 18 000 руб.). В этом же месяце новое ОС было введено в эксплуатацию. В данном примере фигурируют два основных средства – № 1 (которое изначально было приобретено и впоследствии выбыло по причине брака) и № 2 (пришедшее на замену № 1).

№ 1. Амортизационная премия для второй амортизационной группы применяется в размере 10%. Она составила 10 000 руб. (100 000 х 10%), то есть стоимость, с которой начисляется амортизация, равна 90 000 руб. (100 000 - 10 000).

Сумма амортизации в месяц – 3 600 руб. (90 000 руб. х 4%).

До того момента, как был обнаружен брак, амортизация по ОС начислялась на протяжении 10 месяцев (февраль – ноябрь) и сумма начисленной амортизации составила 36 000 руб. Остаточная стоимость на момент возврата ОС равнялась 54 000 руб. (100 000 - 10 000 - 36 000).

№ 2. Полагаем, что применять амортизационную премию по новому ОС у налогоплательщика нет оснований, ведь эта премия не что иное, как 10% расходов на капитальные вложения (п. 9 ст. 258 НК РФ), а при получении ОС № 2 взамен бракованного ОС № 1 капвложений налогоплательщик не осуществлял.

По мнению Минфина, замена бракованного ОС не признается отдельной сделкой, а осуществляется в рамках первоначального договора поставки. Смеем предположить, что срок полезного использования должен остаться прежним (ведь он изменяется только в случаях реконструкции, модернизации и аналогичных), а значит, не меняется и норма амортизации (4%). Полагаем, что она должна применяться к первоначальной стоимости нового ОС (100 000 руб.). Следовательно, сумма амортизации в месяц должна составить 4 000 руб.

В связи с тем, что организация в общей сложности должна учесть в расходах для целей налогообложения ту сумму, которую она фактически потратила (а на приобретение ОС она потратила без учета НДС 100 000 руб.), амортизация будет начисляться начиная с декабря 2015 года до тех пор, пока не спишется остаточная стоимость 54 000 руб. (13 месяцев по 4 000 руб. и 1 месяц – 2 000 руб.).

В данном примере мы лишь высказали свою точку зрения, ведь четких норм для описываемой ситуации НК РФ не содержит. К ней нельзя применить положения ст. 268 НК РФ, где речь идет о реализации амортизируемого имущества, ведь, цитируя Минфин, замена по гарантии бракованного ОС на исправное ОС не признается отдельной сделкой.

Нельзя также списать остаточную стоимость ОС № 1 на основании пп. 8 п. 1 ст. 265 НК РФ (так как это не ликвидация), а затем оприходовать ОС № 2 как безвозмездно полученное.

На наш взгляд, подход, предложенный в примере 1, наиболее верный. Возможно, кто-то захочет продолжать начислять ежемесячную амортизацию по ОС № 2 в том же размере, что и по ОС № 1, – 3 600 руб. Тогда срок списания оставшейся суммы (54 000 руб.) составит 15 мес., что порадует инспекторов, так как бюджет при этом останется хоть в небольшом, но выигрыше. В любом случае нужно помнить золотое правило п. 7 ст. 3 НК РФ – все неустранимые сомнения, противоречия и неясности актов законодательства о налогах и сборах толкуются в пользу налогоплательщика.

Усложним пример

В примере 1 ситуация довольно проста – стоимость «замены» ОС равнялась стоимости первоначально полученного ОС. А что делать, когда продавец в документах на ОС № 2 указывает иную, более высокую по сравнению с ОС № 1 цену, при этом (в качестве моральной компенсации) отказывается от требования с покупателя возмещения разницы в ценах? Полагаем, что в этом случае разницу следует учитывать как безвозмездное получение: для целей исчисления налога на прибыль отражать во внереализационных доходах; часть «входного» НДС, относящегося к разнице в ценах, к вычету не принимать.Рассмотрим эту ситуацию на примере.

Пример 2

Воспользуемся данными примера 1, изменив только одно условие – стоимость основного средства № 2 составила 141 600 руб. (в том числе НДС – 21 600 руб.). Продавец не стал требовать от покупателя возмещения разницы в ценах ОС № 1 и ОС № 2. Это закреплено в двустороннем соглашении.

Первоначальная стоимость основного средства № 2 составит 120 000 руб. (141 600 - 21 600).

В ноябре 2015 года организация должна учесть во внереализационных доходах разницу в ценах в размере 20 000 руб. (120 000 - 100 000).

Применять амортизационную премию по этому ОС у налогоплательщика нет оснований (см. пример 1). Значит, амортизация будет начисляться исходя из первоначальной стоимости 120 000 руб. по норме амортизации 4%.Сумма амортизации в месяц должна составить 4 800 руб.

Организация в общей сложности должна учесть в расходах для целей налогообложения ту сумму, которую она фактически потратила, плюс разницу в ценах, учтенную во внереализационных доходах (120 000 руб.). Амортизируя ОС № 1, организация уже учла в расходах 46 000 руб. (10 000 + 36 000). Осталось учесть 74 000 руб. (120 000 - 46 000).

Амортизация будет начисляться до тех пор, пока не спишется 74 000 руб. (15 месяцев по 4 800 руб. и 1 месяц – 2 000 руб.).

Как в бухгалтерском учете покупателя будут отражены эти операции?

* В бухгалтерском учете установлен СПИ 25 месяцев. В связи с тем, что в бухгалтерском учете нет понятия амортизационной премии, амортизация начисляется от первоначальной стоимости 100 000 руб. Сумма амортизации в месяц составит 4 000 руб. (в отличие от налогового учета, где месячная сумма амортизации равна 3 600 руб.).

[1] Обнаружения неустранимых недостатков, недостатков, которые не могут быть устранены без несоразмерных расходов или затрат времени, выявляются неоднократно либо проявляются вновь после их устранения, и других подобных недостатков.

[2] Правила ведения книги продаж, применяемой при расчетах по налогу на добавленную стоимость, утв. Постановлением Правительства РФ от 26.12.2011 № 1137.

[3]Данный документ размещен на официальном сайте ФНС (http://www.nalog.ru) в разделе «Разъяснения ФНС, обязательные для применения налоговыми органами».