Отток капитала в РФ-2012: Курс на дно. Полный вперед!

Согласно прогнозам МВФ в 2012 -2013 годах, средний прирост ВВП в мире составит 3,3% в 2012 и 3,9% в 2013 году. Однако, динамика роста ВВП в развитых и развивающихся странах будет значительно различаться: в то время, как в прогнозы роста ВВП развитых стран предусматривают очень незначительно увеличение национальных экономик – в пределах 1,8% и 2,2% соответственно (при этом на 2012 год в странах Европейского Союза вообще ожидается сокращение производства), в развивающихся странах динамика роста ВВП приблизительно в трое превысит показатели развитых стран (прогноз ВВП развивающихся стран 5,4% на 2012 г. и 5,9% на 2013 г.).

По странам СНГ «средняя температура по больнице» ожидается в размерах 3,7% увеличения ВВП в 2012-м и 3,8% в 2013 году, при этом прогнозы по России ниже средних по СНГ – всего лишь +3,3% по итогам текущего года и 3,5% – на конец будущего года.

Это было не так уж и плохо, если бы не одно «но»: в прошлом году рост российского ВВП был полностью «съеден» массовым бегством капитала из нашей страны и похоже в ближайшие два года эта ситуация повторится.

Динамика оттока капитала из России во втором квартале текущего года все еще отрицательна и по результатам первого полугодия совокупный показатель оттока составил 43,4 миллиарда долларов США (что в 1,6 превышает результаты первого полугодия 2011 года), хотя на последние три месяца этого полугодия пришлось лишь около четверти от общей суммы потерь, что позволило представителям Правительства и Центробанка досрочно отрапортовать об успехах в борьбе за спасение «урожая».

Снижение темпов оттока в последние месяцы в какой-то степени можно объяснить стабилизацией политической обстановке в стране, наступившей по окончании выборов Президента РФ, но в значительной степени это несомненно обусловлено и значительным снижением мировых цен на нефть, что привело к уменьшению прибылей нефтяных компаний, а значит – к сокращению базы для оттока, а также уменьшением объемов выплат по кредитам, привлеченным российскими предприятиями в иностранных инвестиционно-финансовых организациях.

Также очевидно, что вопреки привычно позитивным докладам Минэкономразвития и ЦБ, сохранение оттока капитала в России даже после назначения кабинета министров, говорит о недоверии инвесторов к перспективам российских экономических реформ (активность которых с вступлением в должность Президента РФ В.В. Путина упала) и неуверенности в перспективах российской экономики в целом.

В известной степени эта позиция подтверждается и самим Правительством – текущий российский бюджет и бюджет на 2013-2014 годы предусматривает вывод значительного объема средств в иностранные финансовые структуры (в частности, в рамках пополнения активов Резервного фонда и фонда национального благосостояния) непосредственно самим государством, что с учетом коммерческого оттока даст совокупную потерю капитала превышающую потенциальный прирост ВВП страны на этот период. Таким образом, фактически национальный бюджет Российской Федерации на ближайшие два года приведет к нарастанию государственных долгов и падению ВВП России при любой, даже самой позитивной, рыночной ситуации.

Дополнительную «радость» вызывает наличие в представленном министром финансов Антоном Силуановым бюджете огромных коридоров в планировании финансовых потоков, достигающих в ряде случаев 50%. При планировании в краткосрочном и среднесрочном периоде такая ситуация указывает либо на крайний непрофессионализм специалистов Минфина (если бы мне финансовый директор попробовал представить такой план на год, то скорее всего на следующий день он бы искал себе работу), либо на то, что Минфин полностью не контролирует текущую экономическую ситуацию в стране и не может ее спрогнозировать. В любом случае – ситуация не слишком внушающая уверенность в завтрашнем дне, при этом если подобное положение дел сохранится еще в течение трех-пяти лет, то рост долговых обязательств и нарастание дисбаланса в российской экономике неизбежно приведут к новому кризису и дальнейшему выраженному ослаблению национальной валюты, начало которого мы наблюдаем уже сегодня.

Учитывая вышесказанное, а также отталкиваясь от анализа прочих политико-правовых и экономических факторов российской экономик, можно утверждать, что в оставшиеся месяцы этого года инвесторы совершенно точно продолжат вывод средств из России, не оправдав в очередной раз надежды Центробанка и Минэкономразвития на возвращение денег в страну.

В этих условиях особый интерес вызывает вопрос о том, куда же в последние годы в двигается мировой финансовый поток? В конце концов, ответ на вопрос «откуда?» – мы и так знаем.

Прямые иностранные инвестиции в мире: UNCTAD и WOC заявляет о росте.

В поисках ответа на этот вопрос попробуем оценить текущее состояние прямых иностранных инвестиций в мире., тем боле, что как раз в конце июля Конференция ООН по торговле и развитию (ЮНКТАД/ UNCTAD) выпустила свой ежегодный, двадцать второй по счету, Доклад о мировых инвестициях (The World Investment Report 2012) под названием: «Towards a New Generation of Investment Policies», а несколько раньше аналогичный отчет опубликовала и российская организация World Organization of Creditors (Всемирная Организация Кредиторов), проведя в своем исследовании анализ состояния мировой экономики и развития рынка ПИИ в мире с 1990 по 2010 год.

По оценке WOC общий объем накопленных ПИИ в мире за 20 лет возрос в 8,2 раза, до 19,1 трлн.дол. США (в текущих ценах), при этом в период с 2000 по 2010 гг. с 23% до 31% вырос объем накопленных прямых иностранных инвестиций в развивающихся странах, в то время как доля ПИИ в экономики развитых стран сократилась с 75% до 65%. Кроме того, за десятилетие приблизительно в четыре раза (с 0,82% до 3,6%) вырос объем ПИИ в страх с переходной экономикой.

Причина низкой привлекательности стран с переходной экономикой для инвесторов вероятно обусловлена неопределенностью результатов процесса преобразований, идущих в экономической и политико-правовой системах этих стран, что создает неоправданно высокие риски потери инвестированных средств, тем более что в большинстве этих стран существует проблема недостаточной защиты интересов инвесторов и слабая защита прав собственности как на законодательном, так и на судебно-процессуальном уровне.

Особо хочется отметить, что динамика роста прямых иностранных инвестиций в страны СНГ за период исследования вдвое превысила среднемировые показатели.

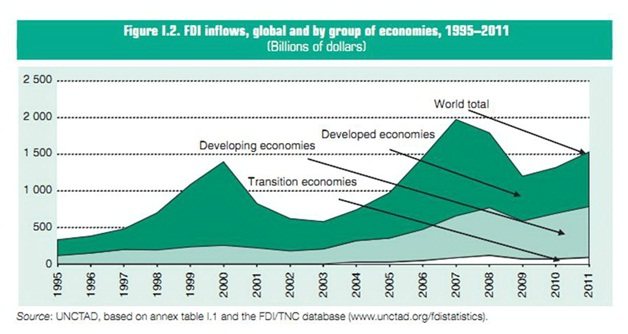

Среди общих выводов этого доклада ЮНКТАД можно отметить тот факт, что общая динамика прямых инвестиций в мире хотя и отличается выраженными колебаниями в среднесрочном периоде, с долгосрочной точки зрения имеет устойчивый положительный тренд (рис. 1,2).

Рис. 1. Динамика квартального индекса прямых иностранных инвестиций ЮНКТАД в 2007-2012 гг. Источник: UNCTAD, «The World Investment Report 2012: Towards a New Generation of Investment Policies».

Рис. 2. Прямые иностранные инвестиции в мире в период 1995-2011 гг. Источник: UNCTAD, «The World Investment Report 2012: Towards a New Generation of Investment Policies».

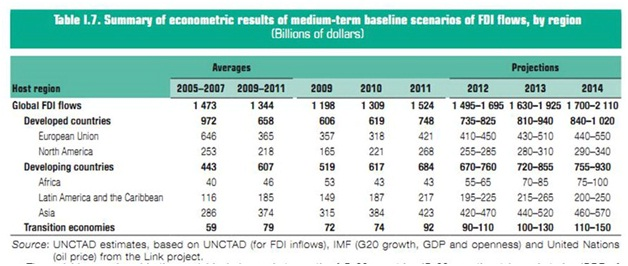

При этом мировые прямые инвестиции практически в равной доле делятся между развитыми и развивающимися странами, однако если в секторе развитых стран сегодня и в ближайшем будущем лидером ПИИ является Европейский Союз, то в секторе развивающихся стран царит азиатский регион (рис. 3).

Рис. 3. Структура мировых прямых иностранных инвестиций за период с 2005 по 2014 гг. (данные за 2012-2014 гг. приводятся на основании прогнозов). Источник: UNCTAD, «The World Investment Report 2012: Towards a New Generation of Investment Policies».

ЮНКТАД отмечает, что совокупный приток инвестиций в развивающиеся страны в прошлом году достиг показателя в 684 млрд. дол. США, что на 11% превысило исторический максимум, в то время, что приток инвестиций в развитые страны после трех лет снижения вырос на 21 %, но все еще на четверть ниже докризисного среднего показателя.

Это показывает, что несмотря на то, что мировая экономика находится в условиях высокой неопределенности и ведущие мировые инвесторы вероятно еще не готовы четко определиться с долгосрочными прогнозами и приоритетами, общий тренд движения финансовых потоков сегодня направлен в сторону развивающихся стран. Хотя справедливости ради нужно отметить, что на текущий момент очень многие страны демонстрируют высокую заинтересованность в привлечении дополнительных инвестиций, в следствие чего активно пересматривают существующие инвестиционные режимы и изменяют их в сторону либерализации.

При этом разумно предположить, что слабость мировой экономики и нарастающие проблемы в экономиках развитых стран не только не оказывают отрицательного влияния на инвестиционный процесс формирования потока ПИИ в активы развивающихся стран, но и наоборот – стимулируют его. Это происходит в связи с тем, что застой экономики Европейского Союза и стран Северной Америки привел к снижению доходности от инвестиций ниже приемлемого с точки зрения значительного числа инвесторов уровня и в этих условиях инвесторы оказались вынуждены искать новые, более высокодоходные рынки и объекты для инвестирования, в частности рынки Азии и Латинской Америки на которых средняя доходность инвестиционного портфеля существенно превышает доходность вложений в экономики развитых стран.

Важно отметить, что страновой анализ структуры ПИИ показывает, что в списке аутсайдеров мирового инвестиционного процесса оказались Россия, страны Африки и, как не удивительно, Индия.

Причем Россия как всегда занимает в общем перечне стран несколько обособленную позицию, поскольку является фактически единственной страной в мире, где отток активов национальных инвесторов полностью перекрывает приток иностранных капиталовложений.

В известной степени такое положение дел является продолжением уже существующей длительное время ситуации неэффективной работы российского Правительства с иностранными инвесторами, поскольку, если сравнить данные предыдущих периодов, то очевидно, что России, несмотря на свой ресурсный потенциал, начиная с 90-х годов и по сей день, по удельным показателям притока прямых иностранных инвестиций на душу населения, даже среди стран СНГ занимает только «почетное» третье место, а по поступлению ПИИ в процентах от основных фондов и вовсе находится на шестой-седьмой позиции.

В тоже время, если отвлечься от «вымывания» накопленных инвестиций из России и инстинкта спрятать заработанное от зорких глаз правительственных структур , то необходимо признать, что новый виток приватизации и сравнительная дешевизна активов отдельных предприятий позволяет расположить Россию приблизительно в середине рейтинга наиболее инвестиционно привлекательных стран и дает возможность рассматривать нашу страну в качестве одного из объектов для прямых инвестиций.