Міжнародний стандарт фінансової звітності 4 Страхові контракти

Мета

1 Мета цього МСФЗ – визначити процес підготовки фінансової звітності стосовно страхових контрактів суб'єкта господарювання, який випускає такі контракти (позначеного в цьому МСФЗ як страховик), поки Рада не завершить другий етап проекту зі страхових контрактів. Зокрема, цей МСФЗ вимагає:

а) введення окремих удосконалень до обліку страхових контрактів страховиками;

б) розкриття інформації, яка визначає та пояснює суми у фінансовій звітності

страховика, що виникають від страхових контрактів, та допомагає користувачам

цієї фінансової звітності зрозуміти суми, строки та невизначеність майбутніх

грошових потоків від страхових контрактів.

Сфера застосування

2 Суб'єкт господарювання повинен застосовувати цей МСФЗ до:

а) страхових контрактів (включаючи договори перестрахування), які він випускає, та

договорів перестрахування, які він утримує;

б) фінансових інструментів з умовою дискреційної участі, які він емітує (див.

параграф 35). МСФЗ 7 «Фінансові інструменти: розкриття інформації» вимагає

розкривати інформацію про фінансові інструменти, включаючи фінансові

інструменти, які містять такі умови.

3 Цей МСФЗ не розглядає інші аспекти обліку страховиками, такі як облік фінансових активів, утримуваних страховиками, та фінансових зобов«язань, випущених страховиками (див. МСБО 32 »Фінансові інструменти: подання«, МСБО 39 »Фінансові інструменти: визнання та оцінка «, МСФЗ 7 та МСФЗ 9 »Фінансові інструменти " ), за винятком перехідних положень, викладених у параграфі 45.

4 Суб'єкт господарювання не повинен застосовувати цей МСФЗ до:

а) гарантій якості виробів, випущених безпосередньо виробником, дилером чи

роздрібним постачальником (див. МСБО 18 «Дохід» та МСБО 37 "Забезпечення,

умовні зобов «язання та умовні активи »);

б) активів та зобов'язань працедавців у рамках програм виплат працівникам (див.

МСБО 19 «Виплати працівникам» та МСФЗ 2 «Платіж на основі акцій») та в

рамках зобов'язань щодо пенсійного забезпечення, про які звітують програми з

визначеним внеском (див. МСБО 26 "Облік та звітність щодо програм пенсійного

забезпечення");

в) контрактних прав чи контрактних зобов'язань, залежних від майбутнього

використання чи від права використовувати нефінансову статтю (наприклад, деякі

ліцензійні платежі, роялті, умовні орендні платежі та аналогічні статті), а також

вбудовану в контракт фінансового лізингу гарантію ліквідаційної вартості, надану орендарем (див. МСБО 17 «Оренда», МСБО 18 «Дохід» та МСБО 38 «Нематеріальні активи»);

г) контрактів фінансової гарантії, окрім випадків, коли емітент попередньо явно

вказав, що він вважає такі договори страховими контрактами і застосував облік,

що використовується для страхових контрактів; у такому випадку емітент може

вибирати для застосування до таких контрактів фінансової гарантії або МСБО 32,

МСФЗ 7 та МСФЗ 9, або цей МСФЗ. Емітент може робити такий вибір окремо для

кожного договору, однак вибір для кожного договору є незворотним;

ґ) умовної компенсації, яка підлягає сплаті чи отриманню в результаті об«єднання бізнесу (див. МСФЗ 3 »Об«єднання бізнесу»);

д) договорів прямого страхування, якими володіє суб'єкт господарювання (тобто

договори прямого страхування, за якими суб'єкт господарювання є власником

страхового поліса). Проте цедент повинен застосовувати цей МСФЗ до договорів

перестрахування, які він утримує.

5 Для спрощення посилання, цей МСФЗ описує суб'єкт господарювання, який емітує страховий контракт, як страховика, незалежно від того, чи розглядається емітент як страховик з юридичної чи наглядової точки зору.

6 Контракт перестрахування є різновидом страхового контракту. Тому всі посилання на страхові контракти в цьому МСФЗ однаково застосовуються до договорів перестрахування.

Вбудовані похідні інструменти

7 МСФЗ 9 вимагає, щоб суб'єкт господарювання відокремлював деякі вбудовані похідні інструменти від основного контракту, оцінював їх за справедливою вартістю та включав зміни їхньої справедливої вартості до прибутку чи збитку. МСФЗ 9 застосовується до похідних інструментів, вбудованих у страховий контракт, за винятком, коли вбудований похідний інструмент сам по собі є страховим контрактом.

8 Як виняток до вимоги МСФЗ 9, страховик не зобов«язаний відокремлювати та оцінювати за справедливою вартістю опціон власника страхового поліса про дострокове припинення страхового контракту з отриманням фіксованої суми (або суми на основі фіксованої суми плюс проценти за визначеною ставкою), навіть якщо ціна виконання відрізняється від балансової вартості основного страхового зобов »язання. У той самий час вимога МСФЗ 9 застосовується до опціону «пут» чи опціону про дострокове припинення з виплатою готівки, вбудованого в страховий контракт, якщо викупна вартість варіюється відповідно до змін фінансової змінної (такої, як вартість власного капіталу чи товарів або індекс) або нефінансової змінної, неспецифічної для сторони за договором. Крім того, ці вимоги також застосовуються, якщо можливість виконати опціон «пут» чи опціон про дострокове припинення з виплатою грошових коштів з«являється у власника страхового поліса в зв»язку зі зміною такої змінної (наприклад, опціон «пут» може виконуватися, якщо індекс фондового ринку досягає певного рівня).

9 Параграф 8 однаково застосовується до опціонів про дострокове припинення фінансового інструмента з умовою дискреційної участі.

Розділення компонентів депозиту

10 Деякі страхові контракти містять і компонент страхування, і компонент депозиту. В деяких випадках страховик повинен (або має право) розділяти такі компоненти:

а) розділення є обов'язковим, якщо виконуються обидві такі умови:

i) страховик може оцінити компонент депозиту (включаючи будь-які вбудовані опціони про дострокове припинення) окремо (тобто без урахування компонента страхування);

ii) облікові політики страховика за інших обставин не вимагають, щоб він визнавав усі зобов'язання та права, що походять від компонента депозиту;

б) розділення дозволяється (але не вимагається), якщо страховик може оцінити

компонент депозиту окремо (як в a) i)), проте його облікові політики вимагають

визнання всіх зобов'язань та прав, які походять від компонента депозиту,

незалежно від бази оцінки таких прав та зобов'язань;

в) розділення забороняється, якщо страховик не може оцінити компонент депозиту

окремо (як в a) i)).

11 Далі наводиться приклад ситуації, коли облікові політики страховика не передбачають обов«язкового визнання ним усіх зобов»язань, які походять від компонента депозиту. Цедент отримує від перестраховика компенсацію за збитки, проте за договором цедент зобов«язаний повернути компенсацію в майбутніх роках. Таке зобов»язання походить від компонента депозиту. Якщо облікові політики цедента за інших обставин дозволяють йому визнавати компенсацію як дохід без визнання виниклих зобов«язань, тоді розділення є обов»язковим.

12 Для того щоб розділити компоненти контракту, страховик повинен:

а) застосовувати цей МСФЗ до компонента страхування;

б) застосовувати МСФЗ 9 до компонента депозиту.

Визнання та оцінка

Тимчасове звільнення від вимог деяких інших МСФЗ

13 Параграфи 10-12 МСБО 8 «Облікові політики, зміни в облікових оцінках та помилки» встановлюють критерії, які суб'єкт господарювання повинен використовувати, розробляючи облікову політику, якщо певна позиція не належить до сфери застосування жодного МСФЗ. Проте цей МСФЗ звільняє страховика від необхідності застосовувати ці критерії до його облікових політик стосовно:

а) страхових контрактів, які він емітує (включаючи відповідні аквізиційні витрати та

супутні нематеріальні активи, наприклад, такі, що описуються в параграфах 31 та

32); та

б) договорів перестрахування, якими він володіє.

14 Незважаючи на це, цей МСФЗ не звільняє страховика від необхідності застосовувати деякі критерії, подані в параграфах 10-12 МСБО 8. Зокрема, страховик:

а) не повинен визнавати як зобов'язання будь-які резерви щодо ймовірних майбутніх страхових виплат, якщо такі страхові виплати виникають за страховими контрактами, які не існують на кінець звітного періоду (такі як резерв катастроф та коливань збитковості);

б) повинен проводити перевірку адекватності зобов'язань, описану в параграфах 15 –

19;

в) повинен вилучити страхове зобов«язання (або частину страхового зобов»язання) зі

свого звіту про фінансовий стан, якщо і тільки якщо воно припиняється – тобто,

коли передбачене контрактом зобов'язання виконується, скасовується або закінчується термін його дії;

г) не повинен проводити згортання:

i) активів перестрахування проти відповідних страхових зобов'язань; або

ii) доходів або витрат за договорами перестрахування проти витрат або доходів за відповідними страховими контрактами;

ґ) повинен слідкувати за тим, чи не зменшилась корисність його активів перестрахування (див. параграф 20).

Перевірка адекватності зобов'язань

15 Страховик повинен на кінець кожного звітного періоду оцінювати адекватність своїх визнаних страхових зобов«язань, використовуючи для цього поточні оцінки майбутніх грошових потоків за своїми страховими контрактами. Якщо ця оцінка показує, що балансова вартість його страхових зобов»язань (за вирахуванням відповідних відстрочених аквізиційних витрат та відповідних нематеріальних активів, як ті, що описуються в параграфах 31 та 32) є неадекватною в контексті очікуваних майбутніх грошових потоків, тоді нестачу треба повністю визнавати у прибутку чи збитку.

16 Якщо страховик застосовує перевірку адекватності зобов'язань, яка відповідає встановленим мінімальним критеріям, то цей МСФЗ не висуває жодних додаткових вимог. Мінімальні вимоги такі:

а) перевірка враховує поточні оцінки всіх контрактних грошових потоків та

пов'язаних з ними грошових потоків, таких як витрати з врегулювання збитків, а

також грошових потоків від вбудованих опціонів та гарантій;

б) якщо перевірка свідчить про неадекватність зобов'язань, нестача повністю

визнається у прибутку чи збитку.

17 Якщо облікові політики страховика не вимагають проведення перевірки адекватності зобов'язань, що відповідає мінімальним вимогам в параграфі 16, то страховик повинен:

а) визначити балансову вартість усіх відповідних страхових зобов'язань за вирахуванням балансової вартості:

i) будь-яких відповідних відстрочених аквізиційних витрат; та

ii) будь-яких відповідних нематеріальних активів, наприклад, таких, що були придбані в результаті об'єднання бізнесу чи передачі портфеля (див. параграфи 31 та 32). Проте відповідні активи перестрахування не враховуються, оскільки страховик обліковує їх окремо (див. параграф 20);

Відповідні страхові зобов«язання – це страхові зобов»язання (та відповідні відстрочені аквізиційні витрати та відповідні нематеріальні активи), стосовно яких облікові політики страховика не вимагають проведення перевірки адекватності зобов'язань, що відповідає мінімальним вимогам параграфа16.

б) визначити, чи сума, описана в а), є меншою за балансову вартість, що була б розрахована відповідно до МСБО 37, якби відповідні страхові зобов«язання належали до сфери його застосування. Якщо згадана сума є меншою, то страховик повинен повністю визнавати різницю у прибутку чи збитку та зменшувати балансову вартість відповідних відстрочених аквізиційних витрат чи відповідних нематеріальних активів або збільшувати балансову вартість відповідних страхових зобов»язань.

18 Якщо перевірка адекватності зобов«язань страховика відповідає мінімальним вимогам параграфа 16, тоді перевірка застосовується на рівні агрегації, встановленому такою перевіркою. Якщо перевірка адекватності зобов»язань не відповідає мінімальним вимогам, порівняння, описане в параграфі 17, здійснюється на рівні портфеля договорів, які, в цілому, наражаються на схожі ризики та управляються разом як єдиний портфель.

19 Сума, описана в параграфі 17 б) (тобто результат застосування МСБО 37), повинна відображати майбутню інвестиційну маржу (див. параграфи 27-29), якщо і тільки якщо сума, описана в параграфі 17a), також відображає цю маржу.

Зменшення корисності активів перестрахування

20 Якщо корисність активу перестрахування цедента зменшилась, цедент повинен відповідним чином зменшити його балансову вартість та визнати такий збиток від зменшення корисності у прибутку або збитку. Корисність активу перестрахування зменшується, якщо і тільки якщо:

а) є об'єктивне свідчення того, що внаслідок події, яка відбулася після первісного

визнання активу перестрахування, цедент може не отримати всі суми, які повинні

йому сплачуватися за умовами контракту; та

б) вплив такої події на суми, які отримає цедент від перестраховика, можна

достовірно оцінити.

Зміни в облікових політиках

21 Параграфи 22-30 застосовуються як до змін, проведених страховиком, який уже використовує МСФЗ, так і до змін, здійснених страховиком, який застосовує МСФЗ уперше.

22 Страховик може змінити свої облікові політики стосовно страхових контрактів, якщо і тільки якщо зміна робить фінансову звітність більш доречною для потреб користувачів у прийнятті економічних рішень, але не менш достовірною (або більш достовірною, та не менш доречною для таких потреб). Страховик приймає рішення щодо доречності та достовірності, керуючись критеріями, викладеними в МСБО 8.

23 Щоб обґрунтувати зміни в своїх облікових політиках, страховик повинен довести, що результатом таких змін стане більш повна відповідність фінансової звітності критеріям, наведеним у МСБО 8, хоча при цьому зміни не обов'язково повинні забезпечувати повну відповідність цим критеріям. Далі обговорюються такі конкретні питання:

а) поточні ринкові ставки (параграф 24);

б) подальше застосування існуючих методів (параграф 25);

в) обачність (параграф 26);

г) майбутня інвестиційна маржа (параграф 27-29); ґ) еквівалентний облік (параграф 30).

Поточні ринкові процентні ставки

24 Страховик має право (але не зобов«язаний) змінювати свої облікові політики для того, щоб забезпечити переоцінку певних страхових зобов»язань з урахуванням поточних ринкових процентних ставок та щоб визнати зміни в таких зобов«язаннях у прибутку чи збитку. У цей самий час він також може впроваджувати облікові політики, які вимагають інших поточних оцінок та припущень стосовно певних зобов»язань. Можливість такого вибору дає страховикові змогу змінити його облікові політики стосовно певних зобов«язань, не застосовуючи ці політики послідовно стосовно всіх подібних зобов»язань, як того (за інших обставин) вимагав би МСБО 8. Якщо страховик визначає зобов«язання, стосовно яких він хоче скористатися правом вибору, він повинен продовжувати послідовно застосовувати поточні ринкові процентні ставки (та, якщо це доречно, інші поточні оцінки та припущення) в усіх періодах і стосовно всіх цих зобов»язань, поки вони не будуть погашені.

Подальше застосування існуючих методів

25 Страховик може надалі застосовувати такі методи (але застосування будь-якого з них уперше не допускається відповідно до параграфа 22):

а) оцінювання страхових зобов'язань без дисконтування;

б) оцінювання контрактних прав на майбутню винагороду за управління інвестиціями

за сумою, що перевищує їхню справедливу вартість, яка визначається на підставі

порівняння з винагородою, яку на цей час стягують інші учасники ринку за

надання аналогічних послуг. Імовірно, що справедлива вартість на момент

створення таких контрактних прав дорівнює витратам, сплаченим за створення цих

прав, за винятком випадків, коли майбутні винагороди за управління інвестиціями

та відповідні витрати не зіставляються з ринковими значеннями;

в) використання неуніфікованих облікових політик стосовно страхових контрактів (а

також відповідних відстрочених аквізиційних витрат та відповідних

нематеріальних активів) дочірніх підприємств, за винятком ситуацій, дозволених

параграфом 24. Якщо ці облікові політики не є уніфікованими, страховик може їх

змінити, якщо така зміна не призведе до ще більшої різнорідності облікових

політик та відповідатиме іншим вимогам цього МСФЗ.

Обачність

26 Страховик не зобов'язаний змінювати свою облікову політику стосовно страхових контрактів для запобігання надмірній обачності. Проте, якщо страховик уже оцінює свої страхові контракти з достатньою обачністю, він не повинен впроваджувати ще більш обачний підхід.

У цьому параграфі страхові зобов'язання охоплюють відповідні відстрочені аквізиційні витрати та відповідні нематеріальні активи, наприклад, такі, що обговорюються в параграфах 31 та 32.

Майбутня інвестиційна маржа

27 Страховик не зобов'язаний змінювати свої облікові політики стосовно страхових контрактів для вилучення майбутньої інвестиційної маржі. Проте існує спростовне припущення, що фінансова звітність страховика стане менш доречною та достовірною, якщо він впровадить облікову політику, яка враховуватиме майбутню інвестиційну маржу при оцінці страхових контрактів, якщо тільки така маржа не впливає на контрактні платежі. Далі наводяться два приклади облікових політик, які передбачають урахування такої маржі:

а) використання ставки дисконту, яка відображає очікуваний дохід від активів

страховика, або

б) прогнозування доходу від цих активів за очікуваною ставкою дохідності,

дисконтування такого прогнозного доходу за іншою ставкою та врахування

результату в оцінці зобов'язання.

28 Спростовне припущення, описане в параграфі 27, може не застосовуватися до страховика, якщо і тільки якщо інші компоненти зміни до облікової політики збільшують доречність та достовірність його фінансової звітності на стільки, щоб переважити зменшення доречності та достовірності, спричинене включенням майбутньої інвестиційної маржі. Наприклад, припустімо, що діюча облікова політика страховика стосовно страхових контрактів передбачає занадто обачні первісні припущення та ставку дисконту, встановлену регулятором без прямого посилання на ринкові умови, та ігнорує деякі вбудовані опціони та гарантії. Страховик може зробити свою фінансову звітність більш доречною, але не менш достовірною, обравши широко використовувану на сьогоднішній день комплексну базу обліку, орієнтовану на інвестора, яка враховує:

а) поточні оцінки та припущення;

б) доцільні (але не занадто обачливі) коригування для відображення ризику та

невизначеності;

в) методи оцінки, які відображають і внутрішню вартість, і вартість вбудованих

опціонів та гарантій у часі;

г) поточну ринкову ставку дисконту, навіть якщо така ставка дисконту відображає

очікуваний дохід від активів страховика.

29 Деякі підходи до оцінки використовують ставку дисконту для визначення теперішньої вартості майбутньої маржі прибутку. Така маржа прибутку згодом екстраполюється на різні періоди із застосуванням формули. У межах таких підходів ставка дисконту лише непрямо впливає на оцінку зобов«язання. Зокрема, використання менш прийнятної ставки дисконту має обмежені наслідки для первісної оцінки зобов»язання (або взагалі не має жодних наслідків). Проте відповідно до інших підходів, ставка дисконту безпосередньо визначає оцінку зобов'язання. В останньому випадку (оскільки впровадження ставки дисконту на основі активів призводить до більш суттєвих наслідків) мало ймовірно, що страховикові вдалося б виключити спростовне припущення, згадане в параграфі 27.

Еквівалентний облік

30 У межах деяких облікових моделей реалізовані прибутки чи збитки від активів страховика прямо впливають на оцінку деяких або всіх a) його страхових зобов«язань, б) відповідних відстрочених аквізиційних витрат та в) відповідних нематеріальних активів, таких як ті, що описані в параграфах 31 та 32. Страховик може (але не зобов»язаний) змінювати свої облікові політики так, щоб визнаний, але нереалізований прибуток чи збиток від активу впливав на оцінку цих статей так само, як на неї впливає реалізований прибуток чи збиток. Відповідне коригування страхового зобов«язання (або відстрочених аквізиційних витрат чи нематеріальних активів) має визнаватися в складі інших сукупних прибутків, якщо і тільки якщо нереалізований прибуток чи збиток визнається у складі інших сукупних прибутків. Таку практику іноді називають »еквівалентним обліком".

Страхові контракти, придбані в результаті об'єднання бізнесу або передачі портфеля

31 З метою дотримання МСФЗ 3, страховик повинен на дату придбання оцінювати за справедливою вартістю прийняті страхові зобов«язання та страхові активи, придбані в результаті об»єднання бізнесу. Проте страховик має право (але не зобов'язаний) використовувати розширене подання інформації, яке розділяє справедливу вартість придбаних страхових контрактів на два компоненти:

а) зобов'язання, оцінене відповідно до облікової політики страховика щодо

страхових контрактів, які він випускає;

б) нематеріальний актив, що є різницею між і) справедливою вартістю придбаних

контрактних страхових прав та прийнятих страхових зобов'язань та іі) сумою,

описаною в п. a). Подальшу оцінку цього активу треба узгоджувати з оцінкою

пов«язаного з ним страхового зобов»язання.

32 Розширене подання інформації, описане у параграфі 31, може використовуватися страховиком, який купує портфель страхових контрактів.

33 Нематеріальні активи, описані в параграфах 31 та 32, вилучені зі сфери застосування МСБО 36 «Зменшення корисності активів» та МСБО 38. Проте МСБО 36 та МСБО 38 застосовуються до списків клієнтів та взаємовідносин з клієнтами, що відображають очікування майбутніх договорів, які не є частиною контрактних страхових прав та контрактних страхових зобов«язань, що існували на дату об»єднання бізнесу чи передачі портфеля.

Умови дискреційної участі

Умови дискреційної участі в страхових контрактах

34 Деякі страхові контракти містять умову дискреційної участі, а також гарантований елемент. Емітент такого договору:

а) може (але не зобов'язаний) визнавати гарантований елемент окремо від умови

дискреційної участі. Якщо емітент не визнає їх окремо, він повинен класифікувати

весь контракт як зобов'язання. Якщо емітент класифікує їх окремо, він повинен

класифікувати гарантований елемент як зобов'язання;

б) повинен (якщо він визнає умову дискреційної участі окремо від гарантованого

елемента) класифікувати цю умову або як зобов'язання, або як окремий компонент

власного капіталу. Цей МСФЗ не конкретизує, у якому порядку емітентові слід

визначати, чи ця умова є зобов«язанням, чи власним капіталом. Емітент може розділити цю умову на компонент зобов»язання та компонент власного капіталу і повинен дотримуватися послідовної облікової політики стосовно виділених таким чином компонентів. Емітент не повинен класифікувати таку умову як проміжну категорію, яка не відноситься ні до зобов'язання, ні до власного капіталу;

в) може визнавати всі отримані премії як дохід без відокремлення будь-якої частки,

що відноситься до компонента власного капіталу. У зв'язку з цим зміни в

гарантованому елементі та в частці умови дискреційної участі, класифікованої як

зобов'язання, треба визнавати у прибутку чи збитку. Якщо умова дискреційної

участі повністю або частково класифікується як власний капітал, то частка

прибутку чи збитку може відноситися до цієї умови (у порядку, аналогічному

віднесенню до неконтрольованої частки). Емітент повинен визнавати частку

прибутку чи збитку, віднесену на будь-який компонент власного капіталу у складі

умови дискреційної участі, як розподіл прибутку чи збитку, а не як витрати чи

дохід (див. МСБО 1 «Подання фінансової звітності»);

г) повинен, якщо контракт містить вбудований похідний інструмент, що належить до

сфери застосування МСФЗ 9, застосовувати МСФЗ 9 до такого вбудованого

похідного інструмента;

ґ) повинен в усіх інших випадках, не описаних у параграфах 14-20 та 34а)-г), продовжувати застосовувати діючі облікові політики стосовно таких договорів, якщо тільки він не змінює ці облікові політики в порядку, який узгоджується з положеннями параграфів 21-30.

Умови дискреційної участі у фінансових інструментах

35 Вимоги в параграфі 34 також застосовуються до фінансового інструмента, що містить умову дискреційної участі. Крім того:

а) якщо емітент повністю класифікує умову дискреційної участі як зобов'язання, він

повинен застосовувати перевірку адекватності зобов'язань, описану в параграфах

15-19, до всього контракту (тобто і до гарантованого елемента, і до умови

дискреційної участі). Емітентові не треба визначати суму, яка була б результатом

застосування МСФЗ 9 до гарантованого елемента;

б) якщо емітент повністю або частково класифікує таку умову як окремий компонент власного капіталу, то зобов«язання, визнане стосовно всього контракту, не повинно бути меншим за суму, що є результатом застосування МСФЗ 9 до гарантованого елемента. Ця сума повинна включати внутрішню вартість опціону про дострокове припинення контракту, але може не включати його вартість у часі, якщо параграф 9 не вимагає оцінки такого опціону за справедливою вартістю. Емітент може не розкривати суму, яка була б результатом застосування МСФЗ 9 до гарантованого елемента, і не подавати цю суму окремо. Крім того, емітент може не визначати цю суму, якщо загальна сума визнаного зобов»язання є вочевидь вищою;

в) хоча ці контракти є фінансовими інструментами, емітент може надалі визнавати

премії за такими контрактами як дохід та визнавати зростання балансової вартості

зобов'язання, яке відбувається в результаті цього, як витрати;

г) хоча ці контракти є фінансовими інструментами, емітент, який застосовує

параграф 20б) МСФЗ 7 до контрактів з умовою дискреційної участі, повинен

розкривати загальну суму витрат на відсотки, визнану у прибутку або збитку,

однак він не повинен обов'язково обчислювати таку суму витрат на відсотки,

використовуючи метод ефективних відсотків.

Розкриття інформації

Пояснення визнаних сум

36 Страховик повинен розкривати інформацію, що визначає та пояснює суми в його фінансовій звітності, які виникають від страхових контрактів.

37 Для виконання вимоги параграфа 36 страховик повинен розкривати:

а) свої облікові політики щодо страхових контрактів та відповідних активів,

зобов'язань, доходу та витрат;

б) визнані активи, зобов'язання, дохід та витрати (та, якщо він подає звіт про рух

грошових коштів на основі прямого методу, рухи грошових коштів), які виникають

від страхових контрактів. Крім того, якщо страховик є цедентом, він повинен

розкривати:

i) прибутки та збитки від купівлі перестрахування, визнані у складі прибутку чи збитку; та

ii) амортизацію за період та залишкові неамортизовані суми на початок та на кінець періоду, якщо цедент відстрочує та амортизує прибутки та збитки, які виникають у результаті купівлі перестрахування;

в) процедуру, використану при визначенні припущень, які мають найбільший вплив

на оцінку визнаних сум, описаних у п. б). Страховик також повинен розкривати

кількісну інформацію про такі припущення (якщо це доцільно);

г) вплив змін у припущеннях, використаних для оцінки страхових активів та

страхових зобов'язань, з окремим відображенням впливу кожної зміни, яка суттєво

вплинула на фінансову звітність;

ґ) узгодження змін у страхових зобов'язаннях, активах перестрахування та у відповідних відстрочених аквізиційних витратах (якщо вони є).

Характер та величина ризиків, пов'язаних зі страховими контрактами

38 Страховик повинен розкривати інформацію, яка надавала б користувачам його фінансової звітності можливість оцінити характер та величину ризиків, пов'язаних зі страховими контрактами.

39 Для виконання вимоги параграфа 38 страховик повинен розкривати:

а) цілі, політики та процедури управління ризиками, зі пов'язані зі страховими

контрактами, та методи, використані для управління цими ризиками;

б) [вилучено]

в) інформацію про страховий ризик (до і після зменшення ризику шляхом

перестрахування), включаючи інформацію про:

i) чутливість до страхового ризику (див. параграф 39А);

ii) види концентрації страхового ризику, в тому числі опис того, як керівництво визначає види концентрації та опис спільної риси, яка визначає кожен з видів концентрації (наприклад, тип страхової події, географічна територія або валюта);

ііі) фактичні страхові виплати порівняно з попередніми оцінками (тобто динаміку страхових виплат). Інформацію про динаміку страхових виплат треба розкривати ретроспективно від початку періоду виникнення найпершої суттєвої страхової виплати, стосовно якої ще є невизначеність щодо суми та строку платежів, хоча при цьому немає потреби розкривати інформацію за понад десятирічний строк. Страховик може не розкривати цю інформацію стосовно страхових виплат, невизначеність щодо суми та строків платежів за якими, як правило, вирішується протягом одного року;

г) інформацію про кредитний ризик, ризик ліквідності та ринковий ризик, що їх вимагали б параграфи 31-12 МСФЗ 7, якби страхові контракти належали до сфери застосування МСФЗ 7. Однак:

i) страховик може не надавати аналіз за строками погашення, що його вимагає параграф 39(а) та (б) МСФЗ 7, якщо натомість він розкриває інформацію про приблизний час відтоку чистих грошових потоків від визнаних страхових зобов'язань. Це може мати форму аналізу за приблизним часом відтоку сум, визнаних у звіті про фінансовий стан;

ii) якщо страховик застосовує альтернативний метод управління чутливістю до ринкових умов, такий як аналіз вбудованої вартості, він може використовувати цей аналіз чутливості для виконання вимоги у параграфі 40(а) МСФЗ 7. Такий страховик повинен також розкривати інформацію, що вимагається параграфом 41 МСФЗ 7.

ґ) інформацію про ринковий ризик, що пов«язаний із вбудованими похідними інструментами, які містяться в основному страховому контракті, якщо страховик не зобов»язаний оцінювати та якщо він не оцінює вбудовані похідні інструменти за справедливою вартістю.

39А Для виконання вимоги параграфа 39(в)(і) страховик повинен розкривати (а), або (б) таким чином:

а) аналіз чутливості, який показує, як змінилися б прибуток або збиток та власний

капітал, якщо зміни відповідної змінної ризику, що були обґрунтовано можливі на

кінець звітного періоду, сталися б; методи та припущення, використані при

підготовці аналізу чутливості; та будь-які зміни порівняно з попереднім періодом у

використаних методах та припущеннях. Однак якщо страховик застосовує

альтернативний метод для управління чутливістю до ринкових умов, такий як

аналіз вбудованої вартості, він може виконати цю вимогу, розкриваючи

інформацію про цей альтернативний аналіз чутливості та розкриваючи

інформацію, що її вимагає параграф 41 МСФЗ 7;

б) якісну інформацію про чутливість та інформацію про ті умови та терміни

страхових контрактів, які мають суттєвий вплив на суму, час та невизначеність

майбутніх грошових потоків страховика.

Дата набрання чинності та перехідні положення

40 Перехідні положення в параграфах 41-45 застосовуються як до суб«єкта господарювання, який уже використовує МСФЗ на час, коли він вперше застосовуватиме цей МСФЗ, так і до суб»єкта господарювання, який застосовує МСФЗ уперше.

41 Суб«єкт господарювання повинен застосовувати цей МСФЗ до річних періодів, що починаються з 1 січня 2005 р. або пізніше. Застосування до цієї дати заохочується. Якщо суб»єкт господарювання застосовує цей МСФЗ стосовно більш раннього періоду, він повинен розкривати цей факт.

41А «Контракти фінансової гарантії» (Зміни до МСБО 39 та МСФЗ 4), випущені в серпні 2005 р., змінили параграфи 4г), Б18е) та Б19д). Суб«єкт господарювання повинен застосовувати ці зміни до річних періодів, що починаються з 1 січня 2006 р. або пізніше. Застосування до цієї дати заохочується. Якщо суб»єкт господарювання застосовує ці зміни стосовно більш раннього періоду, він повинен розкривати цей факт та застосовувати відповідні зміни до МСБО 39 та МСБО 32* одночасно.

*Якщо суб’єкт господарювання застосовує МСФЗ 7, посилання на МСБО 32 замінюється посиланням на МСФЗ 7.

41Б МСБО 1 (переглянутий у 2007 р.) змінив термінологію, що вживається в МСФЗ. До того ж він змінив параграф 30. Суб«єкт господарювання повинен застосовувати ці зміни до річних періодів, що починаються з 1 січня 2009 р. або пізніше. Якщо суб»єкт господарювання застосовує МСБО 1 (переглянутий у 2007 р.) стосовно більш раннього періоду, то ці зміни повинні застосовуватись щодо такого більш раннього періоду.

41В [Вилучено]

41Г МСФЗ 9, виданий у жовтні 2010 р., змінив параграфи 3, 4(г), 7, 8, 12, 34(г), 35, 45 та Б18-Б20 та Додаток А і вилучив параграф 41В. Суб'єкт господарювання застосовує ці зміни, якщо він застосовує МСФЗ 9, виданий у жовтні 2010 р.

Розкриття

42 Суб«єкт господарювання може не застосовувати вимоги цього МСФЗ щодо розкриття інформації до порівняльної інформації, що стосується річних періодів, які розпочалися до 1 січня 2005 р., за винятком розкриття інформації, якого вимагає параграф 37a) та б), про облікові політики та визнані активи, зобов»язання, дохід та витрати (та про рух грошових коштів, якщо використовується прямий метод).

43 Якщо застосування конкретної вимоги в параграфах 10-35 стосовно порівняльної інформації, що стосується річних періодів, які розпочалися до 1 січня 2005 р., є неможливим, суб«єкт господарювання повинен розкривати цей факт. Застосування перевірки адекватності зобов»язань (параграфи 15-19) до такої порівняльної інформації також іноді може бути неможливим, хоча надзвичайно мало ймовірно, що застосування інших вимог параграфів 10-35 до такої порівняльної інформації буде неможливим. МСБО 8 пояснює термін «неможливий».

44 Застосовуючи параграф 39 в) iii), суб«єкт господарювання не зобов»язаний розкривати інформацію про динаміку страхових виплат більш ніж за п«ять років до закінчення першого фінансового року, в якому він уперше застосовує цей МСФЗ. Крім того, якщо тоді, коли суб»єкт господарювання вперше застосовує цей МСФЗ, підготовка інформації про динаміку страхових виплат, які мали місце до початку найбільш раннього періоду, щодо якого суб«єкт господарювання надає повну порівняльну інформацію відповідно до цього МСФЗ, є неможливою, суб»єкт господарювання повинен розкривати цей факт.

Зміна категорії фінансових активів

45 Незважаючи на параграф 4.4.1 МСФЗ 9, якщо страховик змінює свої облікові політики щодо страхових зобов«язань, він має право (але не зобов»язаний) перекласифіковувати деякі або всі свої фінансові активи так, щоб вони оцінювались «за справедливою вартістю з відображенням результату переоцінки у прибутку чи збитку». Така перекласифікація допускається, якщо страховик змінює облікові політики, уперше застосовуючи цей МСФЗ, і якщо він у подальшому змінює політику, як це дозволяє параграф 22. Перекласифікація є зміною облікової політики, і до неї застосовується МСБО 8.

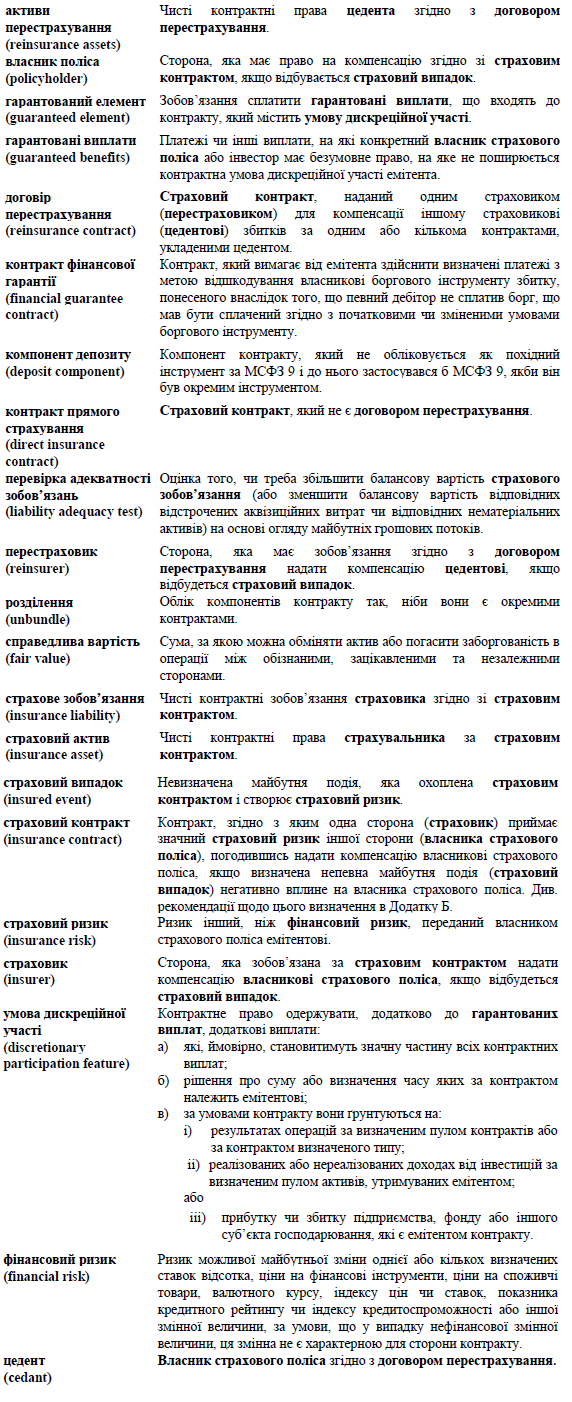

Додаток A Визначення термінів

Цей додаток є невід'ємною складовою МСФЗ.

Додаток Б

Додаток Б

Визначення страхового контракту

Цей додаток є невід'ємною складовою цього МСФЗ.

Б1 Цей додаток містить керівництво з визначення страхового контракту, наведеного в Додатку A. Додаток розглядає такі питання:

а) термін «невизначена майбутня подія» (параграфи Б2-Б4);

б) негрошові виплати (параграфи Б5-Б7);

в) страховий ризик та інші ризики (параграфи Б8-Б17);

г) приклади страхових контрактів (параграфи Б18-Б21);

ґ) значний страховий ризик (параграфи Б22-Б28);

д) зміни рівня страхового ризику (параграфи Б29 та Б30).

Невизначена майбутня подія

Б2 Невизначеність (або ризик) лежить в основі страхового контракту. Отже, на момент початку дії страхового контракту є невизначеність, як мінімум, стосовно однієї з таких позицій:

а) чи відбудеться страховий випадок;

б) коли він відбудеться;

в) скільки страховик повинен буде сплатити, якщо він відбудеться.

Б3 У межах деяких страхових контрактів страховим випадком є виявлення збитку протягом терміну дії договору, навіть якщо збиток виникає внаслідок події, яка відбулася до початку терміну дії договору. В межах інших страхових контрактів страховий випадок -це подія, яка відбувається протягом терміну дії контракту, навіть якщо збиток унаслідок цієї події виявляється після закінчення терміну дії контракту.

Б4 Деякі страхові контракти охоплюють події, які вже відбулися, але фінансові наслідки яких залишаються невизначеними. Прикладом може бути контракт перестрахування, що передбачає покриття ризиків прямого страховика, які пов'язані з негативною динамікою страхових виплат, уже заявлених власниками страхових полісів. У таких договорах страховим випадком є виявлення остаточної суми витрат за такими претензіями.

Негрошові виплати

Б5 Деякі страхові контракти вимагають або дозволяють негрошові виплати відшкодування. Прикладом є ситуація, коли замість того, щоб відшкодовувати власникові страхового поліса витрати, страховик надає майно замість украденого. Інший приклад – це коли страховик використовує власні медичні заклади та медичний персонал для надання медичних послуг, які передбачаються договорами.

Б6 Деякі контракти про обслуговування з фіксованою винагородою, за якими обсяг послуг залежить від невизначеної події, відповідають визначенню страхового контракту відповідно до цього МСФЗ, але не регулюються як страхові контракти деякими країнами. Одним з прикладів є контракт про технічне обслуговування, за яким постачальник послуг погоджується відремонтувати визначене обладнання в разі його несправності. Фіксована винагорода за обслуговування базується на очікуваній кількості несправностей, хоча невідомо, чи зламається конкретний агрегат. Несправність обладнання негативно впливає на його власника, і контракт передбачає надання власникові компенсації (у вигляді ремонту, а не готівкою). Іншим прикладом є контракт про обслуговування в разі поломки автомобіля, за яким постачальник погоджується за фіксовану річну винагороду надавати допомогу на дорозі або буксирувати автомобіль до найближчого пункту технічного обслуговування. Цей останній контракт може відповідати визначенню страхового контракту, навіть якщо постачальник не погоджується здійснювати ремонт або замінювати деталі.

Б7 Застосування МСФЗ до контрактів, описаних у параграфі Б6, імовірно, буде не більш обтяжливим, ніж застосування МСФЗ, якби такі контракти були поза межами сфери застосування цього МСФЗ, оскільки:

а) існування суттєвих зобов'язань стосовно несправностей та поломок, які вже

сталися, є малоймовірним;

б) якби застосовувався МСБО 18 «Дохід», то постачальник послуг визнавав би дохід

шляхом посилання на ступінь завершення (та залежно від інших установлених

критеріїв). Цей підхід також є прийнятним відповідно до цього МСФЗ, який

дозволяє постачальникові послуг і) надалі використовувати свої діючі облікові

політики стосовно таких контрактів, якщо тільки вони не пов'язані з практикою,

забороненою параграфом 14, та іі) вдосконалювати свої облікові політики, якщо це

дозволяється параграфами 22-30;

в) постачальник послуг визначає, чи перевищують витрати, пов'язані з виконанням

його контрактних зобов'язань із надання послуг, дохід, отриманий авансом. Для

цього він застосовує перевірку адекватності зобов'язань, описану в параграфах 15 –

19 цього МСФЗ. Якби цей МСФЗ не застосовувався до цих контрактів, то

постачальник послуг застосовував би МСБО 37 для того, щоб визначити, чи є ці

контракти обтяжливими;

г) що стосується цих контрактів, то вимоги цього МСФЗ про розкриття інформації

навряд чи внесуть значні доповнення до вимог про розкриття інформації інших МСФЗ.

Різниця між страховим ризиком та іншими ризиками

Б8 Визначення страхового контракту посилається на страховий ризик, що визначається цим МСФЗ як ризик інший, ніж фінансовий ризик, що передається емітентові власником договору. Контракт, який наражає емітента на фінансовий ризик без значного страхового ризику, не є страховим контрактом.

Б9 Визначення фінансового ризику в Додатку A охоплює перелік фінансових та нефінансових змінних. Цей перелік охоплює нефінансові змінні, які не є специфічними для сторони за контрактом (такі як індекс збитків від землетрусу в певному регіоні або індекс температур у певному місті). Він не включає нефінансові змінні, характерні для сторони за контрактом (такі як настання або ненастання пожежі, яка пошкоджує або знищує активи цієї сторони). Крім того, ризик змін у справедливій вартості нефінансового активу не є фінансовим ризиком, якщо справедлива вартість відображає не лише зміни в ринкових цінах цих активів (фінансова змінна), а й стан конкретного нефінансового активу, утримуваного стороною за контрактом (нефінансова змінна). Наприклад, якщо гарантія ліквідаційної вартості конкретного автомобіля наражає гаранта на ризик змін у фізичному стані цього автомобіля, то цей ризик є страховим, а не фінансовим ризиком.

Б10 Деякі договори, крім значного страхового ризику, наражають емітента на фінансовий ризик. Наприклад, багато контрактів страхування життя передбачають і гарантію мінімальної ставки доходу для власників страхових полісів (створюючи фінансовий ризик), і виплати в разі смерті, які іноді можуть значною мірою перевищувати залишок на рахунку власника страхового поліса (створюючи страховий ризик у вигляді ризику смертності). Такі контракти є страховими контрактами.

Б11 Згідно з деякими договорами, страховий випадок зумовлює виплату суми, прив«язану до індексу цін. Такі договори є страховими контрактами за умови, що платіж, який залежить від страхового випадку, може бути значним. Наприклад, довічний ануїтет, прив»язаний до індексу прожиткового мінімуму, передає страховий ризик, оскільки платіж зумовлюється настанням невизначеної події – дожиття ануїтенту. Зв'язок з індексом цін є вбудованим похідним інструментом, хоча також передбачає передачу страхового ризику. Якщо страховий ризик, який передається в результаті, є значним, то вбудований похідний інструмент відповідає визначенню страхового контракту, в разі чого його можна не відокремлювати і не оцінювати за справедливою вартістю (див. параграф 7 МСФЗ).

Б12 Визначення страхового ризику посилається на ризик, який страховик приймає від власника страхового поліса. Іншими словами, страховий ризик – це ризик, який існує від початку та передається від власника страхового поліса страховикові. Отже, новий ризик, створений контрактом, не є страховим ризиком.

Б13 Визначення страхового контракту посилається на несприятливий вплив для власника страхового поліса. Визначення не обмежує платежі, здійснювані страховиком, сумою, що дорівнює фінансовим наслідкам несприятливої події. Наприклад, визначення не виключає покриття у вигляді «нове за старе», за яким власник страхового поліса отримує достатнє відшкодування для того, щоб замінити ушкоджений старий актив на новий. Аналогічним чином, визначення не обмежує ні платежі за строковими страховими контрактами життя фінансовим збитком, якого зазнали годованці померлого, ні виключає виплати заздалегідь визначених сум для відшкодування збитку, спричиненого смертю або нещасним випадком.

Б14 Деякі контракти вимагають здійснення платежу, якщо відбувається встановлена невизначена подія, але не ставлять платіж у залежність від того, чи матиме така подія несприятливий вплив на власника страхового поліса. Такий контракт не є страховим контрактом, навіть якщо власник використовує контракт для зменшення рівня ризику, який лежить у його основі. Наприклад, якщо власник страхового поліса використовує похідний інструмент для хеджування основної нефінансової змінної, пов«язаної з грошовими потоками від активу суб»єкта господарювання, похідний інструмент не є страховим контрактом, оскільки платіж не залежить від того, чи несприятливо впливатиме на власника страхового поліса скорочення грошових потоків від активу. Навпаки, визначення страхового контракту посилається на невизначену подію, для якої несприятливий вплив на власника страхового поліса є контрактною передумовою платежу. Така контрактна передумова не вимагає, щоб страховик проводив розслідування з приводу того, чи подія фактично спричинила несприятливий вплив, але дозволяє страховикові відмовитися від платежу, якщо він не переконується в тому, що подія спричинила несприятливі наслідки.

Б15 Ризик дострокового припинення або розірвання контракту (тобто ризик того, що контрагент анулює контракт раніше або пізніше, ніж очікував емітент, установлюючи ціну контракту) не є страховим ризиком, оскільки виплата контрагентові не залежить від невизначеної майбутньої події, яка несприятливо впливає на контрагента. Так само ризик витрат (тобто ризик неочікуваного зростання адміністративних витрат, пов'язаних з обслуговуванням договору, а не з витратами, спричиненими страховим випадком) не є страховим ризиком, оскільки неочікуване зростання витрат не впливає на контрагента несприятливим чином.

Б16 Отже, контракт, який наражає емітента на ризик дострокового припинення або розірвання контракту або на ризик витрат, не є страховим контрактом, якщо тільки він також не наражає емітента на страховий ризик. Проте, якщо емітент такого контракту зменшує цей ризик шляхом укладання другого контракту про передачу частки цього ризику іншій стороні, то цей другий контракт наражає іншу сторону на страховий ризик.

Б17 Страховик може прийняти на себе значний страховий ризик від власника страхового поліса, тільки якщо страховик є суб«єктом господарювання, відокремленим від власника страхового поліса. У випадку з взаємним страховиком, взаємний страховик приймає на себе ризик кожного власника страхового поліса та об»єднує цей ризик у пул. Хоча власники страхових полісів несуть такий об'єднаний ризик спільно як власники, незважаючи на це, взаємний страховик прийняв ризик, що є підґрунтям для класифікації такого контракту як страхового.

Приклади страхових контрактів

Б18 Далі наведено приклади контрактів, що є страховими контрактами, якщо страховий ризик, який вони передають, є значним:

а) страхування майна від крадіжки або псування;

б) страхування відповідальності виробника, професійної відповідальності, цивільної

відповідальності або судових видатків;

в) страхування життя та передплачене ритуальне страхування (хоча смерть є

неминучою, невизначеним залишається час настання смерті або, що стосується

деяких видів страхування життя, ймовірність настання смерті протягом періоду,

охопленого страхуванням);

г) страхування на дожиття з виплатою ануїтетів та пенсій (тобто контракти, які

забезпечують відшкодування в разі настання невизначеної майбутньої події –

дожиття ануїтента чи одержувача пенсії – для того, щоб допомогти ануїтенту чи

одержувачу пенсії підтримувати певний рівень життя, на який би за інших

обставин його дожиття вплинуло несприятливим чином);

ґ) страхування непрацездатності та медичне страхування;

д) гарантії виконання зобов'язань (surety bonds), гарантії відносно потенційних

збитків роботодавця (fidelity bonds), гарантії виконання контрактних зобов'язань

(performance bonds) та виконання умов заявок (bid bonds) (тобто договори, які

забезпечують відшкодування в разі невиконання іншою стороною контрактних

зобов«язань, наприклад, зобов»язань побудувати споруду);

е) кредитне страхування, яке передбачає визначені платежі для відшкодування

власникові страхового поліса збитку, якого він зазнає внаслідок невиконання

конкретним позичальником зобов'язань щодо погашення в строк, установлений

первісними або зміненими умовами боргового інструмента. Такі контракти можуть мати різноманітні юридичні форми (такі як гарантія, деякі види акредитиву, договір про невиконання зобов'язань за кредитним похідним інструментом або страховий контракт). Проте хоча ці контракти відповідають визначенню страхового контракту, вони також відповідають визначенню контракту фінансової гарантії в МСФЗ 9 та входять до сфери застосування МСБО 32* та МСФЗ 9, а не цього МСФЗ (див. параграф 4(г)). Однак, якщо емітент контрактів фінансової гарантії попередньо явно заявив, що він вважає такі договори страховими контрактами і застосував облік, який застосовується до страхових контрактів, то емітент може вибирати: застосовувати МСБО 32 та МСФЗ 9 чи цей МСФЗ до таких контрактів фінансової гарантії.

*Якщо суб’єкт господарювання застосовує МСФЗ 7, посилання на МСБО 32 замінюється посиланням на МСФЗ 7.

є) гарантії якості виробів. Гарантії якості виробів, надані іншою стороною стосовно товарів, проданих виробником, дилером або роздрібним постачальником, належать до сфери застосування цього МСФЗ. Проте гарантії якості виробів, надані безпосередньо виробником, дилером або роздрібним постачальником, перебувають поза сферою його застосування, оскільки вони належать до сфери застосування МСБО 18 «Дохід» та МСБО 37 «Забезпечення, умовні зобов »язання та умовні активи ";

ж) страхування права власності (тобто страхування виявлення дефектів права

власності на землю, які не були очевидними під час підписання страхового

контракту). У цьому випадку страховим випадком є виявлення дефекту, а не сам

дефект;

з) страхування подорожуючих (тобто виплата відшкодування в грошовій або

натуральній формі власникам страхових полісів, які зазнали збитків під час

подорожі). Параграфи Б6 та Б7 розглядають деякі види таких договорів;

и) облігації по катастрофах (catastrophe bonds), які передбачають обмежені виплати

основної суми, процентів (або і того, і іншого), якщо визначена подія

несприятливо впливає на емітента облігації (за винятком випадків, коли визначена

подія не створює значного страхового ризику, наприклад, якщо подія пов'язана зі

зміною процентної ставки або валютного курсу);

і) страхові свопи та інші договори, які вимагають платежу в разі змін кліматичних, геологічних та інших фізичних змінних, специфічних для сторони за договором;

к) договори перестрахування.

Б19 Далі наводяться приклади статей, які не є страховими контрактами:

а) інвестиційні контракти, які мають юридичну форму страхового контракту, але які

не наражають страховика на значний страховий ризик, наприклад, страхові

контракти життя, за якими страховик не несе значного ризику смертності (такі

договори є нестраховими фінансовими інструментами або контрактами про

обслуговування, див. параграфи Б20 та Б21);

б) контракти, які мають юридичну форму страхування, але які передають увесь

значний страховий ризик назад власникові страхового поліса шляхом механізмів,

які не можна анулювати і які мають юридичну силу, що коригують майбутні

платежі з боку власника страхового поліса як прямий результат страхових збитків,

наприклад, деякі договори фінансового перестрахування або деякі групові

контракти (наприклад, контракти, які, як правило, є нестраховими фінансовими

інструментами або контракти про обслуговування. Див. параграфи Б20 та Б21);

в) самострахування, іншими словами, утримання ризику, який міг би бути покритий

страхуванням (страхового контракту немає, оскільки немає угоди з іншою

стороною);

г) контракти (такі як спекулятивні контракти), які передбачають здійснення платежу,

якщо відбувається конкретна невизначена майбутня подія, але які не вимагають

(як контрактної передумови платежу), щоб подія мала несприятливий вплив на

власника страхового поліса. Проте це не виключає можливість виплати заздалегідь

визначеної суми, яка відповідає збиткові, спричиненому визначеною подією,

наприклад, смертю або нещасним випадком (див. також параграф Б13);

ґ) похідні інструменти, які наражають одну сторону на фінансовий ризик, але не на страховий ризик, оскільки вони вимагають від цієї сторони здійснення платежу виключно внаслідок змін однієї чи кількох визначених процентних ставок, ціни фінансового інструмента, ціни товару, валютного курсу, індексу цін або ставок, кредитного рейтингу або індексу кредитного рейтингу чи інших змінних, за умови, що стосується нефінансових змінних, що ці змінні не є специфічними для сторони за контрактом (див. МСФЗ 9);

д) пов'язана з кредитом гарантія (або акредитив, договір про невиконання

зобов'язань за кредитним похідним інструментом або контракт кредитного

страхування), який вимагає здійснення платежу, навіть якщо власник не зазнав

збитків у зв«язку з невиконанням боржником своїх зобов»язань вчасно (див. МСФЗ 9);

е) контракти, які вимагають здійснення платежу залежно від кліматичних,

геологічних та інших фізичних змінних, не специфічних для сторони за

контрактом (які, як правило, звуться погодними похідними інструментами);

є) облігації по катастрофах (catastrophe bonds), які передбачають зменшення основної суми платежу, відсотків (або і того, і іншого) залежно від кліматичних, геологічних чи інших фізичних змінних, які не є специфічними для сторони за контрактом.

Б20 Якщо контракти, описані в параграфі Б19, створюють фінансові активи або фінансові зобов'язання, вони належать до сфери застосування МСФЗ 9. Крім усього іншого, це означає, що сторони контракту використовують метод, іноді описуваний як депозитний облік, який передбачає таке:

а) одна зі сторін визнає отриману компенсацію як фінансове зобов'язання, а не як дохід;

б) інша сторона визнає сплачену компенсацію як фінансовий актив, а не як витрати.

Б21 Якщо договори, описані в параграфі Б19, не створюють фінансових активів або фінансових зобов«язань, застосовується МСБО 18. Відповідно до МСБО 18, дохід, пов»язаний з операцією з надання послуг, визнається шляхом посилання на ступінь завершення, якщо результат операції можна оцінити достовірно.

Значний страховий ризик

Б22 Контракт є страховим контрактом, тільки якщо він передає значний страховий ризик. У параграфах Б8-Б21 обговорюється страховий ризик. У наступних параграфах обговорюється оцінка того, чи є страховий ризик значним.

Б23 Страховий ризик є значним, якщо і тільки якщо страховий випадок може змусити страховика здійснити значні додаткові виплати за будь-яким сценарієм, за винятком сценаріїв, яким бракує комерційної сутності (тобто які не мають жодного очевидного впливу на операцію в економічному контексті). Якщо значні додаткові виплати підлягали б здійсненню за сценарієм, який має комерційну сутність, умова, наведена в попередньому параграфі, може виконуватися, навіть якщо страховий випадок є надзвичайно мало ймовірним або навіть якщо очікувана (тобто зважена з урахуванням імовірності) теперішня вартість умовних грошових потоків є лише невеликою часткою очікуваної теперішньої вартості всіх залишкових контрактних грошових потоків.

Б24 Додаткові виплати, описані в параграфі Б23, стосуються сум, які перевищують суми, що підлягали б сплаті, якби жодного страхового випадку не відбулося (за винятком сценаріїв, яким бракує комерційної сутності). Такі додаткові суми включають витрати, пов'язані з урегулюванням та оцінкою страхових виплат, але не стосуються:

а) втрати можливості стягувати з власника страхового поліса винагороду за майбутні

послуги. Наприклад, за страховим контрактом життя з інвестиційною складовою,

смерть власника страхового поліса означає, що страховик більше не може надавати

послуги з управління інвестиціями та отримувати за це винагороду. Проте цей

економічний збиток для страховика не відображає страхового ризику, так само, як

і агент взаємного фонду не приймає на себе страхового ризику відносно ймовірної

смерті клієнта. Отже, потенційна втрата майбутньої винагороди за управління

інвестиціями є недоречною для оцінки розміру страхового ризику, який передає

контракт;

б) відмова від стягнення (в разі смерті) зборів, які вимагалися б при анулюванні

договору чи його достроковому припиненні. Оскільки такі збори виникли в зв'язку

з договором, відмова від їх стягування не компенсує власникові страхового поліса

ризики, які існували до цього. Таким чином, вони не є доречним для оцінки

розміру страхового ризику, який передає контракт;

в) платіж, залежний від події, яка не наражає власника договору на значний збиток.

Наприклад, розглянемо контракт, який передбачає виплату емітентом одного

мільйона валютних одиниць в разі фізичного ушкодження активу, що спричиняє

незначний економічний збиток для власника розміром одна валютна одиниця. За

цим договором, власник передає страховикові незначний ризик втрати однієї

валютної одиниці. Водночас контракт створює нестраховий ризик для емітента у

вигляді зобов'язання сплатити 999999 валютних одиниць у разі настання

визначеної події. Оскільки емітент не приймає на себе значного страхового ризику

від власника, цей контракт не є страховим контрактом;

ґ) імовірні відшкодування за перестрахуванням. Страховик обліковує такі відшкодування окремо.

Б25 Страховик повинен оцінювати значимість страхового ризику за кожним окремим контрактом, а не шляхом посилання на суттєвість для фінансової звітності*. Отже, страховий ризик може бути значним, навіть якщо ймовірність суттєвих збитків для всього портфеля контрактів є мінімальною. Така індивідуальна оцінка кожного окремого контракту полегшує класифікацію контракту як страхового контракту. Проте, якщо відомо, що відносно однорідний портфель невеликих договорів складається з контрактів, кожен з яких передає страховий ризик, то страховикові не треба вивчати кожен контракт з цього портфеля для виявлення незначної кількості непохідних контрактів, які передають незначний страховий ризик.

* У зв’язку з цим контракти, укладені одночасно з одним контрагентом (або договори, пов’язані один з одним за іншими рисами), утворюють єдиний контракт.

Б26 З параграфів Б23-Б25 виходить, що якщо контракт передбачає виплату відшкодування в разі смерті, що перевищує суму, яка підлягає сплаті в разі дожиття, то цей контракт є страховим контрактом, за винятком, якщо додаткова виплата в разі смерті є незначною (що припускається шляхом посилання на конкретний контракт, а не на весь портфель договорів). Як зазначено в параграфі Б24б), відмова від стягнення (в разі смерті) зборів за анулювання або дострокове припинення контракту не включається до цієї оцінки, якщо відмова не компенсує власникові страхового поліса ризик, який існував до цього. Аналогічно, контракт про ануїтет, який передбачає виплату рівних сум протягом решти строку життя власника страхового поліса є страховим контрактом, за винятком випадків, якщо сукупні платежі, залежні від строку життя, є незначними.

Б27 У параграфі Б23 згадуються додаткові виплати. Ці додаткові виплати можуть включати вимогу здійснити виплату достроково в разі дострокового настання страхового випадку, при цьому платіж не коригується з урахуванням вартості коштів у часі. Прикладом може бути довічне страхування життя на фіксовану суму (іншими словами, страхування, що передбачає виплату фіксованого відшкодування в разі смерті власника страхового поліса, незалежно від того, коли вона настане, та без обмеження строку страхового покриття). Очевидним є те, що власник страхового поліса помре, хоча дата смерті є невідомою. Страховик зазнає збитку за такими окремими договорами в разі ранньої смерті власників страхових полісів, навіть якщо не існуватиме загального збитку стосовно портфеля договорів в цілому.

Б28 Якщо страховий контракт розділяється на компонент депозиту та компонент страхування, значимість передачі страхового ризику оцінюється шляхом посилання на страховий компонент. Значимість страхового ризику, що передається вбудованим похідним інструментом, оцінюється шляхом посилання на вбудований похідний інструмент.

Зміни рівня страхового ризику

Б29 Деякі страхові контракти не передають емітентові жодного страхового ризику при їх укладанні, хоча вони передають страховий ризик згодом. Наприклад, розглянемо контракт, який передбачає визначений дохід від інвестицій та включає опціон для власника страхового поліса про використання на дату погашення надходжень від інвестицій для купівлі ануїтету на дожиття за поточною ставкою ануїтету, яка стягується страховиком з інших нових ануїтентів, коли власник страхового поліса виконує цей опціон. Контракт не передає емітентові жодного страхового ризику до тих пір, поки опціон не буде виконано, оскільки страховик має право встановлювати ціну ануїтету на основі, яка відображає страховий ризик, переданий страховикові на той час. Проте, якщо в контракті вказуються ставки ануїтету (чи база для розрахунку ставок ануїтету), цей контракт передає емітентові страховий ризик при його укладанні.

Б30 Контракт, який відповідає визначенню страхового контракту, залишається страховим контрактом доти, поки не припиняться всі права та зобов'язання (або поки не закінчиться термін дії).