Международные стандарты финансовой отчетности МСФО (IAS) 32, МСФО (IAS) 39, МСФО (IFRS) 7 устанавливают требования к признанию и оценке большинства финансовых инструментов, а также к раскрытию информации о характере, степени рисков, связанных с ценными бумагами, и управлении такими рисками. Каковы различия требований МСФО и положения Банка России от 26.03.2007 № 302-П? Какие изменения в учете ценных бумаг произойдут в связи с вступлением в действие с 1 января 2013 года МСФО (IFRS) 9 «Финансовые инструменты»?

В настоящее время вложения в эмиссионные ценные бумаги регулируются следующими стандартами МСФО:

- МСФО (IAS) 32 «Финансовые инструменты: представление информации» — устанавливает определения и принципы представления финансовых инструментов;

- МСФО (IAS) 39 «Финансовые инструменты: признание и оценка» — устанавливает требования касательно признания и оценки, которые относятся к большинству финансовых инструментов;

- МСФО (IFRS) 7 «Финансовые инструменты: раскрытие информации» — устанавливает требования к раскрытию информации о характере и степени рисков, связанных с ценными бумагами и управлением такими рисками.

В ноябре 2009 г. Совет по Международным стандартам финансовой отчетности (IASB) выпустил МСФО (IFRS) 9, который заменит МСФО (IAS) 39 с 1 января 2013 г. Он вносит ряд изменений, которые будут рассмотрены в конце данной статьи.

По условиям МСФО (IAS) 39 при первоначальном признании акции и облигации должны быть классифицированы в следующие категории:

- Финансовые инструменты, оцениваемые по справедливой стоимости через прибыль или убыток.

- Инвестиции, удерживаемые до погашения.

- Финансовые активы, имеющиеся в наличии для продажи.

Помимо перечисленных, МСФО (IAS) 39 также определяет категорию финансовых инструментов «Займы и дебиторская задолженность», которая не рассматривает вложения в эмиссионные ценные бумаги и, соответственно, исключена нами из дальнейшего рассмотрения.

Финансовые инструменты, оцениваемые по справедливой стоимости через прибыль или убыток

Признание

В положении Банка России от 26.03.2007 № 302-П «О правилах ведения бухгалтерского учета в кредитных организациях, расположенных на территории Российской Федерации» (далее – Положение № 302-П) ценные бумаги, относимые в эту категорию, определяются как «ценные бумаги, текущая (справедливая) стоимость которых может быть надежно определена, классифицированные при первоначальном признании как оцениваемые по справедливой стоимости через прибыль или убыток, в том числе приобретенные с целью продажи в краткосрочной перспективе (предназначенные для торговли)». МСФО (IAS) 39 расширяет категорию, включая в нее производные инструменты, за исключением тех, которые используются как инструменты хеджирования.

Производные инструменты не определены законом № 39-ФЗ «О рынке ценных бумаг» в качестве эмиссионных ценных бумаг. В силу прямого указания закона к эмиссионным бумагам относятся акции, облигации и опцион эмитента. Тем не менее при подготовке отчетности по МСФО производные инструменты, не предназначенные для хеджирования, относят к финансовым инструментам, определенным в данную категорию.

Примером того, чем отличается отражение по МСФО от РСБУ, может служить учет фьючерсов. По РСБУ фьючерсы до наступления первой по срокам даты расчетов отражают на забалансовых счетах раздела Г, включая нереализованные курсовые разницы по переоценке. В отчетности по МСФО такой фьючерсный контракт будет отражен на балансе организации как финансовый актив или обязательство по справедливой стоимости (переоценка фьючерсного контракта), условия фьючерсной сделки (договорная стоимость, курс сделки) будут раскрыты в соответствии с МСФО (IFRS) 7 в комментарии к отчетности.

Согласно МСФО (IAS) 39 в указанную категорию включаются как финансовые инструменты «предназначенные для торговли», так и любые финансовые активы, которые при первоначальном признании определяются как оцениваемые по справедливой стоимости через прибыль или убыток, за исключением долевых инструментов, которые не имеют котировок на активном рынке (такие финансовые инструменты определяются в категорию «в наличии для продажи»). Отнести котируемые акции и облигации в данную категорию можно, только если эффективность управления такими ценными бумагами оценивается на основании справедливой стоимости или таким образом устраняется непоследовательность принципов оценки или признания, которая возникла бы на основе различающихся подходов.

Классификация

В соответствии с Положением № 302-П данная категория выбирается при первоначальном признании и не может быть переклассифицирована. Согласно указанию Банка России от 17.11.2008 № 2129-У переклассификация была возможна при определенных условиях до 31 декабря 2008 г. включительно. Согласно поправке в МСФО (IAS) 39, выпущенной в октябре 2008 г., непроизводные ценные бумаги, предназначенные для торговли, которые кредитная организация больше не держит для цели продажи или выкупа в краткосрочном периоде, в редких обстоятельствах могут быть переклассифицированы в категорию «в наличии для продажи». Ключевое слово в поправке — «редкие обстоятельства». Например, значительное ухудшение ситуации на мировых финансовых рынках в течение 2008 г. было одним из примеров таких редких обстоятельств, которые являются основанием для реклассификации торговых ценных бумаг из данной категории.

Отражение в учете

По РСБУ и МСФО ценные бумаги данной категории оцениваются по справедливой стоимости. Первоначально бумаги оцениваются по стоимости приобретения, при этом в МСФО цена приобретения принимается без учета затрат по сделкам, которые списываются на расходы. После первоначального признания финансовые инструменты оцениваются по справедливой стоимости. Определение понятия «справедливая стоимость» не различается в международных и российских стандартах, однако методика оценки последующей справедливой стоимости котирующихся бумаг различается.

В учете по РСБУ справедливая стоимость ценных бумаг, торгующихся на активном рынке, рассчитывается на основе рыночной цены, определяемой в соответствии с порядком расчета рыночной цены, утвержденным постановлением ФКЦБ России от 24.12.2003 № 03-52/пс. Для активного рынка это обычно средневзвешенная цена по 10 сделкам, совершенным в течение одного торгового дня, раскрываемая организатором торговли. Для ценных бумаг на неактивном рынке принимается средневзвешенная цена по 10 последним сделкам, совершенным в течение последних 90 торговых дней.

Для котируемых инструментов в соответствии с МСФО (IAS) 39 справедливая стоимость финансовых инструментов определяется на основании их рыночных котировок. Под рыночной котировкой понимается текущая котировка на покупку (bid price) для активов и текущая котировка на продажу (ask price) для обязательств.

На практике при составлении годовой отчетности по МСФО для оценки справедливой стоимости финансовых активов используется последняя котировка на покупку (last bid). В случае отсутствия котировок на последний рабочий день рассматриваются котировки на покупку по предыдущим сделкам. Однако в подобных случаях необходимо учитывать тот факт, что со времени проведения таких сделок экономические условия могли существенно измениться, и в таком случае потребуются соответствующие корректировки. Например, если изменилась безрисковая процентная ставка после последней котировки цены для корпоративных облигаций, то справедливая стоимость должна отразить это изменение условий на основе текущих цен или ставок по аналогичным финансовым инструментам.

В МСФО (IAS) 39 не содержится указаний, как определить, является рынок ценных бумаг активным либо нет. В таких случаях применяется профессиональное суждение. Общее правило таково, что до тех пор, пока кредитная организация может приобрести либо реализовать достаточное количество ценных бумаг по цене, которая несущественно занижена или не включает в себя значительные премии, рынок можно рассматривать как активный.

В случае отсутствия активного рынка существуют другие методы оценки справедливой стоимости (более подробно рассмотрены далее в разделе «Активы, имеющиеся в наличии для продажи»).

Инвестиции, удерживаемые до погашения

Признание и классификация

Определение данной категории в МСФО (IAS) 39 и в Положении № 302-П по сути не отличается. Согласно МСФО (IAS) 39 ценные бумаги, удерживаемые до погашения, — это непроизводные финансовые активы с фиксированными или определенными платежами и фиксированным сроком погашения, которые кредитная организация намерена и способна удерживать до наступления срока погашения. Ключевыми являются понятия «намерение» и «способность» удерживать такие бумаги до срока погашения. МСФО (IAS) 39 определяет, что кредитная организация может относить долговые обязательства в данную категорию в соответствии с определением, даже если произошли продажи или реклассификация из данной категории, но при определенных условиях, и если такие продажи являются единичными событиями. В Положении № 302-П для реклассификации из данной категории в категорию «в наличии для продажи» установлены такие условия:

- если произошло чрезвычайное событие, которое находится вне контроля кредитной организации и которое организация не может предвидеть;

- реализация происходит незадолго до срока погашения (в Положении № 302-П — менее трех месяцев) и таким образом организация получает практически всю сумму основного долга через поступления, отражающие предусмотренные графиком платежи или досрочное погашение;

- реализация происходит в объеме, незначительном по отношению к общей стоимости долговых обязательств, «удерживаемых до погашения».

В других случаях запрещается формировать указанную категорию в течение двух лет и относить все ценные бумаги, удерживаемые до погашения, в категорию «в наличии для продажи» по справедливой стоимости на дату переклассификации.

Долговое обязательство, которое эмитент может отозвать досрочно, удовлетворяет критериям классификации в качестве инвестиций, удерживаемых до погашения, если организация намеревается и имеет возможность удерживать его до отзыва или погашения, и при этом организация возмещает практически всю балансовую стоимость ценной бумаги. Однако если долговое обязательство может быть отозвано на основе, которая не позволит возместить практически всю его балансовую стоимость, то такая ценная бумага перестает отвечать критериям инвестиции, удерживаемой до погашения. При определении возможности возмещения практически всей балансовой стоимости организация учитывает выплаченную премию и капитализированные затраты по сделке.

Продажа ценных бумаг, определенных в данную категорию, по договорам с обязательством обратного выкупа (РЕПО) не ограничивает намерение и возможность организации удерживать такие бумаги до погашения. Однако если ожидается, что организация получит какие-либо другие похожие ценные бумаги вместо первоначально предоставленных взаймы по сделке РЕПО, то классификация в данную категорию неправомерна.

Отражение в учете

Согласно требованиям Положения № 302-П долговые обязательства, удерживаемые до погашения, отражаются по методу амортизированной стоимости. В РСБУ и МСФО различается методика расчета по амортизированной стоимости и расчета резерва под обесценение. Равномерное (линейное) списание разницы, применимое в РСБУ, в МСФО не используется. В МСФО амортизированная стоимость рассчитывается с использованием эффективной процентной ставки, рассчитанной при первоначальном признании.

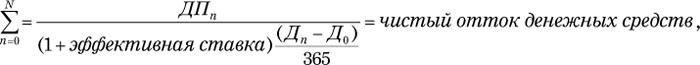

Метод эффективной процентной ставки представляет собой расчет амортизированной стоимости финансового актива или обязательства и распределения процентного дохода или расхода на применимый срок инструмента. Данный метод отличается от линейного метода тем, что при его использовании амортизация отражает норму доходности в балансовой стоимости финансового инструмента. Эффективная ставка процента — это ставка, которая позволяет привести сумму денежных поступлений или выплат за ожидаемый период действия инструмента к первоначальной признанной чистой балансовой стоимости финансового инструмента. Расчет можно осуществить по следующей формуле:

где ДПn — сумма n-го денежного потока;

Дn — дата n-го денежного потока;

Д0 — дата первого денежного потока;

n — количество денежных потоков.

Рассмотрим пример расчета по амортизированной стоимости с использованием метода эффективной процентной ставки.

Пример 1

1 января 2008 г. осуществлена покупка облигации частного выпуска номиналом в 50 000 руб. с дисконтом в 2000 руб. Купонная ставка — 10% годовых от номинала, купонный доход выплачивается в последний день каждого года, погашение облигации — 31 декабря 2011 г. (табл. 1). При расчете методом эффективной процентной ставки учитываются все премии и дисконты, затраты по сделке, комиссии и сборы по договору.

Эффективная ставка (x) рассчитывается следующим способом:

48 000 = 5000/(1 + x) + 5000/(1 + x)2 + 5000/(1 + x)3 + 5000/(1 + x)4,

где х = 11,079% — эффективная процентная ставка.

Согласно требованиям Положения № 302-П по долговым обязательствам, удерживаемым до погашения, по которым существует риск понесения потерь, создаются резервы на возможные потери в соответствии с Положением Банка России от 20.03.2006 № 283-П. Сумма резерва определяется исходя из категории качества актива (гл. 6 Положения Банка России от 26.03.2004 № 254-П).

При расчете резерва по международным стандартам строятся предполагаемые денежные потоки от финансового инструмента с признаками обесценения, которые дисконтируются с использованием первоначальной эффективной процентной ставки по долговому обязательству. Сумма резерва от обесценения измеряется как разница между балансовой стоимостью долгового обязательства и приведенной к текущему моменту стоимостью таких денежных потоков.

Таблица 1. Расчет долговых обязательств по амортизированной стоимости с использованием метода эффективной процентной ставки (тыс. руб.)

|

Событие |

Дата |

Движение денежных средств (отток/приток) |

Купон, начисленный по эффективной ставке |

Остаток задолженности по амортизированной стоимости |

Остаток задолженности в соответствии с линейным методом расчета |

|

Покупка облигации |

01/01/2008 |

(48 000) |

— |

48 000 |

48 000 |

|

Погашение купона |

31/12/2008 |

5000 |

5318 |

48 318 |

48 400 |

|

Погашение купона |

31/12/2009 |

5000 |

5353* |

48 671** |

48 800 |

|

Погашение купона |

31/12/2010 |

5000 |

5392 |

49 063 |

49 200 |

|

Погашение купона |

31/12/2011 |

5000 |

5436 |

49 500*** |

49 600 |

|

Погашение купона и основного долга облигации |

31/12/2011 |

55 000 |

5500 |

— |

— |

Порядок расчета

* 5353 = 48 318 x 11,079%.

** 48 671= 48 318 — 5000 + 5353.

*** 49 499 — округление до 49 500.

Пример 2

Вернемся к условиям примера 1. Предположим, что по состоянию на 31 декабря 2010 г. эмитент облигации не исполнил обязательство по погашению купона в связи с отсутствием необходимых денежных средств, также не исполнил оферту по другому инструменту, и кредитная организация заключила, что ценная бумага обесценена. Согласно достигнутым договоренностям погашение просроченных выплат, следующих купонов и основной суммы ожидается с отсрочкой 36 месяцев. Таким образом, дисконтируя ожидаемые будущие потоки по первоначальной эффективной ставке, в учете по МСФО организация получает расчет резерва под обесценение, отраженный в табл. 2.

В случае если происходит изменение расчетной величины потоков денежных средств, которое не связано с обесценением, балансовая стоимость такого долгового обязательства корректируется в период, когда изменение произошло. Например, в случае изменившихся ожиданий в части досрочного погашения в отчетности отражается пересмотренная расчетная величина денежных потоков, и соответствующая сумма прибыли или убытка признается в отчете о совокупном доходе. Пересмотренная балансовая стоимость должна быть рассчитана путем дисконтирования пересмотренной расчетной величины будущих потоков денежных средств по первоначальной эффективной ставке процента такого долгового обязательства. В случае пересмотра условий договора учитывается прекращение действия существующего обязательства и приобретение нового.

Активы, имеющиеся в наличии для продажи

Признание

В МСФО и РСБУ все ценные бумаги, которые при приобретении не определены в вышеуказанные категории, включая категорию «Займы и дебиторская задолженность», принимаются к учету как «имеющиеся в наличии для продажи».

Обычно в эту категорию включают долговые обязательства, не имеющие котировки на активном рынке, и все долевые инструменты, по которым отсутствует котировка на активном рынке и справедливую стоимость которых нельзя надежно определить. Также в эту категорию включают котируемые долевые и долговые инструменты, которые не были определены в оцениваемые по справедливой стоимости через прибыль или убыток.

Справедливую стоимость по ценным бумагам, по которым отсутствует активный рынок, кредитная организация определяет, используя метод оценки, максимально учитывающий рыночные данные, такие, как недавние сделки между независимыми друг от друга сторонами (имеющие схожие параметры — сроки погашения, валюту, тип процентной ставки и уровни риска), метод дисконтирования потоков денежных средств и модели ценообразования опционов или другие методы оценки, используемые участниками рынка для определения цены инструмента.

При этом в соответствии с МСФО (IFRS) 7 организация должна раскрывать уровни иерархии справедливой стоимости, используемой при оценке финансовых инструментов:

- уровень 1: котировки (нескорректированные) на активных рынках по идентичным активам или обязательствам;

- уровень 2: методики оценки, для которых все исходные данные, оказывающие существенное влияние на отражаемую величину справедливой стоимости, прямо или косвенно наблюдаются на рынке;

- уровень 3: методики оценки, для которых использованные исходные данные, оказывающие существенное влияние на отражаемую величину справедливой стоимости, не основаны на информации, наблюдаемой на рынке.

Отражение в учете

Учет ценных бумаг, определенных в данную категорию, по РСБУ и МСФО не содержит существенных различий, помимо резерва под обесценение. После первоначального признания (справедливая стоимость плюс прямо определенные издержки по сделке) изменение справедливой стоимости таких финансовых инструментов отражается в составе прочего совокупного дохода (в составе капитала). При выбытии переоценка переводится на доходы или расходы периода, в котором произошло выбытие.

В соответствии с Положением № 302-П резерв на возможные потери может быть сформирован в случае, если имеются признаки обесценения ценной бумаги либо нет возможности надежно определить их справедливую стоимость.

Согласно МСФО (IAS) 39 ценная бумага будет считаться обесцененной, если справедливая стоимость упадет ниже цены приобретения, и такое падение будет сопровождаться объективными признаками обесценения. Например, организация приобретает обращающиеся акции по цене 800 руб. каждая. На отчетную дату котировка таких акций составила 750 руб. за акцию. Падение котировки произошло вследствие фиксации прибыли в портфеле институциональными инвесторами. В таком случае падение котировки не подкрепляется объективными признаками обесценения и отражается в составе переоценки. Ценная бумага, справедливая стоимость которой меньше себестоимости приобретения, будет считаться обесцененной, если произошли неблагоприятные изменения, влияющие на эмитента или экономическую среду в целом, либо снижение справедливой стоимости было значительным или продолжающимся. МСФО (IAS) 39 не содержит руководства и количественных параметров касательно значительного или продолжающегося снижения справедливой стоимости, соответственно кредитная организация должна применять профессиональное суждение.

Таблица 2. Расчет резерва под обесценение

|

Событие |

Дата |

Движение денежных средств (тыс. руб.) |

Количество дней |

Фактор дисконтирования (при эффективной ставке 11,079%) |

Дисконтирован-ные денежные потоки (тыс. руб.) |

|

Возникли признаки обесценения |

31/12/2010 |

— |

|

|

|

|

Выплата основного долга и купона |

31/12/2013 |

65 000 |

1096 |

0,729415* |

47 453 |

|

Итог |

|

|

|

|

|

|

Балансовая стоимость облигации по состоянию на 31/10/2010 (из табл. 1) |

|

|

|

|

49 063 |

|

Резерв, тыс. руб. |

|

|

|

|

1651** |

|

Резерв, % |

|

|

|

|

3,28% |

Порядок расчета

** 1651 = 49 063 — 47 412.

В случае обесценения ценной бумаги признанный накопленный убыток должен быть исключен из состава прочего совокупного дохода и отражен в составе прибыли или убытка. Таким образом, сумма обесценения будет представлять собой разницу между стоимостью приобретения или амортизированной стоимостью ценной бумаги и текущей справедливой стоимостью. В Положении № 302-П нет ссылок на ситуации, когда происходит последующее увеличение справедливой стоимости по тем бумагам, по которым обесценение было признано. В МСФО (IAS) 39 правило следующее: все последующие увеличения справедливой стоимости обесцененных ценных бумаг отражаются как переоценка в составе прочего совокупного дохода. Однако для долговых ценных бумаг наличие события, которое произошло после обесценения и привело к увеличению стоимости, позволяет провести восстановление через прибыль или убыток.

Планируемые изменения в учете ценных бумаг в связи с принятием МСФО (IFRS) 9

В заключение хотелось бы обратить внимание на основные изменения в учете ценных бумаг, связанные с вступлением в действие МСФО (IFRS) 9 с 1 января 2013 г. Кредитная организация будет классифицировать финансовые активы и впоследствии учитывать их либо по методу амортизированной стоимости, либо по справедливой стоимости. Таким образом, останутся две категории финансовых активов: по амортизированной или справедливой стоимости. Текущие категории, такие, как «удерживаемые до срока погашения», «займы и дебиторская задолженность», «имеющиеся в наличии для продажи», будут упразднены.

Амортизированная стоимость может применяться при удовлетворении двух условий:

- управление активом осуществляется в рамках бизнес-модели организации, которая предполагает удержание активов в целях получения денежных потоков по условиям договора;

- условия контракта по финансовому активу приводят к денежным потокам в установленные даты, которые являются исключительно выплатой основного долга и процентов от основного долга, подлежащего погашению.

В других случаях финансовый актив будет оцениваться по справедливой стоимости.

Опция проводить переоценку в составе прочего совокупного дохода сохранится, только если будет принято безотзывное решение при первоначальной оценке оценивать такой инструмент по справедливой стоимости через прочий совокупный доход. При реализации инвестиции переоценка будет отражаться в составе прочего совокупного дохода, без отражения в прибылях и убытках.

Стандарт отменил право оценивать по фактической стоимости некотируемые долевые инструменты. Тем не менее в стандарте указаны те редкие случаи, когда фактическая стоимость такого инструмента может быть приемлемой оценкой его справедливой стоимости.

МСФО (IFRS) 9 на данном этапе находится в доработке в части оценки обесценения и учета хеджирования и после завершения рассмотрения всех аспектов проекта заменит МСФО (IAS) 39.