Источник: IFRS

Продолжаем серию вебинаров от Фонда МСФО, посвященных грядущему стандарту по страховым контрактам, IFRS 4. Сегодняшняя тема – первоначальное измерение и основы (“строительные блоки”) будущей страховой модели от IASB.

Ведущий - член IASB Дэрелл Скотт (Darrell Scott).

См. также:

- Новый стандарт по страховым контрактам: необходимость изменений и история проекта (вебинар 1)

- Новый стандарт по страховым контрактам: Что такое страховой контракт? (вебинар 2)

Измерение контракта начинается с оценки будущих денежных потоков, которые необходимы страховщику, чтобы исполнить обязательства перед держателем страхового контракта. Эти денежные потоки включают премии, выплаты для исполнения договора, а также прочие расходы, которые страховщик может понести, чтобы исполнить страховой контракт. Измерение страховых контрактов учитывает все эти будущие денежные потоки способом, принимающим в расчет всю имеющуюся в наличии информацию и в соответствии с доступной рыночной информацией. А это означает, что оценка денежных потоков будет точной, несмещенной и взвешенной с учетом вероятности оценкой будущих денежных потоков, которые возникнут, если страховщик исполнит страховой договор.

Измерение страхового контракта производится при первоначальном признании. А действие контракта начинается с началом периода страхования, если только он не относится к категории обременительных. Здесь было некоторое послабление по сравнению с более ранними предложениями Совета - которые гласили, что признавать следует в момент фиксации риска страховщиком – из-за полученного отклика некоторых организаций, которые утверждали, что у них большие затруднения с измерением контрактов до начала периода страхования.

Подход к измерению старается различать договоры, которые представляют собой серию краткосрочных, и договоры с возобновляемыми ставками, что означает, по своей сути, более долгосрочный договор. Для этого мы вводим границы действия, которые гласят, что контракт заканчивается, когда страховщику больше не надо предоставлять покрытия по страховке, либо когда он имеет возможность произвести переоценку с учетом рисков держателя (а в отдельных случаях - рисков целого “портфеля” держателей), поскольку если у вас есть возможность провести переоценку, это и означает формирование нового контракта.

В денежные потоки входят все прямые расходы на выпуск договора и все расходы, прямо относящиеся к исполнению. Это означает, что измерение будет одним и тем же вне зависимости от канала распространения контрактов страховщиком.

Одна из проблем, с которыми мы столкнулись, в частности, в случае с денежными потоками, относится на обстоятельства, которые мы назвали взаимным страхованием (англ., mutualization). Взаимное страхование имеет место, когда одна группа держателей страховых контрактов формирует своего рода “первый слой” поглощения рисков. Это может произойти, например, в случае, когда держатели договоров с участием соглашаются взять на себя часть рисков другой группы держателей договоров без участия.

На такие случаи стандарт содержит отдельное руководство. О чем вы должны здесь подумать, так это о денежных потоках, поскольку взаимное страхование по своей сути – это концепция денежных потоков. Это означает, что держатели договоров с участием соглашаются внести свою долю выплат в случае, если держатели договоров без участия понесут потери. Либо, если держатели договоров без участия получат прибыль - они получат свою долю в них.

Поскольку первый “строительный блок” модели, которую мы обсуждаем, касается денежных потоков, то когда вы применяете логику взаимного страхования – при условии выполнения условий для этого - в ходе анализа денежных потоков держателей договоров без участия вы учитываете потоки, поступающие со стороны держателей договоров с участием. Иначе говоря, вы думаете и о потоках, прямо связанных с данным страховым контрактом, и о денежных потоках третьих сторон, которые также участвуют в процессе.

Взаимное страхование относится к вещам, которые требуют четкого понимания. Мы добавили к слайдам пример. Представьте себе страховщика, который выпускает автостраховку на 5 лет. В рамках ее страховщик обещает предоставить компенсацию держателю в случае хищения и прочих инцидентов. Одновременно тот же самый страховщик выпускает пятилетний договор с участием. Платежи по договору с участием зависят от содержания паспорта автомобиля.

Что это означает в самых простых терминах? Если содержание паспорта автомобиля (иначе говоря, поведение самой машины – GAAP.RU) полностью соответствует ожиданиям, держатель договора с участием получит доходность по рыночной ставке. Если автомобиль выступит лучше ожиданий, будет получена дополнительная доходность. А если состояние паспорта автомобиля хуже ожиданий, недостача будет вычтена из поступлений, которые в противном случае были бы получены держателем. В таких обстоятельствах – а у нас, напомним, пример взаимного страхования – если вы задумываетесь над определением денежных потоков, зависящих от паспорта автомобиля, вы включаете в них чистые денежные потоки, которые ожидаете получить от держателя договора с участием, т.е. компенсацию, которую вы получили, или же компенсацию, которую вы должны будете заплатить в случае слабых результатов по паспорту.

Следующей важной компонентой первоначального измерения контракта является корректировка, отражающая временную стоимость денег. Страховые контракты часто предполагают денежные потоки на несколько лет вперед, и дисконтирование корректирует оценки денежных потоков, чтобы конвертировать эти будущие денежные потоки в текущие величины.

Есть ряд нюансов вокруг требований к дисконтированию, которые могут отличаться от требованиях в ПБУ, действующих в разных юрисдикциях. Прежде всего, у нас ставка дисконтирования – это ставка дисконтирования, отражающая только лишь характеристики денежных потоков по обязательствам. Она не отражает денежных потоков по активам, использующимся в основе страхового контракта – за исключением случаев, когда эти активы оказываются вовлечены в денежные потоки по обязательствам.

Есть требование, чтобы ставка дисконтирования была последовательна с наблюдаемой рыночной информацией по инструментам, у которых денежные потоки имеют схожие характеристики (а здесь мы имеем в виду - схожие в плане сроков, валюты и ликвидности). А это означает, что в большинстве случаев вам придется смотреть на наблюдаемые характеристики и наблюдаемую информацию, характеристики которой могут слегка отличаться от страхового контракта, но придется делать дополнительные корректировки, чтобы убрать эти отличия.

С операционной точки зрения организация может использовать подход “снизу-вверх”, что означает – взять безрисковую ставку и добавить к ней корректировки по ликвидности, либо же использовать подход “сверху-вниз”, что означает – взять ставку по активу, т.е. эквивалентную ставку и скорректировать ее, чтобы отразить риски и характеристики ликвидности.

Есть в этой связи один вопрос - что делать, если у вас нет наблюдаемой рыночной информации по инструментам со схожими характеристиками, или имеется информация по инструментам со сроками действия, для которых просто не существует традиционных страховых контрактов? В этом случае следует смотреть на другие типы оценок ненаблюдаемой информации – например, на справедливую стоимость – чтобы понять, как вы сможете использовать суждение в отношении ставки дисконтирования в этих условиях. Поэтому мы включили дополнительное руководство в новый стандарт по страховым контрактам, чтобы потребовать от организаций корректировки наблюдаемых вводных данных для принятия в расчет различий между наблюдаемой рыночной информацией и денежными потоками по страховому контракту. А кроме этого – чтобы они сами разрабатывали ненаблюдаемые вводные данные с использованием наилучшей из доступной информации, соответствующей задаче (одной из характеристик такой информации будет то, что ненаблюдаемые вводные данные при этом не должны противоречить связанной, имеющейся в наличии рыночной информации).

После того как организация определила свои будущие денежные потоки методами, которые мы описали выше, и продисконтировала их обратно к текущему моменту времени, чтобы принять в расчет временную стоимость денег, необходима корректировка, чтобы будущие денежные потоки принимали в расчет риски, характеризующие сами потоки – риски изменчивости этих будущих потоков.

Для осознания того, какой должна быть эта корректировка по риску, мы ожидаем от организаций определения ее в качестве компенсации за принятия на себя этого риска, характеризующего будущие денежные потоки. Можно подумать о ней следующим образом: это компенсация, которая сделает организацию безразличной между: 1) исполнением обязательства с широким набором будущих исходов и 2) исполнением обязательства с единым будущим исходом.

Эта характеристика уникальна для каждой организации, поскольку она принимает в расчет определенный уровень склонности к риску, который имеет тот или иной страховщик, степень, в которой он готов участвовать в рисковой или менее рисковой транзакции. А одним из ключевых элементов склонности к риску является степень диверсификации: страховщик, который в значительной степени диверсифицирован, наиболее вероятно будет иметь более низкую склонность участвовать в новой транзакции, поскольку эта транзакция добавляет меньше к его общему профилю риска из-за эффекта диверсификации. Поэтому при размышлении над этой мерой организациям придется учитывать свое собственное “видение” того, как дополнительная транзакция влияет на баланс ее книг.

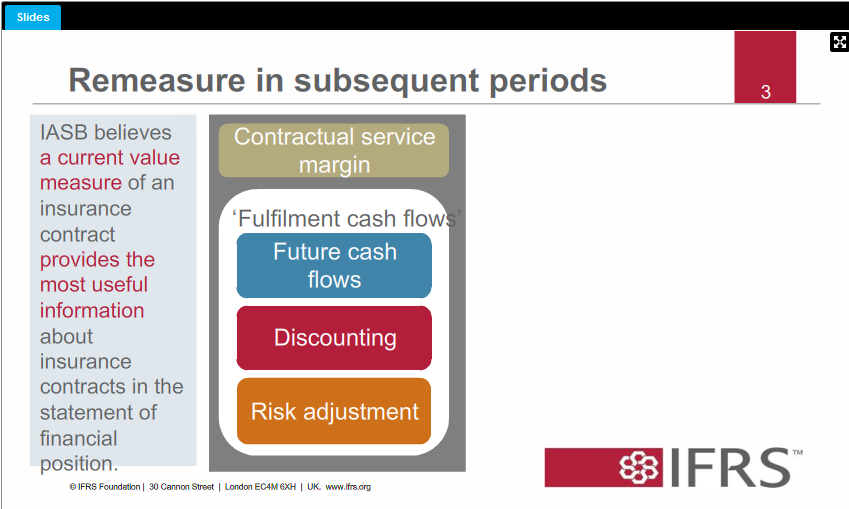

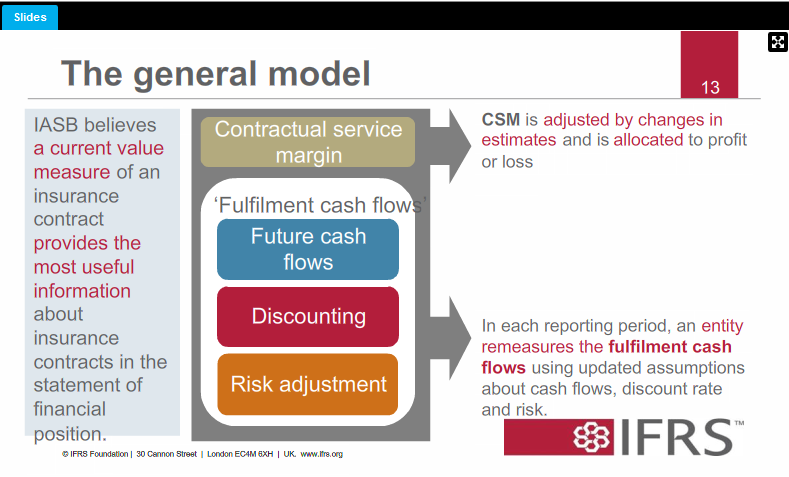

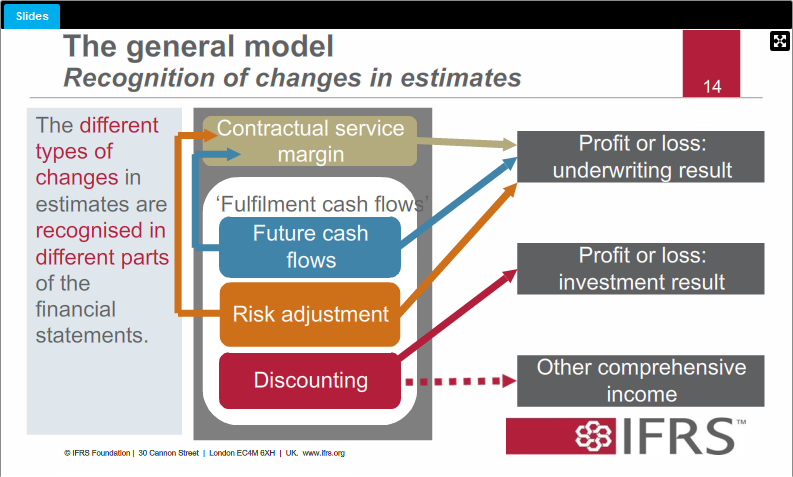

И вот перед нами три “строительных блока” – будущие денежные потоки, дисконтирование и корректировка по рискам – которые формируют собой денежные потоки по исполнению обязательств. Можно подумать о них и как о взвешенной вероятностной оценке денежных притоков и оттоков, которые будут иметь место по мере исполнения организацией обязательств по договору, скорректированных, чтобы отразить временную стоимость денег и величину риска.

Денежные потоки по исполнению обязательств – это текущая мера, которая может быть непосредственно и критически оценена и непосредственно переоценена в любом отчетном периоде.

Одной из характеристик денежных потоков по исполнению обязательств является то, что совершенно не имеет значения, какой уровень агрегирования используется при их оценке. Уровень агрегирования неважен для определения текущей стоимости, который одинаково применяется вне зависимости от этого.

Прямые расходы, включенные в денежные потоки, определяются на уровне, который выбирает организация, и распределяются по страховым контрактам. И поскольку перед вами распределение, уровень агрегирования всего лишь определяет, как именно вы решили распределить их.

По аналогии, корректировка на риск, о которой мы только что говорили, также определяется на уровне организации, которая учитывает все выгоды от диверсификации и также распределяет по контрактам. Поэтому здесь, опять-таки, определение и распределение корректировки на риск не влияет на денежные потоки по исполнению обязательств.

Итак, организация определила свои денежные потоки по исполнению обязательств. В этот момент в нормальной деловой практике она ожидает получить чистые положительные потоки по исполнению обязательств. А что если она на самом деле ожидает чистых отрицательных потоков по исполнению обязательств – чистых выплат? На данный момент предположим, что наша организация, буду прибыльной организацией, будет ожидать чистого притока на протяжении срока действия транзакции после дисконтирования и корректировки на риск, который она на себя берет. В этом случае это значит, что контракт, согласно ожиданиям, принесет чистую прибыль, а расчет денежных потоков по исполнению обязательств принесет актив на балансовый отчет организации.

Величина недополученной прибыли - которую мы называем “контрактной маржой” (contractual service margin) – это мера прибыльности, оцениваемая в момент начала действия договора. Это величина, которую необходимо отражать в качестве обязательства на балансовом отчете организации, и которая прямо балансирует денежные потоки по исполнению обязательств, определенные на предыдущем шаге.

Таким образом, CSM определяется как взвешенная с учетом риска приведенная стоимость денежных потоков, которые вы измеряли на предыдущих этапах. Она отражает собой ожидаемую прибыльность контракта. В ситуации, когда договор обещает иметь отрицательную доходность, CSM имеет отрицательную величину и должна немедленно быть признана в прибылях и убытках. Мы называем это “обременительным контрактом”. То есть организация, по сути, берет на себя договор, в рамках которого она ожидает выплатить больше, чем ожидает получить.

С другой стороны, как уже упоминалось, в большинстве случаев организация ожидает прибыльный контракт, и CSM будет положительной. Ее мы отражаем в качестве обязательства, что представляет собой недополученную прибыль, которая ожидается к получению на протяжении срока действия транзакции. Тут важно понять, что сама по себе CSM – это не денежные потоки, а обратная величина денежных потоков, которые организация ожидает получить.

Это приводит нас к следующему рассматриваемому вопросу – уровню агрегирования, потому что уровень агрегирования действительно становится здесь очень важным. В отдельных обстоятельствах доходы по CSM рассматриваются иначе, чем потери (мы неслучайно упоминали обременительные договоры: отрицательный CSM идет в прибыли и убытки, а положительный CSM – в обязательства). Из этого следует, что в зависимости от уровня агрегирования вы получите разные результаты. Пусть у вас один отрицательный контракт – это будет обременительный договор. Если при этом у вас также имеется один положительный контракт, и по ним обоим можно сделать взаимозачет, то положительный пойдет в обязательства, а отрицательный – в отчет о доходах. Если же вы захотите провести агрегирование, то положительный перевесит отрицательный, и в отчет о доходах не пойдет ничего. Поэтому вы действительно будете получать различные результаты в зависимости от того, как воспринимаете эти контракты.

IASB пришел к выводу, что здесь нам придется самим определять уровень агрегирования в рамках данного стандарта. Чтобы сделать это, потребуется провести границу между утратой информации об индивидуальных контрактах, которую не получат пользователи, и тем фактом, что правдивое отражение информации о группах страховых контрактов требует определенного уровня агрегирования.

Итак, как мы это сделаем? Стандарт гласит, что потери по обременительным договорам должны признаваться, только если контрактная маржа является отрицательной для группы контрактов (когда эти контракты группируются). При этом саму группу контрактов вы определяете в момент начала их действия таким образом, чтобы денежные потоки, которые организация ожидает получить, реагировали схожим образом на ключевые факторы риска, и при этом у этих контрактов была примерно одинаковая прибыльность. То есть контракты должны иметь схожую прибыльность и похожим образом реагировать на риски.

И вот в рамках этой группы вы имеете право проводить взаимозачет по положительным и отрицательным CSM. Также очень важно следующее: стандарт содержит запрет на переоценку группы после начала действия договоров. Поэтому определение группы производится в момент начала действия контрактов на основе доступной на момент начала их действия информации, а далее уже не переоценивается.

Одно из соображений, которое Совету пришлось принять во внимания в отношении практического применения этого - это что делать, если национальное регулирование на самом деле требует, скажем, определенного ценообразования по контрактам. В качестве специфического примера страховщик может не иметь возможности дифференцированного ценообразования на основе определенных факторов риска – например, возраста или половой принадлежности. С учетом такой возможности Совету пришлось подумать над тем, будет ли требование о схожей прибыльности контрактов, о котором мы говорили на предыдущем слайде, отменено данным регулятивным требованием.

Было решено, что нет. Вы не должны отказываться от логики тестирования, которое проводилось на предыдущем слайде. Вы должны оценивать прибыльность способом, которым вы оценивали бы ее обычно (без дополнительного регулирования – GAAP.RU). Так решено потому, что хотя вмешательство регулирования и способно повлиять на механизм ценообразования, оно при этом не меняет экономику договора. Экономика договора остается прежней вне зависимости от того, присутствует ли здесь третья сторона, определяющая цену. Поэтому никаких исключений из требований по уровню агрегирования не предусмотрено для случаев, когда регулирование меняет подход к ценообразованию.

Подведем итоги. На момент первоначального признания страховые контракты измеряются на основе комбинации денежных потоков по исполнению обязательств - которые представляют собой прямую оценку будущих денежных потоков, эффекта дисконтирования и корректировок на риск - и этой контрактной маржи, о которой только что было рассказано. Изначально контракт имеет нулевую стоимость, поскольку ничего еще не произошло конкретно в данный момент времени. Однако по мере того как начинают поступать или начинают уплачиваться денежные потоки, это создает обязательства и активы по аналогии с тем, как вы получите активы и обязательства в нашей традиционной модели первоначального признания всех прочих договоров с клиентами.

Характерно, что при определении контрактной маржи, когда она положительна, общая оценка обязательства включает также и ожидаемую премию.

На следующем вебинаре мы обсудим, что происходит после первоначального признания, и какие изменения в оценках будут происходить.