Источник: IFRS

Продолжаем серию вебинаров от Фонда МСФО, посвященных грядущему стандарту по страховым контрактам, IFRS 4. Сегодняшний выпуск посвящен последующим (после первоначального признания) измерениям страховых контрактов.

Ведущий - член IASB Дэрелл Скотт (Darrell Scott).

См. также:

- Новый стандарт по страховым контрактам: необходимость изменений и история проекта (вебинар 1)

- Новый стандарт по страховым контрактам: Что такое страховой контракт? (вебинар 2)

- Новый стандарт по страховым контрактам: Первоначальное измерение страховых контрактов (вебинар 3)

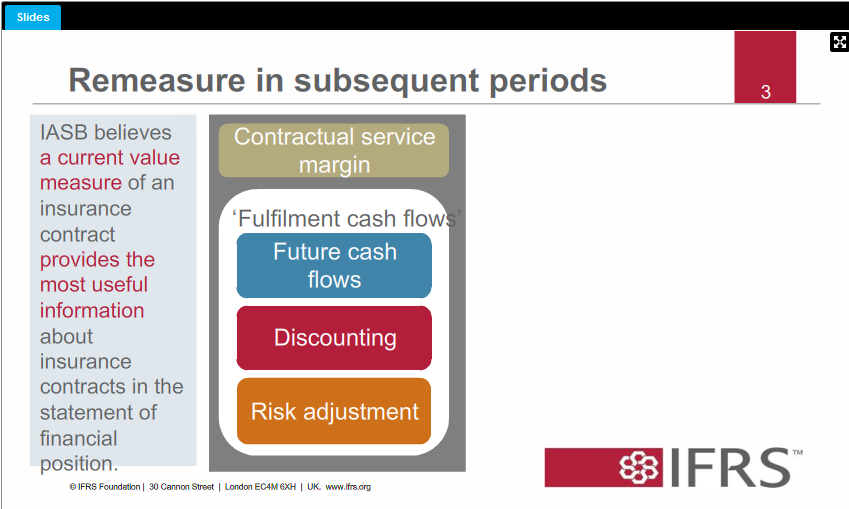

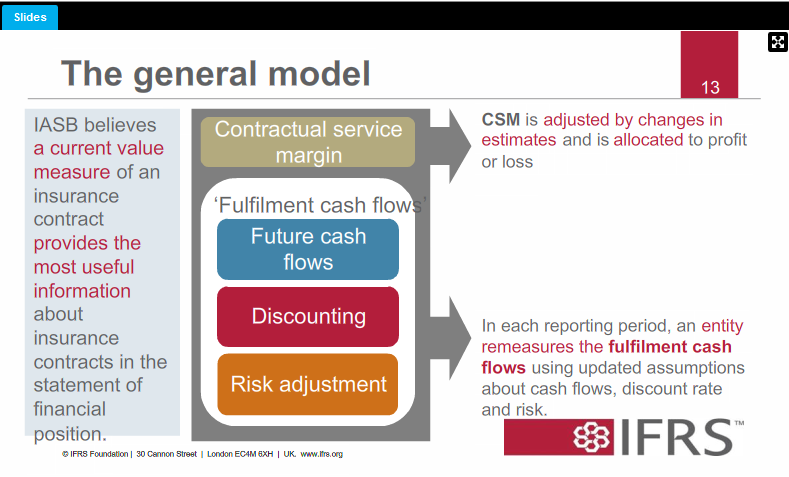

Просто чтобы напомнить содержание предыдущей части: измерение страхового контракта при первоначальном признании основывается на комбинации денежных потоков по исполнению обязательств (куда входят будущие денежные потоки, дисконтированные для учета временной стоимости денег, и скорректированные с учетом риска) и контрактной маржи (которая представляет собой измерение контракта, поскольку она отражает недополученную прибыль по договору). Причиной такой подхода является то, что Совет по МСФО уверен: приведенная стоимость страхового контракта обеспечивает наиболее полезную информацию о страховом контракте в отчете о финансовом положении.

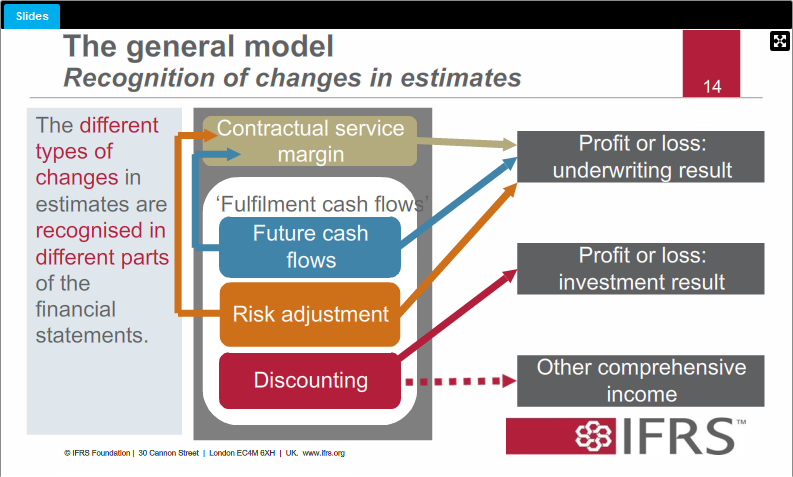

В данной секции мы посмотрим, как изменения в оценках страхового контракта влияют на его измерение в отчете о финансовом положении и на раскрытие изменений в отчете о совокупных доходах.

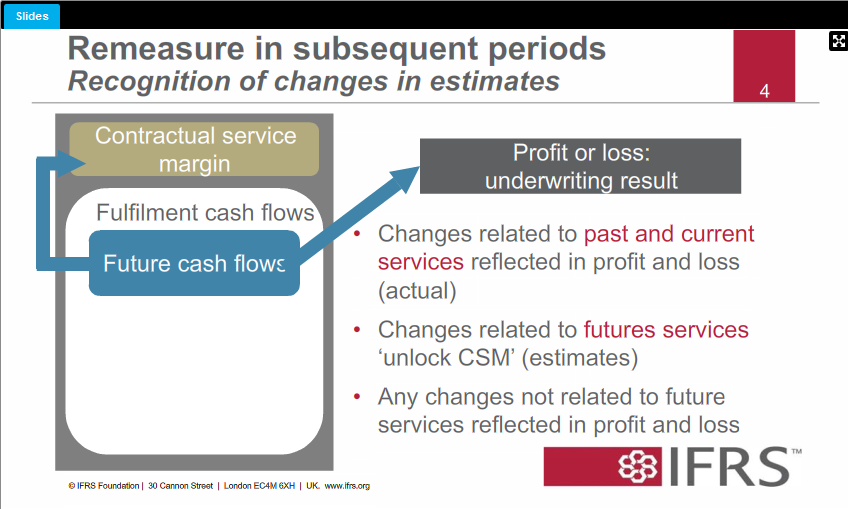

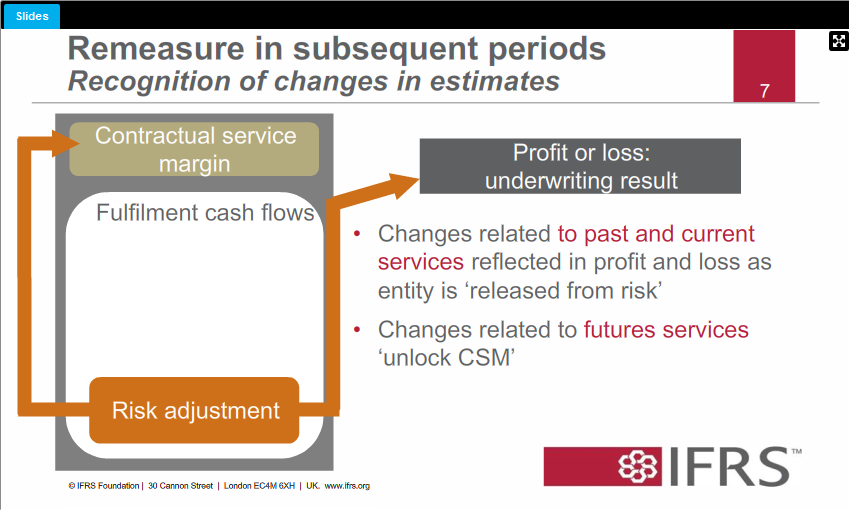

Итак, для первого блока – “денежные потоки” – мы различаем изменения, связанные с прошлыми и текущими услугами, которые на самом деле списываются и отражаются в отчете о прибылях и убытках за период, и изменения, связанные с будущими услугами – они “открывают” контрактную маржу, говоря иначе - подстраивают показатель неполученной прибыли, корректируя его с учетом изменения оценок будущих денежных потоков. Все изменения, которые не связаны с будущими услугами, отражаются через прибыли и убытки.

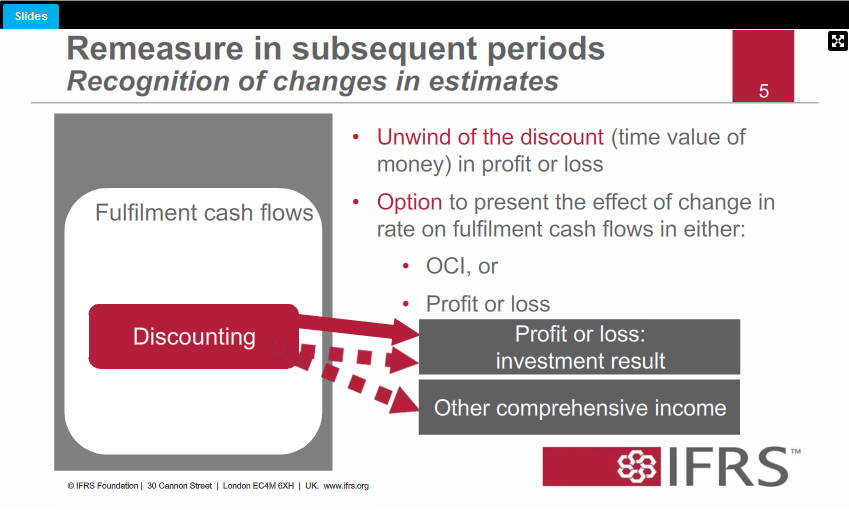

Каждая компонента измерения контракта подлежит корректировке в текущем периоде, и это влияет на отчет о совокупном доходе разными методами. Вторая “составляющая” этого такая же: она показывает эффект изменения дисконтирования. Реализация дисконтирования отражает факт течения времени через прибыли и убытки, и это находит отражение в инвестиционных результатах.

Совет по МСФО решил предоставить возможность показывать влияние изменения дисконтирования на денежные потоки по исполнению обязательств либо полностью через прибыли и убытки, либо на основе показателя “cost plus” через прибыли и убытки, и при этом с разницей между текущей стоимостью и себестоимостью, показываемой через прочий совокупный доход.

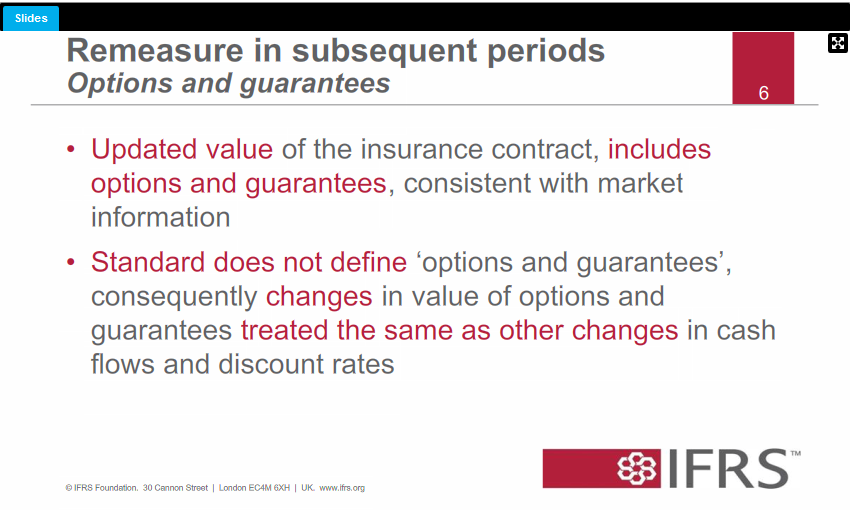

Есть также такая компонента как “возможности и гарантии” (англ., “options and guarantees”) во многих страховых контрактах, и она касается возможностей, которые могут быть включены в страховые контракты, а гарантии могут относиться, например, на гарантированный минимальный возврат по инвестиционной компоненте.

Измерение страхового контракта предполагает корректировку стоимости, что подразумевает изменение стоимости возможностей и гарантий в соответствии с рыночной информацией. Эта стоимость включает две составляющие. Во-первых - это денежные потоки, а во-вторых - это ставка дисконтирования. Стандарт не содержит определения “возможностей и гарантий”, что означает, что изменение их стоимости учитывается точно так же, как и любые другие изменения в денежных потоках и ставках дисконтирования.

Четвертый блок – это корректировка по рискам, и по аналогии с денежными потоками мы здесь различаем изменения, относящиеся к прошлым и текущим услугам, которые находят отражение в прибылях и убытках, по мере того как организация, скажем так, “избавляется от риска”, и изменения, относящиеся к будущим услугам, которые - также по аналогии с денежными потоками - корректируют контрактную маржу с учетом измерения неполученных по контракту прибылей. Причиной здесь является тот факт, что корректировка по риску, по своей сути, показывает разброс денежных потоков и должна восприниматься соответственно.

На предыдущем вебинаре мы обсуждали контрактную маржу CSM при первоначальном признании, которая определяется на основе составляющих, а именно – будущих денежных потоках, дисконтированных, чтобы отразить течение времени, и скорректированных по рискам данного договора. После первоначального признания контрактная маржа будет скорректирована, как мы только что показали, с учетом изменений будущих денежных потоков и с учетом изменений будущих корректировок по риску. Это определяет, каким образом следует рассчитывать первоначальные балансы, и каким образом первоначальные балансы будут в дальнейшем время от времени корректироваться.

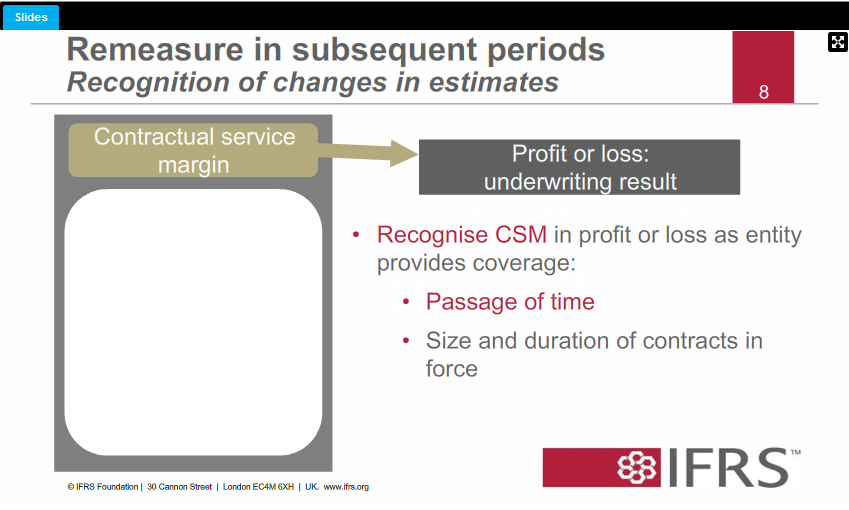

В довесок к определению контрактной маржи следует помнить, что она с течением времени проходит через прибыли и убытки, чтобы отразить страховые результаты деятельности организации. Это признание CSM в прибылях и убытках одновременно отражает и течение времени, и величину/продолжительность страховых контрактов, остающихся в силе в определенный момент времени. Она отражает основные страховые результаты деятельности организации вместе со всеми корректировками, которые были внесены в текущем отчетном периоде.

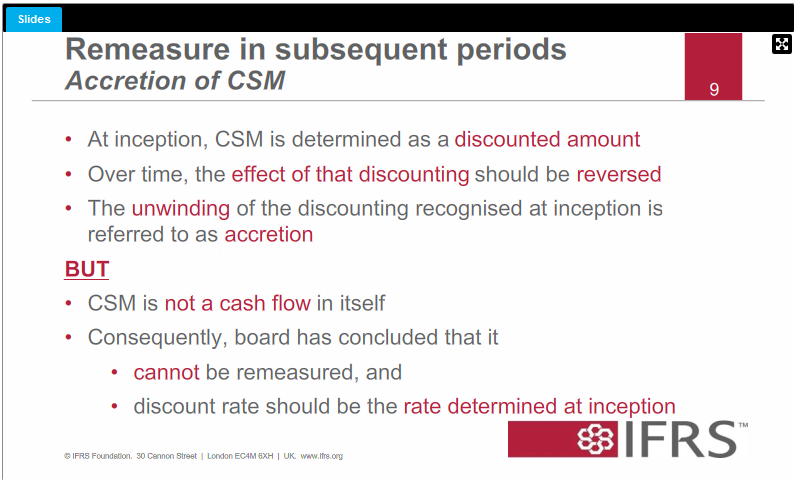

CSM также имеет способность прирастать. Когда мы определяем CSM при первоначальном признании, мы определяем ее в качестве дисконтированной величины. По мере внесения корректировок в CSM, отражающих изменения в денежных потоках и рисках, они также отражаются на основе метода дисконтирования. С течением времени следует ожидать, что этот эффект дисконтирования сойдет на нет, поскольку мы продвигаемся все ближе и ближе к моменту времени этого первоначального денежного потока, которого ожидаем. Следовательно, показывая CSM, мы ожидаем, что балансы по ней будут с течением времени “разматываться” через прибыли и убытки, и этот эффект “разматывания” в CSM носит название ”accretion” – дословно, “приращение”.

Размышляя над этим процессом приращения, важно помнить – как это упоминалось уже на предыдущем слайде – что CSM по своей сути не является денежными потоками. Вследствие этого Совет после многочисленных обсуждений решил, что CSM (не являющаяся денежными потоками) не может переоцениваться, а ставка дисконтирования, играющая роль в процессе приращения, должна быть ставкой, определенной в начале действия договора. Тот факт, что CSM не представляет собой индивидуальный денежный поток, означает, что целью приращения является просто-напросто “разматывание” прежде признанного дисконтирования.

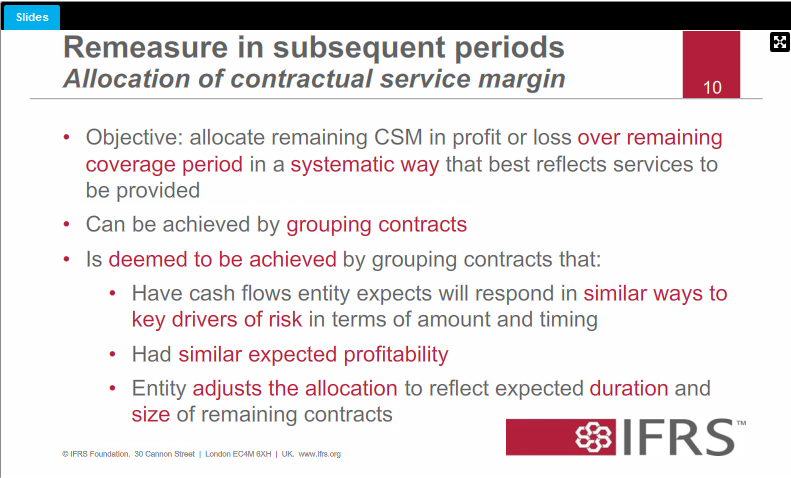

Кроме того, CSM, как известно, должно распределяться. В распределении CSM с течением времени главной целью является ее распределение через прибыли и убытки на протяжении оставшегося срока покрытия систематическим образом, лучше всего отражающим услуги, оказываемые в соответствии с договором.

В предыдущем промежуточном варианте 2013 года Совет предложил, что определение этого систематического способа можно оставить на усмотрение отдельных организаций, чтобы они решали, каким будет наилучшее представление. Что мы услышали в ответ от составителей и иных комментаторов промежуточной версии, так это то, что им представляется невозможным делать это на упрощенной и систематической основе. Довольно многие предлагали очень различающиеся способы.

Поэтому наша цель на сегодня – обеспечить, чтобы вы стабильно делали это на протяжении всего срока покрытия систематическим образом, что по сути своей означает – отталкиваться от течения времени как основного фактора признания услуг. Стандарт идет дальше, оговаривая, что вы можете добиться этого за счет группировки контрактов – то есть там на самом деле нет такого требования, что вам обязательно нужно это делать отдельно по каждому договору. И на ваше усмотрение остается решать, как именно группировать, чтобы достичь цели.

Но также в стандарте оговорена и своеобразная “зона безопасности” – оговорка, когда именно будет подразумеваться, что цель достигнута. А именно – нужно использовать определенный уровень агрегирования, который мы ранее уже обсуждали, когда говорили о, собственно, определении CSM: вы берете контракты, группируете их вместе таким образом, чтобы они одинаково реагировали на ключевые факторы риска и при этом имели схожую ожидаемую прибыльность. И в дополнение, уже определив способ группировки, вы здесь корректируете распределение (CSM) с учетом ожидаемой продолжительности действия и размера оставшихся контрактов, входящих в состав группы.

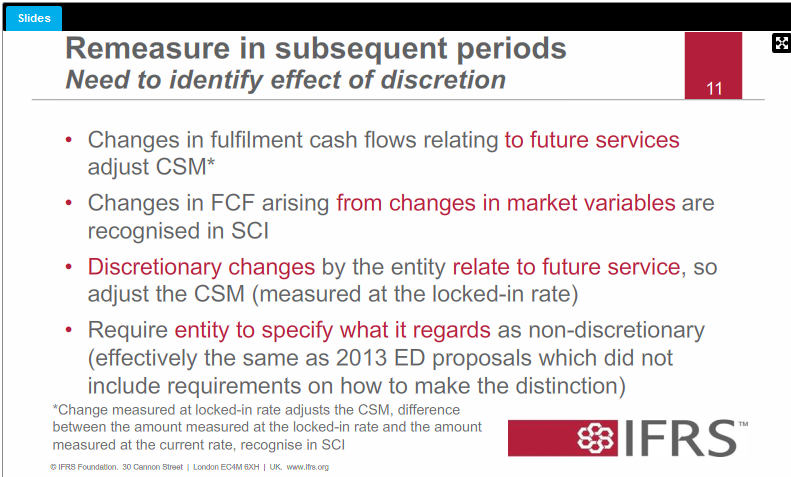

Последняя тема, которая привлекла наше внимание в контексте CSM – это эффект изменений “по собственному усмотрению” (англ., “discretionary changes” – GAAP.RU). Важно помнить, что когда мы думаем об изменениях в денежных потоках по исполнению обязательств, связанных с будущими услугами, эти изменения в денежных потоках меняют CSM, как это чуть выше упоминалось. Одновременно с этим изменения в денежных потоках по исполнению обязательств, относящиеся на изменения рыночных переменных, признаются в отчете о совокупных доходах – об этом также выше уже говорилось. То есть эти две вещи мы учитываем по-разному.

Одна из тех вещей, которые вызывают затруднения при размышлении об изменениях на собственное усмотрение - в том, что у вас, по сути, два вида изменений для одного и того же денежного потока, и поэтому необходимо точно указывать, какие изменения осуществлены “на собственное усмотрение”, а какие относятся к рыночным переменным. Поэтому стандарт требует от компаний указывать, какие именно изменения она воспринимает как не относящиеся к категории “на собственное усмотрение”, а какие изменения она относит к категории “на собственное усмотрение”.

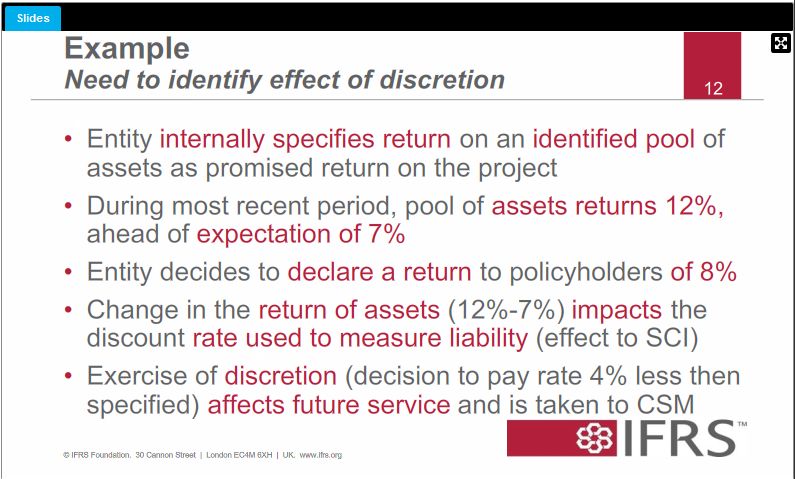

Давайте лучше объясним это на примере. У нас есть компания, которая на внутренних основах определила, что будет платить определенную сумму держателем контракта на основе конкретного пула активов, также определенного на ее личное усмотрение. Известно, что на протяжении последнего отчетного периода этот пул активов приносил 12% - что выше, чем изначальные ожидания, равные 7%. В этих обстоятельствах организация решает объявить доход в пользу держателей контрактов в размере 8% - это чуть выше ожиданий, но все же значительно ниже полной величины доходности на пул активов.

В таких обстоятельствах происходит изменение доходности на активы - 12% (фактическая доходность) минус 7% (ожидаемая доходность), и эффект этого изменения доходности имеет прямое влияние на ставку дисконтирования, которая определяет обязательства и, соответственно, находит свое отражение в отчете о совокупном доходе.

С другой стороны, решение “на свое усмотрение” – а именно, решение платить на 4% ниже оговоренной доходности – влияет на будущие услуги и, следовательно, находит отражение в CSM.

Итак, подводя итоги тому, что было сказано по ходу сегодняшней части. Мы полагаем, что измерение страховых контрактов на основе текущей стоимости служит источником наиболее полезной информации по ним в отчете о финансовых результатах. Это означает, что после первоначального признания организация обязана переоценить денежные потоки по исполнению обязательств и с учетом корректировок в денежных потоках, которые она ожидает, ставке дисконта и рисках. Контрактная маржа – CSM – корректируется с учетом изменений в оценках, связанных с будущими услугами, а CSM прирастает и распределяется по прибылям и убыткам.

Признание эффекта измерений в оценках находит свое отражение в разных частях финансовой отчетности в зависимости от типа оценки. Так, изменения в услугах за прошлые и текущие периоды, относящиеся на денежные потоки и корректировку по рискам, находят свое отражение в прибылях и убытках как часть результатов страховой деятельности. И результаты страховой деятельности также включают распределение контрактной маржи с течением времени. Эффекты изменений в дисконтировании могут относиться на инвестиционные результаты (“разматывание” дисконтирования через прибыли и убытки) и на эффекты изменения ставки дисконтирования вследствие различий между измерением по текущей стоимости и себестоимости – через прочий совокупный доход.