По мнению Минфина России, облагать реализацию недостроенных домов нужно. Арбитражная практика противоположна: суды на стороне компаний.

В данной статье из журнала «Актуальная бухгалтерия» № 9, 2012 специалисты рассмотрели вопрос о том, надо ли облагать НДС реализацию недостроенных жилых домов. Налоговый кодекс предусматривает льготу (освобождение от уплаты НДС) при реализации компанией определенных объектов недвижимого имущества (подп. 22 п. 3 ст. 149 НК РФ). Согласно этой льготе не облагают НДС операции по реализации жилых домов, жилых помещений, а также долей в них.

На практике распространена ситуация, когда строящийся объект меняет владельца. Имеет ли компания право на льготу, если строительство объекта недвижимости не завершено, а операция по его реализации произошла? Возникает ли обязательство начислить и уплатить НДС с суммы реализации такого незавершенного объекта недвижимости?

По этому вопросу существуют два противоположных мнения, мы рассмотрим их подробнее.

НДС надо начислить и уплатить

Минфин России неоднократно высказывал это мнение в своих письмах (письма Минфина России от 30.07.2009 № 03-07-11/186, от 12.05.2012 № 03-07-10/11). Ведомство объяснило, что по Жилищному кодексу (ст. 15, 16 ЖК РФ) жилым домом признается индивидуально-определенное здание, которое состоит из комнат, помещений вспомогательного использования и пригодно для постоянного проживания граждан (отвечает установленным санитарным и техническим правилам и нормам). А незавершенный строительством (недостроенный) жилой дом таким условиям (санитарным и техническим нормам) отвечать не может. Следовательно, недостроенный объект нельзя признать жилым, то есть льгота по НДС не действует.

Не надо забывать, что эти письма не носят обязательный характер. Компания сама вправе решать, соглашаться ли ей с позицией Минфина России.

Согласно Налоговому кодексу (п. 1 ст. 167 НК РФ) моментом определения налоговой базы при реализации является наиболее ранняя из следующих дат:

- день отгрузки (передачи) товаров (работ, услуг);

- день оплаты (частичной оплаты) в счет предстоящих поставок товаров (выполнения работ, оказания услуг).

Если товар не отгружается и не транспортируется, передача права собственности на этот товар приравнивается к его отгрузке.

Существуют две противоположные точки зрения насчет момента определения налоговой базы по НДС при реализации недвижимого имущества.

Первая основана на том, что Налоговый кодекс, приравнивая передачу права собственности к отгрузке, не отменяет обязанности исчислить и уплатить НДС при получении соответствующей платы (аванса). Исчисленный таким образом НДС продавец недвижимости вправе принять к вычету после регистрации перехода права собственности. Следовательно, у продавца в случае, когда оплата производится после регистрации права собственности, обязанность по уплате НДС возникает в момент государственной регистрации. А если оплата получена продавцом до регистрации права собственности покупателем, обязанность по уплате НДС возникает в момент получения оплаты.

Другая точка зрения основана на следующем суждении. В базу по НДС включают авансы в счет предстоящих поставок товаров (выполнения работ, оказания услуг), а недвижимость не может быть предметом поставки (ст. 506, 549 ГК РФ). По товарам, отгрузка которых невозможна, момент определения налоговой базы — передача права собственности (п. 3 ст. 167 НК РФ), которая происходит в момент государственной регистрации имущества за новым собственником (ст. 223, ст. 551 ГК РФ). Тем не менее арбитражная практика свидетельствует о том, что инспекции иногда занимают противоположную позицию по данному вопросу.

Начислять НДС не нужно

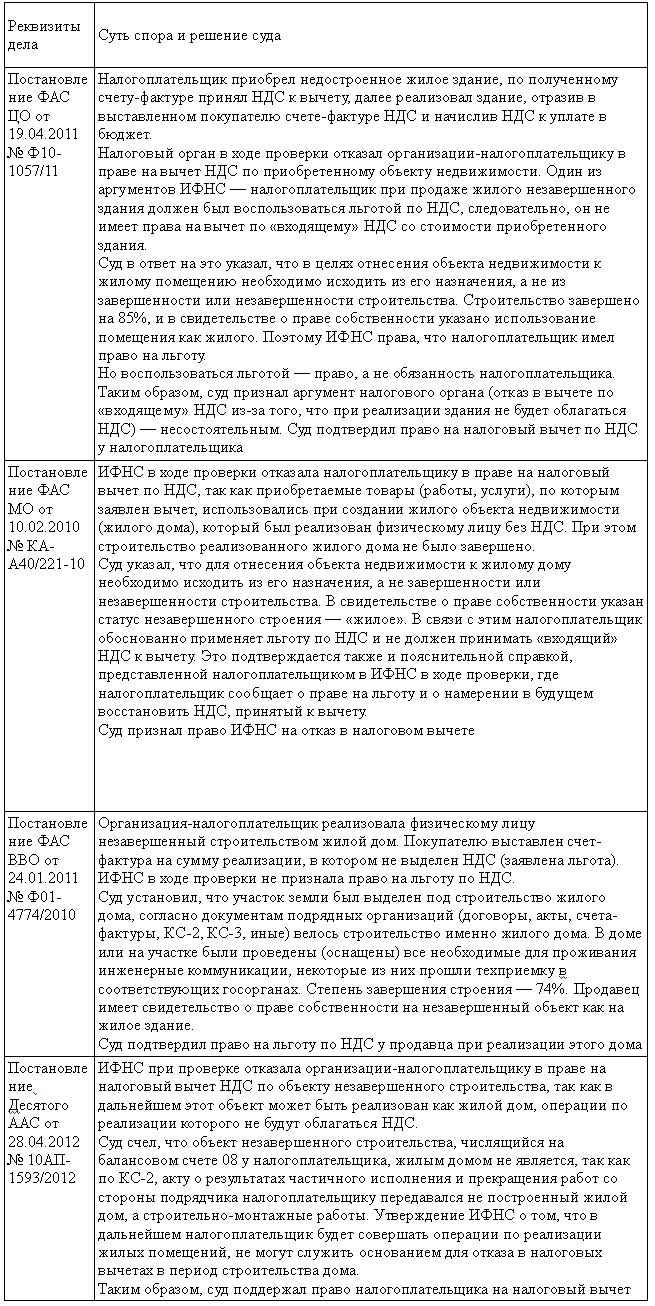

Это мнение вытекает из анализа практики арбитражных судов. Такая практика сложилась из ряда решений, где суд прямо или косвенно вставал на сторону налогоплательщика (см. таблицу ниже).

Суть выводов судов сводится к следующему: при принятии решения о праве на льготу инспекции надо руководствоваться целевым назначением реализуемого объекта основных средств, а не степенью его завершенности. Иначе говоря, если изначально на объект оформлялись все документы как на жилое здание (помещение), в ходе его строительства и при совершении сделки купли-продажи (или иной реализации) целевое назначение объекта не поменялось, то при реализации такого объекта НДС с его стоимости не начисляют и не уплачивают.

Но целевое предназначение объекта недвижимости в суде необходимо будет доказывать. Здесь многое зависит от правильного документального оформления и бухучета операций по реализации недостроенного объекта жилой недвижимости.

Аргументы, на которые опирались суды, таковы:

- земельный участок выделен для строительства жилого дома;

- назначение объекта как жилого строения ясно следует из строительной документации (в первую очередь из договоров с подрядными строительными организациями);

- свидетельство на право собственности на помещение (строение) оформлено как на жилое строение, строение зарегистрировано как жилой дом;

- помещение (строение) находится в жилой зоне;

- в строении оборудованы (хотя бы частично) все основные инженерные коммуникации (электроосвещение, хозяйственно-питьевое и горячее водоснабжение, водоотведение, отопление и вентиляция, а в газифицированных районах также и газоснабжение).

Немаловажная проблема — ставить ли НДС к зачету по жилым домам, если они реализуются в статусе объекта незавершенного строительства? Здесь позиция судов единообразна.

Фирма не имеет права на налоговые вычеты по товарам, работам, услугам, использованным при создании жилого дома, при реализации которого применила льготу. Если же ее не применили (реализация объекта недвижимости подлежит обложению НДС), то компания обоснованно может зачесть НДС. Предположение о том, что в будущем компания будет совершать операции по реализации жилых помещений, не может служить основанием для отказа в вычетах в период строительства дома. Однако если реализация жилого дома (помещений в нем) будет после окончания строительства производиться без НДС (с использованием льготы), то «входящий» НДС должен быть восстановлен.

Пример:

Компания приобрела недостроенный объект недвижимости (жилой дом) для дальнейшей реализации стоимостью 1 800 000 руб. Сумма затрат на монтажные работы составила 240 000 руб. На регистрацию права собственности компания потратила 20 000 руб. В бухучете будут сделаны следующие проводки:

ДЕБЕТ 08-3 КРЕДИТ 60

– 1 800 000 руб. — отражены затраты без НДС по приобретению объекта недвижимости;

ДЕБЕТ 08-3 КРЕДИТ 60

– 240 000 руб. — отражены расходы на монтажные работы без НДС;

ДЕБЕТ 08-3 КРЕДИТ 60

– 20 000 руб. — отражены расходы на регистрацию права собственности на объект недвижимости;

ДЕБЕТ 19 КРЕДИТ 60

– 324 000 руб. — начислен НДС, предъявленный продавцом объекта недвижимости;

ДЕБЕТ 19 КРЕДИТ 60

– 43 000 руб. — начислен НДС, предъявленный подрядными организациями;

ДЕБЕТ 60 КРЕДИТ 51

– 2 124 000 руб. — оплачен приобретенный объект недвижимости;

ДЕБЕТ 60 КРЕДИТ 51

– 283 000 руб. — оплачены услуги подрядных организаций;

ДЕБЕТ 60 КРЕДИТ 51

– 20 000 руб. — оплачена регистрация права собственности на объект недвижимости;

ДЕБЕТ 01 субсчет «Выбытие ОС» КРЕДИТ 08-3

– 2 060 000 руб. — принят к учету объект недвижимости в качестве ОС;

ДЕБЕТ 68 субсчет «Расчеты по НДС» КРЕДИТ 19

– 367 000 руб. — принят к вычету НДС по объекту недвижимости.

Ситуация 1

Если компания не воспользовалась льготой, проводки будут следующие:

ДЕБЕТ 45 субсчет «Переданные объекты недвижимости» КРЕДИТ 01 субсчет «Выбытие ОС»

– 2 060 000 руб. — реализован незавершенный строительством объект недвижимости;

ДЕБЕТ 62 КРЕДИТ 91-1

– 3 540 000 руб. — отражена выручка по договору купли-продажи здания (после государственной регистрации права собственности), в т. ч. НДС;

ДЕБЕТ 91-2 КРЕДИТ 45 субсчет «Переданные объекты недвижимости»

– 2 060 000 руб. — списана остаточная стоимость объекта недвижимости;

ДЕБЕТ 90-2 КРЕДИТ 68 субсчет «Расчеты по НДС»

– 540 000 руб. — начислен налог на добавленную стоимость при реализации объекта недвижимости.

Ситуация 2

Если компания воспользовалась льготой, проводки будут следующие:

ДЕБЕТ 45 субсчет «Переданные объекты недвижимости» КРЕДИТ 01 субсчет «Выбытие ОС»

– 2 060 000 руб. — реализован незавершенный строительством объект недвижимости;

ДЕБЕТ 62 КРЕДИТ 91-1

– 3 000 000 руб. — отражена выручка по договору купли-продажи здания (после государственной регистрации права собственности), НДС не облагается, так как компания воспользовалась льготой;

ДЕБЕТ 91-2 КРЕДИТ 45 субсчет «Переданные объекты недвижимости»

– 2 060 000 руб. — списана остаточная стоимость объекта недвижимости;

ДЕБЕТ 68 субсчет «Расчеты по НДС» КРЕДИТ 19

– 367 000 руб. (сторно) — восстановлен ранее начисленный НДС.

Обзор арбитражной практики