Уже ни для кого не секрет, что престиж фондового рынка, как одного из самых высокодоходных вложений денежных средств, в последние годы изрядно пострадал. Основные фондовые индексы российского рынка до сих пор не смогли выбраться на докризисные уровни, хотя со времен последнего кризиса прошло уже более четырех лет. Да и общая конъюнктура в последнее время оставляет много вопросов – затяжной «медвежий» рынок не располагает к долгосрочным инвестициям. Статистика по притоку/оттоку капитала в паевые инвестиционные фонды также подтверждает укоренившиеся в умах современных инвесторов предубеждения: с начала 2008 года по февраль 2013 ПИФы акций потеряли порядка 37 млрд. рублей, отток из смешанных фондов составил порядка 21 млрд. рублей и лишь в паевые фонды облигаций за рассмотренный период приток составил чуть более 12 млрд. рублей. Для сравнения, за предыдущие три года (2005 – 2007) приток в фонды акций составил 32 млрд. рублей, в фонды облигаций 9 млрд. рублей, в смешанные фонды – 21,4 млрд. рублей. Достаточно интересная статистика, которая наглядно демонстрирует, как после мирового финансового кризиса сменился приоритет инвесторов: с рисковых инструментов (акций) на условно безрисковые (облигации). На фоне всего этого встает вопрос поиска каких-то альтернативных вариантов инвестирования денежных средств. Безусловно, помогают в этом плане краткосрочные спекулятивные стратегии, но и они не гарантируют положительный результат, т.к. также чувствительны к различным рыночным фазам.

В качестве альтернативы классическим инвестиционным стратегиям в данной статье мы хотим рассказать о стратегии «парного трейдинга», которая может значительно расширить инструментарий любого инвестора. Парный трейдинг (от англ. «pairs trading») – это нейтральная к рынку инвестиционная стратегия, в основе которой лежит использование свойства корреляции динамики цен на различные активы. Говоря простыми словами, нейтральность к рынку выражается в занятии двух пропорциональных по размеру противоположных позиций – по одной ценной бумаге в «шорт» (первая «нога») и по другой ценной бумаги (вторая «нога») в «лонг». Таким образом, в случае резкого неблагоприятного изменения рыночной конъюнктуры (например, начало обвала аналогично 2008 году) – одна «нога» будет приносить убыток за счет длинной позиции, а другая «нога» начнет генерировать прибыль за счет короткой позиции. Совокупный результат будет в районе нулевой отметки, т.е. позиция остается нейтральной к изменению общей ситуации на фондовом рынке. Второе обязательное условие использования стратегии парного трейдинга – это наличие устойчивой высокой корреляции между двумя активами, т.к. суть парного трейдинга заключается именно в торговле раскорреляций цен между парами в моменты расхождения «спрэда» (соотношения цен). Иначе говоря, существуют пары активов, которые имеют логически обоснованную связь (например, два разных сорта нефти или две компании из одной отрасли) и большую часть времени двигаются в одном направлении. Но периодически случаются своего рода аномалии, когда один актив как бы «отрывается» от другого и начинает жить самостоятельной жизнью. В эти моменты спрэд между парами расширяется, что дает отличную возможность для реализации стратегии парного трейдинга. Ставка делается на то, что в ближайшем будущем высокая корреляция активов снова восстановится, и, соответственно, мы увидим закономерное сужение спрэда. Подобная операция дает возможность заработать независимо от того, что в целом происходит на рынке: рост или падение. Нас интересует только взаимная динамика двух выбранных активов. Получается, торговля идет своеобразным «синтетическим» инструментом: одновременная покупка одного актива и продажа в «короткую» другого в равных долях. Также в качестве вспомогательного инструмента часто используют значения скользящей средней с периодом двести, построенной от ценового спрэда. Она помогает лучше определить моменты для входа и выхода из позиций.

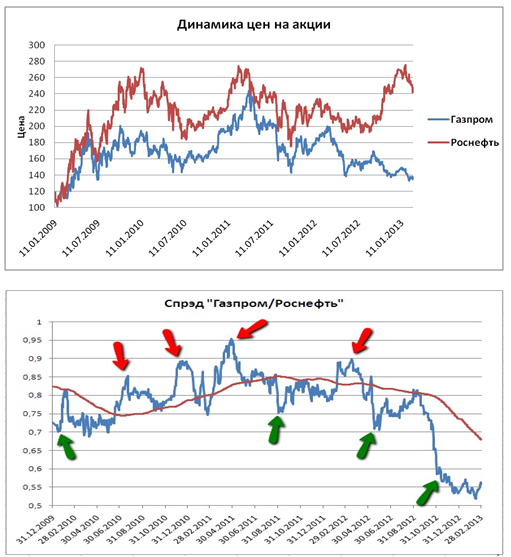

Чтобы лучше усвоить материал, сразу перейдем к практике. В России одними из лучших инструментов для «парной» торговли являются акции «Газпрома» и «Роснефти», дневная динамика которых с начала 2009 года изображена на рисунке ниже. Обе компании имеют схожий «фундаментал»: являются яркими представителями российской нефтегазовой отрасли, а также обладают одними из самых высоких «весов» в индексе ММВБ. Коэффициент корреляции между активами за рассмотренный период составляет 0,63. Это достаточно много (значение 1 показывает полную идентичность ценовых изменений) и вполне подходит нам для воплощения идей парной торговли. Теперь построим спрэд между двумя бумагами. Исходя из динамики видно как спрэд «танцует» вокруг своей 200-периодной скользящей средней (красная линия), то отклоняясь выше, то напротив, обваливаясь ниже нее. Цветными стрелками обозначены хорошие моменты для входа в позицию, когда отклонение спрэда от средней имело экстремальные значения. Также невооруженным взглядом заметно, что сейчас наступил очень хороший момент для входа в сделку: расхождение цены нашего «синтетического» инструмента от своей средней имеет максимальные значения за последние четыре года. Более того, спрэд начал «рисовать» классические признаки разворота вверх понижательной тенденции. Сторонники технического анализа наверняка увидят разворотную модель «двойное дно», что также может свидетельствовать о высокой вероятности начала обратного движения. Не правда ли получается интересная и самобытная «синтетическая» идея, которой не страшен ни кризис, ни «флэш-крэш», ни секвестр бюджета США?

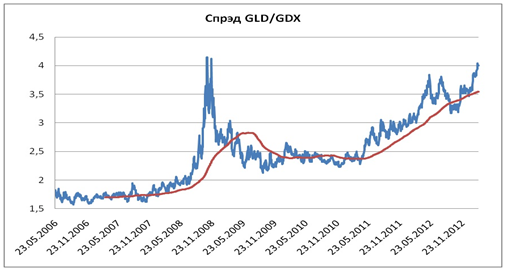

Еще одной интересной идеей является торговля спрэдов двух ETF-фондов: «SPDR Gold Shares» (GLD) и «Market Vectors Gold Miners ETF» (GDX). Оба ETFа торгуются на американской фондовой бирже и являются одними из крупнейших в своем классе. Фонд GDX состоит преимущественно из акций золотодобывающих компаний. В то время как фонд GLD инвестирует непосредственно в физический металл (золото). Налицо безусловная фундаментальная связь: повышение цены на благородный металл существенно влияет на прибыль компаний-добытчиков, провоцируя рост котировок их акций на бирже. Но есть ли такая связь, если полагаться на голую статистику? За последние 7 лет (с весны 2006 года) коэффициент корреляции между двумя «золотыми» ETF составил 0,72, что вполне пригодно для парного трейдинга. Из графика динамики спрэда GLD/GDX заметно, что большую часть времени он колеблется в относительно узком диапазоне вокруг своей скользящей средней (красная линия). Но в то же время порой возникают моменты, когда корреляция двух активов существенно снижается, а спрэд, соответственно, серьезно «стреляет» в ту или иную сторону. Например, подобную ситуацию можно было наблюдать в кризисный период, цена на золото, подогретая спекулятивным спросом, резко выросла, а акции золотодобытчиков напротив, сильно упали на фоне проникнувших повсюду разговоров о рецессии. Впрочем, буквально спустя несколько месяцев после пиковых значений, спрэд вновь снизился до нормальной величины, также резко, как и вырос. Сейчас мы видит вновь значительное расхождение спрэда, которое дает отличную возможность для входа в инвестицию.

В заключении обязательно нужно отметить, что отличительной особенностью парного трейдинга от классического арбитража является гораздо более высокий уровень риска. Ведь в случае парного трейдинга при всех статистически установленных корреляциях, мы все же проводим операции с разными активами, которые в какой-то момент в силу совершенно разных (а порой просто невероятных) обстоятельств могут потерять зависимость друг от друга. В практике не раз встречались ситуации, когда спрэд в какой-то момент просто переставал сходиться вообще. Поэтому парный трейдинг не может являться панацеей от всех бед или каким-то «священным граалем». Применяя этот подход, нужно полностью осознавать все риски, а также иметь четкий торговый план на разные сценарии развития ситуации. Также интересным вариантом может стать использование принципов парного трейдинга не просто на основании чисто технических сигналов (как-то расхождение спрэда), а комбинирую их с фундаментальными или сезонными идеями (как-то выход отчетностей, корпоративные новости и т.п.). Парный трейдинг является лишь еще одним инструментом, который в руках «умного» инвестора способен давать поистине впечатляющий результат.