Между резервами по сомнительным долгам в бухгалтерском и налоговом учете существуют различия. Предельный размер резерва в целях налогообложения не должен превышать 10 процентов выручки. Размер отчислений в резерв в налоговом учете строго зависит от срока возникновения задолженности. В бухгалтерском же учете таких ограничений нет.

Размер резерва по сомнительным долгам определяется по результатам инвентаризации дебиторской задолженности. Создание этого резерва является правом или обязанностью компании? Как отражаются отчисления в резерв в бухгалтерском учете? Каким образом проводится его инвентаризация? Ответы на эти и другие вопросы найдете в статье.

Резерв по сомнительным долгам

В бухгалтерском учете создание и использование резерва по со мнительным долгам регулируется правилами ПБУ 21/2008 (утв. приказом Минфина России от 06.10.2008 № 106н) и пунктами 70, 77 Положения по ведению бухгалтерского учета и отчетности в РФ (утв. приказом Минфина России от 29.07.1998 № 34н (далее — Положение по ведению бухгалтерского учета и отчетности)). Резерв создается в связи с обязанностью организаций формировать указанный показатель в бухгалтерской отчетности в случае признания дебиторской задолженности сомнительной.

В бухгалтерском учете создание резерва по сомнительным долгам является обязанностью. В налоговом учете создание такого резерва является правом, причем воспользоваться таким правом организация сможет, если будет применять метод начисления (подп. 7 п. 1 ст. 265, ст. 266 НК РФ).

Резерв не создается, когда в отношении просроченной дебиторской задолженности у организации на отчетную дату имеется уверенность в ее погашении (письмо Минфина России от 27.01.2012 № 07-02-18/01).

При использовании резерва важно различать сомнительную и безнадежную дебиторскую задолженность. Использование резерва осуществляется в отношении безнадежной дебиторской задолженности. Задолженность считается безнадежной, если истек срок исковой давности или она является нереальной для взыскания по другим основаниям (п. 77 Положения по ведению бухгалтерского учета и отчетности; п. 2 ст. 266 НК РФ).

Отчисления в резерв по сомнительным долгам учитываются в составе прочих расходов (п. 11 ПБУ 10/99, утв. приказом Минфина России от 06.05.1999 № 33н).

Операции, связанные с созданием и использованием резерва по сомнительным долгам, учитываются на счете 63 «Резервы по сомнительным долгам».

При этом в бухгалтерском учете делается проводка:

ДЕБЕТ 91 КРЕДИТ 63

– произведены отчисления в резерв по сомнительным долгам.

Списание безнадежного долга не является аннулированием задолженности. Поэтому в течение пяти лет с момента списания ее необходимо отражать на за балансовом счете 007 «Списанная в убыток задолженность не платежеспособных дебиторов» (Инструкция по применению Плана счетов, утв. приказом Минфина России от 31.10.2000 № 94н).

При использовании резерва по сомнительным долгам для списания безнадежной дебиторской задолженности в бухгалтерском учете делается проводка:

ДЕБЕТ 63 КРЕДИТ 62 (76)

– списана безнадежная сомнительная задолженность за счет резерва;

ДЕБЕТ 007

– отражена списанная дебиторская задолженность.

Положения по бухгалтерскому учету не содержат строгих правил расчета резервов. В то время как налоговые правила требуют соблюдения определенного порядка расчета.

В налоговом учете порядок признания расходов на формирование резерва по сомнительным долгам указан в статье 266 Налогового кодекса.

Сумма создаваемого резерва по сомнительным долгам в налоговом учете не может превышать 10 процентов от выручки отчетного (налогового) периода.

Порядок формирования резерва организация должна разработать самостоятельно и закрепить в учетной политике.

Решив создать резерв по сомнительным долгам, организация обязана формировать его ежеквартально или ежемесячно (п. 3 ст. 266 НК РФ).

Периодичность формирования резерва зависит от отчетного периода, который организация применяет по налогу на прибыль. Им может быть I квартал (первое полугодие, девять месяцев) или месяц (два месяца, три месяца и т. д.) (п. 2 ст. 285 НК РФ).

Инвентаризация резерва по сомнительным долгам

Основные требования к инвентаризации резерва по сомнительным долгам в бухгалтерском учете определены в пункте 3.54 Методических указаний о проведении инвентаризации имущества и финансовых обязательств (утв. приказом Минфина России от 13.06.1995 № 49 (далее — Методические указания № 49)).

Мониторинг дебиторской задолженности по каждому долгу на предмет создания или использования резерва по сомнительным долгам необходимо производить постоянно. Проводится он обязательно на дату составления бухгалтерской отчетности.

В течение пяти лет после списания безнадежной дебиторской задолженности необходимо следить за возможностью ее взыскания при изменении имущественного положения должника (п. 77 Положения по ведению бухгалтерского учета и отчетности).

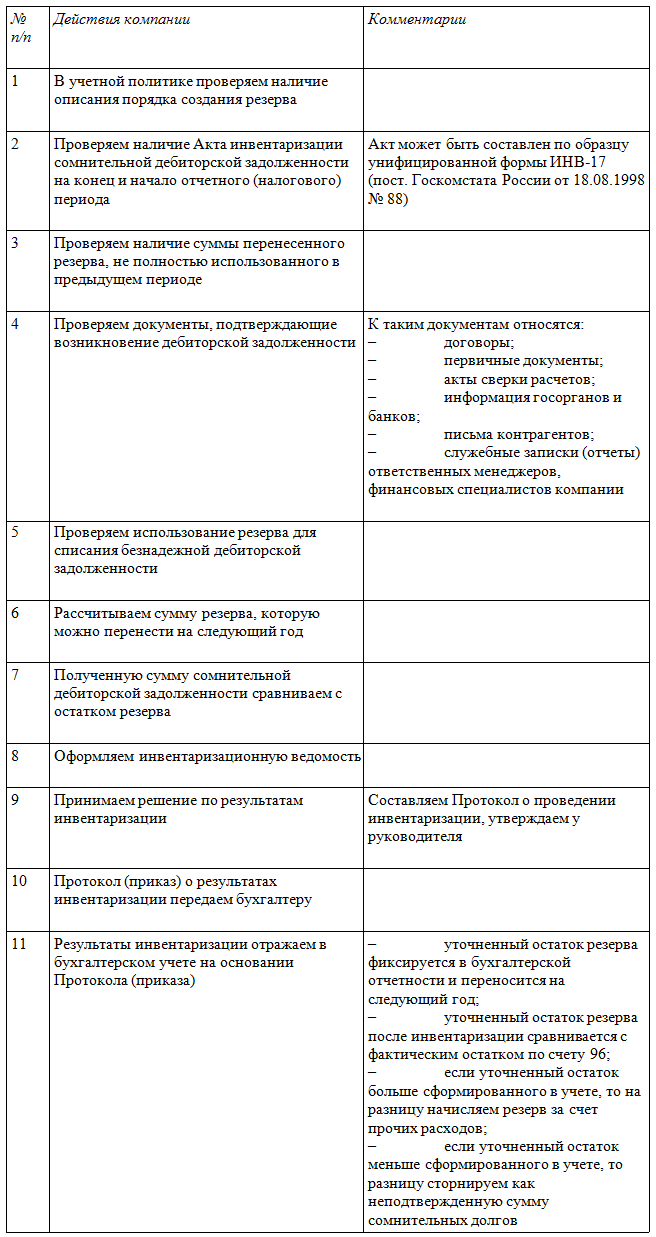

При инвентаризации резерва по сомнительным долгам в целях бухгалтерского учета производим следующие действия (см. таблицу 1).

Таблица 1. Алгоритм действий при инвентаризации резерва по сомнительным долгам в целях бухгалтерского учета

Пример

Компания «Альфа» в 2013 г. формирует в бухгалтерском учете резерв по сомнительным долгам. По состоянию на 31 декабря остаток резерва на счете 63 составил 355 000 руб.

Компания по состоянию на 31.12.2013 провела инвентаризацию расчетов с контрагентами и резерва по сомнительным долгам.

Уточненный остаток резерва составил:

1-й вариант — 400 000 руб.;

2-й вариант — 300 000 руб.

Результаты инвентаризации отражаем в учете:

1-й вариант:

ДЕБЕТ 91 КРЕДИТ 63

– 45 000 руб. (400 000 – 355 000) — начисляем недостающую сумму резерва за счет прочих расходов.

2-й вариант:

ДЕБЕТ 63 КРЕДИТ 91

– 55 000 руб. (300 000 – 355 000) — уменьшаем резерв на неподтвержденную сумму сомнительных долгов.

В налоговом учете инвентаризация резерва по сомнительным долгам должна проводиться ежеквартально на последний день отчетного и налогового периода.

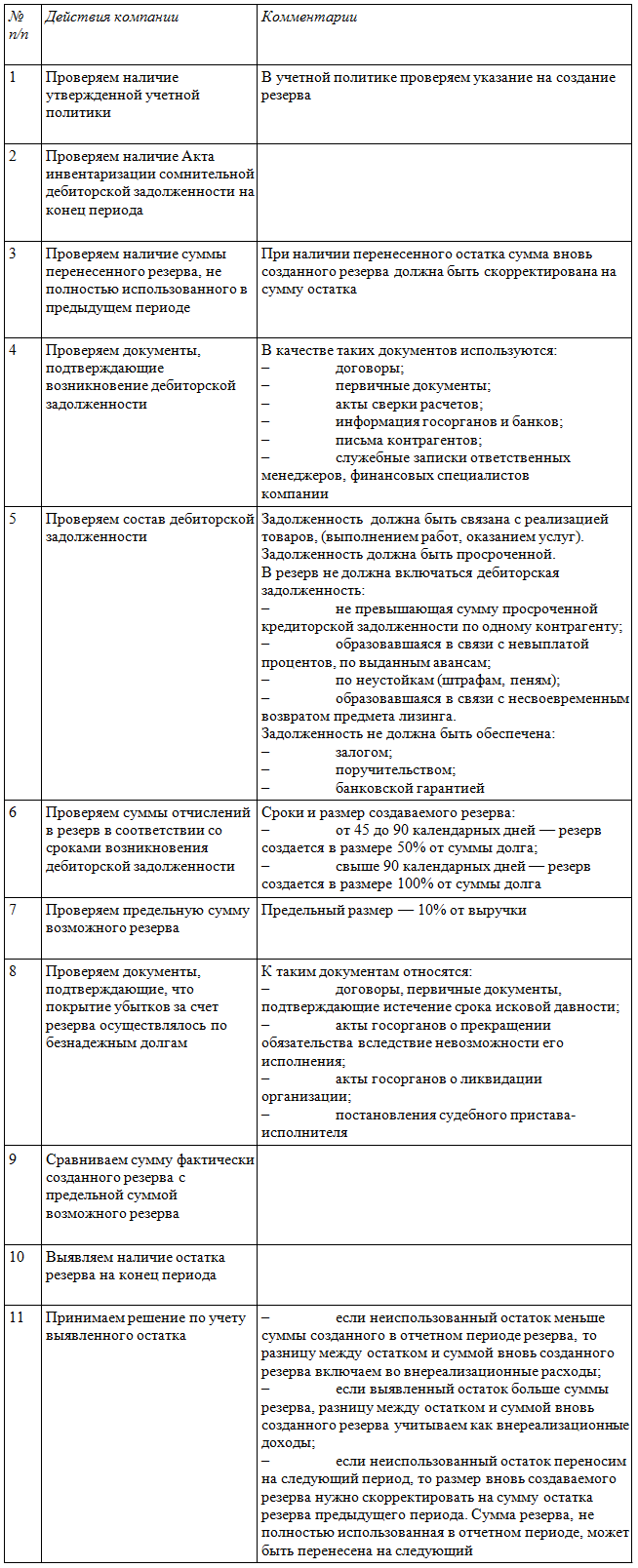

При инвентаризации резерва по сомнительным долгам в целях налогового учета производим следующие действия (см. таблицу 2).

Таблица 2. Алгоритм действий при инвентаризации резерва по сомнительным долгам в целях налогового учета

Пример

Компания «Альфа» в 2013 г. формирует в налоговом учете резерв по сомнительным долгам. По состоянию на 31 декабря остаток неиспользованного резерва составил 360 000 руб.

«Альфа» по состоянию на 31.12.2013 провела инвентаризацию резерва по сомнительным долгам.

Уточненный остаток резерва составил:

1-й вариант — 380 000 руб.;

2-й вариант — 320 000 руб.;

3-й вариант — 320 000 руб.

остаток переносим на 2014 г.

По результатам инвентаризации вносим записи в налоговые регистры 2013 г.:

1-й вариант:

Во внереализационные расходы за 2013 г. дополнительно включаем сумму в размере 20 000 руб. (380 000 – 360 000).

2-й вариант:

Во внереализационные доходы за 2013 г. включаем сумму 40 000 руб. (360 000 – 320 000).

3-й вариант:

Во внереализационные доходы за 2013 г. не включаем 40 000 руб. (360 000 – 320 000), а переносим на следующий, 2014 г. При создании резерва на 2014 г. в необходимой сумме 500 000 руб. расходы на создание резерва будут скорректированы на сумму перенесенного остатка и составят 180 000 руб. (500 000 – 320 000).