По материалам: Accounting Web

Американские специалисты по маркетинговым исследованиям Potentiate (ранее NetReflector) провели для производителя налогового софта Avalara небольшое исследование с целью определить в цифрах реальные расходы на налоговый комплайенс по налогу с продаж у представителей нескольких отраслей. Специалисты по маркетинговым исследованиям провели опросы, надеясь с их помощью выяснить сами расходы на комплайенс, также применяющиеся методы оценки, численность занятых в этом специалистов и так далее. Единственное условие – это должна быть ручная обработка данных и подготовка налоговой отчетности, без использования специализированных средств автоматизации. По всей видимости, такое условие было поставлено заказчиком исследования Alavara, желающим знать, насколько с помощью их решений компаниям в дальнейшем удастся сократить свои расходы.

Что ж, тем интереснее узнать. Как выясняется, в США налог с продаж (основная тема исследования) является настоящей головной болью для очень многих. Представить себе для примера небольшую продуктовую лавку даже не в крупных городах, а где-нибудь в провинции, менеджеры которой принимают решение о закупке безалкогольной газировки определенного бренда. У каждого штата свое налоговое законодательство, поэтому менеджерам следует знать, что, например, в Вермонте газированные напитки освобождены от налогообложения, но с 1 июля 2015 года освобождение не распространяется на напитки, которые содержат натуральные или искусственные подсластители.

Такие тонкости приходится держать в голове. Даже зная их, можно ли надеяться на быстрый ответ на вопрос, подлежит ли определенная товарная категория налогообложению, просто изучив ингредиенты продукта? Возможно, но для этого: 1) нужно наизусть помнить налоговое законодательство и 2) проверять каждую товарную категорию, а их могут быть десятки тысяч. Конечно, налоговый комплайенс в США требует очень много времени и ресурсов, и использующиеся при этом методы играют важную роль. Так сколько же именно нужно времени?

Potentiate провели опрос, в ходе которого выяснили детали, включая “интенсивность” налогового комплайенса (как много налоговых деклараций по налогу с продаж компании представляют, и насколько часто). Само собой, респондентов также опрашивали на предмет числа задействованных в этой работе специалистов, количества человеко-часов, которое на это уходит, почасовой ставки оплаты труда задействованных специалистов, и напоследок – о налоговом аудите.

Размер имеет значение

Этого следовало ждать. Чем крупнее бизнес, тем больше задействуется специалистов, времени и денег на налоговую отчетность по налогу с продаж. Впрочем, в рамках данного исследования крупные предприятия не берутся вообще, а их роль играют МСП, которым противопоставляются стартапы - недавно образовавшиеся, небольшие компании на стадии первоначального развития. Там, напротив, на этом направлении вполне справляются не более трех человек со средним почасовым окладом в $83.

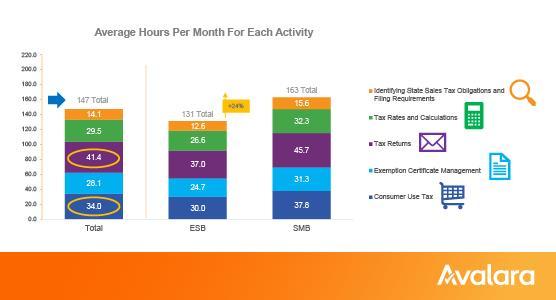

Далее, каждый месяц малые, недавно образованные предприятия тратят на комплайенс 131 час в среднем , что означает выплачиваемый специалистам за их работу оклад в размере $11,968 в среднем ежемесячно. Если брать вторую из двух рассматриваемых категорий, малый и средний бизнес, то там средний почасовой оклад специалистов налогового комплайенса составляет уже $98, а задействуются от 2 до 5 специалистов. Поскольку в среднем они тратят на комплайенс 163 часа каждый месяц, для МСП это затраты в $17,672 ежемесячно - заметно больше, чем в предыдущем случае.

Источник: https://www.avalara.com

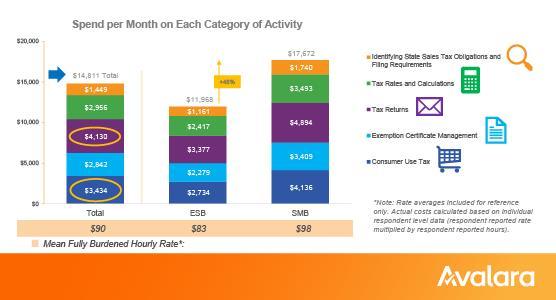

На графике представлена детализация расходов на отдельные аспекты налогового комплайенса. Оранжевым цветом, для примера, выделено изучение требований налогового законодательства. Вполне понятно, что это наименее затратная часть работы, хотя изменения в законодательстве все равно приходится отслеживать. Зеленый цвет - непосредственно расчет налогов. Расходы на заполнение налоговых деклараций выделены сиреневым цветом. Работа с причитающимися компании налоговыми преференциями (в т.ч. освобождениями от уплаты) обозначена голубым цветом, а синим - расчет налога на потребление.

Три столбца дифференцируют оценки расходов по трем категориям бизнеса: по бизнесу в целом, по развивающимся молодым компаниям, и по представителям категории малого и среднего бизнеса. Усредненная почасовая ставка показана внизу. Хорошо заметно при сопоставлении данных из второго и третьего столбцов, насколько заметно больше расходы на налоговый компайенс у МСП по сравнению со стартапами.

Источник: https://www.avalara.com

На графике вверху показано усредненное количество часов по каждому направлению деятельности. Каждый месяц на малых и средних предприятиях вынуждены, например, тратить времени на три часа больше только на определение налоговых обязательств перед бюджетом и на 5,7 часов больше на расчеты; более чем на 6,5 часов дольше работать с налоговыми послаблениями, почти на 8 часов дольше с расчетом потребительского налога (consumer use tax), а на заполнение налоговых деклараций у них уходит на 8,7 часов больше по сравнению с менее крупными, молодыми организациями.

Источник: https://www.avalara.com

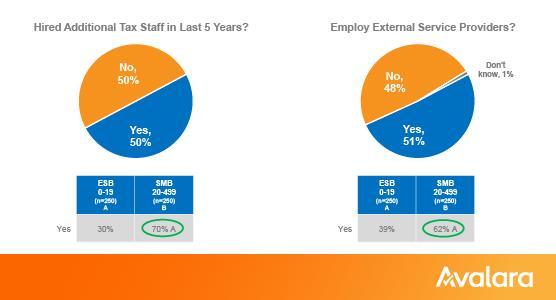

Кроме того, малые и средние предприятия в США (с численностью сотрудников от 20 человек, но менее 500) еще и вынуждены привлекать больше людей, что также видно из приведенной выше диаграммы. На микропредприятиях, которые только начинают свой путь развития, можно справляться силами нескольких человек, и довольно часто это именно что “семейный бизнес”.

Зато по мере роста довольно быстро возникает потребность в привлечении квалифицированных кадров со стороны: если брать цифры, то это $2,455 дополнительных расходов у МСП каждый месяц против $1,748 у микропредприятий. Ощутимая разница в 40% - это первый момент, а второй момент - это то, что в обоих случаях эти расходы превышают любые затраты на внутренний персонал.

Отрасль имеет значение

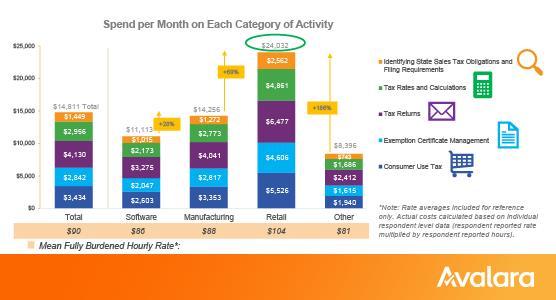

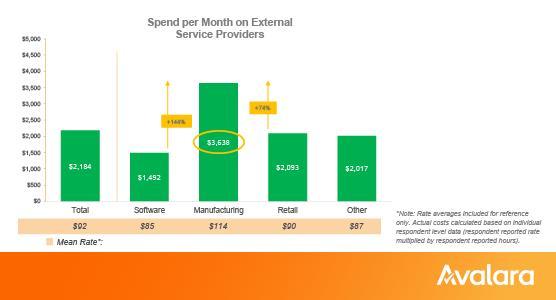

И довольно значительное. Чтобы определить, какое именно, исследователи из Potentiate собрали данные представителей трех различных отраслей: производственного сектора, розничной торговли и производителей ПО.

Источник: https://www.avalara.com

Как выяснилось, ритейлеры и производственные компании тратят на налоговый комплайенс (по-прежнему только по налогу с продаж) больше производителей программного обеспечения, и больше всего, как можно было заранее догадаться - именно ритейлеры. У них в среднем 209 часов и $24,032 среднемесячных расходов. Производственный сектор тратит намного меньше - 149 часов и $14,256. Еще меньше - IT-компании (производители ПО): у них всего 121 час в среднем и $11,113 в качестве среднемесячной суммы расходов.

Источник: https://www.avalara.com

Любопытно, что последняя категория также тратит меньше всего на внешних специалистов на аутсорсинге - $1,492 в среднем каждый месяц, а больше всего тратят производственные организации ($3,638). Представители розничной торговли расположились посередине с $2,093.

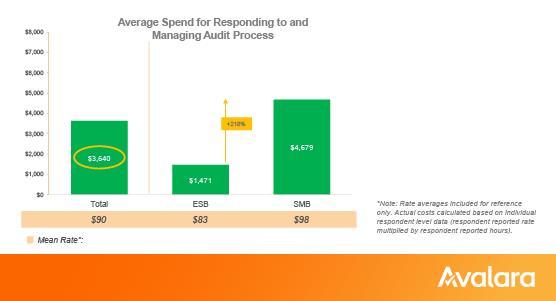

Насколько дорого обходится независимый аудит?

Согласно опросу, 14% всех опрошенных хоть раз проводили налоговый аудит в отношении отчетности по налогу с продаж в течение последних пяти лет. Большая часть проверок (79%) завершилась в пределах трех недель, хотя в небольшом проценте случаев все растягивается на сроки до 5 месяцев, а иногда и дольше. Специалистам самой отчитывающейся организации независимый внешний аудит стоит в среднем 35 дополнительных часов на наблюдение за процессом и взаимодействие с аудиторами. В 3% случаев, впрочем, у сотрудников уходило более 100 часов на аудит, зато в 7% случаев - менее десяти.

Источник: https://www.avalara.com

При этом вполне понятно, более крупные организации (в данном случае МСП) проходят аудит заметно чаще, чем стартапы - 19% против 9% представителей соответствующих категорий. Если последние вообще инициируют внешнюю проверку налоговой отчетности, они к тому же тратят на нее меньше внутренних ресурсов по сравнению с малыми и средними предприятиями. В количественных терминах это $1,471 против $4,679. Иначе говоря, для малого и среднего бизнеса США внешний аудит налоговой отчетности обходится на 218% дороже.

Также внешний аудит отличается у представителей разных отраслей экономики: если среди производственных организаций его проходят 18%, то среди ритейлеров - только одна из десяти, и лишь 4% - среди производителей софта. Кроме того, именно у производственников он чаще всего приводит штрафам - не таким, впрочем, большим, как в случае с двумя другими отраслями. Авторы исследования высказали осторожное предположение, что большая часть претензий может быть связана с занижением налоговой базы, особенно у молодых развивающихся компаний малого размера. Но не только это может приводить к штрафам по итогам проведенного налогового аудита. Среди других распространенных причин - задержка с подачей налоговой отчетности и отсутствие государственной регистрации в качестве налогоплательщика.

Стоит отметить, что только лишь одна компания из пяти (21%) создавала резервы на случай необходимости уплаты штрафов, причем резервы у респондентов отличались по размеру очень значительно: если в категории стартапов их среднее значение было $9,790, то среди более крупного сегмента малых и средних предприятий - в сотни раз больше, $457,638.

Роль пандемии

Пандемия коронавируса ожидаемо ускорила внедрение новых технологий в случае с 26% опрошенных организаций, которые, по меньшей мере, запланировали переход на более передовые решения в течение ближайшего года. В меньшинстве остались те, кто среагировал ровно наоборот и решил воздержаться от этого (18% по общей выборке).

В принципе, результаты отвечают итогам аналогичного опроса среди профессиональных бухгалтеров, 52% которых, отвечая на тот же вопрос, заявили, что следование последним изменениям в технологиях является очень важным для бизнеса в условиях пандемии. 54% при этом отдельно выделили облачные вычисления как способ улучшить свой бизнес. “Больше автоматизации - меньше ручной работы, чтобы оставаться конкурентоспособными”, - примерно такая ныне озвучивается формула успеха с учетом того, что в США профессиональные бухгалтеры и аудиторы также были вынуждены перейти на дистанционные методы работы, и многие продолжают работать в таком режиме до сих пор.