Несмотря на то, что в последние годы рынок двигается в боковике, определенные закономерности все же можно проследить. К примеру, из года в год повторяется такое явление, как майская коррекция, обусловленная закрытием реестров по основным дивидендным бумагам в совокупности с традиционными для весеннее-летнего периода «хорошими новостями». Настолько же традиционно в январе на рынках наблюдался рост (Новый год, все-таки, чудеса случаются…). И летом – традиционно боковик, с легким направлением то на «север», то на «юг». Осень же, в большей степени, период растущий, с парой коррекций. Крестьянин и трейдер торжествуют: листья падают, а котировки – растут.

Какой вывод из данной ситуации можно сделать? Во-первых, тенденция, скорее, продолжится. Во-вторых, тенденция сезонности, все же, существует.

Ведь шампанское и мандарины, в любом случае будут больше раскупаться в январе, нежели, например, в июле… уж как тут не крути, как год к году не сопоставляй, а все равно сезонность есть сезонность.

«Эффект января»

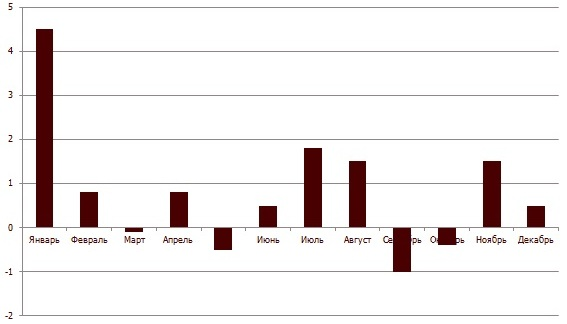

В книге «Инвестиционная оценка» Асвата Дамодарана представлена таблица исследования распределения среднемесячной доходности по месяцам года в период с 1962 по 1983 годы по рынку США. Исходя из этой таблицы, явно выделяется месяц январь в плане доходности. Это явление носит название «Эффект января». Можно долго говорить, чем оно обусловлено: тем, что фонды, хоть и «за уши», но, все же вытягивают свои отчеты в положительную зону (плановую экономику ни кто не отменял), или чем-то еще, в данном случае не суть важно. А важен сам факт, а точнее – график. Столбец гистограммы января явно выделяется на графике.

Рис.1 – распределение среднемесячной доходности акций по месяцам в период с 1962 по 1983гг.

Теперь давайте посмотрим, как вел себя индекс на протяжении последних лет в плане сезонности.

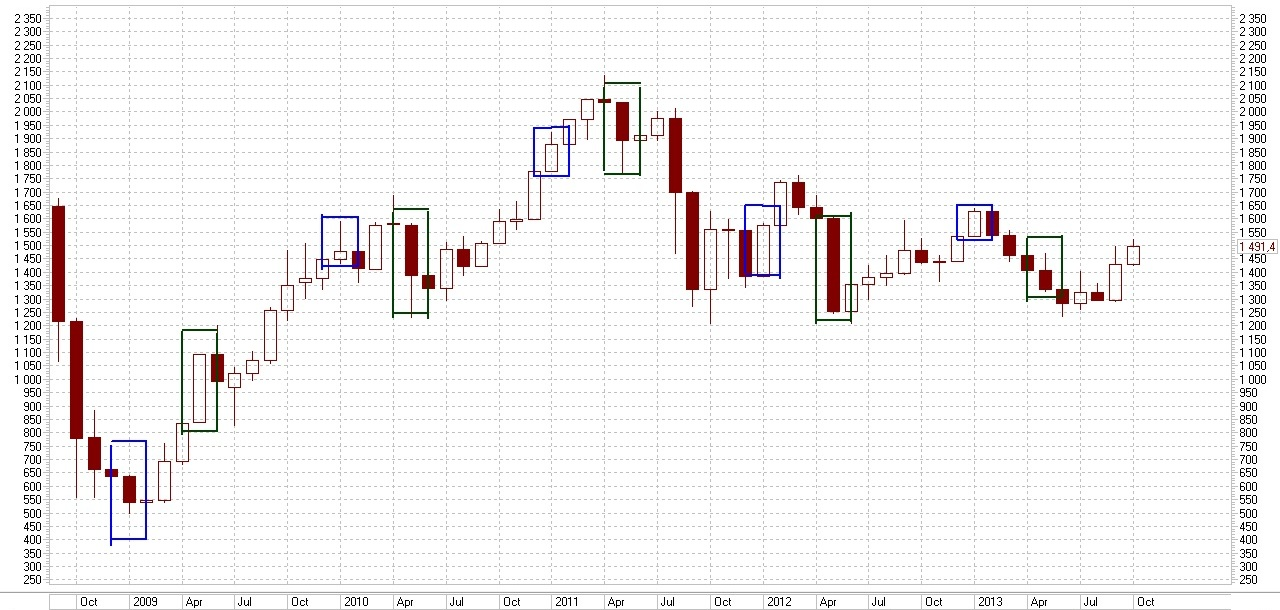

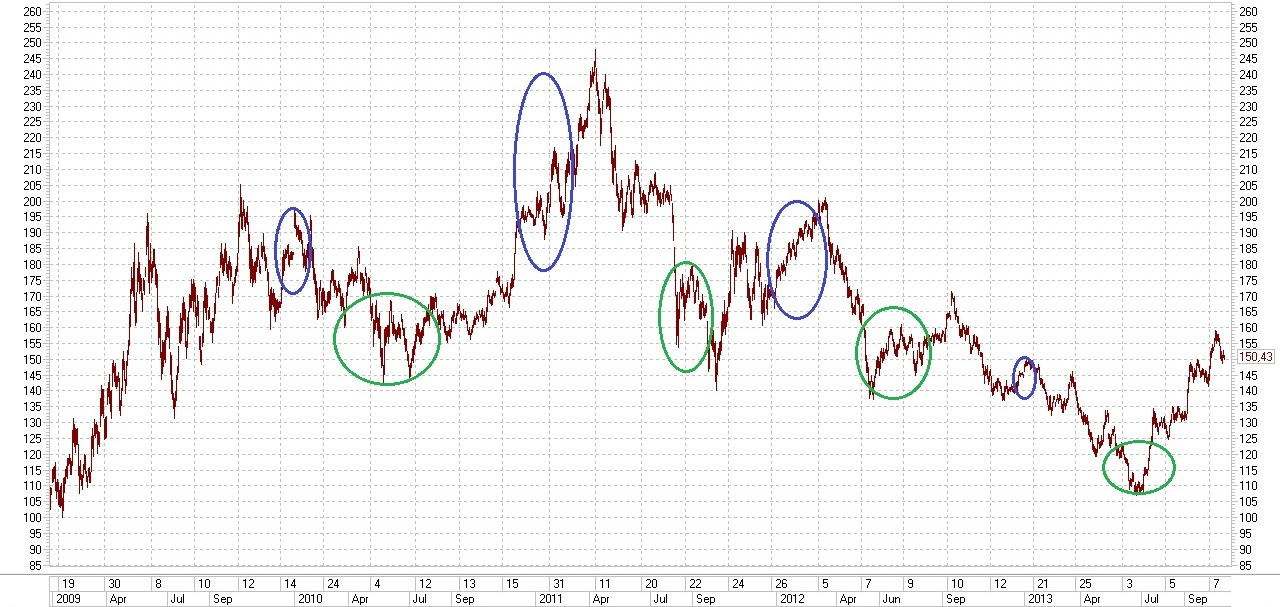

Рис.2 – Индекс РТС. Январь Май

На приведенном графике можно наблюдать динамику поведения индекса РТС на двух полярностях сезонных колебаний – в январе (синий) и мае (зеленый). На графике приведена новейшая, посткризисная картина индекса. Которая в сочетании с результатами г-на Дамодарана дает понять, что определенная сезонность все же есть. Мы видим, что последние 4 из 5-и январей были растущими, и последние 4 мая из 5 были падающими.

Причем всегда следует понимать, на чьем, собственно, поле ведется игра. Ведь есть бумаги циклические; есть – просто растущие; постоянно падающие; неопределившиеся.

Давайте их рассмотрим. Примером циклической бумаги могут служить акции ОАО Роснефть.

Рис.3 – График цены акций ОАО Роснефть Весна-лето Зима

Да, где-то сезонность не совсем четко проявляется, но все же ее присутствие отрицать нельзя. Мы видим, как в весенне-летние периоды бумага была дешевле, чем в зимние периоды. Что мы и постарались отметить на графике.

Так же к сезонным бумагам стоит отнести «дивидендные истории» нашего рынка, как, например привилегированные акции ОАО Сургутнефтегаз.

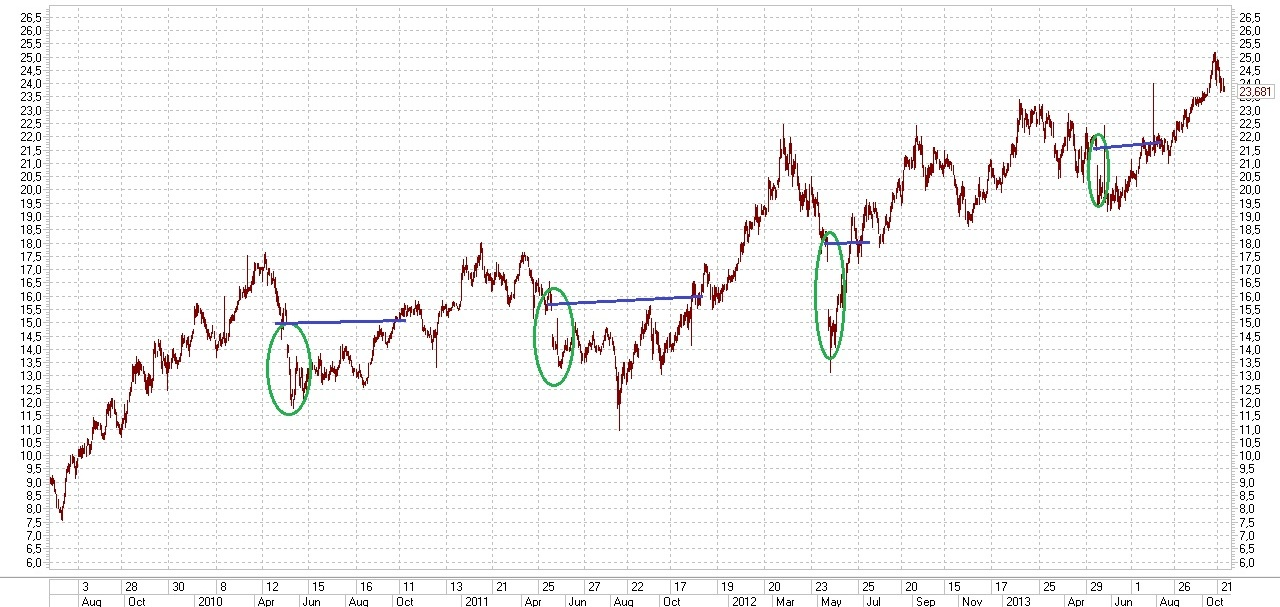

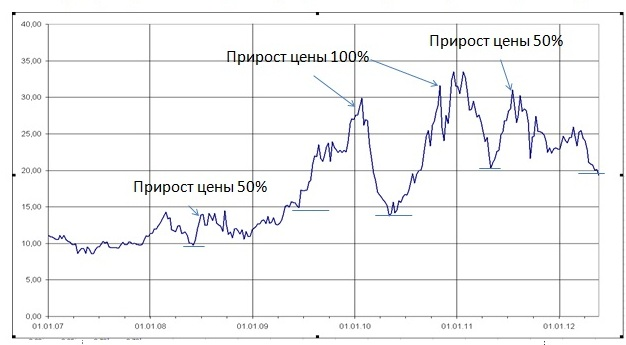

Рис.3 – График цены акций Сургутнефтегаз преф

На приведенном графике можно наблюдать, как в мае на следующее утро после закрытия реестра акционеров наблюдается гэп вниз на сумму дивидендных выплат. Потом, как правило, цена еще несколько дней продолжает падать. Спустя три-четыре месяца после гэпа вниз, цена восстанавливается. И это тоже своего рода сезонность, которую можно учитывать при торговле для извлечения «псевдодивидендной» прибыли.

Есть компании, которые просто растут, не взирая ни на что. Примером такой компании может послужить ОАО Мегафон. (Крайне радует наличие таких бумаг на нашем рынке)

Рис.4 – график цены акций ОАО Мегафон

Цена акций данной бумаги на указанном временном промежутке просто росла, не взирая ни на май, ни на Кипр, ни на Сирию. Она, просто, росла. И сезонность на нее не влияла вообще никак. (Вот в какие бумаги нужно инвестировать, а не в ОАО ВТБ…) За что данную бумагу и включили в базу расчета индексов ММВБ и РТС, а так же в базу расчета индекса телекоммуникаций. Еще ее перевели из котировального списка В в список Б. Еще с акциями ОАО Мегафон был связан такой «разрыв шаблона», что после IPO бумага, как правило, падает, но… не в этом случае (к счастью).

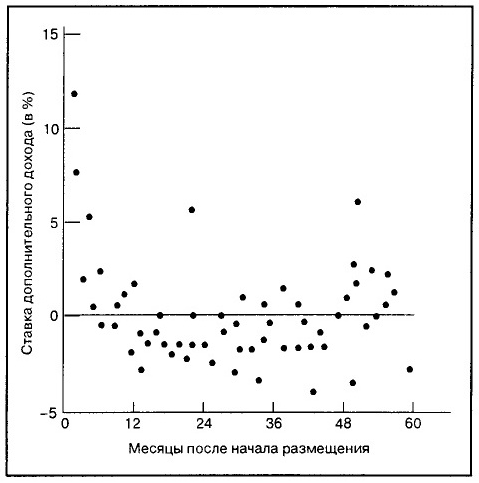

Есть занимательный график о динамике цена акций после IPO в книге У. Шарпа Инвестиции, где показано, что после IPO динамика, как правило, отрицательная.

Рис.5 – Поведение цен акций после IPO

К сожалению, есть бумаги, динамика котировок которых, мягко говоря, не радует – хоть в январе, хоть в мае… К таким бумагам можно отнести…ну про ВТБ мы уже писали…возьмем Аптеки 36,6…

Рис.6 – График гены акций ОАО Аптеки 36,6

Из графика видно, что попытка поиска минимума здесь не очень-то плодотворна, если только как кратковременный отскок. Минимумы здесь обновляются и обновляются. А это значит – нисходящий тренд. А покупки на таких бумагах – работа против тренда – нарушение правила выживания трейдера №2 «НЕ РАБОТАЙ ПРОТИВ ТРЕНДА» и правила №1 «РЕЖЬ УБЫТКИ, ДАВАЙ ПРИБЫЛИ ВЫРАСТИ». Такие бумаги лучше шортить от максимумов (если они в списке бумаг, по которым шорты разрешены). Или если есть фьючерсы, то шортить ими. Более плодотворное занятие, нежели поиск минимума…И сезонность, а речь о ней, здесь не работает…

И есть бумаги, которые и растут и падают, давая почву для построения абсолютно различных торговых стратегий.

Рис.7 – график цены ОАО Газпром

Да, весь нефтяной сектор, в некоторой степени, цикличен, но речь сейчас не совсем об этом. Мы видим, что бумага в некоторые периоды росла, в некоторые – падала. И превалирующую тенденцию здесь (после пробития долгосрочного нисходящего канала) уже не выделить. В таких бумагах есть хороший вариант совершать сезонные покупки, прогнозируя более менее вменяемое движение на верх (ну хотя бы рублей на 10), одновременно заключая контракт на продажу бумаг по плюс-минус цене покупки (приобретая ПУТ-опцион). Который, как правило, стоит около 2-3 руб. в пересчете на бумагу и позволяет сохранить нервную систему в порядке :)

Рис. 8 – Цена опциона пут к цене акций ОАО Газпром

В плане сырьевого рынка сезонность начинает играть достаточно важную роль. Очень много товаров имеют определенный сезонный спрос. Вот эту-то сезонность можно и отработать на срочном рынке.

Рис.9 – график цены сахара-сырца за 5 лет

Данная динамика взята с сайта Института Конъюнктуры Аграрного Рынка (ИКАР) и показывает значительные сезонные отклонения, которые при правильном подходе могут позволить сделать жизнь… слаще… Фьючерсный контракт на сахар-сырец на срочном рынке присутствует. А сезонность следующая – в середине года – просадка, и рост в конец года. Дальше – почва для размышлений.

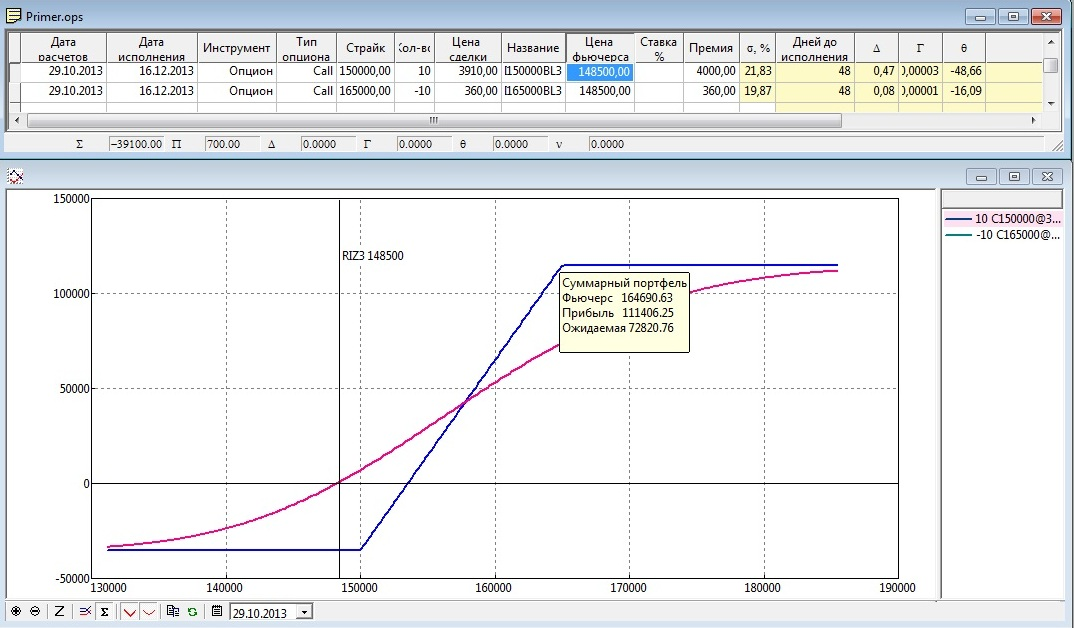

В случае же когда рост должен быть (Новый год не за горами), а что конкретно должно расти – не ясно, то можно, не мелочась, прикупить рынок целиком, используя опционную конструкцию бычий спред, или просто покупая опционы колл вне денег (чтобы подешевле), например, на ближайшем страйке. Сделаем небольшой пример.

Рис.10 – опционная конструкция «Бычий спред» 150000 –купленный кол 165000 –проданный кол

Построив такую конструкцию, мы заранее определяем свою степень риска ценой конструкции на дату экспирации опционов. Продавая опционы мы удешевляем свою конструкцию и «наклоняем кривую доходности», но ограничиваем прибыль, но мы же разумные люди и закладываем определенный прогноз в рост рынка в том числе. Единственное, необходимо смотреть на цену опциона, чтобы она была меньше прогнозируемого движения, так как временная стоимость все же подлежит распаду, а базисной в опционах «вне денег» еще нет. Таким образом можно будет извлечь прибыль, в том числе, и из сезонных колебаний рынка, зарабатывая себе на небольшой отпуск в каждом сезоне :)

А как строить конструкции из опционов, Вам обязательно подскажут в офисах продаж брокерских услуг ИНРЕСБАНК.