Компании, применяющие Excel для целей трансформации российской отчетности, получают ощутимую экономию при подготовке отчетности по МСФО. Если объемы транзакций позволяют обрабатывать учетные данные в электронных таблицах, целесообразно использовать Excel.

Таблицы Excel помимо арифметической точности и наглядности процедур трансформации позволяют формировать данные для экономического анализа финансовой деятельности на основании результатов по МСФО, что превращает модель отчетности в инструмент управления.

Готовимся к трансформации отчетности

На подготовительном этапе осуществляется анализ конкретных различий между МСФО, применимых к данной компании, и учетной практикой по РСБУ. Следует отметить, что нецелесообразно отталкиваться от правил российского учета, поскольку в данном случае сложно будет уйти от "приоритета формы над содержанием", - начинать следует с анализа компании в целом и ее деятельности с точки зрения МСФО.

Международные стандарты, имеющие отношение к каждому конкретному бизнесу, должны быть включены в состав учетной политики по МСФО. Например, торговое предприятие вряд ли будет использовать сложные финансовые инструменты или положения МСФО (IAS) 41 "Сельское хозяйство", а частная компания не должна раскрывать прибыль на акцию в соответствии с МСФО (IAS) 33 "Прибыль на акцию". Процедура формирования учетной политики должна быть нацелена не только на создание правил и меморандумов учета в соответствии с МСФО, но и на подготовку блока примечаний непосредственно отчетности по МСФО, содержащего основные аспекты учетной политики, обязательные к раскрытию в соответствии с МСФО (IAS) 1 "Представление финансовой отчетности".

Основываясь на полученной учетной политике по МСФО, следует выявить расхождения в оценках и принципах, применяемых в РСБУ, и сформировать список и правила расчета основных трансформационных корректировок, а также перечень дополнительной информации, необходимой для целей МСФО, но не учитываемой в соответствии с требованиями российского законодательства.

При первом применении международных стандартов в соответствии с МСФО (IFRS) 1 следует помнить об исключениях и упрощениях, разрешенных стандартом, и о том, что в дальнейшем данные послабления перестают действовать.

Процесс обновления учетной политики по МСФО, списка корректировок и перечня дополнительной информации должен быть постоянным, поскольку требования МСФО и российского законодательства постоянно дополняются.

Мэппинг плана счетов для целей трансформации отчетности

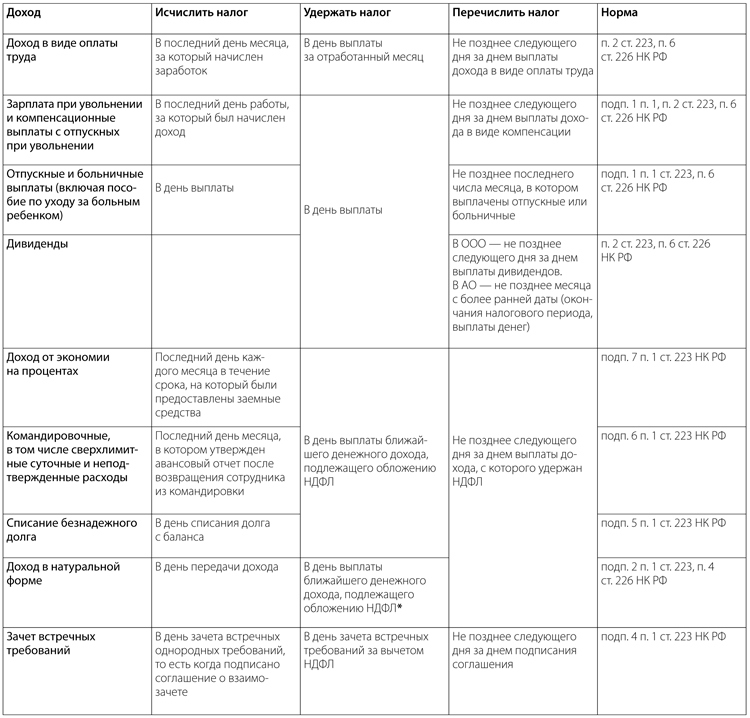

Мэппинг - от английского mapping (соответствие, а также преобразование) - это процедура разноски данных в нескольких системах координат, в нашем случае конвертация остатков и оборотов, сформированных в соответствии с планом счетов РСБУ, в структуру плана счетов по МСФО (таблица 1).

Таблица 1. Пример мэппинга плана счетов

Несколько слов о составлении собственно плана счетов по МСФО.

- Каждый показатель МСФО должен обладать уникальным цифровым кодом, в крайнем случае буквенно-цифровым, строго определенного формата. Суммирование показателей в современных версиях Excel возможно даже по текстовым признакам, однако в таком случае возрастает риск искажения данных в случае простой опечатки. Для сведения ошибок к минимуму применяются справочники и выпадающие списки с кодами и наименованиями счетов и аналитик, а также формулы "СУММЕСЛИ" и "ВПР", суммирующие данные с заданными признаками, а именно уникальными кодами.

- Иерархия плана счетов должна позволять группировать данные не только по элементам, но также по строкам отчетной формы и примечаниям. Допустим, статья "Здания и сооружения - Первоначальная стоимость" помимо собственного кода должна также содержать среди аналитик код строки отчета о финансовом положении (далее по тексту - баланс) и код таблицы примечаний, что позволит заполнять формы и табличные примечания отчетности с помощью формул Excel.

- Каждый раздел форм отчетности в плане счетов должен содержать запасные пустые строки - это дает возможность гибко корректировать план счетов без перенастройки формул, а также позволяет не нарушить принцип сопоставимости данных. Целесообразно предусмотреть место и для новых разделов, например, если компания ранее не имела инвестиционной собственности, но руководство планирует создание или приобретение недвижимого имущества для сдачи в аренду. В таком случае просто заполняются свободные строки и проставляются коды отчетности, а Excel автоматически агрегирует показатели.

- Необходимо сохранять историю внесения изменений в мэппинг (как правило, на основании меморандума или иного распорядительного методологического документа) с указанием причины, ответственного лица, сроков вступления изменений в силу. Это важно как для формирования сопоставимых данных из периода в период, так и для прохождения аудита.

Следует отметить, что чем больше аналитик содержит российский план счетов, тем проще осуществлять мэппинг и реклассификационные корректировки, необходимые в связи с различными принципами агрегации данных в РСБУ и МСФО. Поэтому по возможности следует максимально приблизить план счетов РСБУ и его аналитику к нуждам МСФО, чтобы повысить эффективность процесса трансформации и снизить издержки.

Сбор информации, необходимой для заполнения трансформационной модели. На данном этапе собираются данные по остаткам балансовых счетов и оборотам доходно-расходных счетов за отчетный период, заполняется исходный баланс и отчет о прибылях и убытках.

Одновременно с этим процессом анализируются существенные операции, судебные споры, крупные новые контракты, дополнительные раскрытия. Должен быть разработан регламентированный перечень дополнительной информации, а также назначены ответственные за подготовку соответствующих данных и установлены сроки исполнения.

Перечень, представленный в таблице 2, может быть как сокращен, если у компании отсутствуют те или иные операции, так и существенно расширен. Как правило, в деятельности компании изменения, влекущие дополнительные корректировки по МСФО, возникают редко. Поэтому наиболее тщательный анализ делается во время первичного ознакомления с бизнесом, а уже затем отслеживаются существенные изменения. Таким образом, в большинстве случаев компании должны составлять порядка десяти-двадцати трансформационных корректировок, которые могут быть регламентированы соответствующими методическими указаниями и закреплены в документе "Порядок учета трансформационных корректировок".

Таблица 2. Примерный перечень дополнительной информации

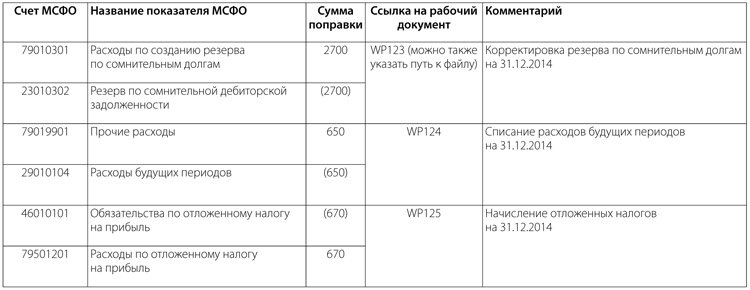

Все корректировки следует оформлять в виде рабочего документа наподобие бухгалтерской справки. Рабочий документ должен содержать методологические основы и фактические предпосылки, на основании которых были сделаны те или иные корректировки, и непосредственно сами расчеты. Также необходимо установить контрольные процедуры, направленные на проверку правильности расчетов, сверку данных рабочих документов и трансформационных моделей, а также корректности проводок.

Этап формирования входящих корректировок. Входящие корректировки формируются при первом применении МСФО, а также при сделках по приобретению новых компаний, которые должны оцениваться по справедливой стоимости.

Для начала осуществляется перегруппировка статей баланса и отчета о прибылях и убытках. Это так называемые реклассификационные корректировки. К основным реклассификационным корректировкам относятся разворачивание или сворачивание дебиторской и кредиторской задолженности и авансов, рекласс расходов будущих периодов, разделение краткосрочных и долгосрочных активов и обязательств, перенос депозитов со сроком погашения менее 90 дней в денежные средства, а также более детальная разноска доходов и расходов на соответствующие счета, если подобная работа не была сделана на этапе мэппинга (таблица 3).

Таблица 3. Пример реклассификационной таблицы

Следующий блок корректировок - это исправления, влияющие на величину статей баланса, а также доходов и расходов. Следует не смешивать их с реклассификационными корректировками, поскольку только расчетные корректировки влияют на величину отложенных налогов по МСФО.

На практике наиболее существенные суммы корректировок связаны с оценкой активов по справедливой стоимости - основных средств (особенно в случаях, когда компания владеет старыми фондами) и нематериальных активов. Своими силами рассчитать подобные корректировки невозможно, поскольку для этого необходимы данные отчета об экспертизе, проведенной квалифицированным оценщиком. Например, без специальных знаний и опыта невозможно определить стоимость клиентской базы, которая при покупке компании должна признаваться в качестве нематериального актива по МСФО. Только после получения данных оценки о справедливой сумме первоначальной стоимости, степени износа, оставшегося полезного срока использования формируются реестры основных средств и нематериальных активов по МСФО. Учет основных средств и нематериальных активов может осуществляться как в отдельной программе, так и в электронных таблицах, когда в Excel ведется реестр основных средств, отражаются поступления, модернизации, выбытия объектов, рассчитывается амортизация по стоимости, признанной в соответствии с МСФО.

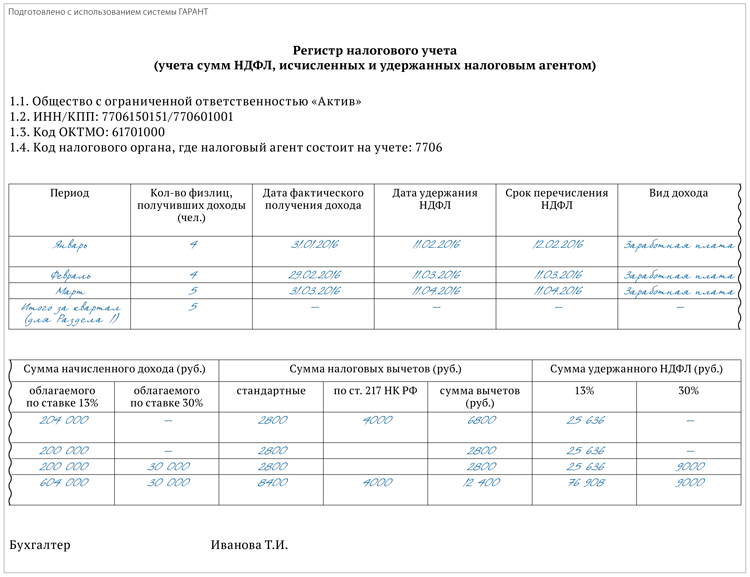

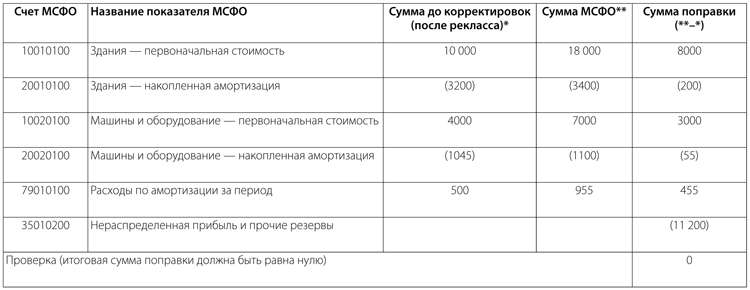

Наиболее простой способ расчета корректировок заключается в сопоставлении данных РСБУ и МСФО и определении расхождения между ними. Данные суммы и формируют поправку (таблица 4).

Таблица 4. Расчет корректировки по дооценке основных средств по справедливой стоимости

Помимо отражения переоценки, по основным средствам и нематериальным активам бывает необходимо пересчитывать сумму капитализированных процентов, поскольку РСБУ и МСФО содержат разные подходы при определении суммы капитализации.

Положения стандарта МСФО (IAS) 36 "Обесценение активов" также в большей степени направлены на тестирование основных средств и нематериальных активов, чья стоимость должна корректироваться при наличии признаков обесценения.

Если компания использует инструменты финансовой аренды в своей деятельности (в том аспекте, как ее интерпретируют МСФО), поправки также могут затрагивать сумму основных средств и расходов по амортизации, в корреспонденции с обязательствами по финансовой аренде и задолженности по процентам за пользование кредитными средствами.

Среди наиболее часто встречающихся корректировок можно также отметить:

- по запасам (списание в убытки неликвидных запасов, создание резерва под обесценение запасов, списание на расходы недостач и потерь от порчи ценностей, а также некоторых видов расходов будущих периодов);

- по расчетам с персоналом (корректировки резервов по отпускам, создание резерва по будущим вознаграждениям, расчеты по пенсионным планам);

- Cutoff-корректировки (списание отложенной выручки, доначисление или списание доходов и расходов отчетного периода, которые не были отражены в РСБУ по причине отсутствия документов или различий в подходе признания момента перехода рисков и выгод, в корреспонденции со счетами расчетов с контрагентами);

- по дебиторской и кредиторской задолженности, а также кредитам и займам (отражение по амортизированной стоимости с использованием метода эффективной ставки процента, корректировка резервов по сомнительным долгам);

- по финансовым вложениям (признание доли в прибыли или убытке ассоциированных компаний, корректировки стоимости финансовых вложений, по которым можно определить текущую рыночную стоимость, и т.д.).

После формирования всех расчетных поправок определяется сумма корректировки отложенного налога на прибыль.

Конечно же, перечислены далеко не все возможные корректировки, поскольку задача состоит в том, чтобы продемонстрировать, каким образом формируется пул входящих корректировок и как корректировки должны переноситься из года в год (таблица 5).

Таблица 5. Формирование списка входящих корректировок

Далее с учетом входящих корректировок осуществляется подготовка баланса, отчета о прибылях и убытках, отчета об изменении капитала, отчета о движении денежных средств в формате МСФО, а также выполняется подготовка пояснений к отчетности.

Первичные корректировки используются для переноса в отчетность следующих периодов в качестве входящих поправок. Существует два способа переноса:

- учитываются корректировки балансовых счетов в корреспонденции со счетом нераспределенной прибыли;

- сторнируются корректировки доходно/расходных счетов в корреспонденции со счетом нераспределенной прибыли.

Выбор метода переноса влияет только на технику расчета текущих корректировок для следующих отчетных периодов, конечный результат будет одинаков, однако поменять модель расчета корректировок уже будет нельзя, поэтому следует заранее определить наиболее удобный метод и придерживаться его.

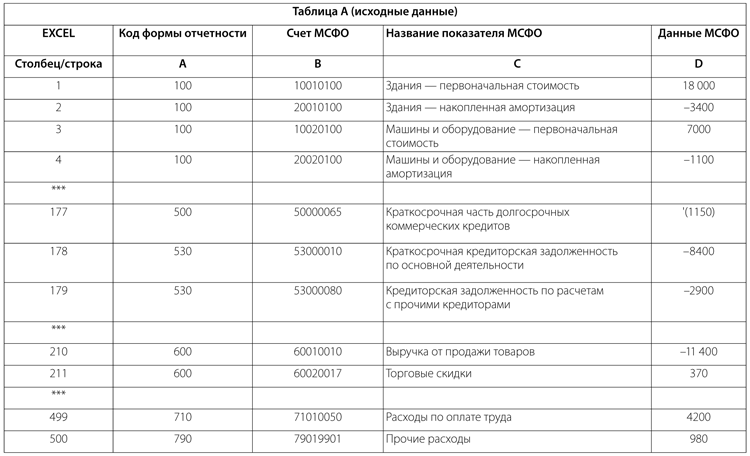

Этап формирования корректировок для последующих отчетных периодов. Типовые корректировки в следующих отчетных периодах необходимо составлять с учетом входящих корректировок. Механизм формирования данных МСФО заключается в следующем - в таблицах Excel заполняются постранично:

- мэппинг остатков и оборотов по РСБУ в остатки и обороты по МСФО;

- реклассификационные корректировки;

- входящие корректировки (без учета реклассов предыдущего периода);

- корректировки текущего периода (рассчитываются в отдельных рабочих документах с учетом накопленных входящих корректировок).

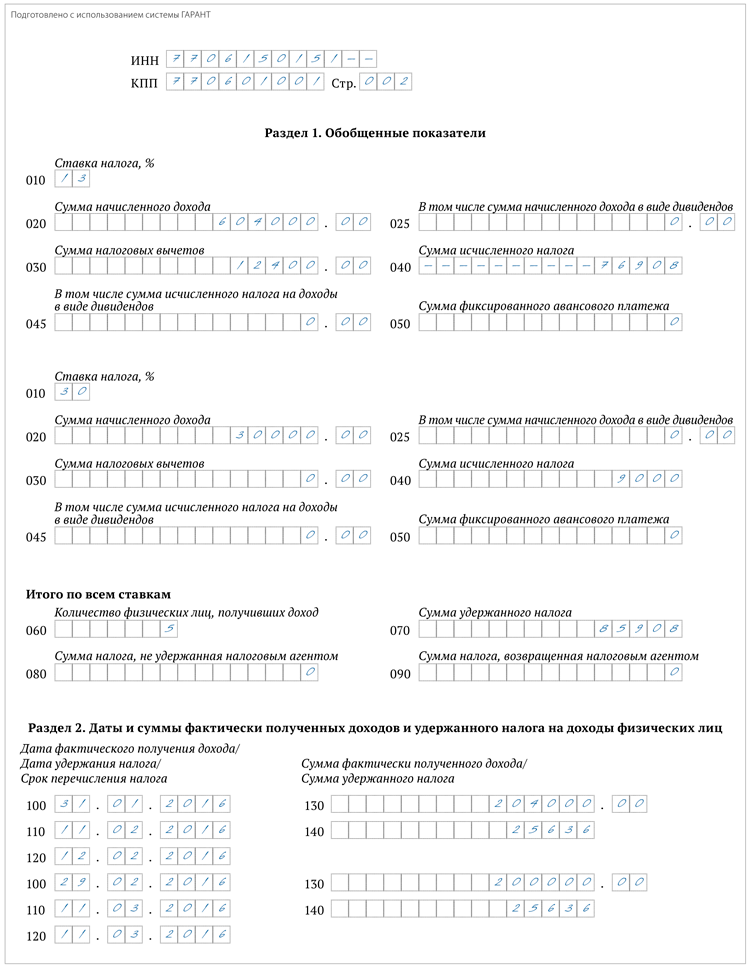

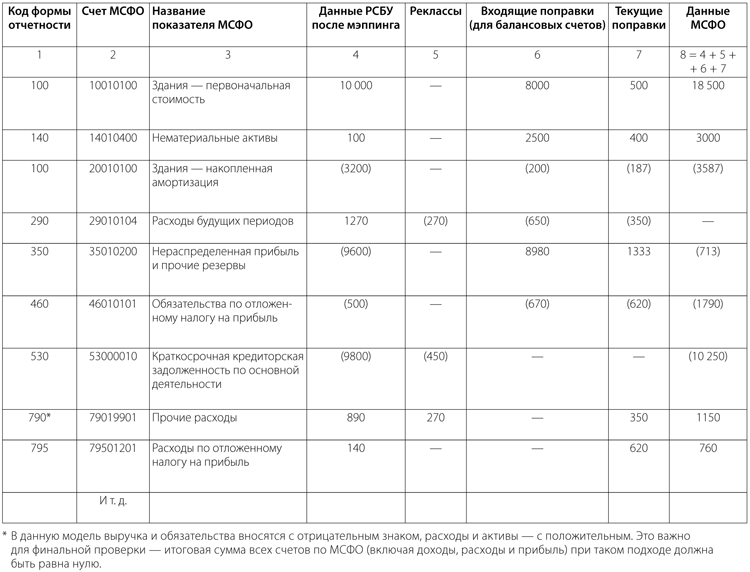

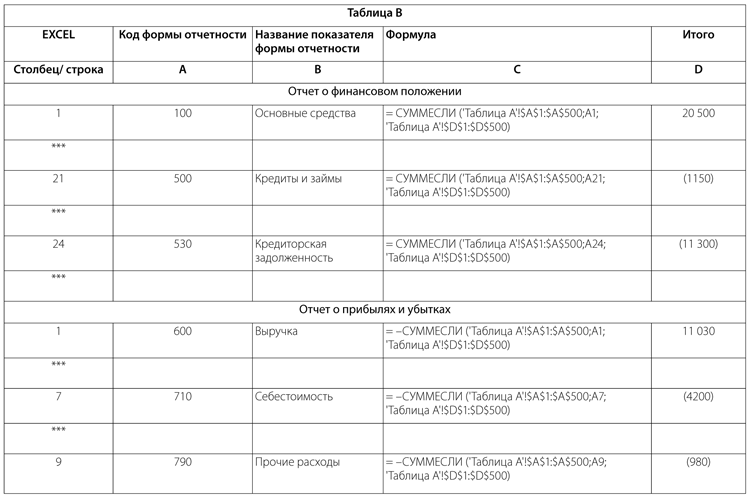

Затем с помощью формул "СУММЕСЛИ" подтягиваются данные на сводный лист (см. таблицу 6).

Таблица 6. Формирование данных МСФО в трансформационной модели

Данные МСФО (столбец 8) получаются путем суммирования исходных данных РСБУ, реклассифицирующих, входящих и текущих корректировок. На следующем этапе также с помощью формулы "СУММЕСЛИ" готовые показатели МСФО агрегируются на страницах отчетов (баланса, отчета о прибылях и убытках) по кодам строк форм отчетности в соответствии с присвоенным кодом формы отчетности (таблица 7). Аналогичным образом заполняются табличные формы примечаний, прописываются контрольные и сверочные формулы между трансформационной таблицей, формами отчетности и примечаниями, сопоставляется изменение нераспределенной прибыли за период с начальным и конечным сальдо по показателю (возможны расхождения на сумму начисленных дивидендов).

Таблица 7. Пример использования функции Excel "СУММЕСЛИ"

Как мы видим, Excel позволяет достаточно просто и наглядно формировать данные МСФО путем трансформации. На практике применяются и другие подходы к заполнению трансформационных таблиц, например, наподобие классической шахматки. Однако если корректировок много, получаются громоздкие файлы и возрастает риск технических ошибок, более того, становится сложно анализировать накопленные за несколько периодов поправки. Какая бы ни применялась модель трансформации, существуют универсальные рекомендации по работе с Excel: должно быть организовано хранение данных на надежных и защищенных от постороннего доступа серверах, автоматическое создание резервных копий основных рабочих файлов и автосохранение в процессе работы, регулярное архивирование как первичных данных, так и финальных моделей, отслеживание внесения изменений в файлы и ведение сводного файла-статуса (контрольного листа), содержащего информацию о необходимых этапах выполнения трансформации и степени выполнения установленных процедур.