Государственные субсидии могут значительно улучшить финансовое положение компании, поэтому помощь от государства не стоит недооценивать, даже если она направлена на определенные цели. Рассмотрим, как осуществить учет государственных субсидий согласно МСФО.

Обеспечение субсидиями компаний различных сфер деятельности более развито в международной практике, поэтому ориентация на правила МСФО в отношении данного участка приобретает особую актуальность. В МСФО учет государственных субсидий регулирует МСФО (IAS) 20 «Учет государственных субсидий» и интерпретация ПКР (SIC) 10 «Государственная помощь — отсутствие конкретной связи с операционной деятельностью»; вопросы учета государственных субсидий, которые относятся к биологическим активам, регулируют отдельные положения МСФО (IAS) 41 «Сельское хозяйство».

Государственные субсидии представляют собой специфическую форму поддержки государством отдельных фирм, так как такая форма поддержки представляет собой обмен помощи, оказанной государством на выполнение компанией определенных условий в ходе ее деятельности.

В компаниях, получающих государственные субсидии, может возникнуть вопрос — как учитывать доходы в виде государственных субсидий.

Общие вопросы

Государственная помощь, с одной стороны, представляет компаниям возможность получить экономическую выгоду, а с другой стороны, таким образом предоставление этих экономических выгод представляет собой механизм воздействия государства на деятельность компаний, как правило, для обеспечения устойчивого экономического роста компаний определенного сектора экономики. Кроме того, государственная помощь, по мнению разработчиков международных стандартов, может быть направлена на стимулирование или долгосрочную поддержку деловой активности в определенных регионах или секторах промышленности. Причем степень воздействия государства на экономику предприятия прямо пропорциональна количеству предоставленных средств. Однако ПКР (SIC) 10 «Государственная помощь — отсутствие конкретной связи с операционной деятельностью» отмечает, что в отдельных странах государственная помощь предприятиям может не иметь связи с операционной деятельностью предприятия. Это означает, что государственная помощь предоставляется для определенной отрасли.

Для того чтобы получить субсидию от государства, компания должна выполнить условия, на которых эта субсидия предоставляется. Сложность заключается в том, что получение субсидии еще не гарантирует выполнения компанией всех возложенных на нее условий. Разработчики МСФО понимают это, но ответственность за такие действия не описывают в стандартах. Это оправданно и логично, так как страны сами должны устанавливать подобную ответственность.

Пример

Требования МСФО (IAS) 41 «Сельское хозяйство» (в части учета государственных субсидий) не противоречат разделу 24 «Государственные субсидии» «МСФО для малого и среднего бизнеса». В отношении учета других государственных субсидий, представленных в версии МСФО для крупных компаний (МСФО (IAS) 20 «Учет государственных субсидий», и ПКР (SIC) 10 «Государственная помощь — отсутствие конкретной связи с операционной деятельностью») и в МСФО для малого и среднего бизнеса (МСФО для МСБ) в разделе 24 «Государственные субсидии», имеются существенные различия.

- Если МСФО (IAS) 20 предусматривает несколько методов учета государственных субсидий, раздел 24 МСФО для МСБ такую свободу выбора не предлагает.

- Если в МСФО (IAS) 20 субсидии признаются, если «существует обоснованная уверенность» в выполнении компанией всех условий, то в МСФО для МСБ субсидии признаются, если эти условия фактически выполнены.

- МСФО для МСБ рекомендует все государственные субсидии (в т. ч. и немонетарные) оценивать по справедливой стоимости. МСФО (IAS) 20 содержит такие требования только в отношении немонетарных субсидий.

- Одно из основных требований МСФО (IAS) 20, согласно методу учета субсидий по доходам, — необходимо относить государственные субсидии на доходы на протяжении периодов, пока субсидии не будут приведены в соответствие с понесенными затратами (т. е. пока субсидии не будут полностью компенсировать понесенные компанией затраты). Согласно МСФО для МСБ нельзя сравнивать полученные субсидии с понесенными затратами.

Формы предоставления государственной помощи в МСФО:

- субсидии, относящиеся к активам;

- субсидии, относящиеся к доходу.

Первая категория субсидий предназначена для приобретения (например, компания строит самостоятельно или покупает) долгосрочных активов. В международной практике при этом обычно государство ограничивает местонахождения таких активов и временные рамки владения этими долгосрочными активами.

Вторая категория субсидий включает в себя субсидии, которые ведут к получению компанией в будущем доходов в связи с получением субсидии. Кроме того, ко второй категории могут быть отнесены субсидии на осуществление текущих расходов компании.

Государственная помощь может быть предоставлена компаниям как в виде денежных средств, так и в виде уменьшения обязательств перед государством. К уменьшению обязательств перед государством не относят льготы при определении налогооблагаемой прибыли или налоговых убытков по налогу на прибыль.

Следует отметить, что МСФО (IAS) 20 «Учет государственных субсидий» не разделяет понятий «дотации», «субвенции», «премии» и относит их к синонимам понятия «государственная субсидия». Однако для отнесения финансирования к определенной категории нужно знать особенности каждой из них (рис. 1).

Для целей признания государственной помощи в бухгалтерском учете в МСФО имеет значение тот факт, нужно ли впоследствии возвращать сумму займа или нет. В этой связи разработчики стандартов выделяют несколько категорий государственной помощи:

- непосредственно государственные субсидии;

- условно безвозвратные займы;

- другие специфические формы помощи государства компании, например предоставление кредита под низкий процент для приобретения актива и т. д.

Разница между государственными субсидиями и условно-безвозвратными займами состоит в том, что первая категория, согласно логике МСФО, предоставляется под обмен на предоставление ресурсов государством. Вторая категория относится к займам, в отношении которых компания может отказаться от погашения предоставленных государством сумм, если выполнит задаваемые ему условия. Вторая категория может переходить в первую, если имеется обоснованная уверенность в том, что компания выполнит задаваемые ей условия.

При признании государственной помощи в учете следует помнить, что такое признание может быть отражено в случае, если:

- компания будет соблюдать все условия, на которых предоставляются субсидии;

- субсидия точно будет получена (т. е. в этом должна быть высокая доля уверенности).

В российском учете государственные субсидии относят к целевому финансированию, по факту получения помощи увеличивают счета учета денежных средств, капитальных вложений.

Особенности учета государственной помощи

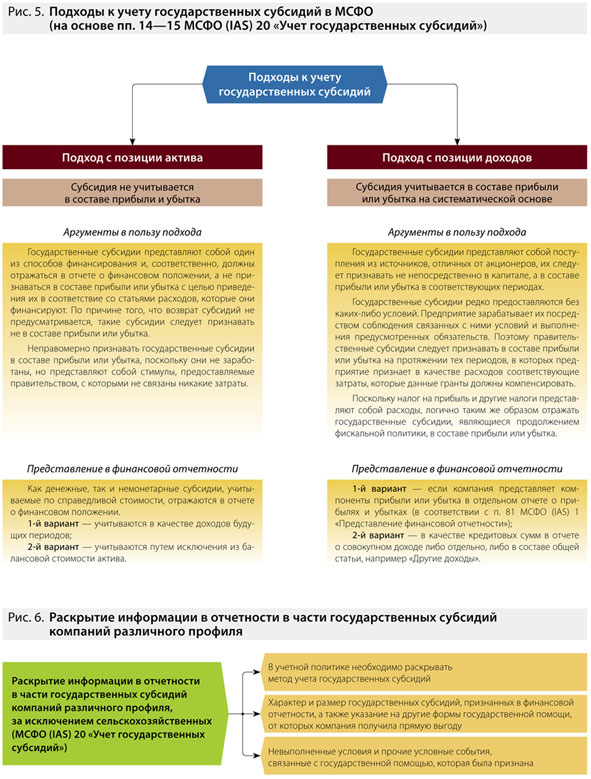

В первую очередь следует отметить, что учет государственной субсидии не зависит от формы ее представления — денежной или неденежной. Для всех видов государственных субсидий порядок учета одинаков. МСФО (IAS) 20 «Учет государственных субсидий» предлагает использовать на выбор два подхода: с позиции капитала и с позиции доходов (рис. 5).

Так, компания может выбрать любой из вариантов учета субсидий: как подход с позиции капитала, так и подход с позиции доходов. По-нашему мнению, наиболее оправдан подход с позиции доходов. Очень важно при этом подходе признавать субсидии в составе прибыли или убытка на систематической основе за те отчетные периоды, когда компания признает в качестве расходов затраты, которые компенсируют предоставленные субсидии.

Пример

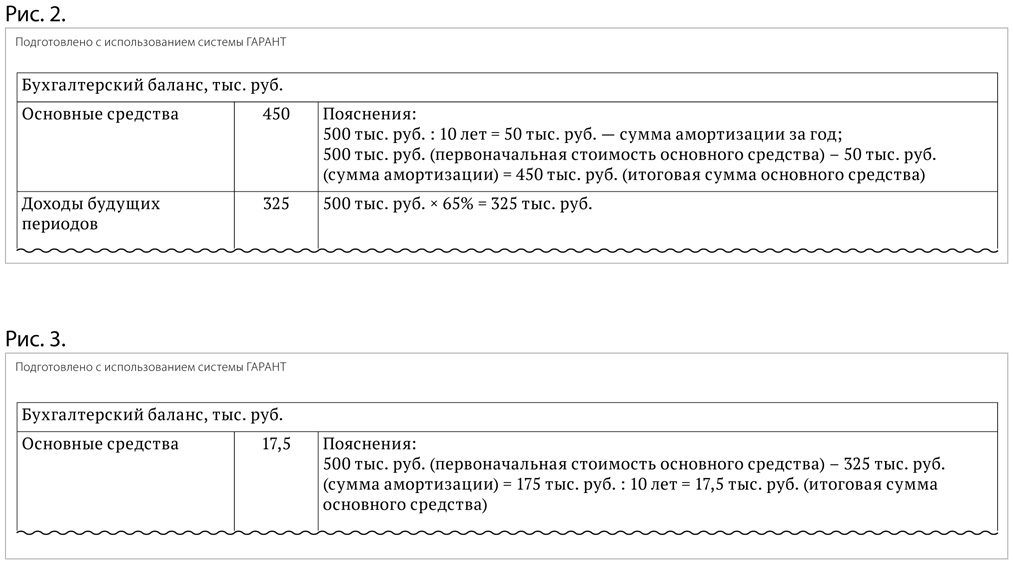

Учет с позиции активов

Компании «Альфа» 01.01.2012 предоставляется государственная субсидия в размере 65% для приобретения объекта основных средств — производственной линии. Стоимость производственной линии — 500 тыс. руб. Условие предоставления субсидии — повысить производство местных молочных продуктов в регионе. Срок полезного использования производственной линии — 10 лет. В учетной политике компании «Альфа» отражено, что государственные субсидии учитываются с позиции активов. Отразим данную ситуацию в бухгалтерском балансе.

1-й вариант: отражение субсидии в отчетности в качестве доходов будущих периодов.

2-й вариант: отражение субсидии в отчетности.

Стандарт отмечает, что в отдельных случаях государственная субсидия может представляться для оказания компании немедленной помощи. Другими словами, такая субсидия необходима не для мотивации руководства компании к определенным действиям, а для улучшения финансового состояния компании, которое ухудшилось в результате неблагоприятных условий (например неблагоприятной экономической ситуации, снижения продаж и т. д.). В такой ситуации компании следует признать субсидию в том периоде, когда возникло право на ее получение. Раскрытие информации в отчетности также должно относиться к этому периоду и «обеспечивать правильное понимание ее последствий» (рис. 6).

Что касается оценки государственных субсидий, то она затронет только немонетарный вид субсидий, то есть помощь государства, которая предоставляется не в денежной форме, а в форме земли и других активов. Такие немонетарные статьи следует оценивать по их справедливой стоимости.

Пример

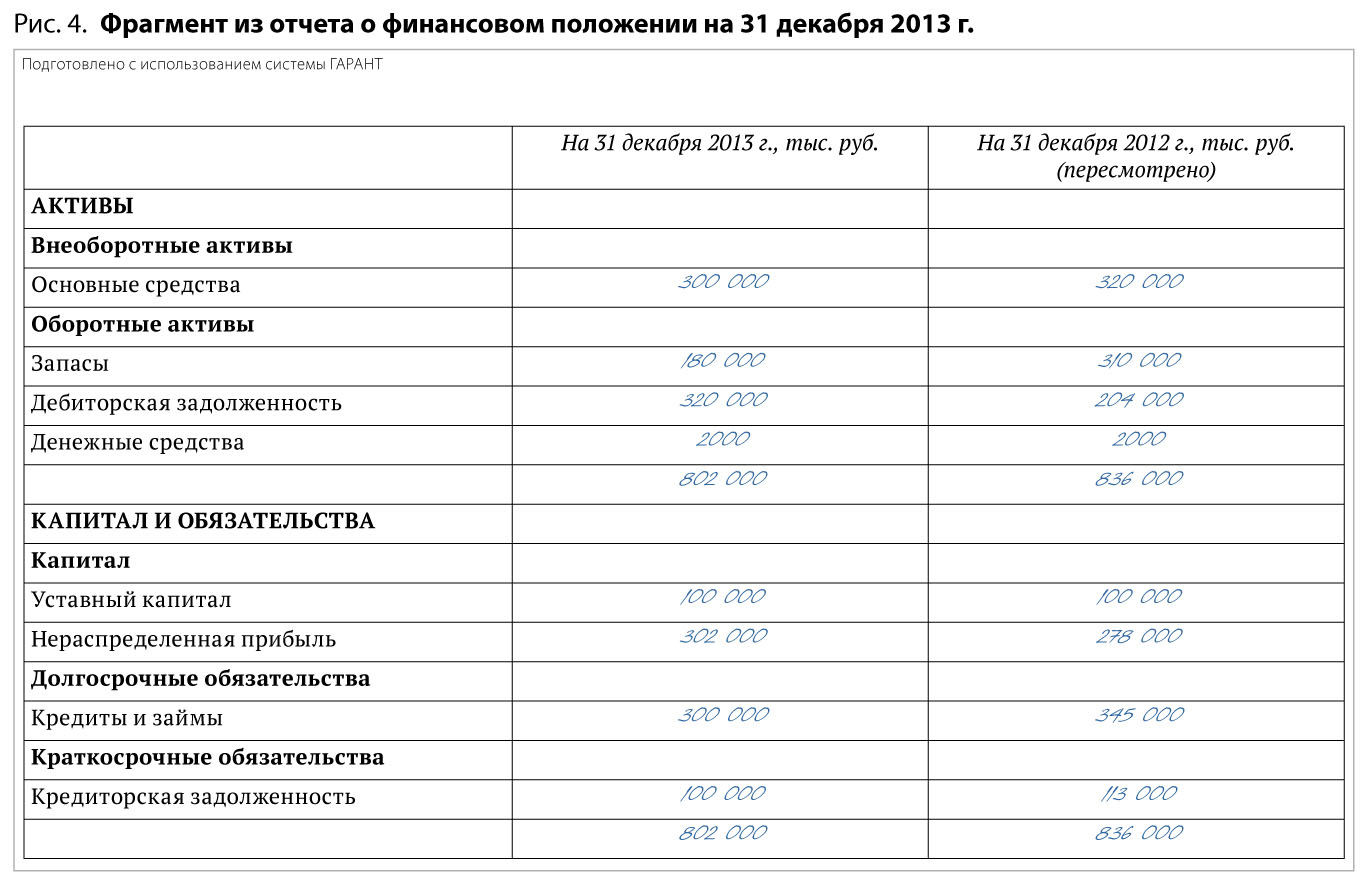

Компания «Энергия» получила государственную субсидию в размере 1,5 млн руб. на открытие филиала в регионе (условие — обеспечить рабочими местами 500 жителей населенного пункта). Общая сумма, которая необходима для открытия филиала, составляет 3 млн руб. Таким образом, государственная субсидия компенсировала затраты фирмы на 50%. Ежегодные расходы — 1 млн руб. (филиал планируется создать за 3 года). Отразим данную ситуацию в бухгалтерской отчетности с позиции доходов (см. фрагмент бухгалтерской отчетности за 2012 г. на рис. 4, файл pic_4).

При учете государственной помощи следует проанализировать срок предоставления субсидии (единовременная, постоянная), ее фактическое использование — предоставляется ли помощь для целевого использования или не преследует целей. К примеру, если субсидия предоставлена на целевое финансирование деятельности компании, для этих целей компании придется отразить этот факт в Плане счетов согласно МСФО. Рекомендуем выделить отдельный специальный субсчет «Целевое финансирование из бюджета» на счете 86 «Целевое финансирование». Порядковый номер субсчета в зависимости от специфики деятельности фирмы и наличия других видов целевого финансирования может быть любым, например 86.1 «Целевое финансирование из бюджета». Немаловажным фактом также является необходимость возврата в будущем государственной помощи или отсутствие такой необходимости. Такой анализ позволит оценить степень влияния государственной помощи на деятельность компании, а также правильно отразить экономическую выгоду в учете. Например, если субсидия предоставлялась единовременно, то ее следует признать и отразить в том отчетном периоде, когда она была предоставлена. Если государственная помощь предоставляется равными долями в течение нескольких отчетных периодов, то признавать ее следует в тех отчетных периодах, к которым она относится, также в равных долях.

Иногда государственная помощь подлежит возврату. Такой вид государственной помощи нужно учитывать в порядке, который предусмотрен для изменения бухгалтерской оценки и отражается в МСФО (IAS) 8 «Учетная политика, изменения в бухгалтерских оценках и ошибки». МСФО (IAS) 20 отмечает, что обстоятельства, которые вызывают возврат, относящийся к активам субсидии, могут требовать, чтобы новая балансовая стоимость актива была проанализирована на предмет возможного обесценения. При возврате субсидии, относящейся к доходам, ее сумму нужно отнести в уменьшение любой, оставшейся неамортизированной величины отложенного дохода, в отношении данной субсидии. Либо в размере превышения возвращаемой суммы над величиной такого отложенного дохода (а также при отсутствии такого отложенного дохода) возвращаемая сумма признается в качестве расхода.

Если возвращается субсидия, относящаяся к активам, необходимо учесть увеличение балансовой стоимости актива или уменьшение сальдо отложенного дохода на сумму, подлежащую возврату. Стандарт отмечает, что сумма дополнительных амортизационных отчислений, которые при отсутствии субсидии были бы отнесены на расходы к настоящему времени, немедленно признается на расход.

В заключение хотелось бы отметить, что учет государственных субсидий относительно несложен, причем многие положения МСФО совпадают с требованиями ПБУ 13/2000 «Учет государственных субсидий», поэтому в первую очередь необходимо проанализировать сроки предоставления субсидии, ее размер, а также необходимость возврата/невозврата сумм. От этих факторов будет зависеть дальнейшее признание субсидий и их отражение в отчетности по МСФО.