Содержание

Введение

1.Международная практика взаимосвязи бухгалтерского учета и налогообложения

1.1.Существующие в международной практике подходы (от использования данных бухгалтерского учета для расчета налоговой базы до полного отделения налогового учета от бухгалтерского)

1.1.1.Великобритания

1.1.2.США

1.1.3.Франция

1.1.4.Германия

1.2.Преимущества и недостатки каждого подхода

2.Ситуация в РФ в области взаимодействия налогообложения и бухгалтерского учета

2.1.Ссылки законодательства о налогах и сборах на правила бухгалтерского учета

2.2.Влияние бухгалтерских правил на налогообложение

3.Направления развития налогового и бухгалтерского учета

3.1.Объективные направления развития законодательства о налогах и сборах

3.2.Влияние ожидаемых изменений законодательства о налогах и сборах на взаимосвязь бухгалтерского и налогового учета

3.3.Необходимые изменения действующего законодательства о налогах и сборах

3.4.Направление развития правил бухгалтерского учета и финансовой отчетности

3.5.Возникающие противоречия и возможные компромиссы

4.Последствия перехода на МСФО в действующей системе налогообложения

5.Последствия перехода на МСФО с учетом предполагаемых изменений налоговой системы

Заключение

Набирающая силу общемировая тенденция по все более тесному взаимодействию экономик отдельных стран требует унификации стандартов бухгалтерского учета и финансовой отчетности. Это явилось важнейшим фактором, стимулирующим широкое использование МСФО.

Россия, являющаяся частью мировой экономической системы, объективно обречена на использование МСФО. По этой причине все большую актуальность приобретает вопрос налоговых последствий внедрения МСФО, и в частности проблема сохранения Россией налогового суверенитета.

Вопрос о налоговых последствиях перехода на МСФО не мог бы даже возникнуть, если бы параметры бухгалтерского учета не использовались в законодательстве о налогах и сборах. В то же время Россия не уникальна и схожие проблемы тем или иным образом решаются странами, переводящими финансовую отчетность на МСФО, и на этом пути накоплен определенный, требующий анализа опыт.

Налоговые последствия внедрения МСФО в значительной степени определяются характером взаимного влияния бухгалтерского и налогового учета. Исследование влияния действующей российской системы бухгалтерского учета на налогообложение должно включать:

- выделение и анализ норм законодательства о налогах и сборах содержащих параметры бухгалтерского учета;

- оценку возможных налоговых последствий изменения параметров бухгалтерского учета;

- определение характера основных изменений законодательства о налогах и сборах обеспечивающих независимость от бухгалтерского учета.

Любое национальное законодательство и российское законодательство о налогах и сборах в частности – живой развивающийся организм, тенденции изменения которого происходят в соответствии с объективными процессами, определяемыми в частности сложившимся в обществе балансом интересов. Эти тенденции безусловно оказывают влияние на связь налогового и бухгалтерского учета и потому нуждаются в исследовании.

Поскольку МСФО обладает рядом существенных отличий от действующей российской системы финансовой отчетности, представляют интерес предполагаемые налоговые последствия перевода бухгалтерского учета на МСФО без изменения законодательства о налогах и сборах.

Использование параметров бухгалтерского учета в действующем законодательстве о налогах и сборах не только определяет величину налогового платежа, но часто оказывает косвенное влияние и на величину самих используемых параметров бухгалтерского учета. Поэтому необходимо определить каким образом внедрение МСФО без изменения действующего законодательства о налогах и сборах повлияет на причины, приводящие к искажению данных финансовой отчетности

Кроме того, в рамках данной работы следует сформулировать предложения, реализация которых должна исключить взаимное влияние систем бухгалтерского и налогового учета.

1.Международная практика взаимосвязи бухгалтерского учета и налогообложения

1.1. Существующие в международной практике подходы (от использования данных бухгалтерского учета для расчета налоговой базы до полного отделения налогового учета от бухгалтерского).

Налоговый учёт имеет относительно недавнюю историю. Он возник в начале ХХ века, когда расходы во время Первой мировой войны заставили правительства стран-участниц военных действий искать дополнительные источники финансирования и вводить налоги на доходы предприятий.

С этого момента государство в лице налоговых органов, начало интересоваться источником информации о финансах предприятия, то есть бухгалтерским учётом. Таким образом, бухгалтерский учёт, изначально не предназначенный для целей налогообложения, стал выполнять несвойственные ему функции.

В этой связи встали следующие вопросы:

- следует ли довольствоваться применением уже существующих методов бухгалтерского учёта или необходимо создавать специальный налоговый учёт?

- следует ли вводить новую концепцию учёта или ограничиться доработкой уже имеющейся учётной системы?

Стремление государства возложить на бухгалтерский учет фискальные функции, подчинить его фискальным целям казалось логичным. Для государственных органов весьма желательно иметь возможность корректировать налоговые поступления в бюджет за счет изменения налогооблагаемой базы. Инструментом таких изменений вполне может быть налоговый учет. На практике налоговый учёт, действующий наряду с бухгалтерским, зачастую начинает в определённой степени подменять бухгалтерский учёт.

С конца 60-х годов налоговая система выделяется в качестве самостоятельного инструмента экономической политики государства. Устанавливаются правила, исходя не из экономической сущности отношений, выступающих в качестве объекта регулирования, а исходя из потребностей налогообложения. Одностороннее искажение правил бухгалтерского учёта стало идти в разрез с интересами остальных пользователей финансовой отчетности, таким образом, обозначилась необходимость разделения бухгалтерского и налогового учета.

Однако и до последнего времени во многих странах предпринимались усилия для того, чтобы не разделять полностью налоговый и бухгалтерский учёт. Как правило, это был путь поиска компромиссов – где можно поступиться фискальным интересом, а где можно допустить деформацию показателей финансовой отчётности.

Все более широкое использование МСФО особенно остро обозначило конфликт бухгалтерского и налогового учёта, так как МСФО не допускают никаких компромиссов с налогообложением. По этой причине внедрение МСФО в качестве нормативной основы составления финансовой отчётности неизбежно вступает в конфликт с интересами публичного субъекта – государства в лице налоговых органов.

Вопрос характера взаимодействия бухгалтерского и налогового учета в различных странах не мог не вызвать пристального внимания. В ряде работ при классификации стран по «моделям» учета и отчетности используется признак взаимосвязи бухгалтерского и налогового учета. В основе классификации по данному признаку лежит степень соответствия и взаимного влияния правил формирования финансовой (бухгалтерской) отчетности и правил налогообложения.

В большинстве источников обычно выделяют две большие группы:

- высокая степень взаимосвязи бухгалтерских и налоговых правил;

- низкая степень взаимосвязи бухгалтерских и налоговых правил.

Такие авторы как К. Ноубс и Р. Паркер не дают прямой классификации стран, однако, по тексту разделяют страны с высокой степенью взаимосвязи налоговых и бухгалтерских правил, и страны с низкой степенью взаимосвязи .

Среди стран, имеющих высокую взаимосвязь налоговых и бухгалтерских правил, авторы выделяют такие страны как Германия (налоговая отчетность должна быть аналогична индивидуальной финансовой отчетности), Франция, Испания, Греция, Япония, Бельгия, Италия и др. В качестве классического примера влияния правил, устанавливаемых налоговыми органами, на финансовую отчетность приводятся нормы амортизации основных средств, когда нормы, устанавливаемые для целей налогообложения должны применяться для составления финансовой отчетности.

К странам, имеющим низкую взаимосвязь налоговых и бухгалтерских правил, авторы относят Великобританию (максимальная степень независимости), США, Нидерланды, Канаду, Австралию, Новую Зеландию. В этих странах для определения налогооблагаемой базы налоговые органы делают корректировки финансовой отчетности, однако, напрямую не влияют (или влияют несущественно) на ее формирование.

Авторы констатировали наличие двух систем взаимодействия бухгалтерского и налогового учёта, как правило, совпадавших с основными мировыми правовыми системами: общего и кодифицированного права.

Для стран кодифицированного права (Западная Европа) обычно характерна высокая степень взаимосвязи налоговых и бухгалтерских правил, для стран общего права (Великобритания, США и др.) обычно характерна низкая степень взаимосвязи налоговых и бухгалтерских правил.

В странах кодифицированного права учетные правила часто формируются на уровне законов и носят характер предписаний. Во многих странах кодифицированного права финансовая отчетность, в первую очередь, предназначена для удовлетворения информационных потребностей кредиторов и государственных органов, в частности налоговых. Высокая степень взаимосвязи налогового и бухгалтерского учета связанна с тем, что основными источниками финансирования предприятий являются государство и банки.

В странах кодифицированного права налоговый учёт рассматривается как совокупность определенных правил, направленных на трансформацию бухгалтерского учёта. Говоря о концепции системы кодифицированного права, следует отметить высокую опасность доминирования налогового учёта над бухгалтерским. В какой-то степени можно говорить даже о вытеснении бухгалтерского учёта налоговым.

В странах общего права правила учета более диспозитивны, и часто определяются стандартами, разрабатываемыми негосударственными органами – советами по стандартам бухгалтерского учета и финансовой отчетности. Финансовая отчетность, в первую очередь, предназначена для удовлетворения информационных потребностей инвесторов (рынка капитала). Низкая степень взаимосвязи налогового и бухгалтерского учета связана с тем, что основным источником финансирования предприятий является рынок.

Для стран общего права характерно параллельное сосуществование бухгалтерского и налогового учёта. Их отделение друг от друга максимально. Чаще всего налоговый и бухгалтерский учёт в организации ведется двумя разными структурами. Налоговый учёт в этом случае представляет собой не столько совокупность правил, направленных на трансформацию бухгалтерской отчетности, сколько самостоятельную систему, подчиняющуюся собственной логике, использующую собственные методы.

Концепция системы общего права предполагает, что взаимосвязь бухгалтерского учёта с налоговым должна носить односторонний характер. То есть, правила составления финансовой отчётности могут использоваться в целях налогообложения, но не наоборот. Таким образом, обеспечивается представление показателей финансовой отчетности в неискаженном виде. Однако на практике это не всегда реализуется.

Каждая из систем имеет свои преимущества и недостатки.

К недостаткам системы общего права можно отнести то, что она повышает затраты по ведению учёта (содержание двух различных служб). Зато неоспоримым достоинством данной системы является то, что она обеспечивает пользователей отчетности информацией, не искаженной налоговыми правилами.

Основные достоинства и недостатки системы кодифицированного права прямо противоположны системе общего права, то есть меньшие затраты при составлении отчётности, но неизбежные поправки на налоговые нормы при анализе бухгалтерской отчетности.

Практика разделения бухгалтерского и налогового учёта стала общепринятой преимущественно в тех странах, где ведущую роль в инвестиционной деятельности играет биржевое регулирование. Комплексная система учёта получила распространение в странах с преимущественным банковским финансированием инвестиций.

При развитом биржевом рынке финансового капитала, источник и получатель инвестиций практически не вступают в контакт друг с другом, и часто заочно распоряжаются направлением финансовых потоков. Выбирая среди огромного множества возможных мест приложения капитала, спекулируя на фондовых рынках, биржевой инвестор при оценке эффективности того или иного предприятия вынужден пользоваться публикуемыми данными бухгалтерской отчетности, и в этом случае искажение их требованиями налоговых органов недопустимо.

Если финансирование осуществляется преимущественно банками, контрагенты непосредственно контактируют, и у инвестора имеется возможность для более глубокого изучения отчётности объекта вложений. В этом случае налоговые аспекты можно исключить непосредственно в ходе их изучения, тем более, что это может дать даже дополнительную информацию.

Внедрение МСФО в странах континентальной Европы в последние десятилетия существенным образом сблизило учётную систему кодифицированного права с системой общего права. МСФО требуют от составителей отчётности представления информации в совершенно независимой от налоговых правил форме. Поэтому организации, претендующие на соответствие своей отчётности МСФО, вынуждены совершенно отказаться от корректировки бухгалтерского учёта под налоговые требования, а налоговый учёт либо полностью обособить, либо разработать методику соответствующей трансформации независимо сформированных бухгалтерских показателей.

Как отмечают К.Ноубс и Р.Паркер, высокая степень связи налоговых и бухгалтерских правил в первую очередь относится к индивидуальной отчетности, которая служит базой для исчисления налогов. Консолидированная отчетность, которая не является базой для налогообложения, может формироваться по иным правилам. Подтверждением этого факта являются тенденции развития зарубежной учетной практики.

В конце 80-х – начале 90-х годов прошлого века ряд компаний Западной Европы в добровольном порядке начали составлять консолидированную отчетность по отличным от национальных стандартов правилам (в частности, по американским или по международным стандартам), что было обусловлено необходимостью привлечения финансирования на рынках капитала.

В конце 90-х годов в ряде европейских стран кодифицированного права были приняты законы, разрешающие составлять консолидированную отчетность листинговым компаниям в соответствии со стандартами, отличными от национальных.

С 1 января 2005 года ЕС принял решение об обязательности составления консолидированной отчетности европейскими листинговыми компаниями в соответствии с МСФО. Данный подход объясняется тем, что консолидированная отчетность ориентирована на потребности инвесторов и не влияет на формирование налогооблагаемой базы, опирающейся на индивидуальную отчетность. Решение о применении МСФО для индивидуальной отчетности оставлено на усмотрение каждой отдельной страны. Следует подчеркнуть, что МСФО никак не регламентируют формирование налогооблагаемой базы.

В работе Д.Александер, А.Бриттон и А.Йориссен выделяются страны с зависимыми системами бухгалтерского и налогового учета, и страны с независимыми системами бухгалтерского и налогового учета .

К странам с зависимыми системами бухгалтерского и налогового учета авторы относят Германию, Францию, Бельгию, Италию, Швецию, Норвегию. Отмечается, что в этих странах налоговые органы используют информацию, представляемую в финансовой отчетности для определения налогооблагаемого дохода. Так в Бельгии расходы являются вычитаемыми для целей налогообложения, только если они отражены в отчете о прибылях и убытках. В Германии отчетность для целей налогообложения должна совпадать с финансовой отчетностью. В этих странах финансовая отчетность ориентирована на потребности налоговых органов, а не на потребности инвесторов.

К странам, где бухгалтерский и налоговый учет разделены, авторы относят США, Великобританию, Нидерланды, Данию, Ирландию, Чешскую Республику и Польшу. При этом наименьшая связь между бухгалтерским и налоговым учетом, когда составляются отдельные бухгалтерские и налоговые отчеты, и правила признания и оценки статей отличаются для формирования бухгалтерской и налоговой отчетности, наблюдается в США, Великобритании и Нидерландах.

В работе К.Робертс, П.Витман, П.Гордон страны делятся на три группы: с сильным влиянием, слабым влиянием и где влияние налогообложения на правила бухгалтерского учета и отчетности отсутствует . Также как К.Ноубс и Р.Паркер, данные авторы отмечают, что страны кодифицированного права имеют тенденцию к сильной зависимости правил финансовой и налоговой отчетности, а страны общего права – к независимости. Однако, при этом выделяются три типа зависимости налоговых правил и правил формирования финансовой отчетности:

- налоговые правила и правила формирования финансовой отчетности являются полностью, или в большой степени, независимыми друг от друга;

- существует общая система, при этом многие правила формирования финансовой отчетности также используются налоговыми органами;

- уществует общая система, при этом многие налоговые правила используются также для формирования финансовой отчетности.

1.1.1. Великобритания

Одним из наиболее ярких примеров стран первого типа является Великобритания, где налоговые правила и правила формирования финансовой отчетности являются полностью отделенными друг от друга, и устанавливаются различными органами.

К настоящему времени в Великобритании по большинству учётных объектов сформировались различные правила в зависимости от целей – финансовой отчётности или налогообложения. Тем не менее, как и во многих других странах, отражаемая в финансовой отчетности прибыль является отправной точкой для исчисления налогооблагаемого дохода, и расчёт ряда налоговых показателей построен на бухгалтерских правилах.

Примером довольно сложной взаимосвязи между бухгалтерским и налоговым учётом является отражение в финансовой отчетности арендных платежей, когда правила налогообложения формально носят вторичный характер, но целесообразность регламентации бухгалтерского учёта в этом вопросе выглядит сомнительной, если не принимать во внимание цели налогообложения.

Капитализация арендного платежа не была характерной для Великобритании до принятия Правил стандартной бухгалтерской практики (SSAP) 21 в 1984 году. Комитет стандартов финансовой отчетности (ASC) договорился с налоговыми органами о том, что применение Правил стандартной бухгалтерской практики (SSAP) 21 не изменит порядок налогообложения, то есть рентные платежи по всем видам аренды будут, как и раньше, вычитаться из налогооблагаемой базы. Однако появившееся позже Положение о практике внутренних доходов (подтвержденное прецедентом) требует того, чтобы налогооблагаемая база соответствовала данным финансовой отчетности в обычных условиях.

Приоритетность правил и методов учета устанавливается путем отнесения арендных платежей к той или иной категории как «платежей за операционную аренду» или «платежей за финансовую аренду». Платежи за операционную аренду вычитаются при поступлении в прибыль, исчисленную для финансовой и налоговой отчетности. Напротив, согласно новой практике взимания внутренних доходов «инспекторы обычно готовы согласиться с тем, что надлежащим образом исчисленное коммерческое списание актива, отнесенного к прибылям и убыткам в отчете о финансовом положении в данном периоде», представляет вместе с финансовым элементом рентных платежей справедливый вычет из налогооблагаемой базы.

В принципе правила финансовой отчетности не представляют большого выбора. Однако, если учесть объем доказательств, необходимых для проведения различия между «операционной арендой» и «финансовой арендой», согласно Правилам стандартной бухгалтерской практики (SSAP) 21, то эффект может оказаться обратным. Управляющие могут по желанию капитализировать или не капитализировать арендные платежи для налоговой отчетности и поэтому имеют право прибегнуть к Правилам стандартной бухгалтерской практики SSAP 21 различными путями.

Резервы в Великобритании рассматриваются как статья, формируемая по разным правилам для финансовой и налоговой отчётности. Налоговое законодательство имеет тенденцию делать различие между «общими резервами» на покрытие сомнительных долгов, которые не вычитаются из налогооблагаемой базы, и «специальными резервами», которые вычитаются. Сочетание специальных законов и судебных прецедентов создает четкое разграничение между «общими» и «специальными» резервами.

Большая часть других материальных позиций в финансовой и налоговой отчетности, практикуемой в Великобритании, отражается в соответствии с полностью различными и независимыми друг от друга правилами. Внеоборотные активы и их списание служат хорошим примером этого. Законодательством предусматривается, что внеоборотные активы могут быть переоценены различными методами, и это в Великобритании является общепринятой практикой, в частности в том случае, если цены на имущество растут. В налоговой отчетности переоценка не учитывается ни в сторону повышения, ни в сторону понижения.

Аналогичным образом, списание, отражаемое в финансовой отчётности, регулируется законом о корпорациях и требованиями стандартов финансовой отчетности, но не вычитается из налогооблагаемого дохода. Напротив, система вычетов из налогооблагаемой базы обязательств, связанных с затратами на внеоборотные активы, предполагает списание налогов.

В других странах данного типа, где налоговые правила и правила формирования финансовой отчетности в большой степени являются независимыми, могут существовать вопросы, по которым наблюдается определенная связь между налоговыми и бухгалтерскими правилами.

1.1.2. США

Как указывалось выше, в США наблюдается высокая степень независимости между бухгалтерским и налоговым учётом. Налоговая отчетность рассматривается как совершенно самостоятельный источник информации, не относящийся к финансовой отчетности.

В действующем Кодексе о внутренних доходах (IRC) отсутствует общее требование о соответствии налогооблагаемой прибыли той прибыли, которая отражается в финансовом отчете о прибылях и убытках. В то же время существует связь между налоговым законодательством и правилами учета, содержащимися в разделе 446 (а) Кодекса внутренних доходов 1986 года, в котором говорится: «налогооблагаемый доход должен исчисляться с использованием метода учета, на основе которого налогоплательщик регулярно исчисляет свой доход при ведении бухгалтерских книг».

Большинство компаний используют в качестве своего «метода учета» метод накопления и общепринятые принципы бухгалтерии для исчисления налогооблагаемой прибыли. Недавние изменения в налоговом законодательстве направлены на то, чтобы понятие «метод учета» в целях налогообложения в ряде случаев определялось иначе, чем в целях составления финансовой отчетности.

Существует большое количество правил, которые совершенно разведены в целях налогообложения и в целях составления финансовой отчётности (например, учет списаний и арендных платежей). Однако в связи с детализированным характером финансовой отчетности и налоговых правил в США существует примеры того, что налоговые параметры определяются на основе бухгалтерских правил и даже того, что некоторые финансовые показатели формируются по правилам налогообложения.

Оценка запасов представляет собой такую позицию, для которой налоговые правила жестко устанавливают, что должна быть применена «наилучшая практика отчетности» для поиска наиболее подходящих правил оценки при условии «четкого отражения дохода». Поэтому в нормальных условиях результаты оценки в налоговой и финансовой отчетности – идентичны.

Оба свода правил позволяют компаниям выбирать метод оценки из диапазона вариантов: в пределах диапазона приемлемых допущений товарных потоков находятся ФИФО и ЛИФО. Однако с учетом того, что налоговые правила обычно требуют соответствия предполагаемого потока товаров финансовой отчетности, возникает большая вероятность принятия для финансовой отчетности налогового метода, который обеспечивает наиболее выгодный налоговый результат, например, ЛИФО в периоды роста стоимости запасов, и исключения других вариантов.

В результате бухгалтерская учётная политика формируется под влиянием налогообложения и составление финансовой отчётности перестаёт быть объективным. Тесная связь между налоговой и финансовой отчетностью в этой области проявляется в требовании, чтобы налогоплательщики получали одобрение налоговых органов по поводу любого изменения в методе оценки запасов.

В качестве примера стран второго типа приводятся страны Британского содружества, где правила формирования финансовой отчетности устанавливаются без прямого влияния или контроля налоговых органов, однако, для целей налогообложения могут браться данные из финансовой отчетности. Таким образом, при наличии альтернатив в правилах, компании будут выбирать те варианты, которые минимизируют налогообложение.

Примерами стран третьего типа являются большинство стран Западной Европы (в качестве примеров приводятся Германия, Франция, Австрия). В этих странах налоговые органы разрабатывают детальные правила для расчета налогооблагаемых доходов, и этим правилам компании обязаны следовать при составлении финансовой отчетности. Авторы отмечают, что существуют различия в практическом применении данного подхода, но сам подход является общим для данных стран. При наличии возможных альтернатив согласно коммерческому праву, компании стремятся выбирать способы, соответствующие налоговым правилам.

1.1.3. Франция

Во Франции влияние налогообложения на бухгалтерский учёт проявляется более заметно, чем в США и в Великобритании. Французский учёт известен своими трансформационными таблицами, которые представляют собой алгоритм приведения показателей финансовой отчётности в соответствие с требованиями налогообложения. Французские компании используют стандартизованную форму отчетности (2058-АN), предусматривающую закрытый перечень специальных уточнений.

Во Французском законодательстве видится стремление совместить налоговый учёт с бухгалтерским, поэтому по многим статьям учётные правила единые. Однако, по ряду позиций заметно доминирование правил налоговой отчетности.

Существуют так называемые регулируемые резервы (provisions reglementees), которые в финансовой отчетности отражаются, а в налоговой – нет. Они включают специальное ускоренное списание, которое должно быть показано в финансовой отчетности, чтобы было разрешено использовать ее в целях налогообложения. Общая сумма списания делится на экономический налог на эксплуатационные расходы и дополнительный бюджетный налог на чрезвычайные расходы. Бухгалтерский учет включает дебет к столбцу чрезвычайных статьей в отчете о прибылях и убытках и кредит к столбцу регулируемых резервов в бухгалтерском балансе.

При обычных расходах на амортизацию также существует связь между финансовой и налоговой отчетностью. Правила составления налоговой отчетности включают ряд специфических требований: использование нулевых стоимостей продажи, нормативных сроков службы и пропорциональных залогов для активов, приобретенных или проданных в течение года. Эти правила заимствованы, по-видимому, из общепринятой торговой практики. В настоящее время, когда они стали правилами составления налоговой отчетности, бухгалтеры стремятся следовать им в целях удобства организации учётного процесса.

Другим примером, который иллюстрирует борьбу за «болевые точки» финансовой отчетности во Франции, являются пенсионные резервы. В соответствии с основополагающим правилом составления финансовой отчетности, содержащимся в Коммерческом кодексе, общая сумма пенсионных обязательств должна быть включена в примечания к финансовой отчетности. Предприниматели могут принять решение о создании резервов для всех или только для части этих обязательств в балансовом отчете. Однако соответствующее положение налогового кодекса запрещает вычет именно резервов, относящихся к пенсиям. С учетом существующего расхождения в правилах составления налоговой и финансовой отчетности, в налоговой отчетности делается уточнение к показываемой в финансовой отчетности прибыли в том случае, если такие резервы созданы. На практике французские компании в своей финансовой отчетности обычно не показывают пенсионных резервов.

До принятия 25 Главы НК РФ французские трансформационные таблицы рассматривалась, как наиболее приемлемый зарубежный опыт для России, который был упрощённо реализован в известном Положении «О составе затрат по производству продукции (работ, услуг), и о порядке формирования финансовых результатов, учитываемых при налогообложении прибыли» (утв. Постановлением Правительства РФ № 552 от 05.08.1992 г.).

Однако, этот опыт не прижился ввиду его неэффективности в самой Франции. Французский профессор Жак Ришар, который специально занимается сопоставлением французской и российской систем бухгалтерского учёта, в своё время остерегал Россию от перенимания этого французского опыта. Дело в том, что большинство французских юристов и бухгалтеров рассматривают систему трансформации как временную. Главной причиной этого является как раз несовместимость МСФО с принципами налогообложения, в результате чего попытки повсеместного внедрения во Франции МСФО в отношении индивидуальной отчётности организаций не оказались удачными.

Не последним источником проблем являются также расхождения с национальными стандартами США, применяемых французскими компаниями, активно контактирующими с американским бизнесом, или котирующими свои акции на американских биржах. Речь идёт даже о «кризисе» французской учётной системы, вяло текущем ещё с начала 80 х годов. По крайней мере то, что современная система носит временный характер ни у кого во Франции не вызывает сомнения, а существенных сдвигов пока не произошло только лишь потому, что ещё чётко не определено, куда собственно двигаться.

1.1.4. Германия

Из всех крупных зарубежных стран Германия является примером наиболее заметного влияния целей налогообложения на ведение бухгалтерского учёта и составление финансовой отчётности.

Значительная часть немецких компаний не делает специальных налоговых уточнений, подготавливая так называемый единый баланс (Einheitbilanz) как для финансовой, так и для налоговой отчетности.

Формальная позиция немецкого закона такова, что исчисление налогооблагаемого дохода основано на исчислении бухгалтерской прибыли: Massgeblichkeitsprinzip (принцип решающего значения). Поэтому множество показателей налогообложения исчисляется непосредственно на основе бухгалтерских данных. Это приводит к тому, что там, где бухгалтерское законодательство оставляет свободу выбора, организации руководствуются налоговыми последствиями, и это делает составление финансовой отчётности менее объективным. Ситуация усугубляется тем, что для многих статей установлены специальные налоговые правила, и по этим налоговым правилам формируются показатели финансовой отчётности. В качестве примеров доминирования налогового учёта можно назвать следующие:

При составлении финансовой отчётности компании используют содержащийся в налоговом законодательстве 15-летний период списания неконсолидировано приобретенной деловой репутации, вместо четырехлетнего периода, который можно найти в бухгалтерских правилах (если не может быть оправдан более длительный период).

Содержащееся в налоговом законодательстве 30-процентное ограничение на признание полученных в прошлом убытков на практике обычно не превышается при составлении финансовой отчетности.

Возможность включения в финансовую отчетность накладных расходов на производство обычно используется с учетом требования включения их в налоговую отчетность.

Возможность включения в финансовую отчетность пенсионных выплат, относящихся к периоду до 1987 года, обычно не используется по той причине, что не признаётся для целей налогообложения.

Для определения возможности капитализации арендных платежей компании опираются на налоговые распоряжения министерства финансов.

При ведении бухгалтерского учёта используется максимальная норма списания, разрешенная налоговым законодательством.

Применение обычного порядка списания для активов в тех случаях, когда это позволяет увеличить расход в целях налогообложения вместо уменьшения капитала по бухгалтерским правилам.

Отнесение шестимесячного периода списания на активы, приобретенные в первой половине года, и годовой амортизации на активы, приобретенные во второй половине года.

Исчисление пенсионных расходов на основе ставок процента и других ограничений в налоговых правилах.

Фактическим результатом применения налоговых правил в бухгалтерском учёте является то, что индивидуальная финансовая отчетность немецких компаний базируется скорее на налоговых правилах, чем наоборот. Поэтому кажется сомнительным признание её достоверной с точки зрения классических внешних пользователей. До последнего времени немецкий бухгалтерский учёт нёс в себе даже больше налоговых черт, чем российский бухгалтерский учёт.

Возвращаясь к классификации соотношения бухгалтерского и налогового учета в разных странах, следует отметить, что поскольку налоги рассчитываются на базе индивидуальной отчетности, влияние налоговых правил на формирование финансовой отчетности проявляется на уровне индивидуальной отчетности.

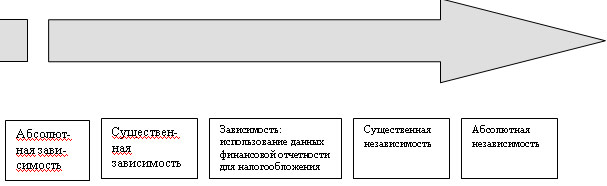

Таки образом, можно говорить о двух полярных подходах:

- правила бухгалтерского учета (формирования финансовой отчетности) и налоговые правила абсолютно независимы друг от друга;

- правила бухгалтерского учета (формирования финансовой отчетности) и налоговые правила полностью зависимы и определяются налоговыми органами.

Между данными подходами можно выделить ряд промежуточных позиций:

- правила в большой степени независимы;

- правила зависимы, так как правила формирования финансовой отчетности могут быть использованы для целей налогообложения;

- правила существенно зависимы, так как налоговые правила в большой степени должны быть использованы при формировании финансовой отчетности.

Схематично шкала взаимосвязи правил бухгалтерского учета (формирования финансовой отчетности) и налоговых правил для индивидуальной отчетности может быть изображена следующим образом.

Следует отметить, что МСФО ориентированы на независимость правил формирования финансовой отчетности от налоговых правил.

В то же время нельзя не отметить все более отчетливо проявляющуюся в последний год тенденцию, состоящую в обособлении бухгалтерского учета от налогового и в странах континентального права. Таким образом, с 2005 года обособление налогового учета от бухгалтерского имеет место и в США, и в ЕС.

В странах ЕС МСФО в обязательном порядке применяется для составления консолидированной отчетности эмитентами допущенных к обращению на биржах ценных бумаг. В соответствии со статьей 5 Положения о переходе на МСФО № 1606/2002, страны-члены ЕС могут разрешить или потребовать составления по МСФО индивидуальной отчетности компаний – эмитентов обращающихся на рынке ценных бумаг, а также консолидированной и/или индивидуальной отчетности прочих компаний.

По состоянию на 17 января 2005 года, в той или иной степени этим правом воспользовались Австрия, Дания, Финляндия, Франция, Германия, Греция, Италия, Испания, Швеция, Великобритания, Норвегия, Лихтенштейн, Чехия, Эстония, Венгрия, Латвия, Литва, Мальта, Польша, Словакия. Планируют воспользоваться этим правом Бельгия, Ирландия, Люксембург, Нидерланды, Португалия, Исландия, Словения.

1.2. Преимущества и недостатки каждого подхода

Для анализа преимуществ и недостатков вышеназванных подходов представляется целесообразным рассмотреть два основных:

- высокая степень взаимосвязи бухгалтерских и налоговых правил;

- низкая степень взаимосвязи бухгалтерских и налоговых правил.

В качестве достоинств первого подхода можно выделить следующие: экономичность (одинаковость правил удешевляет ведение учета); относительная простота (одинаковость правил облегчает ведение учета); отсутствие необходимости расчета отложенных налогов; возможность проверки (проверка выполнения норм законодательства).

Основным недостатком первого подхода является нацеленность финансовой отчетности на минимизацию налогов, а не на отражение реальной экономической ситуации, что не позволяет оценить реальное финансовое положение и реальные финансовые результаты деятельности предприятия.

Достоинством второго подхода является устранение основного недостатка первого. При данном подходе основной задачей финансовой отчетности является правдивое отражение экономической ситуации, позволяющее адекватно оценить финансовое состояние и результаты деятельности предприятия.

В качестве недостатков второго подхода можно выделить следующие: относительная дороговизна учета, необходимость расчета отложенных налогов; трудность проверки финансовой отчетности, так как используются профессиональные суждения и оценка вероятности будущих событий.

В то же время, в связи с введением в 2005 году в странах ЕС МСФО и официальным объявлением США о планируемом завершении конвергенции ГААП с МСФО не позднее 2009 года , можно с уверенностью говорить о происходящем формировании единой глобальной системы стандартов бухгалтерского учета и финансовой отчетности.

Поскольку эта система разрабатывается без привязки к какому-либо национальному законодательству, можно заключить, что в мире нарастает тенденция, состоящая в унификации бухгалтерского учета и отделении его от налогообложения. При этом, если правила бухгалтерского учета и финансовой отчетности во все большей степени носят наднациональный характер, то национальный характер налогового законодательства сохраняется, обеспечивая налоговый суверенитет.

2. Ситуация в РФ в области взаимодействия налогообложения и бухгалтерского учета

От анализа международной практики взаимодействия бухгалтерского учета и налогообложения перейдем к рассмотрению ситуации в России. Россия традиционно относится к странам континентального права, для которых, как указывалось выше, характерно значительное влияние бухгалтерских правил на налогообложение, что, в частности, определяется присутствием понятий и терминов бухгалтерского учета в законодательстве о налогах и сборах.

Ниже в разделе 2.1. приведены нормы Налогового кодекса, содержащие бухгалтерскую терминологию.

В разделе 2.2. проведен анализ того, к каким налоговым последствиям приводит и может привести использование бухгалтерской терминологии в законодательстве о налогах и сборах.

2.1. Ссылки законодательства о налогах и сборах на правила бухгалтерского учета

Анализ российского законодательства о налогах и сборах позволил выделить нормы, содержащие понятия и термины бухгалтерского учета. Законодательство приводится по состоянию на 01.06.2005 г.

Налоговый кодекс рассматривается последовательно по возрастанию номеров статей. Термины бухгалтерского учета в текстах норм выделены.

гл. 8. НК РФ Исполнение обязанности по уплате налогов и сборов

Статья 54. Общие вопросы исчисления налоговой базы

1. Налогоплательщики-организации исчисляют налоговую базу по итогам каждого налогового периода на основе данных регистров бухгалтерского учета и (или) на основе иных документально подтвержденных данных об объектах, подлежащих налогообложению либо связанных с налогообложением.

гл.16 НК РФ Виды налоговых правонарушений и ответственность за их совершение

Статья 120 Ответственность за грубое нарушение правил учета доходов и расходов и объектов налогообложения

3. абз.3 Под грубым нарушением правил учета доходов и расходов и объектов налогообложения для целей настоящей статьи понимается отсутствие первичных документов, или отсутствие счетов-фактур, или регистров бухгалтерского учета, систематическое (два раза и более в течение календарного года) несвоевременное или неправильное отражение на счетах бухгалтерского учета и в отчетности хозяйственных операций, денежных средств, материальных ценностей, нематериальных активов и финансовых вложений налогоплательщика.

гл.21 НК РФ Налог на добавленную стоимость

Статья 145. Освобождение от исполнения обязанностей налогоплательщика

6. Документами, подтверждающими в соответствии с пунктами 3 и 4 настоящей статьи право на освобождение (продление срока освобождения), являются:

- выписка из бухгалтерского баланса (представляют организации);

- выписка из книги продаж;

- выписка из книги учета доходов и расходов и хозяйственных операций (представляют индивидуальные предприниматели);

- копия журнала полученных и выставленных счетов-фактур .

Статья 152. Особенности налогообложения при перемещении товаров через таможенную границу Российской Федерации при отсутствии таможенного контроля и таможенного оформления

3. Налог уплачивается одновременно с оплатой стоимости товаров, но не позднее 15 дней после принятия на учет товаров, ввезенных на таможенную территорию Российской Федерации.

Статья 158. Особенности определения налоговой базы при реализации предприятия в целом как имущественного комплекса

1. Налоговая база при реализации предприятия в целом как имущественного комплекса определяется отдельно по каждому из видов активов предприятия.

2. В случае, если цена, по которой предприятие продано ниже балансовой стоимости реализованного имущества, для целей налогообложения применяется поправочный коэффициент, рассчитанный как отношение цены реализации предприятия к балансовой стоимости указанного имущества.

В случае, если цена, по которой предприятие продано выше балансовой стоимости реализованного имущества, для целей налогообложения применяется поправочный коэффициент, рассчитанный как отношение цены реализации предприятия, уменьшенной на балансовую стоимость дебиторской задолженности (и на стоимость ценных бумаг, если не принято решение об их переоценке), к балансовой стоимости реализованного имущества, уменьшенной на балансовую стоимость дебиторской задолженности (и на стоимость ценных бумаг, если не принято решение об их переоценке). В этом случае поправочный коэффициент к сумме дебиторской задолженности (и стоимости ценных бумаг) не применяется.

3. Для целей налогообложения цена каждого вида имущества принимается равной произведению его балансовой стоимости на поправочный коэффициент.

4. Продавцом предприятия составляется сводный счет-фактура с указанием в графе «Всего с НДС» цены, по которой предприятие продано. При этом в сводном счете-фактуре выделяются в самостоятельные позиции основные средства, нематериальные активы, прочие виды имущества производственного и непроизводственного назначения, сумма дебиторской задолженности, стоимость ценных бумаг и другие позиции активов баланса. К сводному счету-фактуре прилагается акт инвентаризации.

В сводном счете-фактуре цена каждого вида имущества принимается равной произведению его балансовой стоимости на поправочный коэффициент.

Статья 166. Порядок исчисления налога

7. В случае отсутствия у налогоплательщика бухгалтерского учета или учета объектов налогообложения налоговые органы имеют право исчислять суммы налога, подлежащие уплате, расчетным путем на основании данных по иным аналогичным налогоплательщикам.

Статья 167. Момент определения налоговой базы при реализации (передаче) товаров (работ, услуг)

10. В целях настоящей главы дата выполнения строительно-монтажных работ для собственного потребления определяется как день принятия на учет соответствующего объекта, завершенного капитальным строительством.

Статья 172. Порядок применения налоговых вычетов

1. абз.2 Вычетам подлежат, если иное не установлено настоящей статьей, только суммы налога, предъявленные налогоплательщику и уплаченные им при приобретении товаров (работ, услуг), либо фактически уплаченные ими при ввозе товаров на таможенную территорию Российской Федерации, после принятия на учет указанных товаров (работ, услуг) с учетом особенностей, предусмотренных настоящей статьей и при наличии соответствующих первичных документов.

Вычеты сумм налога, предъявленных продавцами налогоплательщику при приобретении либо уплаченных при ввозе на таможенную территорию Российской Федерации основных средств и (или) нематериальных активов, указанных в пунктах 2 и 4 статьи 171 настоящего Кодекса, производятся в полном объеме после принятия на учет данных основных средств и (или) нематериальных активов.

2. При использовании налогоплательщиком собственного имущества (в том числе векселя третьего лица) в расчетах за приобретенные им товары (работы, услуги) суммы налога, фактически уплаченные налогоплательщиком при приобретении указанных товаров (работ, услуг), исчисляются исходя из балансовой стоимости указанного имущества (с учетом его переоценок и амортизации, которые проводятся в соответствии с законодательством Российской Федерации), переданного в счет их оплаты.

4. Вычеты сумм налога, указанных в пункте 5 статьи 171 настоящего Кодекса, производятся в полном объеме после отражения в учете соответствующих операций по корректировке в связи с возвратом товаров или отказом от товаров (работ, услуг), но не позднее одного года с момента возврата или отказа.

5. Вычеты сумм налога, указанных в абзаце первом пункта 6 статьи 171 настоящего Кодекса, производятся по мере постановки на учет соответствующих объектов завершенного капитального строительства (основных средств) с момента, указанного в абзаце втором пункта 2 статьи 259 настоящего Кодекса, или при реализации объекта незавершенного капитального строительства.

гл.22 НК РФ Акцизы

Статья 182. Объект налогообложения

1. Объектом налогообложения признаются следующие операции:

2) оприходование организацией или индивидуальным предпринимателем, не имеющими свидетельства, нефтепродуктов, самостоятельно произведенных из собственного сырья и материалов (в том числе подакцизных нефтепродуктов), получение нефтепродуктов в собственность в счет оплаты услуг по производству нефтепродуктов из давальческого сырья и материалов. Для целей настоящей главы оприходованием признается принятие к учету подакцизных нефтепродуктов, произведенных из собственного сырья и материалов (в том числе подакцизных нефтепродуктов);

Статья 201. Порядок применения налоговых вычетов

5. Вычеты сумм акциза, указанные в пункте 5 статьи 200 настоящего Кодекса, производятся в полном объеме после отражения в учете соответствующих операций по корректировке в связи с возвратом товаров или отказом от товаров, но не позднее одного года с момента возврата этих товаров или отказа от этих товаров.

7. Налоговые вычеты, указанные в пункте 7 статьи 200 настоящего Кодекса, производятся после отражения в учете операций по реализации подакцизных товаров.

гл.25 НК РФ Налог на прибыль организаций

Статья 271. Порядок признания доходов при методе начисления

4. Для внереализационных доходов датой получения дохода признается:

8) дата составления акта ликвидации амортизируемого имущества, оформленного в соответствии с требованиями бухгалтерского учета, – по доходам в виде полученных материалов или иного имущества при ликвидации выводимого из эксплуатации амортизируемого имущества;

Статья 313. Налоговый учет. Общие положения

абз.3 В случае, если в регистрах бухгалтерского учета содержится недостаточно информации для определения налоговой базы в соответствии с требованиями настоящей главы, налогоплательщик вправе самостоятельно дополнять применяемые регистры бухгалтерского учета дополнительными реквизитами, формируя тем самым регистры налогового учета, либо вести самостоятельные регистры налогового учета.

абз.9 Подтверждением данных налогового учета являются:

1) первичные учетные документы (включая справку бухгалтера);

2) аналитические регистры налогового учета;

3) расчет налоговой базы.

гл.26.1 НК РФ Система налогообложения для сельскохозяйственных товаропроизводителей (единый сельскохозяйственный налог)

Статья 346.5. Порядок определения и признания доходов и расходов

8. Налогоплательщики обязаны вести учет показателей своей деятельности, необходимых для исчисления налоговой базы и суммы единого сельскохозяйственного налога, на основании данных бухгалтерского учета с учетом положений настоящей главы.

гл.26.2 НК РФ Упрощенная система налогообложения

Статья 346.12. Налогоплательщики

3. Не вправе применять упрощенную систему налогообложения:

16) организации, у которых остаточная стоимость основных средств и нематериальных активов, определяемая в соответствии с законодательством Российской Федерации о бухгалтерском учете, превышает 100 млн. рублей.

Статья 346.13. Порядок и условия начала и прекращения применения упрощенной системы налогообложения

4. Если по итогам налогового (отчетного) периода доход налогоплательщика превысит 15 млн. рублей или остаточная стоимость основных средств и нематериальных активов, определяемая в соответствии с законодательством Российской Федерации о бухгалтерском учете, превысит 100 млн. рублей, такой налогоплательщик считается перешедшим на общий режим налогообложения с начала того квартала, в котором было допущено это превышение.

гл.30 НК РФ Налог на имущество организаций

Статья 374. Объект налогообложения

1. Объектом налогообложения для российских организаций признается движимое и недвижимое имущество (включая имущество, переданное во временное владение, пользование, распоряжение или доверительное управление, внесенное в совместную деятельность), учитываемое на балансе в качестве объектов основных средств в соответствии с установленным порядком ведения бухгалтерского учета.

2. Объектом налогообложения для иностранных организаций, осуществляющих деятельность в Российской Федерации через постоянные представительства, признается движимое и недвижимое имущество, относящееся к объектам основных средств.

В целях настоящей главы иностранные организации ведут учет объектов налогообложения в соответствии с установленным в Российской Федерации порядком ведения бухгалтерского учета.

Статья 375. Налоговая база

1. Налоговая база определяется как среднегодовая стоимость имущества, признаваемого объектом налогообложения.

При определении налоговой базы имущество, признаваемое объектом налогообложения, учитывается по его остаточной стоимости, сформированной в соответствии с установленным порядком ведения бухгалтерского учета, утвержденным в учетной политике организации.

В случае, если для отдельных объектов основных средств начисление амортизации не предусмотрено, стоимость указанных объектов для целей налогообложения определяется как разница между их первоначальной стоимостью и величиной износа, исчисляемой по установленным нормам амортизационных отчислений для целей бухгалтерского учета в конце каждого налогового (отчетного) периода.

Статья 376. Порядок определения налоговой базы

1. Налоговая база определяется отдельно в отношении имущества, подлежащего налогообложению по местонахождению организации (месту постановки на учет в налоговых органах постоянного представительства иностранной организации), в отношении имущества каждого обособленного подразделения организации, имеющего отдельный баланс, в отношении каждого объекта недвижимого имущества, находящегося вне местонахождения организации, обособленного подразделения организации, имеющего отдельный баланс, или постоянного представительства иностранной организации, а также в отношении имущества, облагаемого по разным налоговым ставкам.

2. В случае, если объект недвижимого имущества, подлежащий налогообложению, имеет фактическое местонахождение на территориях разных субъектов Российской Федерации либо на территории субъекта Российской Федерации и в территориальном море Российской Федерации (на континентальном шельфе Российской Федерации или в исключительной экономической зоне Российской Федерации), в отношении указанного объекта недвижимого имущества налоговая база определяется отдельно и принимается при исчислении налога в соответствующем субъекте Российской Федерации в части, пропорциональной доле балансовой стоимости (для объектов недвижимого имущества, указанных в пункте 2 статьи 375 настоящего Кодекса, – инвентаризационной стоимости) объекта недвижимого имущества на территории соответствующего субъекта Российской Федерации.

Статья 382. Порядок исчисления суммы налога и сумм авансовых платежей по налогу

3. Сумма налога, подлежащая уплате в бюджет, исчисляется отдельно в отношении имущества, подлежащего налогообложению по местонахождению организации (месту постановки на учет в налоговых органах постоянного представительства иностранной организации), в отношении имущества каждого обособленного подразделения организации, имеющего отдельный баланс, в отношении каждого объекта недвижимого имущества, находящегося вне местонахождения организации, обособленного подразделения организации, имеющего отдельный баланс, или постоянного представительства иностранной организации, а также в отношении имущества, облагаемого по разным налоговым ставкам.

Статья 383. Порядок и сроки уплаты налога и авансовых платежей по налогу

3. В отношении имущества, находящегося на балансе российской организации, налог и авансовые платежи по налогу подлежат уплате в бюджет по местонахождению указанной организации с учетом особенностей, предусмотренных статьями 384 и 385 настоящего Кодекса.

Статья 384. Особенности исчисления и уплаты налога по местонахождению обособленных подразделений организации

Организация, в состав которой входят обособленные подразделения, имеющие отдельный баланс, уплачивает налог (авансовые платежи по налогу) в бюджет по местонахождению каждого из обособленных подразделений в отношении имущества, признаваемого объектом налогообложения в соответствии со статьей 374 настоящего Кодекса, находящегося на отдельном балансе каждого из них, в сумме, определяемой как произведение налоговой ставки, действующей на территории соответствующего субъекта Российской Федерации, на которой расположены эти обособленные подразделения, и налоговой базы (средней стоимости имущества), определенной за налоговый (отчетный) период в соответствии со статьей 376 настоящего Кодекса, в отношении каждого обособленного подразделения.

Статья 385. Особенности исчисления и уплаты налога в отношении объектов недвижимого имущества, находящихся вне местонахождения организации или ее обособленного подразделения

Организация, учитывающая на балансе объекты недвижимого имущества, находящиеся вне местонахождения организации или ее обособленного подразделения, имеющего отдельный баланс, уплачивает налог (авансовые платежи по налогу) в бюджет по местонахождению каждого из указанных объектов недвижимого имущества в сумме, определяемой как произведение налоговой ставки, действующей на территории соответствующего субъекта Российской Федерации, на которой расположены эти объекты недвижимого имущества, и налоговой базы (средней стоимости имущества), определенной за налоговый (отчетный) период в соответствии со статьей 376 настоящего Кодекса, в отношении каждого объекта недвижимого имущества.

Статья 386. Налоговая декларация

1. Налогоплательщики обязаны по истечении каждого отчетного и налогового периода представлять в налоговые органы по своему местонахождению, по местонахождению каждого своего обособленного подразделения, имеющего отдельный баланс, а также по местонахождению каждого объекта недвижимого имущества (в отношении которого установлен отдельный порядок исчисления и уплаты налога) налоговые расчеты по авансовым платежам по налогу и налоговую декларацию по налогу.

2.2. Влияние бухгалтерских правил на налогообложение.

Рассмотрим нормы, приведенные в разделе 2.1. на предмет возможного влияния понятий и терминов бухгалтерского учета на налогообложение.

гл. 8 НК РФ Исполнение обязанности по уплате налогов и сборов

Статья 54. Общие вопросы исчисления налоговой базы

П.1 Поскольку организации исчисляют налоговую базу в первую очередь на основе данных содержащихся в регистрах бухгалтерского учета регламентируемых российскими стандартами бухгалтерского учета (РСБУ), то изменение их количества и структуры может повлиять на процедуру расчета налоговой базы.

гл.16 НК РФ Виды налоговых правонарушений и ответственность за их совершение

Статья 120 Ответственность за грубое нарушение правил учета доходов и расходов и объектов налогообложения

Под «правилами учета» в данной норме понимаются правила бухгалтерского учета, которые не имеют отношения к законодательству о налогах и сборах.

В то же время, при введении новых или внесении изменений в структуру действующих регистров бухгалтерского учета, а также при изменении правил отражения на счетах бухгалтерского учета и в бухгалтерской отчетности, у налогоплательщика наступает налоговая ответственность.

Причем, в соответствии с п.1,2 ст.120 НК РФ, ответственность наступает, даже если не произошло занижение налоговой базы.

В данном случае имеет место парадоксальная ситуация, когда налоговая ответственность наступает за нарушение бухгалтерских правил даже при отсутствии неблагоприятных для государства налоговых последствий.

Поскольку в п.3 ст.120 НК РФ предполагается, что деяния повлекли занижение налоговой базы, следовательно, предполагается, что база по налогу формируется на основании данных бухгалтерского учета.

гл.21 НК РФ Налог на добавленную стоимость

Статья 145. Освобождение от исполнения обязанностей налогоплательщика

П.6 Возможность освобождения от исполнения обязанностей налогоплательщика определяется на основе данных бухгалтерского учета.

Статья 152. Особенности налогообложения при перемещении товаров через таможенную границу Российской Федерации при отсутствии таможенного контроля и таможенного оформления

П.3 Время уплаты налога поставлено в зависимость от даты постановки на бухгалтерский учет товаров, ввезенных на территорию РФ. Поскольку порядок постановки на бухгалтерский учет определяется правилами бухгалтерского учета, время оплаты налога может измениться при изменении порядка постановки на бухгалтерский учет.

Статья 158. Особенности определения налоговой базы при реализации предприятия в целом как имущественного комплекса

П.1 Поскольку налоговая база определяется отдельно по каждому виду активов, то при изменении бухгалтерским законодательством состава активов предприятия, изменится процедура подсчета налога

П.2-4 Термины: балансовая стоимость, дебиторская задолженность, основные средства, нематериальные активы определены в законодательстве о бухгалтерском учете и их содержание может меняться, изменяя порядок расчетов, и в конце концов размер налоговой базы по НДС.

Статья 166. Порядок исчисления налога

П.7.Порядок исчисления налога зависит от того, ведет или нет налогоплательщик бухгалтерский учет.

Статья 167. Момент определения налоговой базы при реализации (передаче) товаров (работ, услуг)

П.10. При изменении порядка постановки на бухгалтерский учет объектов завершенных капитальным строительством изменится момент определения налоговой базы по НДС.

Статья 172. Порядок применения налоговых вычетов

егламентированный в данной статье порядок применения налоговых вычетов по НДС может измениться если изменится порядок постановки на бухгалтерский учет товаров, работ, услуг, а также порядок операций по корректировке в связи с возвратом товаров.

В соответствии с МСФО возможно более раннее признание в составе активов основных средств и материально – производственных запасов. При переходе на МСФО, организация может на основании п.1 ст.172 НК РФ принять к вычету НДС, относящийся к материально – производственным запасам в пути и к активам, не относящимся к основным средствам по правилам РСБУ, но признаваемым основными средствами по правилам МСФО.

гл.22 НК РФ Акцизы

Статья 182. Объект налогообложения

П.1. пп.2 Операции по оприходованию – принятию к бухгалтерскому учету подакцизных нефтепродуктов создает объект налогообложения по акцизам. Изменение порядка оприходования может повлиять на объект налогообложения.

Статья 201. Порядок применения налоговых вычетов

П.5,7 . Вычеты по акцизам применяются после отражения в бухгалтерском учете соответствующих операций. Изменение порядка постановки на бухгалтерский учет может привести к изменению момента применения вычетов.

гл.25 НК РФ Налог на прибыль организаций

Статья 271. Порядок признания доходов при методе начисления

П.4. пп.8 Дата получения внреализационных доходов связана с датой составления акта ликвидации. Причем, до тех пор, пока акт ликвидации не соответствует требованиям бухгалтерского учета, внереализационный доход признан не будет

Статья 313. Налоговый учет. Общие положения

Абз.9 Для подтверждения данных налогового учета предписано использовать документы бухгалтерского учета – справку бухгалтера.

гл.26.1 НК РФ Система налогообложения для сельскохозяйственных товаропроизводителей (единый сельскохозяйственный налог)

Статья 346.5. Порядок определения и признания доходов и расходов

П.8. Поскольку показатели необходимые для исчисления налоговой базы и суммы единого сельскохозяйственного налога формируются на основе данных бухгалтерского учета, то, размер налогового платежа полностью зависит от правил бухгалтерского учета.

гл.26.2 НК РФ Упрощенная система налогообложения

Статья 346.12. Налогоплательщики

П.3. пп.16

Статья 346.13. Порядок и условия начала и прекращения применения упрощенной системы налогообложения

П.4. Возможность перехода на упрощенную систему налогообложения (пп.16 п.3 ст.346.12 НК РФ), а также условия начала и прекращения применения упрощенной системы налогообложения (п.4 ст.346.13 НК РФ) определяются на основе данных бухгалтерского учета.

гл.30 НК РФ Налог на имущество организаций

Налог на имущество организаций – полностью «бухгалтерский». Все его основные параметры определяются на основе данных бухгалтерского учета.

Его принятие можно назвать неким вызовом, реваншем за введение налогового учета в главе 25 НК РФ.

Объектом налогообложения признается движимое и недвижимое имущество (термины бухгалтерского учета), учитываемое в порядке определенном правилами ведения бухгалтерского учета (ст.374 НК РФ).

Налоговая база определяется как среднегодовая стоимость имущества, определяемая в соответствии с правилами бухгалтерского учета (ст.375 НК РФ).

Понятие «объект недвижимого имущества» (ст.376, 382, 385, 386 НК РФ) определяется правилами бухгалтерского учета, и может ими же корректироваться, влияя на налоговые последствия.

3. Направления развития налогового и бухгалтерского учета

Приведенный выше анализ влияния российских правил бухгалтерского учета на законодательство о налогах и сборах позволяет охарактеризовать их взаимосвязь как существенную.

В то же время любое право, и налоговое в частности, это живой развивающийся организм, на который оказывает влияние как изменения, происходящие в российском государстве и обществе, так и глобальные процессы в мировой экономике. Все более широкое внедрение МСФО само по себе является проявлением тенденции к объединению мировой экономики.

Для прогнозирования возможного влияния этих процессов на законодательство о налогах и сборах и бухгалтерский учет, а также для определения путей развития в наибольшей степени отвечающего объективным процессам и национальным интересам, рассмотрим направления развития налогового и бухгалтерского учета.

3.1. Объективные направления развития законодательства о налогах и сборах.

Направления развития законодательства о налогах и сборах можно назвать объективными только в том случае, если в их основе лежат объективные закономерности.

Российское налоговое право и законодательство о налогах и сборах развиваются в соответствии с объективно присутствующими закономерностями которые, в частности определяются состоянием баланса публичных и частных интересов в обществе.

От адекватного осознания данных интересов субъектами налоговых отношений, их точного определения, в значительной степени зависит эффективность законодательного процесса и правового регулирования. Неверная оценка изменившихся условий, ошибочное понимание интересов и состояния их баланса, создает дополнительные напряжения в государстве и обществе.

Интересы и право – взаимосвязанные явления. При этом интересы – первичны, так как определяют содержание и характер права.

В то же время Право не является пассивным отражением интересов. Оно оказывает и обратное влияние, способствуя реализации одних интересов и противодействуя другим. Право является средством защиты интересов.

Таким образом, право является результатом и одновременно средством способствующим осознанию интересов, создает условия для их реализации.

Осознанные частным и публичным субъектами закономерности развития законодательства о налогах и сборах находят отражение в Конституции РФ и законодательстве о налогах и сборах.

Закономерности развития налогового права и законодательства о налогах и сборах существует объективно, и задача правовой науки состоит в их осмыслении и адекватном формулировании.

Сформулированные закономерности называются принципами.

Среди принципов налогового права имеющих непосредственное отношение к исследуемому вопросу выделим принцип законодательного определения налогов состоящий в том, что все налоги должны устанавливаться, изменяться и отменяться с помощью законов.

Отметим, что во многих развитых странах, в том числе с федеративной формой государственного устройства, принцип законодательного определения налогов зафиксирован в конституции и законодательстве.

Например, в ст. 30 Конституции Японии указано, что «население подлежит обложению налогами в соответствии с законом», а в п. 1 ст. 133 испанского Основного закона установлено, что «изначальное право устанавливать налоги принадлежит исключительно государству и осуществляется посредством закона».

Данный принцип нашел отражение и в Конституции РФ. В ст. 57 Конституции РФ указано, что каждый обязан платить законно установленные налоги и сборы, а также, что законы, устанавливающие новые налоги или ухудшающие положение налогоплательщиков, обратной силы не имеют. В ч. 3 ст. 75 Конституции РФ определено, что система налогов, взимаемых в федеральный бюджет, и общие принципы налогообложения и сборов в Российской Федерации устанавливаются федеральным законом.

В качестве примера реализации данного принципа следует назвать само принятие Налогового кодекса – обозначившее новый этап в формировании законодательства о налогах и сборах.

Принцип законодательного определения налогов получил развитие в Налоговом кодексе. Так, в п.1 ст.1 НК РФ указано, что законодательство Российской Федерации о налогах и сборах состоит из настоящего Кодекса и принятых в соответствии с ним федеральных законов о налогах и сборах.

Следует отметить, что в п.1 ст.1 НК РФ также нашел проявление принцип правового приоритета (верховенства) Налогового кодекса в системе законодательства о налогах и сборах. То есть Налоговый кодекс имеет безусловный приоритет не только перед региональными и местными нормативно-правовыми актами о налогообложении, но и перед иными федеральными законами о налогах и сборах.

О таком приоритете свидетельствует, в частности, положение п.1 ст.1 НК РФ о принятых «в соответствии» с Налоговым кодексом федеральных законах. Таким образом, все федеральные законы, принятые не «в соответствии» с Налоговым кодексом, не могут регулировать налоговые отношения, так как не входят в состав законодательства о налогах и сборах.

То есть, подзаконные акты и законы принятые не в соответствии с Налоговым кодексом не отнесены к законодательству о налогах и сборах, и следовательно, не должны влиять на налоговые отношения.

Кроме того, в законодательстве о налогах и сборах все в большей степени реализуется принцип ограничения форм налогового законотворчества, который предполагает запрет на включение норм о налогообложении в «неналоговые» законы и подзаконные акты.

Проявлением данного принципа стала тенденция, состоящая в том, что определение основных институтов, понятий и терминов осуществляется только в законодательстве о налогах и сборах, а также в том, что из законодательства о налогах и сборах постепенно исключаются ссылки на неналоговые законы и подзаконные акты.

За время прошедшее с момента принятия первой части Налогового кодекса в законодательстве о налогах и сборах происходят существенные изменения.

Неуклонно сокращается количество нормативных актов регламентирующих налоговые отношения и при этом не включенных в законодательство о налогах и сборах.

Так, утратила силу в соответствии с Указом президента № 370 от 26.03.2003 г., Государственная программа приватизации государственных и муниципальных предприятий в РФ в нормах из пп. 4.5 и 4.6 которой предполагалось, что средства, поступающие от приватизации, не подлежат налогообложению.

Утратила силу в соответствии с ФЗ № 110-ФЗ от 06.08.2001 г. норма из ст.29 закона «О пожарной безопасности» в соответствии с которой не подлежат налогообложению прибыль и доходы предприятий, объединений пожарной охраны от производства пожарно – технической продукции, выполнения работ и оказания услуг в области пожарной безопасности.

Практика введения налоговых льгот в «неналоговых» законах продолжалась ежегодно, на регулярной основе и после принятия Налогового кодекса. В соответствии со ст.33 закона «О федеральном бюджете на 2002 год» в 2002 году федеральные суды, органы прокуратуры освобождаются от уплаты единого социального налога (взноса) с денежного содержания судей, прокуроров и следователей, имеющих специальные звания, в части, исчисляемой и уплачиваемой в федеральный бюджет. В соответствии со ст.32 и 34 того же закона, налоговые льготы предоставлены министерству обороны, министерству внутренних дел и другим силовым министерствам и ведомствам.

Аналогичные налоговые льготы были предоставлены этим министерствам и ведомствам в ст. 25, 26 закона «О федеральном бюджете на 2001 год» и ст.30, 31 закона «О федеральном бюджете на 2000 год» .

Только с 2003 г. нормы, влияющие на законодательство о налогах и сборах не включаются в законы о федеральном бюджете.

Еще одной из издержек начального этапа становления налоговой системы в России стало определение параметров одного платежа носящего налоговый характер в двух разных законах: «О недрах» и «О ставках отчислений на воспроизводство минерально – сырьевой базы» . И только с 1 января 2002 г. в связи с введением налога на добычу полезных ископаемых в Налоговый кодекс (гл.26 НК РФ) отменены отчисления на воспроизводство минерально-сырьевой базы и из закона «О недрах» исключена ст.44.

Приведенные примеры показывают, как непросто проходит на практике реализация принципов – объективных закономерностей зафиксированных в Налоговом кодексе.

В соответствии с п.6 ст.3 НК РФ, при установлении налогов должны быть определены все элементы налогообложения. Акты законодательства о налогах и сборах должны быть сформулированы таким образом, чтобы каждый точно знал, какие налоги (сборы), когда и в каком порядке он должен платить.

Анализ данной нормы позволяет сделать вывод, что все термины и понятия влияющие на величину и процедуру исчисления и уплаты налога должны быть определены непосредственно в налоговом законе. При этом сам закон должен вступать в силу в специальном порядке определенном в ст.5 НК РФ.

Учитывая, что уплата налога это ущемление прав собственника, лишение его имущества, во многих странах нормативные акты по вопросам налогообложения принимаются по особой процедуре, как правило, значительно более жесткой, чем та, что используется при принятии нормативных актов по иным вопросам.

Именно поэтому необходима более полная реализация принципа специальной процедуры разработки и принятия налоговых законов, ограничивающего прямое и косвенное делегирование полномочий по установлению налогов, и предполагающего, что процедура разработки и принятия налоговых законов должна отличаться от процедуры разработки и принятия иных федеральных законов.

Следует превратить процесс согласования, установления и введения налоговых законов в строго регламентированную процедуру с обязательным привлечением необходимого количества специалистов по налоговому праву, как это, к примеру, происходит в США .

В этой связи отсылки в тексте налогового закона к иным законодательным или подзаконным актам, определяющим параметры существенно влияющие на величину и процедуру выполнения налогового обязательства можно рассматривать как нарушение п.6 ст.3 НК РФ.

Следует указать, что Конституционный Суд РФ в своих постановлениях неоднократно указывал, что налог и сбор можно считать законно установленным только в случае, если законом зафиксированы все существенные элементы налогового обязательства.

Как указано в Определении КС РФ от 25.01.2005 г. № 32-О, система налогов, взимаемых в федеральный бюджет, и общие принципы налогообложения и сборов в Российской Федерации устанавливаются федеральным законом (п.3 ст.75 НК РФ)

Таким образом, федеральный законодатель, устанавливая федеральные налоги, определяет как их систему, так и все элементы налоговых обязательств, в том числе объект налогообложения, налоговую базу, порядок исчисления и уплаты налога. Из этого следует, что налог можно считать законно установленным только в том случае, если законом зафиксированы все существенные элементы налогового обязательства, т.е. установить налог можно только путем прямого перечисления в законе существенных элементов налогового обязательства (Постановления от 18 февраля 1997 года по делу о проверке конституционности Постановления Правительства Российской Федерации «О введении платы за выдачу лицензий на производство, розлив, хранение и оптовую продажу алкогольной продукции», от 11 ноября 1997 года по делу о проверке конституционности статьи 11.1 Закона Российской Федерации «О Государственной границе Российской Федерации», от 20 февраля 2001 года по делу о проверке конституционности абзацев второго и третьего пункта 2 статьи 7 Федерального закона «О налоге на добавленную стоимость»).

С принципом законодательного определения налогов тесно связано требование регулярного пересмотра законов фискального характера. Например, во Франции утвержденный однажды налог должен ежегодно подтверждаться текущим финансовым законом, поскольку по налоговому праву этой страны утверждение налогов действительно только на год, и, если оно не было возобновлено, взимание неутвержденного налога является уголовным преступлением .

Таким образом законодательная реализация указанных принципов направлена на поддержание единства налоговых систем соответствующих стран и обеспечение мобильности процессов совершенствования законодательства и формирования налоговой политики государства.

В контексте приведенных выше принципов и тенденций рассмотрим использование параметров налогового и бухгалтерского учета в законодательстве о налогах и сборах.

Как это ни покажется странным, необходимость введения отдельного от бухгалтерского, налогового учета определяется принципом законодательного определения налогов.

Как следует из содержания ст.1 НК РФ, нормативные акты органов исполнительной власти не входят в состав «законодательства о налогах и сборах». Участие органов исполнительной власти в налоговых отношениях осуществляется в специальном порядке, который определяется в Налоговом кодексе и, в частности, в ст.4 НК РФ.

В соответствии с п.1 ст.4 НК РФ, федеральные органы исполнительной власти, уполномоченные осуществлять функции по выработке государственной политики и нормативно-правовому регулированию в сфере налогов и сборов и в сфере таможенного дела, органы исполнительной власти субъектов Российской Федерации, исполнительные органы местного самоуправления в предусмотренных законодательством о налогах и сборах случаях в пределах своей компетенции издают нормативные правовые акты по вопросам, связанным с налогообложением и со сборами, которые не могут изменять или дополнять законодательство о налогах и сборах.

Полномочия финансовых органов в области налогов и сборов определенные в ст.32.2 НК РФ сведены к подаче письменных разъяснений по вопросам применения законодательства РФ о налогах и сборах, утверждению формы расчетов по налогам, формы налоговых деклараций и порядок их заполнения.

Следовательно, акты финансовых органов в области налогов и сборов, издаваемые в рамках их полномочий не должны иметь налоговых последствий.

Однако, реализуя свои полномочия в области бухгалтерского учета и финансовой отчетности, финансовые органы могут принимать новые или вносить изменения в действующие правила бухгалтерского учета, а поскольку параметры бухгалтерского учета присутствуют в Налоговом кодексе, то таким образом финансовые органы могут влиять на налоговые последствия.

Итак, использование параметров бухгалтерского учета при формировании параметров налогов неминуемо приводит к влиянию подзаконных актов финансовых органов на законодательство о налогах и сборах.

Если законодательство о налогах и сборах содержит нормы, отсылающие к актам исполнительных органов власти, то это означает одно – возможность для исполнительных органов в обход законодательно определенной процедуры влиять на формирование налогового платежа.

Введение самостоятельного, отделенного от бухгалтерского – налогового учета является необходимым средством регламентации налоговых платежей исключительно в рамках законодательства о налогах и сборах.

Одним из важнейших проявлений данной тенденции стал постепенный отход от использования параметров бухгалтерского учета, регламентируемых подзаконными актами Министерства финансов РФ, и переход на налоговый учет, регламентированный в рамках Налогового кодекса.

Необходимость введения в законодательстве о налогах и сборах, наряду с бухгалтерским учетом, налогового учета определяется фундаментальными различиями и даже противоречием стоящих перед ними задач.

Основными задачами бухгалтерского учета являются :

- формирование полной и достоверной информации о деятельности организации и ее имущественном положении, необходимой внутренним пользователям бухгалтерской отчетности – руководителям, учредителям, участникам и собственникам имущества организации, а также внешним – инвесторам, кредиторам и другим пользователям бухгалтерской отчетности;

- обеспечение информацией, необходимой внутренним и внешним пользователям бухгалтерской отчетности для контроля за соблюдением законодательства РФ при осуществлении организацией хозяйственных операций и их целесообразностью, наличием и движением имущества и обязательств, использованием материальных, трудовых и финансовых ресурсов в соответствии с утвержденными нормами, нормативами и сметами;

- предотвращение отрицательных результатов хозяйственной деятельности организации и выявление внутрихозяйственных резервов обеспечения ее финансовой устойчивости.