Economic Value Added (EVA)

Наверно, из всех существующих показателей, предназначенных для оценки процесса создания стоимости компании, EVA является самым известным и распространенным. Причина этого в том, что данный показатель сочетает простоту расчета и возможность определения стоимости компании, а также позволяет оценивать эффективность как предприятия в целом, так и отдельных подразделений. EVA является индикатором качества управленческих решений: постоянная положительная величина этого показателя свидетельствует об увеличении стоимости компании, тогда как отрицательная – о ее снижении.

EVA вычисляется на основании следующей формулы:

EVA = NOPAT – Kw * C

где NOPAT – чистая операционная прибыль за вычетом налогов, но до выплаты процентов (Net Operating Profits After Taxes);

Kw – средневзвешенная цена капитала (WACC);

C – стоимостная оценка капитала.

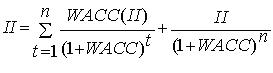

Часто анализ, основанный на показателе EVA, рассматривается в качестве альтернативы традиционному NPV-анализу. Это означает, что эффективность какого либо проекта, рассчитанная на основе EVA, должна совпадать с эффективностью, полученной на основе NPV-анализа. Приведем формальное доказательство данного предположения:

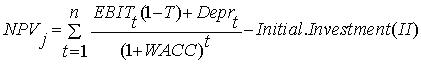

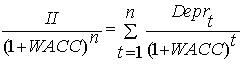

Выразим первоначальные инвестиции (Initial Investment – II) следующим образом:

Данное представление первоначальных инвестиций отражает тот факт, что инвестор вложит в проект сумму II, только если данный проект, по крайней мере, покроет стоимость капитала и в конце периода обеспечит возврат вложенных средств.

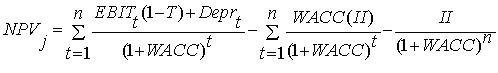

Тогда:

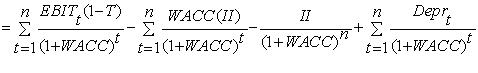

Предположим, что настоящая стоимость всей суммы амортизации за все время существования проекта равна приведенной стоимости инвестированного капитала:

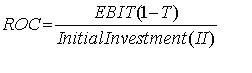

Напомним, что рентабельность капитала (ROC) определяется по формуле:

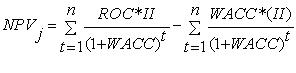

Исходя из этого запишем формулу вычисления NPV в следующем виде:

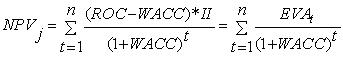

или

В принципе, EVA идентична категории остаточного дохода (Residual Income – RI), которая была известна в течение многих десятилетий. Важным отличием является то, что при расчете EVA вносятся многочисленные поправки к бухгалтерской отчетности. EVA устраняет существующие в традиционной бухгалтерской отчетности искажения путем внесения более 150 поправок. В основном указанные поправки вносятся для нивелирования общей направленности традиционной бухгалтерской отчетности на интересы кредитора. Приведем наиболее существенные корректировки прибыли и величины капитала:

- Капитализированные нематериальные активы. Часть нематериальных активов (например, НИОКР) обеспечивают получение выгод в будущем. Стоимость таких активов для расчета EVA должна капитализироваться, а не списываться в расходы. Таким образом, величина капитала должна быть скорректирована на величину капитализированных нематериальных активов за вычетом накопленной амортизации. На величину амортизации анализируемого периода должна быть откорректирована величина NOPAT.

- Отложенные налоги (deferred taxes). Общая сумма отложенных налогов прибавляется к величине капитала. Для расчета величины NOPAT прирост суммы отложенных налогов за рассматриваемый период также прибавляется к сумме прибыли.

- Амортизация «гудвилл». При расчете EVA необходимо измерить доход (в денежных эквивалентах), генерируемый средствами, вложенными в предприятие. По этой причине при расчете величины капитала прибавляется накопленная амортизация гудвилл, а при расчете NOPAT – прибавляется амортизация за рассматриваемый период.

- Различные резервы (LIFO-резерв, резерв по сомнительной дебиторской задолженности и т.д.). Например, LIFO-резерв показывает разницу между оценкой запасов по методу LIFO и оценкой по методу FIFO. Метод LIFO, как правило, приводит к занижению стоимости товарно-материальных запасов, поэтому сумма такого резерва включается в расчет стоимости капитала. Увеличение суммы резерва за текущий период прибавляется к сумме прибыли для расчета величины NOPAT.

Исходя из приведенной выше формулы расчета показателя EVA, можно сделать выводы о возможных путях улучшения значения данного показателя:

- Увеличение доходов, генерируемых вложенными средствами. Данный результат может достигаться различными путями – через управление издержками, повышение эффективности бизнес-процессов посредством реинжиниринга и т.д.

- Путем расширения, т.е. инвестирования средств в проекты, рентабельность которых превышает затраты на капитал, вовлеченный в реализацию такого проекта.

- Повышение эффективности управление активами – продажа непрофильных, убыточных активов, сокращение сроков оборачиваемости дебиторской задолженности, запасов и т.д.

- Управление структурой капитала.

Между рассматриваемым показателем и показателем MVA существует очевидная взаимосвязь. Так, например, рыночная стоимость, выраженная в показателе MVA, является, по сути, дисконтированной суммой всех будущих EVA.

В связи с рассматриваемым показателем закономерно возникает вопрос, который в большинстве случаев авторы обходят стороной: следует ли из увеличения EVA за какой-либо период, что стоимость фирмы также возрастает?

Стоимость компании можно записать как:

Стоимость компании = Инвестированный капитал + дисконтированная EVA от существующих проектов + дисконтированная EVA от будущих инвестиций

Из приведенной зависимости следует, что увеличение EVA за рассматриваемый период может привести к снижению стоимости компании. Это может произойти по нескольким причинам:

- Увеличение EVA в рассматриваемом периоде может быть связано с возрастанием риска, что выразится в будущей стоимости капитала (как собственного, так и заемного). Таким образом, настоящая стоимость всех будущих EVA может уменьшаться, даже при росте EVA в одном из периодов.

- Рост данного показателя в каком-либо периоде может быть вызван факторами, имеющими негативные последствия в долгосрочной перспективе. В качестве примера можно привести изменение схемы оплаты труда, снижающее в итоге вознаграждения, получаемые частью сотрудников. В краткосрочной перспективе данное решение может вызвать сокращение затрат и рост прибыли, что отразится в росте показателя EVA. В долгосрочной же перспективе такой подход может привести к оттоку «талантов», что ослабит конкурентные позиции и приведет к снижению будущей EVA.

Таким образом, подход к построению системы VBM на основе показателя EVA не полностью устраняет недостатки и ограничения, обсуждаемые при рассмотрении показателя MVA. С этой точки зрения более привлекательными выглядят показатели, учитывающие будущие денежные потоки.