Улучшение качества корпоративного управления в российских банках в настоящее время имеет высокую актуальность, что объясняется несколькими причинами.

Предстоящее вступление России в ВТО и возможная экспансия западных игроков на российский рынок требует от отечественных банков повышения своей эффективности и конкурентоспособности. Для этого в банке необходимо создавать комплексную систему управления рисками, разрабатывать стратегию и контролировать ее реализацию, усиливать роль совета директоров в этих процессах, совершенствовать процедуры принятия решений в целом, а также осуществлять другие мероприятия в области улучшения корпоративного управления.

В случае нежелания участвовать в конкурентной борьбе и соответствующем выборе в пользу продажи бизнеса западным стратегическим инвесторам собственники банка уже сейчас должны быть заинтересованы в повышении его стоимости и инвестиционной привлекательности, что невозможно без создания эффективной системы корпоративного управления.

Выбор варианта самостоятельного развития бизнеса и привлечения для этого необходимого финансирования также потребует от собственников и менеджмента банка улучшения качества

корпоративного управления. Особенно актуальным решение этой задачи становится в случае подготовки к проведению IPO, успех которого будет определяться не только фундаментальными факторами в деятельности банка, но и адекватностью системы корпоративного управления его стратегическим задачам, с одной стороны, и степени ее соответствия ожиданиям различных категорий инвесторов, с другой.

Учитывая тенденцию увеличения количества мелких частных инвесторов, желающих вложить свои средства в акции российских банков в ходе проведения ими так называемых «народных» IPO, возрастает потребность в обеспечении надежности каждого отдельного банка и банковской системы в целом, что возможно только при условии эффективности корпоративного управления в этих банках. Данный фактор дополняет и усиливает требования к устойчивости банковской системы, обусловленные значимостью той роли, которую банки играют в функционировании национальной экономики.

Большое внимание совершенствованию корпоративного управления в банках в настоящее время уделяется со стороны регулирующих органов. Так, в развитие рекомендаций относительно основных принципов и подходов к организации системы корпоративного управления в банках в 2007 году Центральным банком РФ был предложен перечень вопросов для проведения оценки состояния корпоративного управления . Центральным банком подчеркивается особая важность такого инструмента контроля состояния корпоративного управления, поскольку оно оказывает существенное влияние на финансовую устойчивость и эффективность деятельности кредитных организаций.

Кроме того, практика корпоративного управления в российских банках в настоящее время находится еще на невысоком уровне, что также подчеркивает необходимость ее дальнейшего совершенствования. Так, например, последний опрос российских банков, проведенный организацией «Конференции Адама Смита» , показал, что только 27% респондентов удовлетворены уровнем корпоративного управления и прозрачности своих банков. Результаты исследования прозрачности и раскрытия информации в российском банковском секторе, проведенного международным рейтинговым агентством Standard & Poor’s в 2006 году , свидетельствуют о том, что средний показатель раскрытия информации российскими банками по-прежнему находится на невысоком уровне и составляет лишь 48%.

Актуальность проблем развития корпоративного управления ставит перед банками задачу выбора инструментов оценки своей практики в этой области с целью выявления в ней сильных и слабых сторон и определения оптимального направления ее совершенствования. В настоящее время можно выделить два таких инструмента, каждый из которых обладает своими преимуществами.

1. Рейтинг корпоративного управления

Рейтинг представляет собой интегрированную оценку качества корпоративного управ –

ления компании и служит индикатором уровня соответствующих рисков в этой компании для инвесторов. Основная задача рейтингов корпоративного управления состоит в представлении инвесторам и другим заинтересованным сторонам внешней и независимой оценки рисков корпоративного управления компании, на основе которой они могут принимать обоснованные решения о тех или иных действиях в отношении компании. Помимо этого, рейтинг корпоративного управления является объективным индикатором эффективности корпоративного управления для совета директоров и менеджмента компании, служит сигналом о необходимости интенсификации усилий по улучшению практики в этой области.

Как правило, рейтинги строятся на основе сопоставления практики корпоративного управления конкретной компании с некоей идеальной моделью, основанной на довольно широком наборе рекомендаций передовой практики корпоративного управления (corporate governance best practices). Данные рекомендации формируются на основе эмпирических исследований и профессиональных суждений ведущих экспертов в области корпоративного управления. Учитывая, что, как правило, такие рекомендации формализуются в виде различных модельных кодексов (например, российский Кодекс корпоративного поведения, Объединенный кодекс Великобритании), принципов (например, Принципы корпоративного управления ОЭСР) и руководств (например, Enhancing corporate governance for banking organizations), методики рейтинговых агентств включают аналогичные критерии и, по оценкам авторов, совпадают на 80%. Кроме того, существует определенная тенденция по унификации методик и принципов работы рейтинговых агентств.

В настоящее время в России выделяются два регулярно обновляемых рейтинга корпоративного управления: рейтинг корпоративного управления, который присваивается международным рейтинговым агентством Standard & Poor’s, и Национальный рейтинг корпоративного управления «РИД — Эксперт РА».

Рейтинги корпоративного управления могут стать эффективным инструментом для кредитной организации при развитии своей практики корпоративного управления. Рейтинг решает, в первую очередь, задачу анализа имеющейся практики корпоративного управления в банке. Как правило, рейтинговые отчеты, подготавливаемые аналитиками рейтинговых агентств, включают описание положительных моментов и недостатков в практике корпоративного управления. На основе этой информации совет директоров банка при участии корпоративных служб может определить направления улучшения данной практики. Кроме того, возможным преимуществом взаимодействия с рейтинговым агентством может стать получение сотрудниками банка, отвечающими за развитие механизмов корпоративного управления, новых знаний и компетенции в этой области.

Другой составляющей рейтинга корпоративного управления является информационный эффект от его присвоения. Само получение рейтинга корпоративного управления служит сигналом заинтересованным сторонам о внимании банка к проблеме корпоративного управления, стремлении к улучшению отношений с инвесторами. А высокий рейтинг корпоративного управления или положительная динамика его изменения повышают доверие к банку не только инвесторов, но и клиентов. Учитывая, что в настоящее время только два банка получили рейтинг корпоративного управления (ОАО КБ «Соцгорбанк» — Национальный рейтинг корпоративного управления «РИД — Эксперт РА», ОАО «МДМ-Банк» — рейтинг корпоративного управления Standard and Poor’s), получение рейтинга корпоративного управления другим банком будет являться значимым информационным поводом.

II. Аудит корпоративного управления

Аудит корпоративного управления представляет собой комплексную оценку существующей в банке практики корпоративного управления, направленную на выявление ее сильных и слабых сторон в соответствии со специфическими особенностями банка. Под специфическими особенностями понимаются стадия жизненного цикла в развитии банка, его стратегия, требуемая степень контроля со стороны основных собственников и место банка в их инвестиционных интересах, потребность и формы внешнего финансирования инвестиций.

Очевидно, что каждый из этих факторов оказывает прямое и непосредственное влияние на модель корпоративного управления банка. Для примера, критерии для оценки качества корпоративного управления, используемые при присвоении кредитных рейтингов агентствами Fitch и Moody’s, первоочередное внимание уделяют интересам владельцев облигаций. В этой связи в методику включены только те критерии практики корпоративного управления с точки зрения защиты прав акционеров, которые способствуют защите прав владельцев облигаций. При этом банк должен учитывать свою целевую структуру капитала и соответствующим образом находить баланс интересов между финансово заинтересованными сторонами.

Взгляд на проблему корпоративного управления с точки зрения только одного фактора не позволяет с помощью рейтинга решить сложную и многоаспектную задачу поиска оптимальной модели корпоративного управления. Включение в модель других факторов многократно увеличивает сложность данной задачи. Это означает, что банк не может слепо подогнать свою практику корпоративного управления под требования рейтинговых агентств или других заинтересованных сторон и этим удовлетвориться, потому что это будет идти вразрез с интересами других финансово заинтересованных сторон и экономикоправленческими интересами самого банка.

Аудит корпоративного управления позволяет банку решить сложную задачу синтеза оптимальной модели с учетом перечисленных выше факторов.

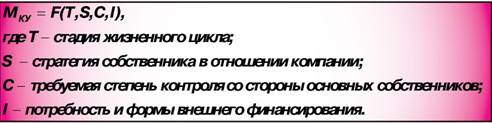

Общий вид функции модели корпоративного управления от специфических факторов компании можно представить как:

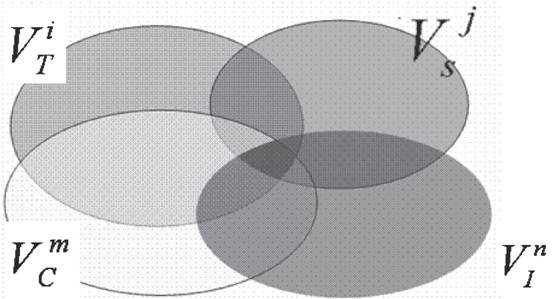

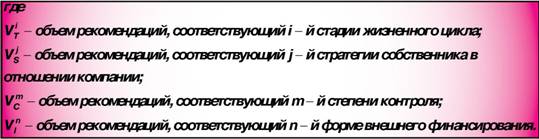

Аудит корпоративного управления, включающий, помимо прочего, предварительное выяснение специфических особенностей банка и его стратегических альтернатив, позволяет сформировать рекомендуемый набор практик корпоративного управления для каждого из факторов оптимальной модели корпоративного управления. На основе их пересечения можно определить значимость каждой из практик корпоративного управления и с учетом этого построить оптимальную модель корпоративного управления. Графически этот процесс можно изобразить следующим образом:

Аудит корпоративного управления позволяет банку сформировать модель корпоративного управления, учитывающую его специфические особенности и стратегические альтернативы, и на основе подготовленных рекомендаций с учетом уровня их значимости сформировать комплексный план по синтезу оптимальной модели корпоративного управления.

Проведенный анализ показывает существенные различия описанных инструментов оценки качества корпоративного управления. Если рейтинг корпоративного управления нацелен прежде всего на получение банком внешней и независимой оценки качества корпоративного управления, которая может быть использована для сопоставления с аналогичными банками и PR-поддержки, то аудит корпоративного управления является внутренним инструментом банка, способствующим повышению эффективности деятельности банка.

Приведенные ниже таблицы отражают ключевые особенности организации работ по присвоению рейтинга и проведению аудита корпоративного управления, а также результаты этих работ.

Этапы работ по аудиту корпоративного управления и рейтингу корпоративного управления

| Аудит | Этап |

Рейтинг |

Получение информации об исходном состоянии КУ в банке на основе специальной анкеты, внутренних документов и публичных источников. |

1 |

Получение информации об исходном состоянии КУ в банке на основе специальной анкеты, внутренних документов и публичных источников. |

Интервью с руководством банка, крупными акционерами, портфельными инвесторами (при наличии таковых) с целью понимания и уточнения стратегических возможностей, интересов, целей и альтернатив банка, их взаимосвязи с системой КУ. |

2 |

Интервью с представителями банка с целью выяснения особенностей сложившейся в нем практики КУ. |

Комплексный анализ всех компонентов системы КУ в банке. |

3 |

Комплексный анализ всех компонентов системы КУ в банке. |

Сравнительный анализ практики КУ в банке с практикой в аналогичных зарубежных и российских банках. |

4 |

Присвоение рейтинга и предоставление отчета о практике КУ в банке. |

Рекомендации для разработки комплексного плана по поэтапному совершенствованию практики КУ в банке на основе стратегии его развития. |

5 |

Круглогодичный мониторинг практики КУ и информационная поддержка присвоенного рейтинга. |

Результаты аудита практики корпоративного управления и рейтинга корпоративного управления

Аудит |

Рейтинг |

|

Аналитический отчет о практике КУ, который может включать следующие элементы:

|

|

Рекомендации для подготовки комплексного плана по поэтапному совершенствованию практики КУ. |

Информационная поддержка присвоенного рейтинга. |