Один из наиболее сложных вопросов при реорганизации компании в форме присоединения – как «разделить» ценные бумаги между акционерами, не нарушив при этом ничьих прав. Возможно несколько вариантов действий, но задача компании – выбрать из них тот, который позволит минимизировать риски судебных разбирательств с акционерами.

Процедура, в ходе которой акции присоединяемого общества замещаются акциями компании, к которой осуществляется присоединение, называется конвертацией акций. При этом ценные бумаги, принадлежащие присоединяемому обществу, погашаются.

Величина пакета акций будущей компании определяется как произведение коэффициента конвертации и количества акций, принадлежащих отдельному акционеру присоединяемых обществ (или всех акций присоединяемого общества с последующим распределением конвертируемых ценных бумаг между акционерами).

Мнение эксперта

Алексей Чурин, руководитель направления финансового консалтинга компании «Евроме-неджмент» (Москва)

Коэффициент конвертации рассчитывается на самом раннем этапе реорганизации, еще до инвентаризации, составления передаточного акта и задолго до формирования заключительной отчетности присоединяемого общества. Он закрепляется в договоре о присоединении или слиянии (в случае данных форм реорганизации), подпи –

санном директорами обществ, и утверждается общим собранием акционеров.

Действующее законодательство не устанавливает специального порядка расчета коэффициента конвертации, на практике он определяется по соглашению сторон. В большинстве случаев коэффициент исчисляется как отношение рыночных стоимостей акций обществ, участвующих в реорганизации (например, стоимость акции присоединяемого общества к стоимости акции реорганизуемого общества). Рыночная стоимость ценных бумаг при этом определяется независимым оценщиком. Их номинальная стоимость на коэффициент не влияет.

Личный опыт

Антон Рогачевский, директор по правовым вопросам ОАО «Пивоваренная компания «Балтика»

В течение 2006 года к нашей компании присоединялись акционерные общества «Пикра», «Вена» и «Ярпиво». Прежде чем дать старт юридическому процессу реорганизации, мы провели оценку рыночной стоимости акций всех участников сделки, причем оценщика выбирали по тендеру среди российских и международных компаний. Кроме того, чтобы окончательно убедиться в корректности оценки, совет директоров «Балтики» дополнительно привлек крупную инвестиционную группу. Она вынесла свое заключение о справедливости отчета об оценке для акционеров «Балтики», фактически проведя оценку оценки, и подтвердила, что определенные ранее параметры рыночной стоимости акций корректны. Дальше начались арифметические расчеты. Коэффициент конвертации определялся простым делением рыночной стоимости акций реорганизуемой компании, то есть «Балтики», на стоимость акций присоединяемых компаний. Только после завершения всех вышеуказанных процедур советы директоров компаний – участников сделки вынесли предложение о реорганизации на рассмотрение акционеров.

Издержки округления

Чаще всего коэффициент конвертации имеет дробное значение. Как следствие, в дальнейших расчетах и число акций получается дробным. Образование и обращение дробных акций прямо предусмотрено Федеральным законом от 26.12.95 № 208-ФЗ «Об акционерных обществах» (далее – Закон № 208-ФЗ. – Прим. ред.) лишь для консолидации акций, когда две или более акций присоединяемого общества конвертируются в одну новую акцию той же категории (типа). При этом права акционера не ущемляются: дробная ценная бумага обращается наравне с целыми акциями и предоставляет владельцу права в соответствующем объеме (п. 3 ст. 25 Закона № 208-ФЗ). Иные случаи применения дробных ценных бумаг в законе не упомянуты. Дроби довольно часто возникают в результате расчетов, а компании вынуждены от них уходить. Для этого на практике, в частности, округляют либо коэффициенты конвертации, либо применяют округление в расчетах числа акций. И здесь все может оказаться не так однозначно «безоблачно» для акционеров.

Мнение эксперта

Олег Москвитин, эксперт службы правового консалтинга компании «Гарант». Проблемы с дробными коэффициентами обычно решаются двумя способами, каждый из которых не противоречит закону. Первый – округление расчетного дробного количества акций, которые должны быть выпущены правопреемником (см. например, постановление ФАС Северо-Западного округа от 07.03.07 №А05-7610/2006-17). При этом происходит перераспределение как стоимостей пакетов акций, принадлежащих акционерам, так и акционерных прав: для одних эти показатели уменьшатся, для других – наоборот. Второй способ – округление самого коэффициента, также влекущее за собой эффект перераспределения. Эффективное средство от перераспределения прав акционеров – дробление или консолидация

акций правопредшественника: при этом уменьшить или увеличить стоимость акций компаний можно таким образом, что коэффициент конвертации окажется целым числом. Соответствующее решение следует принимать одновременно с решением о реорганизации. Ну а самым простым способом борьбы с перераспределением может стать выплата компенсаций «пострадавшим» акционерам.

Порядок расчета коэффициента конвертации определяется по соглашению сторон – участников реорганизации и закрепляется в договоре

Рассмотрим подробнее, каким образом тот или иной подход к округлению отразится на акционерах компании-правопреемника.

Округляем расчетные показатели

В ряде случаев Закон № 208-ФЗ предусматривает округление в расчетах числа акций:

- при приобретении обществом размещенных им акций (ст. 72);

- при выкупе обществом акций по требованию акционеров (по правилам ст. 75, 76);

- при акцепте направленного в ОАО добровольного предложения о приобретении ценных бумаг (ст. 84).

Поскольку в названных случаях закон не допускает образования дробных акций, то число ценных бумаг, подлежащих приобретению и выкупу у каждого акционера, определяется в целых числах, то есть с округлением.

Округление расчетных показателей при конвертации ничем принципиально не отличается от округлений при вышеперечисленных корпоративных мероприятиях. Его следует признать законным с точки зрения действующих норм права, не допускающих при реорганизации образования дробных акций. Подчеркнем, что округляются именно дробные показатели, образуемые при

расчетах, но на лицевых счетах акционеров в реестре размещаются только целые акции.

В результате округлений возникает так называемый эффект перераспределения, который может быть довольно значительным. Он заключается, во-первых, в изменении объема контроля: при округлении расчетных показателей в большую сторону акционеры приобретают один голос, а в меньшую – теряют. Во-вторых, меняется стоимость пакета акций, принадлежащего акционерам обще-ства-правопредшественника.

Пример 1

Рыночная стоимость акции присоединяемого общества (Pп) составляет 2,45 руб., реорганизуемого общества (Рр) – 2,40 руб. При таких условиях коэффициент конвертации составит:

Кконв.= Pп/Pр = 2,45 руб./2,40 руб. = 1,02 В обществе три акционера:

акционеру А принадлежат 842 акции; акционеру Б принадлежат 759 акций; акционеру В принадлежат 670 акций. По итогам расчетов акционерам будет причитаться следующее количество акций правопреемника: акционер А получит: 842 ? 1,02 = 858,84 акции; акционер Б получит: 759 ? 1,02 = 774,18 акции; акционер В получит: 670 ? 1,02 = 683,40 акции. Как уже отмечено, на практике дробные значения результата расчетов округляются до целых чисел в соответствии с общепринятыми арифметическими правилами округления. Акционерам будет принадлежать 859, 774 и 683 акции соответственно.

В стоимостном выражении возможный перераспределительный эффект (Эперер) конкретного акционера рассчитывается по следующей формуле:

Эперер = Рр ? Д, где Рр – рыночная стоимость акции реорганизуемого общества,

Д – количественный перераспределительный эффект полученный отдельным акционером.

Эперер А = 2,40 х (859 – 858,84) = 0,37 руб.;

Эперер Б = 2,40 х (774,18 – 774) = 0,42 руб.;

Эперер В = 2,40 х (683,40 – 683) = 0,96 руб.

Таким образом акционер А получит в результате округления «прирост» количества акций в 0,16 шт. (0,37 руб.) Акционер Б «потеряет» 0,18 шт. (0,42 руб.), акционер В – 0,4 шт. (0,96 руб.).

Приведенный пример не отражает полной картины, поскольку перераспределительный эффект может достигать гораздо более существенных размеров. Когда рыночная стоимость акций, принадлежащих акционерам присоединяемого общества, исчисляется миллионами рублей, то и погрешность может составить миллионное значение.

Личный опыт

Антон Рогачевский, директор по правовым вопросам ОАО «Пивоваренная компания «Балтика»

Довольно часто по итогам расчетов компании получают коэффициент конвертации с большим количеством знаков после запятой. Не стала исключением и наша компания. Но мы заранее допускали возникновение такой ситуации. Чтобы упростить арифметические расчеты при конвертации и не допустить возникновения перераспределительного эффекта, в договоре о присоединении и в решении о выпуске акций были предусмотрены правила округления количества акций (математические). Эти правила утвердили все акционеры.

Округляем коэффициенты

Иногда правила округления применяются непосредственно к полученному дробному коэффициенту – его подгоняют под целое число. Участники реорганизации сталкиваются с альтернативой: либо искусственно подобрать целый коэффициент конвертации, либо использовать объективно обоснованный, но дробный коэффициент. Вопрос в том, какой из подходов в большей мере обеспечивает права акционеров.

Пример 2

К компании присоединяются два акционерных общества.

Рыночная стоимость акций присоединяемых обществ: P1п = 2,45 руб. P2п = 4,65 руб.

Рыночная стоимость акций реорганизуемого общества: Pp = 2,40 руб.

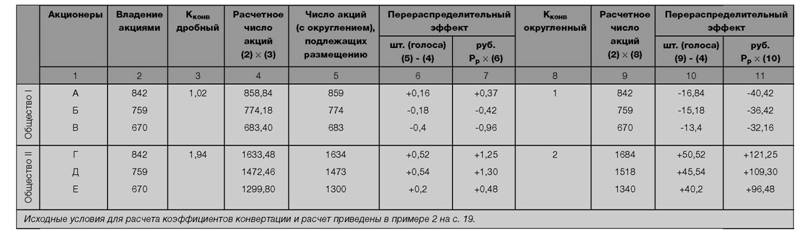

Коэффициенты конвертации рассчитаем как соотношение рыночных стоимостей ценных бумаг, участвующих в конвертации: К1конв = P1п / Pp = 2,45руб. / 2,40 руб. = 1,02; К2конв = P2п / Pp = 4,65 руб. / 2,40 руб. = 1,94. В каждом обществе три акционера, которым принадлежит определенное количество акций. Расчеты по конвертации акций в ходе реорганизации с использованием дробных и округленных коэффициентов конвертации представлены в таблице на с. 20.

Результаты приведенного в примере 2 расчета свидетельствуют, что при округлении коэффициента конвертации перераспределительный эффект окажется существеннее, чем при округлении расчетных показателей, образуемых при применении дробного коэффициента.

От количества акций, которым владеет акционер, прямо зависит и то, сколько он выиграет или проиграет по итогам расчетов с применением округленных коэффициентов конвертации.

Дробление акций как альтернатива

Перераспределительный эффект, как мы могли убедиться, порой ставит акционеров в неравные условия при конвертации акций. В такой ситуации, по мнению автора, альтернативой округлению может стать дробление акций общества-правопре емника.

Личный опыт

Антон Рогачевский, директор по правовым вопросам ОАО «Пивоваренная компания «Балтика»

С целью получения максимально обоснованных коэффициентов конвертации перед началом процедур по реорганизации номинальная стоимость акций реорганизуемых компаний уменьшалась. Например, когда к нашей компании присоединялись «Тульское пиво» и «Балтика-Дон», то до начала процесса реорганизации номинальная стоимость акций «Балтики» была уменьшена с 80 руб. до 1 руб. Эта процедура принесла двойной результат – увеличилось количество акций в обращении, а также появилась возможность вычислить коэффициенты конвертации с максимальной точностью, что, в свою очередь, позволило в полной мере соблюсти права акционеров.

Рассмотрим примеры дробления акций при различной стоимости акций реорганизуемого общества: если рыночная стоимость акций реорганизуемого общества меньше рыночной стоимости акций присоединяемого общества (пример 3, А) или же больше (пример 3, Б).

Пример 3

А. Стоимость акций реорганизуемой компании меньше стоимости акций присоединяемого общества

Уставный капитал (УК) присоединяемого общества – 20 000 акций номинальной стоимостью 1 руб. Рыночная стоимость одной акций (Pп) – 7,50 руб.

УК реорганизуемого общества – 40 000 акций номинальной стоимостью 0,5 руб. Рыночная стоимость одной акции (Pp) – 3,40 руб. При таких условиях коэффициент конвертации составляет:

Кконв = Pп / Pp = 7,5 руб. / 3,4 руб. = 2,21. Таким образом, за одну аннулированную акцию присоединяемого общества следует разместить 2,2 акции нового (дополнительного) выпуска реорганизуемого общества.

Раздробим одну акцию реорганизуемого общества на десять. Уставный капитал общества теперь состоит из 400 000 акций номинальной стоимостью 0,05 руб. Рыночная стоимость одной акции уменьшилась в 10 раз и составила 0,34 руб. Коэффициент конвертации выражается следующим показателем:

Кконв = Рп / Рр = 7,5 руб. / 0,34 руб. = 22. За одну аннулированную акцию присоединенного общества номинальной стоимостью 1 руб. акционерам этого общества будет размещено 22 акции общества-правопреемника с номиналом 0,05 руб.

Б. Стоимость акций реорганизуемой компании больше стоимости акций присоединяемого общества

УК присоединяемого общества – 100 000 акций номинальной стоимостью 0,4 руб., Pп = = 2,60 руб.;

УК реорганизуемого общества до начала реорганизации – 10 000 акций номинальной стоимостью 4 руб., Рр = 8,13 руб.

При таких условиях коэффициент конвертации составил:

Кконв = Рп / Рр = 2,6 руб. / 8,13 руб. = 0,32. За одну аннулированную акцию присоединяемого общества следует разместить 0,32 акции нового (дополнительного) выпуска реорганизуемого общества.

Теперь одну акцию реорганизуемого общества стоимостью 4 руб. раздробим на сто акций. В результате дробления рыночная стоимость одной акции уменьшится и составит 0,0813 руб. Коэффициент конвертации выражается следующим показателем:

Кконв = Рп / Рр = 2,6 руб. / 0,0813 руб. = 32. Теперь за одну аннулированную акцию присоединяемого общества его акционерам будет размещено 32 акции нового (дополнительного) выпуска реорганизованной компании.

При реорганизации конвертация акций неизбежна, но ее сценарии могут быть различными. Самые простые – подгонка коэффициента конвертации под целое число -порождают самый значительный эффект перераспределения.