Новые экономические условия заставляют по-новому взглянуть на принципы корпоративного управления в компании. Еще год назад на погрешности топ-менеджеры смотрели сквозь пальцы, внушая себе и акционерам, что недостатки связаны с бурным ростом, их легко устранить, а риски столь незначительны, что не заслуживают должного внимания. Сейчас компании пересматривают свой подход к корпоративному управлению, значительно приблизившись к западным коллегам. Таким образом, кризис становится двигателем прогресса.

За последние полгода компании стали приспосабливаться к новым реалиям – деятельности в условиях кризиса. Если раньше западные инвесторы закрывали глаза на недостаточную финансовую прозрачность компаний и слабо развитое в этих странах корпоративное управление, вполне окупавшееся сверхприбылями и верой в почти безграничный рост рынков, то сегодня ситуация кардинально изменилась. В настоящее время сжимается спрос на продукцию, а обслуживание долговой нагрузки в условиях ограниченного доступа к финансовым ресурсам определяет устойчивость организаций. Повышение риска вложений заставляет банки, частных инвесторов и государство более внимательно подходить к оценке компании как объекту инвестиций (или получателю прямой государственной поддержки). При этом основополагающими факторами при принятии того или иного решения является развитая практика корпоративного управления и финансовая прозрачность бизнеса.

У истоков

Если рассматривать историю развития практики корпоративного управления в странах СНГ, то станет ясно: в течение долгого времени представление о корпоративном управлении у руководства многих компаний ограничивалось созданием совета директоров и, в лучшем случае, комитета по аудиту, а также реформированием корпоративной структуры собственности (владения). Это было скорее вынужденной мерой – как ответ на корпоративные скандалы, потрясшие США и европейское сообщество в начале века.

Если рассматривать историю развития практики корпоративного управления в странах СНГ, то станет ясно: в течение долгого времени представление о корпоративном управлении у руководства многих компаний ограничивалось созданием совета директоров и, в лучшем случае, комитета по аудиту, а также реформированием корпоративной структуры собственности (владения). Это было скорее вынужденной мерой – как ответ на корпоративные скандалы, потрясшие США и европейское сообщество в начале века.

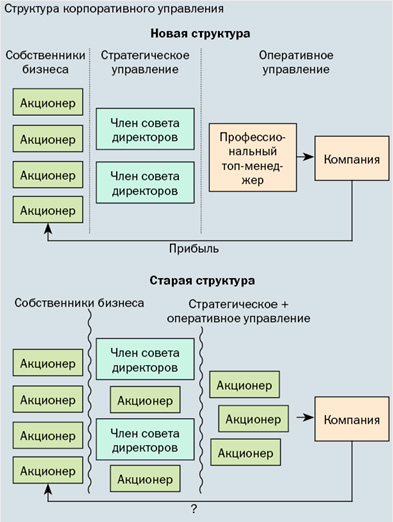

На законодательном уровне были приняты нормативные акты, призванные защитить инвесторов: акт Сарбейнса-Оксли в США, 8-я директива ЕС, а также становые кодексы корпоративного поведения, из которых позаимствован и включен в требования листинга основных торговых площадок целый ряд положений. При этом зачастую в частных компаниях советы директоров состояли из топ-менеджеров этих организаций, а иногда они же были и собственниками бизнеса. Фактически ни о каком разделении полномочий речи быть не могло. Да и аргументы, звучавшие в тот период, казались большинству весьма вескими: кто лучше собственника может блюсти интересы бизнеса? кто, если не собственник (он же руководитель), возьмет на себя риски, связанные с принятием ключевых для этого бизнеса решений?

Вторую волну, побудившую организации пересмотреть практики корпоративного управления, вызвал бурный рост IPO. Существовала прямая связь между инвестиционной привлекательностью компании, уровнем ее корпоративной зрелости и качеством руководства. Так, по данным исследования «Эрнст энд Янг», проведенного в 2007 году, для 69 процентов опрошенных инвесторов прозрачность бизнеса являлась наивысшим приоритетом при принятии инвестиционных решений. 82 процента инвесторов готовы были платить премию за акции предприятия с успешной практикой в области риск-менеджмента. При этом 61 процент опрошенных высказывал свою готовность отказаться от инвестиций вообще – только по причине недостаточно эффективной системы управления рисками (СУР).

Несмотря на то, что многие российские IPO были очень успешными, общий накал бума покорения международных рынков все же дал о себе знать. Ряд компаний проводили подготовку к первичному размещению своих акций в большой спешке, зачастую даже за 6 месяцев, и к моменту выхода на зарубежные рынки капитала просто не достигли нужного уровня готовности, что и привело к негативной динамике цен на акции этих организаций. Надо отметить, что такие действия нанесли ущерб не только интересам акционеров данных компаний, но и оказали серьезное влияние на рейтинги фондового рынка.

По мнению отдельных инвесторов и аналитиков, причинами неудач IPO отдельных российских предприятий послужили несколько факторов. Прежде всего, это отсутствие четких целей размещения и завышение стоимости своих акций. Во-вторых, недостаточно прозрачная отчетность и недостатки в уровне корпоративного управления. Тем не менее, для многих компаний жизнь после IPO изменилась – они оказались на рубеже становления новой практики корпоративного управления: вместо формальных заверений в приверженности этой концепции пришло наконец-таки понимание ее практической ценности.

По стечению обстоятельств

Время шло, и в результате стремительное развитие бизнеса привело к тому, что стала прослеживаться устойчивая тенденция удаления акционеров от оперативного руководства компанией с передачей значительного объема полномочий профессиональным менеджерам. Начала выстраиваться современная модель корпоративного управления, включающая собственников бизнеса (в форме акционеров), которые из числа доверенных лиц назначают совет директоров. Он, в свою очередь, позволяет осуществлять надзор за соблюдением интересов собственников в бизнесе и определяет главный исполнительный орган компании – профессионального топ-менеджера, наделяемого задачами разработки стратегии бизнеса, найма персонала, организации построения и управления бизнес-процессами компании и т. д. В конечном итоге собственники получают результат – генерацию прибыли и увеличение стоимости бизнеса.

Данная модель проходит испытание кризисом, который сопровождается сокращением производства и инвестиций, довольно значительными увольнениями, меньшей доступностью к финансовому и административному ресурсу, ростом стоимости кредита и ухудшением платежеспособности контрагентов. Сегодня никто не берется сказать, насколько долго затянется кризис. По самым распространенным оценкам, которые сегодня звучат, он составит от полутора до двух лет. Но уже в настоящее время проявляются контуры корпоративного управления, соответствующие новым реалиям.

Слаженные действия

Сейчас основными критериями эффективности корпоративного управления являются:

Сейчас основными критериями эффективности корпоративного управления являются:

- независимый совет директоров;

- инициативно действующий комитет по аудиту;

- комитет по вознаграждениям и механизмы привязки вознаграждения исполнительного руководства компании к ее акционерной стоимости и долгосрочным целям;

- действенные процессы управления рисками и адекватная система внутреннего контроля;

- независимая функция внутреннего аудита;

- эффективный внешний аудит и процедуры прозрачности и раскрытия информации.

Каждый из этих элементов является неотъемлемым и значимым компонентом практики корпоративного управления, но ни один из них еще не является достаточным, чтобы считать эту практику хорошей. В основе эффективного корпоративного управления лежит баланс и взаимодействие всех его компонентов.

Недооценка значимости

Довольно часто у представителей компаний возникает вопрос: какова же практическая ценность эффективного корпоративного управления в настоящий момент? Ответ чрезвычайно простой: это повышение стоимости бизнеса (после катастрофического падения и возврата к индикаторам конца 90-х), удешевление привлечения капитала и упрощение доступа к нему, более справедливая оценка бизнеса инвесторами и рейтинговыми агентствами, снижение финансовых и операционных рисков, повышение устойчивости организации при изменении внешних факторов.

Каковы же условия и секрет успеха при построении эффективного корпоративного управления в компании? В первую очередь надо помнить, что корпоративное управление – это не только организация деятельности совета директоров, система взаимоотношений с акционерами и соблюдение их прав. Это интегрированный подход к построению основ и механизмов, с помощью которых осуществляется управление бизнесом, в том числе вопросы стратегического планирования, управления рисками, обеспечения соответствия деятельности компании требованиям законодательства, которые бы позволили ей проходить кризисы с меньшими потерями.

Возможные покупки подешевевших активов и давление успешных предприятий на их менее удачливых конкурентов будут способствовать созданию прозрачных и понятных корпоративных структур, включая структуру собственности и операционную структуру. Они должны соответствовать общепринятым стандартам, в том числе это касается налогов, а также способны обеспечивать основу для своевременной подготовки консолидированной отчетности. Стратегия компании должна быть подкреплена набором финансовых и нефинансовых показателей, позволяющих оценить состояние и перспективы компании в среднесрочной и долгосрочной перспективе, а управление рисками должно быть неотъемлемой частью стратегического планирования.

Однако в ходе проведения исследования «Эрнст энд Янг», ранее упомянутого в данной статье, 59 процентов генеральных и финансовых директоров признались, что они не реализуют полноценный процесс управления рисками. По всей видимости, проблема зачастую заключается не столько в самом отсутствии механизмов риск-менеджмента, сколько в недостатках централизованного управления этим процессом в компании, когда в него вовлечены и внутренние аудиторы, и другие подразделения компании, однако при этом отсутствует единая методологическая основа для выявления и оценки рисков.

Между тем 48 процентов инвесторов отозвали свои инвестиции именно по причине недостаточно эффективной, по их мнению, СУР на предприятии. Надо отметить, что внимание инвесторов к СУР в компаниях за последние год-два возросло как никогда, а с 2007 года система управления рисками была даже включена рейтинговым агентством Standard & Poor’s в методологию определения рейтинга корпоративного управления. Этот подход основывается на предположении, что в долгосрочной перспективе организация со зрелой СУР финансово более устойчива и способна выполнить свои обязательства, так как развитая культура управления рисками способствует долгосрочному, стратегическому подходу к руководству бизнесом.

Жестокие реалии

Примеров негативных последствий, вызванных недооценкой рисков организаций, на рынке предостаточно. Самый яркий из них: ипотечный кризис в Америке, когда кредит выдавался с минимальной оценкой кредитоспособности заемщика, а зачастую и без подтверждения доходов. На волне роста рынка недвижимости в СНГ происходили (разумеется, меньшие на порядки по масштабам) процессы. Банки снижали требования к минимальному первоначальному взносу, одобряли предоставление кредита на гораздо большие суммы, нежели способен будет обслужить заемщик. К чему привела подобная деятельность? Банки отказываются от ипотечных продуктов и прекратили инвестиции в недостроенные объекты, замаячили реальные дефолты по ранее выданным кредитам. Это говорит о том, что участники рынка будут вынуждены перейти от формализованных структур управления рисками к проактивному мониторингу и управлению ими в режиме реального времени – будь то управление кредитными или операционными рисками.

Существенно меняется и роль внутреннего аудита в компаниях – многие эксперты пророчат фундаментальные изменения миссии и роли внутреннего аудита в ближайшие пять лет. Основная макротенденция, по их мнению, заключается в смещении фокуса внутреннего аудита с оценки контрольных механизмов на объективную оценку СУР компании. Это вполне закономерно, поскольку в процессе продвижения бизнеса к организованному управлению рисками ценность традиционного внутреннего аудита, вероятно, будет в дальнейшем снижаться. Вместе с тем это потребует роста профессионализма персонала подразделений внутреннего аудита.

Акценты смещены

Традиционных для аудиторов навыков, в том числе в области подготовки финансовой отчетности, сейчас уже недостаточно – растет спрос на профессионалов внутреннего аудита в таких областях, как информационные технологии, управление рисками (в том числе оценка рисков мошенничества), оценка рисков при слияниях и поглощениях, рисков инвестиционных проектов. Несмотря на то, что многие подразделения внутреннего аудита играют лидирующую роль (49 процентов) в процессах выявления и оценки рисков в организациях, только 17 процентов среди респондентов (более 200 компаний, известных по всему миру) уверены, что оценка рисков проводится ими на достаточно компетентном уровне. Еще 38 процентов опрошенных отметили, что их участие в системе управления рисками компании существенно ограничено.

Пока только косвенно можно судить о том, насколько потенциальная погрешность менеджмента компаний и их внутренних аудиторов в оценке рисков могла повлиять на текущее положение предприятий в условиях кризиса. Не секрет, что нестабильная обстановка заставила многих пересматривать численность и состав подразделений по внутреннему аудиту и управлению рисками. Но даже такая, казалось бы, негативная тенденция, пошла многим компаниям на пользу. И она заключается вовсе не в сокращении затрат на содержание персонала, как это может показаться на первый взгляд. Наоборот, внутренний аудит и опытные специалисты по управлению рисками в период кризиса активно помогают менеджменту искать пути оптимизации затрат с наименьшими потерями для будущего компании и с учетом долгосрочных перспектив, участвуют в разработке антикризисных программ, оценивают и просчитывают последствия поспешных решений органов управления организации в условиях провокационного поведения рынка.

«Правильный» внутренний аудит не боится влияния кризиса, поскольку для него это лучшее время продемонстрировать свой истинный «фактор стоимости». Поэтому рост конкуренции на рынке персонала стран СНГ, связанный с привлечением квалифицированных внутренних аудиторов и специалистов по управлению рисками, был и по-прежнему остается достаточно высоким.

Наконец, нельзя не упомянуть еще об одной тенденции. Учитывая возросшую значимость и развитие практики корпоративного управления, у компаний появилась насущная потребность производить ее периодическую оценку. Ведь корпоративное управление отражает внутреннее «здоровье» предприятия. Безусловно, независимые рейтинговые агентства являются весьма авторитетными и независимыми органами. Но как узнать, готова ли компания к получению независимого публичного рейтинга, как управлять текущими изменениями, какие действия необходимо предпринять для совершенствования практики корпоративного управления? На эти вопросы может и должен помочь ответить внутренний аудит.

Задача внутреннего аудита, определяемая в Международных профессиональных стандартах Института внутренних аудиторов, – производить оценку системы корпоративного управления – долгое время недооценивалась как самими внутренними аудиторами, так и комитетами по аудиту. Причины могут быть самыми разными – от недооценки практики корпоративного управления и ее значимости организациями до банального отсутствия методологии и опыта такой работы у внутренних аудиторов. И там, где внутренний аудит обладает соответствующими навыками и компетенциями в области корпоративного управления, он также сегодня сможет приносить своей компании, руководству и акционерам значительную пользу.

Кризис ломает стереотипы

Несмотря на неопределенности, которые привнес данный кризис, очевидно, что он будет катализатором, побудившим компании пересмотреть свои практики корпоративного управления, отвечающие новым вызовам и реалиям. И если говорить о странах СНГ, то коснутся они прежде всего вопросов создания прозрачной корпоративной структуры, совершенствования процедур управления рисками и изменения роли внутреннего аудита.

Возможно, большинству предприятий кризис откроет истинное положение вещей: корпоративное управление – это не «пустые» слова, это не просто красивая обертка, которая открывает пути на международные рынки капитала и способствует легкому привлечению инвесторов. Это трудный процесс выстраивания механизмов и инструментов для управления компанией, неуклонного повышения ее стоимости, формирования безупречной репутации и поддержания доверия инвесторов даже в сложившейся непростой ситуации.

Выстраивание корпоративного управления только на первый взгляд кажется весьма простым упражнением. Вряд ли найдется хотя бы одна пара организаций с абсолютно идентичными подходами и практикой корпоративного управления. В каждом случае это уникальный процесс, который можно сравнить с искусством – компаниям необходимо умелое использование коммуникативных и экспертных навыков советов директоров и менеджмента.