Соблазн для украинских банков «взять ноту» очень велик, поскольку внедрение в действующую практику такого привлекательного инструмента рефинансирования выданных кредитов, каким является кредитная нота, предоставляет им «зеленую» улицу на международный рынок капиталов.

Для большинства отечественных банков зарубежные капиталы недоступны. Как говорится: «видит око да зуб не ймет»! Прорваться на международный рынок капиталов мешают низкие мировые рейтинги или, увы, вообще их отсутствие. Заработать почетный кредитный рейтинг можно, прежде всего, при наличии достоверной и прозрачной банковской отчетности, что является камнем преткновения для большинства украинских кредитных институтов (Агентство финансовых инициатив и Standart & Poor`s обнародовали результаты исследования информационной прозрачности украинских банков в 2006 году. Инициаторы мониторинга проанализировали 30 крупнейших банков, на долю которых приходится 78% активов банковской системы Украины, и установили, что уровень раскрытия ими информации составляет 41,9% [1]).

Да и по капитализации средний отечественный банк в десятки раз меньше среднего европейского банка. Поэтому тесны врата и узок путь для банков Украины на международный финансовый рынок, настроенный на масштабы капитализации банков США и Европы. «Близок локоть да не укусишь!» В создавшихся условиях приемлемым трамплином на пути создания публичной истории заимствований и скорейшего попадания на мировой рынок капиталов могут стать кредитные ноты.

Современный международный рынок производных финансовых инструментов, находясь в постоянном поиске оптимальных приемов и способов управления банковскими рисками, предложил кредитные ноты как действенный финансовый инструмент управления кредитными рисками и отшлифованную практикой форму международного финансирования. В середине 90-х годов прошлого века кредитные ноты буквально заполонили западный рынок ценных бумаг.

Развиваясь быстрыми темпами, они по объемам оборота превысили сотни миллиардов долларов. Эта финансовая технология получила название синтетической секъюритизации.

К сожалению, в арсенале финансового рынка Украины используется инструментарий позапрошлого века — это акции и облигации. Если западные банки доминантой своей деятельности считают управление кредитными рисками с привлечением новейших инструментов рынка кредитных деривативов, украинские банки в основном озабочены аккумулированием финансовых ресурсов. В этом аспекте отечественная банковская система находится в глубоком ауте, катострофически отставая от банковских систем развитых стран. Украинским законодателям и исполнительной власти при решении вопроса о «запуске» на финансовый рынок новых финансовых инструментов необходимо настраиваться на мысль: «Запретить нельзя допустить»,— и поставить запятую перед «допустить». Будьте вежливы: если вас ждут большие дела, не заставляйте себя ждать.

Для отечественных банковских аналитиков и практиков новые инструменты рефинансирования выданных кредитов представляют несомненный интерес, поскольку позволяют увидеть перспективы и важнейшие направления развития мирового рынка производных финансовых инструментов, использовать в будущем их технологию в банковских реалиях Украины, придать им еще большую гибкость для удовлетворения специфических потребностей украинских клиентов при страховании кредитного риска.

Вместе с тем надо себе усвоить, что «эта повозка окажется без колес», если украинские банки будут и дальше занимать положение «догоняющего развития» относительно более передовых западных контрагентов, зеркально заимствуя отдельные элементы зарубежной банковской практики, не адаптированные к украинским экономическим реалиям.

«НОТНАЯ ГРАМОТА»

Кредитная нота — эмиссионная ценная бумага, закрепляющая право ее владельца на получение от эмитента кредитной ноты в предусмотренный в ней срок ее номинальной стоимости и фиксированного в ней процента от номинальной стоимости, производимых в его пользу заемщиками по кредитным договорам, на условиях и в порядке, установленных договором об участии в кредитном риске.

Кредитные ноты (notes) представляют собой краткосрочные и среднесрочные долговые обязательства, эмитентом которых могут выступать как банки, так и корпоративные участники рынка. Кредитные ноты, в отличие от забалансовых инструментов, или собственно кредитных деривативов (форвардов, свопов, опционов, индексных инструментов), относятся к группе инструментов, учитываемых на балансе и являющихся балансовыми аналогами и заменителями кредитных деривативов (ноты, секъюритизиро-ванные активы). Ноты, обращающиеся на рынке кредитных деривативов, отличаются привязкой к кредитным характеристикам базового актива. Для украинских банков несомненный интерес будут представлять простые связанные кредитные ноты (credit-linkednotes, CLNs) и переупакованные ноты (repackagednotes).

Эмиссия кредитных нот не представляет ничего необычного для коммерческих банков, эмитировавших еврооблигации. В процедуре обычно заняты пять участников — заемщик, кредитор, андеррайтер, организатор и депозитарий. Заемщик — это непосредственно эмиссионная организация, организовавшая выпуск кредитных нот под привлеченный кредит. В качестве кредитора выступает организующий банк, который, непосредственно предоставляет кредит и выпускает CLNs. Непременное требование к банку-оригинатору — высокая устойчивость и стабильность. Третий участник процедуры — андеррайтер, то есть первый держатель CLNs, обеспечивающий их дальнейшее распространение. Весь процесс корректируется и координируется четвертым участником процедуры — организатором. Пятый участник — депозитарий, является ответственным за проведение расчетов по кредитным нотам.

Будущее применение кредитных нот на украинском и западном финансовых рынках будут, по всей видимости, значительно отличаться. Украинские CLNs — это, в основном, форма международного финансирования. Иными словами, в банковскую практику Украины кредитные ноты «встроятся» как делегаты западных кредитных институтов.

Организатором эмиссионной процедуры будет, скорее всего, не банк-кредитор, заинтересованный в диверсификации кредитных рисков по портфелю ранее предоставленных кредитов, а непосредственно украинский заемщик, стремящийся привлечь денежные потоки мирового рынка капиталов. Участие в эмиссионной процедуре крупного иностранного банка в значительной степени условно-виртуальное, поскольку его не тяготит бремя кредитных рисков заемщика, но является обязательным условием схемы организации эмиссии, согласно которой иностранный банк выступает в роли посредника между заемщиком и конечными инвесторами. Будет складываться парадоксальная ситуация: украинский инвестор будет кредитовать украинское предприятие, но платить за это деньги западному банку только потому, что в его стране есть кредитная нота, а у нас нет. Стало быть, украинским законодателям, чтобы не кормить чужих, надо смелее подходить к конструированию и внедрению в банковскую практику таких инструментов как кредитные ноты.

Методология эмиссии кредитных нот основана на последовательном прохождении следующих этапов:

- оценка инвестиционной привлекательности обязательств заемщика;

- предоставление иностранным банком кредита под эмиссию CLNs;

- заключение договора об участии в кредитном риске.

По договору об участии в кредитном риске одна сторона (участник) передает другой стороне — кредитной организации, являющейся кредитором по кредитному договору, денежные средства, а кредитная организация обязуется передавать участнику часть выплат, производимых в ее пользу заемщиком по этому кредитному договору. Условия и порядок расчетов кредитной организации и участника устанавливаются договором об участии в кредитном риске. Следует отметить, что участники эмиссионной процедуры могут меняться ролями и, при этом, разыграть начатое «как по нотам»: например, кредитор может выступать в роли организатора и депозитария одновременно. Удобным обстоятельством служит возможность эмиссии кредитных нот не на всю сумму кредита, а лишь на часть ее. В результате у банков появляется удачная возможность разрезать большие рискованные кредиты на мелкие, и продать их по отдельности сторонним инвесторам.

К преимуществам кредитных нот также следует отнести отсутствие обеспечения. Как известно, банковский кредит не выдается без поручительства или залога, что представляет еще одну трудно преодолимую преграду на пути к получению вожделенного капитала. По сравнению с синдицированными кредитами, CLN обеспечены более широким кругом потенциальных инвесторов, а также возможностью управления посредством выпуска дополнительных траншей. Это, в свою очередь, приведет к уменьшению стоимости займов в дальнейшем. Кредитные ноты дают возможность, в случае проведения быстрого оборота, досрочно погасить кредит, снизив, таким образом, его стоимость. Ну, и последним преимуществом можно назвать возможность формирования публичной кредитной истории. А это уже первый шаг к более серьезному заявлению на международном рынке — размещению еврооблигаций. Именно все перечисленные особенности и делают кредитные ноты популярными среди других способов заимствования [2].

Таким образом, кредитные ноты как чрезвычайно мобильный инструмент рефинансирования кредитов и управления кредитными рисками обладают преимуществами, которые распространяются на всех участников эмиссионной процедуры: для инвестора это возможность извлекать высокую норму прибыли, генерируя новые масштабы кредитования потенциальных заемщиков (ставка по кредитным нотам, как правило, на сто-двести базисных пунктов выше, чем, например, по еврооблигациям, то есть инвесторы получают на 1–2% больше); для банка-кредитора, это, во-первых, возможность рефинансирования выданного кредита и диверсификации, «распыления» кредитных рисков на сторонних инвесторов, а, во-вторых, получение возможности оперативно рефинансировать кредитный портфель и мобильно управлять ликвидностью; для заемщика это возможность улучшения своей покупательной способности посредством получения дополнительных финансовых средств, необходимых для расширения и развития бизнеса.

В зарубежной банковской практике наибольшее применение получили кредитные ноты с подключением механизма дефолтных свопов. Благодаря данной особенности они получили название дефолтных нот.

Cвоп представляет собой торгово-финансо-вую обменную операцию, в которой заключение сделки о купле (продаже) ценных бумаг валюты сопровождается заключением контрсделки, сделки об обратной продаже (купле) того же финансового инструмента через определенный срок на тех же или иных условиях.

Виды своп-операций: своп с целью продления сроков действия ценных бумаг, т. е. продажа ценных бумаг и одновременная покупка такого же вида ценных бумаг с более длительным сроком действия; валютная своп-операция заключается в покупке иностранной валюты с немедленной оплатой в национальной валюте с условием последующего обратного выкупа; своп-операция с процентами состоит в том, что одна сторона (кредитор) обязуется выплатить другой проценты, получаемые от заемщика по ставке «либор» (ставка по краткосрочным кредитам, предоставляемым лондонскими банками другим первоклассным банкам в обмен на обратную выплату по фиксированной в договоре ставке).

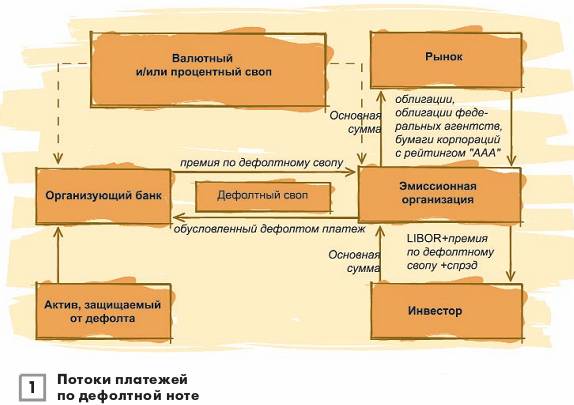

На практике механизм заключения сделки с дефолтными нотами выглядит следующим образом (рис. 1):

- Инвестор приобретает ноту у эмиссионной организации, в роли которой обычно выступают либо сами корпоративные заемщики, либо специально привлеченные трастовые фонды.

- Полученные от продажи ноты денежные средства эмитент использует для приобретения высококлассных ценных бумаг. Под последними следует понимать, прежде всего, бумаги с высоким кредитным рейтингом: казначейские облигации (treasuries); ценные бумаги федеральных агентств США (agencies); корпоративные облигации с рейтингом ААА. Как правило, нота структурирована таким образом, что при наступлении дефолта по активу основная сумма, подлежащая по окончании срока погашению инвестору, сокращается на определенную величину.

- Важную роль в данной схеме играет организующий банк. Он выплачивает эмитенту нот, а тот в свою очередь — инвестору, спрэд оговоренного размера в обмен на платежи, обусловленные дефолтом. Инвестор за принятие на себя риска дефолта по активу получает премию в размере ставки LIBOR плюс заранее определенное количество базисных пунктов [3].

Дефолтная нота — довольно простой, но чрезвычайно гибкий инструмент. Так, ее структура позволяет определять в качестве указанного предприятия широкий круг субъектов — от корпораций с высоким кредитным рейтингом и правительств развитых стран до эмитентов высокодоходных бумаг и правительств стран с развивающимися рынками. Актив, лежащий в основе контракта, может быть достаточно детализированным (т. е. будет представлять собой конкретный инструмент), а сам контракт может охватывать целый класс указанных предприятий (например, облигации, оформленные по любым займам).

В западной практике распространены дефолтные ноты, в основе которых лежат индексы рынков облигаций или индексы развивающихся рынков, а также корзинные кредитные инструменты. При необходимости структура ноты может включать процентный или валютный своп для создания денежных потоков с характеристиками, удовлетворяющими запросы инвестора.

С наступлением кредитного события по условиям встроенного дефолтного свопа срок обращения ноты обычно истекает, и инвестор несет убытки вследствие потерь по долгам предприятия.

Таким образом, инвестор, по сути дела, выступает в качестве продавца кредитной защиты по долгам предприятия, получая взамен премию в виде привлекательного спрэда к доходности, а эмитент ноты страхует риск дефолта предприятия.

Маневренность дефолтных нот состоит еще и в способности структурироваться для обеспечения полного возврата инвестору основной суммы. При реализации негативного сценария в прохождении рисковой кредитной позиции дефолтные ноты не прекращают свое обращение до конца указанного в них срока, однако по ним прекращаются выплаты процентов. При погашении инвестор полностью получает основную сумму. Дефолтные кредитные ноты вызывают повышенный интерес у инвесторов, стремящихся сформировать длинную позицию по более рисковым кредитным позициям и, тем самым, извлечь дополнительную массу прибыли.

По дефолтным нотам с возвратом основной суммы риск убытков в большей степени связан с финансовым состоянием эмитента ноты, нежели с риском дефолта указанного предприятия по встроенному дефолтному свопу.

Расширение ареала CLNs на рынке кредитных деривативов объясняется рядом преимуществ, делающих данный производный финансовый инструмент притягательным для участников экономической жизни:

- по своей сути CLNs являются балансовым инструментом, открывающим «запретную дверь» тем инвесторам, которые в силу разного рода причин не могут использовать внебалансовые инструменты;

- конструирование CLNs предполагает право выбора всевозможных схем, сроков погашения и других характеристик, не применяемых на обычном кредитном рынке;

- CLNs, как правило, гарантируют дополнительную доходность в отличие от инвестиций на наличном рынке.

Эволюция финансового рынка кредитных деривативов возродила к жизни разновидность кредитных нот переупакованные ноты (repackagednotes).

Под процессом переупаковки (repackaging) понимается разделение ценных бумаг на элементы для последующей продажи этих элементов в качестве самостоятельных финансовых инструментов. При согласовании условий договора обычно используют единую терминологию, что повышает привлекательность данных инструментов.

Лежащие в основе контракта ценные бумаги и производные финансовые инструменты помещаются в организацию специального назначения (ОСН) (special-purposevehicle, SPV), а она, приняв эти активы в качестве обеспечения, эмитирует ноты с необходимыми, искомыми характеристиками (рис. 2).

Цель переупаковки — придание существующим на рынке активам более привлекательных параметров. Речь идет о ценных бумагах, обладающих набором привлекательных инвестиционных черт (высокий уровень доходности, хорошие кредитные характеристики и т. д.), но не доступных для многих инвесторов. Ограничения, с которыми обычно сталкиваются инвесторы, могут быть самыми разнообразными: фиксированные процентные ставки; номинация в иностранной валюте; неблагоприятный налоговый режим; отсутствие организованного рынка на местном уровне. Данные ценные бумаги переупаковываются через ОСН с последующим выпуском инструментов с необходимыми инвесторам параметрами. Инвестиционные характеристики эмитированных нот напрямую зависят от характеристик бумаг, переданных ОСН в качестве обеспечения.

Процесс переупаковки свопа на активы происходит следующим образом: базовые активы, по которым выплачивается фиксированная процентная ставка, передаются в ОСН. ОСН вступает вместе с каким-нибудь банком в процентный своп для обмена фиксированной ставки на плавающую на оставшийся срок обращения активов. Затем ОСН выпускает ноты с плавающей ставкой, по которым инвесторы получают платежи исходя из ставки LIBOR плюс кредитный спрэд по базовому активу.

Очевидно, что сделка по переупаковке предполагает наличие некоторых фиксированных издержек, связанных с созданием и организацией работы ОСН. В зависимости от размера и срока контракта доходность по переупакованным инструментам может оказаться на 10-20 базисных пунктов ниже доходности по аналогичным, но не прошедшим переупаковку инструментам. Сделки по налоговому арбитражу или переупаковка купонных платежей влекут за собой еще более значительные издержки. Однако в конечном итоге инвестор получит бумагу с набором характеристик, иным образом не доступных.

Переупаковка очень близка по экономическому содержанию и выполняемым функциям к секъюритизации, но их никоим образом нельзя назвать идентичными. В силу этого необходимо выявить принципиальные различия, существующие между этими двумя процессами (таблица).

Различия между секъюритизацией и переупаковкой

Признак |

Секъюритизация |

Переупаковка |

Конвертируемые активы |

Конвертация финансовых активов, не являющихся ценными бумагами, в инструменты, таковыми являющиеся (ноты ОСН) |

Конвертация ценных бумаг и/или деривативов в ценные бумаги и/или деривативы с другими характеристиками |

Капиталоемкость |

Большие накладные расходы: вознаграждение спецагенту за ведение счетов, расчет платежей, разрешение кредитных проблем и т. п.; краткосрочные кредиты для обеспечения своевременности денежных выплат, расходы на поддержание ликвидности по выпущенным инструментам, привлечение гарантий для повышения уровня кредитоспособности эмитента и рейтинга его ценных бумаг |

Менее капиталоемкий процесс: передаваемые активы уже являются ценными бумагами; переупакованные бумаги обслуживает эмитент новых бумаг |

Объем одной сделки |

Высокий, из-за высоких издержек (в среднем от 1 млрд. дол.) |

Невысокий (в среднем 10–100 млн. дол.) |

Ориентация на конечного потребителя |

Создаются инструменты, ориентированные на сравнительно большой круг инвесторов |

Создаются инструменты в форме и с характеристиками, отвечающими индивидуальным потребностям конкретного инвестора |

Секъюритизация в широком смысле представляет собой тенденцию развития финансовых рынков, заключающуюся в более активном использовании ценных бумаг в качестве инструмента получения заемных средств, в том числе эмитируемых фирмами, по сравнению с прямым банковским кредитованием. В узком смысле секъюритизация — выпуск ценных бумаг в обмен на долги.

На текущий момент практикой выработаны и опробованы три ведущих стратегии переупаковки, отличающихся друг от друга сложностью построения структуры и целями создания.

Наиболее простой и наглядной структурой отличается переупакованный своп на активы (repackagedassetswap). Как правило, подобная переупаковка осуществляется в тех ситуациях, когда инвесторам для завершения сделки по свопу на активы необходимо вступить и в процентный своп. Данная операция способна принести таким инвесторам дополнительный доход.

Согласно структуре сделки, банк, выступающий в качестве стороны по свопу, подвержен риску не со стороны инвестора, а со стороны ОСН. В случае объявления дефолта по активу срок действия сделки по переупаковке признается истекшим, равно как и срок действия свопа. Это обстоятельство разительным образом отличает переупакованный своп на активы от простого свопа на активы.

В случае истечения срока действия свопа банк, выступающий в качестве стороны по свопу, обладает преимущественным правом на активы, предоставленные в качестве обеспечения. Это позволяет ему компенсировать любую отрицательную рыночную переоценку его позиции с ОСН до погашения нот, находящихся во владении инвестора.

Практически любая разновидность простого или структурированного свопа на активы может быть подвергнута переупаковке. Структура переупакованного свопа на активы может включать ценные бумаги, номинированные в иностранной валюте, и валютный своп. Еще одним вариантом построения переупакованного свопа на активы является реструктуризация купонных платежей в зависимости от индивидуальных потребностей инвестора. Так, сначала по нотам может выплачиваться плавающий купон, затем с определенного момента размер купона станет фиксированным. Либо в начале срока купонная ставка может быть ниже рыночной, а в конце срока, наоборот, превосходить ее. Создание инструментов такого рода предполагает комбинирование характеристик активов в обеспечении и соответствующих процентных деривативов.

ПРАВОВЫЕ ОСНОВЫ

Одна нота не «делает мелодии» без умело выстроенной партитуры. Украинским разработчикам законопроектов необходимо адаптировать к украинской практике хорошо известный на развитых рынках инструмент credit-linked note. Кредитная нота будет обеспечивать новый вид договора, заключаемого банком,— договора об участии в кредитном риске.

Для этого предлагается:

1. Дополнить главу 8 «Требования к деятельности банков» закона «О банках и банковской деятельности» следующими статьями: «Статья 47.2. Договор об участии в кредитном риске.

В целях обеспечения финансовой надежности и снижения рисков кредитная организация вправе заключать договоры об участии в кредитном риске. По договору об участии в кредитном риске одна сторона (участник) передает другой стороне — кредитной организации, являющейся кредитором по кредитному договору, денежные средства, а кредитная организация обязуется передавать участнику часть выплат, производимых в ее пользу заемщиком по этому кредитному договору. Условия и порядок расчетов кредитной организации и участника устанавливаются договором об участии в кредитном риске.

Договор об участии в кредитном риске может предусматривать разный порядок для расчета части причитающихся участнику выплат, поступающих при возврате суммы кредита и при уплате процентов.

Величина денежных обязательств кредитной организации по договорам об участии в кредитном риске не может превышать суммарной величины выплат, производимых заемщиком по кредитному договору

Кредитная организация может изменять или расторгать кредитный договор, права на часть выплат по которому принадлежат участнику, только с его согласия, если иное не установлено законом или договором об участии в кредитном риске.

Исполнение обязательств кредитной организации перед участником (участниками) по договору об участии в кредитном риске обеспечивается залогом права требования кредитной организации по кредитному договору. Права требования кредитной организации по кредитному договору передаются в залог участнику (участникам) с момента заключения договора об участии в кредитном риске, но не ранее возникновения обязательства заемщика по возврату полученной денежной суммы.

Статья 47.3. Кредитная нота

Договор об участии в кредитном риске может быть заключен путем выдачи кредитной организацией ценной бумаги (кредитной ноты), удостоверяющей права участника по договору об участии в кредитном риске.

Кредитная нота может удостоверять права участника по нескольким договорам об участии в кредитном риске.

Процедура эмиссии и особенности обращения кредитных нот устанавливаются законом о рынке ценных бумаг.

Статья 47.4. Ответственность кредитной организации по договору об участии в кредитном риске

Кредитная организация несет ответственность перед участником за действительность обязательств заемщика и обеспечения, но не за исполнение обязательств заемщика.

В случае неисполнения или ненадлежащего исполнения заемщиком принятых на себя обязательств, участник вправе потребовать от кредитной организации уступки права требования по этим обязательствам, если иное не предусмотрено законом или договором об участии в кредитном риске.

При реализации своих прав и исполнении обязанностей кредитора по отношению к заемщику и лицам, обеспечивающим исполнение его обязательств, кредитная организация обязана действовать добросовестно и разумно, не препятствуя исполнению заемщиком своих обязательств. Расходы кредитной организации по осуществлению таких действий возмещаются участником (участниками) в порядке, установленном договором об участии в кредитном риске».

2. Внести в закон «О ценных бумагах и фондовом рынке» следующие дополнения:

а) Дополнить статью 3 новым абзацем:

«Кредитная нота — эмиссионная ценная бумага, закрепляющая право ее владельца на получение от эмитента части выплат, производимых в его пользу заемщиками по кредитным договорам, на условиях и в порядке, установленных договором об участии в кредитном риске. Эмитентами кредитных нот могут быть только кредитные организации».

б) Дополнить статью 15:

«Статья 152. Особенности эмиссии и обращения кредитных нот. При эмиссии кредитных нот условия договора об участии в кредитном риске должны содержаться в решении о выпуске кредитных нот и, если в соответствии с настоящим законом государственная регистрация выпуска кредитных нот сопровождается регистрацией проспекта кредитных нот, в проспекте кредитных нот.

Кредитные ноты разных выпусков могут удостоверять права на получение части денежных сумм, возвращаемых по одному кредитному договору. В этом случае эмитент обязан определить очередность удовлетворения требований владельцев кредитных нот для каждого из выпусков кредитных нот.

Права эмитента на получение выплат передаются в залог владельцам кредитных нот. Права требования, являющиеся предметом залога по кредитным нотам, подлежат оценке оценщиком.

Каждый владелец кредитных нот одного выпуска имеет равные со всеми другими владельцами кредитных нот этого же выпуска права в отношении имущественных прав, являющихся предметом залога.

Договор залога, которым обеспечивается исполнение обязательств по кредитным нотам, считается заключенным с момента возникновения у первого владельца (приобретателя) прав на такие кредитные ноты, но не ранее возникновения у эмитента прав на получение выплат. При этом письменная форма договора о залоге считается соблюденной.

В случае неисполнения или ненадлежащего исполнения эмитентом кредитных нот обязательств по договору участия в кредитном риске имущественные права, являющиеся предметом залога, подлежат реализации по письменному требованию любого из владельцев кредитных нот».

Осуществив указанные ранее законодательные шаги, разработчики законопроектов дадут украинским банкам мощный импульс для рефинансирования выданных кредитов и рассеивания кредитных рисков на сторонних инвесторов. Время «настраиваться на ноту» прошло. Пора начинать концерт с мажорным звучанием банковского риск-менеджмента.