При экономическом анализе и аудите, а также при моделировании управления финансами в функциональных зависимостях, описывающих хозяйственные процессы, явления или результативные показатели, часто используются зависимые переменные (факторы). При этом игнорируется тот факт, что анализ функций с зависимыми переменными, доведенный до «внятного» результата, в принципе проведен быть не может. Действительно, если совершается процедура выявления влияния какого-либо фактора на результат, а при этом одновременно «автоматически» изменяются другие факторы, получить достоверные результаты невозможно.

Приведем пример того, как получают функции с зависимыми переменными. К сожалению, данные подходы прочно укрепились в экономической литературе.

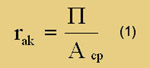

Рассмотрим кратную математическую модель рентабельности активов:

где rак – рентабельность активов;

П – прибыль от реализации продукции (продаж);

Аср – средняя годовая стоимость активов.

На основании несомненно, верного утверждения, что значение дроби не изменится, если ее числитель и знаменатель умножить на одно и то же число, не равное нулю, умножим и разделим правую часть уравнения (1) на значение выручки от реализации продукции В.

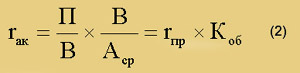

Тогда формула (1) после перегруппировки ее факторов примет вид:

где rпр – рентабельность продаж;

Коб – коэффициент оборачиваемости активов.

Считается, что «модель» (2) отражает связь рентабельности продаж и оборачиваемости активов, и что можно «управлять» моделью, изменяя значения новых факторов гпр и Коб и исследуя реакцию модели rак на эти изменения.

При этом, однако, совершенно опускается положение, предшествующее преобразованию, о том, что значение дроби не изменится. То есть, каким бы образом не изменялось значение выручки, рентабельность активов также не изменится. Изменение выручки приведет к одновременному изменению рентабельности продаж и оборачиваемости активов, поскольку эти факторы, как ясно из формулы (2), взаимозависимы. Если изменение рентабельности активов будет происходить за счет прибыли и стоимости активов, то нет смысла и в преобразовании (2).

Каким же образом исследовать связь показателя эффективности экономической системы «рентабельность активов» с «рентабельностью продаж», если это сопровождается изменением другого фактора, определяющего состояние системы (в данном случае -«оборачиваемости активов»)? К тому же нарушено одно из основных правил создания моделей: факторы должны поддаваться измерению. Измерить же рентабельность продаж и коэффициент оборачиваемости активов невозможно – их можно только рассчитать, измерив совершенно другие факторы, содержащиеся в промежуточном преобразовании формулы (2). «Управлять» таким образом можно не рентабельностью продаж и коэффициентом оборачиваемости, а только теми факторами, которые приведены в формуле (1): могут быть измерены и не являются взаимозависимыми именно прибыль и стоимость имущества. Необходимость преобразования модели (1) в формулу (2) отсутствует.

Если же преобразование (2) использовать лишь для иллюстрации взаимосвязи экономических явлений, то таким образом можно достаточно далеко отойти от реальности. Например, выполняя преобразование модели (1) в «модель» вида (2), можно было бы умножить и разделить числитель и знаменатель не на размер выручки, а на фактор, отношение которого к рассматриваемым экономическим явлениям сомнительно. Результатом, тем не менее, явилась бы возможность факторного анализа «модели» и получение численных значений, создающих иллюзию установленной количественной связи новых факторов и экономического показателя – рентабельности.

Другой распространенный пример применения зависимой переменной – использование в качестве экономического фактора при анализе результатов хозяйственной деятельности в экономико-математических зависимостях объема продаж (выручки). Например, объем продаж как фактор входит в состав таких известных экономических показателей, как рентабельность продаж, фондоотдача, коэффициент оборачиваемости и т.д.

Преимущество объема продаж как фактора состоит в том, что он доступен как для внутреннего, так и для внешнего субъекта анализа. Более существенен его недостаток. В объеме продаж смешаны затраты и финансовый результат. Направленность же анализа всегда состоит в том, чтобы разделить и соотнести затраты и результат. Соединение данных факторов неизбежно приведет к искаженным относительно действительности результатам анализа, введет в заблуждение потребителей информации и будет служить основой неверных управленческих решений. Рассмотрим пример. Рентабельность продаж определяется как отношение прибыли от реализации к выручке (использование другого вида прибыли в данном случае не принципиально, но усложняет пояснения). В данном случае выручка не является независимой переменной, а функцией прибыли и себестоимости. Иными словами, рентабельность продаж гпр может быть определена по формуле:

где С – себестоимость реализованной продукции.

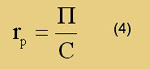

Из формулы (1) видно, что рентабельность продаж является дробно-линейной функцией прибыли, а не прямой пропорцией, как это можно было бы понять, если не раскладывать выручку на факторы более низкого уровня. В то же время существует показатель гр -рентабельность реализованной продукции:

Из сравнения формул (3) и (4) следует, что никакой дополнительной информации показатель рентабельности продаж по сравнению с рентабельностью реализованной продукции не несет, поскольку использует для своего определения те же самые факторы.

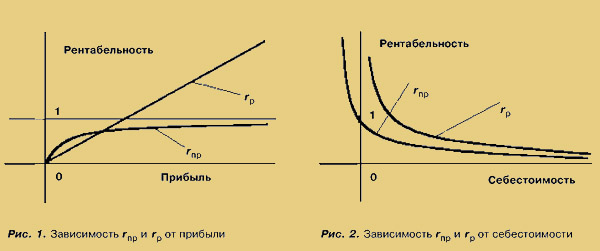

Покажем, какая «цена» заплачена за использование объема реализации в качестве фактора при исследовании рентабельности. Изобразим на рис. 1 зависимости рентабельности продаж гпр и рентабельности реализованной продукции гр от прибыли П, а на рис. 2 – зависимости гпр и гр от себестоимости С.

Из приведенных графиков видно, что показатели гпр и гр существенно различны как по величине, так и по характеру изменения. В то же время, как уже отмечалось, по

смыслу эти показатели должны быть близки, так как оба должны характеризовать конечный результат – прибыльность деятельности. Такое количественное несоответствие близких по смыслу показателей значительно затрудняет анализ и возможности прогнозирования. Например, на вопрос: «Как изменится рентабельность реализованной продукции при изменении прибыли в два раза?» есть определенный и точный ответ – «В два раза», а на этот же вопрос относительно рентабельности продаж ответ следует получить расчетами, в которых используется значение не только прибыли, но и дополнительного фактора – себестоимости.

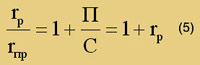

Покажем, как количественно отличаются показатели рентабельность продаж гпр и рентабельность реализованной продукции гр:

Из формулы (5) следует, что показатели рентабельности продаж и рентабельности реализованной продукции близки по величине только при относительно малых значениях прибыли и больших значениях себестоимости. Таким образом, область применения рентабельности продаж весьма ограничена, особенно в условиях российской действительности, где налоги не позволяют использовать небольшую норму прибыли при формировании цены реализуемого продукта. При этом данное ограничение порождено дробно-линейным характером зависимости показателя от факторов.

Изложенное выше позволяет сделать следующие выводы:

- при экономическом анализе, аудите и моделировании управления финансами используемые математические зависимости необходимо преобразовывать таким образом, чтобы они не содержали зависимых переменных. В этих целях возможно понижение уровня применяемых факторов;

- следует избегать применения экономических показателей, использующих в функциональной зависимости от факторов дублирование последних. Рациональнее изыскивать возможность использования альтернативных показателей, построенных на основе прямых пропорций.