Стабильно увеличивающаяся рыночная стоимость банка является самым верным признаком наличия оптимально отлаженной внутренней процессной системы, в том числе эффективно работающего риск-менеджмента. Увеличение рыночной стоимости является неотъемлемым атрибутом гармоничного развития банка, его постепенной по мере достижения стратегических целей эволюции. Таким образом, следует признать неоднородность стратегических целей и разделить их на синергетические и специфические цели. К первым будут относиться стратегические цели (увеличение рыночной стоимости, прибыльность, достижение необходимого образа), актуальные для любого банка, к последним — стратегические цели, отражающие его специфику (достижение определенной доли рынка, расширение продуктовой линейки, расширение ресурсной базы). Безусловно, в процессе выработки стратегических целей риск-менеджмент банка должен учитывать эту градацию. Ключевым моментом при установлении стратегических целей является осознание места занимаемого риск-менеджментом в банке. В современной банковской практике существует много различных подходов к организации риск-менеджмента. Выделим наиболее типичные: риск-менеджмент с чистыми функциями бэк-офиса, интеграция с фронт-офисом отсутствует, риск-менеджмент частично выполняет функции бэк– и миддл–офиса, отношения с фронт-офисом строятся на контроле поведенческих характеристик открытых рисковых позиций, риск-менеджмент выполняет функции миддл-офиса и частично фронт-офиса, деятельность фронт-офиса интегрирована с риск-менеджментом банка на всех этапах функционирования. Первый вариант наиболее типичен для «карманных» банков, второй, наиболее распространенный вариант, типичен для большинства украинских банков, третий вариант построения риск-менеджмента, наиболее оптимальный для конкурентоспособного банка, можно встретить в наиболее прогрессивных кредитных институтах Украины.

Такая ситуация объясняется целым рядом причин. Во-первых, риск-менеджмент остается одной из самых молодых отраслей финансовой науки, на протяжении всего периода становления отечественной банковской системы наблюдался острый дефицит квалифицированных риск-менеджеров, способных построить эффективную интегрированную систему риск-менеджмента. Во-вторых, в большинстве украинских банков владельцы или их представители возглавляют фронт-офис банка и даже при официально задекларированном отношении к риску вступают в конфликт интересов с риск-менеджментом, в котором последний занимает более слабую позицию. Зачастую руководителям фронт-офиса просто не выгодно тесное взаимодействие с риск-менеджментом, ибо это значительно усложняет их операционную деятельность.

Второй ключевой вопрос выработки стратегических целей банковского риск-менеджмента заключается в том, должен ли риск-менеджмент банка предметно воплощаться в его финансовых результатах, образно говоря, «создавать добавленную стоимость», или нет? Отвечая на данный вопрос, руководители банка выносят диагноз собственной организации. Положительный ответ свидетельствует о высоком уровне развития банка, о наличии высокого уровня корпоративной культуры и корпоративных стандартов, отрицательный — о заангажированности руководства банка, об отсутствии налаженной процессной модели и наличии целого ряда проблем, свойственных банкам, проходящим этап собственного становления.

Таким образом, ответ на вопрос, каким должен быть риск-менеджмент в банке, следует приравнять к вопросу, каким должен быть банк. Определение места риск-менеджмента в модели бизнес-процессов банка является главным стратегическим моментом, определяющим стратегию банка. Логично предположить, что стратегия любого развивающего банка предусматривает серьезные, зачастую качественные изменения в стандартах управления, технологическом уровне, достижения новых показателей, главной предпосылкой чего является эффективно работающий интегрированный риск-менеджмент. Поэтому и стратегические цели следует устанавливать не в рамках деятельности «бумажного риск-менеджмента», а для отвечающего всем международным стандартам процесса управления банковскими рисками.

К наиболее значимым стратегическим целям банка, в том числе и в области управления рисками, следует относить следующие:

- увеличение рыночной стоимости банка;

- формирование и поддержание высокой деловой репутации банка;

- соответствие международным стандартам, следование лучшей практике лидеров рынка, инновационность.

При выделении нескольких стратегических целей необходимо учитывать то, что достижение одной из них невозможно без достижения других целей. Безусловно, в процессе банковской деятельности, как и на уровне всего банка, так и на уровне риск-менеджмента, степень достижения стратегических целей может быть разной. Однако общий результат деятельности является синергетической оценкой реализации стратегии и, к примеру, если две из трех целей выполнены на 100 %, а третья — на 50 %, то естественно стратегия банка или риск-менеджмента не может быть реализованной на 100 %. Также, если при оценке достижения стратегических целей выясняется, что одна цель была достигнута, вторая достигнута на 50 %, а третья не достигнута вовсе, становится очевидным наличие серьезных сбоев в стратегическом планировании, целеполагании и системе оценки.

Стратегическая цель «увеличение рыночной стоимости» является собирательным понятием и может конкретизироваться в такие цели, как достижение определенной до-ходности, увеличение рыночной стоимости акций, повышение капитализации и т. д. Обычно достижение таких целей рассматривается в системе «стратегические цели — деятельность фронт-офиса — финансовые результаты». Чтобы понять, какое влияние на достижение этих целей оказывает риск-менеджмент и как указанные цели трансформируются в стратегические цели риск-менеджмента, необходимо рассмотреть следующую систему: «стратегические цели — деятельность риск-менеджмента — финансовые результаты».

Оказывает ли деятельность риск-менеджмента влияние на финансовые результаты банка, в первую очередь на доходность? Безусловно оказывает. В первую очередь необходимо разобраться, за счет каких инструментов риск-менеджмент банка обеспечивает оптимальное соотношение между рискованностью и доходностью? Ответ на этот вопрос отражает степень интегрированности риск-менеджмента и фронт-офиса. Идеальным решением является подход, при котором фронт-офис реализует инвестиционную идею с учетом риска. То есть планируемое открытие рисковых позиций проходит через риск-экспертизу Оценив возможные риски, риск-менеджмент выносит рекомендации по оптимизации принимаемых рисков с учетом стратегии банка. Данные рекомендации могут принимать самую различную форму в зависимости от рода деятельности фронт-офиса и вида банковских рисков. В рыночных рисках это: хеджирующие стратегии, оптимизация, в кредитных рисках: страхование, резервирование, распределение. Главная проблемная точка в данном процессе — любое действие банка, направленное на уменьшение рисков по сделке, как правило, связанно с понижением доходности. Сведение рисков к минимуму в большинстве случаев приводит к минимизации доходности. Поэтому одной из главных стратегических задач риск-менеджмента является не минимизация рисков, а достижение посредством соответствующего инструментария требуемого соотношения рискованности и доходности. В результате реализация фронт-офисом инвестиционной идеи с учетом риска означает параллельную реализацию фронт-офисом принятых рекомендаций риск-менеджмента. Так, фронт-офис нацелен на максимизацию доходности и не отвлекается на анализ уровня рисков, а риск-менеджмент ориентирован на сохранение требуемого соотношения доходности и рискованности.

При таком подходе исчезает конфликт интересов между фронт-офисом и риск-менеджментом. Фронт-офис занимается своей профильной деятельностью, а риск-менеджмент превращается из ревизорского органа в подразделение, нацеленное на выполнение стратегических целей банка по достижению требуемых финансовых результатов. Такой подход кардинально отражается на системе лимитов, принятой в банке, на походах к резервированию и диверсификации и в целом на методологии риск-менеджмента. Разрабатывая методологическую нормативную базу, риск-менеджмент уже не стремится перекрыть воздух зарабатывающим подразделениям, обложив их всевоз-можными лимитами и нормативами, а нацелен на выполнение стратегических целей и задач, стоящих перед банком.

Деятельность эффективного риск-менеджмента имеет решающее значение в процессе минимизации убытков банка. Высокий уровень методологии и технологий риск-менеджмента банка обеспечивает всеобъемлющую идентификацию принимаемых рисков, верную их оценку, профессиональное регулирование, всесторонний контроль и корректировку. В результате деятельности риск-менеджмента значительно снижается подверженность банка к действию риск-факторов как внешних, так и внутренних.

Таким образом, стратегическая цель банка «увеличение рыночной стоимости» трансформируется в следующие стратегические цели риск-менеджмента: обеспечение требуемого соотношения между рискованностью и доходностью и минимизация убытков банка.

Декомпозицию стратегической цели банка «формирование и поддержание высокой деловой репутации банка» на стратегические цели подразделения риск-менеджмента также следует проводить в аспекте создания «добавленной стоимости». Как влияет репутация банка на его рыночную стоимость или его доходность? Ответ на этот вопрос очевиден: банк с высокой репутацией всегда имеет ряд преференций и в привлечении средств как от населения, так и на рынке капиталов, и в переговорах как с частными контрагентами, так и с государственными институтами. Бесспорным является и тот факт, что высококлассный риск-менеджмент является одним из наиболее весомых атрибутов высокой репутации банка.

Для верной трансформации стратегической цели банка «формирование и поддержание высокой деловой репутации банка» в стратегические цели риск-менеджмента необходимо разобраться, как именно банковский риск-менеджмент принимает участие в формировании репутации банка. Во-первых, уровень банковского риск-менеджмента отражается на уровне кредитного рейтинга банка, что в свою очередь влияет на стоимость и объем фондирования. При определении кредитного рейтинга такие международные рейтинговые агентства, как Standard & Poor«s, Moody»s и Fitch Ratings уделяют пристальное внимание качеству риск-менеджмента в банке. Любой пресс-релиз рейтингового агентства о состоянии дел банка фокусируется в первую очередь на рисках, которым подвержен банк. В силу чего качество риск-менеджмента для банка приобретает стратегическое значение. Во-вторых, качественный риск-менеджмент является залогом нормальных отношений с надзорными органами. В условиях функционирования украинской банковской системы негативная оценка той или иной сферы деятельности банка Национальным Банком Украины имеет мощнейший понижающий эффект для репутации банка и может служить контрагентам банка сигналом для свертывания отношений, а для международных рейтинговых агентств — сигналом к понижению кредитного рейтинга. В-третьих, наличие в банке эффективного риск-менеджмента сводит вероятность наступления резонансных рисковых событий к нулю. К резонансным рисковым событиям следует относить проблемы банка с ликвидностью, крупные убытки банка вследствие наступления операционных рисков, наступление дефолтов по крупным сделкам или портфелям и т. д. Наступление одного из указанных событий сигнализирует о том, что риск-менеджмент не интегрирован в систему стратегического управления банком и может нанести непоправимый ущерб репутации банка, что в свою очередь негативно скажется на его финансовых показателях.

Таким образом, стратегическая цель банка «формирование и поддержание высокой деловой репутации банка» трансформируются в следующие стратегические цели подразделения риск-менеджмента: «поддержание и увеличение кредитного рейтинга банка», «налаживание и поддержание ровных взаимоотношений с национальными и международными надзорными органами», «интеграция риск-менеджмента в систему стратегического управления банком».

Следующая стратегическая цель банка «соответствие международным стандартам, следование лучшей практике лидеров рынка, инновационность» в отличие от других стратегических целей трансформируется в стратегические цели риск-менеджмента идентично с другими банковскими бизнес-процессами. Любой эффективный бизнес-процесс, в том числе и риск-менеджмент, создает банку ряд конкурентных преимуществ. В свою очередь залогом эффективности любого банковского бизнес-процесса является внедрение новейших технологий и разработок, адаптация международных подходов к национальным реалиям банковской деятельности.

Следование такой практике имеет цепной характер. Один бизнес-процесс, к примеру, риск-менеджмент, внедряя в свою деятельность международные стандарты, лучшие достижения мировых лидеров банковской отрасли, будет способствовать возникновению или ускорению идентичной практики в других бизнес-процессах банка, в первую очередь это касается кредитного и казначейского процессов. При этом необходимо помнить о первостепенной необходимости в гармоничном развитии банка и к внедрению новых методологий подходить осторожно и взвешенно.

Для внедрения новейших методов и средств риск-менеджмента в банке должна существовать необходимая инфраструктура, выраженная в технико-технологической и нормативной базе. Должен быть полностью закрыт вопрос с комплектацией кадров, материально-техническим и программным обеспечением.

Как и любая отрасль знаний, риск-менеджмент не стоит на месте. Меняющаяся мировая конъюнктура финансовых рынков, изменчивое поведение известных и появление новых факторов риска, усложнение банковского дела создают предпосылки для развития десятками транснациональных банков и международных организаций теории банковского риск-менеджмента как ответ на вызовы окружающей среды.

Активное участие банка в этом марафоне, признанное как у себя в стране, так и за рубежом, однозначно свидетельствует о наличии у банка целого ряда конкурентных преимуществ, о его лидерстве в банковской отрасли. После ряда международных кризисов, скандалов и банкротств последних лет уже ни у кого не вызывает сомнения то, что даже самый продвинутый и конкурентоспособный фронт-офис не может долго успешно функционировать без эффективного риск-менеджмента. Более того, внедрение новейших методов и инноваций в риск-менеджменте должно происходить опережающим темпом и создавать необходимые условия для появления новых и совершенствования существующих банковских продуктов. Как показывает международная банковская практика, любому банку, ищущему конкурентные преимущества в первую очередь в повышении результативности банковского риск-менеджмента, обеспечено безоблачное будущее.

Таким образом, последняя стратегическая цель банка трансформируется в следующие стратегические цели банковского риск-менеджмента: «создание и развитие внутрибанковской инфраструктуры риск-менеджмента», «внедрение новейших методов и отраслевых стандартов», «инновационная деятельность, совершенствование банковских продуктов и процессов, увеличение конкурентных преимуществ банка».

Констатируем стратегические цели банковского риск-менеджмента:

- обеспечение требуемого соотношения между рискованностью и доходностью и минимизация убытков банка;

- поддержание и увеличение кредитного рейтинга банка;

- налаживание и поддержание ровных взаимоотношений с национальными и международными надзорными органами;

- интеграция риск-менеджмента в систему стратегического управления банком;

- создание и развитие внутрибанковской инфраструктуры риск-менеджмента;

- внедрение новейших методов и отраслевых стандартов;

- инновационная деятельность, совершенствование банковских продуктов и процессов, увеличение конкурентных преимуществ банка.

Любая цель должна быть четко формализована, выражаться в конкретных цифрах, достижениях и формулировать иерархии цель–задача–мероприятие. Цель — это образ результата, следовательно, формулируется в виде глагола совершенного вида, то есть обозначает завершенное действие и отвечает на вопрос «что сделать?». При формулировании стратегических целей целесообразно использовать следующие глаголы действия: внедрить, возглавить, выполнить, добиться, достигнуть, запустить, инициировать, использовать, обеспечить, начать, обновить, определить, осуществить, завершить, запланировать, повысить и так далее. Если по стилистике стратегическую цель невозможно выразить посредством глаголов действия, необходимо провести декомпозицию на подцели, выраженные уже более конкретно. Задача — промежуточные результаты, позволяющие в совокупности достичь поставленной цели и формулируемые в виде конкретных мероприятий. Мероприятия — конкретные, текущие действия, направленные на решение поставленной задачи.

Поставленные цели должны отвечать следующим требованиям: цели должны быть достижимы с точки зрения внешних факторов и внутренних ресурсов, в то же время они должны быть достаточно сложны, чтобы было необходимо прилагать усилия для их достижения, цели должны соотноситься с другими целями и быть направленными на достижение общего результата, цели должны быть предельно ясны и конкретны, измеримы, для каждой цели должны быть намечены временные рамки.

Морфологический анализ формулировки цели позволяет выделить следующий состав: свершение, содержание, ставка, срок достижения. Например, морфология стратегической цели «обеспечить достижение годовой доходности на уровне 6 % за год» распределяется следующим образом: свершение — «обеспечить», содержание — «достижение годовой доходности», ставка «на уровне 6 %», срок достижения — «за год». Любая :, верно сформулированная стратегическая цель должна легко поддаваться подобному анализу.

Таким образом, результирующим критерием деятельности банка или его подразделения, в том числе и риск-менеджмента, является констатация результатов достижения поставленных целей на конец отчетного периода в формате «сделано — не сделано». Для повышения гибкости системы оценки деятельности целесообразно вводить верхний и нижний диапазон достижений. Тогда оценка достижений будет проходить в формате «минимальный уровень — запланированный уровень — верхний уровень». Так будут созданы необходимые условия для адекватного планирования банком и его подразделениями своей деятельности с учетом возможных колебаний.

Выход результатов за пределы нижнего или верхнего уровней должны классифицироваться однозначно негативно. С первым случаем, как правило, проблем не возникает, но негативно оценить превышение верхнего уровня руководству банка бывает сложно просто по психологическим причинам. Всегда существует соблазн воспользоваться плодами неожиданных сверхдоходов без анализа источников их возникновения. В то же время источники могут быть самыми разными, начиная от проблем с планированием и заканчивая неправильным распределением сил.

Организация, чьи результаты зашкаливают за верхний уровень, не застрахована от отрицательных колебаний. Стабильное выполнение плана с незначительными колебаниями в заданных пределах — вот признак мастерского менеджмента в банке. Поэтому одинаковая отрицательная оценка превышения заданных уровней является залогом будущей сбалансированной деятельности банка. При превышении заданных уровней обязательно должны проводиться служебные расследования и следовать необходимые санкции.

Нормативная база. Важным аспектом в управлении банковскими рисками является четкая систематизация внутренней нормативной базы, иными словами, регламентирующие деятельность банка документы должны иметь строгую иерархию (рисунок 1).

Под внутренним нормативным документом понимается утверждаемый органами управления Банка в рамках установленной компетенции письменный официальный документ установленной формы, который устанавливает, изменяет или прекращает общеобязательные правила поведения, рассчитан на многократное применение и подлежит обязательному исполнению всеми должностными лицами и сотрудниками банка.

Рассмотрим, что должен представлять собой каждый из упомянутых выше документов.

«Политика управления рисками в коммерческом банке» является главным, «верхним» документом, в котором отражается виденье руководства банка процесса управления банковскими рисками, дается классификация рисков для данного банка, определяются основные цели и задачи риск-менеджмента. Данный документ утверждает процедуру разработки и утверждения политики управления банковскими рисками, описывает общие принципы организации и функционирования системы управления банковскими рисками. Действие «Политики управления рисками в коммерческом банке» должно распространяться на все активные и пассивные операции банка, на все иные виды деятельности банка и являться обязательным для исполнения всеми подразделениями и работниками банка.

Политика управления банковскими рисками в зависимости от специфики банковской деятельности кредитной организации может меняться. Однако общая структура этого документа должна быть стандартизирована и рекомендована органами надзора всем кредитным организациям страны. Основными частями политики должны являться: стратегия риск-менеджмента, методология риск-менеджмента, организация риск-менеджмента. Основные моменты стратегии риск-менеджмента — это цели, задачи и функции этого бизнес-процесса, принципы, на которых он строится, результирующие критерии и шкала их оценки, оценка согласованности банковской стратегии и стратегии риск-менеджмента, определение приоритетов риск-менеджмента. Методология риск-менеджмента включает описание выделенных этапов, детальное описание методов, используемых на этих этапах, увязанную со стратегическими целями классификацию рисков банка. Основными моментами раздела «организация риск-менеджмента» являются: описание целей, задач и функций подразделения риск-менеджмента, его структуры и распределения функций, делегирование полномочий и распределение ответственности, регламентация стадий

бизнес-процесса «риск-менеджмент», порядок взаимодействия подразделения риск-менеджмента с другими подразделениями банка.

В положении об управлении конкретным банковским риском описывается и регламентируется процесс управления этим риском, даются определения специализированных терминов, декларируются цели Положения. Также отображаются принципы управления банковским риском, права и обязательства комитетов и подразделений коммерческого банка, основные методы идентификации и оценки риска, структура лимитов. Реализация утвержденного положения является одной из основных функций управления риск-менеджмента. По существу данный документ является паспортом этого бизнес-процесса, отражающим его идеальное представление, и вместе с описанием бизнес-процесса формирует исчерпывающую информационную базу, необходимую для построения, запуска и функционирования этого бизнес-процесса. Данный документ должен содержать все методики и регламенты, относящиеся к данному бизнес-процессу.

Методики по своей сути являются более узкими и конкретизированными документами, как правило, регламентирующими использование одного или нескольких инструментов управления риском. В таких методиках необходимо указывать область применения, а также базу для предполагаемых расчетов. Несмотря на разнообразие методов риск-менеджмента, целесообразно стандартизировать структуру таких документов, как методика. В качестве структурных компонентов этого документа следует представить следующие блоки: вступительная часть, проблемная область, решение задачи, реализация решения. Во вступительной части декларируются цели методики, приводятся общие положения и тематический глоссарий. Проблемная область должна содержать суть решаемой проблемы, источники ее возникновения, факторы, на нее влияющие, взаимосвязь данной проблемы с другими проблемами банка и риск-менеджмента. Блок «решение задачи» включает непосредственно методологию и технологию устранения выявленной проблемы. Сущность используемого метода должна содержать как математическую, так и экономическую интерпретацию, обязательно должна приводиться обусловленность и правомочность использования именно этого метода, опять же, как в математическом, так и в экономическом смыслах. Последний раздел «реализация решения» должен детализировать процесс внедрения методики: изменение должностных инструкций, положений о подразделениях банка и других нормативных документах, создания новой управленческой отчетности с определением ее внешнего вида, параметров срочности и полноты.

Важным аспектом создания внутренней нормативной базы по управлению банковскими рисками является полное соответствие действующему законодательству, а также методическим рекомендациям и нормативным актам НБУ.

Структура подразделения риск-менеджмента. В каждом банке структура под-разделения риск-менеджмента отражает его специфику. Тем не менее можно выделить три основных типа структуры: первый основывается на наиболее общей классификации рисков, второй основывается на методологии риск-менеджмента, третий основывается на принятой в банке модели бизнес-процесса.

В первом случае подразделение риск-менеджмента разделяется на отделы (управле-ния), соответствующие принятой в банке классификации рисков: отдел кредитных рисков, отдел рыночных рисков, отдел операционных рисков или отдел корпоративных рисков, отдел финансовых рисков, отдел операционных рисков.

Во втором случае структура подразделения риск-менеджмента будет отражать принятую в банке методологию риск-менеджмента: отдел идентификации и оценки, отдел управленческого воздействия (регулирования), отдел контроля.

В третьем случае структура подразделения риск-менеджмента будет совпадать с принятой в банке структурой бизнес-процесса «риск-менеджмент": отдел анализа, отдел разработки и внедрения технологий, отдел реализации, отдел контроля.

У каждого и перечисленных подходов к построению подразделения риск-менеджмента есть свои плюсы и минусы. Наиболее популярным является первый вариант. Главным его плюсом является простота восприятия, главным минусом — необходимость воссоздания методологии риск-менеджмента и организации подбизнес-процесса в рамках каждого отдела, на что порой просто не хватает ресурсов. Главным минусом второго и третьего подходов является необходимость в универсальных специалистах, одинаково хорошо разбирающихся в различных видах банковских рисков, на которых существует устойчивый дефицит на рынке труда.

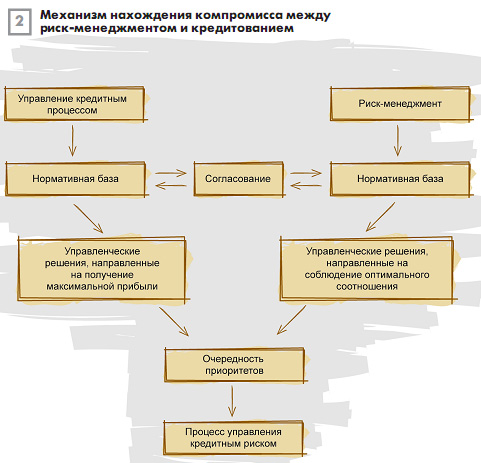

Взаимодействие структурных подразделений коммерческого банка в процессе управления банковскими рисками. Поскольку кредитный риск характерен наиболее значимому виду деятельности коммерческих банков — кредитованию, то с полной уверенностью можно утверждать, что процесс управления кредитным риском как в управленческом, так и в нормативном аспектах находится на стыке двух направлений деятельности коммерческого банка: управление кредитным процессом и риск-менеджментом (рис. 2).

Так, если управление кредитным процессом определяют и регламентируют такие внутренние нормативные документы, как «Политика кредитования» и «Положение о кредитовании», эти же документы отчасти должны регулировать и управление кредитным риском. Причем нормативные документы обоих направлений во избежание каких-либо противоречий должны быть четко согласованы друг с другом.

Оптимальным путем нахождения компромисса между данными процессами представляется определение очередности приоритетов на этапе выработки стратегии банка. Так, приоритетом системного банка, функционирующего за счет миллиардного привлечения средств, в том числе физических лиц, безусловно, должна быть высокая надежность и минимальный уровень риска. Для банка, развивающего кредитование в большей части за счет собственных средств, приоритетом может быть максимизация прибыли при соблюдении приемлемого уровня риска. Как показывает практика, в Украине все еще превалирует приоритет максимизации прибыли в ущерб повышению качества кредитования и управления рисками, следствием чего являются последние банковские кризисы и банкротство десятков банков.

В процесс управления риском ликвидности и процентным риском вовлечено уже большее количество подразделений. Так, основными игроками здесь являются казначейство банка, подразделение риск-менеджмента и подразделения фронт-офиса. Роль казначейства в данном процессе двояка, с одной стороны, одной из главных функций казначейства является обеспечение мгновенной и текущей ликвидности банка, с другой — получение доходов от операций на денежном рынке. Логика управления риском ликвидности и процентным риском заключается в соблюдении баланса между активами и пассивами разной срочности, недопущении перекосов в одну или другую сторону. Такая логика обусловливает доминирующую роль риск-менеджмента в этом процессе.

Взаимодействие подразделений банка в процессе управления рисками, порожденными действием рыночных факторов риска, заключается в аналитической оценке качества открытых рисковых позиций и количественной оценке возможных последствий проявлений этих рисков. Роль риск-менеджмента в данном процессе строго регламентирующая и контролирующая. Безусловно, можно допустить возможность существования такой ситуации в банке, когда риск-менеджмент может предложить свое видение открытой рисковой позиции, однако это должно носить как минимум тактический характер и не влиять на процесс принятия сиюминутных решений фронт-офиса.