Данная статья посвящена методике бенчмаркинга и ее применению в целях повышения качества и эффективности работы банка. Рассмотрены основные понятия, виды и этапы проведения бенчмаркинга. Особое внимание уделено методам сбора и анализа исходной информации для бенчмаркинга. Приведены примеры из деятельности реальных банков.

Бенчмаркинг: основные понятия и значение

Бенчмаркинг — это методика изучения, сравнительного анализа и внедрения лучших методов ведения бизнеса. Бенчмаркинг применяется в различных отраслях экономики (в том числе и в банковской отрасли) и областях менеджмента (управление персоналом, бизнес-процессы, маркетинг и т.д.).

Название метода происходит от английских слов bench (уровень, высота) и mark (отметка). Это словосочетание можно трактовать как «опорная отметка», «отметка высоты», «эталонное сравнение» и т.п.

Проводить бенчмаркинг — это значит:

- быть достаточно умным, чтобы признавать: всегда есть конкурент, который в чем-то лучше вас;

- быть достаточно мудрым, чтобы учиться у конкурента его достижениям, а затем догнать и перегнать его.

Бенчмаркинг помогает относительно быстро и с небольшими затратами совершенствовать деятельность банка, понять, как работают передовые банки, и добиться таких же, а возможно, даже более высоких результатов.

В настоящее время бенчмаркинг входит в перечень самых распространенных методик управления, используемых в крупных банках.

Ценность бенчмаркинга не только в том, что банку не надо изобретать то, что давно изобретено. Внимательно изучая достижения и ошибки других, можно разработать собственную модель (технологию или что-то другое), которая будет максимально эффективна именно для вашего банка.

В бенчмаркинге действует правило: если один банк что-то придумает и добьется успеха, а конкурент это повторит, то вероятность получения такого же результата очень высока.

Родоначальниками бенчмаркинга считают специалистов из Японии, которые научились идеально копировать чужие достижения. Они тщательно исследовали европейские и американские товары и услуги, чтобы выявить их сильные и слабые стороны, а затем выпускали нечто подобное по более низкой цене. При этом японцы успешно переносили технологии и ноу-хау из одной сферы бизнеса в другую.

В развитых странах программы бенчмаркинга поддерживаются на государственном уровне, и считается, что благодаря этому выигрывает экономика страны в целом. Создаются специальные бенчмаркинговые объединения, торгово-промышленные палаты, ассоциации банков, одной из целей которых является обмен бизнес-информацией и распространение успешного опыта.

Бенчмаркинг приобретает глобальный статус и становится одним из инструментов международного обмена бизнес-информацией.

Многие российские банки давно занимаются бенчмаркингом, перенимая лучшие достижения как друг у друга, так и у западных банков.

В коммерческом банке бенчмаркинговые программы могут затрагивать различные подразделения. Наиболее активное участие в них принимают: подразделение маркетинга, клиентские подразделения, подразделения бизнес-процессов и качества.

Виды бенчмаркинга

В зависимости от целей и масштабов бенчмар-кинга выделяют следующие его виды (см. рис. 1).

Рис. 1. Виды бенчмаркинга

1. Общий бенчмаркинг. Заимствование любых успешных идей, наработок из различных сфер деятельности человека и окружающей среды.

2. Отраслевой бенчмаркинг. Полезный опыт можно перенять и у компаний, действующих в других отраслях, например страхование, консалтинг, аудит, инвестиции и др. В отличие от конкурентного бенчмаркинга, здесь больше шансов договориться с какой-то компанией для обмена опытом.

3. Конкурентный бенчмаркинг. Апробация успешного опыта банков-конкурентов.

Пример

В одном банке давно существовала проблема очередей в операционных залах и невысокой скорости обслуживания. Изучив опыт успешных розничных банков, банк решил реализовать следующие инициативы:

- поставить в точках обслуживания многофункциональные банкоматы Cash-In, благодаря которым клиенты могут выполнять самостоятельно (без операциониста) большое количество банковских операций, прежде всего — внесение денежных средств на счет и выполнение коммунальных платежей;

- снизить стоимость либо сделать бесплатной (для отдельных пакетов услуг) систему «Интернет-банк», благодаря которой клиенты могут выполнять дистанционно (без посещения офиса банка) большое количество банковских операций;

- внедрить систему электронных очередей, благодаря которой в операционных залах уменьшается беспорядочное скопление клиентов и каждый клиент может быть уверен в том, что его своевременно обслужат;

- оптимизировать и автоматизировать часть клиентских бизнес-процессов, например открытие депозита, оформление документов на получение кредита и др. Благодаря этому клиент тратит меньше времени на взаимодействие с сотрудником банка.

4. Внутренний бенчмаркинг. Это сравнение эффективности работы разных подразделений банка как внутри центрального офиса, так и по всей филиальной сети. В банках с крупной филиальной сетью целесообразно сравнивать и приводить в соответствие работу филиалов с эталонным филиалом.

Не обязательно далеко ходить за удачными решениями, достаточно изучить работу своего банка более детально и найти все необходимое. Во многих банках активно реализуются так называемые программы «Генератор идей» или «Управление инициативами». Смысл этих программ в том, что любой сотрудник банка может предложить инициативу, которая позволяет решить какую-либо проблему или значительно повлиять на развитие банка/подразделения/бизнес-процесса. Далее данные – инициативы рассматриваются экспертным комитетом и лучшие выбираются для реализации. Авторы реализованных идей получают материальное вознаграждение и благодарственное письмо от руководителей. Данные программы позволяют одновременно решить несколько задач:

- аккумулировать идеи сотрудников из различных подразделений банка и использовать их творческий потенциал;

- выявить «узкие» и проблемные места в работе банка, которые могут быть не заметны для руководителей и внешних консультантов/аудиторов;

- своевременно и с минимальными затратами устранять проблемы;

- распространять лучший опыт на весь банк.

Методика бенчмаркинга

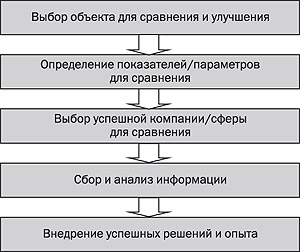

Рассмотрим этапы бенчмаркинга (см. рис. 2).

Рис. 2. Методика бенчмаркинга

1. Выбор объекта для сравнения и улучшения.

Первый шаг — это выявление наиболее проблемных, важных, приоритетных объектов/ сфер деятельности банка.

В качестве объектов для сравнения и улучшения в банке могут выступать:

- бизнес-процесс (например, инкассация);

- структурное подразделение (например, управление по работе с VIP-клиентами);

- информационная система (например, отдельный модуль автоматизированной банковской системы);

- методика или технология (например, методика оценки кредитоспособности клиентов);

- технические средства и системы (например, система безопасности).

Среди наиболее часто сравниваемых бизнес-процессов в банках можно выделить следующие:

- обслуживание клиентов и продажи;

- кредитование;

- разработка продуктов/услуг;

- управление финансами;

- информационные технологии;

- развитие и стратегическое управление;

- управление персоналом1.

Рассмотрим пример условного «Банка М», который решил улучшить качество своих бизнес-процессов и продуктов. В данном случае объектами выступают: продукты/услуги банка, бизнес-процессы и технологии по реализации продуктов/услуг. Для выполнения данного проекта создана рабочая группа «Качество и стандартизация».

2. Определение показателей/параметров для сравнения.

Следует определить показатели и параметры выбранных объектов, по которым далее будет собираться и анализироваться информация.

Если в качестве объекта выступает продукт/услуга банка, то нужно понять, что в них является самым важным для клиентов. Например, время обслуживания, стоимость продукта/услуги, удобство обслуживания, наличие широкого выбора в тарифах и т.д.

Приведем список наиболее часто используемых показателей и параметров:

- финансовые показатели;

- удовлетворенность клиентов;

- качество продуктов/услуг;

- инновации и использование современных технологий;

- уровень и средства безопасности при реализации продуктов/услуг.

Показатели/параметры для сравнения должны быть максимально формализованными и конкретными. Например, количество операционных сотрудников, банкоматов, среднее время обслуживания, квалификация персонала, уровень технологий. Но они не обязательно должны отвечать на вопрос «Сколько?», а могут отвечать на вопрос «Как?». Например: как банк привлекает клиентов, как и с помощью чего банк описывает бизнес-процессы, как в банке встречают и консультируют клиентов?

В качестве показателей/параметров для сравнения «Банк М» выбрал: количество (перечень) формализованных бизнес-процессов, показатели качества бизнес-процессов и требования к качеству, содержание стандартов и правил обслуживания клиентов, стоимостные показатели продуктов/услуг.

3. Выбор успешной компании/сферы для сравнения.

Бенчмаркинг обычно начинают «с себя», то есть с изучения внутренней среды банка.

И далее в соответствии с видами бенчмаркинга, показанными на рисунке 1.

Следует выбрать такой банк/такую сферу, где изучаемый объект разработан и функционирует наилучшим образом.

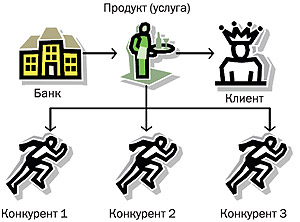

Рис. 3. Модель конкуренции (фрагмент)

Если реализуется конкурентный бенчмаркинг, то рекомендуется строить модель конкуренции (см. рис. 3). Данная бизнес-модель показывает, кто основные конкуренты банка, в каких продуктах/услугах они сильнее, в каких проигрывают.

В качестве эталона для сравнения «Банк М» выбрал комплексную типовую бизнес-модель коммерческого банка2, а также три банка, которые наиболее схожи по специфике и размеру, но находятся на более высоком уровне развития.

4. Сбор и анализ информации.

Изучение конкурентов в рамках бенчмаркинга — это довольно сложная задача. Даже зная показатели, по которым банк-конкурент добился успеха, довольно трудно определить, что же привело его к успеху. Именно поэтому разработаны специальные методы сбора информации для проведения бенчмаркинга (см. рис. 4):

Рис. 4. Методы сбора информации для бенчмаркинга

Комплексная типовая бизнес-модель коммерческого банка. Она является эффективным инструментом и информационно-методическим пособием по формализации и совершенствованию деятельности банка. Бизнес-модель банка содержит успешные практики и решения, модели, документы, регламенты по основным областям менеджмента и бизнес-инжиниринга в банке: стратегия и BSC, бизнес-процессы, организационная структура и персонал, методология и банковские продукты, качество и ISO 9000, регламентация и документооборот, системная архитектура и многое другое.

Подходящий вариант для бенчмаркинга — партнеры, дилеры и поставщики банка, поскольку они реально заинтересованы в успехе банка и развитии деловых отношений. Партнерство на взаимовыгодной основе. Стажировка сотрудников банков друг у друга.

Распространенный и доступный способ — изучение профессиональной литературы, публикаций в газетах и журналах по банковской тематике. Также важно изучение маркетинговых материалов банков-конкурентов, тарифов, буклетов, веб-сайтов и т.д.

Эффективный и в то же время сложный вариант для бенчмаркинга — получение данных из первых рук, например на основе личных связей.

Технология Mystery Shopper. Данная технология основана на имитировании обращения потенциального клиента в банк. При этом в лице клиента выступают маркетологи, которые собирают всю необходимую информацию в процессе получения необходимых продукта/услуги и общения с сотрудниками банка.

Получение информации в рамках конференций, через профессиональные объединения, ассоциации. Например, через Ассоциацию российских банков (АРБ) можно получить стандарты качества банковской деятельности (СКБД), которые рекомендованы к внедрению в банках как успешные практики.

Экспертный опыт. Очень полезными могут быть специалисты, которые работали в нескольких банках и имеют большой многосторонний опыт.

Деловая разведка. Специализированные технологии по поиску необходимой информации любыми возможными законными способами. В качестве одного из основных способов выступают специализированные поисковые запросы в сети Интернет.

Возникает вопрос: какой смысл передовым банкам раскрывать информацию о себе? Мотивы могут быть разные. Многие считают престижным выступать в качестве банков-эталонов или банков-лидеров. Например, банки, имеющие сертификаты ISO 9000, или банки, побеждающие в различных отраслевых номинациях и профессиональных конкурсах. К тому же это повышает инвестиционную привлекательность банка и позволяет на разных уровнях лоббировать его интересы.

Неважно, каким путем вы добудете информацию, главное — насколько она будет актуальной и полной для дальнейшего анализа и использования в работе.

После того как информация собрана, необходимо ее проанализировать, отобрать наиболее подходящие решения, сделать выводы, как ликвидировать разрыв между банком и банком-эталоном.

Например, набрать новых сотрудников, усовершенствовать банковские технологии и оборудование, установить иной график работы банковских офисов, внедрить систему электронного документооборота.

В результате анализа собранной информации «Банк М» выявил следующие отличия от эталонов (недостатки):

- в банке отсутствует единый стандарт обслуживания клиентов. В нормативных документах не закреплены единые требования к оформлению и интерьеру операционных офисов, внешнему виду сотрудников, правилам взаимодействия с клиентом и продаж, качеству обслуживания и т.д.;

- не формализованы бизнес-процессы по менеджменту качества: работа с претензиями, обратная связь, аудит качества продуктов и удовлетворенности клиентов, управление документацией и др.; а также отдельные продуктовые бизнес-процессы;

- в банке не закреплена ответственность по отдельным бизнес-процессам, а также нет службы качества.

5. Внедрение успешных решений и опыта.

На данном этапе происходит реализация всех разработанных в процессе бенчмаркинга мероприятий и решений. Заметим, что необходимо соблюдать баланс между стоимостью внедрения найденных решений и потенциальной выгодой от них.

«Банк М» принял решение о реализации комплексного проекта по построению системы менеджмента качества, описанию бизнес-процессов и интеграции со стратегией3.

Причины неудач бенчмаркинговых программ

Процесс бенчмаркинга может не принести ожидаемых результатов ввиду следующих причин. Необходимо принимать их во внимание и минимизировать соответствующие риски.

1. Несоблюдение методики и принципов бенчмаркинга.

Неправильная последовательность или состав этапов бенчмаркинговых программ могут привести к увеличению расходов и затягиванию программ во времени. Поэтому рекомендуется следовать методическим рекомендациям по бенчмаркингу.

2. Трудности с поиском информации для бенчмаркинга.

Ценная информация и успешные решения по развитию бизнеса — это стратегический ресурс в руках любого банка, и за него многие банки готовы отдать большие средства. Поэтому в первую очередь рекомендуется использовать комплексную типовую бизнес-модель коммерческого банка4, в которую заложен успешный опыт различных банков. Более того, бизнес-модель банка регулярно пополняется новыми элементами и совершенствуется в соответствии с появлением новых решений и практик, изменением банковского законодательства, особенностей банковского рынка.

3. Большие затраты.

Иногда затраты на бенчмаркинговые программы не покрывают результат их реализации и от них отказываются. В связи с этим следует четко и продуманно планировать все этапы бенчмаркинга и расходы по ним, прогнозировать результат.

4. Неправильное определение банков-эталонов/успешного опыта.

Довольно часто для апробации выбирают не самый лучший опыт и решения, отсюда возникают проблемы. Или, например, технологии и наработки, которые в одном банке приносят большой успех, в другом банке будут неэффективны ввиду размера, специфики и стратегии банка. В связи с этим следует внимательно и взвешенно проводить бенчмаркинг.

Автоматизация

Реализацию современных задач, проектов, программ управления и бизнес-инжиниринга трудно представить без использования специализированных программных продуктов, т.е. автоматизации. И бенчмаркинг в данном случае не является исключением.

Применение специализированных программных продуктов позволяет сократить временные и финансовые затраты, повысить эффективность и качество выполнения работ.

На разных этапах бенчмаркинга могут использоваться различные классы программных продуктов: CRM-системы (Customer Relationship Management), системы статистического анализа и обработки/хранения данных, системы поддержки принятия решений (СППР), системы бизнес-моделирования и др.

По мнению автора, системы бизнес-моделирования играют ведущую роль как для процесса бенчмаркинга, так и для форма-лизации/оптимизации деятельности банка в целом.

Среди представленных на рынке решений можно порекомендовать Business Studio как оптимальный выбор по составному критерию «цена — функциональность — удобство использования».

***

В заключение отметим, что бенчмаркинг — это не просто методика изучения и внедрения успешных решений. Это практика ведения и развития бизнеса, требующая непрерывного выполнения и взаимосвязи с другими подходами к управлению.

Некоторые банковские специалисты и клиенты видят следующий образ эталонного банка будущего. Это банк, который позволяет клиенту выполнить практически любую банковскую операцию самостоятельно, моментально и из любой точки мира. При этом специалисты банка играют роль консультантов по широкому кругу финансово-экономических вопросов. Все это возможно только при условии высокого развития информационных и банковских технологий, средств безопасности, а также при условии повышения уровня деловой культуры и компетенций клиентов в финансово-экономической области.

1Более подробные перечни и модели бизнес-процессов, а также другие объекты и элементы управления рассмотрены в: Исаев Р.А. Бизнес-инжиниринг и управление в коммерческом банке. М.: Голос-Пресс, 2009.

2См.: http://businessstudio.ru/buy/modelshop/nm_bank

3Более подробно о методике построения системы менеджмента качества и управления бизнес-процессами в банке см.: Исаев Р.А. Указ. соч.

4См.: http://businessstudio.ru/buy/modelshop/nm_bank