Каким бы выгодным ни казался проект с высоким показателем внутренней нормы рентабельности, прежде чем браться за дело, проверьте промежуточные денежные потоки.

Может быть, финансовым менеджерам просто нравится рисковать. Как еще объяснить, почему столь часто для оценки инвестиционных проектов они пользуются показателем внутренней нормы рентабельности (ВНР)? Десятилетиями ученые предупреждают (и пишут в учебниках) об опасностях метода расчета ВНР, предполагающего определенную норму рентабельности на реинвестируемые промежуточные денежные потоки. Таким образом можно представить плохие проекты как хорошие, а хорошие — как отличные. В 1999 г. в ходе научного исследования выяснилось, что 75% финансовых директоров всегда или почти всегда оценивают капиталовложения с помощью показателя ВНР[1].

Проведя собственное исследование, мы тоже убедились в востребованности этого рискованного метода. Из тридцати опрошенных нами исполнительных директоров корпораций, хедж–фондов и венчурных компаний только шесть хорошо понимали его уязвимость. Следующей неожиданностью стали результаты повторного анализа порядка двадцати инвестиций, которые одна компания сделала только из–за привлекательных показателей ВНР. Если бы эти показатели были скорректированы с учетом изначальных недостатков метода, то единое мнение руководителей компании об общей привлекательности и приоритизации проектов наверняка изменилось бы.

Итак, почему профессиональные финансисты упорно продолжают делать то, что, как они знают, делать не следует? Конечно, показатель ВНР хорош тем, что позволяет просто сравнивать годовую доходность конкретного проекта, например 30%, со ставкой в 8 или 18%, которую большинство людей в развитых странах выплачивают по кредиту на покупку автомобиля или по кредитным картам. Такая легкость сравнения, казалось бы, перевешивает технические, на взгляд многих руководителей, недостатки, которые создают лишь незначительные искажения, да и то в теории.

Действительно, у этого метода есть, на первый взгляд, некоторые технические недостатки[2], но самые опасные из них проявляются не в сфере неких абстракций — они могут иметь серьезные последствия для менеджеров, ответственных за инвестиционный бюджет. Когда руководители принимают решение финансировать только проекты с максимально высокими показателями ВНР, возможно, они опираются на результаты наиболее искаженных вычислений, а значит, существует опасность уменьшить акционерную стоимость компании при выборе неправильных проектов. Кроме этого, есть риск создать нереалистичные ожидания как в самой компании, так и среди акционеров, что может привести к искажению информации, поступающей инвесторам, и завышению вознаграждения менеджеров.

Мы считаем, что профессиональным финансистам следует или перестать пользоваться показателем ВНР вообще, или хотя бы корректировать расчеты, делая поправку на самое уязвимое предположение этого метода — что промежуточные денежные потоки будут реинвестированы по столь же высокой ставке.

Проблема с внутренней нормой рентабельности

Практикующие специалисты часто отождествляют показатель ВНР с годовой нормой рентабельности на какую–либо инвестицию — простая аналогия и делает метод столь привлекательным. На самом деле ВНР отражает годовой доход по инвестициям только в тех случаях, когда проект не приносит промежуточных денежных потоков или когда эти потоки можно реинвестировать по ставке, равной самой внутренней норме рентабельности.

Если вычисленная внутренняя норма рентабельности выше, чем реальная ставка, по которой можно реинвестировать промежуточные денежные потоки, то эквивалентный годовой доход будет завышен, и весьма значительно. Метод предполагает, что у компании есть другие столь же перспективные проекты, в которые можно вложить промежуточные денежные потоки, и расчеты автоматически учитывают эти дополнительные возможности. Расчет чистой приведенной стоимости (ЧПС), напротив, основан на том предположении, что компания может реинвестировать промежуточные денежные потоки только по стоимости капитала, а дополнительный доход от будущих проектов в расчете не отражается.

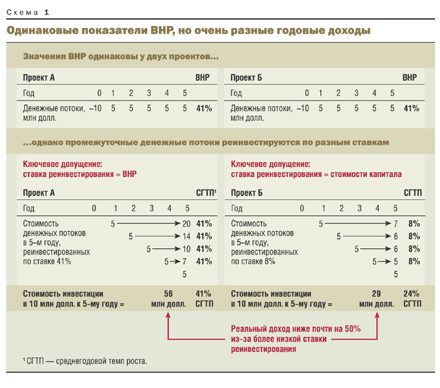

Предположение о возможности реинвестировать денежные потоки по внутренней норме рентабельности может значительно исказить бюджет капиталовложений. Рассмотрим для примера два взаимоисключающих проекта А и Б с одинаковыми денежными потоками, уровнем риска, продолжительностью и одинаковой ВНР, равной 41%. Если руководитель будет принимать решение на основе показателя ВНР, то оба проекта покажутся ему равноценными. Однако он совершит ошибку, если сделает свой выбор без анализа соответствующих возможных ставок реинвестирования промежуточных денежных потоков. Предположим, что промежуточные денежные потоки проекта Б можно снова инвестировать по обычной стоимости капитала, равной 8%, а денежные потоки проекта А — инвестировать в следующий проект с ожидаемым годовым доходом не меньше 41%. В таком случае проект А явно предпочтительнее.

Даже если промежуточные денежные потоки можно действительно реинвестировать по ставке, равной ВНР, мало кто из специалистов возьмется утверждать, что доход от будущих инвестиций следует смешивать с поступлениями от оцениваемого проекта. Большинство профессионалов согласится, что стоимость капитала компании (по определению — доход, который могут получить акционеры по иным инвестициям с таким же уровнем риска) — более понятный, логичный и ожидаемый уровень ставки, по которой можно реинвестировать промежуточные денежные потоки проекта (см. схему 1).

Когда в вычислениях используется стоимость капитала, реальный годовой доход по проекту может значительно сократиться; особенно часто это происходит, когда речь идет о проектах с изначально высоким показателем ВНР. Конечно, когда руководители рассматривают проекты, ВНР которых близка к стоимости капитала компании, ВНР почти соответствует действительности. Но когда ВНР превосходит стоимость капитала компании более чем на 10%, данные о прибыльности могут быть значительно искажены. Использовать показатель ВНР без корректировки опасно потому, что наибольшее искажение ставки реинвестирования происходит именно в случае, когда менеджеры считают свои проекты самыми перспективными. К сожалению, искажение оказывается разным для разных проектов, и его нельзя устранить, просто изменив ВНР с учетом стандартной поправки[3].

Насколько опасно ошибочное предположение о ставке реинвестирования? Менеджеры одной крупной промышленной компании за пять лет утвердили 23 крупных капитальных проекта на основании показателей ВНР, в среднем равных 77%. Однако, когда недавно мы провели анализ, приравняв ставку реинвестирования к стоимости капитала компании, средний доход упал до 16%. Значительно изменилась и очередность самых привлекательных проектов. Проект, занимавший первое место в списке приоритетов, спустился на десятое. Самое интересное, что ВНР трех казавшихся самыми выгодными проектов, когда ее пересчитали на основе реалистичной ставки реинвестирования, упала с 800, 150 и 130% до 15, 23 и 22% соответственно (см. схему 2). К сожалению, решения об инвестициях в те проекты уже были приняты. Конечно, столь высокие показатели ВНР нетипичны. Но даже если ВНР проекта снижается с 25 до 15%, это очень существенно.

Что делать?

Самый простой способ избежать проблем с ВНР — не применять этот метод вообще. Но он так популярен, что вряд ли финансисты откажутся от него в ближайшее время. Однако менеджерам следует хотя бы использовать модифицированный показатель ВНР. Это тоже не идеальный метод, но он позволяет установить более реалистичные ставки реинвестирования и подсчитать реальный годовой эквивалент дохода. Даже в этом случае мы советуем всем специалистам, рассматривающим проекты с кажущейся привлекательной ВНР, задавать себе два вопроса.

1. Каковы предполагаемые ставки реинвестирования промежуточных денежных потоков? Чаще всего предположение, согласно которому промежуточные денежные потоки можно реинвестировать по высокой ставке, в лучшем случае излишне оптимистично, а в худшем — принципиально ошибочно. Когда инициаторы проектов утверждают, что это «шанс, который выпадает раз в сто лет», скорее всего, другого столь же интересного варианта просто не существует, а значит, промежуточные денежные потоки не удастся вложить по высоким ставкам. Именно поэтому лучшее предположение (его используют при анализе дисконтированных денежных потоков) — что промежуточные денежные потоки можно будет реинвестировать только по стоимости капитала компании.

2. В какую сторону смещены промежуточные денежные потоки — к началу или концу проекта? Пока ставка реинвестирования не будет корректной (то есть настоящей, а не заложенной в вычислениях ВНР), искажение будет тем серьезнее, чем раньше начнут поступать промежуточные денежные потоки. Казалось бы, этот вывод противоречит здравому смыслу, ведь обычно мы предпочитаем получать деньги раньше, чем позже. Но дело в том, что показатели фактической ставки реинвестирования и предполагаемой ВНР расходятся в течение более долгого времени, то есть искажения накапливаются[4].

Несмотря на недостатки, способные привести к неправильным инвестиционным решениям, метод расчета ВНР, предполагающий реинвестирование промежуточных денежных потоков, скорее всего, будут использовать и дальше — он очень понятен. Но мы советовали бы руководителям критически подходить к показателям ВНР, прежде чем принимать окончательное решение об инвестициях.

[2] В результате технической математической проблемы у одного и того же проекта могут быть два разных показателя внутренней нормы рентабельности, например когда денежные потоки, ожидаемые в будущем, меняются от положительных до отрицательных, и наоборот. Также, поскольку показатель ВНР выражается в процентах, малые проекты иногда выглядят привлекательнее крупных, хотя крупные проекты с низкой ВНР бывают привлекательнее по такому показателю, как расчет чистой приведенной стоимости, чем более мелкие с высокими показателями ВНР.

[3]Эффект завышения рентабельности тем больше, чем «здоровее» проект по показателю ЧПС, и он может быть разным потому, что денежные потоки для каждого проекта поступают в разное время.

[4]Заметим, что из двух проектов с одинаковыми ВНР проект с единым денежным потоком в конце инвестиционного периода предпочтительнее, чем с промежуточными, поскольку отсутствие промежуточных денежных потоков полностью защищает от риска, связанного со ставками реинвестирования.