Хотим представить вашему вниманию последний (третий по счету) выпуск рассылки от международных разработчиков стандартов, который посвящен одному из факторов, влияющих на длину балансового отчета. Более-менее регулярные публикации из серии “The Essentials” (т.е. “области повышенного внимания”) предназначены, как и сами стандарты МСФО, в первую очередь для инвесторов, чтобы те лучше разбирались в финансовой информации в отчетности по МСФО. Каждый выпуск обычно посвящен какой-то определенной теме или специфическому аспекту учета.

Сегодня мы поговорим о балансах. Стандарты МСФО и те же US GAAP довольно сильно отличаются, в том числе в отношении взаимозачета (offsetting). Эта довольно существенная разница влияет на протяженность одной из основных форм отчетности. Тем не менее, примечания к отчетности в умелых руках инвесторов позволяют сравнить отчетность даже по этим двум системам стандартов.

Источник: IFRS Foundation

Перевод: GAAP.RU

Сравнение финансовой отчетности банковских организаций из разных концов Земного шара может быть непростой задачей, потому что размер балансовых отчетов может значительно отличаться просто в зависимости от того, применяет ли банк МСФО или же US GAAP. Одна из основных причин для этого заключается в том, что в этих двух системах отчетности действуют разные требования к взаимозачету. По итогу получается, что при прочих равных балансы по МСФО… длиннее! К счастью, эта проблема сопоставимости легко обходится схожими требованиями к раскрытиям, в которых просто нужно как следует разбираться.

В этом выпуске:

- Примечания и финансовый рычаг

- “Взаимозачет” – что это такое

- В каких случаях банки указывают чистую стоимость?

- Профессиональные жаргонизмы

- Как все это увязано в Basel III?

Примечания и финансовый рычаг

Предположим, перед нами финансовая отчетность банка. Ответим на вопрос: какова величина его финансового рычага? Ответ звучит примерно так: “это зависит”.“Это зависит”, потому что этот финансовый показатель может быть разным в зависимости от системы стандартов (МСФО или US GAAP), даже если у банков идентичные портфели финансовых инструментов.

“Переходя улицу, смотрите в обе стороны. Читайте примечания, когда сравниваете банковскую отчетность по МСФО и US GAAP”

В сегодняшнем выпуске “В зоне особого внимания” объясняются причины этих расхождений и то, как требования к раскрытиям в примечаниях к отчетности могут спасти ситуацию, объяснив инвесторам все, что те хотят знать о:

- сравнении балансовых отчетов банковских организаций, работающих в разных системах стандартов, и

- анализе системы управления рисками в компании, так как здесь имеется прямая связь с кредитным риском и риском ликвидности у контрагента

В принципе, эти полезные раскрытия доступны в любом случае, вне зависимости о того, использует ли банк МСФО или же US GAAP. В конце мы также затронем связь этих раскрытий с последними наработками в требованиях Basel III.

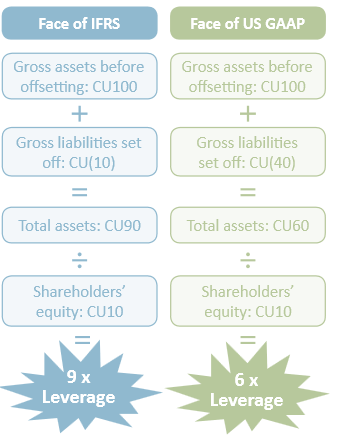

Чистые показатели: что скрывают цифры?

Бухгалтерский стандарт МСФО (IAS) 32 “Финансовые инструменты: представление информации” использует несколько иную трактовку соглашений о взаимозачете по сравнению с US GAAP. В конечном итоге это может оказать существенное влияние на длину баланса. В Таблице 1 в наглядной форме показано, как различия в восприятии соглашений о взаимозачете могут привести к очень серьезным расхождениям в оценке финансового рычага.

Таблица 1

Предположим, общие активы и по МСФО, и по американской системе стандартов US GAAP в обоих случаях идентичны и составляют 100 условных единиц (CU – “certain units”). И у одного, и у второго банка также идентичный размер обязательств и идентичные же права по взаимозачету. При прочих равных, их отчетность была бы идентична, если бы не различия в восприятии соглашений о взаимозачете. По обеим системам стандартов итоговая величина активов будет отражать величину общих активов, уменьшенных на величину общих обязательств, подлежащих взаимозачету в соответствии с первым и со вторым стандартом: вот где кроется источник различий. Наконец, при прочих равных эти различия в учете не должны оказывать влияния на акционерный капитал, поэтому, поскольку в нашей модели банки изначально идентичны, капитал останется равным для обеих организаций – что, однако, дает очень существенные расхождения в финансовом рычаге. Что и требовалось доказать.

Предположим, общие активы и по МСФО, и по американской системе стандартов US GAAP в обоих случаях идентичны и составляют 100 условных единиц (CU – “certain units”). И у одного, и у второго банка также идентичный размер обязательств и идентичные же права по взаимозачету. При прочих равных, их отчетность была бы идентична, если бы не различия в восприятии соглашений о взаимозачете. По обеим системам стандартов итоговая величина активов будет отражать величину общих активов, уменьшенных на величину общих обязательств, подлежащих взаимозачету в соответствии с первым и со вторым стандартом: вот где кроется источник различий. Наконец, при прочих равных эти различия в учете не должны оказывать влияния на акционерный капитал, поэтому, поскольку в нашей модели банки изначально идентичны, капитал останется равным для обеих организаций – что, однако, дает очень существенные расхождения в финансовом рычаге. Что и требовалось доказать.

Сам по себе анализ финансового рычага только на основе баланса может создать очень разное впечатление о двух одинаковых банковских организациях, отчитывающихся по двум разным системам. В данном примере финансовый рычаг был рассчитан как отношение чистых активов к акционерному капиталу, и чем выше это значение, тем – логично полагают читающие отчетность инвесторы – выше сам рычаг. Однако инвесторам не стоит забывать и такую важную вещь: банковские регуляторы обычно требуют показывать это отношение в виде процентов/доли (например, в виде отношения капитала первого уровня Tier 1 к скорректированным активам, помноженного на 100%) – и в этом случае будет все наоборот (более высокая доля – более низкий финансовый рычаг).

Общие раскрытия, помогающие нейтрализовать различия в учете

Бухгалтерские руководства по МСФО и американским стандартам, где тема взаимозачета так или иначе всплывает, не требуют дополнительной реконсиляции фактических учетных результатов между двумя системами учета. Однако есть общие для обеих систем требования, позволяющие проводить сравнения уже самим инвесторам.

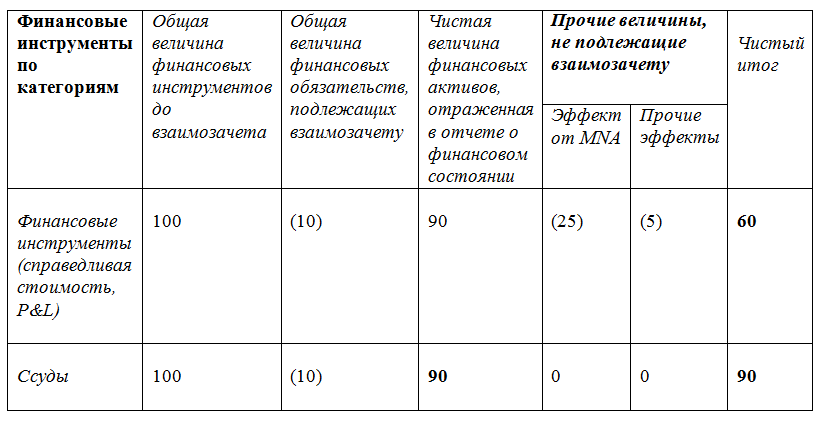

По МСФО все финансовые инструменты, подлежащие взаимозачету в отчете о финансовом состоянии (он же - баланс), регулируются генеральными соглашениями о взаимозачете (master netting arrangement, MNA – подробнее см. в секции “профессиональных жаргонизмов” чуть ниже). Следовательно, по всем таким инструментам стандартом IFRS 7 “Финансовые инструменты” предусмотрены раскрытия, позволяющие пользователям отчетности оценить эффект влияния действующих прав на взаимозачет и иные способы уменьшения кредитного риска. Такого рода информация приводится в отдельной таблице, в стороне от активов и обязательств на балансе. Таблица 2 может послужить неплохим иллюстративным примером.

Таблица 2: примеры раскрытий в примечаниях к отчетности по МСФО

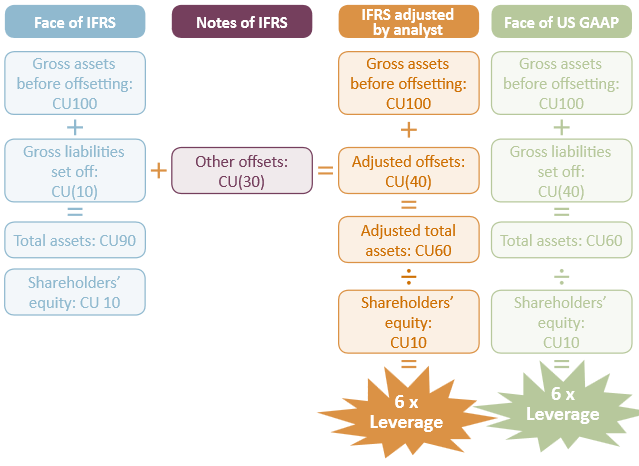

За счет этих дополнительных раскрытий инвесторы имеют возможность лучше понимать различия в величинах, отраженных по МСФО и US GAAP, что приобретает особую важность в случае с организациями, у которых очень много производных финансовых инструментов на руках. В Таблице 3 приводится схематическое объяснение того, как типовой инвестор может оценить информацию, полученную им или ею по стандартам МСФО (мы говорим о балансах, или отчетах о финансовой позиции, и примечаниях к ним) и сопоставить ее с информацией в отчетности по US GAAP.

Таблица 3

Крайняя левая и крайняя правая колонки повторяют практически полностью содержание Таблицы 1 (см. выше). Третья оранжевая колонка, представляющая собой скорректированную отчетность (не фактически, а в восприятии инвестора на основе проведенного дополнительного анализа). Откуда же берутся еще 30 “условных единиц” обязательств, которые как бы также проходят взаимозачет, сводя на нет различия в итоговых показателях финансового рычага по обеим системам стандартов? Если обратиться к Таблице 2, хорошо видно, что это влияние оговорено генеральными соглашениями о взаимозачете (25) и некими “прочими эффектами” (5). Что это собой представляет?

Профессиональный жаргонизм

Финансовая отчетность компаний в банковском секторе часто перегружена всевозможными акронимами и специфическими для этой индустрии терминами. Попробуем снять налет мистики с отдельных терминов в этой области.

- Чуть выше мы вскользь использовали выражение “право на взаимозачет”. По сути своей оно означает юридическое право кредитора уменьшить, частично или полностью, свой долг перед другой стороной, противопоставив ему величину, которую первая сторона должна ему. Если “А” должен “B” 100, а “B” должен “А” 200 – можно сказать, что “B” должен “А” только 100 (при соблюдении определенных условий, разумеется)

- Генеральное соглашение о взаимозачете (master netting arrangement, MNA) – соглашение между двумя сторонами, у которых имеются множественные производные контракты друг с другом. Соглашение MNA делает возможным осуществить взаимное урегулирование прав и обязательств по всем этим контрактам в рамках единого платежа в случае дефолта или прекращения действия одного из контрактов. Обратите внимание, что в случае с MNA в английской литературе используется термин “netting”, а не “offsetting”. В просторечии, причем даже в бухгалтерской литературе они довольно часто используются в качестве синонимов, но если говорить конкретно о MNA, то это все-таки не одно и то же. С этой точки зрения перевод “MNA” на русский в качестве “генерального соглашения о взаимозачете” будет неточным (но мы его все равно используем за неимением лучшего, уже более-менее устоявшегося термина в российской практике).

Окончательные разъяснения

Итак, крупные банки обычно имеют производные контракты сразу с несколькими сторонами. Поскольку традиционной ежедневной их обязанностью является управление рисками (в том числе за счет управления своими взаимоотношениями с другими сторонами), довольно часто банки применяют свое право на взаимозачет в качестве инструмента, позволяющего управляться с кредитными рисками и рисками ликвидности у противоположной стороны. Это все юридически обоснованные права, дающие возможность урегулировать или устранить иным образом, полностью или частично, величину долга к уплате контрагенту путем противопоставления – опять-таки, полностью или частично – величины долга, которые должен быть первой стороной получен. Другое дело, что фактическая реализация этих прав будет зависеть в каждом конкретном случае от договора и юрисдикции.

В отличие от права на взаимозачет, взаимозачет как процесс – бухгалтерский термин, использующийся для описания представления чистых величин финансовых активов и обязательств на балансе в результате использования организацией своего права на взаимозачет. Это, впрочем, не умаляет важности взаимозачета как такового, поскольку в случае применения он позволяет уменьшить величины активов и обязательств на балансе.

В каких случаях банки показывают в отчетности чистые величины?

По МСФО и US GAAP, в определенных условиях организации позволяется провести взаимозачет по некоторым своим активам и обязательствам в целях представлениях их в отчете о финансовом состоянии. Эти требования очень тесно связаны с особенностями именно банковской отчетности, особенно если речь идет об инвестиционном банкинге или взаимных операциях крупных банковских организаций.

Согласно МСФО, от кредитной организации требуется провести взаимозачет финансовых активов и финансовых обязательств и отразить на балансе чистую величину, если: a) в данный момент у нее есть юридически обоснованное и юридически реализуемое право на взаимозачет и b) она так и собирается поступить, либо признать финансовый актив и финансовое обязательство одновременно.

Согласно требованиям US GAAP, у организации есть право на взаимозачет, если выполняются все следующие условия: a) каждая из двух сторон должна друг другу величины, поддающиеся четкому определению, b) отчитывающаяся организация имеет право на взаимозачет величины, которую она должна, за счет величины, которую должна ей другая сторона, с) отчитывающаяся организация так и собирается поступить и d) это право имеет юридическую поддержку местной системы закона.

Банк, ведущий свою отчетность в системе US GAAP, имеет право выбирать, каким образом ему отражать информацию в отчете о финансовом состоянии – на основе “чистого” базиса, либо на основе “общего”. Однако если уж выбор сделан, он должен использоваться последовательно в отношении всех транзакций, подпадающих под условия.

Хотя МСФО и US GAAP обращаются к схожим критериям при определении права на взаимозачет, в американской системе возможно исключение в случае с производными финансовыми инструментами и денежными залогами (cash collateral), подпадающими под действие генеральных соглашений о взаимозачете, а кроме того – в случае с соглашениями обратного РЕПО. Такие инструменты, подпадающие под действие юридически обоснованных соглашений MNA, также могут раскрываться в отчетности на основе чистого базиса (этот тип инструментов оговорил FASB в своем руководстве по применению взаимозачета в феврале 2013 года). Из-за различий в руководствах двух систем часто возникают существенные различия в раскрываемых величинах активов и обязательств, о которых мы говорили на протяжении всей этой статьи.

Как это все увязано с Basel III?

В годы, прошедшие с финансового кризиса 2008 года, финансовые регуляторы в банковской сфере стали уделять гораздо больше внимания таким простой вещи как размер банковского баланса. Следовательно, этой же теме стали уделять больше внимания и инвесторы.

Правила Basel III, согласно ожиданиям, могут использовать финансовый рычаг в качестве одной из основ логики всей системы. Почему вдруг такой интерес именно к финансовым рычагам? Полагаем, отчасти это объясняется тем, что регуляторы сходятся во мнении: отношение капитала к активам служит полезным индикатором потерь, понесенных банками в кризисных условиях – в довесок к показателям, учитывающим взвешенные с учетом риска активы. От банков потребуют представления информации о финансовом рычаге уже в этом году.

Впрочем, дело не только в Basel III, конечно. Уже и без него в отдельных юрисдикциях действуют соответствующие требования (Швейцария, США, Канада, Великобритания); многие другие юрисдикции (Дания, Нидерланды, Швеция) всерьез заняты рассмотрением такой возможности. Стоит заметить, что финансовый рычаг, рассчитанный в соответствии с требованиями банковского регулирования Basel III, может отличаться от финансового рычага, рассчитанного по МСФО или US GAAP. Так может быть, потому что в первом случае довольно часто в расчет входят специфические корректировки. Однако концепции в основе расчетов в любом случае остаются одними и теми же.