По материалам: IFRS

В декабре Совет по МСФО представил консультационный документ, которого все ждали довольно давно. Эта публикация подвела промежуточные итоги, без преувеличения, многолетним усилиям разработчиков МСФО, основной целью которых было и остается улучшение качества финансовой отчетности в плане ее полезности для принятия решений конечными пользователями, в первую очередь инвесторами. Изменений, напомним, предложено ровно три вида, но они важные. Во-первых, в отчет о прибылях и убытках добавили три новых формально определенных промежуточных итога. Во-вторых, к показателям управленческой отчетности, которые часто используют компании для объяснения своих финансовых результатов инвесторам, предъявлены более жесткие требованиям. И в-третьих, IASB более жестко оговорил условия дезагрегирования раскрываемой информации.

Буквально на днях Фонд МСФО представил вебинар по этой теме. Надо отметить, впрочем, что рассмотрение темы в этот раз приняло скорее общую форму, что способствует улучшению представления о будущих изменениях, но пока что без детализации. В марте, как объясняют авторы, они готовят к выходу еще один вебинар, где все сказанное в этот раз будет разбираться уже в деталях и, вероятно, на конкретных примерах. Однако и сегодня есть, что почитать-послушать - благодаря множеству довольно интересных вопросов, на которые будут озвучены ответы.

Три промежуточных итога и четыре категории доходов и расходов

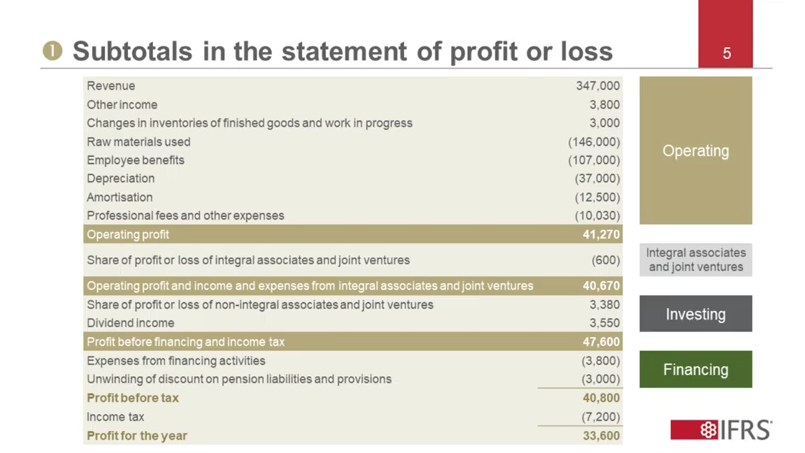

На иллюстрации приведен пример отчета о прибылях и убытках. Если не смотреть на три выделенные цветом строки, то в таком формате его представляют сегодня, пока предложенные изменения еще не в силе (а до этого, мы полагаем, пока далеко). Есть первая строка по выручке, и есть последняя (годовая прибыль), но все, что между ними, формального определения не имеет. Одной из актуальных проблем для инвесторов, которые Совет по МСФО пытается своей работой устранить, является низкая сравнимость отчетности компаний, даже если они работают в одной отрасли. С тремя новыми промежуточными итогами - операционной прибылью, операционной прибылью, доходами и расходами от интегрированных ассоциированных и совместных предприятий, и прибылью до финансирования и налогов на прибыль – это станет делать чуть легче.

Операционная прибыль раскрывается компаниями и сегодня, просто каждый делает это по-своему. В выборке из 100 компаний, которые IASB отобрал когда-то для анализа, 63 показывали этот промежуточный итог в своей отчетности, причем делали это в соответствии с, как минимум, девятью различными подходами. Печально, что многие инвесторы, когда смотрят на такую отчетность, даже не подозревают, что четкого определения операционная прибыль в МСФО на данный момент не имеет. Скоро это будет исправлено.

В правой стороне на иллюстрации отмечено, какие статьи отчета принадлежат каким именно четырем категориям. Операционная деятельность идет первой - соответственно, все статьи в этой категории формируют операционную прибыль. Не все статьи, которые указаны на иллюстрации, обязательны. То же самое можно сказать и про некоторые категории статей, например, идущей следом категории, относящейся к ассоциированным и совместным предприятиям, или же к категории статей по инвестиционной деятельности далее за ней.

Прибыль до финансирования и налогов - еще один интересный промежуточный итог. Почему вообще он был добавлен? Основная цель тут - облегчить понимание инвесторами финансовых результатов компании, которые не зависят от ее способов финансирования.

Операционная прибыль, доходы и расходы от интегрированных в бизнес ассоциированных и совместных предприятий также служит интересам инвесторов. Сразу под ней приведены статьи, относящиеся к инвестиционной деятельности. Это доходы и расходы, не являющиеся частью основной деятельности организации. Многие составители отчетности в своих комментариях по этой теме ранее отмечали, что использовали для измерения метод долевого участия, который принимал в расчет денежные потоки от операционной деятельности, а значит - не принадлежащие инвестиционной категории. Как ответ на это, некоторые пользователи отчетности отмечали путаницу и сложности с пониманием ситуации.

И еще один важный момент - слово “интегрированные”, которое тут добавлено не случайно. Этим IASB пытается выделить ассоциированные и совместные предприятия, которые тесно связаны с основной деятельностью организации-составителя отчетности. Тем самым он, хотя и выводит эти доходы и расходы из категории операционных, однако предлагает расчет промежуточного показателя, которые будет строиться на основе операционных доходов и расходов. А вот если ассоциированные и совместные организации не имеют отношения к основной деятельности составителя отчетности, доходы и расходы по ним будут включаться в категорию инвестиционных.

Еще один важный вопрос - универсальность применения. Вроде бы перед нами стандартная форма отчета о прибылях и убытках, но будут ли те же самые требования предъявляться банкам? Оказывается, перед нами как раз тот случай, когда - нет, не будут. Для некоторых категорий организаций Совет по МСФО разработал отдельные требования, согласно которым они будут классифицировать в первой (“операционной”) категории доходы и расходы, которые у всех прочих нашли бы отражение в категории инвестиционных или относящихся к финансированию. Конкретнее, банки будут относить к операционным свои доходы и расходы из категории относящихся к финансированию, а инвестиционные компании будут относить к операционным доходы и расходы по инвестиционной деятельности. Это логично, поскольку и для тех, и для других типов организаций указанные виды деятельности являются основными. Этот тонкий нюанс авторы вебинара обещают рассмотреть более подробно в следующий раз (в марте).

Дезагрегирование

Дезагрегирование означает разделение информации на ту, которая подлежит раскрытию в основных формах отчетности, и на ту, которая подлежит раскрытию в примечаниях к отчетности. Как оказалось, до сих пор логика компаний в этом отношении оставалась для инвесторов не до конца понятной, поэтому Совет по МСФО решил четко описать роль финансовой отчетности и примечаний к ней. Опираясь на это четкое описание, составители отчетности отныне будут проводить дезагрегирование.

Помимо этого, Совет сформулировал принципы агрегирования и дезагрегирования информации, разработал руководство по применению этих принципов в три этапа, а также сделал обязательными несколько новых статей, которые будут отражаться отдельно – гудвилл и статьи по интегрированным и неинтегрированным ассоциированным и совместным организациям.

Кроме того, пользователи отчетности получат в свое распоряжении более полезную информацию по статьям, традиционно относимым к категории “общих” (например, “Прочие расходы”). Это станет возможным благодаря одному из двух подходов организаций к анализу собственных операционных расходов - по их природе или функционалу - причем выбор этот будет отнюдь не произвольным, а основываться на максимальной полезности информации для пользователей. В рамках дополнительных требований к раскрытию составители отчетности должны будут в примечаниях проводить анализ общих операционных расходов по их природе, если при этом анализ расходов по их функционалу представлен в составе самого отчета о доходах.

Необычные/неповторяющиеся доходы и расходы

До того как за них всерьез взялся IASB, компании проявляли очень большую свободу в том, что именно считать необычными (или неповторяющимися) доходами и расходами, причем без всяких дополнительных объяснений. Часто они делали это в свою пользу, используя субъективное видение для приукрашивания финансовой отчетности. Конечно, это также негативно сказывалось на сравнимости отчетности.

Теперь это станет намного сложнее делать из-за четкого определения. Итак, это доходы и расходы, имеющие слабую предсказательную ценность, т.е. ценность для инвесторов в плане построения прогнозов. А когда доходы и расходы можно считать таковыми? Когда есть все основания думать, что доходы и расходы аналогичного типа или величины не возникнут еще раз в пределах ближайших нескольких годовых отчетных периодов. В общем случае нельзя будет отнести к категории неповторяющихся доходы и расходы от периодической переоценки статей, измеряемых по текущей стоимости.

Кроме того, Совет потребовал делать в примечаниях специальные раскрытия по этой теме. Кроме величины и описания неповторяющихся статей доходов и расходов, их придется разбивать на категории, руководствуясь любым из двух подходов:

- согласно статьям в отчете о прибылях и убытках; или

- согласно статьям, идентифицированным в ходе анализа операционных расходов согласно их природы, если организация в отчете о прибылях и убытках использует анализ расходов согласно их функционалу (этот существенный момент по раскрытиям мы отметили чуть выше).

Показатели управленческой отчетности

Также иногда их называют “альтернативными показателями деятельности”. В общем и целом это тоже промежуточные результаты вычислительных манипуляций с доходами и расходами, которые:

- используются помимо самой финансовой отчетности для информирования инвесторов и других категорий пользователей о состоянии дел в компании;

- дополняют собой промежуточные или финальные итоги отчета о доходах, которые определены стандартами МСФО;

- позволяют менеджерам компаний более наглядно выделить какой-то специфический аспект в деятельности своей организации.

До сих пор составители отчетности проявляли здесь не меньшую свободу, чем в случае с необычными статьями, к тому же не всегда придерживаясь последовательности и меняя альтернативные показатели от одного отчетного периода к другому. Чтобы этого больше не было, IASB предложил четкое определение показателей управленческой отчетности (собственно, оно приведено выше – те самые три основных условия), а также оговорил более строгие требования к раскрытию информации по ним в примечаниях.

К этим показателям Совет не будет причислять прочие финансовые индикаторы (взятые не из отчета о прибылях и убытках и даже финансовой отчетности как таковой). Так, свободный денежный поток (FCF) или нефинансовые показатели, подобные данным по числу женщин в управляющем совете или ежегодным объемам углеродных выбросов, в рамках данной темы не рассматриваются.

В плане раскрытий по показателям менеджерской отчетности от организаций потребуют раскрывать их величину и описание, сделанное доступным для понимания простых смертных языком. Что важнее, обязательной станет реконсиляция выбранного дополнительного показателя с ближайшим промежуточным или финальным итогом отчета о доходах, который имеет в МСФО свое определение. Также потребуется указывать влияние на налоги на прибыль и влияние на неконтролирующие доли владения, причем делать все раскрытия придется в рамках одного отдельного примечания.

Прежде чем перейти к разбираемым вопросам, несколько слов о том, что именно представляет собой декабрьский консультационный документ. Это набор изменений к нескольким стандартам, главный их которых IAS 1 “Представление финансовой отчетности” - его после финального одобрения всех предложений планируют заменить на новый стандарт, тогда как IAS 1 станет историей. Изменения также постигнут:

- IAS 7 (новые требования к отчету о движении денежных средств, которые, возможно, не такие масштабные, как с отчетом о прибылях и убытках, но по-своему также важны)

- IFRS 12 (очевидно, касающиеся ассоциированных и совместных организаций)

- IAS 33 (показатель прибыли на акцию, “EPS”)

- IAS 34 (требования к промежуточной отчетности)

Все требования IAS 1, которые также касаются представления и раскрытия информации, и которые (кроме разве что нескольких словесных корректировок) решили оставить прежними, перейдут в новый стандарт. Все прочие требования IAS 1 (не по теме представления и раскрытия) - просто добавят в IAS 8 “Учетная политика, изменения в расчетных оценках и ошибки” и IFRS 7 “Финансовые инструменты: раскрытие информации”.

Вопросы?

Первый вопрос очень популярный: “Когда все эти требования вступят в силу?”

Совет начнет финальную стадию работы в рамках данного проекта ближе к концу года, опираясь при этом на полученные отклики. После публикации итоговой версии стандарта традиционно выдерживается 24-месячный период на подготовку компаний к внедрению у себя новых требований, хотя обычно разрешается досрочное применение. Существует также возможность, что этот 24-месячный период изменится (в сторону увеличения, надо полагать, что мы наблюдаем прямо сейчас на примере с IFRS 17 “Договоры страхования”). Повлиять на это могут, опять-таки, полученные в комментарии. Консультационный период сейчас идет и закончится 30 июня.

Ожидаемо много вопросов поступило по формальному определению самого часто используемого показателя операционной прибыли. А именно - почему Совет по МСФО не может прямо определить категории операционной прибыли, а оставляет это на усмотрение самих составителей?

Сделано это в целях облегчения подготовки отчетности. Как уже отмечалось, есть некоторые типы организаций (например, банки), которые будут относить к операционным статьями что-то свое, что относится к финансированию. Есть представители других отраслей, которые привнесут в операционную прибыль что-то свое (но в рамках общих требований), что обеспечит большую сопоставимость финансовой отчетности. На итоговое решение повлияло и то, что по содержанию прочих категорий доходов и расходов (инвестиционных, по ассоциированным и совместным предприятиям, и связанных с финансированием) довольно быстро удалось прийти к общему консенсусу, что именно туда следует относить.

Связанной темой являются, конечно же, необычные/неповторяющиеся статьи доходов и расходов и логика, которая должна использоваться в их отношении. Вопросов тут поступает много, но вот что думает сам IASB на этот счет, и почему операционная прибыль включает в себя как повторяющиеся, так и неповторяющиеся статьи?

Основная идея тут в том, что для правильного отражения операционной прибыли за отчетный период она должна включать в себя как те, так и другие статьи. Совет по МСФО считает, что даже если какие-либо элементы не повторятся в ближайшие несколько лет, они все равно важны для инвесторов в плане понимания финансового состояния компании, но при этом предлагает для них такое дополнительное определение и требования к раскрытию данных по ним в примечаниях.

По ходу обсуждения проекта часто можно было услышать "EBITDA", и в качестве рабочих версий IASB даже рассматривал несколько вариантов определения этого показателя, но так и не выбрал ни одного. Почему?

EBITDA, в самом деле, довольно популярный показатель как у составителей отчетности, так и среди инвесторов, и Совет по МСФО всерьез рассматривал возможность его формального определения, но, в конечном счете, решил этого не делать. Причина для этого заключается в том, что нет единого общепринятого представления относительно того, что считать EBITDA, и как именно рассчитывать данный показатель. Практика очень разнообразна. Отсутствие консенсуса делает эту задачу для Совета по МСФО очень трудновыполнимой. Однако важно помнить, что IASB все-таки предложил один показатель, которые по своей сути очень близок EBITDA - это, конечно, прибыль до финансирования и налогов на прибыль. Это хорошие новости, поскольку если какая-либо организация теперь захочет привести данные по этому показателю, ей больше не нужно в пресс-релизах (или где-либо еще) приводить его определение, поскольку теперь он формально уже определен в системе МСФО.

Что конкретно пишет Совет по МСФО в своем руководстве относительно интегрированных и неинтегрированных ассоциированных и совместных организаций? Это новое разграничение пока понятно далеко не всем.

Основная идея в том, чтобы определить и разграничить между собой организации, тесно связанные с основной деятельностью, и организации, которые с ней не связаны. Определены они будут в параграфах 20A–20D стандарта IFRS 12. Неинтегрированные ассоциированные и совместные организации, как они определены в новом руководстве, во многом напоминают инвестиции, поскольку не связаны с основной деятельностью организации и проносят ей доход индивидуально, в значительной мере независимо от прочих активов данной организации. Конечно, в определении этой независимости также потребуется профессиональное суждение, но для облегчения жизни компаниям Совет по МСФО разработал несколько индикаторов, способных с этим помочь. Примеры таких индикаторов:

- Есть ли существенное участие в бизнесе друг друга?

- Используют ли они один и тот же бренд?

- Как их воспринимает внешний мир - как одну организацию или как разные организации?

- Есть ли основной общий поставщик?

- И некоторые другие

Но почему все-таки неинтегрированные воспринимаются как не имеющие отношения к основной деятельности, и почему Совет настаивает на отдельном раскрытии по ним - вне операционной прибыли?

Совет по МСФО много думал об этом и в результате нашел решение, компромиссное для инвесторов и составителей отчетности. Инвесторы желали видеть неинтегрированные организации, учитываемые по методу долевого участия, вне операционной прибыли, поскольку это влияет на расчет операционной маржи. А составители отчетности указывали на то, что многие такие организации на самом-то деле могут оказывать влияние на их основную деятельность. Для этого было решено ввести отдельный промежуточный показатель - операционная прибыль, доходы и расходы от интегрированных ассоциированных и совместных предприятий, который показывается отдельно от операционной прибыли, но все же достаточно близко к ней, чтобы можно было проводить анализ.

Вопрос, касающийся отдельно предусмотренного подхода для банков или страховых организаций, которые должны классифицировать в составе операционных статей доходы и расходы, которые в противном случае классифицировались бы как инвестиционные или относящиеся к финансированию, поскольку в их случае они являются основным направлением деятельности. Вопрос - а как определять? Значит ли это, что сама принадлежность к банковскому, страховому или какому-то еще сегменту автоматически наделяет составителей отчетности такой возможностью, или тут должны использоваться определенные индикаторы?

Ответ отчасти содержится в самом вопросе. Совет по МСФО не определял ничего жестко, зато прозрачно изложил главную свою идею. Хотя банки прямо упомянуты, четкой линии между ними и всеми остальными проводить не стоит, поскольку решение, относить ли к категории операционных статьи доходов и расходов, которые в противном случае считались бы инвестиционными или относящимися к финансированию, должно приниматься на основе профессионального суждения.

Связанный вопрос - будут ли тогда специфические требования по отражению статей банками, страховыми или иными организациями, которые вправе рассчитывать на оговоренное выше исключение?

Ничего принципиально нового IASB не вводит. Все минимальные требования к отражению статей, которые ранее действовали в стандарте IAS 1, будут перенесены в новый стандарт, хотя касательно категоризации, как известно, изменения все-таки будут. Так что ответ примерно такой: да, они будут, просто они отнюдь не специфические.

По вполне очевидным причинам страховые организации также беспокоятся относительно стандарта IFRS 17, который и без этого проекта ожидает ряд довольно существенных корректировок, притом что до его вступления в силу еще далеко. А данный проект по представлению и раскрытию информации - раз уж так получилось, что банки и страховые компании все-таки оказались в нем затронуты отдельно, повлияет ли он как-то дополнительно на будущий IFRS 17 “Договоры страхования”?

Ответ, конечно же, отрицательный, и всем участникам страховой деятельности беспокоиться тут не о чем.

Вопрос по теме дезагрегирования в соответствии с природой или функционалом. Есть ли взаимосвязь между минимальными требованиями к отражаемым статьям и предложенным подходом к дезагрегрованию?

Первое, что важно отметить - Совет по МСФО требует представления или по функционалу, или по природе, но делать и то, и другое вместе недопустимо. Многие заметили, что минимальные требования к статьям в IAS 1 сегодня опираются на природу доходов и расходов. Это значит, что если бы организации решили вместо этого обратиться ко второму варианту и опираться на функционал, это могло бы оказаться для них проблематичным. Поэтому Совет решил ввести тут дополнительное требование: даже если организация решает использовать представление по функционалу, она обязана представлять минимально требуемые статьи по отдельности.

Вопрос от компаний, которые измеряют совместные предприятия не на основе метода долевого участия (потому что новые требования сформулированы как раз для него), а вместо этого прибегают к измерению по справедливой стоимости через прибыли и убытки. Будут ли тогда распространяться на них те же требования к отдельному представлению информации по интегрированным и неинтегрированным ассоциированным и совместным предприятиям?

Нет, поскольку требования на этот случай оговорены лишь для метода долевого участия. Определение интегрированных и неинтегрированных предприятий также предусмотрено именно на этот случай, поэтому использование подхода на основе справедливой стоимости или, например, метода затрат не отвечает самому определению. В отсутствие дополнительных пояснений напрашивается пока лишь один вывод: отдельно представлять категории интегрированных и неинтегрированных в этом случае не нужно.

Проценты по арендным обязательствам - где именно их отражать?

В дополнительном руководстве по применению, также включенном в консультационный документ, говорится, что проценты по арендным обязательствам включаются в последнюю четвертую категорию статей, относящихся к финансированию.

Несколько вопросов по показателям управленческой отчетности. Первый вопрос общий и довольно простой: нужно ли их вообще использовать всем компаниям без исключения?

Очевидно, что нет, дело это сугубо добровольное. Вполне может быть, что организация рассказывает своим инвесторам о результатах, прибегая исключительно к формально оговоренным в МСФО показателям, например, той же операционной прибыли. Но если организация все-таки решает использовать что-то дополнительно, что при этом отвечает предложенному определению показателей управленческой отчетности, ей придется делать дополнительные раскрытия в примечаниях.

Будут ли любые показатели “non-GAAP”, то есть не оговоренные в стандартах МСФО, относиться к показателям управленческой отчетности?

Ответ также уже известен: нет, поскольку необходимо соответствовать определению, которое было приведено выше. Оно оговаривает три основные характеристики дополнительных показателей, обладание которым позволят считать тот или иной показатель показателем управленческой отчетности со всеми вытекающими отсюда последствиями. Стоит также заметить, что определение относится исключительно к промежуточным итогам отчета о прибылях и убытках. То есть показатели на основе денежных потоков (FCF) или, например, балансовые соотношения (доходность на капитал), или даже показатели прироста выручки здесь рассматриваться не будут. Впрочем, Совет по МСФО желает услышать комментарии по поводу, возможно, слишком узкого определения показателей управленческой отчетности.

Почему по этим показателем требуется отдельное раскрытие в примечаниях?

Хотя само предложенное под них определение может кому-то показаться недостаточно понятным, зато всем очевидно из соображений простой логики, что на показатели управленческой отчетности распространяются те же самые общие требования к представлению информации. А именно, что они не должны вводить пользователей отчетности в заблуждение - и далее по списку. Что касается требования об отдельном представлении всех обязательных по ним раскрытий, включая расчеты по реконсиляции к ближайшему формально определенному показателю, то это сделано в основном для простого удобства инвесторов, чтобы тем легче было отыскать эти данные. До сих пор поступало очень много жалоб по поводу прозрачности, в особенности если речь шла о компаниях из разных юрисдикций, и IASB решил к ним прислушаться.

Что насчет связи показателей управленческой отчетности и необычных статей? Если, например, компания не использует дополнительные показатели (а мы уже выяснили, что у нее есть на это полное право) - нужно ли ей все равно следовать требованиям по раскрытию необычных статей доходов и расходов?

Да, хотя бы потому, что для первого и для второго предусмотрены два разных определения. Но связь между ними все-таки есть, и вот какая. Если компании обнаруживают у себя необычные статьи доходов и расходов, они могут попробовать отразить их через дополнительные показатели управленческой отчетности, и в этом случае эти дополнительные показатели потребуют еще и дополнительных корректировок. Но даже если таковые не используются, все равно потребуется отдельное отражение информации по необычным статьям в рамках отдельного примечания (опять-таки, это сделано в ответ на запрос инвесторов, которым нужно точнее оценивать постоянство денежных потоков).

Значит ли это, что Совет по МСФО будет относить любые корректировки в показателях управленческой отчетности на необычные/неповторяющиеся статьи?

Необязательно. Корректировки, в самом деле, часто могут быть продиктованы именно этим, но никаких жестких ограничений тут нет, поскольку определение показателей управленческой отчетности само по себе не настолько жесткое. Поэтому корректировки могут вноситься в ответ на какие-то другие элементы отчета о доходах и расходах - например, в результате реструктуризации, которую, если подумать, тоже можно отнести к неповторяющимся событиям, но и это верно не всегда. Так что четкого ответа тут нет, необходимо смотреть по ситуации.

Напоследок вопрос из темы агрегирования/дезагрегирования, касающийся требования для компаний, которые анализируют свои операционные расходы в соответствии с первым из двух подходов (по их функционалу). В случае если в самом отчете они выбираются подход по функционалу, они дополнительно должны будут приводить в примечаниях анализ по природе расходов. Зачем все это, ведь это же создает дополнительную нагрузку, тем более что обратная логика требований (если “по природе” - то “по функционалу” в примечаниях) не действует?

На самом деле Совет по МСФО рассматривал возможность потребовать, что называется, “в обе стороны”. Однако сегодняшние формулировки требований более актуальны с точки зрения инвесторов, которые просили о раскрытиях именно с точки зрения природы расходов. Что касается альтернативного анализа по функционалу, то особо много запросов на него со стороны инвесторов не поступало, однако такой подход может оказаться удобным для составителей отчетности, поэтому его решили для них все-таки оставить.