Источник: IFRS

Предпоследний вебинар посвящен представлению и раскрытию информации в рамках будущего стандарта по страховым контрактам, IFRS 4.

Ведущий - член IASB Дэрелл Скотт (Darrell Scott).

См. также:

- Новый стандарт по страховым контрактам: необходимость изменений и история проекта (вебинар 1)

- Новый стандарт по страховым контрактам: Что такое страховой контракт? (вебинар 2)

- Новый стандарт по страховым контрактам: Первоначальное измерение страховых контрактов (вебинар 3)

- Новый стандарт по страховым контрактам: Последующее измерение страховых контрактов (вебинар 4)

- Новый стандарт по страховым контрактам: Модификации общей модели - договоры с переменным страховым вознаграждением (вебинар 5)

- Новый стандарт по страховым контрактам: Прочие модификации общей модели (вебинар 6)

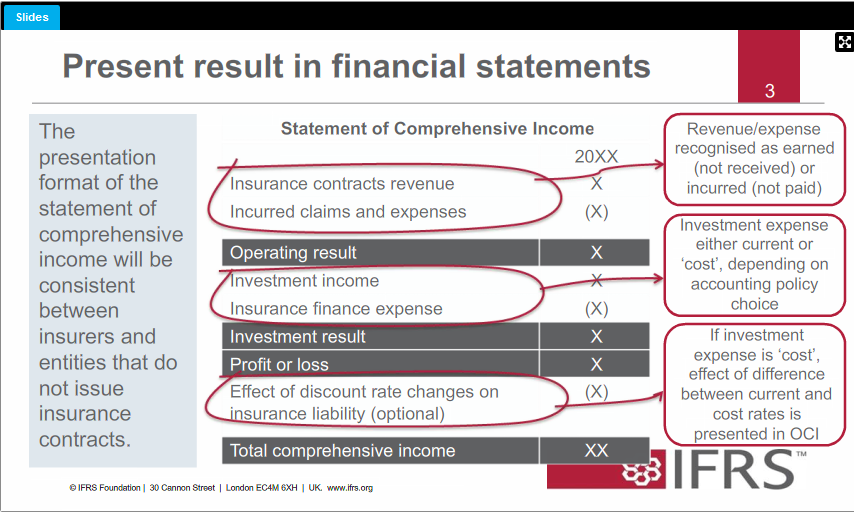

Основная цель представления и раскрытий в стандарте – одновременно предоставить механизм раскрытий и подход к представлению информации для страховых компаний, который позволяет пользователям финансовой отчетности лучше понимать основные составляющие прибылей и убытков этих типов предприятий, но также и привести эти организации в большее соответствие с тем, как не относящие к ним структуры – то есть не выпускающие страховых контрактов – отчитываются о своих собственных прибылях. Поэтому изначальной точкой представления, которое мы заложили в стандарт, является различение двух основных показателей прибыльности страховых компаний (а точнее, эмитентов страховых контрактов).

Первый – это операционные результаты, и здесь различается выручка, которую организация получает (в основном премии), и страховые требования и расходы, которые организация ожидает уплатить против этой выручки. Рассматривая это, мы добились обеспечения соответствия процесса признания выручки понятию “заработанная” (о выручке – GAAP.RU), а не “полученная” (“received”) или же “понесенная” (“incurred”).

Получаем операционную маржу по операционным результатам. Следующим элементом отчета о совокупных доходах (то есть отчетности по результатам) являются инвестиционные результаты, и это отражает тот факт, что основной характеристикой деятельности страховой компании является временная стоимость денег: получение денег сейчас, выплата денег в будущем. И во многих случаях страховые компании полагаются в своей деятельности на инвестиционные доходы, которые нейтрализуют временную стоимость денег на стороне страховых обязательств и в какой-то мере могут компенсировать эти расходы. Поэтому вторым компонентом отчета о доходах являются инвестиционные результаты.

Все это приводит к определению уже прибылей и убытков – об этом мы еще поговорим чуть позже. У организации есть возможность по выбору представить некоторые эффекты изменения стоимости обязательств в результате изменения ставки дисконтирования в OCI (прочем совокупном доходе) вместо прибылей и убытков. Отсюда этот дополнительный элемент изменений в оценке в результате изменений ставки дисконтирования.

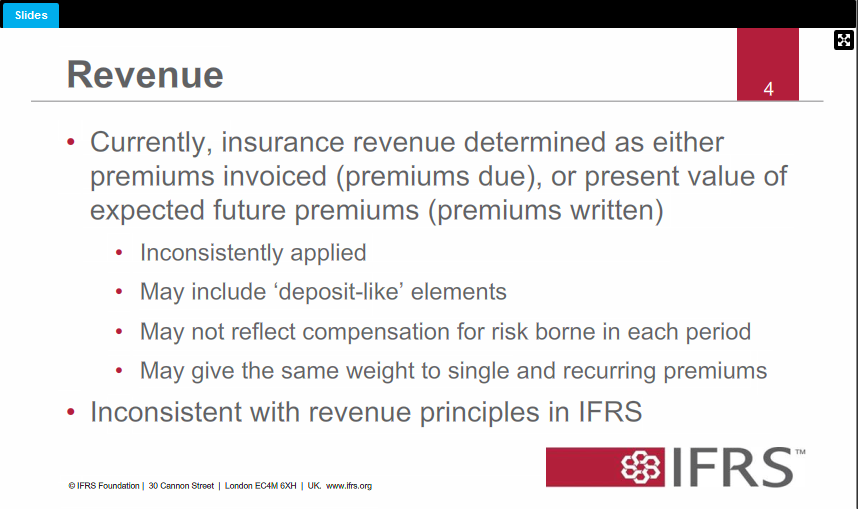

Когда мы говорим о первой составляющей – выручке – представление выручки в страховых компаниях сегодня представляет собой элемент, который, по мнению пользователей финансовой отчетности, не несет вообще никакого смысла. Мне кажется, основной причиной этого является большое разнообразие способов, по которым можно определить показатель премии (иногда называемой выручкой страховщика). “Премии ожидаемые” (“premiums due”) – это традиционная мера, их иногда называют “выставленными премиями”, но иногда это могут быть и “премии выписанные” “(“premiums written”), которые включают выписанные премии как для более продолжительных контрактов, так и для контрактов годовой продолжительности.

Итак, мы обнаружили, что в финансовой отчетности информация по премиям раскрывается непоследовательно. Она часто включает в себя “близкие к депозитам” элементы – это те элементы, которые в наибольшей степени затрудняют понимание истинного размера риска, который берет на себя организация в каждом периоде. Например, в более продолжительных контрактах риск становится ближе по мере приближения к концу срока действия договора, однако признанные премии этой картины могут и не отражать. То же самое можно сказать и в отношении переменных премий.

Все эти факторы позволяют думать, что то, что показывается в качестве премий, а затем и в качестве выручки, не является последовательным с общими принципами признания выручки в МСФО.

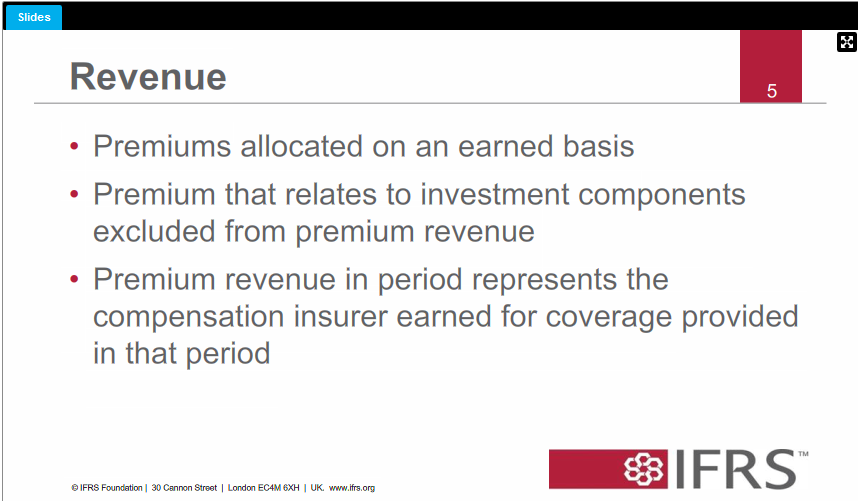

Итак, чего потребует стандарт, это чтобы премии распределялись на основе “заработанного” (“earned”) базиса. И не только это. Премии, связанные с инвестиционной компонентой, должны будут вычитаться из выручки, а связанные авансовые платежи по инвестиционной компоненте будут вычитаться из расходов. И все это означает, что премиальная выручка в каждом периоде будет представлять собой отражение компенсации, полученной страховщиком за предоставление покрытия в данном периоде, точно так же как в рамках общего принципа признания выручки это будет компенсацией для организации за предоставление товаров или услуг.

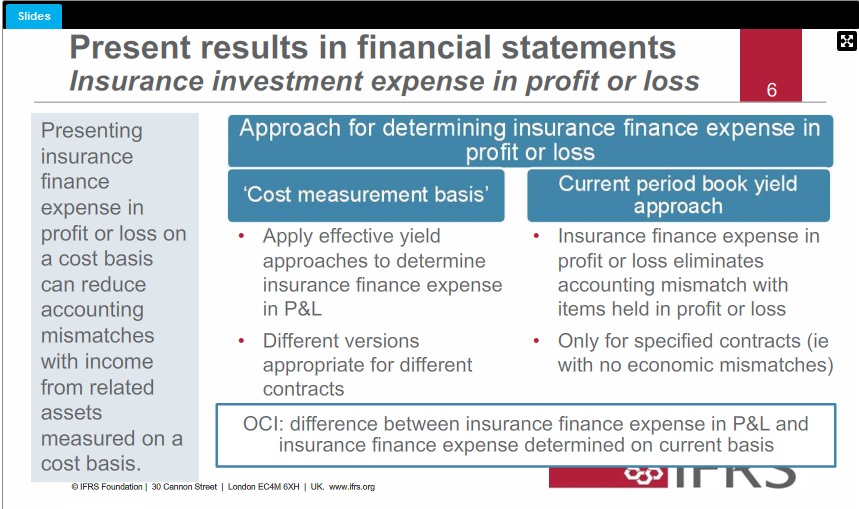

Страховая модель в новом стандарте берет в расчет переоцененные обязательства на балансе как для того, чтобы отразить факт течения времени (то есть, по сути, мы тут говорим о том самом “разматывании” процесса дисконтирования), так и чтобы отразить эффект от изменения ставки дисконтирования и тот эффект, которое это изменение оказывает на будущие денежные потоки. Как следствие, когда вы думаете об издержках финансирования, которые традиционно будут в страховых обязательствах, они будут иметь две компоненты. Первая – это эффект “разматывания”, а вторая – эффект переоценки.

Когда Совет размышлял над тем, каким образом будет отражаться это изменение в обязательствах в отчете о прибылях и убытках и в отчете о совокупном доходе, мы согласились с мнением участников, что для того, чтобы устранить расхождения, время от времени придется применять в прибылях и убытках “измерение на основе себестоимости” (“cost measurement basis”). Это измерение на основе себестоимости по сути своей представляет собой базис измерения, который отражает только эффект “разматывания” дисконтирования.

Размышляя над этим, Совет решил, что у организаций будет два основных подхода. Первый – это, как мы уже сказали, измерение на основе себестоимости. Он требует, чтобы организации использовали эффективную ставку для определения компонент этих издержек финансирования, которые найдут свое отражение в прибылях и убытках, и в предположении, что оставшаяся часть будет отражена в OCI (прочих совокупных доходах). Причиной для такого широкого определения подхода на основе эффективной ставки является то, что Совет в курсе: разные версии этого подхода можно посчитать подходящими в зависимости от типа страховых контрактов, и так будет потому, что характеристики страховых контрактов очень отличаются. Поэтому вместо того, чтобы предписывать конкретный подход, Совет предложил несколько возможных, которые может использовать организация, а затем поставил перед ней цель измерения на основе себестоимости, и уже здесь организации остается решать в зависимости от природы своих контрактов, какой из этих подходов сработает.

Таким образом, измерение на основе себестоимости будет для организаций наиболее распространенным подходом, если они решают использовать OCI. Однако Совет также представил и “подход текущей балансовой доходности” (“current period book yield approach”). Данный подход, скорее всего, будет использоваться намного реже, потому что у него очень специфические “входные барьеры”. Он может применяться только в тех обстоятельствах, когда активы, которые находятся на балансе организации, прямо отражают обязательства страховщика перед держателем договора. Другими словами, это те договора, где полностью отсутствуют любые экономические расхождения между результатами по активам и выплатами по обязательствам.

В таких обстоятельствах, что делает организация – это продолжает измерять обязательства согласно модели, но в отчете о прибылях и убытках она отразит прибыль или убыток, который идеально нейтрализует доход (бухгалтерский доход), отраженный там по базовому активу во владении компании, а далее, в зависимости от того, какова разница между этой величиной отраженных прибылей и убытков и величиной фактического изменения обязательства, эта разница уже будет отражена в OCI.

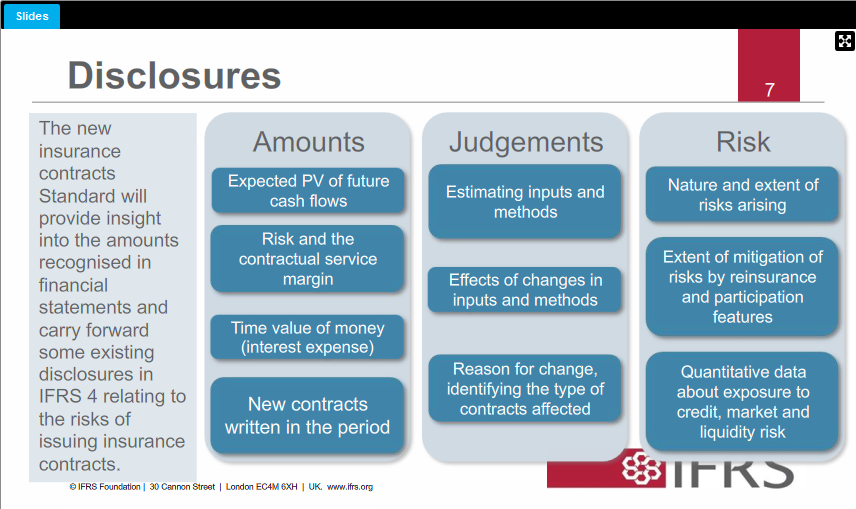

Стандарт по страховым контрактам содержит в себе много требований по субъективным оценкам, и тут будет много информации, каким образом страховой контракт определяет финансовые результаты и финансовое состояние страховщика. Поэтому мы ожидаем, что будут большие “наборы” раскрытий, которые придется делать страховщику, чтобы все это объяснить.

Мы ожидаем, что стандарт даст представление о величинах, признаваемых в финансовой отчетности, суждениях, сделанных при определении этих величин, и также о рисках, которые принимает на себя организация, выпускающая страховые контракты. Эти раскрытия продолжают собой некоторые ныне действующие раскрытия в МСФО, в частности - связанные с рисками эмитентов страховых контрактов, и это раскрытия, близкие тем, что содержатся в стандарте IFRS 7 (который объясняет риски по финансовым инструментам). Раскрытия по величинам и суждениям последовательны тем, которые мы делали в других стандартах, объясняя, как мы рассчитывали эти величины, и давая пользователям отчетности представление о промежуточных раскрытиях, лежащих в основе измерений.

Таким образом, все вместе это представления и раскрытия нового страхового стандарта. Это был седьмой в серии вебинаров, и на следующем – последнем из них - мы посмотрим, как организации будут применять стандарт в первый раз.