По материалам: CFO

Летом прошлого года Американский Совет по стандартам финансовой отчетности (FASB) в очередной раз поднял давно наболевшую тему актуальных проблем с сегодняшним учетом гудвилла и нематериальных в US GAAP. В своей публикации он не высказывал никаких конкретных предложений, зато пригласил поделиться ими всех, у кого они есть. Сегодня, однако, по некоторым признакам можно понять, что FASB постепенно дрейфует в сторону больших изменений, готовясь сделать то, чего он, по всей видимости, давно хотел, но при этом опасался неблагоприятных последствий. А именно – разрешить проводить амортизацию гудвилла публичным компаниям. Какие это могут быть последствия - пишет в своей статье Сандра Питерс (Sandra Peters), глава рабочей группы по финансовой политике в составе CFA Institute.

Буквально пару дней назад председатель Американского Совета по стандартам финансовой отчетности Рассел Голден (Russel Golden) в очередном выпуске информационной рассылки от FASB рассказал о том, что лежит в основе технической подготовки программы дальнейшей работы над стандартами. По его словам, запросы на конкретные ее пункты поступают к ним из разных источников - в первую очередь, разумеется, от тех, кто внимательно следит за работой Совета, присылая ему письма, обращения, комментарии в ответ на проводимые публичные консультации. Далее на программу оказывают влияние, конечно, Комиссия по ценным бумагам и биржам (SEC), Совет по надзору за учетом в публичных компаниях (PCAOB) и другие органы финансового надзора, далее консультативные советы и комитеты в составе FASB, профессиональные объединения (такие как AICPA), иногда и отдельные члены самого FASB.

И вот относительно недавно – пишет Сандра Питерс – FASB в очередной раз пересмотрел свои приоритеты и “поднял” проект по изменению учета гудвилла едва ли не на самый верх списка. Почему вдруг это случилось? Судя по всему, американский разработчик оказался под сильным политическим давлением в связи с событиями, которые имели место даже не в США, а в Великобритании. Речь, конечно, идет о громких корпоративных скандалах, подобных Carillion и иже с ним, а также о действиях Совета по международным стандартам финансовой отчетности в ответ на них.

Разработчики МСФО, кстати, в прошлом году не особо торопились расставаться с далеко не совершенными, но привычными подходами с тестированием гудвилла на обесценение, поскольку возврат к давно забытой амортизации по зрелому размышлению во многом сомнителен. Впрочем, если кто не забыл, то прошлогоднее решение было принято с минимальным перевесом голосов, и даже в составе самого IASB немало сторонников изменений. При таком раскладе высказанная мировым сообществом явная поддержка амортизации легко может заставить разработчиков МСФО передумать. А что насчет их коллег из-за океана?

В США масла в огонь подлили огромные величины списанного гудвилла в таких компаниях как General Electric: приблизительно 22 миллиарда долларов в декабре 2018 года, что стало историческим рекордом среди всех американских компаний - не считая разве что ConocoPhillips с его 25 миллиардами, но то было намного раньше, в 2009 году. Для FASB это стало очень сильным побуждающим толчком, заставившим его всерьез задуматься, не разрешить ли публичным организациям также проводить амортизацию гудвилла, тем более что для частных (а с мая прошлого года - также некоммерческих) структур такая возможность уже доступна.

В прошлогоднем обращении с призывом высказаться FASB исходил из того, что сегодняшние затраты на ежегодное проведение теста на обесценение гудвилла могут превышать итоговую полезность этой информации для инвесторов, а поэтому какие-то изменения просто необходимы. Частные организации, например, амортизируют гудвилл на протяжении 10 лет линейным методом, и ничего.

Есть ощущения, что американские разработчики постепенно склоняются именно в этом направлении. Но насколько эта идея удачна, если оперировать голыми фактами? Автор статьи Сандра Питерс считает, что очень не удачна, поскольку FASB явно не принимает в полной мере в расчет экономических последствий, а равным образом не приводит достаточного обоснования для изменений в самом определении гудвилла как убывающего актива, которое придется принять на вооружение, если амортизация все-таки будет введена. И это не говоря о том, что для отказа от сегодняшнего подхода разработчикам также придется найти объяснения, почему оказалась неверна предыдущая логика рассуждений, требующая проведения теста на обесценение.

Колоссальное влияние на финансовую отчетность S&P 500

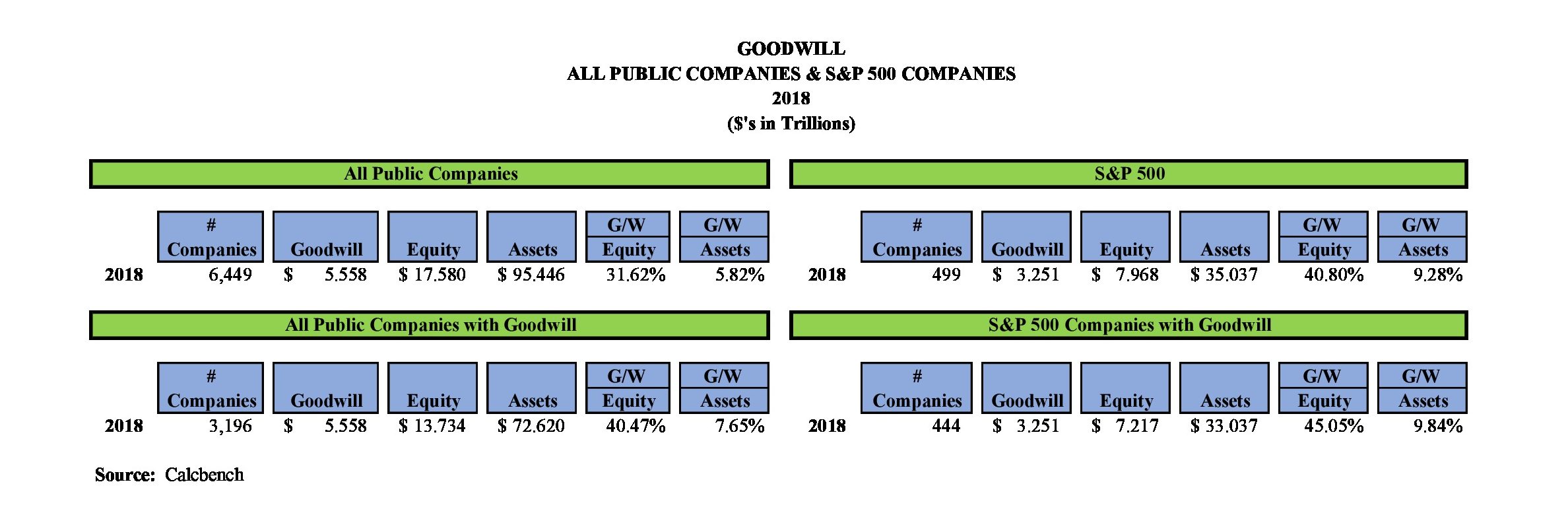

Взглянем сначала на цифры. В прошлогоднем приглашении высказываться по данной теме FASB так и не потрудился рассмотреть учет гудвила в контекстуальном плане, что с его стороны может быть неосмотрительно, потому что в 2018 году у всех публичных компаний США гудвилл составлял около $5.6 триллионов на балансе. Это примерно 6% их общих активов и почти одна треть капитала. В крупнейших компаниях S&P 500 гудвилл составил и того больше - $3,3 трлн., или 9% общих активов, или 41% капитала.

Представители CFA Institute, конечно же, направляли свои комментарии в адрес Американского Совета по стандартам финансовой отчетности, снабжая свои объяснения наглядными иллюстрациями. По данным экспертов, у 25% S&P 500 гудвилл даже превышает капитал, а это значит, что переход к амортизации окажется очень большой проблемой, так как потребует списания гудвилла против капитала.

Источник: www.cfo.com

В случае распространения подхода на публичные организации последующие списания в результате амортизации окажутся очень значительной частью всех активов и капитала и снизят прибыль по S&P 500 примерно на $330 миллиардов (а если брать все американские публичные компании в целом - то на $560 миллиардов) в течение ближайших десяти лет. Более того, поскольку нельзя однозначно отделить амортизацию гудвилла от амортизации других нематериальных активов, привести точные данные затруднительно. Зато прекрасно известно, что в секторе публичных компаний на протяжении последних нескольких лет начисленная величина обесценения по нематериальным активам постоянно возрастала - со $104 млрд. в 2016 и $108 млрд. в 2017 до $158 млрд. в 2018. Ну а колоссальная сумма обесценения в General Electric уже упоминалась выше - и она же упомянута в самом письме от CFA Institute.

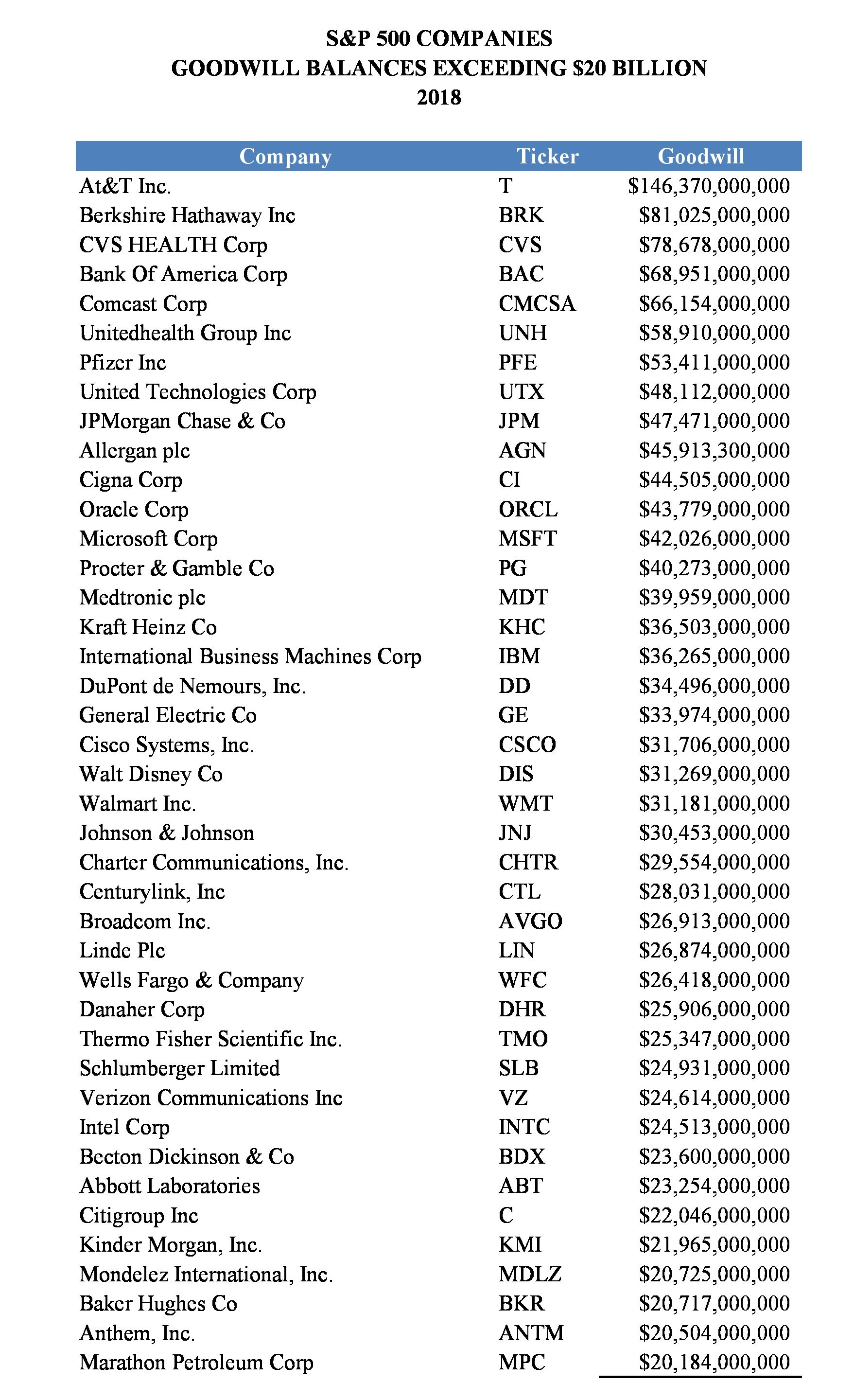

Ниже приведен список крупнейших американских компаний S&P 500, у которых гудвилл в 2018 году превышал 20 млрд. долларов. Как видим, он отнюдь не маленький.

Источник: www.cfo.com

Амортизация: “подход, не дающий никакой информации”

Что такое амортизация? Амортизация - это допущение, что гудвилл является убывающим активом, плюс план его постепенного списания. Даже исходя из этой логики, если FASB одобрит такой вариант для публичных компаний, их инвесторы просто перестанут отличать хорошие результаты слияния от плохих, ведь гудвилл будет списываться в любом случае! Сейчас, когда компании оценивают обесценение, они списывают его, если прогнозируемые денежные потоки приобретенного бизнеса не выглядят очень хорошо. Это идет в отчет о доходах, и это дает инвесторам хоть какую-то информацию к размышлению. С амортизацией никаких изменений отчет о доходах не отразит.

Далее, амортизация гудвилла, все всяких сомнений, приведет к еще большему распространению нестандартных показателей прибыли (которые до сих пор представляли собой проблему и в МСФО, но IASB, по крайней мере, хоть что-то делает по этому поводу – GAAP.RU). Почему так? Потому что компании, все равно стремясь донести реальную ситуацию до своих инвесторов, будут создавать не оговоренные в стандартах показатели без учета амортизации, тем самым давая понять, что доходы без учета амортизации – намного более полезная вещь, и что с возвратом к амортизации стандарты US GAAP стали только хуже.

По итогу ничего полезного для инвесторов в информации об амортизации гудвилла нет – уверена представительница CFA Institute. В своей организации они так это и называют: “подход, не дающий никакой информации” (“zero-information approach”). И напротив, как бы много его ни ругали, обесценение (если признавать его вовремя) обеспечивает аналитиков, инвесторов и других пользователей отчетности довольно хорошим представлением о том, насколько успешными оказались управленческие усилия менеджеров интересующих их организаций. Если проводить тестирование на обесценение как полагается, оно также обеспечивает хорошим представлением о будущих перспективах и позволяет различать составляющие гудвилла с бесконечным и конечным сроком полезного использования.

И хотя сложности с проведением теста до сих пор являлись главным аргументом сторонников амортизации, даже он оказывается ложным. Да, CFA Institute признает, что в отдельных случаях проведение таких тестов может быть непростым, особенно если речь идет о приобретении бизнеса, уже интегрированного в значительной степени в основную деятельность компании-приобретателя. Но в этом случае, если компании подходят к сделке ответственно, они снабжают своих директоров подробными оценками результатов приобретения бизнеса. Если эта информация уже идет на стол директорам, не составит значительных дополнительных расходов подготовить ее также для инвесторов.

Инвесторы же в своих пожеланиях единогласны: то, чего они на самом деле желают от оценки гудвилла – это как раз оценки результатов приобретения бизнеса. Так что то, что сегодня делает Совет по МСФО с дополнительными раскрытиями, которых хочет потребовать в международных стандартах финансовой отчетности – это, по мнению американских экспертов, все равно намного лучше, чем просто отказ от обесценения в пользу амортизации. Если же “подход, не дающий никакой информации”, все-таки будет принят, для минимизации последствий его хорошо бы снабдить рядом дополнительных обязательных раскрытий, и не абы каких, а объективных, количественных, специфических для каждой организации, на основе которых можно было бы выносить независимые суждения об итогах приобретения.

При этом очень важно единое общепризнанное решение в мире свободного движения капитала, в котором мы живем. Может, компании и составляют отчетность в соответствии со своими национальными требованиями, но международные инвесторы принимают решения в международном масштабе, и нельзя заставлять их проводить дополнительные реконсиляции между МСФО, US GAAP и другими системами стандартов отчетности. Если отчетность, в самом деле, составляется в первую очередь для инвесторов, а не для кого-то еще, тогда высший приоритет должна иметь именно их потребность в полезной, последовательной и сопоставимой информации.

Откат назад или движение вперед?

Сегодня, когда нематериальные активы имеют столь огромное значение для стоимости компаний не только в США, но и в ряде других стран, возврат на путь амортизации для бухгалтерского учета и отчетности станет шагом назад лет на двадцать. Это снизит полезность отчетности, равно как и полезность услуг всех специалистов, участвующих в этом процессе – считают представители CFA Institute. С точки зрения инвесторов ценность профессиональных бухгалтеров и аудиторов зиждется на их умении оценивать величины и использовать профессиональное суждение, в том числе в отношении обесценения. Амортизация, с другой стороны – это рутинный процесс, легко поддающийся созвучной ей автоматизации. Линейный метод амортизации на протяжении срока в 10 лет, как вариант? Просто настроить соответствующим образом бухгалтерские программы, и все будет рассчитываться автоматически!

В США FASB сегодня действитльно нуждается в шаге назад, но другого плана – чтобы увидеть общую картину и оценить экономическое значение сегодняшнего подхода с тестированием на обесценение, пусть даже в сопоставлении со значительными издержками, которые ему приписываются. Гигантские суммы гудвилла на балансах компаний просто требуют максимальной осторожности с оценкой столь значимого решения как отказ от обесценения в пользу амортизации.