По материалам: IFRS

Член Совета по МСФО Энн Тарка (Ann Tarca) выступила по ходу ежегодной конференции Ассоциации бухгалтерских и финансовых специалистов Австралии и Новой Зеландии (AFAANZ). В связи с пандемией мероприятие прошло в онлайн-формате. Ее выступление в этот раз было посвящено электронной отчетности по стандартам МСФО и не только.

Фото: www.ifrs.org

Хорошо известно, что в марте этого года очень многие из нас вынуждены были “перебраться” в онлайн (хотя немало и тех, для которых мало что изменилось, ведь они работали в удаленном режиме и так). С годовой отчетностью компаний уже многие годы примерно та же ситуация: инвесторы изучают ее через PDF-документы, загруженные с официальных сайтов интересующих их компаний. Та же самая отчетность, что и многостраничные папки – только без всякого вреда для окружающей среды.

В Австралии многие выбирают электронный формат, причем не только для внешней отчетности, но и для внутренних систем, которые за последние 40 лет изменились до неузнаваемости. У нас есть технология расширяемого языка деловой отчетности (XBRL – от eXtensible Business Reporting Language). И у нас есть “Таксономия” – или совокупность специальных меток (“тэгов”), с помощью которых возможна маркировка элементов отчетности для последующего ее перевода в электронный формат, понятный для восприятия компьютерной системой. Так почему же тогда что в Австралии, что в других странах так неохотно приживаются цифровые технологии, способные сделать обращение с отчетностью намного более комфортным в интересах всех?

Тут Энн Тарка говорит правду. По сугубо личным ощущением, бухгалтерское сообщество что в России, что в других странах всегда было и остается очень консервативным и преимущественно закрытым для новых веяний. Пару недель назад по этой теме встречалась новость о том, как неохотно российские представители малого и среднего бизнеса внедряют у себя электронный документооборот. Новость очень резонирует со словами члена Совета по МСФО – GAAP.RU

Попробуем вместе с Энн Тарка найти ответ на только что заданный и тройку других ключевых вопросов, обсудив при этом преимущества и недостатки цифровой отчетности для четырех различных групп стейкхолдеров (публичные компании вместе с их аудиторами, разработчики стандартов вместе с органами регулирования, инвесторы вкупе с аналитиками и агрегаторами данных, наконец, представители академических кругов – преподаватели институтов и научные исследователи). В заключении прикинем перспективы дальнейших исследований по теме цифровой отчетности на будущее.

Что такое XBRL, и кто его использует?

Это международный стандарт цифровой деловой отчетности. Как и за МСФО, за этим стандартом стоит своя организация (XBRL International), которая даем ему такое описание: “[Это] язык, на котором можно официально определить правила отчетности. Эти самые правила затем могут быть использованы для того, чтобы единственно возможным образом отразить содержание финансовой отчетности и других видов деловых отчетов по результатам и комплайенсу. XBRL позволяет отчетной информации быстро перемещаться между организациями в цифровой форме и оставаться точной<…>. Сравнивать годовой отчет в формате PDF с годовым отчетом XBRL – все равно что сравнивать кадр фотопленки с цифровой фотографией, или бумажную карту с цифровой картой. Тэги XBRL для финансовой отчетности – все равно что штрих-коды для нее”.

Где-то с середины прошлого десятилетия активное распространение получила технология “встроенного” XBRL, который сделал все еще проще. "Inline XBRL" (или просто “iXBRL”) позволяет встраивать тэги электронной отчетности в документы, имеющие формат HTML. Таким образом, документ электронной отчетности получается “читабельным” одновременно для живого человека и компьютерной программы. Фонд МСФО, например, каждый год выпускает свои годовые отчеты в формате iXRBL (очередной, кстати, вышел совсем недавно, и для ознакомления с ним специального программного обеспечения не требуется – GAAP.RU).

Итак, у нас есть электронный годовой отчет от Фонда МСФО – что теперь с ним делать? Например, из него можно извлечь данные финансовой отчетности в формат Excel и провести там сравнения с данными за прошлые годы (если они также были в электронном виде, а с Фондом МСФО это так, потому что он использует электронную отчетность уже не первый год). Делается такое сопоставление быстро, точно и аккуратно; все элементы четко определены, и значение каждого из них двоякого толкования не допускает – об этом еще поговорим в конце. Следовательно, сравнивать элементы отчетности можно не только по одной компании за разные годы ее деятельности, но и по разным организациям.

Расширяемый язык деловой отчетности активно используется и в США на основе Таксономии американских стандартов US GAAP (а также Таксономии МСФО, если речь идет об иностранных организациях в США). С 2009 года Комиссия по ценным бумагам и биржам сначала разрешила, а затем и потребовала представления отчетности в электронном формате всеми компаниями, которые имеют в SEC регистрацию и обязаны подавать туда свою отчетность. Сегодня электронными тегами в США маркируются даже отдельные составляющие примечаний к отчетности.

Европа также не отстает от мировых трендов. С начала этого года в ЕС вступил в силу Общеевропейский режим электронной отчетности - European Single Electronic Format (ESEF). Следовать ему все биржевые компании обязала Европейская организация по ценным бумагам и рынкам (ESMA). Вся электронная отчетность подлежит обязательному аудиту.

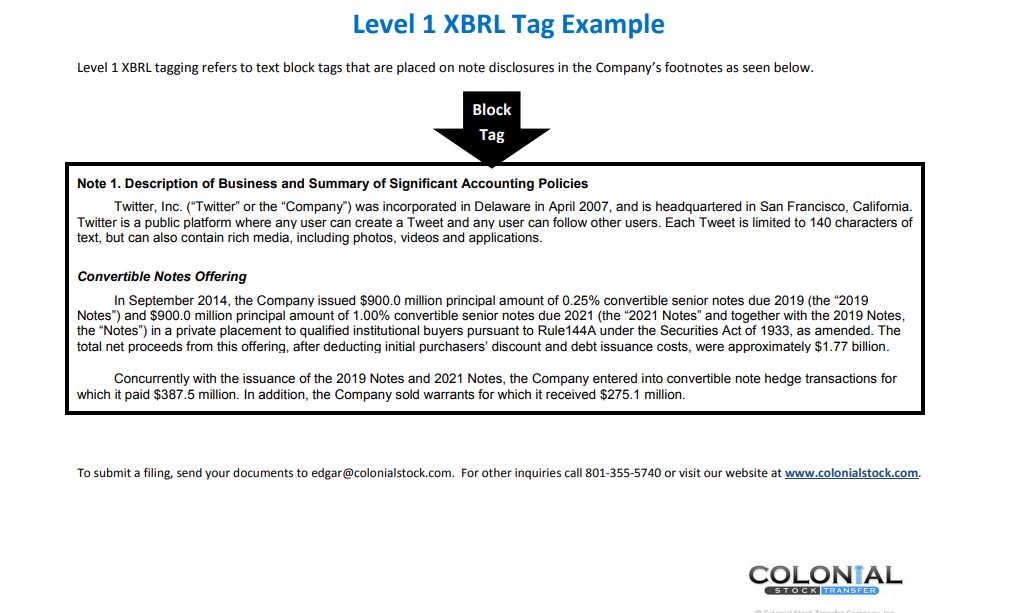

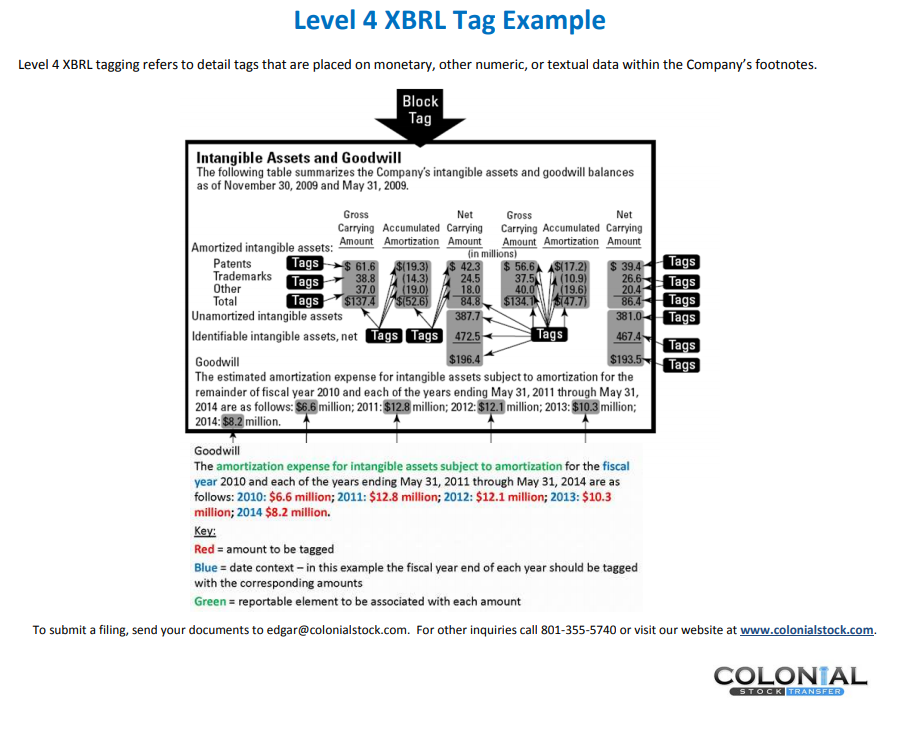

В отличие от требований для организаций, подающих свою электронную отчетность в SEC, в ЕС пока что детальная маркировка элементов отчетности обязательна в отношении основных форм отчетности (речь идет о консолидированной отчетности по МСФО, разумеется), тогда как примечания к отчетности маркируются “блоками”. В США такой подход использовался поначалу, но теперь детальная маркировка применяется даже в случае с элементами примечаний. Что значит одно, и что значит другое, наглядно показано на двух примерах внизу – GAAP.RU

Источник: Colonial Stock Transfer

Источник: Colonial Stock Transfer

Финансовые данные в электронном формате могут использоваться регуляторами и налоговыми органами. Удобство этого начинает обеспечивать преобладание цифрового формата отчетности во многих странах мирах (не только США и ЕС), особенно если они отличаются высоким уровнем технологического развития. Для примера, в Японии все биржевые компании и инвестиционные фонды подают свою цифровую отчетность в Агентство по финансовым услугам (Financial Services Agency - FSA) с 2008 года. А в Великобритании (которая теперь также уже не ЕС – GAAP.RU) компании обязаны представлять в HMRC данные по корпоративным налогам в формате iXBRL, на основе таксономии британских стандартов UK GAAP.

В Дании вообще применяются технологии искусственного интеллекта для анализа электронной отчетности, что позволяет обрабатывать более 230 тысяч отчетов в год. Что касается Австралии, откуда родом сама Энн Тарка, то там так называемая Австралийская администрация регулирования с совещательным правом (Australian Prudential Regulation Authority - APRA) требует цифровой отчетности от банков, а Австралийская комиссия по ценным бумагам и инвестициям (Australian Securities and Investments Commission - ASIC) разрешает подачу отчетности в PDF или бумажном виде – но при этом также разрешает использовать XBRL/iXBRL. Основа подготовки – Таксономия МСФО.

А теперь в свете всего вышесказанного переходим к серии ключевых и не всегда для всех удобных вопросов. Вопрос номер один: почему мы так медленно внедряем у себя цифровую отчетность, когда преимущества технологических инноваций столь очевидны на примере других областей учета и финансов вообще?

Под “мы” Энн Тарка тут подразумевает, в том числе, и свою родную Австралию, и другие страны, где отсутствуют требования об обязательном представлении годовой отчетности в электронном виде. Причин, как водится, несколько. Для начала задумаемся, каковы преимущества цифровой отчетности? Все эти преимущества, так или иначе, связаны с повышением рыночной эффективности в результате более простого и быстрого доступа к данным. Органам финансового регулирования легче собирать данные по организациям, которые они регулируют. Бизнесу, с другой стороны, легче предоставлять данные регуляторам, налоговым органам, государственным органам статистики и так далее. Агрегаторы данных собирают данные по компаниям в автоматическом режиме, прикладывая к этому минимум ручного труда. Финансовые институты, аналитики и инвесторы не просто получают легкий доступ к информации, но еще и расширенные возможности по сопоставлению финансовых данных между собой.

Во всем мире запущено уже немало инициатив, в рамках которых организациям либо позволяют, либо требуют от них использовать цифровой формат. Например, упомянутая выше австралийская ASIC дает возможность выбора формата подачи отчетности: “бумажный”, PDF, XBRL или iXBRL. С одной стороны, выбор – это, конечно, хорошо. С другой – пока есть этот выбор, и пока нет явных запросов со стороны пользователей отчетности, организации не видят особых причин осуществлять переход, поскольку это определенно потребует значительных вложений. “От добра добра не ищут”, “и так неплохо”, “никогда хорошо не жили – незачем и начинать” – подходящих для этой ситуации поговорок можно с ходу припомнить немало. Ограниченную роль еще могли бы сыграть убедительные примеры успеха других, которые рискнули и перешли. И такие примеры действительно есть – но, говорит Энн Тарка, конкретно в Австралии они убедили немногих, и значительного прироста отчетности, представляемой в ASIC в формате XBRL, зафиксировано не было.

Тем не менее, некоторые организации все же используют электронный формат, но лишь по причине международного характера своей деятельности. Если копнуть по ним, быстро выясняется, что многие из них имеют листинг в США, где SEC именно что требует подачи отчетности в цифровом формате (для иностранных частных эмитентов iXBRL потребуют в США в случае с годовой отчетностью за периоды, оканчивающиеся 15 июня 2021 года). А вот если бы, скажем, они имели листинг в Канаде, где действует программа добровольной электронной отчетности, исход был бы совсем другим.

Вопрос номер два: что говорят исследования по поводу американского опыта (с точки зрения компаний-составителей отчетности и их аудиторов)?

Как показали ранние исследования сразу после введения обязательных требований американскими регуляторами, на первых порах точность маркировки элементов отчетности электронными тегами вызывала немало вопросов. Однако более поздние исследования продемонстрировали постепенное снижение числа ошибок: составители отчетности, что называется, “научились”.

Некоторые исследования отдельно посвящали так называемым “расширениям” – иначе говоря, тем добавлениям к набору доступных тэгов, которые составители отчетности создавали под себя, пока эта система только развивалась и еще не обладала той степенью универсальности, чтобы подходить под любые специфические ситуации в той или иной организации. С “расширениями” после введения обязательной электронной отчетности по указке SEC тоже наблюдались проблемы, как и с точностью. На основе проведенных интервью исследователи Harris и Morsefield в 2012 году пришли к выводу, что эта необходимость создавать дополнительные тэги под специфические ситуации и обстоятельства рассматривалась компаниями как дополнительная нагрузка. Вместе с тем многие составители отметили и выгоды от перехода на электронной формат для анализа внутренних данных и внутренней отчетности.

Некоторые исследователи по итогам проведенной работы брались утверждать, что многие компании на самом деле против электронной отчетности, а их молчаливый протест вылился как раз в такое пренебрежение точностью при кодировании информации. Отчасти к этому их простимулировало отсутствие аудита электронной отчетности по XBRL, которая шла в SEC. Но Комиссия по ценным бумагам и биржам всегда хорошо разбиралась, откуда ветер дует, поэтому быстро обеспечила составителей вспомогательным инструментарием для повышения точности. Уже буквально в этом году некто Hoitash с соавторами пришли к заключению, что аудит электронной отчетности, со всей очевидностью, станет следующим этапом развития системы электронной отчетности в США, причем ввести его должны вместе с завершением обязательного внедрения формата Inline XBRL в следующем году.

Что касается Фонда МСФО, то он всегда был ярым сторонником цифровой отчетности, наглядным доказательством чего можно считать хотя бы разработку Таксономии МСФО в течение более чем 15 последних лет. Но точно так же, как это всегда было и останется с самими стандартами МСФО, электронная отчетность в соответствии с Таксономией от Фонда МСФО – дело сугубо добровольное и зависит уже от решения отдельных юрисдикций. А с чего бы национальным регуляторам делать ее обязательной в отсутствие запроса со стороны пользователей?

Безусловно, и для регуляторов есть свои неоспоримые преимущества, которые перечисляет организация, стоящая за всем языком деловой отчетности (XBRL International). Там утверждают, что регуляторам это также выгодно, поскольку многократно облегчается анализ данных по результатам и рискам, поступающих со стороны регулируемых ими организаций. Госорганы упрощают отчетный процесс и стандартизируют данные. Но все это – лишь одна сторона медали, ведь, рассуждая о преимуществах, нельзя забывать и об интересах рынков капитала.

Поэтому Вопрос номер три – хотят ли сами инвесторы цифровой отчетности?

Для составителей отчетности убедительной причиной для принятия решения о переходе на электронный формат стали бы многократные обращения со стороны инвесторов, которые прямо заявили бы, что хотят получать отчетность в электронном формате (а вовсе не якобы успешные истории перехода коллег по отрасли, о которых говорилось выше). Выгоды для инвесторов сами по себе могли бы перевесить все потенциальные затраты на приобретение программного обеспечения, обучение сотрудников и так далее. Но есть ли они на самом деле? Те же Harris и Morsefield, также в 2012 году, провели множество интервью с представителями различных групп стейкхолдеров – не только компаний-составителей отчетности, но и инвесторов. Как выяснилось, многие действительно анализировали данные электронной отчетности с сайта Комиссии по ценным бумагам и биржам, однако если говорить об использовании этих данных в исследованиях на основе большой выборки, польза от них в этом случае незначительная, а качество вызывает сомнения. Отметим еще раз, что речь идет о серии интервью 2012 года, то есть в первые годы после начала внедрения режима обязательной электронной отчетности в США, когда проблем с точностью и качеством данных действительно фиксировалось немало.

Если рассматривать ситуацию где-либо еще помимо США, то пример той же Австралии весьма показателен. Как говорит по поводу нее профессор Питер Уэлс (Peter Wells), “компании не подают цифровые финансовые отчеты, поскольку аналитики не обновили свои системы для использования цифровых финансовых отчетов, а аналитики не обновляют свои системы, потому что организации не представляют цифровых финансовых отчетов”. Получается, прямо, замкнутый круг. Если нет запроса со стороны инвесторов, и этого запроса не видят регуляторы, которые могли бы по примеру США сделать электронную отчетность обязательной, то и компаниям нет необходимости напрягаться. Есть, кстати, одно объяснение корневой причине, почему со стороны инвесторов этого запроса нет: на самом-то деле финансовые данные, которые они сегодня используют, и так электронные, только получают они эти данные не от компаний, а из баз данных. Но тут кроется существенная разница, о которой ниже.

Инвесторам, как и всегда, нужна информация - своевременная, точная, детализированная, сопоставимая по годам и сопоставимая с данными других организаций. У многих инвесторов давно уже есть налаженные системы получения именно такой информации напрямую из баз данных с последующим включением ее в аналитические модели. Так зачем ждать этой информации от составителей, если, как показал опрос от CFA Institute 2016 года, почти половина (48%) респондентов частично получают эти данные от третьих сторон – компаний-владельцев баз данных, а 10% получают всю необходимую им информацию от третьих сторон? В опросе также спрашивали, в какой мере инвесторы используют при этом XBRL формат. Если брать промежуточную или годовую отчетность в формате XBRL по биржевым компаниям, только 13% отметили, что прямо пользуются информацией по XBRL, и 10% при этом напрямую загружают эти данные в свои аналитические модели.

Луис Матерн (Louis Matherne), руководящий разработкой Таксономии в FASB, в прошлом году отметил, что хотя непросто оценить это в количественных терминах, управляющие хедж-фондами и другие пользователи сегодня уже активно используют XBRL-данные в своих аналитических системах. Кристин Тан (Christine Tan), представляющая агрегатора данных Idaciti, подтверждает, что обеспечиваемые ими данные, маркированные электронными тэгами, активно используются клиентами – академиками, инвесторами, аналитиками, самими компаниями. Лоу Роман (Lou Rohman) из консалтинговой компании Toppin Merrill, специализирующейся в области IT, отмечает, что в самое первое время после введения в действие требований от SEC эти данные большим спросом не пользовались, но сегодня инвесторы и сама Комиссия по ценным бумагам и биржам активно используют эти данные и понимают, насколько это эффективно. Лично он считает, сегодняшнее отношение бизнеса к вопросу абсолютно неправильное – это вот “сидеть и ждать”, пока инвесторы первыми попросят, прежде чем переходить на электронную отчетность.

Электронные данные наверняка сделают проще и жизнь провайдеров баз данных. Все те же Harris и Morsefield упоминают, что агрегаторы данных давно уже “экспериментируют” с XBRL-данными, но поскольку до самого последнего времени (да и сейчас тоже) эти данные не доступны по всем и каждой компании (в том числе международной), им приходится, как прежде, придерживаться старых подходов к сбору и проверке данных. Луис Матерн в 2019 году отметил, что новые агрегаторы данных стали строить платформы на основе маркированных XBRL-данных. Вероятно, они очень благодарны SEC за все инициативы, потому что благодаря им получают более структурированные и доступные данные, имея теперь возможность сосредоточиться на стандартизации и оказании своим клиентам других создающих стоимость услуг. Потенциально агрегаторы данных способны обеспечить клиентов более своевременными и детальными данными как раз благодаря тому, что теперь непосредственно сбор данных стал обходиться намного дешевле.

И наконец, Вопрос номер четыре: каковы преимущества для рынков капитала?

Невзирая на большое число ошибок с подготовкой электронной отчетности в первое время после вступления в силу требований SEC, первые исследования источали оптимизм в отношении перспектив электронной отчетности. Некто Kim сотоварищи в 2012 году изучили 1 536 электронных отчетов по формам американской отчетности 10-K/10-Q (годовой отчет и квартальный отчет, соответственно) от 428 компаний. Те отчеты относились к 2009 году – именно тогда электронную отчетность Комиссия по ценным бумагам и биржам сделала обязательной. Исследователи изучили различные рыночные показатели до и после перехода, такие как волатильность (выраженная абсолютным значением ежедневных сверхприбылей), информационная эффективность (абсолютная величина отклонения фактической доходности от ожидаемой) и стандартное отклонение доходов по акциям. Что же выяснилось? Исследователи явно зафиксировали увеличение информационной эффективности при одновременном сокращении волатильности доходов на акции. Таким образом, решили они, XBRL потенциально может снизить информационные риски и информационную асимметрию благодаря большей прозрачности.

Несколько лет спустя другие исследователи, изучавшие аналогичную тему, также пришли к выводу, что внедрение XBRL на обязательной основе снизило расходы на обработку информации, что сократило синхронность котировок акций (под синхронностью подразумевается степень следования цены акций за рыночной доходностью). Это можно объяснить тем, что инвесторы стали получать в электронном виде больше уникальной для каждой компании информации.

Другие исследования обнаружили выгоды и для аналитиков, а не только лишь участников рынка. Например, изучая Фазу I и Фазу II перехода зарегистрированных в SEC организаций на новый режим в 2009 и 2010 году, некто Liu сотоварищи в 2014 году отметили на основе полученных результатов положительную корреляцию между самим фактом внедрения обязательной XBRL-отчетности и точностью аналитической оценки – и это несмотря на множество ошибок на первых порах, которые обнаруживались в данных. Эта корреляция для компаний, попавших под “Фазу I”, оказалась сильнее на второй год, что говорит об успешном обучении (в 2009 году использовалась маркировка “блоками”, в 2010 году – уже детальная маркировка, см. выше – GAAP.RU).

Другие исследования сравнивали преимущества для небольших инвесторов по сравнению с преимуществами для крупных институциональных инвесторов. Важно отметить, что принимать результаты исследований рекомендуется с осторожностью, потому что не до конца понятно, на какой объем обращающегося на рынке капитала эти раскрытия в действительности влияют. Иначе говоря - в какой мере инвесторы и аналитики получают данные напрямую от компаний (следовательно, здесь действительно можно будет говорить о преимуществах нового подхода), а в какой мере они продолжают использовать данные третьих лиц, таких как агрегаторы данных, о которых говорилось выше? Если верно скорее второе, то “обязаловка” от Комиссии по ценным бумагам и биржам меняет немногое, о чем еще поговорим в конце статьи.

И не менее важно смотреть на время проведения исследований. Новый режим стал в США обязательным в 2009 году. Непосредственно перед этим точность прогнозирования была довольно низкой просто из-за финансового кризиса, который только что закончился, поэтому улучшение качества аналитических процедур после внедрения обязательной XBRL-отчетности может быть относительным и сигнализировать скорее о возврате к докризисной “нормальности”.

В 2020 году Hoitash сотоварищи провели всесторонний обзор академической литературы по этой теме и включили немало новых исследований, где изучалось влияние XBRL на составителей отчетности. Как выяснилось, в действительности результаты множества этих не рассматриваемых ранее исследований показывали смешанные результаты внедрения режима обязательной электронной отчетности для рынков капитала (одной из вероятных причин этого могло быть ограниченное использование XBRL-данных пользователями отчетности). В 2014 году Javrin и Mascha отметили, что финансовые руководители компаний, судя по всему, сомневаются в активном использовании маркированных данных пользователями отчетности. Если это действительно так, то оценить влияние XBRL на рынки будет непросто, поскольку оно определяется множеством других факторов – а не только лишь непосредственно доступностью данных, которая, конечно, стала выше.

До сих пор исследований по этой теме было немного хотя бы потому, что, помимо США, очень мало юрисдикций, где XBRL-отчетность является обязательной. Это тем более верно для юрисдикций на международных стандартах финансовой отчетности, поэтому в отношении влияния электронной отчетности по МСФО однозначных выводов сделать тем более не получится. Впрочем, какие-то исследования все же проводятся: Энн Тарка говорит о трех более-менее надежных, каждое из которых подтверждает выгоды от использования маркированных тэгами данных.

В Японии, например, обязательную маркировку элементов отчетности электронными тегами в соответствии с XBRL сделали обязательной даже раньше чем в США – в 2008 году. Правда, тогда только для биржевых компаний и инвестиционных фондов. Bai сотоварищи в 2014 году отметили улучшение доступности информации в Японии, что можно было наблюдать на примере снижения волатильности доходов на акции и абсолютной величины совокупных сверхдоходов.

В Бельгии, однако, обязательную маркировку элементов отчетности тэгами XBRL ввели и того раньше – 2007 году – но тогда только для нефинансовых компаний, использующих местные стандарты. На основе 28 711 наблюдений за период с 2005 по 2010 г. Liu в 2017 показал, что снижение информационной асимметрии (индикатором чего он выбрал увеличение ликвидности) было выше в случае с более крупными компаниями, у которых имелись достаточные ресурсы и достаточный опыт для эффективного внедрения новых технологий. Кроме того, эффект также оказался сильным и в случае с компаниями, не очень активно использующими у себя технологические новинки, чья финансовая отчетность, однако, инвесторами воспринималась в качестве ключевого источника информации.

Наконец, еще один пример – Китай и две его фондовые биржи, в Шанхае и Шэньчжэне, которые в 2008 году потребовали от компаний сдавать электронную XBRL-отчетность параллельно с традиционной. На основе выборки из 5 203 наблюдений за период с 2004 г. (задолго до внедрения XBRL) по 2012 г. (когда переход завершился) Songsheng сотоварищи в 2017 году пришли к выводу, что новый режим действительно поспособствовал снижению информационной асимметрии, индикатором которой была выбрана доходность за период, следующий за объявлением компанией будущих финансовых результатов.

Что насчет преподавателей и самих исследователей?

Еще одна важная группа стейкхолдеров, про которую почему-то довольно часто забывают. Многие представители университетской профессуры являются признанными экспертами, к чьему мнению относительно всех плюсов и минусов цифровой отчетности принято прислушиваться. Академики, в самом деле, обладают достаточными данными, которые стоит принять в расчет до одобрения очень серьезных политических решений, таких как введения обязательной электронной отчетности в той же Австралии (если до этого дойдет).

Занимающиеся исследованиями люди, как только что было показано на множестве примеров, могут на основе полученных результатов показать влияние таких требований на примере других стран, чей опыт может заинтересовать политиков в Австралии или где-либо еще. Подходы к разработке “таксономий”, однако, отличаются в разных странах, поэтому предстоит еще многое прояснить. Например, какие подходы работают лучше всего и почему именно, так как прямо сейчас определенно ничего сказать нельзя.

Также исследователи могут заинтересоваться и более широкими вопросами, такими как, например:

- А почему вдруг именно XBRL – лучшая из всех технология для цифровой отчетности? Может, есть какая-то еще?

- И какова роль во всем этом производителей программного обеспечения – способны ли они обеспечить необходимыми инструментами инвесторов и других пользователей, чтобы способствовать более широкому распространению цифровой отчетности? В какой степени нехватка этих инструментов задерживает процесс?

- Какие есть проблемы с использованием нестандартизированных данных, и можно ли их обойти?

Чтобы найти ответы на все из них, полезно будет услышать больше об опыте компаний на Таксономии МСФО и Таксономии US GAAP. С учетом того, что уже на протяжении более десяти лет и в одну, и в другую систему вливаются колоссальные инвестиции, фундаментальное изменение какого-либо подхода будет очень сложным, даже если окажется, что изначально был выбран не самый эффективный путь развития. Но…

- Есть ли какие-то другие пути, по которой может пойти эволюция цифровой отчетности?

Упомянутая в начале статьи инициатива ESEF от Европейской организации по ценным бумагам и рынкам означает, что совсем скоро в ЕС станет намного больше маркированных электронных данных, поэтому можно ожидать в этой связи всплеска исследований в привязке к МСФО. Прошло уже 15 лет с тех пор, как эта система пришла в Европу (а равным образом и в Австралию, Новую Зеландию и ряд других стран). Исследовательские темы, касающиеся практического применения стандартов, всегда непростые, но они же представляют особую важность для разработчиков стандартов.

XBRL обеспечит исследователей обширными источниками данных – более полных, более обширных, с большим покрытием. Далеко не все компании сегодня “охвачены” агрегаторами данных, но теперь, после того как ESEF как общеевропейский формат стал обязательным, мы будем говорить о целой “вселенной” компаний с электронными данными, доступными для исследований, к тому же в режиме реального времени. Кроме того, гораздо большее по сравнению с сегодняшним днем покрытие получат представители малого бизнеса – основы любой современной экономики.

Еще один важный момент: данные будут доступны именно в том виде, в каком они идут в отчетности компаний. Для сравнения, маркированные данные в базах агрегаторов данных никак не стандартизируются, поэтому та информация, которую можно получить от них, отличается от того, что идет в отчетности, а информация, которая в базах данных отсутствует, потенциально может быть очень полезной. Одно из исследований показало, что у 150 американских компаний, которые подавали электронную отчетность в SEC США с 2009 по 2012 год, более половины содержания их финансовой отчетности была недоступна в базах данных Compustat, Google Finance и Yahoo Finance. Это ж сколько потенциально важной информации ускользнуло от глаз инвесторов и аналитиков! Еще одно исследование по той же самой теме даже примерно оценило степень, в которой данные из Compustat не содержали информации по обесценению гудвилла, когда он отражался в официальных формах SEC (10K – “Годовой отчет”).

Таким образом, мы стоим буквально на пороге новых исследовательских возможностей благодаря тому, что огромное множество ранее недоступных финансовых данных станет доступным для анализа и прочих манипуляций. Исследования можно проводить по самым разным направлениям, таким как…

- Сопоставимость данных. Маркированные данные структурированы, а это значит, что можно оценивать степень сопоставимости отчетности компаний с помощью новых показателей. Улучшение сопоставимости, как известно, всегда было одной из ключевых целей работы очень многих мировых разработчиков стандартов, да и XBRL International тоже. Сопоставимость как характеристика отчетности очень важна для инвесторов и аналитиков, однако как-то измерить ее в количественных терминах – традиционно непростая задача. Однако с маркированными данными все станет намного проще, что в какой-то мере доказали в 2018 году Henry сотоварищи, которые анализировали компании по парам и смотрели, как часто одни и те же элементы электронной отчетности появляются у обеих. Выяснилось, что благодаря структуризации проявилась выраженная корреляция между сопоставимостью доходов и аналитическим охватом, точностью прогнозирования и дисперсией прогноза.

- Качество данных. Измерить такую вещь как качество финансовой отчетности тоже всегда было непросто, потому что это очень многогранная концепция по своей сути, и чтобы охватить все эти “грани”, данных далеко не всегда хватает. Выше мы упоминали, что в США в первое время после введения режима электронной отчетности многие компании бросились использовать расширения, тем самым очень заинтересовав исследователей. В самом деле, использование расширений там, где готовых тэгов просто пока не придумано – идет ли это на пользу или же во вред качеству? В 2011 году Debreceny сотоварищи изучали использование расширений американскими составителями и выяснили, что примерно 40% расширений, оказывается, были не нужны, а значит – влияние скорее отрицательное!

Другие исследователи на основе маркированных данных изучали вопрос сложности как составляющей качества. Измерить “сложность” тоже, кажется, непросто, но исследователи придумывали различные метрики для ее измерения. Одним из авторов новой метрики на основе маркированных данных в 2018 году стали Hoitash и соавторы его исследования.

- Представление финансовой отчетности. Повторимся, наверное, уже не в первый раз, но это важный момент: XBRL-данные структурированы! Что из этого следует? Из этого следует, что все статьи располагаются под нужными заголовками, а их расположение полностью отвечает требованиям стандартов МСФО. Для будущих исследователей это значит больший простор для изучения того, какие именно статьи и где именно раскрываются компаниями в составе той или иной темы. Потенциально новые условия также позволят применить новые подходы к изучению выбора компаниями учетной политики и качества комплайенса с требованиями учетных стандартов, ведь структурированные электронные данные дают полную картину применяющихся в компаниях практик признания, измерения и раскрытия информации.

Как наглядный пример, в США подходы к учету расходов на геологоразведочные работы и оценку залежей полезных ископаемых у разных компаниях сильно отличаются (похожая проблема наблюдается сегодня и в системе МСФО, недаром Совет по МСФО уже давно занимается исследованиями по этой теме и потенциально может даже решиться на существенные изменения в стандарте IFRS 6 “Разведка и оценка запасов минеральных ресурсов” – GAAP.RU). Многие добывающие компании имеют листинг на американских биржах, следовательно – подают электронную отчетность в SEC, составленную согласно US GAAP или же МСФО, если речь идет об иностранной организации. Отличный вопрос для будущего исследования: в какой мере расходы на геологоразведку и оценку залежей природных ресурсов капитализируются, а в какой – списываются? Или: как эта картина менялась с течением времени, и что могло повлиять на изменения? Или: какую полезность эта информация представляет для инвесторов? И множество других интересных вопросов по этой и другим темам.

- Раскрытия в примечаниях. Маркировка тэгами содержания примечаний к отчетности может осуществляться блоками, а может быть детальной – разница объяснялась выше. Важно то, что XBRL предоставит исследователям более простую возможность проводить анализ содержания примечаний с использованием удобных инструментов автоматизации. Это значит, что анализ можно будет проводить по более крупным выборкам. Представим на секунду, какими протяженными могут быть раскрытия в примечаниях, относящиеся к финансовым инструментам. С XBRL отыскивать в примечаниях специфическую информацию, например, по классификациям справедливой стоимости 1, 2 или 3 уровней – и даже просто находить сами примечания, когда они “разбросаны” по всему годовому отчету – станет намного легче.

Равным образом станет намного легче обнаруживать и анализировать “повествовательную” составляющую текстовых блоков и использовать в ее отношении инструменты языковой обработки. Исследования вокруг маркированных данных имеют очень большой потенциал и при этом актуальны, наверное, для любого рынка капитала любой страны. Исследования охватывают широчайший спектр стейкхолдеров и являются, по сути, тем мостиком, который соединяет теорию и практику. Исследования “в поле” обеспечивают реальными сведениями из практики и одновременно расширяют научную литературу. Хочется надеяться, что весь этот обширнейший потенциал все-таки удастся реализовать.