По материалам: IFRS

Дискуссионный документ по теме объединения бизнеса под общим контролем вышел еще в ноябре прошлого года, и на его публичные обсуждения отвели очень много времени – до 1 сентября. Уже в этом году члены технической команды разработчиков записали вебинар для инвесторов, где обсудили некоторые технические аспекты применения обоих предложенных в прошлогоднем документе подходов – интересующиеся могут ознакомиться с его подробным разбором в опубликованном у нас мартовском материале. Но вот не так давно последовал еще один вебинар, где разработчики подводят предварительные итоги консультаций и отвечают на самые часто задаваемые вопросы по некоторым аспектам, остающимися, по всей видимости, непонятными до сих пор.

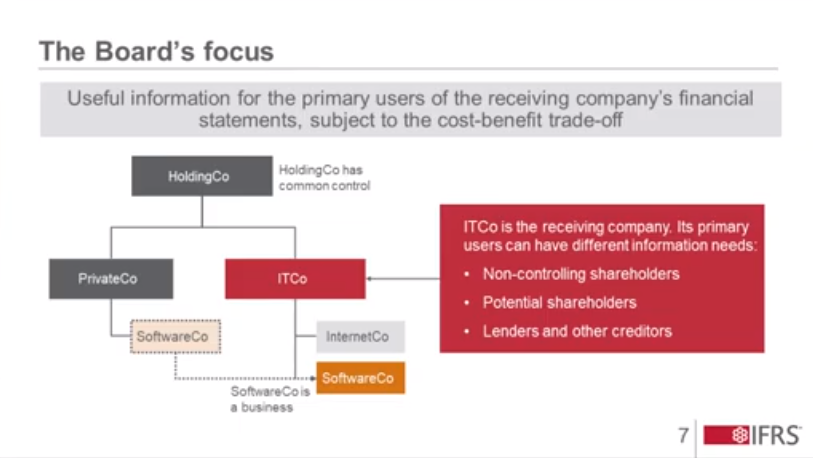

Напомним основную суть транзакций, для которых планируются изменения в принципах МСФО. Схематично это можно изобразить следующим образом.

Источник: https://ifrs.org

Речь идет об учете и отчетности выделенной красным компании ITCo - это организация-приобретатель, единственный из изображенных на схеме типов, для которого в МСФО пока что нет четких принципов, и на практике используется то метод балансовой стоимости, то метод приобретения. Ситуация осложняется тем, что у пользователей отчетности таких организаций могут быть разные информационные потребности, в зависимости от того, о ком именно идет речь - о неконтролирующих акционерах, потенциальных новых акционерах, или же кредиторах.

Поскольку схема наверняка знакома многим, кто читал материал по итогам мартовского вебинара (и уж тем более тем, кто разбирал вместе с нами в прошлом году сам дискуссионный документ в серии из четырех статей), подробнее останавливаться на ней мы еще раз мы уже не будем, а перейдем сразу к разбору вполне конкретных вопросов, которые задавали интересующиеся ходом проекта представители бухгалтерско-инвесторского сообщества.

1. Вопрос по ситуации, когда контролирующей стороной являются акционеры организации-приобретателя. В этом случае они ориентируются на ее финансовую отчетность, однако корпоративное законодательство в отдельных странах потенциально может ограничить им доступ к этой информации. Как быть в таком случае, и почему Совет по МСФО “игнорирует” их интересы?

На возможность этого сценария внимание разработчиков обратили очень многие, но причиной, почему IASB так и не уделяет в своем проекте внимание контролирующей стороне, является то, что с точки зрения контролирующей стороны на самом-то деле ничего не меняется: кто бы ни были эти люди, они как контролировали бизнес до совершения транзакции, так и контролируют его далее. Значения балансовых статей до и после сделки были и остаются им известны, и они будут далее совершенно спокойно использоваться в целях консолидации. В очень многих случаях именно контролирующая сторона будет согласовывать детали сделки и давать свое окончательное “добро”, так что никаких проблем с соблюдением их информационных потребностей нет.

2. Описывая сделки по объединению бизнеса под общим контролем, параграф В1 действующей версии МСФО (IFRS) 3 использует понятие временного контроля (формального определения данного термина при этом нет – GAAP.RU). Вопрос – а использует ли то же самое понятие Совет по МСФО уже в рамках данного конкретного проекта по объединению бизнеса под общим контролем?

Как ни странно, еще один часто задаваемый вопрос. Тут важно понимать, что многим подобным сделкам либо предшествует внешнее приобретение, либо за ними следует продажа объединяющихся организаций, и они тоже подпадают под охват проекта, а из этого следует, что понятие вполне релеватное. Несмотря на это, в своей работе над дискуссионным документом Совет по МСФО специально его не рассматривал, равно как не думал и над тем, чтобы дать временному контролю (англ., “transitory control”) четкого определения. Вероятно, он займется этим на более поздних стадиях.

Источник: https://ifrs.org

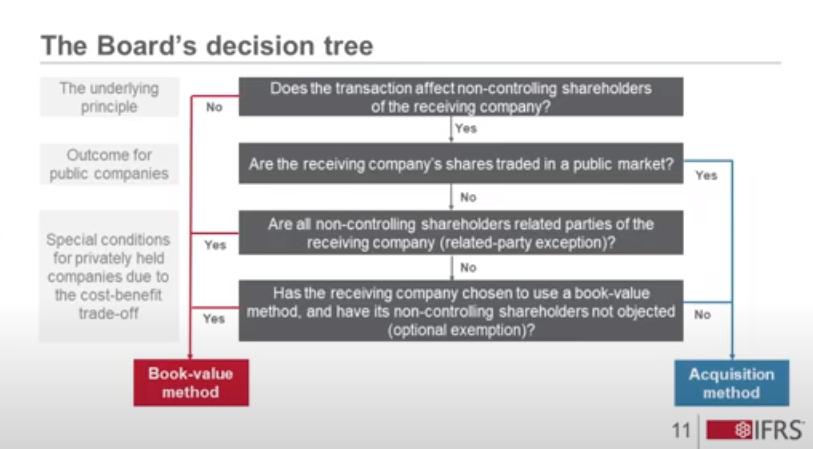

Следующая группа вопросов касается базовой логики в основе выбора одного из двух методов - балансовой стоимости или метода приобретения. Поскольку диаграмма вверху хорошо знакома еще с выхода прошлогоднего дискуссионного документа, а сама логика рассуждений подробно разобрана в последовавших материалах (они все здесь - 1, 2, 3, 4), повторять все еще раз не будем, а перейдем к вопросам. Но перед этим – немного о реакции со стороны тех, кому предстоит пользоваться этим подходом на практике.

В большинстве своем комментаторы согласны с тем, что ни один из методов нельзя применять абсолютно во всех случаях (“один размер на всех не подойдет”, как говорится), и по большей части они согласны с логикой рассуждений касательно самих ситуаций, когда стоит делать выбор в пользу одного или же другого.

В то же время среди них нашлись те, кто, несмотря на свое общее согласие с предложенным подходом, высказали замечания или попросили о дополнительных уточнениях. Как пример, были те, кто сказал, что не только лишь факт обращения на публичных рынках должен служить ориентиром при выборе. А у кого-то были вопросы по распространению логики рассуждений на сложные финансовые инструменты вроде конвертируемых облигаций (“сложные” случаи Совет по МСФО пока что специально не рассматривал, но займется этим позднее).

Нашлись и более принципиальные замечания вроде необходимости принимать в расчет справедливый характер цены сделки, или частный случай, когда из всех неконтролирующих акционеров находится один-единственный, который возражает против использования метода балансовой стоимости, и тогда, по предложенной логике, придется применять метод приобретения. В последнем случае выходит, что просто не уравновешиваются информационные интересы участников, а значит, нужно принимать в расчет фактор существенности. Этот нюанс разработчики также рассмотрят позднее.

Были и такие, кто не согласился с подходом в принципе и вместо этого предлагает использовать метод балансовой стоимости во всех случаях, поскольку она интересует также неконтролирующих акционеров, а метод приобретения (он же метод справедливой стоимости) – применять лишь до IPO.

В ответ на аргументы последней группы “непримиримых”, которые ссылаются на распространенную сегодня практику, технические разработчики в качестве контраргумента приводят пример с приобретением все той же компании (см. первую схему выше) организацией-приобретателем ITCo и на конкретных цифрах показывают, почему метод балансовой стоимости не во всех случаях хорош. Говорящее название указывает на то, что перед нами технологическая компания с большими объемами нематериальных активов - они на балансе могут иногда вообще не отражаться. Если же брать те интеллектуальные активы, которые там все-таки есть (программное обеспечение как основной продукт), то там будет учитываться стоимость разработки, но не их справедливая стоимость на данный момент. Разница в цифрах очень существенная, поэтому метод приобретения тут является все же предпочтительным.

3. Принимает ли Совет по МСФО во внимание экономическую сущность сделки?

Безусловно. По его мнению, сделки по объединению бизнеса под общим контролем всегда должны иметь экономическое значение для организации-приобретателя. Как и в любых других сделках, эта структура получает контроль над бизнесом, который она до того не контролировала. В ситуации, когда у организации-приобретателя есть неконтролирующие акционеры, такие сделки означают приобретение контроля не только самой этой организацией, но также с точки зрения неконтролирующих акционеров, поскольку в результате транзакции им переходят остаточные доли участия. Так что хотя основной контроль тут стороны не меняет, для них также есть экономический смысл.

4. Есть ли для частных компаний преимущества от применения метода приобретения по сравнению с методом балансовой стоимости? По предложенной логике, если они не воспользуются предложенным исключением на последнем шаге, они будут применять метод справедливой стоимости.

Вопрос на самом деле не такой и однозначный. Преимущества для кого именно? Если мы говорим об инвесторах, то многое зависит от состава этих инвесторов (причина, почему в своем проекте Совет по МСФО уделяет столько внимания неконтролирующим акционерам). Если неконтролирующих акционеров нет, а компания находится в полном владении у единственного акционера, то ему или ей, наверное, и не нужна информация по справедливой стоимости. Однако даже здесь бывают свои исключения, и могут найтись люди, которые и в такой ситуации настаивают на справедливой стоимости, и их предложенное “дерево решений” может не устраивать.

5. Почему IASB не предложил использовать метод приобретения в случае c организациями, у которых в публичном обращении находятся долговые обязательства (облигации, например)? Что, держатели таких акционеров чем-то отличаются от неконтролирующих акционеров?

Идея имеет право на существование, однако текущие предложения Совета по МСФО основаны на результатах предварительных консультаций, которые проходили еще до старта проекта. Тогда выяснилось, что инвесторам в долговые финансовые инструменты на самом деле не очень важна информация о справедливой стоимости. Почему так? Потому что они в своем анализе смотрят в основном на денежные потоки и принимают решения на основе их, а эта информация слабо зависит о того, какой именно из двух методов используется. Если так, то издержки на подготовку информации по справедливой стоимости могут оказаться выше итоговой полезности от нее инвесторам.

Кроме того, в случае с инвестициями в долговые инструменты трудно различить, кто именно является их владельцем – публичные или же частные инвесторы. Почти наверняка в каждой сделке будут присутствовать и те, и эти, а у них, как было отмечено выше, разные информационные потребности.

Следующая группа вопросов касается самого применения двух методов. Опять-таки, не вдаваясь в подробности (поскольку все они были разобраны в прошлом году, а в марте уже этого года - еще раз специально для инвесторов), стоит напомнить разве что самое основное:

- Метод приобретения применяется практически так же, как описывает его сегодня стандарт IFRS 3;

- Однако два отличия все же имеются. Первое касается учета ситуации “выгодной покупки”. Здесь разница между справедливой стоимостью и величиной выплаченной за активы и обязательства компенсации признается как распределение в пользу капитала организации-приобретателя, а не как ее доход;

- Вторым отличием являются дополнительные требования по раскрытию информации. Поскольку у нас объединение бизнеса все-таки под общим контролем, требуется раскрыть особенности определения цены сделки.

Большинство респондентов поддержало Совет по МСФО в том, как применять метод приобретения на практике. Нашлись, впрочем, те, кто указал на необходимость признания недоплаченной разницы в ситуации “выгодной покупки” в качестве дохода через прибыли и убытки хотя бы в некоторых случаях – если это истинная “выгодная покупка”, как она описана в стандарте, а не то, что просто напоминает ее. Опять же, тогда возникает встречный вопрос – как четко отличать одно от другого?

Кроме того, были респонденты, которые уверены, что признание в качестве дохода нужно делать всегда, т.е. ровно так, как оговорено в МСФО 3, однако возражений против предложений на случай ситуации переплаты (когда справедливая стоимость меньше цены сделки) не последовало.

6. Почему Совет по МСФО предлагает признавать распределения в пользу капитала организации-приобретателя, но при этом не распределения ИЗ капитала организации-приобретателя?

Вопрос задают очень часто, и многие указывают на этот момент как на явный недостаток – отсутствие “симметрии”. Может, “асимметрия” действительно присутствует, но в свою защиту авторы прошлогодних предложений отмечают, что логика их рассуждений полностью основывается на механике и структуре IFRS 3, ведь в нем также (если говорить про объединение независимых организаций) нет требования ни для ни признания, ни для измерения или раскрытия размера переплаты отдельно от гудвилла. Такое требование в свое время обсуждалось еще на стадии разработки IFRS 3, но тогда в IASB пришли к выводу, что определять эти величины отдельно от гудвилла просто невозможно. Так что в случае объединения бизнеса под общим контролем переплата также будет признаваться частью гудвилла, по которому далее рассчитывается обесценение.

Напротив, в ситуации недоплаты МСФО 3 уже сегодня требует отдельного признания – правда, в качестве дохода, называя это “выгодной покупкой”. Только с экономической точки зрения в случае объединения бизнеса под общим контролем это правильнее называть все же не доходом, а распределениями в пользу капитала – так решил IASB.

7. Как организации-приобретателю признавать сделки приобретения актива у организации-продавца по справедливой рыночной стоимости, если при этом приобретенный актив отражается по балансовой стоимости? Можно ли это считать распределением из капитала?

Актив - еще не бизнес, на этот важный момент в дискуссионном документе также обращают внимание. Проект посвящен именно сделкам по приобретению бизнеса под общим контролем, поэтому применять к описанному случаю исключение, предлагаемое в качестве будущих поправок к IFRS 3, будет со всех точек зрения некорректно. Вероятно, тут следует смотреть уже в требования IAS 16.

Если говорить о самой ситуации “общего контроля”, то она, безусловно, охватывает собой не только сделки по приобретению бизнеса. Многие комментаторы предлагали IASB расширить свой проект, в том числе, на приобретение основных средств и на сделки инвестиций в ассоциированные и совместные предприятия. Однако делать этого разработчики в настоящее время не намерены, их проект более узкий. Измениться что-либо может лишь по итогам консультаций касательно долгосрочных планов работы на следующие пять лет, которые еще идут.

Поступали также вопросы, касающиеся выбора балансовой стоимости для применения метода балансовой стоимости (известно ведь, что их может быть несколько). Мнения тут разошлись. Многие считают правильным использовать балансовую стоимость самой приобретаемой организации, поддерживая тем самым предварительные взгляды Совета по МСФО. Немало было тех, кто согласен с этим, но лишь в том случае, если балансовые стоимости активов и обязательств контролирующей стороны не дают инвесторам более полезную информацию. Были также те, кто предлагает брать балансовые стоимости активов и обязательство только контролирующей стороны.

Еще одна важная подтема - информация до объединения бизнеса. С предложенным IASB проспективным подходом многие согласились, хотя у некоторых возникло встречное предложение раскрывать в этом случае информацию в примечаниях к отчетности. Нашлись также сторонники использования ретроспективного подхода хотя бы в некоторых случаях.

8. Что делать если организация-объект приобретения вообще не составляла отчетность по МСФО - как тогда использовать ее балансовые стоимости?

Ситуация, по признанию членов технической команды разработчиков, действительно еще до конца не проработанная, но ей они обещают заняться. Стоит также отметить, что и у контролирующей стороны в отдельных случаях тоже может не обнаружиться активов и обязательств, измеренных на момент сделки именно в соответствии с международными стандартами финансовой отчетности – например, если это американская компания или вообще частное лицо.

9. Если величина "недоплаты" отражается частью капитала, то все-таки - какой именно его частью?

Этот технический вопрос Совет по МСФО решил не проговаривать, поскольку раскрытия в системе МСФО, в целом, не оговаривают вопросы представления детальной информации по капиталу. Зато национальные требования вполне могут оговаривать такие нюансы - на них и следует ориентироваться. При этом про сам выбор в пользу той или иной части капитала составителями отчетности желательно все-таки рассказать в примечаниях.

10. Почему Совет по МСФО предлагает два разных метода для компаний с акциями, уже обращающимися на публичных рынках, и для тех, кто только готовится к IPO?

Отличие то же, что и между фактическими и потенциальными неконтролирующими акционерами. Если акции компании уже обращаются, и они есть по факту, тогда мы говорим о людях, уже принявших решение инвестировать в компанию. Это значит, что они будут заинтересованы в точной информации по активам и обязательствам, как в случае сделки по приобретению бизнеса между независимыми организациями. Следовательно, применяется метод приобретения.

А вот если речь идет о подготовке к IPO, то потенциальных инвесторов будет больше заботить информации о сегодняшней ситуации в бизнесе, его структуре и так далее, потому что, может быть, приобретение в данный момент вообще не оправдано с их точки зрения. Тогда следует использовать метод балансовой стоимости.

11. Оценивая, есть ли у организации-приобретателя неконтролирующие акционеры, как рассматривать держателей конвертируемых облигаций и прочих долговых инструментов?

Тут можно добавить, что вопрос касается не только конвертируемых долговых инструментов, но сложных финансовых инструментов вообще. Опять же, на данном этапе IASB определил лишь базовые основы, на которых в дальнейшем будет проводить надстройку своего подхода. Ответ на поставленный вопрос, несомненно, будет дан позднее.