По материалам: IFRS

Совсем недавно мы рассказывали о перспективах улучшения стандарта МСФО (IFRS) 15 “Выручка по договорам с покупателями”, которые откроются после изучения его сегодняшней эффективности на практике. Помочь в этом Совету по МСФО могут представители академических кругов через свои исследования. Какие именно важные аспекты, по мнению разработчиков, нуждаются в изучении в самую первую очередь – как раз этому и был посвящен прошлый вебинар. Однако он даже не единственный, поскольку не только по МСФО 15 готовится изучение эффективности применения. В случае с сегодняшним стандартом МСФО (IFRS) 9 “Финансовые инструменты” в ноябре прошлого года уже был дан старт, но только по той его части, которая хронологически выходила первой (требования к признанию и измерению). Предлагаем ознакомиться с исследовательским потенциалом и в его случае, а заодно вспомним главные требования, которые принес с собой данный стандарт.

- По этой теме также см.: IASB и FASB призвали “академиков” изучить эффективность стандартов на рынках капитала (11/02/2022)

Новый стандарт по учету финансовых инструментов на замену прежнему IAS 39 разрабатывался в авральном режиме и вышел в 2014 году с возможностью досрочного использования, но официально вступил в силу с 1 января 2018 г. Очевидную застарелость прежних подходов наглядно показал завершившийся незадолго до того финансовый кризис, поэтому выпуск стандарта, с учетом срочности вопроса, осуществлялся “по частям”. Первая из них посвящена классификации и измерению финансовых инструментов, вторая - обесценению, а третья - учету хеджирования.

Авторы вебинара рассматривают лишь первые две части на предмет возможных исследований, потому что хеджирование имеет тесную связь с его незаконченным долгосрочным проектом по динамическому управлению рисками. Все потенциальные исследования могут пойти по двум основным направлениям: во-первых, можно изучить влияние изменений в учете, которые принес с собой МСФО 9, а во-вторых - изучить то, как сами участники рынка сегодня им следуют, насколько последовательно исполняют, и не наблюдаются ли нежелательные подходы к выполнению требований.

Классификация и измерение финансовых инструментов

Классификация и измерение долговых инструментов

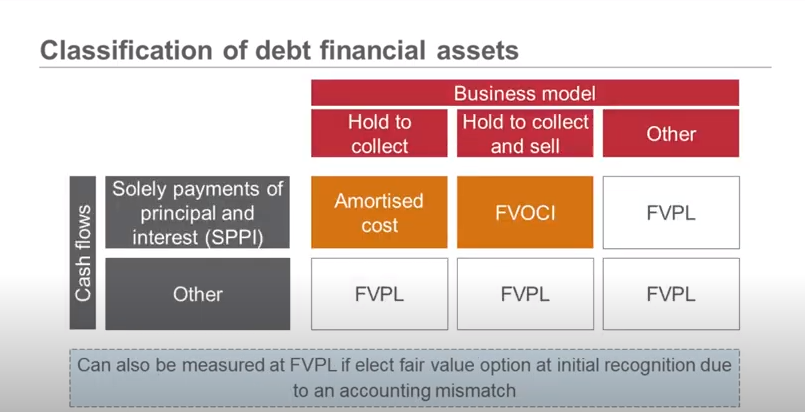

Ключевой задачей для разработчиков было обеспечение пользователей отчетности полезной информацией о времени возникновения, величине и неопределенности денежных потоков. Для этого необходимо обеспечить адекватную классификацию и измерение, с принятием в расчет двух главных факторов: бизнес-модели, на основе которой происходит управление финансовым активом, и денежных потоков по нему. В банковской отрасли, на которую новый стандарт оказал очень большое влияние, большую часть таких активов составляют кредитные соглашения, и они измеряются на основе амортизированной стоимости. Точно так же по амортизированной стоимости они измерялись ранее согласно IAS 39, просто подход к признанию величины обесценения был другим.

Источник: www.ifrs.org

Почему эти два фактора оказывают такое большое влияние на выбор базиса для измерения финансовых активов, и почему в случае с банками, как только что было сказано, мы говорим об амортизированной стоимости? На иллюстрации вверху наглядно показано, на основе чего делается выбор базиса. Финансовые активы могут удерживаться для получения дохода, могут для получения дохода и последующей продажи, а могут и в каких-то других целях – все это бизнес модели. С другой стороны, денежные потоки по этим активам могут представлять собой выплату основной суммы долга с процентами (“SPPI” - “solely payments of principal and interest”), либо же представлять собой выплаты по каким-то еще схемам.

В зависимости о того, какая бизнес модель используется, измерение финансовых активов с выплатами по схеме “основная сумма долга + проценты” может осуществляться либо на основе амортизированной стоимости (что демонстрирует пример банков), либо на основе справедливой стоимости, признаваемой через прочий совокупный доход (для краткости – “FVOCI”), либо по справедливой стоимости с изменениями, признаваемыми через прибыли и убытки (для краткости – “FVPL”). FVOCI имеет очевидное отличие от амортизированной стоимости: информация о справедливой стоимости раскрывается на балансе, а не в отчете о прибылях и убытках. В случае других схем денежных потоков применяется только последний вариант FVPL, который обеспечивает раскрытие информации и на балансе, и в отчете о прибылях и убытках, что логично в связи с не столь тривиальными бизнес-моделями и схемами денежных потоков.

Как видно из приведенной схемы, у организаций есть возможность применять амортизированную стоимость в одном-единственном случае, и для них это, конечно, более простой вариант, но справедливая стоимость объективно более полезна для пользователей финансовой отчетности. Но даже в этом единственном случае у организаций все равно есть возможность отказаться от более простого варианта и использовать учет по справедливой стоимости, чтобы обеспечить более высокую полезность информации для пользователей, либо же избежать расхождений в учете, как пример, в случае измерения финансовых активов и финансовых обязательств на основе разных базисов измерения. Для этого при первоначальном признании они могут добровольно постановить далее применять измерение по справедливой стоимости через прибыли и убытки.

Многие на практике столкнулись со сложностями в определении своих бизнес моделей. Немудрено, ведь это вопрос профессионального суждения, в котором необходимо опираться на свидетельства различного рода. Например, намерения организации в отношении индивидуальных финансовых активов определяются на основе наблюдений за тем, как осуществляется управление ими. Подчеркнем – именно группы активов определяют действующую бизнес-модель, а не каждый актив по отдельности.

Информации по продажам самой по себе еще недостаточно для того, что однозначно сказать, что финансовый актив удерживается для получения дохода с последующей продажей (это все равно может быть первый вариант с простым удержанием ради получения дохода), однако определенные свидетельства эти данные все же дают. А характер денежных потоков определяется на основе таких внутренних документов как бизнес-планы и схемы вознаграждения управляющих.

Бизнес-модели могут со временем меняться, что будет означать реклассификацию базиса для измерения финансовых активов (например, из FVOCI в FVPL). Однако предполагается, что эти события неординарные и случаются нечасто.

Амортизированная стоимость в МСФО 9 может применяться в случае действия бизнес-модели, заключающейся в удержании активов с целью получения дохода и денежных потоков по ним по схеме “SPPI”. Что здесь имели в виду авторы? Понятно, что это выплата основной суммы с процентами, но что представляет собой основная сумма, а что – проценты по ней? Основная сумма - это справедливая стоимость финансового актива на дату его первоначального признания. По сути, это та стоимость, по которой актив был получен от его предыдущего владельца. А начисляемые на нее проценты отражают: 1) временную стоимость денег 2) кредитный риск и 3) прочие издержки, например, идущие как компенсация прочих рисков кредитования.

При этом для прохождения “теста SPPI” необходимо также соответствие характеристик финансового продукта обычным кредитным соглашениям. Если это не так, и выплачиваемые проценты учитывают прочие виды риска, не характерные для обычных кредитных соглашений (например, риски изменения товарных цен), это будет означать невыполнение условия “SPPI”, а значит, использовать амортизированную стоимость по отношению к такому финансовому продукту уже не получится.

Примеры финансовых инструментов, соответствующих и не соответствующих условию “SPPI” по денежным потокам:

- Облигация с оговоренной датой погашения, которая приносит владельцу доход по переменной рыночной ставке, ограниченной потолком – Да

- Гарантированная ссуда с правом регресса – Да

- Облигация со способностью конвертации в фиксированное число акций эмитента – Нет

- Ссуда с выплатами на основе плавающей ставки с обратным характером поведения по отношению к базовой рыночной - Нет

Инвестиции в инструменты капитала

Все инструменты капитала обязаны измеряться по справедливой стоимости, однако в некоторых случаях возможна альтернатива FVPL в виде FVOCI, то есть измерения по справедливой стоимости через прочий совокупный доход. Чтобы применять оговоренную альтернативу, инструмент капитала должен соответствовать определению в МСФО (IAS) 32 и удерживаться не для продажи. Выбор этой возможности осуществляется индивидуально по каждому инструменту. В случае положительного решения дивиденды по-прежнему должны признаваться в прибылях и убытках.

Дальнейшая реклассификация прибылей или убытков по таким инструментам, по которым единожды уже было принято решение об учете по справедливой стоимости через прочий совокупный доход, в прибыли и убытки уже невозможна даже в случае продажи данного инструмента. Плюс, еще одним условием является недопустимость признания обесценения.

Классификация финансовых обязательств

Учет финансовых обязательств по сравнению с прежним стандартом IAS 39 изменился относительно слабо, поскольку еще на этапе разработки Совет по МСФО убедили в том, что действовавшие на тот момент требования сами по себе неплохи. И единственный проблемный момент, на который обратили внимание разработчиков, заключался в высокой волатильности содержания отчета о прибылях и убытках, порождаемой изменением кредитного риска финансового обязательства в случае рассмотренного в предыдущем разделе выбора измерения по справедливой стоимости через прочий совокупный доход. Так происходит из-за особенностей измерения собственного кредитного риска организации: когда кредитное качество снижается, снижается и справедливая стоимость ее обязательств. Если был выбран вариант измерения “FVOCI”, в прибылях и убытках признается доход, что, по мнению инвесторов, противоречит здравому смыслу.

Чтобы решить эту проблему, в МСФО 9 ввели дополнительное требование. Финансовые обязательства на балансе по-прежнему измеряются на основе справедливой стоимости, но ее изменения вследствие изменений собственного кредитного риска отражаются только через прочий совокупной доход, а не через прибыли и убытки. Отраженная там величина впоследствии не реклассифицируется.

Возможности для исследования

Первое, что интересует Совет по МСФО - это отсутствие теперь как таковой категории “предназначенные для торговли” у инструментов капитала. Это, как было выше рассмотрено, ведет к отсутствию как такового обесценения и реклассификации. Насколько серьезно это новое требование сказалось на инструментах с какими именно характеристиками? Как это сказалось на инвестиционных решениях организаций? Насколько часто организации пользуются предоставленной им возможностью выбора справедливой стоимости через прочий совокупный доход (FVOCI)? И наконец, как воспринимают такой выбор инвесторы?

Как еще один вариант исследований, предлагается перепроверить приведенное выше утверждение о довольно редких случаях изменения классификации вследствие изменения бизнес-модели. Пока считается, что это нечто необычное, но Совет по МСФО желает знать, при каких именно обстоятельствах на практике принимается решение о реклассификации финансовых активов в результате изменения бизнес-моделей. Какая при этом информация о реклассификации воспринимается инвесторами как полезная?

Далее, возможность измерения по амортизированной стоимости либо справедливой стоимости через прочий совокупный доход доступна лишь для финансовых активов с характеристиками денежных потоков, вписывающихся в схему “SPPI” (выплата основной суммы плюс процентов), плюс еще необходима подходящая бизнес модель. Вопрос - а может ли быть так, что какой-либо финансовый актив, соответствующий по своим характеристикам обычному кредитному соглашению, вдруг не демонстрирует SPPI-характера своих денежных потоков? Если да, почему это возможно? Ведет ли использование лишь двух критериев (SPPI и бизнес-модели) к наиболее полезной для инвесторов информации по финансовым активам?

Последний вопрос, по которому в рамках данной части стандарта можно провести исследование, касается полезности информации о собственном кредитном риске организации, изменения в котором ведут к их признанию в составе прочего совокупного дохода в случае выбора возможности измерения на основе FVOCI.

Обесценение

Легко догадаться, что тема обесценения была одной из самых “горячих” в посткризисный период, когда шла работа над стандартом, а сама ориентированная на прогнозирование модель, более гибко реагирующая на изменение кредитного риска, была ответом на призывы стран “Большой Двадцатки” создать что-то, что более адекватно оценивало бы финансовые инструменты по сравнению с прежней моделью понесенных потерь и не допустило бы в будущем раздутия новых “пузырей”.

В итоге с МСФО 9 мы получили единый подход к учету обесценения, который, конечно, намного повысил последовательность и сравнимость финансовой отчетности в сравнении с практическими итогами применения множества прежних подходов. Вместе с тем он стал и более точным, потому что расширил охват информационных данных, которые необходимо учитывать при расчете величины обесценения – как пример, сюда вошли макроэкономические данные. Помимо этого, новая модель ожидаемых потерь обзавелась в новом стандарте улучшенными раскрытиями, с которыми организации во всех подробностях раскрывают и то, как именно они выполняют требования, ориентируясь на свое профессиональное суждение в целях признания и измерения ожидаемых потерь, и то, какие именно активы у них испытали существенное увеличение кредитного риска.

Охват действия новых требований по учету обесценения немного отличается от охвата требований в прежнем IAS 39. Теперь эти требования распространяются на:

- Финансовые активы, измеряемые по справедливой стоимости через прочий совокупный доход (FVOCI)

- Финансовые инструменты, измеряемые по амортизированной стоимости

- Поступления по арендным соглашениям

- Поступления по торговым соглашениям и контрактным активам

- Соглашения о предоставлении кредитов и договоры финансовых гарантий, которые не измеряются по справедливой стоимости через прибыли и убытки (FVPL)

Эта последняя категория – очевидное добавление в МСФО 9, и она сама по себе интересна. Хотя здесь даже нет как такового финансового актива на балансе, такие инструменты подвергают организацию тому же риску, что и сам кредит, поэтому на них также распространяется модель ожидаемые кредитных убытков.

Сама модель ожидаемых кредитных убытков довольно подробно была разобрана в прошлогодних разъяснениях от двух представителей Совета по МСФО, поэтому мы ограничимся лишь самым главным. Напомним, речь идет от трех условных категориях принадлежности финансового актива, в зависимости о того, насколько его фактическое поведение соответствует первоначальным ожиданиям. Принадлежность к каждой из трех категорий определяет период признания ожидаемых кредитных убытков. Например, в случае принадлежности к первой категории надежных, где кредитный риск (он же риск дефолта) отсутствует, они признаются на протяжении 12 месяцев. Зато изменение кредитного риска по сравнению с моментом первоначального признания может спровоцировать перевод финансового актива во вторую или даже сразу третью категорию и признание ожидаемых кредитных убытков на протяжении всего срока действия финансового инструмента. Впрочем, модель симметрична и допускает (за одним исключением, о котором ниже) возврат инструмента обратно в первую категорию в случае улучшения кредитного риска в силу тех или иных причин.

Изменений в признании процентного дохода по сравнению в IAS 39 в новом стандарте не произошло, так что если инструмент находится в одной из первых двух категорий, процентный доход признается на основе валовой балансовой стоимости финансового инструмента. Однако перевод его в третью категорию означает расчет процентного дохода уже на основе чистой балансовой стоимости - иначе говоря, за вычетом резервов под обесценение.

Профессиональные суждения

Модель ожидаемых кредитных убытков предполагает активное использование суждений и оценок. Начать с того, что необходимо будет установить сам факт существенного увеличения кредитного риска по финансовому инструменту с момента его первоначального признания. Обычно это осуществляется на основе событий-триггеров, которые могут быть как количественные, так и качественные. В случае если такой инструмент не один, а входит в состав портфеля инструментов, сгруппированных по схожим характеристикам риска, придется определить, как лучше проводить в этом случае анализ - по каждому инструменту отдельно, или по портфелю в целом. Свои тонкости имеет использование прогнозной информации в моделях оценки изменения кредитного риска.

В измерении самой величины ожидаемых кредитных убытков тоже много нюансов. Например, если речь идет о банковской ссуде, банкам придется прикинуть, будет ли ссуда в конечном счете выплачена, или по ней признают дефолт, а если так, какую часть ссуды все-таки удастся возместить. Это не говоря уж о том, что во многих случаях будет применяться вероятностная оценка величины ожидаемых кредитных убытков в рамках различных сценариев. Еще сложнее не с самим ссудами, а с соглашениями об открытии кредитных линий, которые, как было сказано выше, также подпадают под охват модели: в их случае необходимо еще и определиться с продолжительностью периода для анализа.

Отдельным проблемным моментом является определение существенного увеличения кредитного риска – то есть риска получения ущерба вследствие дефолта противоположной стороны (это определение перекочевало из МСФО 7). При определении факта его увеличения проводится сопоставление с уровнем риска на момент первоначального признания финансового инструмента, опираясь на всю обоснованную и подтверждаемую информацию, доступную без приложения излишних усилий на ее получение. Это могут быть как исторические данные, так и наши ожидания относительно будущих периодов. Это могут быть внутренние данные, а могут быть и внешние – макроэкономические прогнозы, которые находятся в открытом доступе, и даже специфические данные, которые приобретаются у специальных организаций-провайдеров.

На оценку кредитного риска, несомненно, повлияют и специфические данные по конкретному заемщику, например, технологические изменения в производственном процессе, которые влияют на его способность продолжать расплачиваться по кредиту. Но как бы запутанно все ни звучало, это вовсе не означает, что у небольших организаций, занимающихся управлением кредитными рисками на основе простейших моделей, обязательно должна действовать сложная многоуровневая система анализа статистических данных. Такой необходимости нет, все дело в масштабируемости – подчеркивают в Совете по МСФО.

Существенное изменение кредитного риска финансового инструмента оценивается на протяжении всего срока его действия. Это не краткосрочная оценка вида: “Давайте посмотрим, что я теперь ожидаю относительно данного инструмента на протяжении следующих 12 месяцев”. Вопрос стал особенно острым в прошлом году с началом пандемии, после того как правительства многих стран ввели моратории (отсрочки) по выплатам тех же кредитов. Что же это получается – нужно сразу признавать существенное увеличение кредитного риска в их отношении? Конечно нет, и это то, что пытался объяснить в прошлом году Совет по МСФО, и о чем говорит сегодня снова. Речь в данном случае идет о краткосрочном событии. Поэтому хотя “при прочих равных” одним из маркеров существенного увеличения могла бы служить задержка выплат по финансовому инструменту на срок более 30 дней, это утверждение в случае с описанной выше ситуацией опровергается. Вот почему так важно принимать во внимание всю доступную информацию системно.

Переход на МСФО 9 предполагает ретроспективную оценку кредитного риска. Однако в отдельных случаях это может быть затруднительно - например, кто-то мог и не знать уровень кредитного риска по тому или иному инструменту на момент его первоначального признания. В этой связи Совет по МСФО заложил в стандарт упрощающие возможности, поскольку по-прежнему должны выполняться сопутствующие принципы в виде, например, отсутствия чрезмерных затрат на получение обоснованной и подтверждаемой информации. В этом случае можно использовать приближения, можно отталкиваться от предположения о низком уровне кредитного риска по тому или иному инструменту, или же придерживаться опровергаемого допущения о существенном увеличении кредитного риска в случае просрочки платежей свыше 30 дней.

В случае если ничего из этого не помогает, придется признать нахождение актива или группы активов на второй стадии из описанных выше трех, за тем исключением, что тут уже не будет в дальнейшем действовать возможность возвращения актива обратно в первую стадию: раз уж у нас не было информации о риске на дату перехода, нельзя потом сказать, что, мол, у нас вдруг появилась информация, что кредитный риск теперь исчез.

Возможности для исследования

По основной модели ожидаемых кредитных убытков:

- Каким оказалось ее влияние на данные отчетности, финансовые показатели?

- Каким образом расчеты организаций соотносятся с реальными экономическими условиями?

- Каковы отличия в применении модели в учетной практике представителей различных отраслей, юрисдикций?

- Каким образом более точнее измерения величины обесценения способствуют долгосрочным целям, таким как финансовая стабильность?

По предложенным в стандарте выборам в отношении перехода:

- Какие варианты перехода выбирали организации?

- Какие характеристики организаций определили их выбор в отношении перехода?

- Есть ли какие-то наблюдаемые примеры влияния на рынок в результате сделанных выборов?

Требования по раскрытию информации в отношении модели ожидаемых кредитных убытков были включены в стандарт МСФО (IFRS) 7 “Финансовые инструменты: раскрытие информации”, и хотя это не по нему в прошлом году стартовало исследование практической эффективности, исследователям все равно можно изучить в своих работах тему раскрытий – например, наблюдается ли улучшение качества раскрываемой информации благодаря новым требованиям, фиксируются ли выгоды от этого, или, напротив, во многих случаях очевидны издержки, имеет ли это влияние на регулирование.

Вопросов к исследователям-академикам по последней третьей секции стандарта по теме хеджирования Совет по МСФО пока не задает, поскольку желает сначала завершить напрямую связанный с этим долгосрочный проект по динамическому управлению риском. Так что на этом пока все.