Во многих облигаторных договорах на базе пропорционального перестрахования встречается условие о тантьеме, выплата которой зависит от финансового результата прохождения договоров страхования. Особенности бухгалтерского учета и отражения в отчетности тантьемы определяются такой ее характеристикой, как негарантированность выплаты.

Понятие тантьемы

Вопросы оптимизации цены перестраховочной защиты становятся все острее по мере снижения доходности страховых операций. В условиях возрастающего демпинга цен на страховую защиту и, как следствие, снижения доходов страховщика все более актуализируются вопросы эффективности инвестиционной политики страховщика и участия цедента в доходах перестраховщика по передаваемым в перестрахование рискам. Одним из инструментов такого участия является тантьема.

В связи с отсутствием применительно к операциям перестрахования прямых диспозитивных норм гражданского права в части определения ряда ключевых понятий применимость самих понятий институционально сформировалась на базе обычаев делового оборота и договорных отношений в области перестрахования. Поэтому и само понятие «тантьема» в действующих нормативных правовых актах однозначно не определено и должно вводиться в конкретном договоре перестрахования.

В общем понимании тантьема представляет собой оговоренную контрактом долю цедента в доходе от операций перестрахования или вознаграждение от перестраховщика цеденту, основанное на предварительно оговоренном проценте от прибыли, полученной перестраховщиком по переданному ему бизнесу.

По своей сути тантьема носит двойственный характер. С одной стороны, она позволяет цеденту (прямому страховщику) формировать дополнительный доход от передачи рисков в перестрахование, а с другой стороны, позволяет перестраховщику формировать более действенный механизм обеспечения селекции рисков самим страховщиком (цедентом).

Кроме того, тантьема может служить инструментом оптимизации цены страховой защиты в условиях неопределенности убыточности страхового (перестраховочного) портфеля. Особенно в тех случаях, когда у цедента нет накопленной статистики по убыточности определенного вида страхования (портфеля), в том числе в связи с выходом на новый рынок (охват других территорий или категорий клиентов, введение нового страхового продукта) или при открытии нового структурного подразделения, но есть предположение о невысоком уровне убыточности страховых операций, он предлагает перестраховщику риск на условиях пропорционального перестрахования с незначительной перестраховочной комиссией и оговоркой о тантьеме.

В большинстве случаев тантьема применяется при облигаторной форме перестрахования и в рамках пропорционального перестрахования. Однако, особенно в российской практике, встречаются и случаи применения положения о тантьеме в договорах факультативного и непропорционального перестрахования, что, по мнению многих отечественных и зарубежных специалистов, экономически не обосновано.

Исчисление тантьемы

Размер и порядок расчета тантьемы фиксируются в договоре перестрахования. Условие о тантьеме может включаться или в договор об общих условиях перестрахования, или в дополнительное соглашение к нему, или в особые условия перестрахования, являющиеся неотъемлемой частью облигаторного договора перестрахования. При этом сторонами должно быть четко определено, каких именно договоров страхования касается соглашение о тантьеме (вид страхования, а в ряде случаев и конкретный страховой продукт; территория или привязка к филиалу страховщика, заключающего договоры страхования, и т.д.).

Помимо прочего, условиями договора перестрахования должны быть предусмотрены порядок определения базы для расчета тантьемы, а также расчетный период, сроки исчисления и выплаты тантьемы.

Расчет тантьемы строится исходя из анализа результатов прохождения договоров страхования, переданных в перестрахование за отчетный период, действие которых завершено. Для определения расчетной базы сопоставляются доходы перестраховщика в расчетном периоде (страховая премия по договорам, принятым в перестрахование) и расходы перестраховщика в расчетном периоде (оплаченные убытки по договорам, принятым в перестрахование, перестраховочная комиссия, расходы на ведение дела). Результат, как правило, корректируется на величину изменения резерва заявленных, но не урегулированных убытков и полученной от перестрахователя доли платежей по суброгационным требованиям.

В конечном итоге порядок определения расчетной базы зависит от того, берется ли за основу отдельный договор или совокупность договоров, а также от непрерывности применения условия о тантьеме. Так, в случае, когда отношения между сторонами носят долгосрочный характер и тантьема определяется на систематической основе по совокупности договоров, в расчете могут быть учтены изменения резерва незаработанной премии.

Тантьема как доля в прибыли может быть установлена в виде фиксированного процента или по скользящей шкале, когда величина процента зависит от размера прибыли.

Тантьема в обычных условиях рассчитывается один раз в год. При этом в договоре перестрахования может быть установлен различный расчетный период тантьемы — на базе финансового года или страхового года. При исчислении тантьемы по отдельному договору применяется страховой год, а при ее исчислении по совокупности договоров, как правило, в качестве расчетного периода устанавливается финансовый год.

В большинстве случаев для расчета тантьемы применяется форма счета прибылей и убытков, согласованная между перестраховщиком и перестрахователем. Сроки составления и представления перестраховщику счета прибылей и убытков должны быть определены в договоре перестрахования. Например, по условиям договора он может пересылаться перестраховщику по истечении месяца после окончания расчетного периода.

При получении счета прибылей и убытков перестраховщик подтверждает его или представляет свои замечания по счетам в письменном виде в течение определенного периода (например, в течение пяти рабочих дней) после его получения. Тантьема уплачивается перестраховщиком в течение определенного количества дней после подтверждения расчета. Как правило, окончательный расчет тантьемы по соответствующему страховому году осуществляется после уплаты всех премий и урегулирования всех заявленных убытков, относящихся к договорам страхования, заключенным в соответствующем расчетном году.

Пример

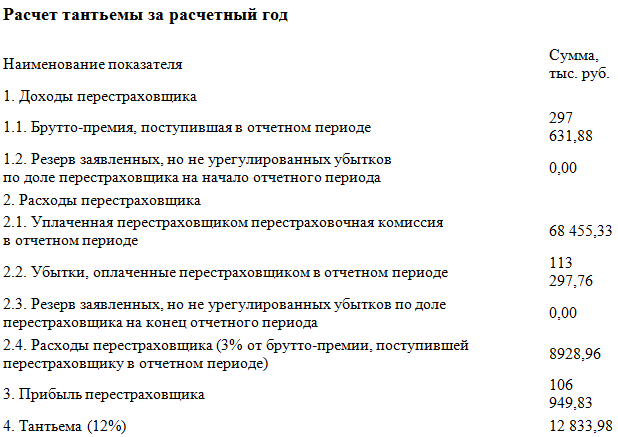

По условиям облигаторного договора перестрахования тантьема установлена в размере 12% от финансового результата по операциям перестрахования за расчетный период. В табл. 1 приведен расчет тантьемы, согласно которому перестрахователю причитается сумма в размере 12 833,98 руб.

Таблица 1

Расчет тантьемы за расчетный год

Бухгалтерский учет

Тантьема для целей бухгалтерского учета признается прочим доходом для перестрахователя или прочим расходом для перестраховщика. В соответствии с приказом Минфина России от 04.09.2001 № 69н «Об особенностях применения страховыми организациями Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкции по его применению» она подлежит отражению по счету 91 «Прочие доходы и расходы». Для целей обособленного отражения тантьемы страховщик выделяет отдельный субсчет. Аналитический учет может вестись по перестрахователям (перестраховщикам) и договорам перестрахования.

Тантьема отражается в бухгалтерском учете методом начисления на основании счета прибылей и убытков или иного документа, подтверждающего согласование сторонами ее суммы. Таким образом, до перечисления тантьемы на счет перестрахователя у него числится дебиторская задолженность, а у перестраховщика, напротив, кредиторская задолженность.

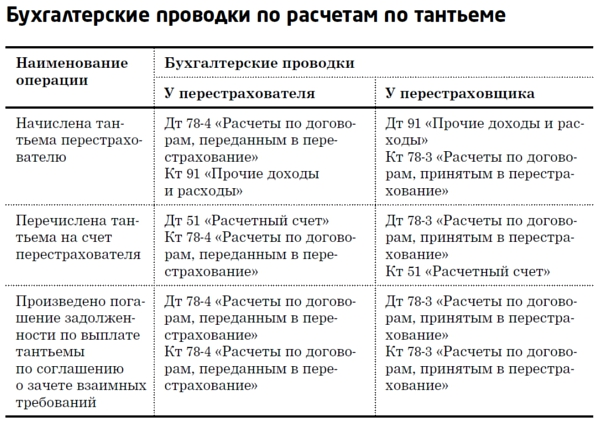

Порядок отражения тантьемы в бухгалтерском учете представлен в табл. 2.

Таблица 2

Несмотря на то, что и тантьема, и перестраховочная комиссия являются вознаграждением перестрахователя, их целевое назначение и порядок отражения в учете различаются.

Перестраховочная комиссия является формой компенсации издержек цедента на аквизиционную деятельность и администрирование договора страхования. В силу этого она начисляется (уплачивается) перестраховщиком цеденту в момент передачи риска в перестрахование, что, как правило, совпадает с моментом принятия риска в прямом страховании. В то же время тантьема, являясь вознаграждением за безубыточное прохождение договора перестрахования (или за его прохождение с низкой убыточностью), начисляется по окончании действия договора или расчетного периода. Тантьема не начисляется, если финансовый результат, принятый для ее расчета, является отрицательным.

В отличие от тантьемы для учета перестраховочной комиссии как расхода используется счет 26 «Общехозяйственные расходы». В то же время полученная (причитающаяся к получению) комиссия перестрахователем отражается так же, как и тантьема, — на счете 91 «Прочие доходы и расходы».

Выводы

Таким образом, тантьема является для обеих сторон — и для цедента, и для перестраховщика — удобным и действенным инструментом управления прибылью и обеспечения дополнительного дохода при невысокой прогнозируемости уровня убыточности страхового портфеля, передаваемого в перестрахование. Отсутствие ее толкования и правил расчета в действующем законодательстве требует четкой проработки условий, регулирующих выплату тантьемы, и их внесения в соглашение по перестрахованию. Определение тантьемы должно однозначно ее идентифицировать, не допуская ее смешения с другими формами вознаграждения, например перестраховочной комиссией. Особенности отражения тантьемы должны быть прописаны в учетной политике страховщика.