Часто в западных финансовых СМИ проскакивают сообщения о многомиллиардных инвестиционных фондах, которые могут вкладывать деньги практически во «все что шевелится», т.е. в любой вид финансовых активов. Называют их «хедж-фонды». В дальнейшем попробуем разобраться, в чем же заключается сущность хедж-фондов, какие стратегии они используют, как стать инвестором подобного фонда, а также основные преимущества и недостатки. Википедия дает достаточно точное и емкое определение: хедж-фонд (англ. hedge fund) — это частный, не ограниченный нормативным регулированием, либо подверженный более слабому регулированию инвестиционный фонд, недоступный широкому кругу лиц и управляемый профессиональным инвестиционным управляющим. И действительно основной «фишкой» хеджевых фондов является минимальная степень регулирования со стороны регулирующих органов, которая проявляется в неограниченности выбора стратегии и объектов для инвестирования, а также в нелимитированности маржинального плеча (leverage). Часто доходит до того, что сделки хедж-фондов нигде не публикуются и не раскрываются, аудиторы лишь по завершению отчетного периода официально заверяют полученный фондом финансовый результат.

История хедж-фондов (как и большинства других финансовых инноваций) берет свое начало в США. Отцом-основателем новой концепции инвестирования принято считать Альфреда Уинслоу Джонса, который в 1949 году открыл первый хедж-фонда – «John’s fund». Хотя А. Джонс и не был профессиональным финансистом, тем не менее, занимаемая должность главного редактора делового издания «Fortune» обязывала хорошо ориентироваться в сфере мировых финансов. Стратегия «John«s fund» заключалась в комбинировании коротких позиций по акциям слабых компаний и длинных позиций по откровенным лидерам в своих отраслях. Короткой позицией («шорт») называют непокрытую продажу акций, т.е. например, когда инвестор берет у брокера в займы на определенный период акции какой-либо компании и затем продает их на рынке, после этого через некоторое время вновь откупает эти же акции по более низкой цене и отдает обратно брокеру. Финансовый результат или курсовую разницу от более высокой цены продажи и более низкой цены покупки инвестор оставляет себе в виде прибыли. Длинной позицией («лонг») называют обычную покупку ценных бумаг с целью в будущем продать по более высоким ценам. Подобная стратегия хедж-фонда Джонса позволяла быть в прибыли как при общерыночном росте (за счет того, что сильные акции будут расти быстрее слабых), так и при общерыночном снижении (слабые акции будут падать быстрее всех и хорошую прибыль принесут короткие позиции). Таким образом выходило, что при правильном подборе инвестиционных инструментов, подобные фонды должны всегда быть в прибыли, независимо от того растет рынок или падает. Опубликованные в 1965 году результаты работы «John»s fund» за 5 лет с лихвой это продемонстрировали, обогнав доходность лучшего на тот момент взаимного фонда «Fidelity Trend Fund» на 100 процентных пунктов. Собственно, именно из-за разнонаправленности открытых позиций и прижилось название «хедж-фонд», т.к. хедж (от англ. hedge) – защита. Второе дыхание хедж-фонды обрели благодаря таким выдающимся финансистам как Джулиан Робертсон и Джордж Сорос. В период с 1980 по 1986 год хедж-фонд Д. Робертсона «Tiger» показал среднегодовую доходность порядка 43% (и это уже за вычетом вознаграждения управляющего). Робертсон так определил формулу своего успеха: «Основная задача состоит в том, чтобы найти 200 лучших компаний в мире и вложить в них деньги, потом найти 200 худших компаний в мире и уйти по ним «в короткую». Если две сотни лучших не переплюнут две сотни худших, то вам лучше попробовать силы в другом бизнесе». Д.Сорос использовал в своем хедж-фонде «Quantum» принципиально новую стратегию, которая впоследствии получила название «Global macro» (раннее обнаружение глобальных макроэкономических тенденций). Среднегодовая доходность фонда Сороса за период 1969 – 2004 год составила порядка 30%. Сейчас индустрия хедж-фондов насчитывает более 12 000 фондов, под управлением которых находится более 2 трлн. долларов, и эта цифра постоянно растет. В своем стремлении обогатится инвесторов не пугают даже регулярно появляющиеся истории полного краха того или иного фонда, крупнейшим из которых стал крах фонда «Long Term Capital Management» (LTCM) в 1998 году из-за слишком агрессивной инвестиционной политики.

Т.к. основным отличием хедж-фондов от других видов инвестиционных фондов является неограниченность в выборе инвестиционных инструментов (акции, облигации, банковские депозиты, валюты, производные финансовые инструменты, товарные и сырьевые активы), а также неограниченность в выборе направления открытия позиции (для примера ПИФ может открывать только длинные позиции), то и используемые управляющими хедж-фондов стратегии весьма разнообразны и позволяют извлекать прибыль независимо от того падает, рынок или растет. Однако в целом разделить данные стратегии можно на 4 основные группы:

- Стратегии относительной стоимости;

- Направленные стратегии;

- Событийные стратегии;

- Фонды фондов.

Стратегии относительной стоимости характеризуются единовременным наличием длинных и коротких позиций. Портфель строится на покупке относительно недооцененных бумаг (длинные позиции) и продаже переоцененных (короткие позиции). Фонд зарабатывает в момент, когда на рынке происходит переоценка акций в нужном направлении. В последнее время активно развиваются т.н. «квантовые» фонды или HFT-фонды, работающие на секундных колебаниях цены и делающие по десятке тысяч сделок в день. HFT-фонды также являются яркими представителями эффективного использования стратегий относительной стоимости. Наверное, самым известным «квантовым» хедж-фондом является фонд «Medallion» основателя компании Renaissance Technologies Corp Джеймса Харриса. К слову, одной из самых закрытых для прессы компании в мире, где работают не профессиональные трейдеры и финансовые аналитики, а различные ученые, кандидаты и доктора наук, занимающиеся исследованием финансовых рынков. Направленные стратегии – это самый агрессивный и рискованный вид, т.к. происходит открытие однонаправленной позиции, которая в случае ошибки управляющего может сгенерировать существенный убыток. Основная идея стратегии – идентифицировать на ранней стадии зарождающийся глобальный тренд, будь то девальвация национальной валюты, рост сырьевых цен, глобальное замедление мировой экономики или что-то другое, после чего поучаствовать в его (тренде) реализации. Основные типы направленных стратегий: global macro (глобальные макроэкономические тренды), emerging markets (инвестиции в развивающиеся рынки) и managed futures (прогнозирование трендов на фьючерсном рынке). Событийные стратегии построены на ожидании тех или иных корпоративных событий, в том числе и дающих возможность арбитража. Например, сделки с акциями компаний, по которым сейчас идет процедура слияния/поглощения (merger arbitrage), когда ожидается рост стоимости поглощаемой компании и снижение акций компании-покупателя. Еще один тип событийных стратегий – это инвестиции в долговые обязательства близких к банкротству эмитентов (distressed debt) по заниженным ценам с целью перепродать «подороже» после стабилизации ситуации и решения проблем должника. Стратегию фонды фондов (fund of funds) сложно назвать стратегией в полном смысле этого слова, подобные фонды занимаются поиском других перспективных и интересных хедж-фондов, работающих по трем ранее описанным стратегиям, с целью равномерно распределить свой капитал между ними. Т.е. выступает в качестве своего рода посредника между фондами с целью диверсификации рисков вложения. Так, диверсифицированный портфель хедж-фонда из категории «fund of funds» может включать в себя вложения в 50-100 других фондов.

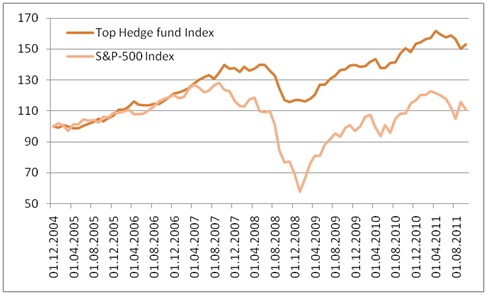

Доходность хедж-фондов в очень малой степени зависит от рыночной ситуации, камнем преткновения здесь является верный выбор инвестиционной стратегии, т.к. разные стратегии совершенно по-разному ведут себя в различный период времени. Так, фонд Сороса «Quantum», вовремя распознав начавшуюся тенденцию к ослаблению английского фунта в 1992 году, сумел заработать более $1 млрд. Другой известный пример – хедж-фонд «Long Term Capital Management» о котором уже упоминалось ранее. Следуя стратегии Fixed Income Arbitrage, которую разработали лауреаты Нобелевской премии Мертон и Шоулс, фонд покупал государственные облигации развивающихся стран и продавал американские облигации, играя на уменьшение спрэда между ними. В середине 1998 года под его управлением находилось $100 млрд. (собственный капитал $5 млрд.). LTCM покупал ГКО, ОФЗ и форвардные контракты «рубль – доллар. Дефолт 1998 года, принес фонду потери $4 млрд. Для спасения LTCM консорциумом 14-и американских банков выдал кредит $3,6 млрд. Только в декабре 1999 года LTCM выплатил все долги и бесславно закрылся. В сложном из-за ипотечного кризиса 2007 году, хедж-фонды, делавшие ставку на крах subprime (например, Lahde и Capital Paulson & Co) показали доходность в 500-1000%. Многие хедж-фонды, инвестировавшие в subprime показали убытки, а фонд Carlyle, державший $21 млрд. в ипотечных облигациях (собственный капитал $600 млн., то есть соотношение собственных и заемных средств более 30), так и не смог оправиться от последствий кризиса, объявив дефолт в марте 2008. Тем не менее, в целом за последние 7 лет подавляющее большинство хедж-фондов в плюсе, показывая доходность на порядок лучше рынка. Начиная с 2005 года сводный индекс крупнейших хедж-фондов (без разбиения по стратегиям) показывает среднегодовую доходность в районе 6,43% при аналогичной доходности индекса широкого рынка S&P-500 на уровне 2,78%. При этом «просадки» у индекса хедж-фондов на порядок ниже, чем у индекса S&P-500 (см. картинку). Что делает данный вид инвестиций гораздо привлекательнее вложений в обычный паевый инвестиционный фонд, доходность которого едва ли будет чем-то отличаться от динамики индекса.

Впрочем, инвестиции в хедж-фонды едва ли будут доступны обычным людям, сейчас это прерогатива исключительно квалифицированных инвесторов. Американские хедж-фонды по закону имеют право обслуживать только профессиональных инвесторов с первоначальным капиталом не менее $5 млн. для частных лиц и не менее $25 млн. для «институционалов». Хотя в оффшорных юрисдикциях зачастую действуют более упрощенные требования – капитал для инвестиций начинается от $100 000 и нет ограничений по собственному капиталу управляющей компании, что связано со льготными условиями налогообложения и гибкой законодательной базой. В России дела с хедж-фондами обстоят гораздо более удручающе. До 2008 года никакого законодательства в этой области не было в принципе, и лишь совсем недавно в законы «об инвестиционных фондах» и «о рынке ценных бумаг» был принят ряд поправок, определяющих правовой статус хедж-фондов. Да и то отечественные хедж-фонды оказались гораздо более «зарегулированными» чем их западные «собратья». Более жесткие требования к структуре активов хедж-фонда в значительной степени ограничивают выбор стратегии управления, что в совокупности с необходимостью раскрывать сделки и относительно высоким подоходным налогом делает Россию как страну для регистрации хедж-фонда малопривлекательной.