Большинство изменений для консолидированной отчетности по МСФО за 2013 год касается расширения требований по раскрытию информации и ее представлению. Руководству групп компаний следует задуматься над нововведениями.

С 1 января 2013 года вступил в силу «пакет пяти» — три новых и два измененных МСФО. Данный проект является ответом Совета по международным стандартам финансовой отчетности (IASB) на финансовый кризис. Напомним, во время кризиса усилилась критика требований к учету, позволявших не отражать в консолидированном балансе определенные типы компаний, которые следовало бы консолидировать. Целью введения «пакета пяти» является создание унифицированных требований по подготовке отдельной и консолидированной отчетности (сближение стандартов МСФО со стандартами ГААП США).

«Консолидационный проект» стартовал еще в мае 2011 года. Тогда IASB реализовал и выпустил три новых стандарта:

- МСФО (IFRS) 10 «Консолидированная финансовая отчетность»;

- МСФО (IFRS) 11 «Соглашения о совместной деятельности»;

- МСФО (IFRS) 12 «Раскрытие информации о долях участия в других компаниях».

Также были внесены изменения в два действующих стандарта:

- МСФО (IAS) 27 «Консолидированная и отдельная финансовая отчетность» (стандарт был переименован в «Отдельная финансовая отчетность», изменения в отношении отдельной финансовой отчетности не вносились);

- МСФО (IAS) 28 «Инвестиции в ассоциированные компании».

В связи с этими изменениями утратили силу:

- МСФО (IAS) 31 «Участие в совместном предпринимательстве»;

- ПКИ (SIC) 12 «Консолидация предприятия специального назначения».

Кроме того, в 2011 году был выпущен МСФО (IAS) 13 «Оценка справедливой стоимости» (результат совместного проекта IASB и Американского совета по стандартам финансовой отчетности) и принят переработанный МСФО (IAS) 19 «Вознаграждения работникам», который можно было применять уже при составлении отчетности за 2012 год.

В каждом из введенных и обновленных стандартов изложены основы переходного периода. Предложен ретроспективный подход, за исключением МСФО (IAS) 13, который должен применяться перспективно.

Рассмотрим детально важнейшие принципы каждого из стандартов «пакета пяти» в отдельности и кратко другие изменения.

МСФО (IFRS) 10 «Консолидированная финансовая отчетность»

Стандарт МСФО (IFRS) 10:

- включает в себя положения в отношении подготовки консолидированной финансовой отчетности из МСФО (IAS) 27 «Консолидированная и отдельная финансовая отчетность»;

- заменяет собой положения ПКИ (SIC) 12 «Консолидация предприятия специального назначения»;

- изменяет определение принципа «контроль»;

- базируется на новой единой модели контроля;

- вводит понятие «отношения агента и принципала», которое ранее использовалось только в МСФО (IAS) 18 «Выручка» при определении способа начисления выручки;

- предъявляет новые требования в отношении оценки полномочий на управление (определение и расширение понятий «потенциальные права голоса», «существующие права», «реальные права»).

В новом стандарте сохраняются прежние требования, установленные ранее МСФО (IAS) 27, к формированию материнской компанией и ее дочерними предприятиями (группой) консолидированной финансовой отчетности, как если бы они были единым хозяйствующим субъектом. С точки зрения требований к учету процедуры консолидации также остались прежними, но изменился подход к определению периметра консолидации в основном за счет введения стандартом новой терминологии и изменения смысла старой.

Кроме того, введена единая модель контроля, в которую заложен принцип, действующий для всех объектов инвестиций (в том числе и для структурированных предприятий, называвшихся в стандарте ПКИ (SIC) 12 предприятиями специального назначения) и являющийся единственным основанием для включения предприятия в консолидированную финансовую отчетность.

Схематично новое определение наличия контроля можно представить следующим образом.

Анализ наличия контроля, который поможет принять решение, включать ли объект инвестиций в периметр консолидации при подготовке отчетности, предполагает выполнение семи шагов.

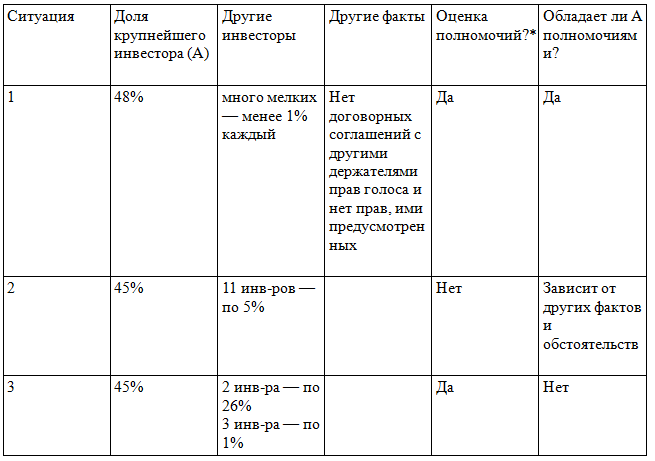

Рассмотрим примеры определения полномочий инвестора на основании реальных прав (см. таблицу 1).

Таблица 1. Определение полномочий крупнейшего инвестора на основании реальных прав

* Полномочия можно оценить на основании прав голоса (размер пакета акций, сопоставление размера пакетов акций инвесторов, распределение прав голоса других инвесторов), потенциальных прав голоса (нет) и других договорных соглашений (нет).

Пример

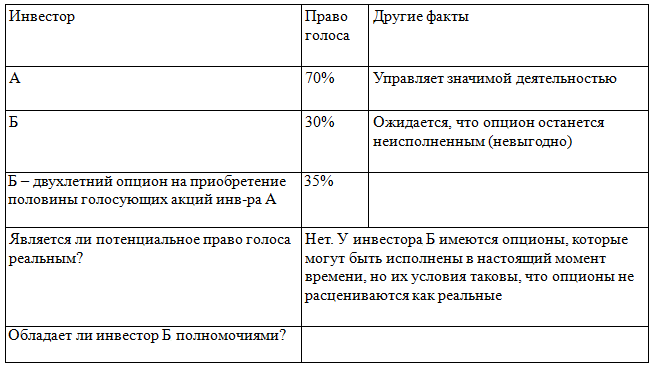

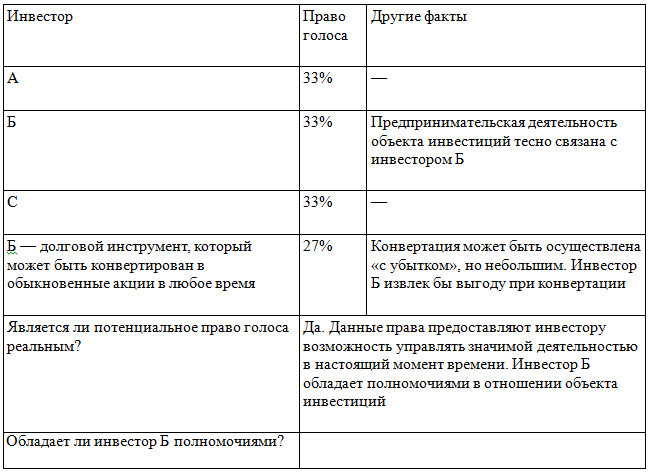

Рассмотрим две ситуации, когда наличие «потенциального права голоса» у инвестора наделяет его полномочиями (см. таблицы 2 и 3).

Таблица 2. Полномочия инвестора на основании права голоса

Таблица 3. Полномочия инвестора на основании права голоса

Как было сказано ранее, МСФО (IAS) 10 следует применять ретроспективно. Поэтому сопоставимые данные за предыдущие периоды должны быть изменены в следующих случаях:

- признание объекта инвестиций в качестве дочернего предприятия (потребуется оценка справедливой стоимости активов, обязательств и условных обязательств идентифицированного объекта инвестиций);

- прекращение признания объекта инвестиций в качестве дочернего предприятия.

Необходимость применения стандарта ставит перед компаниями задачу непрерывной оценки наличия контроля над дочерними предприятиями, а также вынесения суждений (анализ наличия и влияния договорных соглашений; определение потенциальных прав голоса, реальных прав; идентификация значимой деятельности; подтверждение наличия взаимосвязи между полномочиями и доходом) для определения структуры группы в целях формирования консолидированной финансовой отчетности по МСФО.

МСФО (IFRS) 11 «Соглашения о совместной деятельности»

Стандарт МСФО (IFRS) 11:

- заменяет собой положения МСФО (IAS) 31 «Участие в совместной деятельности» и ПКИ (SIC) 13 «Совместно контролируемые предприятия — немонетарные вклады участников»;

- выделяет две формы соглашений о совместной деятельности вместо трех форм совместного предпринимательства;

- дает новое определение «совместного контроля»;

- вводит новую терминологию;

- исключает учет совместно контролируемых предприятий методом пропорциональной консолидации, оставляя только метод долевого участия;

- делает акцент на экономическую сущность (характер прав и обязанностей) соглашения, а не на юридическую форму предприятия.

В целом сфера применения нового стандарта осталась той же, что и была у МСФО (IAS) 31.

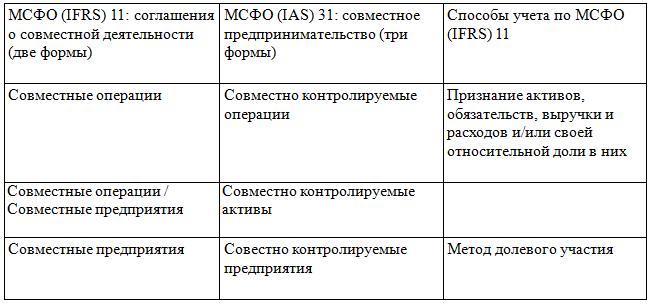

Проанализируем с помощью приведенной ниже таблицы, как отличаются термины стандартов при использовании схожих концепций.

Наличие совместного контроля оценивается в новом стандарте по следующим основным аспектам:

- обусловленное договором совместное проведение контроля сторонами соглашения о совместной деятельности;

- принятие решений относительно значимой деятельности (данные понятия необходимо понимать в контексте МСФО (IFRS) 10);

- единогласное согласие (ни одна из сторон соглашения не может проводить контроль в одностороннем порядке).

Вынесение компанией суждения о классификации соглашения о совместной деятельности производится посредством следующих шагов.

При первом применении МСФО (IFRS) 11 используется модифицированный ретроспективный подход. Он предполагает, что компания раскрывает только количественную информацию за предшествующий период. В случае совместно контролируемых предприятий, которые ранее учитывались по методу пропорциональной консолидации, участник совместного предприятия оценивает инвестицию как сумму балансовых стоимостей активов и обязательств, проверяет ее на предмет обесценения и применяет в качестве условной первоначальной стоимости при учете методом долевого участия.

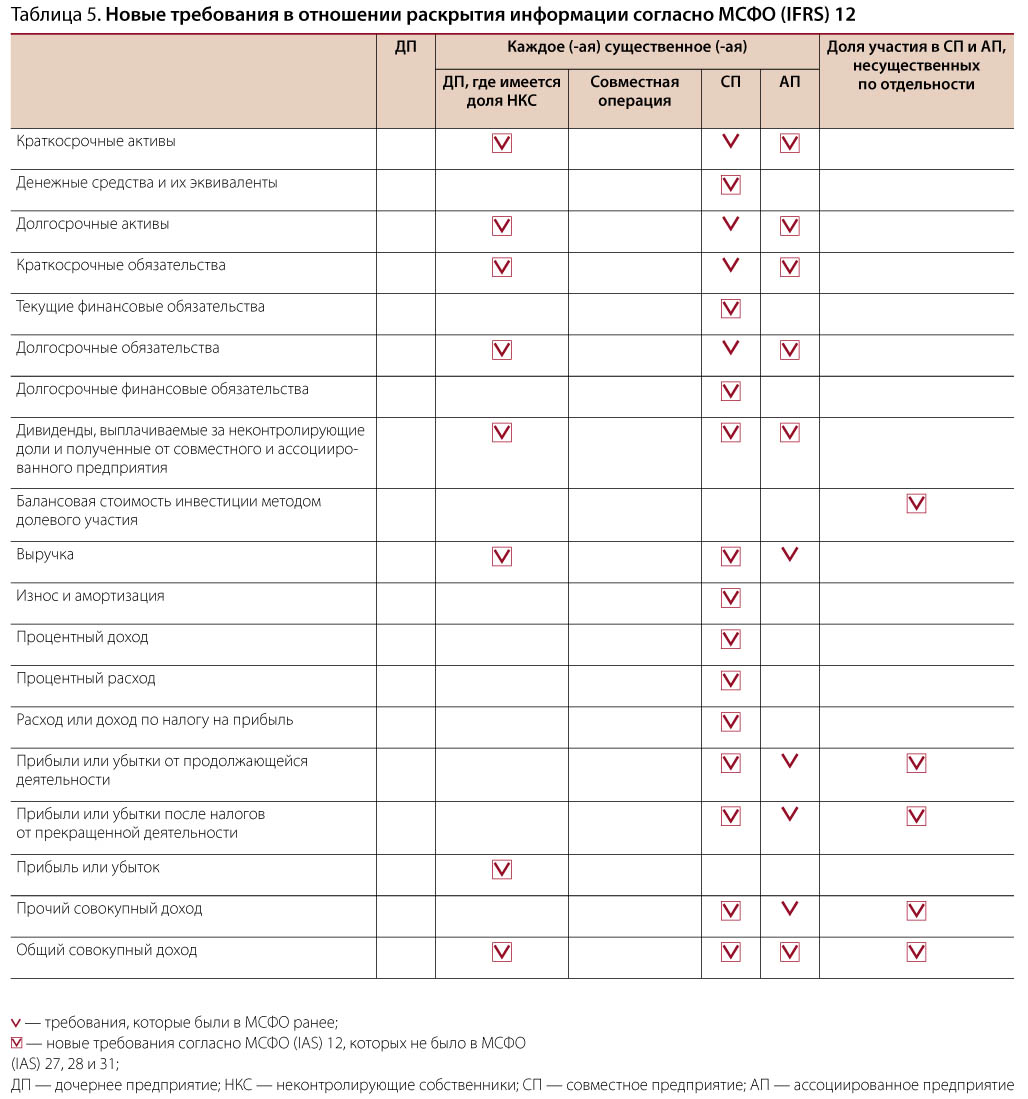

МСФО (IFRS) 12 «Раскрытие информации о долях участия в других компаниях»

МСФО (IFRS) 12:

- объединяет требования к раскрытию информации о долях участия компании, ранее включенные в МСФО (IAS) 27, МСФО (IAS) 31 и МСФО (IAS) 28;

- вводит новый термин «структурированная компания»;

- требует раскрывать существенные суждения и допущения, вынесенные руководством при определении:

- наличия контроля, совместного контроля и значительного влияния;

- типа соглашения о совместной деятельности;

расширяет требования к раскрытию информации:

- о тех дочерних компаниях, где имеется существенная доля неконтролирующих собственников;

- соглашениях о совместной деятельности и ассоциированных компаниях;

- долях участия в структурированных компаниях.

Цель нового стандарта — предоставление пользователям возможности оценить:

- характер долей участия в других компаниях и риски, связанные с этим;

- влияние таких долей участия на финансовое положение, финансовые результаты деятельности и денежные потоки.

Рассмотрим требования в отношении раскрытия информации согласно МСФО (IFRS) 12.

Отметим, что стандарт рекомендует (но не требует) заранее начать раскрывать указанную выше информацию.

МСФО (IAS) 13 «Оценка справедливой стоимости»

МСФО (IAS) 13:

- позиционирует единый подход для оценки справедливой стоимости;

- расширяет требования к объему раскрытия информации в отчетности компании;

- дает определения, единые как для финансовых инструментов, так и нефинансовых активов и обязательств, а также собственных долевых инструментов компании (в том числе непосредственно самого термина «справедливой стоимости»);

- вводит принципы основного рынка и наиболее выгодного рынка, наилучшего и наиболее эффективного использования;

- выделяет три подхода к оценке справедливой стоимости (рыночный, доходный и затратный) и три уровня иерархии исходных данных, использованных при определении справедливой стоимости активов и обязательств, по критерию субъективности оценки.

МСФО (IAS) 19 «Вознаграждения работникам» (2011)

МСФО (IAS) 19:

- изменяет определения краткосрочных и прочих вознаграждений работникам, а также доходов на активы плана;

- вводит оценку ожиданий выплат в полном объеме за годовой отчетный период;

- расширяет требования к объему раскрытия информации в отчетности компании;

- отменяет метод «коридора»;

- дает определение термину «расчет» по плану;

- устраняет суждение в вопросе квалификации некоторых вознаграждений как выходных пособий;

- расширяет и видоизменяет требования к раскрытию информации в отношении планов с установленными выплатами.

Таким образом, большинство изменений для консолидированной отчетности за 2013 год касается расширения требований по раскрытию информации и ее представлению. Например, с помощью сведений о компаниях, не попавших в периметр консолидации, пользователи финансовой отчетности смогут самостоятельно оценить последствия принятия руководством решения относительно консолидации.

Руководству компаний, особенно крупных групп, необходимо задуматься об изменениях в отчетности, которые повлекут новые стандарты по причине внесения большого количества изменений. Могут потребоваться значительные дополнительные усилия для сбора и обработки данных (например при наличии активов и обязательств, учитываемых по справедливой стоимости). Мы рекомендуем провести детальный анализ существующей практики учета и раскрытия информации (например структуры группы) на предмет соответствия требованиям и определениям новых и пересмотренных стандартов и своевременно сформировать системы практических критериев по применению нововведений, а также внедрить процедуры для получения и учета новой информации.

Таблица 4. Отличия терминов МСФО (IFRS) 11 и МСФО (IAS) 31 при схожих концепциях