Ошибочная мотивация персонала на принятие чрезмерного риска, так же как и сдерживание предприимчивости, вредна для успешного управления бизнесом. Невозможно привлекать и удерживать эффективных менеджеров и сотрудников, не выплачивая им высокое вознаграждение. Но мотивация на достижение скоротечных результатов не должна уводить банкиров от задачи развивать бизнес в долгосрочной перспективе. Правильно настроенная система вознаграждения позволяет эффективно использовать предпринимательские ресурсы.

Совершенствование систем вознаграждения сотрудников и руководителей банка было и остается прерогативой собственников и уполномоченных ими высших менеджеров. Органы регулирования определяют лишь общие требования к таким системам с учетом ограничения принимаемого риска и необходимости поддерживать конкурентоспособность банковского сектора страны.

Теория вопроса

Мотивация управляющих может серьезно влиять на стабильность и доходность банковского бизнеса. На теоретическом уровне существуют агентская теория, мотивационная теория и теория капитала. Высшие руководители и ключевой персонал рассматриваются как лица, принимающие или контролирующие риски.

Наиболее популярной является агентская теория, рассматривающая механизм вознаграждения высших управляющих. В ней преобладает подход «оптимальной договоренности» (оptimal contacting approach), который отводит политике вознаграждения и мотивации участия в капитале по результатам работы роль согласования интересов руководителей и акционеров. Руководители мотивируются на осуществление действий в интересах компании, при этом повышается их лояльность, они отождествляют себя с организацией, благодаря чему сокращаются агентские издержки.

Другой подход акцентирует внимание на то, что выплаты управляющим не являются инструментом сокращения агентских расходов, а, напротив, увеличивают их, представляя лишь способ изъятия прибыли за счет акционеров. Согласно теории «экстракции ренты» руководители могут влиять на свое собственное вознаграждение и использовать это влияние для собственного благополучия за счет акционеров.

Однако мировой финансовый кризис показал множество примеров, когда банки с высокооплачиваемыми управляющими (имеется в виду стоимость портфеля акций, которыми они владели) на деле показали наихудшие финансовые результаты. Может показаться, что эти руководители в определенной мере разделили убытки своих корпораций и не действовали в своих интересах за счет акционеров. На самом же деле следует учитывать, какую часть составляло награждение акциями в общем вознаграждении. Во многих банках, потерпевших крах, рискованное поведение было связано с частичным владением акциями. Например, в американских банках Bear Stearns и Lehman Brothers пакеты вознаграждения были составлены так, что в случае признания деятельности корпорации убыточной менеджеры не возвращали свои незаработанные премии.

Исследование, проведенное многими экономистами, показало, что именно повышение премий и опционов на акции ведет к принятию повышенного риска в финансовых учреждениях, и такая положительная корреляция может повысить нестабильность банка и вероятность возникновения финансовых потрясений. В наставлениях органов регулирования США по надлежащей политике материального стимулирования подчеркивается, что порочная практика вознаграждения в финансовом секторе была одним из главных факторов финансового кризиса, начавшегося в 2007 г. (с этим мнением согласились 98% респондентов при обсуждении проекта наставлений). Центральный банк Ирландии отмечал, что в поднадзорных ему учреждениях господствовали неприемлемые механизмы мотивации, предусматривающие премии за привлечение новых контрагентов, особенно в кредитовании предприятий, со слабой обусловленностью принятия рисков.

В оплате труда высших руководителей преобладала ориентация на краткосрочность (short-termism), когда во главу угла была поставлена сиюминутная выгода. Из табл. 1 видно, что в странах, переживших самый глубокий экономический спад, самая высокая оплата руководителей. Например, швейцарская банковская система фактически пережила состояние коллапса, когда оба системных банка оказались в глубоком кризисе и потребовали спасения от государства, а самые высокие оклады были в США, где и начался глобальный кризис. Аналитики отмечают, что накануне экономического кризиса в 2007 г. уровень жалованья высших руководителей банков достиг своего исторического максимума. Особое внимание общественности привлекли банки, получившие масштабную государственную поддержку во время кризиса. Явление, когда спасенные государством финансовые корпорации проявляют щедрость в выплате вознаграждения руководителям, относится к разряду моральной безответственности (Moral Hazard).

Таблица 1

После кризиса ставки налогообложения снизились: за период с 2003 по 2008 гг. средняя максимальная ставка налога на доходы в ведущих странах мира упала с 31,3 до 28,8%2. В настоящее время эта ставка составляет в КНР — 45%, Индии — 30%, Бразилии — 27,5%, а одна из самых низких ставок в России — 13% (ниже ставка была лишь в Саудовской Аравии — 0%).

Базельский комитет по банковскому надзору и Совет по финансовой стабильности (СФС) уделяют повышенное внимание регулированию систем вознаграждения. Органы регулирования многих стран в 2009–2012 гг. опубликовали аналитические обзоры и установили требования и рекомендации относительно вознаграждения банкиров. Комитет европейских органов надзора в декабре 2010 г. выпустил указания о политике и практике вознаграждения.

Сфера регулирования систем вознаграждения

Политика вознаграждения может охватывать все категории сотрудников, которые имеют отношение к принятию рисков или контролю за ними. Регуляторы предлагают (и рекомендуют), чтобы каждая организация самостоятельно расширила круг лиц, на которых эта политика будет распространяться. В то же время органы надзора оставляют за собой право вмешиваться, если возникнет принципиальное разногласие с банком по поводу содержания этой политики.

В сферу регулирования систем вознаграждения входят:

- все значительные финансовые учреждения, включая банки, страховые компании, компании по управлению активами;

- определенные категории персонала банков, а именно все лица, которые индивидуально или коллективно оказывают существенное влияние на риски организации.

Регуляторы обычно выделяют четыре группы регулируемого персонала:

- высшие руководители, отвечающие за контроль реализации стратегии учреждения или существенные виды деятельности учреждения, в том числе члены правления, главный финансовый директор, главный риск-менеджер, руководители бизнесов;

- отдельные сотрудники, обязанности или деятельность которых связаны с принятием существенного риска, например дилеры, трейдеры;

- группы сотрудников, деятельность которых в совокупности может подвергать учреждение существенной экспозиции под риском и которые работают на условиях значительной переменной части оплаты труда, например сотрудники по продажам, кредитные специалисты;

- сотрудники, в функции которых входит контроль рисков, включая службу риск-менеджмента, финансового контроля, безопасности, внутреннего контроля, юридическую службу, внутренний аудит.

Регулируемый персонал составляет от 1 до 5% от общей численности наемных работников, а в некоторых странах ЕС превышает 5%.

Например, в Швеции регулятор определил специально регулируемый персонал, включив в него контролеров риска и лиц, принимающих риски (risk-controllers, risk-takers).

Контрольные функции включают управление рисками, соблюдение требований, внутренний аудит. Лица, принимающие риски, — это сотрудники, которые вступают в соглашения от имени организации либо иным образом воздействуют на ее риски. В специально регулируемый персонал входят высшие руководители и специалисты, занимающие позиции стратегического управления, а также сотрудники, общее вознаграждение которых равно или превышает общее вознаграждение кого‑либо из высших руководителей.

Центральный банк Нидерландов относит к регулируемому персоналу лиц, связанных с существенными рисками (существенными считаются кредитный риск — если экспозиция составляет более 1% взвешенных на риск активов (ВРА), рыночный риск — если экспозиция составляет более 1% ВРА и более 1% финансового результата, риск ликвидности — 1% от ВРА или 1% валюты баланса).

Сфера регулирования систем вознаграждения не затрагивает распределение прибыли и выплаты дивидендов по акциям, но имеется в виду, что выплата дивидендов не должна приводить к снижению капитализации банка ниже допустимого уровня.

Регулирование вознаграждения может распространяться на внештатных сотрудников и фирмы-подрядчики, которые предоставляют услуги организации и могут индивидуально или коллективно воздействовать на ее финансовую устойчивость: это кредитные и страховые брокеры, финансовые консультанты, агенты.

Транснациональные финансовые корпорации создают различные режимы регулирования в юрисдикциях, где ведут бизнес их дочерние структуры. Поэтому применение единой корпоративной модели мотивации должно учитывать национальные стандарты и ограничения. Действие стандартов органа регулирования распространяется только на тех руководителей и сотрудников кредитных учреждений, которые ведут бизнес в данной стране. Учреждение может принять политику материального стимулирования, разработанную группой, если докажет, что та в целом соответствует принципиальным требованиям регулятора в стране пребывания с учетом местной специфики либо что альтернативные приемы и подходы являются не менее эффективными, чем рекомендованные местным регулятором.

В ряде стран требования к системам вознаграждения были дифференцированы в зависимости от значимости финансового учреждения.

В ФРГ регулирование систем вознаграждения предусматривает особые требования к финансовым компаниям, активы которых составляют не менее 40 млрд евро либо равны 10 млрд евро и выше и риски которых имеют большое значение. В Италии ведущие банковские группы с активами свыше 40 млрд евро должны выполнять общие, а также более жесткие, особые требования, а средние банки и группы с активами от 3,5 до 40 млрд евро — все общие требования.

К малым банкам применяют общие требования, но без жесткого соблюдения. Особыми требованиями считаются выплата не менее 50% переменного вознаграждения в виде фондовых инструментов, отсрочка на 3–5 лет выплаты 40–60% переменного вознаграждения и создание комитета по вознаграждению (последнее — обязательно для всех банков).

Принципы построения системы вознаграждения

Разработчиками единых принципов систем вознаграждения в странах являются органы регулирования и надзора, а иногда — ассоциации банков, которые придают принципам форму кодекса. Инициатором принятия единых принципов в 2009 г. выступил Совет по финансовой стабильности, заручившийся поддержкой руководителей 20 ведущих стран мира (на Лондонском и Питтсбургском саммитах).

Совет по финансовой стабильности сформулировал девять принципов надлежащей практики материального поощрения в финансовых учреждениях: три из них касаются эффективного корпоративного управления в части вознаграждения, четыре — привязки материального стимулирования к разумному принятию рисков и два принципа — контроля со стороны акционеров1. В странах ЕС требования к политике вознаграждения в финансовых учреждениях изложены в Директиве ЕС CRD III, а также уточнены в документе «Наставления по политике и практике вознаграждения». Несинхронность их внедрения в разных странах мира может привести к созданию неравных условий оплаты труда, что может даже ослабить конкурентоспособность финансовых центров.

Органы надзора определяют общие принципы к системам вознаграждения в банках с учетом привязки к рискам, а также предусматривают оценку приемлемости таких систем. Например, орган надзора Гонконга при оценке системы вознаграждения учитывает требования к дополнительной капитализации, обеспечивающей покрытие рисков, для конкретных банков. Если надзор посчитает, что такая система не соответствует принципам, принятым в указаниях Монетарной администрации Гонконга, и угрожает безопасности и надежности учреждения, то регулятор порекомендует учреждению снизить уровень риска в деятельности конкретных работников или изменить систему вознаграждения.

В мировой практике применяются два подхода к ограничению размера вознаграждения высших менеджеров: установление максимального уровня или обнародование информации о «сверхдоходах» (Naming and shaming), призванное пристыдить менеджеров. Первый путь (предложение Н. Саркози) не был поддержан странами G20, второй же выразился в добровольном отказе от бонусов некоторых управляющих финансовых корпораций США, получивших помощь правительства.

В то же время в Китае министерство финансов сначала установило предел вознаграждения в 2,8 млн юаней (410 тыс. долларов), а в апреле 2009 г. ввело ограничение в размере 90% от уровня вознаграждения, выплаченного в 2007 г.

Основными постулатами рекомендуемой в мире практики выплаты вознаграждения являются следующие:

1. Недопущение выплат премий, гарантированных на несколько лет вперед.

2. Соблюдение соотношения фиксированной и переменной частей оплаты (например, переменной части в размере 100% от постоянной).

3. Отсрочка на 3–5 лет выплат существенной части (40–60%) переменного вознаграждения с учетом:

a) привязки к результатам работы;

b) возможного возмещения убытков, нанесенных менеджером;

c) выплат акциями или аналогичными инструментами;

d) мотивации на создание долгосрочной стоимости;

e) временного горизонта рисков.

4. Отмена выплаты переменной части вознаграждения в случае убыточности учреждения.

5. Установление финансовых и нефинансовых критериев достижения результатов.

6. Привязка начисления и выплат вознаграждения высшим руководителям и другим сотрудникам, оказывающим существенное влияние на уровень риска корпорации, к результатам их работы и принимаемым ими рискам.

7. Установление требований к прозрачности информации о политике и структуре вознаграждения, которые выполняются посредством ежегодной публикации отчета о вознаграждениях.

8. Обеспечение сопоставимости уровня вознаграждения высших руководителей конкретных банков с уровнем оплаты в банковском секторе и других отраслях экономики.

9. Ограничение переменной части вознаграждения в виде процента от чистых доходов, если это противоречит поддержанию уровня достаточной капитализации.

10. Обеспечение независимости комитетов по вознаграждениям, осуществляющих контроль за политикой вознаграждения.

11. Утверждение собраниями акционеров размеров и порядка выплат вознаграждения высшим руководителям.

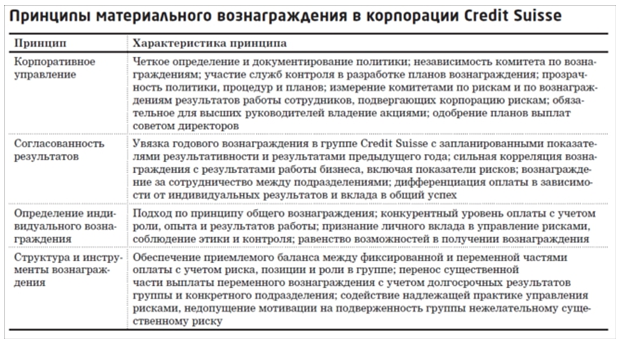

Эти требования были закреплены стандартами внедрения, опубликованными СФС в сентябре 2009 г.1 и в марте 2010 г. Регулируемые банки должны были отразить это в своей политике вознаграждения. Например, швейцарская финансовая корпорация Credit Suisse детализировала принципы СФС в своей политике вознаграждения следующим образом2 (табл. 2).

Таблица 2

Во избежание конфликта интересов исполнительный орган (правление) не должен участвовать в принятии решения о своем вознаграждении. В отношении других сотрудников размеры вознаграждения могут утверждаться на уровне правления или ниже (например, комитетом по вознаграждениям при правлении). Политика вознаграждения должна пересматриваться уполномоченным комитетом как минимум каждые три года. В некоторых странах допускается делегирование функций комитета по вознаграждениям другому комитету (комитету по назначениям, комитету по корпоративному управлению или наблюдательному совету), но при условии, что регулятора удовлетворит способность этого органа эффективно выполнять свою роль1. Комитет должен готовить публичный доклад о политике вознаграждения в рамках ежегодного отчета учреждения.

Политика вознаграждения должна поощрять поведение банкиров, поддерживающих толерантность к риску организации, систему управления рисками и долгосрочную финансовую стабильность. В то же время политика вознаграждений в финансовом учреждении должна позволять привлечь и удержать персонал с квалификацией, знаниями и опытом, позволяющими выполнять их конкретные функции.

Органы регулирования и надзора США применяют четыре метода привязки вознаграждения к рискам:

- корректировка размера выплат на риски;

- отсрочка платежей (табл. 3);

- увеличение периода оценки результатов;

- уменьшение влияния краткосрочных результатов на оценку.

Возможно применение одного или нескольких методов в комбинации с учетом специфики конкретного учреждения.

Удельный вес фиксированной части вознаграждения не устанавливается регулятором, но, как правило, определяется, что существенная часть вознаграждения должна быть переменной. В основу политики вознаграждения должен быть заложен пропорциональный подход, а именно должно поддерживаться оптимальное (предельное) соотношение между уровнями оплаты труда высших руководителей и остального персонала, переменной и фиксированной частями, уровнем оплаты в конкретном банке и других банках. На практике, как показал опрос, проведенный в центральных банках европейских стран, размер переменного вознаграждения превышает фиксированное в несколько раз: в 1,22 раза — для высших руководителей и 2,2 раза — для прочего регулируемого персонала.

Таблица 3

Период удержания пакета акций во владении менеджеров (запрет на перепродажу) составляет от 6 до 18 месяцев.

В некоторых странах регулятор требует, чтобы банки в своей политике вознаграждения допускали возможность установить нулевой уровень переменной части оплаты и способы возврата наемными работниками необоснованно полученных премий в случае авансовых выплат (или на протяжении нескольких периодов), если необоснованность выявилась позднее или финансовое положение учреждения значительно ухудшилось.

Принцип вознаграждения должен быть основан на измерении результатов работы сотрудников с учетом финансовых и нефинансовых факторов. Персонал уведомляют о наличии таких критериев и их влиянии на размер вознаграждения. Эти факторы подбираются таким образом, чтобы учесть корректировку на риски. Удельный вес финансовых показателей в оценке может превалировать над нефинансовыми. В ряде банков политика вознаграждения предусматривает, что акционеры (наблюдательный совет) могут отменить выплату переменного вознаграждения членам правления (совету директоров), если решение о премировании основывалось на некорректной информации.

Финансовые показатели регламентирует не регулятор, а сами учреждения, которые определяют их перечень и целевые значения, например размер активов, доходов и прибыли, долю рынка по отдельным продуктам, портфелю или всей деятельности банка.

В качестве нефинансового фактора может быть выбрано соблюдение корпоративной этики, требований к управлению рисками, внутренних и внешних нормативных требований. Такие цели могут быть определены в результате заключения внутреннего или внешнего аудита, оценки управления рисками, начисления непредвиденных налогов или штрафов, мер воздействия со стороны органов надзора и регулирования. В случае выявленных нарушений переменное вознаграждение будет сокращено или даже отменено.

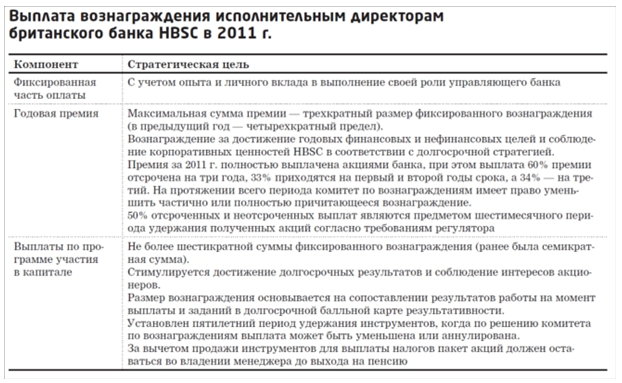

Рассмотрим в качестве примера структуру вознаграждения руководителей ведущего британского банка HBSC (банк национализировался во время кризиса 2008–2010 гг.) (табл. 4). Оплата не относится к пенсионной схеме.

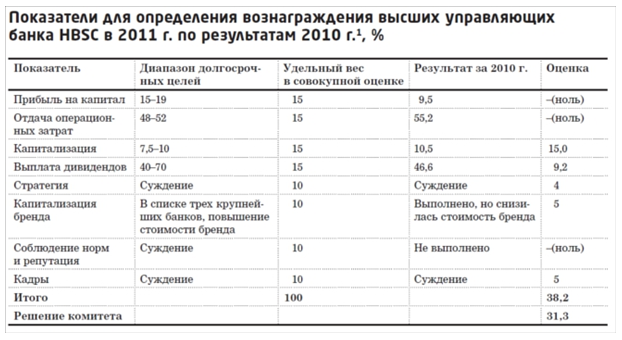

Финансовые цели руководителями банка не были в полной мере достигнуты. Ситуация с достижением нефинансовых целей сложилась лучше (табл. 5). Процент выполнения финансовых и нефинансовых целей взвешивается с учетом важности и служит основой для определения расчета вознаграждения по итогам года.

Регуляторы обращают внимание на то, что, устанавливая цели, следует учитывать цикличность развития финансового бизнеса. Например, показатель добавленной стоимости для акционеров будет высоким в период экономического бума и опускаться до негативного значения.

Структура выплат может зависеть от механизмов налогообложения. Регуляторы допускают налоговую оптимизацию банками схем вознаграждения, но в степени, не нарушающей стандарты вознаграждения (например, запрещены выплаты через специальные предприятия, не подпадающие под регулирование). Несмотря на период отсрочки, допускается частичное обналичивание фондовых инструментов для выплат налогов на доходы менеджеров.

Таблица 4

Корректировка размера вознаграждения в зависимости от рисков заключается в том, что устанавливается оптимальный баланс между фиксированной (окладом) и переменной частями (с привязкой к результатам), учитываются краткосрочные и долгосрочные факторы, применяются выплаты с отсрочкой и без отсрочки, в денежной форме или в форме акций. Принципиальным является соотношение прибыли и принимаемого риска. При этом следует учитывать, что некоторые компоненты активов, например рыночная стоимость инструментов, изменяются независимо от деятельности банка в силу объективных причин. Корректировки вознаграждения на риск должны быть документированы и обоснованы.

Отсрочка выплаты вознаграждения должна учитывать специфику бизнеса и функций конкретных работников.

В зависимости от роста прибыли и увеличения стоимости активов (портфеля) размер вознаграждения может быть скорректирован различными способами. Такая коррекция может быть проведена либо при установлении размера получаемого вознаграждения, либо на протяжении периода отсрочки.

Таблица 5

Например, прибыльность может быть уменьшена на стоимость капитала, необходимого для покрытия рисков, связанных с получением этой прибыли, в разрезе продуктов, портфеля или бизнеса. При этом необязательно достигать высокой точности расчета требуемого экономического капитала в разрезе продуктов или портфелей. Достаточно разбить бизнесы по категориям высокого или умеренного риска и сообразного уровня капитализации (процент от активов или доходов бизнеса). Внедрение модели экономического капитала позволяет создать методологическую базу для измерения результативности с учетом рисков. Можно учитывать нефинансовые показатели риска, такие как соблюдение требований, балльная оценка бизнеса, подразделения аудитом и пр. Кроме экономического капитала, можно использовать коррекцию с учетом показателей экономической прибыли, VaR, стандартного отклонения прибыльности, трансфертных цен на ресурсы, цены поддержания ликвидности. Для обоснованного взвешивания доходности на риск необходимо ясное понимание руководством аппетита к риску на корпоративном уровне и на уровне подразделений и отдельных работников.

Могут возникать ситуации, когда при успешной работе всего учреждения конкретный бизнес не достигает результатов, а также когда один бизнес успешно работает на фоне общего ухудшения положения корпорации. Для этих ситуаций требуется предусмотреть механизмы противовесов. Например, австралийский регулятор APRA рекомендует, чтобы в случае существенного ухудшения финансового положения учреждения (убытки, несоблюдение нормативов или вынужденное привлечение государственных средств) аннулировалась выплата переменной части вознаграждения, привязанной к результатам. Аналогичный подход рекомендуется и в случае неожиданного сверхдохода (поскольку чрезмерный доход, скорее всего, является результатом благоприятной конъюнктуры, а не усилий менеджеров).

Включение акций и опционов в переменную часть вознаграждения должно учитывать, что их курсовая стоимость колеблется по многим причинам и находится вне сферы влияния руководителей компаний. При использовании опционов следует учитывать, что они могут генерировать значительные превышения номинала (и фактически увеличивать переменную часть вознаграждения), когда курс акций растет, тем самым принося больший доход, чем получают акционеры. Менеджеры корпорации могут подогревать ажиотаж на рынке или искажать отчетность до определенного времени, ожидая удобный момент для продажи пакета акций. С другой стороны, когда курс акций падает, стоимость опциона приближается к нулю и акционеры и кредиторы несут убытки, а предоставленные менеджерам опционы не снижают риск. Поэтому предоставление опционов может повысить заинтересованность высших руководителей в нестабильности банка.

Подъемные выплаты («золотые рукопожатия», golden handshakes, или «гостеприимные премии», welcome bonuses) вообще противоречат надлежащей практике материального стимулирования, поскольку не отвечают принципам корректировки на риски и отсрочки выплат до момента, когда будут подтверждены результаты. В организации должны учитывать, что приглашаемый специалист может получить вознаграждение от предыдущего работодателя.

Неприемлемыми признаны и крупные денежные выплаты увольняемым руководителям при досрочном расторжении контракта («золотые парашюты», golden parachute), поскольку менеджер будет принимать повышенные риски, рассчитывая на выплаты в случае большого успеха и ощутимую компенсацию при увольнении в случае провала. Поэтому рекомендуется пересмотреть существующие договоренности с менеджерами о компенсациях с учетом возможных последствий для финансового положения корпорации.

Обычно награждение акциями сотрудников и руководителей предполагает фиксированный период минимального удержания фондового инструмента в портфеле таких частных инвесторов. Отсрочка в виде приобретения акций с длительным периодом удержания подвергает сотрудников риску обесценения портфеля акций (более пяти лет) и может снижать мотивацию. Желательно, чтобы возможность превращения финансовых инструментов в денежные средства появлялась у сотрудников (и менеджеров) не ранее, чем будут достигнуты результаты.

На практике европейские банки столкнулись с трудностями в реализации требований Европейской банковской администрации относительно выплаты не менее 50% переменной части вознаграждения в виде фондовых инструментов, поскольку ограничен круг таких инструментов.

Выводы

Нецелесообразно и даже ошибочно устанавливать какие‑либо пределы уровня конкретных выплат, но необходимо, чтобы системы мотивации учитывали фактор принятия риска уполномоченными лицами в конкретном банке и были основаны на четких и прозрачных принципах. Главным обсуждаемым аспектом в настоящее время является переменная часть вознаграждения банкиров, ее соотношение с фиксированной частью оплаты, внутренняя структура и факторы, ее определяющие, коррекция оценки результатов с учетом рисков. Повышается и роль публичного раскрытия информации о размерах и системе вознаграждения ключевых сотрудников и менеджеров банков.