25 марта 2016 года Минюст наконец зарегистрировал новую форму налоговой декларации для «упрощенцев». Что изменилось в главной налоговой отчетности организаций и индивидуальных предпринимателей, применяющих УСНО? Ответ дан в предложенном материале.

25 марта 2016 года Минюст наконец зарегистрировал новую форму налоговой декларации для «упрощенцев». О том, что изменилось в главной налоговой отчетности организаций и индивидуальных предпринимателей, применяющих УСНО, читайте в предложенном материале.

Приказ ФНС России от 26.02.2016 № ММВ-7-3/99@ «Об утверждении формы налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, порядка ее заполнения, а также формата представления налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, в электронной форме» (далее – Приказ ФНС России № ММВ-7-3/99@) опубликован на официальном интернет-портале правовой информации http://www.pravo.gov.ru 30 марта 2016 года и начал действовать 10 апреля 2016 года.

Приказом ФНС России № ММВ-7-3/99@ утверждены форма, формат представления в электронной форме, а также порядок заполнения декларации по налогу, уплачиваемому в связи с применением УСНО.

Одновременно признан утратившим силу Приказ ФНС России от 04.07.2014 № ММВ-7-3/352@ «Об утверждении формы налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, порядка ее заполнения, а также формата представления налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, в электронной форме» (далее – Приказ ФНС России № ММВ-7-3/352@).

Причины принятия новой формы декларации при УСНО

Предыдущая форма налоговой декларации при УСНО, утвержденная Приказом ФНС России № ММВ-7-3/352@, была введена с отчетности за 2014 год. В ней были учтены изменения налогового законодательства, введенные на тот момент. Но процедура разработки и утверждения налоговой декларации – процесс длительный, поэтому после регистрации в Минюсте данной формы практически сразу стало понятно, что она уже не соответствует новым реалиям налогового законодательства.

В главу 26.2 НК РФ были внесены поправки:

- Федеральным законом от 29.11.2014 № 379‑ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации в связи с принятием Федерального закона «О развитии Крымского федерального округа и свободной экономической зоне на территории Республики Крым и города федерального значения Севастополя» (далее – Федеральный закон № 379‑ФЗ);

- Федеральным законом от 29.12.2014 № 477‑ФЗ «О внесении изменений в часть вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации» (далее – Федеральный закон № 477‑ФЗ).

Федеральный закон № 379‑ФЗ, вступивший в силу 01.01.2015, дополнил ст. 346.20 НК РФ новым п. 3. В соответствии с внесенными изменениями законами Республики Крым и города федерального значения Севастополя ставка налога, уплачиваемого в связи с применением УСНО, может быть уменьшена на территориях соответствующих субъектов РФ для всех или отдельных категорий налогоплательщиков в 2015 – 2016 годах до 0 %, причем независимо от объекта налогообложения. Соответствующие законы указанными субъектами РФ были приняты.

Федеральным законом № 477‑ФЗ ст. 346.20 НК РФ с 2015 года дополнена п. 4, согласно которому законами субъектов РФ может быть установлена налоговая ставка в размере 0 % для налогоплательщиков – индивидуальных предпринимателей, впервые зарегистрированных после вступления в силу указанных законов и осуществляющих предпринимательскую деятельность в производственной, социальной и (или) научной сферах, а также в сфере оказания бытовых услуг населению. Были введены так называемые «налоговые каникулы» для индивидуальных предпринимателей. Соответствующие законы приняты во многих регионах РФ.

Это означает, что с 2015 года дифференцированная налоговая ставка может применяться не только при объекте налогообложения «доходы минус расходы», но и при объекте «доходы». Ранее при объекте налогообложения «доходы» действовала фиксированная ставка 6 %, что и было указано в налоговой декларации.

Промежуточный вариант решения данной проблемы предложила ФНС: до внесения изменений в действующую форму налоговой декларации в случае применения налогоплательщиком, находящимся на УСНО с объектом налогообложения в виде доходов, налоговой ставки 0 % (пониженной налоговой ставки) рекомендовалось заполнять прилагаемую к Письму ФНС России от 20.05.2015 № ГД-4-3/8533@ форму налоговой декларации.

Кроме того, с 2015 года в НК РФ было введено понятие торгового сбора (Федеральный закон от 29.11.2014 № 382‑ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации»). С 1 июля 2015 года и по сей день торговый сбор установлен только на территории города Москвы (Закон г. Москвы от 17.12.2014 № 62 «О торговом сборе»). Действовавшая форма налоговой декларации при УСНО, а также порядок ее заполнения не предусматривали возможность отражения в декларации суммы торгового сбора. ФНС по этому вопросу дала разъяснения в Письме от 14.08.2015 № ГД-4-3/14386@ «О порядке учета сумм торгового сбора налогоплательщиками, применяющими упрощенную систему налогообложения».

Предложенные ФНС меры не решали возникшие проблемы. Таким образом, необходимость обновления формы декларации по налогу при УСНО была очевидной.

Особенности заполнения новой формы налоговой декларации при УСНО

Общий порядок заполнения декларации

Состав налоговой декларации. Состав налоговой декларации увеличился. Вместо разд. 2.1 «Расчет налога, уплачиваемого в связи с применением упрощенной системы налогообложения (объект налогообложения – доходы)» появилось два раздела: 2.1.1 и 2.1.2. Какие разделы должны представлять «упрощенцы» в зависимости от выбранного ими объекта налогообложения, указано в таблице.

|

Состав налоговой декларации |

Наименование |

Объект налогообложения |

|

|

«Доходы» |

«Доходы минус расходы» |

||

|

Титульный лист |

– |

+ |

+ |

|

Раздел 1.1 |

Сумма налога (авансового платежа по налогу), уплачиваемого в связи с применением упрощенной системы налогообложения (объект налогообложения – доходы), подлежащая уплате (уменьшению), по данным налогоплательщика |

+ |

- |

|

Раздел 1.2 |

Сумма налога (авансового платежа по налогу), уплачиваемого в связи с применением упрощенной системы налогообложения (объект налогообложения – доходы, уменьшенные на величину расходов), и минимального налога, подлежащая уплате (уменьшению), по данным налогоплательщика |

- |

+ |

|

Раздел 2.1.1 |

Расчет налога, уплачиваемого в связи с применением упрощенной системы налогообложения (объект налогообложения – доходы) |

+ |

- |

|

Раздел 2.1.2 |

Расчет суммы торгового сбора, уменьшающей сумму налога (авансового платежа по налогу), уплачиваемого в связи с применением упрощенной системы налогообложения (объект налогообложения – доходы), исчисленного по итогам налогового (отчетного) периода по объекту налогообложения от вида предпринимательской деятельности, в отношении которого в соответствии с главой 33 Налогового кодекса Российской Федерации установлен торговый сбор |

+ (только в случае осуществления видов предпринимательской деятельности, в отношении которых установлен торговый сбор) |

- |

|

Раздел 2.2 |

Расчет налога, уплачиваемого в связи с применением упрощенной системы налогообложения, и минимального налога (объект налогообложения – доходы, уменьшенные на величину расходов) |

- |

+ |

|

Раздел 3 |

Отчет о целевом использовании имущества (в том числе денежных средств), работ, услуг, полученных в рамках благотворительной деятельности, целевых поступлений, целевого финансирования |

Заполняют налогоплательщики, получившие средства целевого финансирования, целевые поступления и другие средства, указанные в п. 1 и 2 ст. 251 НК РФ |

|

Общие требования к порядку заполнения декларации. Общие требования к порядку заполнения декларации не изменились, они хорошо знакомы «упрощенцам».

Титульный лист. Форма титульного листа и порядок его заполнения не изменились. Единственное новшество заключается в том, что убрано поле «М. П.»: теперь заверять декларацию печатью не надо.

Коды, указываемые на титульном листе, остались прежними. Они заполняются в соответствии с приложениями к порядку заполнения налоговой декларации:

- код налогового периода – согласно приложению 1;

- код места представления декларации в налоговый орган по месту учета налогоплательщика – на основании приложения 2;

- код формы реорганизации (ликвидации) организации – в соответствии с приложением 3;

- код, определяющий способ представления декларации (заполняется работником налогового органа), – согласно приложению 4.

Раздел 3. Для «упрощенцев», работающих со средствами целевого финансирования, есть хорошая новость: разд. 3 декларации не претерпел изменений.

Коды имущества (в том числе денежных средств), работ, услуг, полученных в рамках благотворительной деятельности, целевых поступлений, целевого финансирования также остались прежними. Они приведены в приложении 5 к порядку заполнения декларации.

Объект налогообложения «доходы»

Принципиальные изменения внесены в форму налоговой декларации при УСНО для «упрощенцев», применяющих объект налогообложения «доходы». Кроме титульного листа они заполняют разд. 1.1, 2.1.1 и 2.1.2 (если уплачивают торговый сбор). Таким образом, разд. 2.1 «Расчет налога, уплачиваемого в связи с применением упрощенной системы налогообложения (объект налогообложения – доходы)» предыдущей формы декларации трансформировался в два раздела:

- 2.1.1 «Расчет налога, уплачиваемого в связи с применением упрощенной системы налогообложения (объект налогообложения – доходы)»;

- 2.1.2 «Расчет суммы торгового сбора, уменьшающей сумму налога (авансового платежа по налогу), уплачиваемого в связи с применением упрощенной системы налогообложения (объект налогообложения – доходы), исчисленного по итогам налогового (отчетного) периода по объекту налогообложения от вида предпринимательской деятельности, в отношении которого в соответствии с главой 33 Налогового кодекса Российской Федерации установлен торговый сбор».

Поскольку разд. 2.1.2 заполняется налогоплательщиками, применяющими объект налогообложения «доходы», только в случае осуществления ими видов предпринимательской деятельности, в отношении которых установлен торговый сбор, рассмотрим два варианта заполнения налоговой декларации:

1) «упрощенец» не уплачивает торговый сбор;

2) «упрощенец» уплачивает торговый сбор.

«Упрощенец» не уплачивает торговый сбор. Поскольку в 2015 – 2016 годах торговый сбор введен только в г. Москве, «упрощенцы», работающие в других субъектах РФ, не являются плательщиками торгового сбора.

Указанные «упрощенцы» заполняют кроме титульного листа разд. 1.1 и 2.1.1. Раздел 2.1.2 они не заполняют.

Для заполнения разд. 1.1 нужны данные из разд. 2.1.1, поэтому начнем именно с него. Если сравнивать разд. 2.1.1 с разд. 2.1 предыдущей формы декларации, можно отметить следующие изменения:

- убрана строка 101, в которой отражался объект налогообложения;

- вместо строки 120, в которой была проставлена ставка налога 6 %, теперь введены строки 120 – 123 без указания налоговой ставки. Это связано с введением дифференцированной налоговой ставки и при применении объекта налогообложения «доходы».

Как и ранее, все показатели приводятся нарастающим итогом за I квартал, полугодие, девять месяцев и налоговый период: сумма полученных доходов, сумма исчисленного налога, сумма страховых взносов.

Затем на основании данных разд. 2.1.1 заполняется разд. 1.1.

Из раздела 1.1 тоже убрали строку 001, в которой указывался объект налогообложения. Также уточнено, что строка 020 «Сумма авансового платежа к уплате по сроку не позднее двадцать пятого апреля отчетного года» разд. 1.1 заполняется в случае, если сумма исчисленного налога больше суммы страховых взносов или равна ей.

В целом порядок заполнения налоговой декларации «упрощенцами», применяющими объект налогообложения «доходы» и не уплачивающими торговый сбор, не изменился.

«Упрощенец» уплачивает торговый сбор. В этом случае «упрощенцы» должны заполнить кроме титульного листа разд. 1.1, 2.1.1 и 2.1.2.

Начнем с порядка заполнения разд. 2.1.1 и 2.1.2.

Раздел 2.1.1 заполняется точно так же, как и в первом случае. Он заполняется первым. В нем указываются данные в целом по налогоплательщику по всем видам деятельности, в отношении которых уплачивается налог при УСНО.

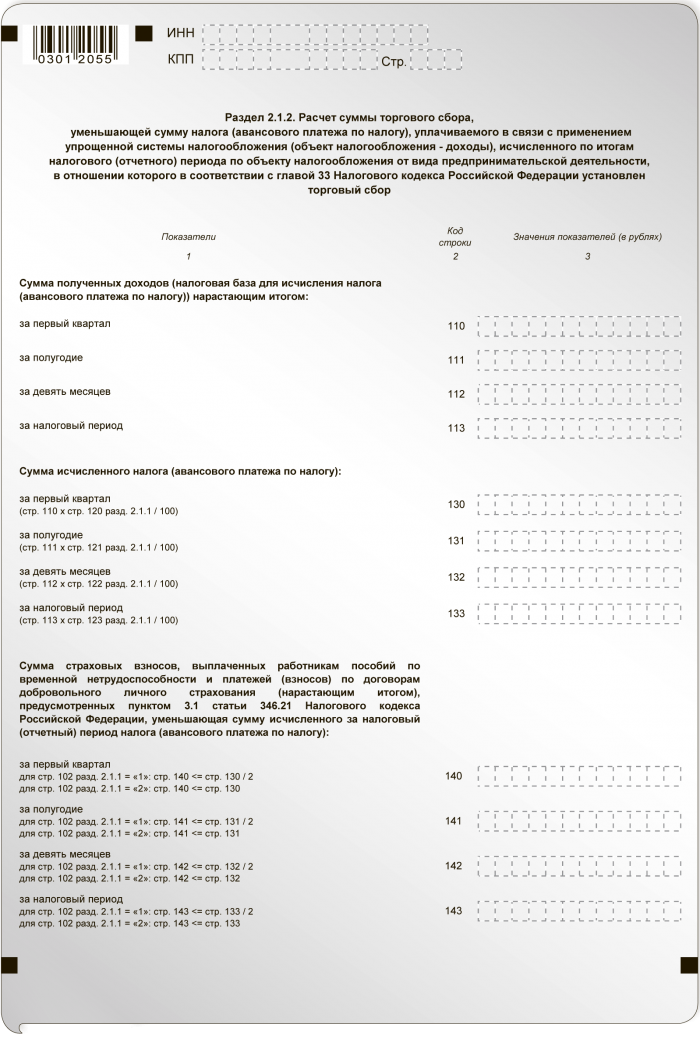

Подробно остановимся на заполнении разд. 2.1.2 декларации

Еще раз повторим, что этот раздел заполняется «упрощенцами», выбравшими объект налогообложения «доходы», только если они являются плательщиками торгового сбора.

В этом случае «упрощенец» в дополнение к суммам уменьшения, установленным п. 3.1 ст. 346.21 НК РФ, вправе уменьшить сумму налога (авансового платежа по нему), исчисленного по итогам налогового (отчетного) периода по объекту налогообложения от указанного вида предпринимательской деятельности, зачисляемую в консолидированный бюджет субъекта РФ, в состав которого входит муниципальное образование (в бюджет города федерального значения Москвы, Санкт-Петербурга или Севастополя), где установлен указанный сбор, на сумму торгового сбора, уплаченного в течение этого налогового (отчетного) периода (п. 8 ст. 346.21 НК РФ).

Данная норма не применяется, если налогоплательщик не встал на учет самостоятельно.

Во-первых, разд. 2.1.2 заполняется тоже нарастающим итогом по всем показателям за квартал, полугодие, девять месяцев и налоговый период.

Во-вторых, показатели строк 110 – 143 разд. 2.1.2 заполняются в том же порядке, что и показатели строк 110 – 143 разд. 2.1.1. При этом по строкам 110 – 143 разд. 2.1.2 приводятся показатели только по виду предпринимательской деятельности, в отношении которого установлен торговый сбор.

Значения показателей, отраженные по строкам 110 – 143 разд. 2.1.2, включаются в значения показателей строк 110 – 143 разд. 2.1.1.

В случае осуществления налогоплательщиком только вида предпринимательской деятельности, в отношении которого в соответствии с гл. 33 НК РФ он уплачивает торговый сбор, показатели строк 110 – 143 разд. 2.1.2 повторяются по строкам 110 – 143 разд. 2.1.1.

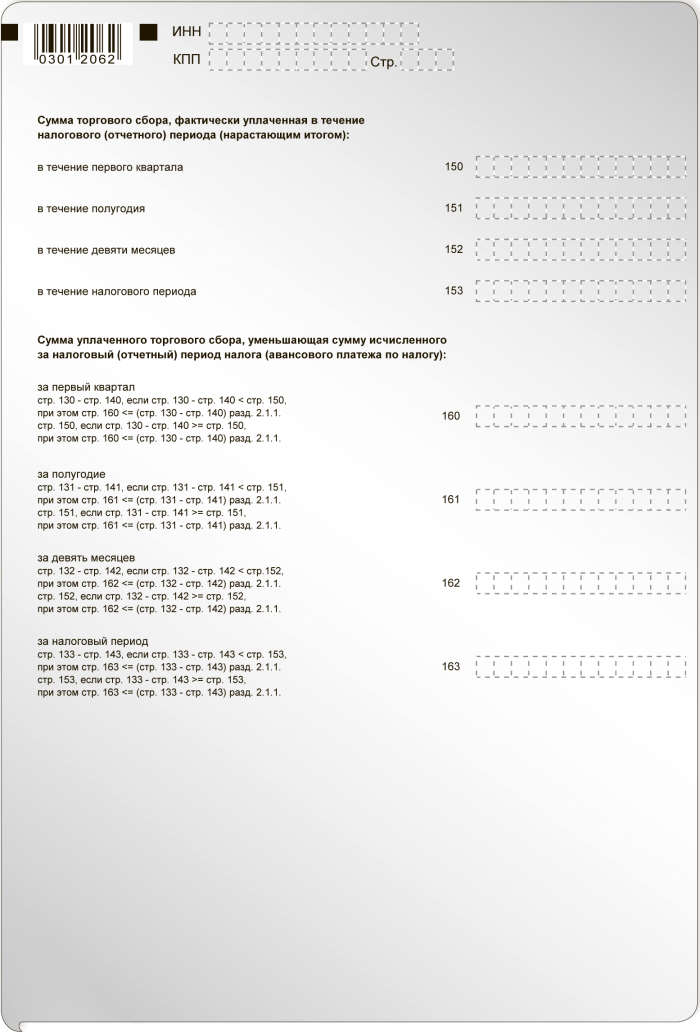

По строкам 150 – 153 указывается нарастающим итогом сумма торгового сбора, фактически уплаченная налогоплательщиком в течение налогового (отчетного) периода.

По строкам 160 – 163 фиксируется сумма уплаченного налогоплательщиком торгового сбора, уменьшающая сумму налога (авансового платежа по налогу), исчисленную за налоговый (отчетный) период. Как ее рассчитать?

Если сумма исчисленного налога (авансового платежа по налогу) за налоговый (отчетный) период (показатели строк 130 – 133 разд. 2.1.2), уменьшенная на сумму страховых взносов, предусмотренных п. 3.1 ст. 346.21 НК РФ (показатели строк 140 – 143 разд. 2.1.2), меньше фактически уплаченной в налоговом (отчетном) периоде суммы торгового сбора (показатели строк 150 – 153 разд. 2.1.2), показатели строк 160 – 163 разд. 2.1.2 определяются как разница, соответственно, показателей строк 130 – 133 разд. 2.1.2 и показателей строк 140 – 143 разд. 2.1.2.

Например, в разд. 2.1.2 приведены следующие данные за I квартал:

- сумма полученных доходов (строка 110) – 100 000 руб.;

- сумма исчисленного налога (строка 130) – 6 000 руб.;

- сумма страховых взносов (строка 140) – 2 000 руб.;

- сумма торгового сбора (строка 150) – 5 000 руб.

В этом случае по строке 160 указывается сумма торгового сбора, уменьшающая сумму налога, равная 4 000 руб. (6 000 ‑ 2 000).

Если сумма исчисленного налога (авансового платежа по налогу) за налоговый (отчетный) период (показатели строк 130 – 133 разд. 2.1.2), уменьшенная на сумму страховых взносов, установленных п. 3.1 ст. 346.21 НК РФ (показатели строк 140 – 143 разд. 2.1.2), больше фактически уплаченной в налоговом (отчетном) периоде суммы торгового сбора (показатели строк 150 – 153 разд. 2.1.2) или равна ей, по строкам 160 – 163 разд. 2.1.2 приводятся показатели, соответственно, равные показателям строк 150 – 153 разд. 2.1.2.

Например, в разд. 2.1.2 приведены следующие данные за I квартал:

- сумма полученных доходов (строка 110) – 200 000 руб.;

- сумма исчисленного налога (строка 130) – 12 000 руб.;

- сумма страховых взносов (строка 140) – 2 000 руб.;

- сумма торгового сбора (строка 150) – 5 000 руб.

В данном случае по строке 160 отражается сумма торгового сбора, уменьшающая сумму налога, – 5 000 руб. ((12 000 - 2 000) > 5 000).

При этом сумма уплаченного торгового сбора, уменьшающая сумму налога (авансового платежа по налогу), исчисленная за налоговый (отчетный) период, отражаемая по строкам 160 – 163, не может быть больше суммы исчисленного налога (авансовых платежей по налогу) (показатели строк 130 – 133 разд. 2.1.1), уменьшенной на сумму страховых взносов, предусмотренных п. 3.1 ст. 346.21 НК РФ (показатели строк 140 – 143 разд. 2.1.1).

Смысл всего вышесказанного состоит в том, что сумма торгового сбора, уменьшающая налог при УСНО, не может быть больше разницы между налогом и страховыми взносами от вида деятельности, в отношении которого уплачивается торговый сбор. При этом сумма торгового сбора не может превышать разницу между суммой налога и суммой страховых взносов в целом по налогоплательщику.

К сведению:

Налогоплательщики, применяющие УСНО с объектом налогообложения «доходы» и осуществляющие несколько видов предпринимательской деятельности, вправе уменьшить на сумму торгового сбора сумму налога, исчисленного с объекта налогообложения только по виду предпринимательской деятельности, в отношении которого установлен торговый сбор. Следовательно, названные налогоплательщики в целях применения п. 8 ст. 346.21 НК РФ обязаны вести раздельный учет доходов и дохода по виду предпринимательской деятельности, по которому уплачивается торговый сбор (письма ФНС России от 12.08.2015 № ГД-4-3/14233, от 20.02.2016 № СД-4-3/2833@, Минфина России от 23.07.2015 № 03‑11‑09/42494, от 18.12.2015 № 03‑11‑09/78212).

В декларации, представляемой налогоплательщиком при прекращении предпринимательской деятельности, в отношении которой он применял УСНО, и при утрате права применять УСНО, показатель за последний отчетный период (строки 160, 161, 162) повторяется по строке 163.

Затем сумма торгового сбора, указанная по строкам 160 – 163, учитывается при заполнении разд. 1.1 при расчете авансовых платежей и налога за налоговый период.

Например, при расчете суммы авансового платежа к уплате по сроку не позднее 25 апреля отчетного года сумма налога за I квартал (строка 130 разд. 2.1.1) уменьшается на сумму уплаченных (в пределах исчисленных сумм) в этом периоде страховых взносов, предусмотренных п. 3.1 ст. 346.21 НК РФ (строка 140 разд. 2.1.1), а также на сумму торгового сбора, уплаченного в течение I квартала: ((строка 130 - строка 140) разд. 2.1.1 - строка 160 разд. 2.1.2).

Данный показатель приводится, если его значение больше нуля или равно нулю.

Аналогичным образом рассчитываются авансовые платежи за полугодие, девять месяцев и налог по итогам налогового периода.

Объект налогообложения «доходы минус расходы»

Для «упрощенцев», выбравших в качестве объекта налогообложения доходы минус расходы, никаких особых изменений в новой форме декларации не предусмотрено. Кроме титульного листа они заполняют разд. 1.2 и 2.2. Из этих разделов убрали строки 001 (разд. 1.2) и 201 (разд. 2.2), в которых указывался объект налогообложения.

Других изменений нет. Это связано с тем, что дифференцированные налоговые ставки для данного объекта налогообложения предусмотрены давно. Соответственно, по строкам 260 – 263 разд. 2.2 отражаются фактически применяемые налоговые ставки, установленные законами субъектов РФ.

Что касается торгового сбора, налогоплательщики, применяющие УСНО с объектом налогообложения «доходы, уменьшенные на величину расходов», учитывают сумму уплаченного торгового сбора на основании пп. 22 п. 1 ст. 346.16 НК РФ в составе расходов, отражаемых по строкам 220 – 223 разд. 2.2 декларации (письма ФНС России от 14.08.2015 № ГД-4-3/14386@, Минфина России от 04.02.2016 № 03‑11‑06/2/5755).

При этом указанные налогоплательщики не обязаны вести раздельный учет доходов и расходов, относящихся к виду деятельности, по которому применяется УСНО, и к виду деятельности, по которому уплачивается торговый сбор (Письмо Минфина России от 30.10.2015 № 03‑11‑06/2/62729).

Начало действия новой декларации

Отметим особенность введения данной формы декларации: обычно в аналогичных приказах отражается дата начала применения новых форм, но в Приказе ФНС России № ММВ-7-3/99@ не сказано, начиная с какого периода декларация действует. Исходя из этого, нужно руководствоваться общими правилами вступления документов в силу.

Как было замечено в самом начале статьи, Приказ ФНС России № ММВ-7-3/99@, утвердивший новую форму налоговой декларации при УСНО, был опубликован на официальном интернет-портале правовой информации http://www.pravo.gov.ru 30 марта 2016 года и вступил в силу 10 апреля 2016 года.

Согласно ст. 346.23 НК РФ по итогам налогового периода «упрощенцы» представляют налоговую декларацию в следующие сроки:

- организации – не позднее 31 марта года, следующего за истекшим налоговым периодом;

- индивидуальные предприниматели – не позднее 30 апреля года, следующего за истекшим налоговым периодом.

Таким образом, срок представления декларации по итогам 2015 года для организаций, применяющих УСНО, к 10.04.2016 уже истек, при этом часть индивидуальных предпринимателей также уже отчитались за 2015 год.

Соответственно, новая форма декларации при сдаче отчетности за 2015 год актуальна только для индивидуальных предпринимателей, которые еще не представили налоговую декларацию при УСНО в налоговый орган. Начиная с 10.04.2016 они должны подавать налоговую декларацию уже по новой форме. Напомним, что срок представления индивидуальными предпринимателями декларации по налогу при УСНО за 2015 год истекает 4 мая 2016 года.

* * *

10 апреля 2016 года вступила в силу новая форма налоговой декларации при УСНО. В ней учтены изменения налогового законодательства, введенные в гл. 26.2 НК РФ.

До 4 мая 2016 года по новой форме успеют отчитаться индивидуальные предприниматели, которые еще не представили налоговые декларации.

При применении объекта налогообложения «доходы минус расходы» порядок заполнения декларации не изменился.

Для «упрощенцев», выбравших в качестве объекта налогообложения доходы, которые не уплачивают торговый сбор, не должно возникнуть трудностей при заполнении новой формы декларации.

Если организация или индивидуальный предприниматель, применяющие УСНО с объектом налогообложения «доходы», являются плательщиками торгового сбора, для них предусмотрен новый раздел декларации, где исчисляется сумма торгового сбора, которую можно принять к вычету при расчете суммы налога в целом.