Сегодня большинство групп стараются минимизировать объем ручных операций в процессе консолидации, для чего используют для автоматизации расчетов различные программные средства, будь то несложные собственные разработки в виде рабочих книг MS Excel или многофункциональные продукты известных производителей, например, SAP или Oracle. Так, современные системы, в которых реализована одновременная поэтапная консолидация, позволяют в кратчайшие сроки получать консолидированную отчетность в весьма больших структурах. Однако при использовании любой информационной системы возникает связанная задача – проверить и обосновать аудиторским компаниям корректность сформированной отчетности. При этом оценка стоимости неконтролирующей доли в многоуровневых группах – объективно один из самых непростых этапов, и сложности в интерпретации результатов ее расчета могут вызвать определенное недоверие к работе системы. На практике проверка результатов может занимать гораздо большее время, чем сам расчет в системе, поэтому всем участникам подготовки и аудита отчетности крайне полезно иметь понятный и оперативный механизм верификации.

Настоящая статья преследует две цели: рассмотреть основные вопросы, связанные с признанием неконтролирующей доли в многоуровневых иерархиях владения, и обосновать формулу ее расчета на отчетную дату. В первую очередь статья будет интересна специалистам управления консолидации и аудиторам.

Неконтролирующая доля, или non-controlling interests (далее – NCI) – капитал в дочернем предприятии, которым материнское предприятие не владеет прямо или косвенно. Признание NCI рассматривается в двух МСФО: уже упомянутом IFRS 10 «Консолидированная финансовая отчетность» и обновленном IFRS 3 «Объединения бизнеса». Обесценение гудвила, также влияющее на NCI, описано в IAS 36 «Обесценение активов». Кроме этого, крупные аудиторские и консалтинговые компании раскрывают положения стандартов, публикуя свои обзоры и разбирая нестандартные случаи учета. Благодаря подобной методической работе для небольших групп, когда материнское предприятие контролирует одно или несколько дочерних, оценка NCI уже не представляет особых проблем. Однако в случае сложных иерархий владения, под которыми мы понимаем многоуровневые структуры, насчитывающие более 100 компаний, возникает ряд вопросов в части расчетов и проверки NCI, до сих пор вызывающих некоторые трудности. Ситуация осложняется еще больше в группах с богатой историей, включающей множество исторических операций изменения доли участия без потери контроля (частичных докупок и продаж долей) или перемещений инвестиций, произошедших в прошлых отчетных периодах.

Обсудим эти вопросы подробнее. Дальнейшие рассуждения будем строить на основе так называемой стратегии «частичного» гудвила, когда NCI оценивается как пропорциональная часть существующих инструментов участия в признанной величине идентифицируемых чистых активов приобретаемого предприятия. Рассмотрение стратегии «полного» гудвила остается за рамками настоящей статьи.

Термином «объект инвестиций» назовем выбранную дочернюю компанию, применительно к которой рассчитываем NCI, а «прямой инвестор» – материнскую компанию, непосредственно контролирующую объект инвестиций.

1. Многоуровневые иерархии владения и поэтапная консолидация

Первая проблема состоит в том, что МСФО оперируют только понятиями материнской и дочерней компаний, не рассматривая прямым образом многоуровневые отношения в группе. Поэтому возникает естественный вопрос: как привести сложное владение группы к терминам МСФО и корректно использовать актуальные стандарты в задаче расчета и проверки NCI? На наш взгляд, наиболее наглядным способом является известный метод поэтапной консолидации.

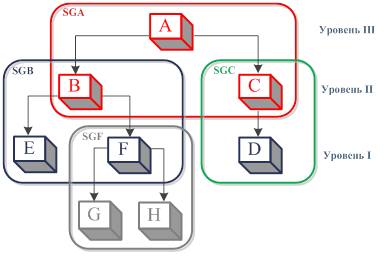

Его суть состоит в выделении для каждого уровня иерархии отдельных двухуровневых групп (субхолдингов), в которых становятся применимы понятия материнской и дочерней компаний (рис. 1). Консолидация выполняется отдельно для каждого субхолдинга, начиная с нижнего уровня. Затем он, в свою очередь, становится единой дочерней компанией при консолидации более высокого уровня. Эта процедура повторяется до самого верхнего уровня иерархии.

Рисунок 1

Поэтапная консолидация всегда понятна бухгалтерам и аудиторам, поскольку позволяет шаг за шагом рассчитать и сверить итоговый результат на верхнем уровне, а кроме того, получить полноценную консолидированную отчетность на промежуточных уровнях иерархии. Этот метод позволяет вручную консолидировать вертикально интегрированные группы, однако его использование для сетевых структур без явно выраженной иерархии вряд ли возможно вне специализированных информационных систем.

2. Прямая и групповая ставки владения

Стоимость контролирующей и неконтролирующей долей в капитале определяются на основании ставки владения, равной проценту выкупленных материнской компанией акций. Во избежание путаницы далее по тексту к процентным показателям участия будем применять термин «ставка», а к стоимостным – «доля».

В случае многоуровневых иерархий помимо прямой ставки, соответствующей владению прямого инвестора, часто используют понятие групповой (эффективной) ставки, представляющей собой результат применения всех прямых ставок инвесторов по восходящей иерархии владения.

Продемонстрируем это на примере.

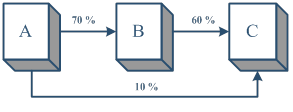

Пример 1. Структура группы представлена на рис. 2. Необходимо определить прямую и групповую ставки владения компанией C.

Рисунок 2

Пусть компания В – прямой инвестор С. Тогда прямая ставка владения группы компанией C – 60 %. Групповая ставка складывается из прямого владения А компанией С (10 %), а также косвенного владения через В (70 %*60 % = 42 %). Тогда групповая ставка владения равна 52 % (10 % + 42 %).

Здесь необходимо отметить, что прямая ставка отражает реально существующие бизнес-отношения прямого инвестора и объекта инвестиций, в то время как групповая – только инструмент расчета контролирующей и неконтролирующей долей в капитале и отчете о совокупном доходе. Рассмотренная выше ситуация вовсе не означает, что компания А владеет 52 % акций С.

Во многих случаях использование групповой ставки упрощает вычисления, но ее применение к суммарной величине чистых активов дочерней компании имеет, на наш взгляд, серьезное методологическое ограничение.

Так, по групповой ставке не может быть рассчитан NCI при покупке компании. Это связано с тем, что в соответствии с IFRS 10 в консолидированной отчетности на момент приобретения контроля чистые активы дочерней компании исключаются вместе с инвестицией материнской, поэтому на верхние уровни иерархии исключенный капитал дочерней компании не поднимается и, следовательно, не может входить в базу расчета NCI по групповой ставке.

Таким образом, NCI при приобретении контроля должен учитываться только по прямой ставке.

Проиллюстрируем это на несложном примере.

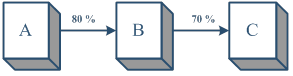

Пример 2. Пусть чистые активы компании С на момент приобретения равны 100 ед., из них акционерный капитал – 60 ед., нераспределенная прибыль – 40 ед. Компания В приобретает контроль над С за счет покупки 70 % ее акций, в то время как компания А владеет 80 % акций В (рис. 3). Необходимо рассчитать NCI группы в капитале С.

Рисунок 3

Воспользуемся методом поэтапной консолидации, разделив группу на субхолдинги А-В и В-С.

Сначала определим консолидированный капитал субхолдинга В-С. NCI на уровне B-C составляет 30 ед. (100*(100 %-70 %)), контролирующая доля – 70 ед. (100*70 %). С учетом того, что капитал С исключается вместе с инвестицией В, в отчетности капитал субхолдинга В-С примет следующий вид (для простоты будем считать, что компания В не имеет собственных чистых активов):

- Акционерный капитал – 0

- Нераспределенная прибыль – 0

- NCI – 30

Теперь переходим к уровню А-В, принимая за капитал дочерней компании В консолидированный результат субхолдинга В-С. Поскольку капитала на этом уровне уже нет (он был исключен уровнем ниже), то и NCI не возникает. Тогда суммарное значение NCI группы в капитале компании С составляет 30 ед.

Для сравнения приведем результат по групповой ставке владения, равной 56 % (70 %*80 %): стоимость NCI составит 44 ед. (100*(100 % – 56 %)).

Однако в отношении последующего приращения чистых активов объекта инвестиций групповую ставку применять можно, поскольку прирост капитала после приобретения контроля не исключается в отчетности, а относится на контролирующую долю и NCI. При консолидации контролирующая доля составляет базу расчета NCI на верхних уровнях.

Отметим также, что последние изменения МСФО сделали возможным расчет NCI по групповой ставке даже в случае отрицательного прироста чистых активов дочерней компании. Согласно IFRS 10, общий совокупный доход относится на собственников материнского предприятия и прочих акционеров, даже если это приводит к дефицитному сальдо неконтролирующих долей, что избавляет от необходимости списывать все убытки дочерней компании только на материнскую.

Таким образом, в общем случае оценка NCI требует внимательного отношения к структуре капитала объекта инвестиций и дифференцированного расчета разных его компонентов по групповой или прямой ставкам. Простой и потому привлекательный способ использовать групповую ставку ко всей величине чистых активов, к сожалению, не обеспечивает верный результат.

3. Компоненты NCI группы, связанного с объектом инвестиций

Используя принципы поэтапной консолидации, определим, из чего складывается стоимость NCI, возникающего в отчетности группы в результате владения выбранным объектом. Назовем его «NCI группы, связанный с объектом инвестиций».

Для простой двухуровневой группы достаточно определить NCI в чистых активах объекта, что и будет итоговой величиной.

Однако в случае многоуровневых иерархий важно помнить о том, что после приобретения объекта в консолидированной отчетности прямого инвестора появляется капитал, связанный с удержанием контроля над этим объектом. В качестве примера можно привести капитал материнской компании, признаваемый при частичных докупках или продаж доли в объекте инвестиций. А поскольку в общем случае прямой инвестор сам является дочерней компанией для вышестоящих материнских, то этот капитал также входит в базу расчета NCI на верхних уровнях иерархии владения. Этот эффект необходимо учитывать в расчетах.

Таким образом, итоговая стоимость NCI группы, связанного с объектом инвестиций, состоит из суммы:

- NCI в чистых активах объекта инвестиций;

- NCI в приращении капитала прямого инвестора, связанного с удержанием контроля над объектом инвестиций.

Практика показывает, что в сложных иерархиях владения часто фокусируются только на первом компоненте – NCI в чистых активах объекта, в то время как задача оценки вклада второй составляющей остается нерешенной. Поэтому необходимо подробно рассмотреть причины возникновения капитала прямого инвестора, связанного с удержанием контроля над объектом инвестиций, и его вклад в суммарный NCI группы, связанный с объектом. В статье разбирается эффект нескольких типичных операций: изменения чистых активов объекта, обесценения его гудвила и, наконец, изменения доли участия.

3.1. Изменение чистых активов объекта инвестиций

IFRS 10 требует относить прибыль или убыток и каждый компонент прочего совокупного дохода дочерней компании на собственников материнского предприятия и неконтролирующую долю. В консолидированной отчетности вышестоящей материнской компании доля прямого инвестора, в свою очередь, относится на контролирующую долю и NCI. И так до самого верхнего уровня иерархии.

Еще раз подчеркнем, что эта часть капитала прямого инвестора, связанного с удержанием контроля над объектом инвестиций, состоит из доли общего совокупного дохода объекта, заработанного только после его приобретения, поскольку на момент приобретения контроля капитал дочерней компании исключается из консолидированной отчетности.

3.2. Обесценение гудвила объекта инвестиций

Согласно IFRS 3 при приобретении контроля в консолидированной отчетности признается гудвил, оцененный как превышение суммарного значения инвестиции материнского предприятия и стоимости NCI над величиной чистых активов приобретаемого предприятия. Гудвил не амортизируется, но, согласно требованиям IAS 36, как минимум ежегодно тестируется на обесценение. Убыток от обесценения признается как расход материнской компании, уменьшая тем самым консолидированную нераспределенную прибыль. Как и в предыдущем случае, эта операция приводит к изменению NCI на уровне вышестоящих инвесторов.

Отметим, что эти рассуждения относятся к стратегии «частичного» гудвила, когда в отчетности признается только доля гудвила, причитающаяся материнской компании.

3.3. Изменение доли участия в объекте инвестиций

В соответствии с IFRS 10 изменения доли участия материнского предприятия, не приводящие к потере контроля, рассматриваются как операции с капиталом: на дату сделки определяется и относится на собственников материнского предприятия разница между суммой корректировки неконтролирующих долей и стоимостью полученного (уплаченного) вознаграждения. Другими словами, разница между стоимостью купленной/проданной доли и суммой сделки признается как капитал материнского предприятия. Опять же, в консолидированной отчетности вышестоящего инвестора возникающий капитал относится на контролирующую долю и NCI.

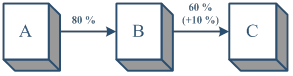

Пример 3. Несколько лет назад компания В приобрела 60 % акций компании С, обеспечивающих ей контроль над С. В является дочерней компанией для компании А, владеющей 80 % ее акций (рис. 4). 31 декабря 2013 В выкупает у сторонних акционеров дополнительные 10 % акций С за 30 ед., когда величина чистых активов последней составляла 200 ед. Необходимо рассчитать эффект операции в отчетности А.

Рисунок 4

Стоимость купленной доли – 20 ед. (200*10 %), стоимость сделки – 30 ед. В отчетности В признается капитал в размере -10 (20-30). В отчетности А на контролирующую долю от этого капитала будет отнесена сумма -8 (-10*80 %), на NCI – -2 (-10 + 8).

4. Расчет стоимости NCI группы, связанного с объектом инвестиций

Формализуем перечисленные компоненты NCI, введя следующие обозначения:

DSH – прямая ставка владения объектом инвестиций на отчетную дату, %;

GSH(invee) – групповая ставка владения объектом инвестиций на отчетную дату, %;

GSH(invor) – групповая ставка владения прямым инвестором на отчетную дату, %;

EQU – чистые активы объекта инвестиций на отчетную дату (без инверсии знака, используемой при презентации финансовой отчетности);

INV – инвестиция прямого инвестора на отчетную дату;

GW≥0 – гудвил объекта инвестиций на отчетную дату – признанный гудвил при приобретении за вычетом обесценения.

Величина NCI в чистых активах объекта инвестиций на уровне прямого инвестора равна

|

NCI(invee) = EQU*(100 % – DSH). |

(1) |

Формула (1) хорошо знакома специалистам по консолидированной отчетности: она применима для расчета NCI в двухуровневых группах, в случае если NCI оценивается пропорционально ставке владения объектом.

Приращение капитала прямого инвестора, связанного с удержанием контроля над объектом инвестиций, можно выразить как

|

EQU(invor) = EQU*DSH – INV + GW. |

(2) |

Формула (2) отражает тот факт, что эффект в капитале прямого инвестора равен контролируемой части чистых активов объекта инвестиций за вычетом затрат, понесенных в целях приобретения контроля над объектом. Так, он состоит из относимой на него части чистых активов дочерней компании (слагаемое EQU*DSH), исключая капитал при приобретении контроля (слагаемое (INV – GW) содержит в себе начальную инвестицию за вычетом начального гудвила, что есть ни что иное как доля материнского предприятия в капитале дочернего при приобретении контроля). Присутствие в формуле изменения инвестиции в процессе докупок/продаж доли – условие включения в (2) капитала прямого инвестора, возникающего при изменении доли. Наконец, обесценение гудвила уменьшает капитал прямого инвестора, поскольку слагаемое GW содержит признанное обесценение.

В общем случае прямой инвестор сам выступает в роли дочерней компании для вышестоящих материнских компаний, поэтому NCI от капитала (2) равен

|

NCI(invor) = (EQU*DSH – INV + GW)*(100 % – GSH(invor)). |

(3) |

Здесь можно применить групповую ставку владения прямым инвестором, поскольку капитал (2) представляет собой прирост его чистых активов.

Сложив (1) и (3), получим итоговую формулу расчета NCI на отчетную дату:

|

NCI = EQU*(100 % – DSH) + (EQU*DSH – INV + GW)*( 100 % – GSH(invor)). |

(4) |

Раскрываем скобки и сокращаем слагаемые, учитывая, что

GSH(invee) = DSH*GSH(invor):

|

NCI = EQU*(100 % – DSH) + EQU*DSH*(100 % – GSH(invor)) – (INV – GW)*(100 % – GSH(invor)) = EQU*(100 % – DSH + DSH – GSH(invee)) – (INV – GW)*(100 % – GSH(invor)) = = EQU*(100 % – GSH(invee)) – (INV – GW)*( 100 % – GSH(invor)). |

(4') |

То есть

|

NCI = EQU*(100 % – GSH(invee)) – (INV – GW)*(100 % – GSH(invor)) |

(5) |

Согласно IFRS 10 в отчетности признается суммарная величина NCI по всем дочерним компаниям. Получить его можно суммированием результатов формулы (5), применяя ее к каждому объекту инвестиций.

Применим рассмотренную методику оценки NCI на следующем примере.

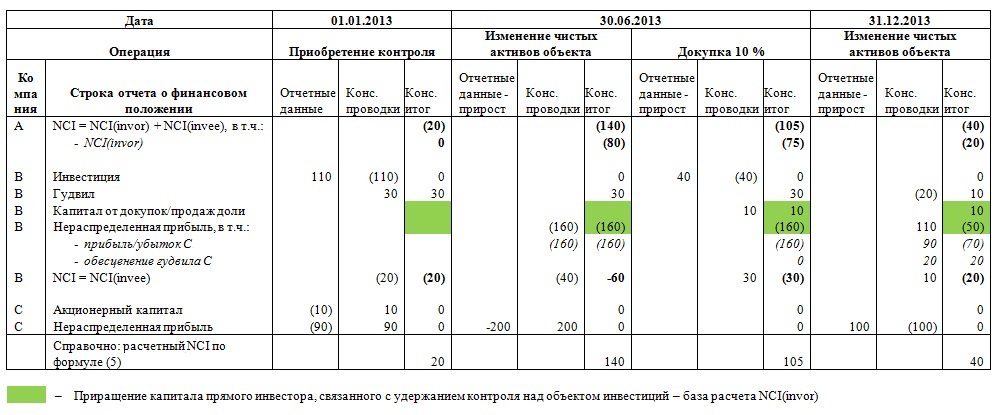

Пример 4. 1 января 2013 года компания В приобрела за 110 ед. 80 % акций компании С, что обеспечило ей получение контроля над С. На момент покупки чистые активы С составляли 100 ед., в т. ч. акционерный капитал – 10 ед., нераспределенная прибыль – 90 ед. В является дочерней компанией для компании А, владеющей 50 % ее акций (рис. 5). 30 июня 2013 В выкупает у сторонних акционеров дополнительные 10 % акций С за 40 ед., когда величина чистых активов последней составляла 300 ед. В промежуток между 30 июня и 31 декабря 2013 С понесла убытки в размере 100 ед. Тест на обесценение гудвила С, проведенный по состоянию на 31 декабря 2013, выявил необходимость признания обесценения в сумме 20 ед.

Необходимо оценить NCI группы, связанный с компанией С, признаваемый в консолидированной отчетности А после при каждой операции.

Рисунок 5

Таблица 1

Результаты расчетов сведены в таблицу 1. Статьи капитала в таблице представлены с противоположным знаком, что соответствует общей практике презентации отчета о финансовом положении. В расчетах ниже инверсия знака этих статей не используется.

1. Приобретение контроля над С – 01.01.2013.

NCI при приобретении контроля оценивается по прямой ставке, на уровне инвестора А NCI не возникает, т.е.:

NCI(invee) = 100*(100 % – 80 %) = 20;

NCI(invor) =0;

NCI = 20 + 0 = 20;

Расчетный NCI по формуле (5): NCI = 200*(100 % – 80 %*50 %) –

– (110 – 30)* (100 % – 50 %) = 20.

2. Изменение чистых активов С – 30.06.2013.

Заработанная прибыль С (200 ед.) на уровне В относится на контролирующую долю и NCI пропорционально прямой ставке владения С. На уровне А от нераспределенной прибыли В возникает NCI пропорционально ставке владения В, т.е.:

NCI(invee) = 20 (NCI при приобретении контроля)+ 200*(100 % – 80 %) = 60;

NCI(invor) =200*80 %*(100 % – 50 %) = 80;

NCI = 60 + 80 = 140;

Расчетный NCI по формуле (5): NCI = 300*(100 % – 80 %*50 %) –

– (110 – 30)* (100 % – 50 %) = 140.

3. Докупка 10 % акций С– 30.06.2013.

Стоимость купленной доли оценивается на основании величины чистых активов С на момент докупки: 300*10 % = 30.

Изменение инвестиции исключается из отчетности.. Разница между суммой сделки и стоимостью купленной доли (30 – 40 = -10) признается как капитал инвестора В. На уровне А от этой суммы выделяется NCI, т.е.:

NCI(invee) = 60 (NCI после изменения чистых активов С) – 30 (корректировка NCI) = 30;

NCI(invor) =80 (NCI после изменения чистых активов С) – 10*(100 % – 50 %) = 75;

NCI = 30 + 75 = 105;

Расчетный NCI по формуле (5): NCI = 300*(100 % – 90 %*50 %) –

– (150 – 30)* (100 % – 50 %) = 105.

4. Изменение чистых активов С – 31.12.2013.

Убыток С также относится на контролирующую и неконтролирующую доли. Кроме того, обесценение гудвила (-20) уменьшает нераспределенную прибыль В:

NCI(invee) = 30 (NCI после докупки) – 100*(100 % – 90 %) = 20;

NCI(invor) = 75 (NCI после докупки) + (-100*90 % – 20)*(100 % – 50 %) = 20;

NCI = 20 + 20 = 40;

Расчетный NCI по формуле (5): NCI = 200*(100 % – 90 %*50 %) –

– (150 – 10)* (100 % – 50 %) = 40.

Мы видим, что даже для небольшой группы расчет NCI, связанного с выбранным объектом инвестиций, – процесс долгий и непростой: для оценки и последующей проверки NCI на отчетную дату (в рассмотренном примере – 31.12.2013) необходимо повторить все операции, начиная от момента приобретения контроля. Однако использование формулы (5) позволяет существенно упростить вычисления, поскольку в ней не содержатся компоненты прошлых периодов.

Заключение

Мы рассмотрели основные аспекты признания NCI группы в конкретном объекте инвестиций. Выяснили, что в случае многоуровневых иерархий уже недостаточно оценить только NCI в чистых активах объекта, поэтому для обозначения итоговой величины вводится понятие NCI группы, связанного с объектом инвестиций. Он состоит из двух компонентов: NCI в чистых активах объекта и NCI в приращении капитала прямого инвестора, связанного с удержанием контроля над объектом.

Практическим результатом работы стала формула для расчета и проверки NCI группы, связанного с выбранным объектом, использование которой позволяет простым образом оценить оба компонента NCI. Основное ее преимущество в том, что она не требует возвращения к истории жизни объекта в группе, то есть повторения операций прошлых отчетных периодов: все суммы можно получить из текущей отчетности.

На наш взгляд, формула будет полезна для оперативной проверки и обоснования результатов консолидации капитала сложных иерархий владения, сформированных в специализированных информационных системах. Такую проверку несложно автоматизировать. На сегодняшний день формула успешно апробирована в крупных холдингах, использующих для консолидации систему SAP SEM BCS.

Очевидно, что на величину NCI могут влиять и другие операции: увеличение/снижение акционерного капитала объекта, выплата дивидендов, внутригрупповое перемещение инвестиций с маржой и т.д., свои особенности вносит использование стратегии «полного» гудвила. Эти операции будут подробно рассмотрены в следующих работах, однако приведенные в данной статье случаи являются наиболее распространенными, поэтому формула может быть принята на вооружение уже в предлагаемом виде.