1. Введение

Долгосрочное стратегическое планирование является весьма актуальной задачей для банковских групп (БГ), участников банковской системы. В процессе органического развития БГ проходят различные стадии: создание универсального коммерческого банка, консолидация бизнеса, расширение филиальной сети, привлечение стратегического инвестора и т.д. При этом считается, что возможности роста бизнеса БГ ограничены потенциалом собственных активов, потенциалом слияний и поглощений и потенциалом увеличения доли рынка [1]. В свою очередь, эти ключевые факторы декомпозируются на более детальные, так называемые «бизнес-драйверы». Среди множества таких драйверов можно выделить доминантные характеристики, существенно влияющие на результативность банковской группы, в частности, собственный капитал, темп роста кредитов, темп роста депозитов, эффективные процентные ставки и др. При этом важно, чтобы управление бизнесом БГ было сбалансированным, например, рост активов сопровождался ростом пассивов и капитала, рост численности персонала и связанных с ним операционных издержек компенсировался бы ростом кредитного портфеля и увеличением производительности труда и т.д. В противном случае по мере роста масштаба бизнеса будет наблюдаться снижение операционной эффективности, а возможности самого роста будут существенно ограничены (в том числе регуляторными нормативами).

Следует отметить, что стратегическое управление результативностью БГ является сложной задачей и требует учета внутренних (в том числе обратных) взаимосвязей между различными характеристиками бизнеса. Для решения этой задачи предлагается проектирование интеллектуальной системы управления, основанной на использовании методов системной динамики.

Системная динамика – направление в изучении сложных систем, исследующее их поведение во времени и в зависимости от структуры элементов системы и взаимодействия между ними, в том числе причинно-следственных связей, петель обратных связей, задержек реакции, влияния среды и других. Особое внимание уделяется компьютерному моделированию таких систем. Отметим, что наиболее важными работами в области системной динамики являются работы [2] – [4].

Также важнейшей задачей БГ является задача стратегического риск-менеджмента, решаемая с использованием методов стресс-тестирования. Стресс-тестирование представляет собой подход, основанный на проведении статистических испытаний, предназначенных для оценки уязвимости финансовой организации по отношению к исключительным, но возможным событиям. Наиболее эффективными методами стресс-тестирования являются методы класса Монте-Карло [5], основным преимуществом которых является возможность использования любых распределений, а также возможность моделирования сложного поведения рынков. Следует отметить, что для применения подобных методов принципиально важным является наличие стратегической (долгосрочной) динамической модели БГ, в рамках которой выделяются ключевые риск-факторы, в том числе факторы кредитного риска, риска потери ликвидности, рыночных рисков и др.

Поэтому автором разработана новая система стратегического планирования БГ с использованием методов системной динамики, ранее успешно апробированных для создания систем бизнес-планирования для различных компаний и отраслей, описанных в работах [6]-[11]. Особенностью предлагаемого подхода является использование для компьютерной реализации стратегической модели БГ системы имитационного моделирования Powersim Studio, поддерживающей методы системой динамики. Отметим, что особенностью системы Powersim Studio является возможность реализации имитационных моделей большой размерности (т.е. моделей, содержащих множество переменных с многомерными характеристиками) и их интеграции с базами данных и информационными хранилищами класса SAP BW и Oracle DWH.

Разработанная стратегическая модель БГ представляет собой систему нелинейных уравнений, описывающих динамику ключевых показателей результативности БГ с учетом влияния макроэкономических сценарных условий, ограничений (регуляторного характера) и различных управляющих параметров (драйверов бизнеса).

Такая модель состоит из следующих ключевых блоков: основные финансовые показатели БГ (ключевые показатели результативности – KPI), макроэкономические показатели, активы, пассивы и капитал, доходы, расходы (процентные и комиссионные), операционные затраты.

Отличительной особенностью такой модели является:

- учет влияния внутренних (в том числе обратных) связей между характеристиками отдельных блоков БГ;

- возможность оценки значений ключевых показателей результативности при различных сценарных условиях (анализ «что, если?»);

- возможность сбалансированного управления характеристиками БГ за счет выделения и оптимизации значений ключевых управляющих параметров (например, темпов роста кредитов, депозитов и т.д.);

- обеспечение возможности проведения стресс-тестирования с использованием методов класса Монте-Карло, поддерживаемых в Powersim.

Отметим, что при разработке стратегической модели БГ использовалась историческая отчетность ряда крупнейших банковских групп РФ, размещаемая в открытом доступе в формате МСФО на соответствующих официальных сайтах.

Цель данной статьи – представление укрупненной стратегической модели БГ, разработанной с использованием методов системной динамики. Практическое использование такой модели позволяет принципиально повысить качество стратегических решений, снизить временные затраты на формирование и анализ различных сценариев развития БГ, существенно расширить диапазон исследуемых сценариев и «нащупать» рациональные значения драйверов банковского бизнеса.

2. Системно-динамическая модель банковской группы

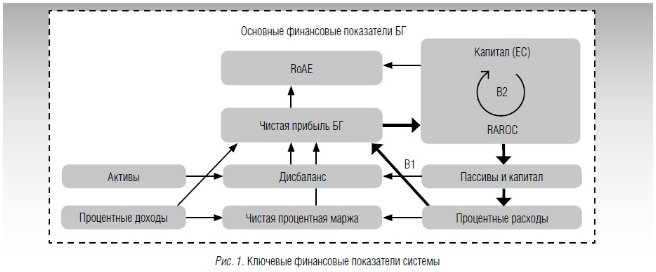

На рис. 1 представлена укрупненная когнитивная диаграмма разработанной системно-динамической модели БГ.

Следует отметить, что в рамках разработанной системно-динамической модели ВИФК учитывается важнейшая обратная связь (B1), реализующая процесс реинвестиций части чистой прибыли БГ в собственный капитал. В результате наращивания капитала во времени обеспечивается снижение расходов на устранение модельного дисбаланса, т.е. разницы между плановыми (модельными) значениями активов и пассивов. Под «модельным» дисбалансом здесь понимается именно плановое (не бухгалтерское) значение, т.к. «фактического» дисбаланса не существует. При этом балансировка осуществляется как для моделируемых значений агрегированных статей баланса (активов и пассивов), так и для целей оптимизации структуры капитала банка (дивидендная политика, накопление и реинвестиции прибыли, переоценка средств, субординированные кредиты и т.д.).

В рассматриваемой модели учитывается эффект от аллокации собственного капитала по видам бизнеса БГ. При этом используется методология RAROC (Risk-Adjusted Return on Capital (скорректированная на риск доходность капитала), экономический смысл которой заключается в оценке привлекательности бизнес-направления БГ с учетом фактора риск-доходности. Важнейшей обратной связью (B2), при этом является усиливающая обратная связь между величиной риск-доходности (для k-го бизнес-направления БГ) предыдущего момента времени (t – 1) и величиной капитала направляемого в данный вид бизнеса БГ в текущем периоде

![]()

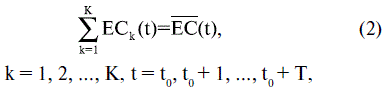

При этом управление ![]() выбирается таким образом, чтобы выполнялось балансовое соотношение

выбирается таким образом, чтобы выполнялось балансовое соотношение

где k = 1, 2, …, K – индекс бизнес направления БГ (розничный банк, корпоративный банк, частный банк, управление активами и т.д.);

t – время по годам (t = t0, t0 + 1, …, t0 + T; t0 – начальное модельное время, T – горизонт стратегического планирования (количество лет);

![]() – управляющий параметр, определяющий структуру капитала распределяемого под риск k-ых бизнес-направлений в момент времени t;

– управляющий параметр, определяющий структуру капитала распределяемого под риск k-ых бизнес-направлений в момент времени t;

![]() – собственный капитал БГ в момент времени t;

– собственный капитал БГ в момент времени t;

![]() – экономический капитал БГ (без учета риска), направляемый (аллоцируемый) в k-ое бизнес-направление в момент времени t, ЕСk(1) – задан;

– экономический капитал БГ (без учета риска), направляемый (аллоцируемый) в k-ое бизнес-направление в момент времени t, ЕСk(1) – задан;

![]() – экономический капитал k-ого бизнес-направления скорректированный на величину риска в момент времени t;

– экономический капитал k-ого бизнес-направления скорректированный на величину риска в момент времени t;

![]() – чистая прибыль БГ в момент времени t; RAROCk(t) – скорректированная на риск доход-ность капитала k-ого бизнес-направления;

– чистая прибыль БГ в момент времени t; RAROCk(t) – скорректированная на риск доход-ность капитала k-ого бизнес-направления;

![]() – cкорректированная на риск доходность капитала k-ого бизнес-направления;

– cкорректированная на риск доходность капитала k-ого бизнес-направления;

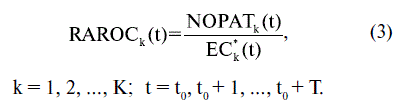

Отметим, что в системе (рис. 2) также реализована условная балансирующая обратная связь (B2), обеспечивающая устранение модельного дисбаланса, вызванного, как правило, дефицитом собственного капитала и устраняемого либо за счет внешнего привлечения, либо за счет средств клиентов (в условиях дефицита внешнего фондирования). Отметим, что такая балансировка в разработанной системе может осуществляться:

- «вручную», т.е. пользователь системы сам выбирает и задает значения управляющих параметров (например, темпов роста определенных активов и пассивов);

- автоматически, с использованием встроенного оптимизационного модуля системы, основанного на генетических алгоритмах.

Следует отметить, что в рамках разработанной имитационной модели учитывается большое число прямых и обратных связей между внутренними характеристиками ключевых блоков системы (активов, пассивов, доходов, расходов и др.).

Разработанная модель позволяет, в частности, варьировать значениями управляющих параметров, функционируя в двух режимах:

- Первый режим модели. Задаются целевые значения долей рынка (например, доля рынка кредитов и депозитов для розничного и корпоративного кредитования). При этом вычисляются значения темпов роста активов и пассивов, обеспечивающих достижение целевых значений долей рынка.

- Второй режим модели. Задаются целевые значения темпов роста активов и пассивов (например, темпов роста портфеля ценных бумаг) при ограничениях на максимально возможные доли рынка (т.е. учитывается динамика рыночных характеристик и динамика характеристик конкурирующих банков). В результате вычисляются значения долей рынка в разрезе финансовых инструментов.

При этом в модели используется внешний прогноз важнейших макроэкономических характеристик (например, динамика валового внутреннего продукта по паритету покупательной способности (ППС), динамика производственных индексов по отраслям экономики, динамика численности и доходов населения и т.д.). Базой для прогноза динамики рынков финансовых инструментов является прогнозная динамика валового внутреннего продукта (по ППС). Однако при этом также учитывается изменение степени проникновения банковских продуктов в экономику РФ с течением времени, например, предполагается, что условно к 2020 году будет достигнута степень проникновения на уровне развитых стран (таких, как Германия, Франция и др.). Отметим, что под степенью проникновения банковских продуктов здесь понимается отношение величины статьи актива или пассива банковской системы к ВВП по ППС.

Несмотря на определенное упрощение рассматриваемой методологии прогнозирования динамики рынков финансовых инструментов, данный подход является весьма эффективным для первичного (грубого) моделирования стратегии БГ. На следующем шаге предлагается уточнение прогноза макроэкономической среды с использованием других прогнозных моделей, основанных на изучении динамики потребительского спроса (например, потребностей клиентов в автокредитах, ипотечных кредитах и т.д.) с учетом демографических, социальных, географических и прочих особенностей. Это особенно актуально для БГ, активно работающих на рынке розничного кредитования и имеющих обширную филиальную сеть.

Следует отметить, что в разработанной модели БГ используются различные ресурсные характеристики БГ, важнейшими из которых являются:

1. Работающие активы:

- кредиты клиентам юридическим лицам (за вычетом резервов);

- кредиты клиентам юридическим лицам (за вычетом резервов);

- межбанковские кредиты;

- финансовые активы, оцениваемые по справедливой стоимости;

- высоколиквидные финансовые активы (ценные бумаги).

2. Обязательства и капитал:

- средства клиентов юридических лиц;

- средства клиентов физических лиц;

- средства клиентов – государственных учреждений;

- внешнее привлечение;

- долговые ценные бумаги;

- субординированные кредиты;

- капитал (с учетом субординированных кредитов).

3. Численность персонала.

В терминах системной динамики ресурсные характеристики – это кумулятивные показатели (реализуемые в виде уровней или резервуаров) [2], значения которых формируются посредством интегрирования входящих и исходящих потоков (с учетом начального состояния). С точки зрения экономики банковской системы, ресурсные характеристики – это средства получения прибыли в отличие от темпоральных характеристик (например, темпов роста кредитов и депозитов, темпов изменения процентных ставок и др.), являющихся драйверами бизнеса. Помимо темпов, важнейшими драйверами бизнеса БГ являются стоимостные характеристики и риск-факторы, выражаемые в виде эффективных процентных ставок, риск-ставок, не-процентных издержек и др.

При этом динамика ресурсных характеристик, в частности, кредитов клиентам и средств клиентов, зависит от динамики соответствующих притоков и оттоков и описывается системой конечно-разностных уравнений.

Подробное описание этой системы уравнений выходит за рамки данной статьи. Большинство из используемых уравнений моделируют прогнозную динамику ресурсов БГ и связанную с ней динамику ключевых показателей результативности БГ (KPI), с учетом ранее описанных обратных связей. При этом решается задача оптимального управления ресурсами БГ с учетом ограничений. Также в этой системе уравнений учитывается влияние различных риск-факторов для поддержки возможности про-ведения стресс-тестирования модели.

В разработанной модели используются различные показатели результативности, наиболее важными из которых являются:

- чистая прибыль (NOPAT);

- кредиты клиентам;

- активы;

- чистая процентная маржа (соотношение чистых процентных доходов к работающим активам);

- средства клиентов;

- RoAE (норма доходности на среднегодовое значение собственного капитала).

- RAROC – скорректированная на риск доходность капитала.

Отметим, что значения KPI зависят от динамики как ресурсных характеристик, так и драйверов биз-неса (темпов и стоимостных параметров).

При этом в модели учитываются три макроэкономических сценария:

- Сценарий 1. Инерционная экономика: низкий темп роста ВВП, высокая инфляция, стабильные цены на нефть, медленное проникновение банковских продуктов в экономику;

- Сценарий 2. Энергосырьевая экономика: средний темп роста ВВП, высокие цены на нефть, высокая инфляция, средний уровень проникновения банковских продуктов в экономику;

- Сценарий 3. Инновационная экономика: высокий темп роста ВВП, низкая инфляция, стабильные цены на нефть, быстрое проникновение банковских продуктов в экономику.

Следует отметить, что технически разработанная модель позволяет включать новые внешние сценарии и проводить по ним расчеты, что является важным для обеспечения возможности периодической актуализации стратегии БГ.

В модели выделяются следующие показатели, существенно зависящие от данных сценарных условий:

- темп роста ВВП (зависит от цен на нефть и структуры экономики);

- инфляция (зависит от цен на нефть и структуры экономики);

- кредиты (юридических лиц) юридических лиц к ВВП (зависит от степени проникновения кредитов в экономику);

- кредиты (физических лиц) физических лиц к ВВП (зависит от степени проникновения кредитов в экономику);

- депозиты юридических лиц к ВВП (зависит от степени проникновения депозитов в экономику);

- депозиты физических лиц к ВВП (зависит от степени проникновения депозитов в экономику);

- вложения в ценные бумаги к ВВП (зависит от развитости рынка ценных бумаг);

- темп роста внешнего привлечения у банков и ЦБ РФ (подбирается для устранения модельного дисбаланса в зависимости от сценарных условий).

Следует отметить, что активы БГ формируются посредством вычисления и консолидации части ресурсных характеристик, относящихся к кредитам, и включают следующие ключевые показатели:

- кредиты клиентам юридических лиц (по видам);

- кредиты клиентам физических лиц (по видам);

- межбанковское кредитование;

- финансовые активы, оцениваемые по справедливой стоимости (по видам);

- высоколиквидные финансовые активы (по видам);

- неработающие активы (денежные средства в кассе, недвижимость и т.д.).

Следует отметить, что пассивы БГ также формируются посредством вычисления и консолидации части ресурсных характеристик, относящихся к депозитам и капиталу, и включают следующие ключевые показатели:

- средства клиентов – юридических лиц (по видам);

- средства клиентов – физических лиц (по видам);

- средства государственных учреждений;

- внешнее привлечение от банков и Банка России;

- долговые ценные бумаги;

- субординированные кредиты;

- прочие обязательства;

капитал (формируемый из капитала 1-го и 2-го уровней, т.е. за счет текущего акционерного капитала, реинвестиций чистой прибыли после выплаты дивидендов акционерам, субординированных кредитов и др.).

Доходы БГ формируются посредством вычисления и консолидации различных видов доходов и включают:

- процентные доходы по кредитам клиентам (юридических и физических лиц);

- процентные доходы по межбанковским кредитам МБ;

- прочие процентные доходы; доходы от продажи ценных бумаг; комиссионные доходы.

Расходы БГ формируется посредством вычисления и консолидации различных видов расходов, и включают:

- процентные расходы по депозитам (юридических и физических лиц);

- процентные расходы по межбанковским кредитам;

- прочие процентные расходы;

- плата за модельный дисбаланс (процентные расходы, связанные с необходимостью устранения дисбаланса между активами и пассивами);

- комиссионные расходы;

- операционные расходы (расходы на оплату труда и прочие непроцентные расходы).

3. Стресс-тестирование модели банковской группы

Разработанная с использованием Powersim Studio стратегическая модель БГ позволяет, в частности, проводить стресс-тестирование для оценки потенциальных потерь от:

- реализации кредитного риска;

- реализации риска оттока привлеченных средств (риска потери ликвидности);

- реализации рыночных рисков (валютного, фондового и процентного) и др.

Целью стресс-тестирования является оценка масштабов потенциальных потерь при вероятностном воздействии стресс-факторов. При этом в рамках стресс-теста не определяется вероятность «стрессовых» событий, а лишь оцениваются потенциальное воздействие на финансовое состояние банка ряда заданных факторов риска («шоков»), которые соответствуют исключительным, но гипотетически возможным событиям.

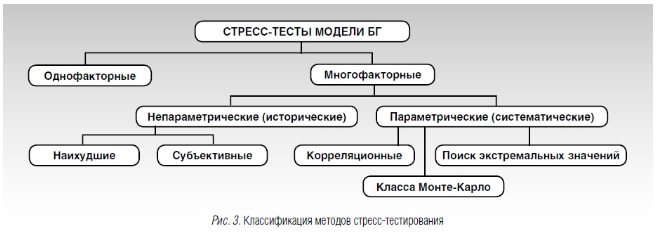

Для проведения стресс-тестирования в рамках разработанной системы применялись различные методы (рис. 3), в том числе:

- параметрические и непараметрические методы для определения статистических характеристик моделируемых рискфакторов («шоков»);

- методы класса Монте-Карло [5] для динамического моделирования и динамической оценки влияния рискфакторов;

- однофакторные и многофакторные тесты и модели с возможностью поиска экстремумов.

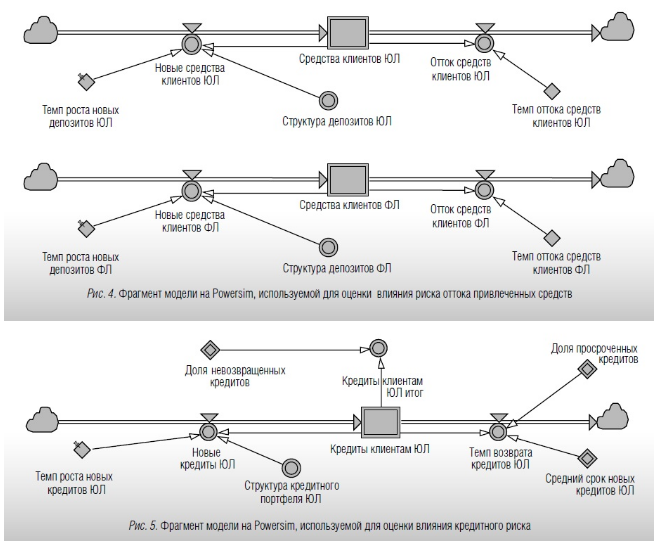

Применение методов системной динамики позволило построить модель, учитывающую влияние рискфакторов на динамику исследуемых характеристик. Фрагмент разработанной модели, используемой, в частности, для оценки влияния риска оттока привлеченных средств, представлен на рис. 4.

На рис. 4 видно, что темпы оттока средств клиентов (физических и юридических лиц) влияют на величину соответствующих средств. В свою очередь, средства клиентов обеспечивают требуемый уровень ликвидности банка.

Аналогичным образом в модели учитывается влияние кредитных рисков (рис. 5).

При этом в качестве рискфакторов используются доля просроченных и невозвращенных кредитов (рис. 5).

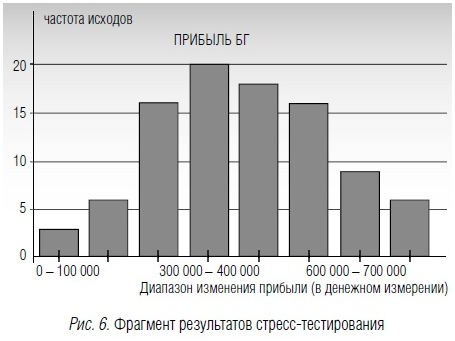

На рис. 6 представлен фрагмент результатов стресс-тестирования, проведенного с использованием разработанной модели и выполненного с помощью метода Монте-Карло, поддерживаемого в системе Powersim.

На рис. 6 видно, что прибыль БГ имеет близкое к нормальному распределение относительно часто-ты исходов модели. Наиболее вероятное значение прибыли лежит в диапазоне от 300 000 до 400 000 условных денежных единиц. При этом минимальный уровень прибыли лежит в диапазоне от 0 до 100 000 условных денежных единиц. Такой уровень прибыли получается в случае максимально возможного стечения неблагоприятных событий для банка (максимальный отток депозитов, значительный уровень доли просроченных кредитов и т.д.).

Следует отметить, что для определения более точных значений гипотетических потерь в разработанной системе применяется генетический оптимизационный алгоритм, позволяющий, в частности, определять экстремальные значения прибыли. Данный подход особенно эффективен при проведении многофакторных стресс-тестов (с большим числом риск-факторов и исследуемых характеристик).

Также в системе поддерживаются так называемые блокираторы-контроллеры, обеспечивающие останов модели в процессе симуляции при условии достижения критических значений, например, при невыполнении норматива достаточности капитала H1. В таких случаях вычислительный процесс останавливается для обеспечения возможности корректировки значений управляющих параметров. Конечной целью при этом является оценка финансовой устойчивости БГ по отношению к риск-факторам.

4. Результаты моделирования стратегии банковской группы

Разработанная модель позволяет, в частности, управлять «драйверами бизнеса», такими как темп роста кредитов, темп роста депозитов, эффективные процентные ставки, ставки резервирования и др., оценивая их влияние на значения ключевых показателей результативности KPI – чистую прибыль, активы, обязательства и капитал, чистую процентную маржу и др. С помощью разработанной модели для одной из крупнейших банковских групп РФ были выполнены сценарные расчеты ключевых показателей результативности с использованием реальных статистических данных, полученных из официальной отчетности.

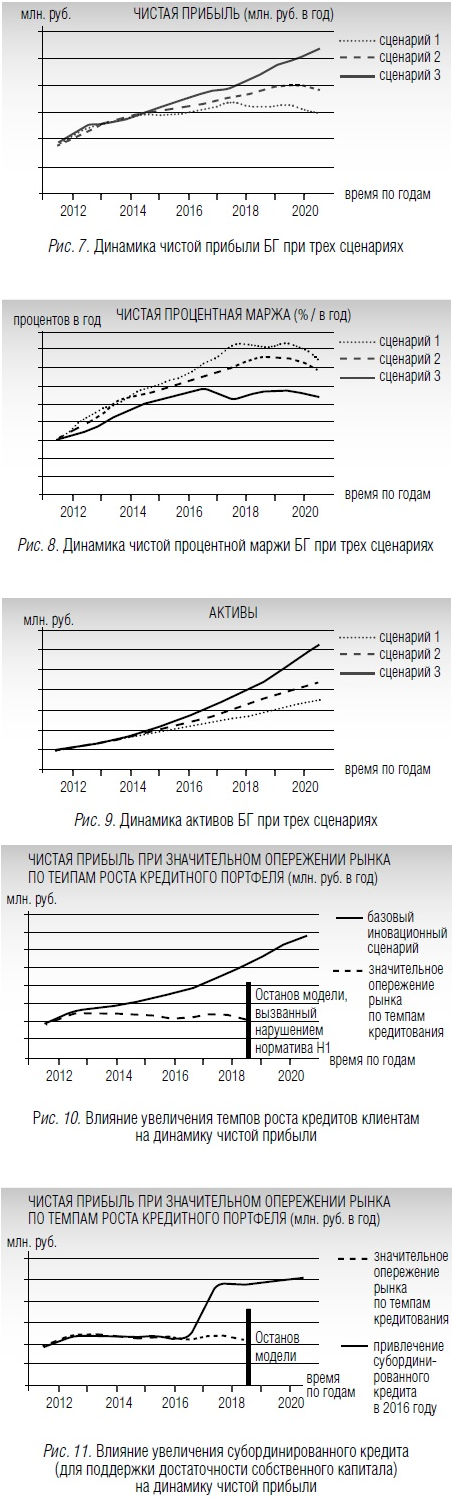

На рис. 7 – 9 проиллюстрирована динамика чистой прибыли, процентной маржи и активов при трех рассматриваемых макроэкономических сценариях:

Сценарий 1. Инерционная экономика,

Сценарий 2. Энергосырьевая экономика,

Сценарий 3. Инновационная экономика.

Как видно на рис. 7 – 9 наиболее благоприятным для БГ является третий сценарий – сценарий инновационной экономики. Примечателен тот факт, что при этом сценарии чистая прибыль больше, а процентная маржа меньше по сравнению с другими сценариями. Это обусловлено тем, что ожидаемое снижение темпов инфляции (в особенности, характерное для инновационного сценария) приводит к снижению процентных ставок. При этом рост прибыли достигается за счет существенного увеличения размера активов (рис. 9). Таким образом, динамика активов на долгосрочном горизонте планирования является более значимой для БГ, чем динамика процентных ставок.

На следующем шаге было проведено исследование влияния увеличения темпов роста кредитов клиентам на динамику чистой прибыли (рис. 10), в частности, при опережении рынка по темпам роста кредитов клиентам на 40% и темпам роста средств клиентов на 20% при инновационном сценарии.

На рис. 10 видно, что существенное опережение рынка по темпам роста кредитов при меньших темпах опережения рынка по депозитам отрицательно сказывается на динамике чистой прибыли, и даже приводит к останову имитационной модели (Powersim) в 2018 году, вследствие нарушения норматива достаточности капитала Н1 (отношения величины собственного капитала к активам, взвешенным на риск, которое должно быть больше 10 или 11% (в зависимости от размера собственного капитала) согласно Инструкции Банка России №110-И [12]). Такое влияние обусловлено тем, что возникает нарастающий дисбаланс между активами и пассивами, расходы на устранение которого существенно снижают чистую прибыль, реинвестируемую в собственный капитал. Снижение величины собственного капитала на фоне растущих активов приводит к нарушению регуляторного норматива. Для преодоления этих трудностей необходимо увеличить темпы привлечения финансовых ресурсов (депозитов и внешнего привлечения), чтобы устранить имеющийся дисбаланс. Однако исследования показали, что даже в этом случае преодолеть проблему ограничения H1 не удается, поэтому наиболее эффективным инструментом является привлечение субординированного кредита (хотя бы за год до возникновения дефицита), в объеме, достаточном для поддержки величины собственного капитала и выполнения норматива H1 (рис. 10).

Как видно на рис. 11, если в 2016 году привлечь субординированный кредит, то это приведет к появлению возможности сохранения значительного опережения рынка по темпам роста кредитного портфеля даже при наличии значительных расходов на устранение дисбаланса.

Следует отметить, что существуют и другие известные инструменты привлечения капитала в БГ, например, проведение IPO (первичное публичное предложение акций компании на продажу широкому кругу лиц). Моделирование влияния использования таких инструментов также возможно с применением методов системной динамики.

На следующем шаге представляет большой интерес моделирование филиальной и клиенто-продуктовой стратегии БГ с выделением различных видов бизнеса БГ и целевых клиентских сегментов.

5. Заключение

В заключение отметим, что стратегическое моделирование деятельности БГ с использованием методов системной динамики обеспечивает решение целого ряда задач, важнейшей среди которых является подготовка стратегических решений и управление бизнесом на основе KPI при различных сценарных условиях и ограничениях. В рамках предложенного подхода разработана системно-динамическая модель БГ, реализованная в Powersim Studio и позволяющая решать различные управленческие задачи, относящиеся, в частности, к формированию долгосрочной стратегии БГ. При этом наиболее важными задачами являются прогнозирование динамики активов и пассивов и оптимизация их пространственно-временной структуры, управление динамикой собственного капитала, управление операционными издержками, сбалансированное управление драйверами бизнеса (темпами роста) и др.

Представленная в статье модель является укрупненной. Для более детального стратегического планирования, в частности, формирования прогнозной финансовой отчетности БГ (балансовый отчет, отчет о прибылях и убытках и др.) требуется разработка дезагрегированной модели, включающей различные аналитические разрезы – различные виды бизнеса, филиалы, юридические лица, целевые клиентские сегменты и т.д.

Следует отметить, что разработанная модель может быть интегрирована с корпоративным информационным хранилищем, таким как SAP BW, Oracle DWH, MS SQL Server и др. Многомерная модель данных информационного хранилища обеспечивает возможность оценки результатов имитационного моделирования в различных аналитических разрезах, например, по регионам, клиентским сегментам и т.д. При этом используются инструментальные средства класса OLAP (аналитической обработки данных в режиме реального времени). Кроме того, использование информационного хранилища позволяет обеспечить возможность сбора, обработки и загрузки исходных данных.

Разработанная и реализованная на Powersim Studio модель обеспечивает возможность проведения стресс-тестирования с использованием различных методов, в частности, класса Монте-Карло. В результате оценивается финансовая устойчивость БГ по отношению к различным факторам риска.

В заключение еще раз отметим, что разработанная системно-динамическая модель БГ успешно внедрена в крупнейших российских банковских группах и используется при подготовке стратегических решений.

6. Литература

- Вигери П. Рост бизнеса под увеличительным стеклом. М.: Манн, Иванов и Фербер, 2009.

- Forrestter J.W. Industrial dynamics. Portland, Oregon: Productivity Press, 1961.

- Roberts E.B., editor. Managerial Application of System Dynamics. Cambridge, Massachusetts; Norwalk, Connecticut: Productivity Press, 1994.

- Toil D.R. System dynamics – background, methodology, applications. Part 2. Applications // Computing Control Engineering Journal. December 1993. P. 261-266.

- Metropolis N., Ulam S. The Monte Carlo Method. // Journal of the American Statistical Association. 1949. No. 44 (247). P. 335-341.

- Горбунов. А.Р. Управление финансовыми потоками. Проект «сборка холдинга». М.: Глобус, 2004.

- Лычкина Н.Н. Ретроспектива и перспектива системной динамики. Анализ динамики развития // Бизнес-информатика. 2009. № 3. С. 55-67.

- Сидоренко В.Н., Красносельский А.В. Имитационное моделирование в науке и бизнесе: подходы, инструменты, применение // Бизнес-информатика. 2009. № 2. С. 52-57.

- Акопов А.С. Об одной модели адаптивного управления сложными организационными структурами // Аудит и финансовый анализ. 2010. № 3. C. 310-317.

- Акопов А.С. К вопросу проектирования интеллектуальных систем управления сложными организационными структурами. Ч1. Математическое обеспечение системы управления инвестиционной деятельностью вертикально-интегрированной нефтяной компании // Проблемы управления. 2010. № 6. C. 12-18.

- Акопов А.С. К вопросу проектирования интеллектуальных систем управления сложными организационными структурами. Ч2. Программная реализация системы управления инвестиционной деятельностью вертикально-интегрированной нефтяной компании // Проблемы управления. 2011. № 1. C. 47-54.

- Инструкция от 16.01.2004 № 110-И «Об обязательных нормативах банков» // Вестник Банка России. 2004. № 11 (735).