Достаточно распространены в настоящее время инвестиции в операции за рубежом (открытие филиала компании за рубежом, открытие совместного, ассоциированного предприятия). Рассмотрим, как оптимизировать возникающие в этой связи риски и построить учет в соответствии с требованиями МСФО.

Вкладывать средства в иностранную операцию может не только материнская компания, но и дочерние. Положение КРМФО (IFRIC) 16 «Хеджирование чистой инвестиции в иностранную операцию» рассматривает хеджирование валютных рисков, которые могут возникнуть при инвестициях в иностранную операцию. В качестве таких рисков рассматриваются курсовые разницы, которые могут возникать между функциональной валютой субъекта, осуществляющего зарубежную деятельность, и функциональной валютой предприятия, которое инвестиций в иностранную операцию не совершает (им может быть как материнская, так и дочерняя компания).

Понятие «риск» означает наступление неблагоприятных событий, которые приведут к денежным потерям со стороны организации. В особо неблагоприятных случаях, так как валютный риск считается одним из самых серьезных видов риска, компания может обанкротиться.

По своей сути хеджирование представляет собой страхование сделок от воздействия ценовых рисков. Однако такая «страховка» производится не с целью исключить возможные риски, а с целью максимально их оптимизировать. Чаще всего страхование осуществляется с помощью заключения сделок с так называемыми срочными договорами — фьючерсами, форвардами, опционами, свопами. Таким образом, страхование рисков производится не в привычном понятии этого слова (как заключение договора на страхование отдельных объектов), а как минимизация возможных рисков с помощью срочных договоров. Поэтому успешность операции хеджирования определяется тем фактом, насколько может быть компенсирована имеющая место негативная ситуация.

Международные стандарты финансовой отчетности предлагают использовать хеджирование нескольких видов отношений:

- хеджирование справедливой стоимости;

- хеджирование потоков денежных средств;

- хеджирование чистых инвестиций в иностранные компании в соответствии с определением МСФО (IAS) 21 «Влияние изменений обменных курсов валют».

В данной статье рассматривается третий вид отношений: хеджирование чистых инвестиций в иностранные компании.

Критерии признания операции в качестве хеджирования чистых инвестиций в иностранные компании

Для того чтобы та или иная операция относилась к третьему типу отношений, необходимо проверить ее на соответствие критериям учета хеджирования. МСФО (IAS) 39 содержит общие и частные критерии признания для учета хеджирования.

Прежде всего следует проверить операцию на соответствие общим критериям, а далее уже на соответствие частным критериям для каждого вида операций (в нашем случае в отношении хеджирования чистых инвестиций в иностранные компании). Рассмотрим эти критерии признания подробнее.

Более детальные разъяснения на соответствие общим критериям содержатся в КРМФО (IFRIC) 16 «Хеджирование чистой инвестиции в иностранную операцию». Разъяснение содержит ответы на следующие вопросы:

- характер хеджируемого риска и сумма хеджируемой статьи, для которой могут быть обозначены отношения хеджирования;

- когда инструмент хеджирования может удерживаться в группе;

- прекращение хеджируемой зарубежной деятельности.

Каждый из этих вопросов требует детального рассмотрения.

Первый пункт, а именно характер хеджируемого риска и сумма хеджируемой статьи, определяет границы тех видов риска, которые рассматривает Разъяснение. Во-первых, для целей инвестиций в иностранные компании хеджирование может применяться только к курсовым разницам, которые возникают между функциональной валютой материнской компании и валютой объекта, осуществляющего зарубежную деятельность. Во-вторых, для того чтобы риск можно было хеджировать, необходимо, чтобы была подверженность такому валютному риску из разницы в функциональных валютах компаний. Если такой подверженности риску нет, значит, нет смысла хеджировать валютный риск. В-третьих, подверженность валютному риску, а в последующем и хеджирование, признается в случае отражения чистых активов зарубежной деятельности в финансовой отчетности.

Второй пункт рассматривает ситуацию, когда инструмент хеджирования может удерживаться. Примером такого инструмента хеджирования могут быть облигации, удерживаемые до погашения.

Важным замечанием МСФО (IAS) 39 в отношении инвестиций, удерживаемых до погашения, также является следующее. Компания не может классифицировать финансовые активы как удерживаемые до погашения, если в течение текущего года или в течение двух предшествующих лет она продавала или реклассифицировала (до наступления срока погашения инвестиции, удерживаемые до погашения) инвестиции более чем на незначительную сумму (по сравнению с общей суммой инвестиций, удерживаемых до погашения). Международные стандарты не рассматривают, как определить такую «незначительную» стоимость, поэтому компании могут самостоятельно определить эту сумму (например в процентном выражении. Условно, до 10% от основной суммы инвестиций, удерживаемых до погашения).

В качестве инструмента хеджирования может отражаться как производный, так и непроизводный финансовый инструмент. Инструменты хеджирования могут удерживаться любым предприятием (материнским или дочерним) в пределах группы, если выполняются условия по документированию и оценке эффективности изменения стоимости инструмента.

Третий пункт рассматривает ситуацию, когда хеджируемая зарубежная деятельность прекращается. В этом случае особое внимание следует уделить сумме накопленной прибыли (или убытка) от инструмента хеджирования. Порядок действий определяет пункт 102 МСФО (IAS) 39, который рассматривает эффективную и неэффективную часть чистой инвестиции.

Помимо компаний, которые имеют дочерние, ассоциированные, совместные предприятия за рубежом, МСФО (IAS) 39, МСФО (IAS) 21, а также Разъяснение (IFRIC) 16 могут использовать следующие компании, которые испытывают валютный риск:

- российские компании, которые импортируют товары и услуги за иностранную валюту в рамках своей деятельности;

- компании, которые осуществляют заимствования в иностранной валюте на международных рынках капитала;

- компании-экспортеры, которые получают доходы в иностранной валюте, а также продают валютную выручку.

В любом из этих видов деятельности встречается валютный риск из-за возможных колебаний курса валют.

Так, часть дохода или убытка, эффективность которого была установлена, нужно признавать в составе прочего совокупного дохода. Причем в последующем признанный доход или убыток исключается из состава капитала и относится на прибыль или убыток в качестве корректировки при реклассификации.

Неэффективную часть следует отнести в состав прибыли или убытка.

МСФО (IAS) 21 также рассматривает сумму накопленной прибыли (или убытка) от инструмента хеджирования и рекомендует включать ее в резерв по пересчету иностранной валюты данного материнского предприятия в отношении зарубежной деятельности.

Хеджировать валютный риск при вложениях в иностранную операцию необходимо только в таких случаях, когда активы от зарубежной деятельности включаются в финансовую отчетность. Инструментами хеджирования для валютного риска могут быть:

- производные финансовые инструменты (в т. ч. встроенные);

- непроизводные финансовые инструменты;

- доли производных инструментов (например 50% от суммы сделки).

Инструмент хеджирования практически всегда должен быть выражен в функциональной валюте. Это необходимо для эффективности процесса хеджирования.

Хеджирование чистой инвестиции в зарубежную деятельность — это специфическая операция, отличающаяся от других видов хеджирования. В данном случае хеджированию подлежит валютный риск, а конкретно возникающие от операции курсовые разницы. В других случаях внимание обращается на изменение справедливой стоимости инвестиции.

Определение стоимости чистой инвестиции в зарубежную деятельность выражается долей материнской (или дочерней) компании в чистых активах зарубежной компании. Необходимо помнить, что в сумму чистых инвестиций включается гудвил, который признается в отчетности.

Пример

Материнская компания «Синергия» владеет 70% акций зарубежной компании «Энергия». Чистые активы компании «Энергия» составляют 85 млн руб. Доля материнской компании «Синергия» в зарубежной компании «Энергия» составит 60 млн руб. (70% от 85 млн руб.).

Следует отметить, что стоимость хеджирования (его инструмента) может быть выше или ниже хеджируемой статьи. В данном случае стоимость определяется в соответствии с чувствительностью инструмента хеджирования к ценовым изменениям.

Чаще всего эффективная часть прибыли или убытка по инструменту хеджирования признается непосредственно в капитале.

Важной в хеджировании рисков является также следующая информация: объем риска должен определяться по каждой сделке. Это означает, что снижение риска должно распространяться на всю компанию в целом.

Преимущества и недостатки самых распространенных инструментов хеджирования

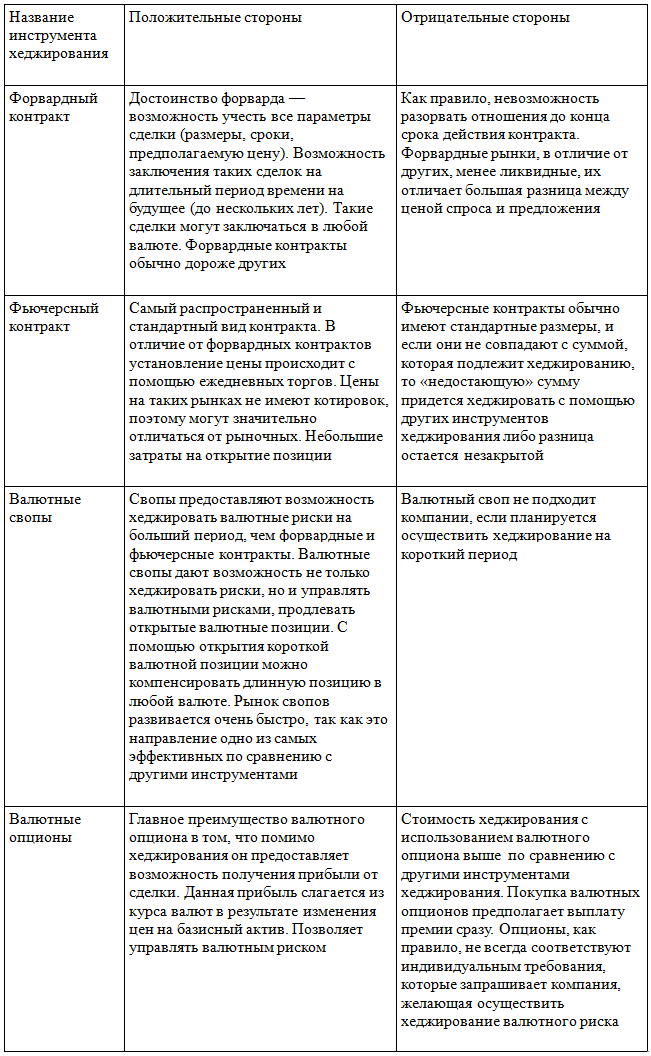

Наиболее распространенные инструменты хеджирования, которые завоевали популярность, — это форвардные и фьючерсные контракты, валютные свопы и опционы. Главные преимущества и недостатки каждого из этих инструментов представлены в таблице ниже.

Инструменты хеджирования: плюсы и минусы

Таким образом, нельзя выбрать из самых распространенных инструментов хеджирования лучший. Необходимо учесть преимущества и недостатки каждого из них и с учетом специфики объекта хеджирования. Следует выбирать продукт хеджирования в зависимости от срока действия, объема контракта, расчетной цены по контракту, от суммы выплачиваемой премии и других.

Операция хеджирования вызывает много вопросов. В частности: когда компания должна прекратить учет хеджирования, как вести учет, если производный финансовый инструмент подвергся новации, и многие другие. Эти вопросы затрагивают и хеджирование инвестиций в иностранную операцию. Поэтому в ближайших планах Совета по МСФО — решение этих вопросов, в связи с чем планируется внести главу, посвященную учету хеджирования, в МСФО (IFRS) 9 «Финансовые инструменты». Окончательный вариант стандарта планируется выпустить в течение 2013 года.