Разъяснения аудитора об особенностях отражения несвоевременно поступивших документов в бухгалтерском и налоговом учете.

Отражение в учете документов, поступивших с опозданием, не теряет свою актуальность, и каждый год перед составлением годовой отчетности вызывает у бухгалтеров массу вопросов. Действующим законодательством предусмотрены особые правила отражения «опоздавших» документов, о которых поговорим подробнее.

Бухгалтерский учет

Пунктом 1 статьи 9 Закона № 402-ФЗ «О бухгалтерском учете» установлено, что каждый факт хозяйственной жизни подлежит оформлению первичным учетным документом. Первичный учетный документ является подтверждением факта совершения той или иной хозяйственной операции (пункт 3 статьи 9 Закона № 402-ФЗ). Кроме того, пунктом 4 статьи 9 Закона № 402-ФЗ предусмотрено, что отсутствие первичного документа является прямым нарушением законодательства о бухгалтерском учете

«Опоздавшим» считается документ, в котором отметка о получении датирована позднее даты совершения хозяйственной операции: в следующем отчетном или налоговом периоде.

Важно! В том случае, если первичный документ получен представителем организации, но по каким-либо причинам не дошел до бухгалтерии, он не будет считаться документом, поступившим с опозданием, и подлежит отражению в учете по дате совершения хозяйственной операции (факту хозяйственной деятельности), как ошибка по правилам ПБУ 22/2010.

Как «ошибка предыдущего периода» может быть расценен только первичный документ, который датирован прошлым годом и поступил в организацию (или директору) своевременно, но до бухгалтерии по каким-либо причинам вовремя не дошел, что и привело к появлению ошибки в учете прошлого года. Порядок исправления ошибок, как в бухгалтерском, так и в налоговом учете подробно изложен в нашем информационном отчете № 6 за февраль 2012 года «Не ошибается тот, кто не работает».

При отсутствии подтверждающих документов в отношении расхода, который имеет основания и бухгалтер может оценить сумму этого расхода, первичным учетным документом для признания затрат в бухгалтерском учете может быть бухгалтерская справка, при наличии обязательных реквизитов, установленных пунктом 2 статьи 9 Закона № 402-ФЗ. Однако признать расходы в налоговом учете организация вправе только после получения оригиналов соответствующих документов, что прямо предусмотрено статьей 252 НК РФ.

Согласно пункту 2 ПБУ 22/2010 не являются ошибками неточности или пропуски в отражении фактов хозяйственной деятельности в бухгалтерском учете и (или) бухгалтерской отчетности организации, выявленные в результате получения новой информации, которая не была доступна организации на момент отражения (не отражения) таких фактов хозяйственной деятельности.

Поэтому факт получения документов с опозданием и отражение их в учете не является ошибкой в понимании ПБУ 22/2010. Указанный стандарт следует применять «по аналогии», используя в комплексе и иные ПБУ, в частности ПБУ 4/99 «Бухгалтерская отчетность организаций», ПБУ 9/99 «Доходы организаций», 10/99 «Расходы организаций» и ПБУ 7/98 «События после отчетной даты» с целью обеспечения достоверности бухгалтерской отчетности.

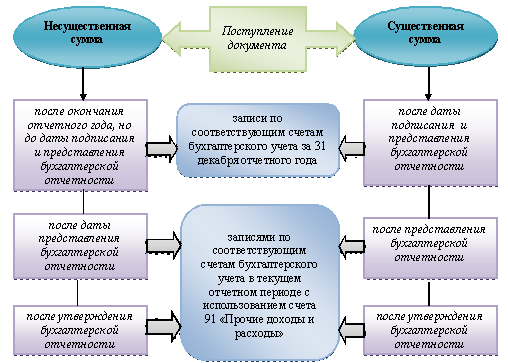

Порядок отражения хозяйственных операций по документам, поступившим с опозданием, зависит от того, поступили они до или после момента подписания и представления в налоговые и иные органы бухгалтерской отчетности.

1) Если первичный документ поступил в организацию после окончания отчетного года (например, 2013 года), но до даты подписания бухгалтерской отчетности за этот год, то записи по соответствующим счетам бухгалтерского учета производятся 31 декабря отчетного года (2013 года).

2) Если документ поступил после подписания отчетности и ее представления (в налоговый орган, орган статистики или собственникам), то новая информация всегда отражается в учете в текущем (2014 году) году с использованием счета 91 «Прочие доходы и расходы». Бухгалтерские стандарты не устанавливают требований о пересмотре бухгалтерской отчетности в таком случае, а значит, бухгалтерская отчетность предыдущего периода корректировке не подлежит вне зависимости от существенности.

В этом отличие «опоздавших документов» от существенных ошибок, выявленных в период после представления отчетности, но до даты утверждения – по ошибкам следует осуществить пересмотр бухгалтерской отчетности.

Обращаем Ваше внимание, что существенность организация определяет самостоятельно, исходя из профессионального суждения главного бухгалтера в каждом конкретном случае («Рекомендации аудиторским организациям, по проведению аудита годовой бухгалтерской отчетности за 2010 год», изложенные в Письме МФ РФ № 07-02-18/01 от 24.01.2011 г.).

3) Так как получение документа с опозданием не является ошибкой по определению, установленному ПБУ 22/2010, считаем, что организация может принять решение (возможно закрепить его в учетной политике), что при получении прошлогоднего документа, пересмотр бухгалтерской отчетности не производится, а новая информация отражается в текущем году (в нашем примере, 2014), с использованием счета 91 «Прочие доходы и расходы» как прибыли и убытки прошлых лет вне зависимости от суммы.

Отметим, что при формировании отчетности и пояснений к ней необходимо учесть и требования ПБУ 7/98 «События после отчетной даты». Согласно пункта 3 данного стандарта событием после отчетной даты признается факт хозяйственной деятельности, который оказал или может оказать влияние на финансовое состояние, движение денежных средств или результаты деятельности организации и который имел место в период между отчетной датой и датой подписания бухгалтерской отчетности за отчетный год. Примерный перечень таких событий приведен в Приложении к ПБУ 7/98.

При этом события после отчетной даты отражаются в синтетическом и аналитическом учете заключительными оборотами отчетного периода до даты подписания годовой бухгалтерской отчетности в установленном порядке.

Если имело место событие после отчетной даты, свидетельствующее о возникших после отчетной даты хозяйственных условиях, то оно раскрывается в пояснениях к бухгалтерскому балансу и отчету о финансовых результатах. При этом в отчетном периоде никакие записи в бухгалтерском (синтетическом и аналитическом) учете не производятся.

Порядок отражения опоздавших документов в бухгалтерском учете представим схематично.

Налоговый учет

Согласно пункту 1 статьи 252 НК РФ расходами признаются обоснованные и документально подтвержденные затраты, осуществленные (понесенные) налогоплательщиком.

Следовательно, расходы в налоговом учете налогоплательщик может признать только при наличии оправдательных документов, при этом, бухгалтерия может принять к учету и электронный документа, но только если он подписан ЭЦП.

С точки зрения налогообложения, если в организацию с опозданием поступили документы, которые датированы прошлым отчетным (налоговым) периодом и свидетельствуют о совершении в истекшем периоде той или иной хозяйственной операции, это является искажением данных за прошлые периоды, то есть ошибкой в налоговом учете.

В налоговом учете статьей 54 НК РФ установлены правила исправления ошибок (искажений) в исчислении налоговой базы.

Напомним, расходы, относящиеся к прошлым налоговым периодам, подлежат отражению в налоговом учете с соблюдением требований статьи 54 и статьи 272 НК РФ (Постановление Президиума ВАС РФ от 09.09.2008 № 4894/08).

При увеличении суммы дохода, т.е. если вследствие отражения первичного учетного документа налог на прибыль подлежит доплате в бюджет – подается уточненная налоговая декларация за период, к которому относится корректировка (абзац 2 пункта 1 статьи 54 НК РФ).

При увеличении суммы признаваемого расхода, т.е. если вследствие отражения в регистрах учета первичного учетного документа налог на прибыль будет уменьшен, налогоплательщик имеет право выбора (абзац 3 пункта 1 статьи 54 НК РФ):

ü подавать уточненную налоговую декларацию за период, к которому относится первичный учетный документ,

ü либо корректировать налогооблагаемую базу в текущем налоговом периоде (годе).

К сведению! Скорректировать налогооблагаемую базу текущего периода налогоплательщик имеет право только в случае, когда в периоде, к которому относится ошибка, у налогоплательщика по данным налогового учета имеется прибыль. В том случае, если по данным налогового учета получен убыток, то, факт излишней уплаты налога отсутствует – следовательно, подается уточненная налоговая декларация!

Финансовое ведомство в своих письмах неоднократно высказывало аналогичную точку зрения: получение налогоплательщиком информации в отношении расходов, которая на момент составления налоговой декларации была недоступна, не является ошибкой, следовательно, корректировать налоговую базу прошлых периодов не нужно (Письмо Минфина РФ от 30.01.2012 № 03-03-06/1/40, от 05.10.2010 № 03-03-06/1/627). Но если в предыдущем налоговом периоде получен убыток, признать неучтенные ранее расходы в текущем налоговом периоде, по мнению чиновников, нельзя (Письмо Минфина РФ от 11.08.2011 № 03-03-06/1/476, от 15.03.2010 № 03-02-07/1-105).

В случае, если затраты прошлого периода отражены в первичном документе, составленном и полученном в текущем налоговом периоде, для целей налогового учета расходы по такому документу будут считаться текущими, так как дата составления документа является основополагающим условием для отражения хозяйственных операций.

Например, по услугам декабря, исполнитель оформил пакет первичных учетных документов, датированных 10.01., в этом случае, это услуги 1 квартала – такое правило содержится в пункте 2 статьи 272 НК РФ. Аналогичные разъяснения дает Минфин РФ в Письме от 14 декабря 2011 г. №03-03-06/1/824 и УФНС по г. Москве в Письме от 22 декабря 2011 г. № 16-15/123743@.

Налоговых инспекторов на практике не радует возможность налогоплательщика на исправление ошибок в текущем периоде, тем более что дополнительные доходы и расходы в налоговой декларации следует показывать в соответствующих видах доходов и расходов, без использования строки 101 «Доходы прошлых лет выявленного в отчетном (налоговом) периоде» Приложения № 1 к Листу 02 и строки 301 «Убытки прошлых налоговых периодов, выявленные в текущем (отчетном) налоговом периоде» Приложения № 2 к Листу 02. То есть исправления «не видны» при камеральных налоговых проверках при отсутствии предоставления дополнительных документов налогоплательщиком.

Однако статья 54 НК РФ дает такую возможность налогоплательщикам, и право на ее применение является очевидным и не приводящим к налоговым рискам, правда с учетом стандартной «глубины» ошибки – 3 года (пункт 7 статьи 78 НК РФ).

Может возникнуть ситуация, когда организация-исполнитель оказала услуги заказчику или выполнила определенные работы, а предусмотренные договором акты оказанных услуг (выполненных работ) по состоянию на отчетную дату в организацию не вернулись или вернулись, но дата подписания первичного документа заказчиком относится к следующему отчетному периоду.

Разница в налоговом учете возникнет в зависимости от того – идет речь об услугах или работах.

Согласно пункту 5 статьи 38 и пункту 1 статьи 39 НК РФ услуга реализуется в момент ее потребления заказчиком и не подразумевает под собой передачу имущества или результатов работ.

Как правило, помимо подписанного акта, в большинстве случаев имеются доказательства, подтверждающие реальное оказание услуги или потребление ее заказчиком. При наличии таких доказательств у исполнителя есть все основания отразить выручку и начислить НДС по дате составления акта об оказании услуги, не дожидаясь подписания документа заказчиком.

По мнению финансового ведомства доходы от реализации услуг при методе начисления признаются в налоговом учете на дату, в которую у заказчика появляется обязанность оплатить оказанные ему услуги, определяемую в соответствии с договором возмездного оказания услуг (Письмо Минфина РФ от 13.11.2009 № 03-03-06/1/750).

Как указал ВАС в своем Определении от 08.12.2010 № ВАС-15640/10, актом фиксируется лишь информация об уже оказанных услугах, отсутствие подписанных со стороны заказчика актов в данном случае правового значения не имеет. Аналогичного мнения придерживается УФНС России по г. Москве (Письмо от 30.04.2008 № 20-12/041989).

Следовательно, при отсутствии акта оказанных услуг, подписанного обеими сторонами, исполнитель обязан признать выручку на дату оказания услуги. К слову, заказчик, затраты в целях налогообложения признает не ранее даты подписания акта оказанных услуг.

Отметим, что по выполненным работам ситуация несколько иная – они считаются исполненными именно с даты принятия их результата заказчиком (пункт 1 статьи 720 ГК РФ), то есть необходимо ориентироваться именно на дату подписания акта сдачи-приемки работ заказчиком (Письмо МФ РФ от 16 марта 2011 г. № 03-03-06/1/141) для признания доходов у исполнителя и расходов у заказчика в целях налогообложения.

НДС

В случае, если есть подтверждение получения первичного учетного документа и счета-фактуры в более позднем отчетном (налоговом) периоде, то в периоде, к которому относится первичный учетный документ, не выполняется одно из требований, установленных статьями 171 и 172 НК РФ, дающее налогоплательщику право на применение налогового вычета.

В общем случае для применения налоговых вычетов по НДС должны быть выполнены следующие условия:

– наличие счета-фактуры, выставленного продавцом;

– товары (работы, услуги), имущественные права должны быть приняты на учет;

– наличие соответствующих первичных документов.

При получении от продавца счета-фактуры и выполнении прочих условий, предусмотренных статьей 172 НК РФ, у покупателя возникает право на применение налогового вычета.

В силу пункта 2 Правил ведения книги покупок, применяемой при расчетах по налогу на добавленную стоимость, утвержденных Постановлением Правительства РФ от 26.12.2011 № 1137, покупатель регистрирует в книге покупок счета-фактуры (в том числе корректировочные), полученные от продавцов и зарегистрированные в части 2 журнала учета полученных и выставленных счетов-фактур, по мере возникновения права на налоговые вычеты в порядке, установленном статьей 172 НК РФ.

При получении счета-фактуры в более позднем налоговом периоде, у налогоплательщика не возникают какие-либо ошибки и искажения в исчислении налоговой базы по НДС, относящиеся к прошлым налоговым периодам, а также не возникает факта не отражения или неполноты отражения сведений. Следовательно, у налогоплательщика отсутствуют основания для представления в налоговый орган уточненной декларации в порядке, предусмотренном статьей 81 НК РФ.

Аналогичной позиции придерживается Минфин РФ. В своих письмах финансовое ведомство указывает, что в случае если счет-фактура выставлен продавцом в одном налоговом периоде, а получен покупателем в следующем налоговом периоде, то вычет суммы налога следует производить в том налоговом периоде, в котором счет-фактура фактически получен (Письмо Минфина РФ от 02.10.2013 № 03-07-09/40889, от 09.07.2013 № 03-07-11/26592, от 03.05.2012 № 03-07-11/132). Фиксация момента получения «входного» счета-фактуры осуществляется через журнал регистрации полученных счетов-фактур. Можно использовать и другие доказательства: конверты, отметки о получении на документах и иное.

Судебная практика по вопросу принятия к вычету суммы НДС по счетам-фактурам, поступившим с опозданием, в настоящее время сложилась неоднозначная.

В большинстве своих решений судебные органы поддерживают право налогоплательщика на применение вычета по НДС в периоде совершения хозяйственной операции независимо от даты поступления счета-фактуры, приводя весомый аргумент, что момент предъявления к вычету НДС непосредственно связан с принятием на учет товаров, работ, услуг (Постановление ФАС Северо-Западного округа от 30.07.2013 по делу № А42-6538/2012, Постановление ФАС Уральского округа от 24.05.2011 № Ф09-1652/11-С2, Постановление ФАС Поволжского округа от 26.04.2012 по делу № А65-18893/2011, Определение ВАС РФ от 30.08.2010 № ВАС-11269/10).

Но также существует и противоположное мнение (Постановления ФАС Московского округа от 22.11.2011 № А41-19287/10, от 09.03.2010 № КА-А40/1561-10). Правда, такие решения являются скорее исключением, чем правилом.

Налогоплательщики, которые не готовы спорить с контролирующими органами, скорее всего, выберут последовательный вариант применения вычета по НДС, а именно, в том квартале, в котором «опоздавший» счет-фактура получен и зарегистрирован.